BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

Il y a trois ans à peine, Larry Fink, de BlackRock, et l’actuel président de la Maison Blanche, Donald Trump, déclaraient ouvertement que le BTC était une escroquerie.

Avançons jusqu’à aujourd’hui, l’administration Trump promet un stock de BTC en tant que « réserve stratégique », tandis que M. Fink (qui a depuis lancé un ETF BTC au comptant de plus de 50 milliards de dollars) est présent à Davos pour fixer un objectif de prix de 700 000 en raison du rôle essentiel du BTC dans un monde de dévaluation des devises.

Pendant ce temps, d’autres futurs investisseurs auront accès à une autoroute numérique digital et préétablie du grand livre distributif vers le BTC en l’intégrant dans une transaction en paire de « stable-coin.

Qu’est-ce Qui Se Passe ?

Comment se familiariser avec la nouvelle « enveloppe » du BTC et sa nouvelle orientation indéniablement puissante et politique ?

Comment un président peut-il menacer les BRICS de tarifs douaniers à 100 % pour s’être éloigné du « puissant » dollar tout en soutenant une crypto-monnaie anti-fiat dont le discours initial « décentralisé/anti-gouvernemental » était ouvertement et entièrement anti-dollar ?

Et comment un récit BTC décentralisé, autrefois « franc-tireur » et anti-système, devient-il la coqueluche du système centralisé qu’il promettait à l’origine de contourner ?

Les ironies sont nombreuses, mais les réalités plus sombres qui se cachent derrière les gros titres sur le BTC sont évidentes pour ceux qui ont des yeux pour voir et des oreilles pour entendre.

Dépasser Les Bagarres/Débats

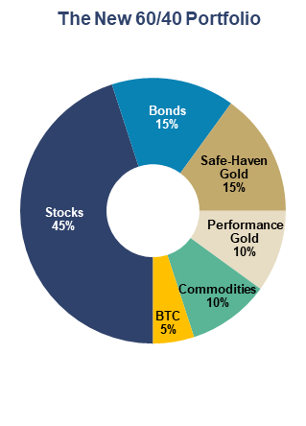

Comme nous le soutenons depuis le premier jour du débat inutile sur les BTC et l’or, il n’y a pas de débat du tout. Le BTC est un actif spéculatif numérique, l’or est un actif analogique de préservation du patrimoine.

Nous n’avons rien contre la spéculation en général et la spéculation sur les BTC en particulier. Nombreux sont ceux qui, dans nos cercles, possèdent de l’or et des BTC. Nous respectons cela.

Mais nous nous sommes toujours méfiés de la tentative de cet actif numérique à offre fixe (présenté visuellement comme un « B » sous forme de pièces d’or) de coopter l’histoire de l’or à son avantage tout en devenant lentement un loup centralisé déguisé en agneau.

En bref, le BTC tente de ressembler à l’or sur le plan visuel et narratif, mais il s’agit d’un titre technologique en substance et d’un outil croissant de centralisation en action.

Bien sûr, tous les boursicoteurs de BTC ne seront pas d’accord. Tout à fait.

Nous comprenons cela. Nous sommes tous, semble-t-il, aveuglés par nos préjugés ?

Qu’est-ce Qui Se Cache En Dessous ? BTC & Centralisation

Mais même si nous dépassons la guerre idéologique passionnée et souvent désagréable des mots, des mathématiques, des préjugés et de l’histoire lorsqu’il s’agit d’opposer l’or au BTC, nous ne pouvons pas ignorer la possibilité que quelque chose de plus sombre se cache sous l’évolution de l’histoire du BTC.

Pendant des années, j’ai tapé du poing sur la table en me basant sur les mathématiques, la politique et l’histoire : tous les régimes qui se sont endettés au cours de l’histoire suivent un schéma qui va de la dépréciation de la monnaie à l’agitation sociale provoquée par l’inflation, agitation qui est ensuite « gérée » par des formes de centralisation extrême de la part de l’extrême gauche ou de l’extrême droite.

Cette tendance historique/financière se vérifie sans exception : La centralisation politique suit toujours une crise monétaire.

Toujours.

On Vous l’Avait Bien Dit ?

À cette fin, j’ai accordé une attention particulière en 2023 à notre voisin de Davos en général et à l’inévitabilité tragique de la CBDC en particulier.

Il y a précisément deux ans, j’ai ouvertement averti dans L’ABC de la CBDC que « les pays en faillite font de mauvaises choses » – et je recommande de relire les avertissements formulés à l’époque.

Pourquoi ?

Parce qu’ils se déroulent aujourd’hui en temps réel.

La Technologie Nous Sauvera-t-elle ?

La centralisation inhérente qui se cache sous le « capitalisme des parties prenantes » de la clique Schwab est indéniable : Des incursions institutionnelles supplémentaires (c’est-à-dire des restrictions) dans les entreprises privées et les droits privés (y compris la vie privée) sont la finalité évidente de la nouvelle normalité « numérisée » qui se profile à toute allure.

Comme je l’ai écrit en janvier 2023 :

« Beaucoup pensent que nous pouvons remplacer les institutions corrompues (de Davos à Bruxelles, de Washington à Pékin) par des technologies plus sages, qui peuvent permettre, et permettent parfois, une circulation plus libre et plus décentralisée de l’information (comme en témoignent les plates-formes sans flux principal comme celle-ci) et même de l’argent (comme en témoigne la soif de monnaies décentralisées et cryptées comme le BTC) ».

Mais j’ai également averti que « comme la foi dans la nature humaine ou dans les institutions, la foi dans la technologie n’est pas une panacée ».

Plus précisément, j’ai prévu que dans l’évolution lente mais inévitable des monnaies numériques des banques centrales, la technologie peut en fait être utilisée pour diminuer les libertés humaines au lieu de les renforcer.

J’ai ensuite expliqué la télégraphie politique rapide de tous les avantages et évolutions « chauds et flous » de la campagne de propagande de la CBDC, depuis le FMI et la BRI jusqu’à la Fed elle-même.

Mais la CBDC se résume en fait à la lente évolution vers une société sans argent liquide où « l’argent des citoyens peut être numériquement surveillé, retenu, gelé, taxé, pénalisé ou contrôlé d’une autre manière si un citoyen (ou un groupe de citoyens) conteste ou menace l’État, à tort ou à raison ».

Je Me Suis Trompé De BTC

À cette fin, j’ai soutenu que le BTC (avec son récit ouvertement anti-gouvernemental, anti-bancaire, décentralisé et franc-tireur, voir c’est-à-dire Erik Voorhees) serait une menace directe pour cette tendance vers la centralisation.

Eh bien. Il semble que j’avais tout faux.

Le BTC, comme nous le voyons ci-dessous, n’est pas une menace pour le grand changement numérique à venir, c’est un complice du crime.

Ça a l’air fou ? Juste un « gold-bugger » effrayé par la hausse de la capitalisation boursière du BTC ? Sensationnel ?

Creusons un peu plus…

Le Diable Dans Les Détails : Le BTC et l’UST

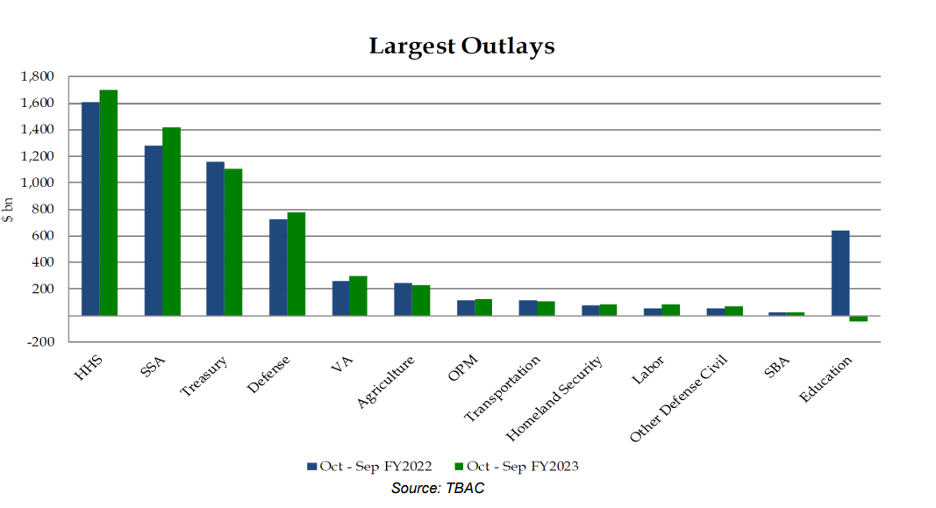

Il est compréhensible que presque personne ne lise les rapports du TBAC (Treasuring Buying Advisory Committee) de Washington, car ils ressemblent à un manuel de tondeuse à gazon en suédois.

Mais récemment, après des pages et des pages de TBAC essayant de comprendre pourquoi personne n’achète un titre américain militarisé et surendetté, leur rapport comprenait un petit addendum révélateur intitulé « Le Trésor Américain et les Actifs Numériques ».

Hmmm…

Quel est le rapport entre les actifs numériques et les reconnaissances de dettes américaines mal aimées ?

Et surtout, qu’est-ce que tout cela a à voir avec la soudaine montée politique de la manie du BTC ?

Le BTC pour Renflouer l’Oncle Sam

Cela m’a amené à réfléchir à la « numérisation » moderne et magique et à la « tokenisation » d’à peu près tout et n’importe quoi (des pools de crédit merdiques aux transactions transfrontalières, des contrats intelligents et des mèmes alt coins aux transferts de paiements intra-bancaires) par le biais de la nouvelle autoroute « distributive de grand livre » qui est censée améliorer nos vies…

Mais la numérisation de toutes choses s’accompagne d’un aspect bien plus sombre, à savoir la numérisation de nos cartes d’identité et la monétisation détournée de nos niveaux de dette souveraine par le biais d’un « stable-coin » (CBDC soutenue par l’UST) commodément associée à une carotte séduisante en BTC.

Confusion ?

Pas vraiment.

Un moment opportun pour aider un Oncle Sam désespéré ?

Absolument.

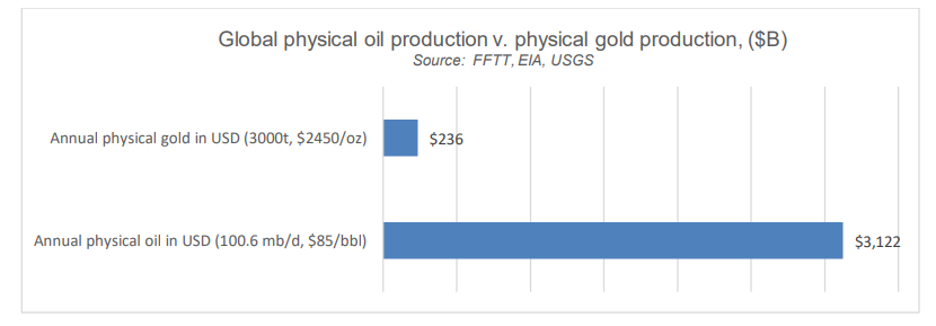

Le Nouveau Pétrole

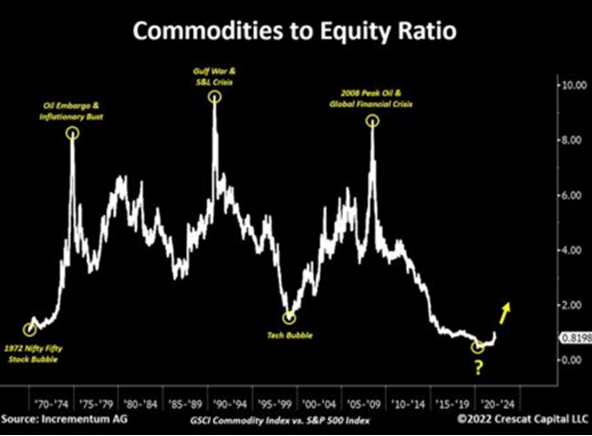

Lorsque Trump a présenté le BTC comme le « nouveau pétrole », Luke Gromen m’a rappelé que le pétrole avait été délibérément gonflé de centaines de points de pourcentage dans les années 1970 pour gonfler délibérément le commerce du pétrole garanti par le dollar afin de rembourser les niveaux d’endettement des États-Unis après le Viêt Nam.

En bref, une bulle pétrolière a été créée (entre les États-Unis et les acteurs de l’OPEP) au profit des niveaux d’endettement criminels des États-Unis, aux dépens de presque tous les habitants du monde dépendant de l’énergie.

Aujourd’hui, il semble que le BTC soit en effet « le nouveau pétrole », la nouvelle bulle et, oui, un nouveau projet ouvertement mis en œuvre pour alléger le fardeau de la dette américaine tout en enrichissant certains investisseurs du BTC.

Comment cela se fait-il ?

Comment Ça Marche

Pour qu’un acteur, un commerce, une nation, un investisseur, un actif ou une idée puisse surfer sur la nouvelle vague moderne de notre dystopie numérique déguisée en « efficacité, transparence et progrès », il doit porter la bannière de la « compatibilité avec la blockchain conforme à la norme ISO 20022 » afin de rendre tout actif tokenisé « interopérable » dans notre Meilleur Des Mondes de tout ce qui est technologique, numérique et « tokenable ».

Cette autoroute de communication blockchain est extrêmement complexe, mais comme tous les systèmes de profit cachés et truqués, y compris le commerce des produits dérivés, elle est censée être complexe afin que personne ne puisse suivre les traces de son véritable objectif….

Ce protocole conforme à la norme ISO (laissez-passer) pour l’autoroute numérique de la blockchain a été créé par un groupe d’anciens membres de la NSA dans des entreprises comme Ripple, qui, soit dit en passant, a commodément conçu son infrastructure exclusive de « péage » XRP AVANT la création du BTC, dont le véritable créateur reste un mystère pratique et troublant…

Je veux dire que cela a une certaine importance, n’est-ce pas, de savoir qui a vraiment créé le BTC et pourquoi, non ?

Et le timing entre Ripple et BTC semble un peu plus qu’une simple coïncidence, non ?

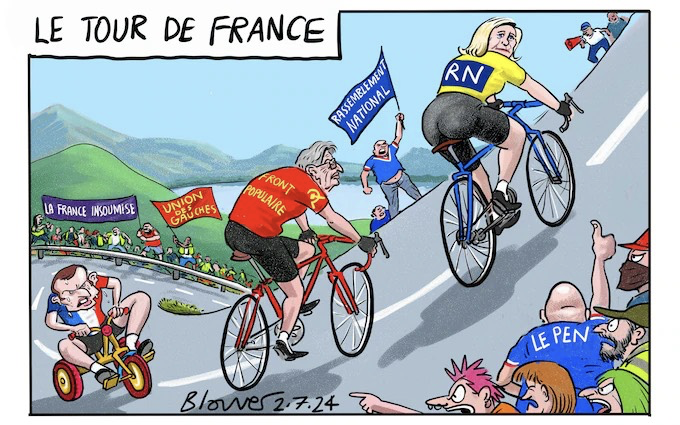

PICTURE

Ma Théorie

Et si le BTC avait été délibérément (et faussement) présenté comme une monnaie alternative, décentralisée et anti-gouvernementale (pour gagner en popularité, en traction et en intérêt public) uniquement parce que son utilisation finale était totalement à l’opposé de ce qui avait été annoncé à l’origine ?

Et si le BTC avait été conçu pour être une drogue d’entrée et une paire d’échange éventuelle, en goutte à goutte, avec une pièce stable soutenue par l’UST (pensez à Tether – qui n’est qu’une CBDC sous un autre nom) pour aider les spéculateurs à payer la note de bar autrement impayable l’Oncle Sam ?

Les points semblent se rejoindre, n’est-ce pas ?

La stratégie du « dark-state » est très simple : Gonfler délibérément le BTC pour attirer l’argent vers un « stable-coin » jumelée, garantie par les UST, afin de réduire la pression sur la Fed et de permettre aux investisseurs (le public), plutôt qu’à une banque centrale, de monétiser la dette du gouvernement américain ?

Si c’est le cas, les investisseurs en BTC, qui ne sont plus décentralisés et apolitiques, deviennent ainsi, sciemment (ou non), très centralisés et très politiques.

Ah, les ironies…

Est-ce Important ? Bon Pour le BTC

Le camp des francs-tireurs du BTC peut détester cette théorie. Mais une fois de plus, la théorie (utiliser des investisseurs spéculatifs pour monétiser la dette de l’Oncle Sam) ne fait que renforcer l’élan du prix du BTC, que Fink, un ancien détracteur du BTC, projette aujourd’hui sur la lune.

Franchement, le camp du BTC peut et doit se réjouir.

En termes de spéculation, le BTC a le vent en poupe, même si ce vent est politiquement centralisé.

En bref : Il n’y a pas lieu de se moquer des adeptes du BTC. Après tout, ils ont vu leur prix grimper de 100 % en seulement 60 jours. Impressionnant.

Bon Pour l’Or

Quant à l’or, il s’en sortira très bien, mais pour des raisons totalement différentes.

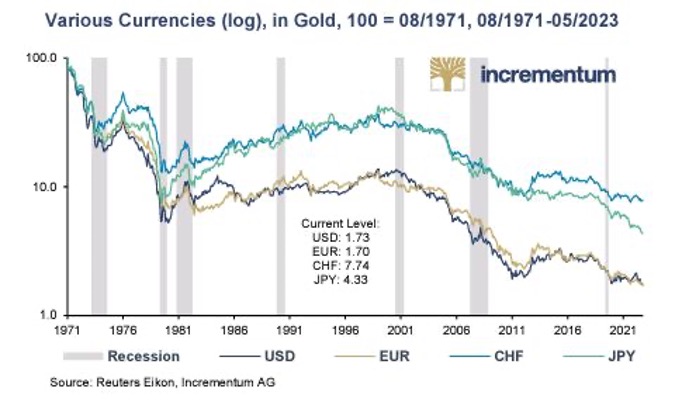

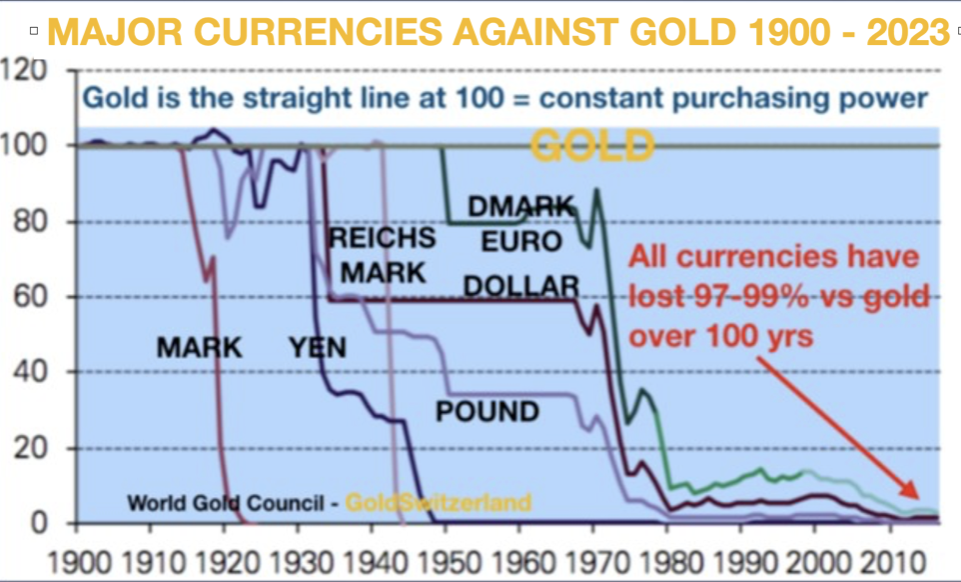

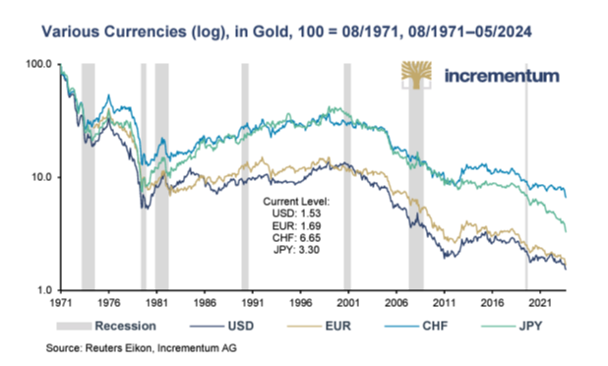

Nous savons que le prix de l’or augmente pour la seule raison que les monnaies fiduciaires s’enfoncent dans la spirale de l’endettement, une opinion que même nos « concurrents » en BTC partagent pleinement.

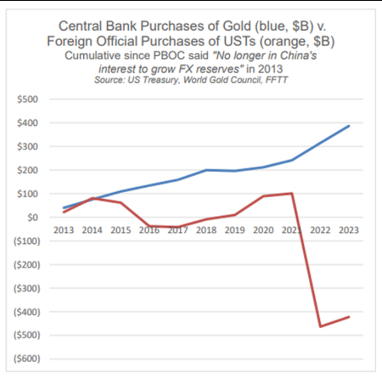

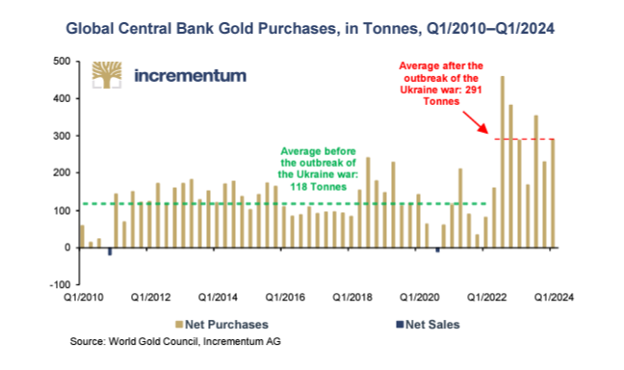

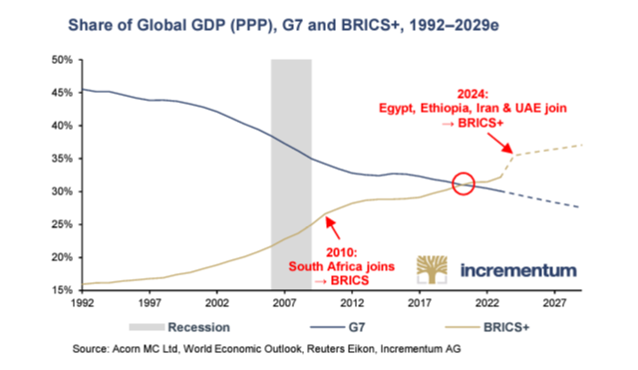

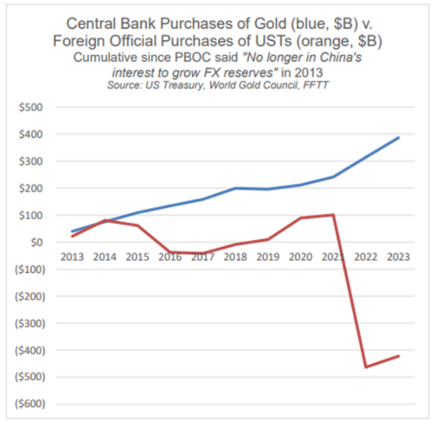

Et comme les banques centrales de l’Est et les nations BRICS+ en progression constante, nous savons également que l’or, plutôt que le BTC, est l’actif analogique (pierre de compagnie ?) qu’elles préfèrent comme actif de règlement des échanges dans un monde où les dollars et les UST sont mal-aimés et militarisés de plus en plus.

Même la BRI très centralisée, dont je ne suis pas fan, a reconnu l’éminence de l’or comme le seul autre actif de niveau 1 à côté du rendement sans risque du Trésor Américain à 10 ans, autrefois admiré pour son « rendement sans risque ».

Les implications du statut de niveau 1 de l’or sont considérables…

Pourquoi ? Parce que, contrairement au BTC, l’or EST une réserve de valeur. Même la BRI n’est pas assez audacieuse pour donner un tel label ou statut au BTC.

Nous savons également que même la vision du FMI concernant les CBDC et d’autres pièces stables conformes au registre de distribution devront être ancrées dans l’or pour avoir une quelconque crédibilité, au-delà du fait qu’il s’agit simplement d’une monnaie fiat numérique de plus à l’avenir.

C’est un point que j’ai soulevé ici il y a presque cinq ans; même Kristalina Georgieva, du FMI, a ouvertement avoué sa vérité.

Alors oui, malgré la manie, les motivations douteuses/plus sombres et même les mouvements et la direction indéniables du prix dans un BTC désormais ouvertement politisé, nous sommes tout à fait à l’aise avec la direction honnête et le rôle futur de l’or physique dans un monde dominé par l’endettement.

L’Or : Une Véritable Autonomie de la Centralisation

Mais voici le coup de pouce intemporel.

En possédant de l’or physique en dehors de cette nouvelle normalité numérique de plus en plus centralisée, nous, les propriétaires d’or physique « à l’ancienne », conservons quelque chose que le camp « futuriste » du BTC aura perdu, à savoir une véritable autonomie en dehors non seulement de l’USD, mais aussi de tous les systèmes de monnaie fiduciaire brisés qui se dirigent maintenant vers une centralisation désespérée.

L’or physique conservé dans des coffres-forts privés comme les nôtres n’a pas de « protocole de conformité », pas d’identité numérique attachée, pas de banques de contrepartie, ni de dépendance à l’égard de l’autoroute Ripple/XRP (et de l’inévitable risque politique/technique) de tout ce qui est numérique, centralisé et menaçant pour la liberté.

Depuis des décennies, nous sommes partisans d’une véritable autonomie, d’une préservation du patrimoine anti-fiat et d’une liberté financière personnelle.

Et comme les investisseurs en BTC, nous avons été passionnés par nos inquiétudes et nos avertissements concernant la chute désormais irréversible de la monnaie fiduciaire dans un monde où la dette détruit.

Mais contrairement au camp numérique et à l’émergence du BTC en 2008, nous sommes protégés non seulement de la destruction de la monnaie, mais aussi de la volatilité et de la centralisation, ce qui est le cas de l’or depuis 480 AD.

C’est important.

L’Or compte. Hier. Aujourd’hui, et surtout demain.

BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

Alors que nous approchons de ce qui devrait être une période de vacances heureuse, le chemin périlleux sur lequel le monde s’est engagé n’augure rien de bon pour 2025 et au-delà.

Deux crises mondiales vont dominer le monde pendant au moins plusieurs années, voire plusieurs décennies.

CRISE FINANCIÈRE

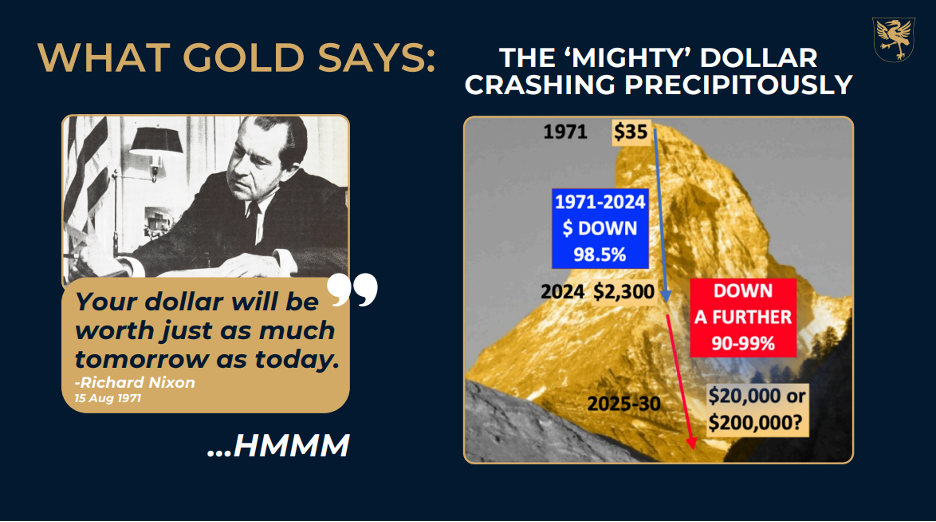

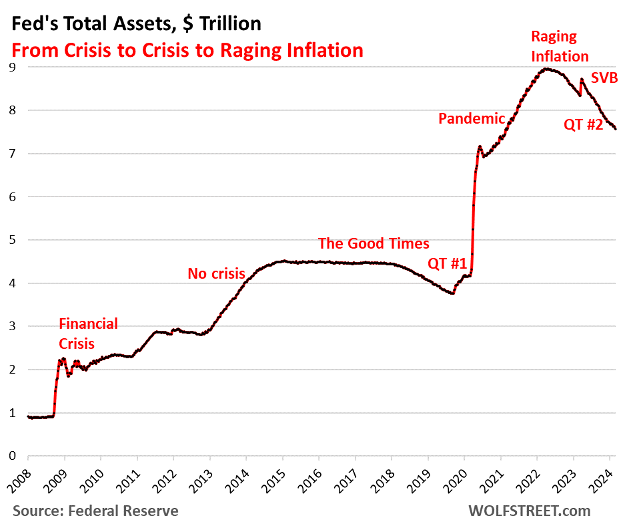

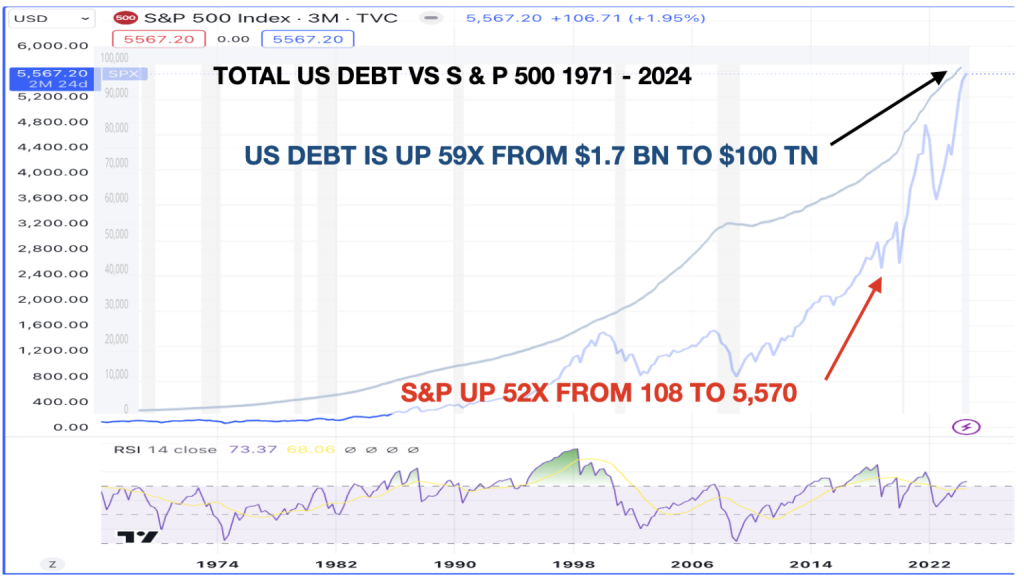

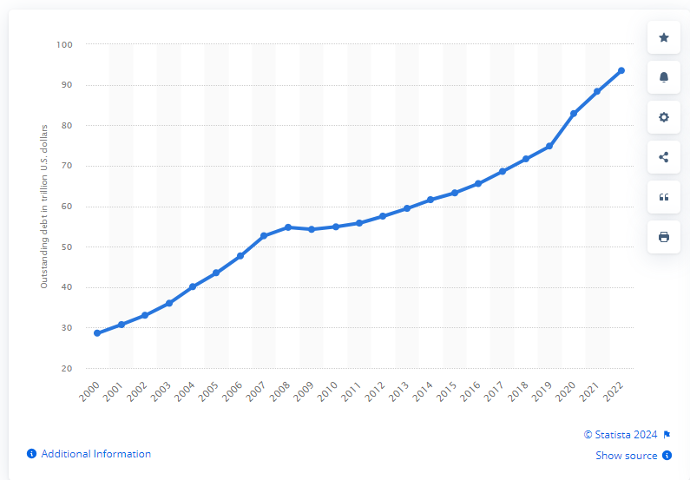

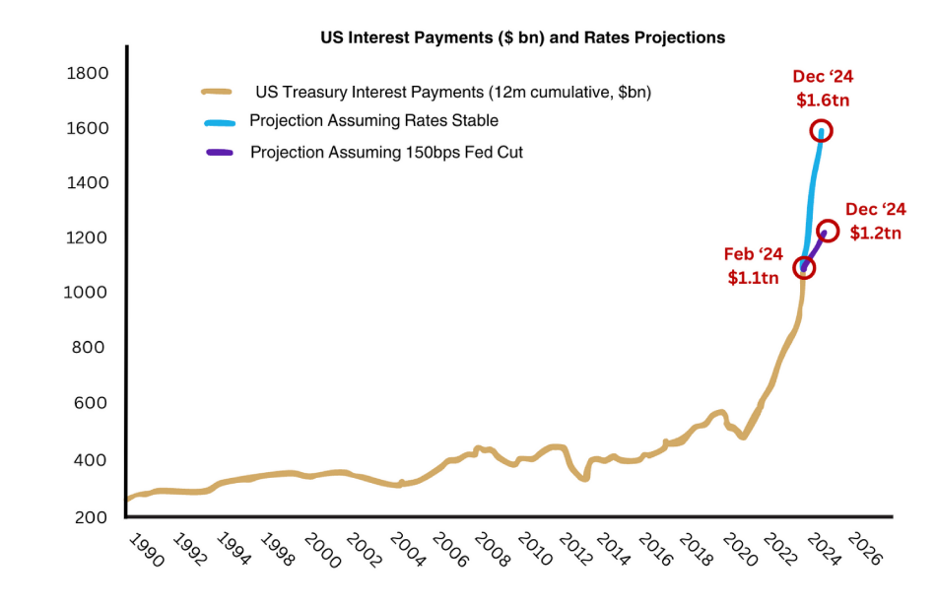

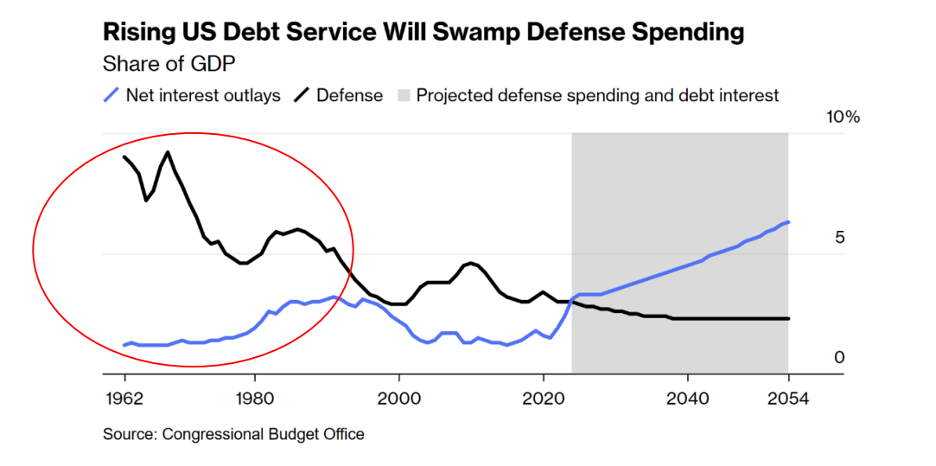

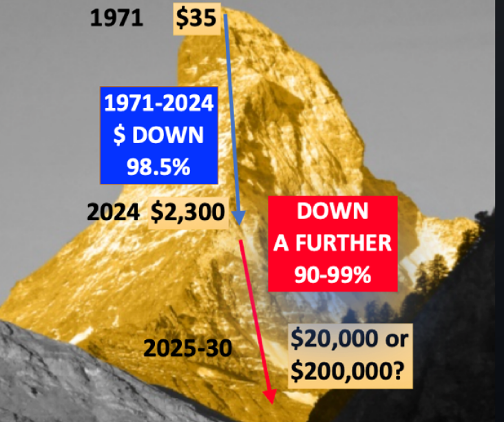

La crise dont je parle et sur laquelle j’écris depuis de nombreuses années est la fin de l’ère monétaire actuelle, en particulier en Occident. La croissance exponentielle de la dette, que nous avons connue depuis 1971 lorsque Nixon a fermé le Guichet d’Or, atteint une phase uber-exponentielle dans le siècle actuel avec des déficits et un niveau d’endettement galopants.

L’évolution probable de ces événements est une impression monétaire illimitée pour contrer une crise de la dette incontrôlable. Cela conduit à une dépréciation monétaire, à une forte inflation ou à une hyperinflation, qui se transforme finalement en un effondrement déflationniste du système financier et en une dépression.

IL N’Y A PAS DE SIGNE PLUS CLAIR DE LA FIN D’UNE ÈRE ÉCONOMIQUE QUE LE DÉCLIN DE 99 % DE LA MONNAIE DE RÉSERVE.

Une alternative possible serait que le système financier implose avant que la planche à billets ne produise ses effets, avec une implosion déflationniste subséquente. Cela signifierait une période où les banques et l’argent ne fonctionneraient plus.

Comme c’est ainsi que tous les systèmes monétaires se sont terminés dans l’histoire, sans exception, toute personne qui mettrait en doute cette issue inévitable aurait tout à fait tort. Il s’agit seulement de savoir quand, et non pas si.

Comme l’a dit l’économiste autrichien von Mises :

« Il n’existe aucun moyen d’éviter l’effondrement final d’un boom provoqué par l’expansion du crédit. L’alternative est seulement de savoir si la crise doit survenir plus tôt, comme résultat de l’abandon volontaire d’une nouvelle expansion du crédit, ou plus tard, comme catastrophe finale et totale du système monétaire concerné. »

– Ludwig von Mises

Comme toujours dans l’histoire, une crise économique va toujours de pair avec des troubles politiques ou géopolitiques.

Lorsqu’un pays dépense de l’argent qu’il n’a pas, le déclenchement d’une guerre est le moyen le plus commode de créer de la nouvelle monnaie fiduciaire qui, bien entendu, n’a AUCUNE valeur intrinsèque.

L’expansion du crédit ou l’impression de monnaie ne crée pas de valeur économique, mais permet d’acheter du temps.

L’impression monétaire permet également d’acheter des votes. La réélection est l’objectif principal de tout gouvernement dans un système démocratique.

Les gouvernements américains successifs ont augmenté la dette fédérale presque chaque année depuis le début des années 1930.

Le déficit actuel est de plus de 2 000 milliards de dollars, alors que les recettes fiscales ne s’élèvent qu’à 5 000 milliards de dollars. Avec plus de 7 000 milliards de dollars de dépenses fédérales, le gouvernement américain doit emprunter 40 % de plus (2 000 milliards de dollars) pour joindre les deux bouts.

J’ai créé le graphique ci-dessous en novembre 2016, lorsque Trump a été élu 45e président des États-Unis. J’ai prévu que huit ans plus tard (quel que soit le président), la dette dont Trump a hérité (20 000 milliards de dollars) serait de 40 000 milliards de dollars au début de l’année 2025. J’ai basé cette prévision sur une simple extrapolation. Depuis 1981, la dette américaine a, en moyenne, doublé tous les huit ans. Certes, la dette n’atteindra probablement pas 40 000 milliards de dollars au 20 janvier 2025, mais elle a tout de même augmenté de 16 000 milliards de dollars au lieu des 20 000 milliards de dollars que j’avais prévus. Plus important encore, comme le montre le graphique ci-dessous, la dette a été multipliée par 44 depuis 1981, alors que les recettes fiscales n’ont augmenté que de six fois pour atteindre 4,9 milliards de dollars.

Quelqu’un peut-il expliquer comment cette dette sera remboursée ? La réponse habituelle est que les gouvernements n’ont pas besoin de rembourser leur dette.

Permettez-moi de citer à nouveau l’histoire, qui est un outil empirique si utile.

Au cours de l’histoire, un pays qui n’a pas remboursé ses dettes a toujours fait défaut et sa monnaie est tombée à zéro.

Personne ne doit croire que ce sera différent cette fois-ci !

Une crise monétaire à la fin d’un grand cycle conduit à l’effondrement économique, à la pauvreté et à la misère.

Toutefois, le cycle financier actuel se développe déjà parallèlement à une crise géopolitique d’une ampleur et d’une portée qui pourraient être supérieures à celles de la Première et de la Seconde Guerre mondiale.

CRISE GÉOPOLITIQUE

Les conflits financiers et géopolitiques sont clairement liés. Comme dans de nombreux conflits armés, les États-Unis sont impliqués depuis la Seconde Guerre mondiale, même si le pays n’est pas directement menacé.

Cela a été le cas au Viêt Nam, en Afghanistan, en Irak, en Libye, en Syrie et en Ukraine. La plupart de ces guerres sont dues à la crainte de perdre l’hégémonie américaine. Le gouvernement américain souscrit à la théorie de Mackinder de 1904 selon laquelle celui qui contrôle le « Heartland » contrôle le monde. Le Heartland est la région de l’Europe de l’Est qui s’étend jusqu’au fleuve Yangtze à l’est et à l’Himalaya au sud. Cette région dispose d’énormes ressources naturelles.

La Syrie vient probablement de tomber aux mains de groupes d’opposition soutenus par la Turquie dans le cadre d’une attaque appuyée par l’armée américaine. Il est intéressant de noter que le dernier conflit en date a débuté le même jour que le cessez-le-feu entre Israël et le Liban. Il ne s’agit clairement pas d’une coïncidence.

Ainsi, la Turquie, qui, pendant un certain temps, a monté deux chevaux, l’un russe et l’autre américain, s’est rangée du côté des États-Unis.

La Turquie est un membre de l’OTAN et un membre potentiel des BRICS, comme le sont la Russie, la Chine, l’Iran et l’Inde.

La Turquie étant désormais du côté des États-Unis et contre la Russie, nous assistons au premier conflit militaire entre l’Occident et les BRICS.

Personne ne sait si la Syrie se regroupera à nouveau avec Assad à Moscou et les soldats qui désertent l’armée. Pour l’axe Russie – Iran, la Syrie est stratégiquement critique. Mais la Russie ne peut pas gagner cette guerre avec sa seule puissance aérienne et ne veut probablement pas détourner ses ressources de l’Ukraine.

Nous sommes donc confrontés à une nouvelle crise au Moyen-Orient, une situation aux conséquences désastreuses pour la région et le monde.

Il est donc probable que la guerre se poursuive en Syrie, avec l’anarchie et la montée en puissance de nouveaux groupes djihadistes.

Comme l’a déclaré Thanassis Cambanis, chercheur principal à la Century Foundation, : « Dans le meilleur des cas, les factions syriennes lutteront pour la primauté dans le cadre de batailles locales circonscrites. À l’autre extrême, l’effondrement entraînera une nouvelle période de guerre totale dans laquelle les factions prendront les civils pour cible ».

Il est donc probable que davantage de Syriens se retrouvent sans abri et migrent vers l’Europe et les États-Unis. Comme nous le savons, aucun pays occidental n’a la capacité de s’occuper de ces personnes, de sorte qu’une nouvelle catastrophe humanitaire a frappé le monde.

La perte de l’accès à la Syrie et à la Méditerranée a affaibli l’Iran, qui cherchera d’autres options. Le danger a toujours été que l’Iran bloque le détroit d’Ormuz, ce qui bloquerait 24 % du pétrole mondial. Les États-Unis ne pourraient pas l’empêcher. Cela entraînerait un doublement des prix du pétrole, voire plus, et une dépression mondiale majeure.

Les Émirats Arabes Unis (EAU), qui comprennent Dubaï, sont situés à proximité du détroit d’Ormuz.

Personnellement, j’ai toujours été surpris qu’autant de personnes s’installent et investissent à Dubaï, compte tenu du risque géopolitique majeur que comporte cette région.

Le monde se trouve dans un cycle de guerre grave qui, dans le meilleur des cas, comprendra des guerres insolubles et irréductibles au Moyen-Orient et en Europe de l’Est, avec l’implication des États-Unis et de la Russie. Et au pire, une guerre nucléaire.

J’ai toujours été d’avis que le conflit ukrainien est une guerre que la Russie a très peu de chances de perdre. Et ni les États-Unis ni les troupes européennes de l’OTAN ne disposent de ressources suffisantes pour gagner une guerre avec des bottes sur le terrain.

Les missiles russes sont actuellement supérieurs, mais tout peut arriver dans un conflit nucléaire.

Dans une guerre nucléaire, il n’y a pas de vainqueur et cela pourrait être la fin du monde, il ne vaut donc pas la peine de spéculer sur l’issue d’une telle guerre.

LE TRIOMPHE DE LA MORT

Peter Bruegel a peint le « Triumph of Death » en 1562.

Actuellement, le monde, et en particulier l’Occident, est sur la voie de la destruction géopolitique et économique.

Personne ne sait comment cela va se terminer. Même si cela prend des années, il est peu probable que le monde soit le même une fois que ces deux cycles seront terminés.

J’ai déjà indiqué que la fin du cycle économique actuel sera dévastatrice pour le monde, mais supportable par rapport à la pire issue du cycle de guerre.

J’avais l’espoir que Trump réglerait la situation ukrainienne si les « neocons » américains ne parviennent pas à l’aggraver gravement avant le 20 janvier.

Cependant, le conflit au Moyen-Orient, avec l’implication de l’Iran, rend la situation beaucoup plus complexe, même avec les meilleures intentions de Trump.

Je crois toujours qu’il est possible de trouver des solutions, mais il est difficile d’être optimiste lorsque les deux cycles du mal prévalent si fortement.

Au moins, tous ceux qui ont des économies devraient prendre des mesures pour les protéger contre l’implosion à venir des actifs financiers.

MARCHÉS

Les actions américaines sont massivement surévaluées.

L‘Indicateur Buffett, c’est-à-dire le rapport entre les actions américaines et le PIB, s’élève à 208 %, un record absolu.

Une correction normale correspondrait à une baisse de 50 à 75 %.

Le ratio cours/bénéfice des actions du Nasdaq est de 49X.

Une baisse d’au moins 80 %, comme au début des années 2000, est probable.

Il est évident que les bulles peuvent toujours grossir avant d’imploser.

Toutefois, le risque d’un effondrement du marché au cours des prochains mois est extrêmement élevé.

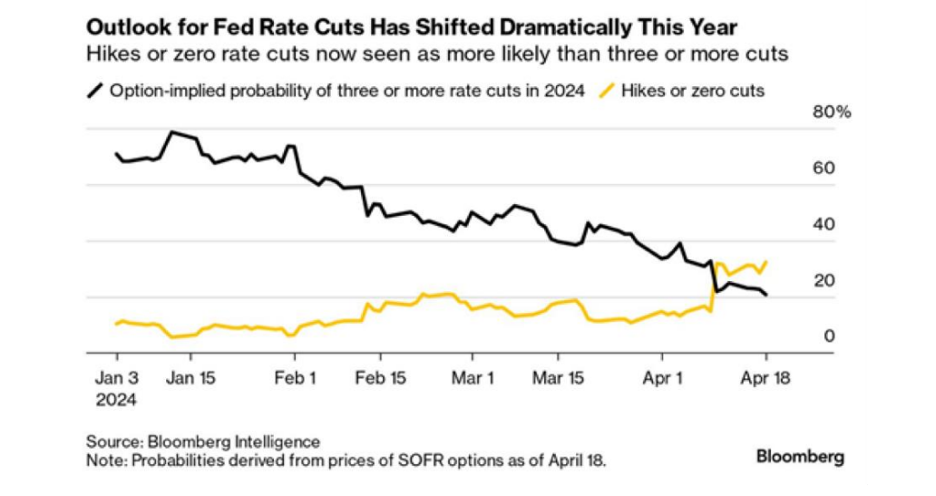

L’inflation augmentera rapidement, tout comme les taux d’intérêt, sous l’effet de la planche à billets.

Les bons à 10 ans du Trésor Américain dépasseront largement les 10 %, comme dans les années 1970.

PRÉSERVATION DU PATRIMOINE

Enfin, l’or continuera à refléter la destruction du dollar et de la plupart des devises. L’or en dollars américains a été multiplié par 10 au cours de ce siècle. Il est probable qu’il augmente encore de plusieurs fois au fur et à mesure que l’argent meurt. J’explique pourquoi dans cet article : LES ARGUMENTS EN FAVEUR DE L’OR SONT INCONTESTABLES.

L’or doit être détenu sous forme physique et en dehors du système financier, avec un accès direct à votre or. Et de préférence dans une juridiction sûre en dehors de votre pays de résidence.

Enfin, surtout en période de crise, il est plus important d’aider les autres et d’avoir un cercle étroit de famille et d’amis que tout l’or du monde.

BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

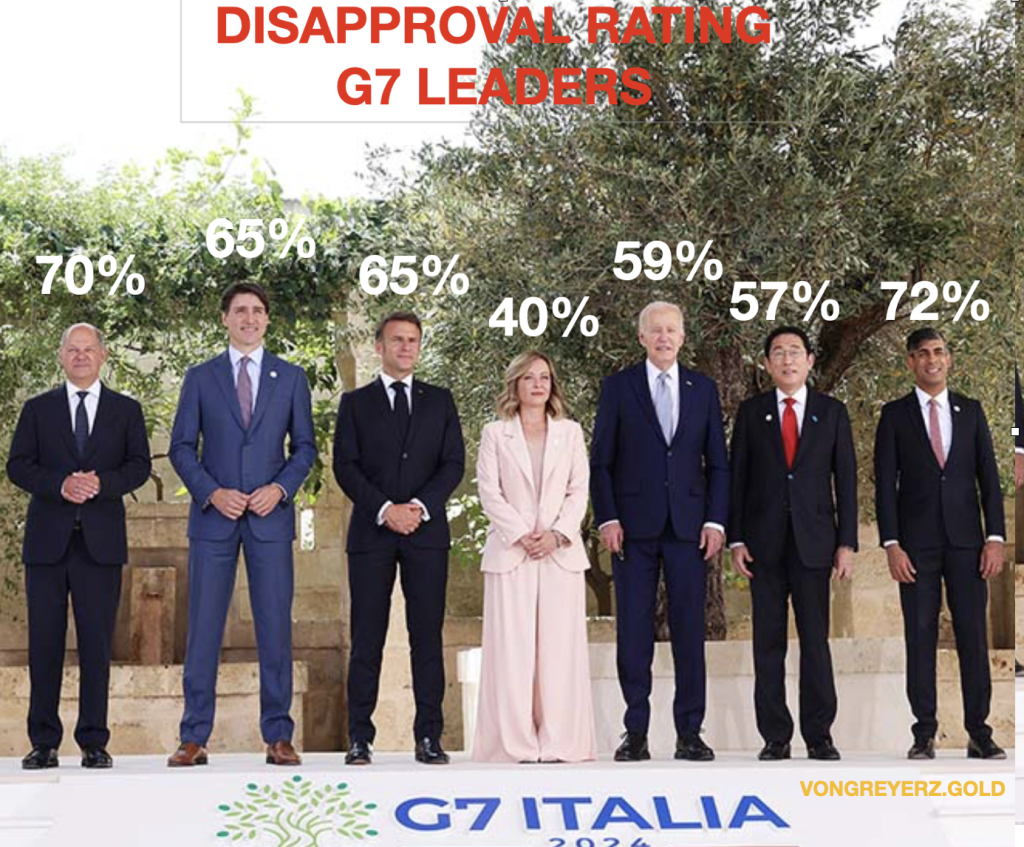

Comment se prémunir contre des bêtises évidentes ?

Qu’ils soient de gauche, de droite ou du centre, nos décideurs politiques – des parlements et des pouvoirs exécutifs aux banques centrales et aux groupes de réflexion – ont rapproché le monde de la guerre, des catastrophes liées à l’immigration, des défaillances des infrastructures, des pièges du crédit, de l’inégalité des richesses, des troubles sociaux et de la destruction des monnaies comme jamais auparavant dans l’histoire récente.

Comme moi, nombreux sont ceux qui, en privé ou en public, se posent la question : Comment sommes-nous arrivés à ce point d’inflexion économique, social et politique historique ?

La réponse réside peut-être, au moins en partie, dans une tendance à faire confiance à de fausses idoles, à de faux slogans et même à de fausses notions de succès.

La Philosophie de la Réussite

Aristote a inclus des aspects de l’héroïsme dans sa définition de la Réussite; quelqu’un est « réussi » s’il se consacre à servir quelque chose de plus grand que lui même.

Mais entre Paris, Virginie et Paris, France, j’ai souvent découvert que beaucoup de ceux qui font du pouvoir politique ou des dollars une fin en soi n’ont pas su penser au-delà de leurs propres intérêts…

Mon grand-père était pilote pendant la Seconde Guerre mondiale. Jamais, pas même une fois, il n’a parlé de combat aérien ou ne s’est vanté d’avoir tué quelqu’un.

À la fin de la bataille d’Angleterre, des centaines de pilotes de la RAF avaient péri, mais l’Angleterre était restée libre. Winston Churchill a fait une remarque célèbre en parlant de ces pilotes :

« Jamais, dans le domaine des conflits humains, autant de choses n’ont été dues par un si grand nombre à un si petit nombre ».

Mais si l’on considère l’histoire embarrassante de Washington et de Wall Street, où l’intérêt personnel s’est fait au détriment de l’intérêt public, nombre de nos « réussites » modernes se résument à ceci :

« Jamais, dans le domaine de la vanité humaine, un si petit nombre de personnes n’a dû autant à un si grand nombre ».

La Mauvaise Compréhension de la Notion de « Réussite» d’Aujourd’hui

Comme le rappellent les récents prodiges, de Mark Zuckerberg et Adam Neuman à Sam Bankman Fried, ou ARC à Theranos, beaucoup de nos anciens « héros» sont tout sauf héroïques.

Comme Wall Street, DC a encore moins de héros à admirer. Les preuves historiques de cette situation méritent d’être rappelées brièvement.

Wilson

Contrairement à Thomas Jefferson, qui se serait battu jusqu’à la mort pour empêcher une banque centrale privée de s’emparer de notre économie et de notre « monnaie», Woodrow Wilson a laissé une banque privée s’emparer du destin économique de notre nation en échange de son propre intérêt politique en signant la loi sur la Fed en 1913.

Andrew Jackson avait déjà décrit la notion même d’une telle banque centrale privée comme la « prostitution de notre gouvernement pour l’avancement de quelques-uns aux dépens du plus grand nombre ».

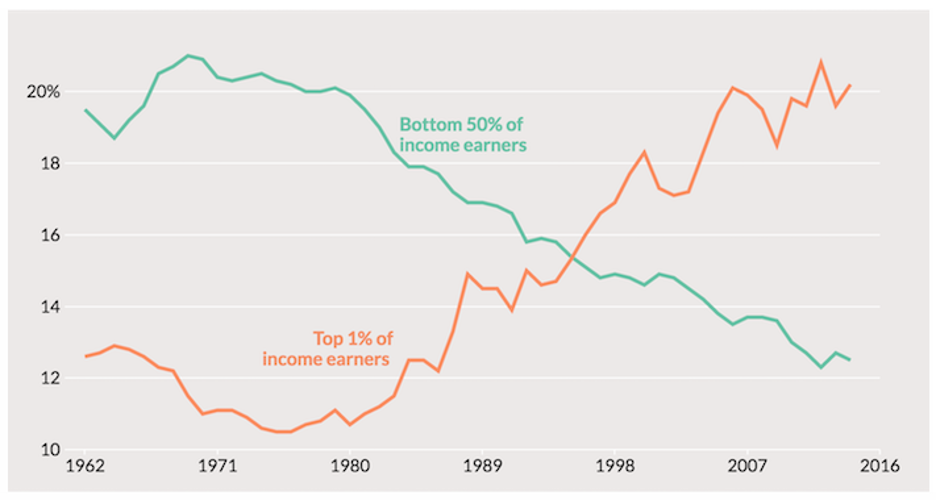

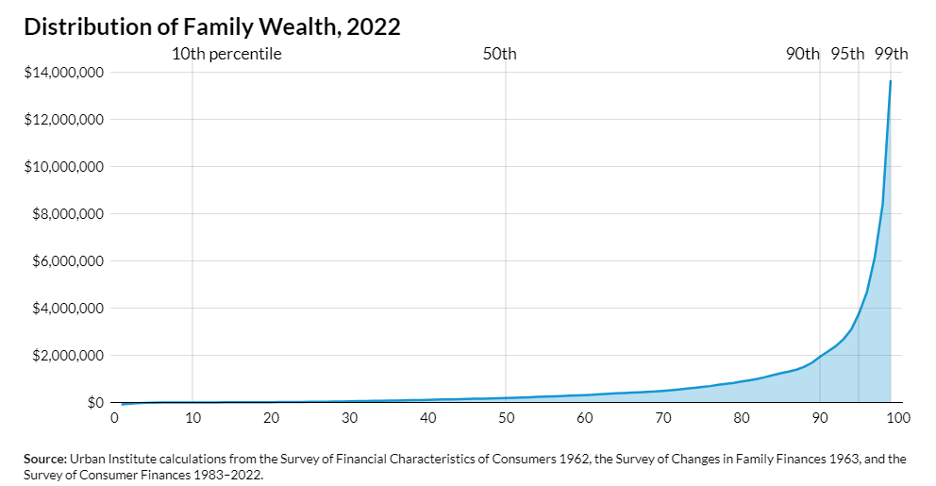

L’inégalité de richesse sans précédent qui existe aujourd’hui aux Étas-Unis est la preuve que Jackson avait raison.

FDR

Ce n’est pas une ruée sur les banques locales qui a provoqué l’effondrement des marchés en 1929 ; c’est plutôt la politique et le modèle de faibles taux d’intérêt et l’orgie de dettes des années précédentes et des années folles qui ont rendu les marchés trop chauds – un thème qui se répète encore aujourd’hui dans les effondrements des marchés, de 1929 à 1987, de 2000 à 2008 ou de 2020 à la prochaine catastrophe qui se profile à l’horizon.

FDR a contribué à la création d’un modèle ultérieur selon lequel les Étas-Unis résouent ses problèmes d’endettement en contractant davantage de dettes payées avec de l’argent dévalorisé.

En retirant le dollar de la bourse de l’or, FDR, comme d’autres acteurs anti-héroïques à venir, s’est concentré sur la manipulation de la monnaie américaine plutôt que sur la productivité des États-Unis – le véritable « P» du PIB.

Les politiques macroéconomiques de FDR ont interféré avec la leçon difficile mais instructive des marchés libres, à savoir : Une récession profonde suit toujours une dette profonde. Il n’y a tout simplement pas d’échappatoire…

Les décideurs politiques, quant à eux, aiment vendre des prestations gratuites pour se faire élire ou rester élus.

Comme je l’ai récemment soutenu avec des mathématiques plutôt qu’avec des émotions, le résultat net a été la mort de la démocratie, qui s’est greffée sur une mort tout aussi empirique du capitalisme.

Nixon

En 1971, Nixon s’est retrouvé confronté à une économie au bord du gouffre.

L’étalon-or, ravivé par les accords de Bretton Woods après la Seconde Guerre mondiale (et les héroïques restrictions budgétaires d’Eisenhower et de Martin), signifiait que le dollar était à nouveau lié à un actif restrictif sur lequel les marchés mondiaux et les partenaires commerciaux s’appuyaient.

Mais dans une démarche similaire à celle de FDR dans les années 30, Nixon a abandonné l’étalon-or et a une fois de plus trahi les détenteurs de dollars américains et les partenaires commerciaux étrangers respectueux de la monnaie, afin de conserver le pouvoir pour lui-même grâce à des liquidités illimitées en dollars.

Il a promis que l’USD resterait aussi fort que jamais. Il a menti. Il a perdu 98 % de son pouvoir d’achat par rapport à l’or depuis 1971.

Cependant, l’or est beaucoup plus honnête dans ses actions que les politiciens ne le sont dans leurs paroles :

En bref, et comme toujours, la monnaie a été sacrifiée pour « sauver» un système en faillite et gagner du temps sur le plan politique.

Il a gagné haut la main.

Les politiques de Nixon ont renforcé le modèle d’une perversion, aujourd’hui à la mode, de la découverte des prix sur le marché libre, par le biais d’un schéma familier :

1) Retirer le dollar de l’étalon-or,

2) baisser des taux pour favoriser la spéculation à court terme qui

3) se traduit par des bulles et des corrections de marché d’une ampleur anormale.

Ça vous dit quelque chose ?

Le Monstre Greenspan

L’étincelle qui a déclenché le krach de 87′ était la crainte ironique/la rumeur selon laquelle le nouveau shérif de la Fed en ville (Alan Greenspan) pourrait mettre fin à la fête de Wall Street en augmentant les taux dans un scénario « à la Volcker».

Ainsi, en une seule journée, l’indice boursier a soudainement chuté de 23 %, soit le double des 13 % de baisse enregistrés lors de la pire journée du krach de ‘29.

Mais ce qui est encore plus étonnant que ce lundi noir, c’est la résurrection à la manière de Lazare de la reprise du marché le mardi blanc qui a suivi. À 12h30 le lendemain, le marché a enregistré des ordres d’achat massifs qui, d’un coup de baguette magique, ont mis fin à la panique.

La Fed de Greenspan n’était manifestement pas un « Volcker 2.0» (pas plus que Bill Martin), mais ce patient zéro du cycle de bulles actuel est venu à la rescousse des marchés en difficulté et d’un Wall Street surévalué.

En d’autres termes, plutôt que de laisser les corrections douloureuses (c’est-à-dire la gueule de bois naturelle du marché ou ce que les Autrichiens appellent la « destruction constructive ») enseigner aux investisseurs une leçon sur les produits dérivés, l’effet de levier et les autres mines terrestres qui parsèment les marchés à terme du S&P (qui ont chuté de 29 % en une seule journée), la Fed est intervenue avec des seaux d’argent bon marché et a ainsi anéanti toute chance de purification et d’amour dur des marchés qui se corrigent naturellement.

Modern Wall Street – Quasi Rien Que Des Anti-Héros

Les décideurs politiques égoïstes et soucieux de préserver leur carrière qui créent des environnements où le dollar est libre, le crédit bon marché et la réglementation laxiste (ou qui favorisent la « créativité») restent populaires, s’enrichissent et conservent leur emploi.

Le mantra que tout le monde connaît à Wall Street est simple : « Les ours se font virer et les taureaux se font embaucher ».

Cette façon de penser a créé une situation dans laquelle des acteurs du marché astucieux sont libres d’élaborer des bulles toujours plus grandes qui enrichissent les baleines d’initiés et écrasent le plancton de la classe moyenne et du commerce de détail.

Les Fosses d’Échange et le Cancer Moderne des Produits Dérivés

L’expansion irrationnelle du crédit provoque l’apparition d’un cancer dans toutes les catégories d’actifs, y compris au sein de l’humble marché boursier d’autrefois.

C’est dans cette ancienne bourse basée à Chicago qu’un autre anti-héros, Leo Melamed, a appliqué la notion d’utilisation des contrats à terme (créés à l’origine et modestement pour aider les humbles agriculteurs et fournisseurs à s’adapter à la volatilité des prix) aux monnaies mondiales.

Peu de temps après, Melamed, après s’être entretenu avec des « conseillers» bien rémunérés comme Greenspan et d’autres esprits intéressés par l’argent facile (dont Milton Friedman), a obtenu le feu vert pour ouvrir les monnaies à un niveau entièrement nouveau d’alchimie spéculative par le biais d’un effet de levier addictif.

Quatre décennies plus tard, le volume de devises (et de risques) échangées en une heure sur la bourse des matières premières réservée aux banquiers a dépassé le volume annuel des fonds échangés sur le MERC original, réservé aux agriculteurs.

Aujourd’hui, comme tous les marchés après ‘71, les marchés boursiers se sont transformés en un casino avec une croissance étonnante de 50 000 fois basée sur des bombes à retardement dérivées qui établissent des rapports de 100:1 entre le volume de couverture et le taux d’activité sous-jacent.

Ces « puits de produits dérivés modernes » (qui dépassent désormais les quadrillions en termes de risque notionnel) ne sont rien d’autre que des patates chaudes cancéreuses à effet de levier, dont le degré de risque et la confusion intentionnelle seront à l’origine de la prochaine crise de liquidité.

En bref, ce n’est pas le MERC de nos grand-pères…

Gestion des Capitaux à Long Terme

Un autre exemple de ce qui n’est pas héroïque est l’effondrement, en 1998, de LTCM (Long Term Capital Management), un fonds spéculatif qui avait un effet de levier de plus de 125 milliards de dollars à l’apogée de sa splendeur en état d’ébriété.

Cette création de John Meriwether, pas si héroïque, basée à Greenwich (Connecticut), avec une équipe composée des meilleurs et des plus brillants auteurs d’algorithmes de Wall Street et de conseillers lauréats du prix Nobel, est un rappel éloquent de trois observations répétées concernant Wall Street :

1) Les petits malins ne sont pas si malins que ça,

2) partout où l’effet de levier est exagéré, un jour de réflexion s’annonce, et

3) la Fed viendra une fois de plus en aide à Wall Street (son véritable mandat fantôme) lorsque ses « élites » malveillantes seront prises en flagrant délit de conduite en état d’ivresse sur les marchés, c’est-à-dire sous l’influence d’un crédit facile et, partant, d’un effet de levier facile.

Bien entendu, le modèle (et la leçon) après LTCM n’a pas été modifié, il s’est simplement poursuivi…

Les Anti-Héros de Dot.Com…

Au moment même où la fumée s’élevait des décombres de LTCM dans le Connecticut, une autre bulle d’actifs classique, considérée à tort comme la prospérité du marché libre, se développait sous la forme d’une hystérie de la technologie dot.com.

Rétrospectivement, l’implosion des dot.com semble évidente. Mais même à l’époque où elle s’est produite, ce marché (précisément comme celui d’aujourd’hui) semblait, eh bien, immortel : immortel, animé par des mèmes et surréaliste.

Prenons l’exemple de Dell Inc. Elle a démarré à 0,05 $ par action et a atteint 54,00 $ par action (un multiple de 1 100), avant de retomber à 10,00 $ par action.

Aujourd’hui, des licornes similaires abondent et les « Magnificent 7 », qui représentent 30 % de la capitalisation boursière du S&P (tout en violant tous les principes des lois antitrust que j’ai étudiées à l’école de droit), continuent d’agir comme des sirènes séduisant les marins FOMO vers les rochers fatals.

La fête de champagne des années 1990, comme celle des années 1920, s’est terminée en ruines, avec un S&P en baisse de 45 % et un NASDAQ en baisse de 80 % par rapport à ses sommets antérieurs en 2003.

Les bulles technologiques, immobilières et obligataires d’aujourd’hui, d’ailleurs, ne seront pas différentes dans leur chute finale…

Jouer Avec Les Taux Plutôt Qu’Avec La Réalité

Dans les décombres de la bulle Internet, les décideurs politiques de la Fed, qui apprécient le marché, ont entamé la plus grande réduction de taux jamais vue, ce qui a eu pour effet d’ouvrir grand le robinet du crédit facile, de l’effet de levier et, par conséquent, des déformations du marché induites par la dette.

En d’autres termes, ils ont résolu une bulle technologique en créant une nouvelle bulle immobilière.

Un large éventail de fusions-acquisitions, de rachats d’actions et d’opérations de LBO a également eu lieu, ce qui est embarrassant.

Parmi les faits marquants de ce creux de la vague des « accords américains», on peut citer la chute du cours de l’action de GE, qui est passé de 50 $ à 10 $. Résultat net ? M. Jeffrey Immelt, président de GE, a-t-il encaissé les coups de façon héroïque ? L’entreprise a-t-elle tiré les leçons qui s’imposaient de la spéculation irréfléchie dans la chute qui a suivi ses sommets d’évaluation de 40 fois ?

Non. Au lieu de cela, le PDG de GE a bénéficié d’un plan de sauvetage…

Larry Summers

Et puis il y a l’interminable Larry Summers, véritable patient zéro du cancer des produits dérivés…

Larry Summers a été président de Harvard. Il a travaillé pour Clinton et a été secrétaire au Trésor. Il a pris la parole à de nombreuses reprises pour exprimer son opinion (et a été bien rémunéré). Même Ray Dalio traîne avec lui.

Mais ne laissons pas les références s’opposer aux faits. Comme le notait La Rouchefoucauld il y a plusieurs siècles, les plus hautes fonctions ne sont pas toujours – ni même souvent – occupées par les plus grands esprits.

Les avis divergent, bien sûr, mais il est difficile de ne pas citer Larry Summers parmi les principaux architectes de la débâcle financière de 2008 « Where Larry Summers Went Wrong» (Où Larry Summers s’est trompé).

La plupart des vétérans des cycles de marché récents, antérieurs et postérieurs à 2008, reconnaissent que les produits dérivés de gré à gré ont été au cœur de l’obscurité de 2008.

Héros Victime de Harcèlement

Au cours de cette période, Brooksley Born, qui dirigeait alors la CFTC (Commodity Futures Trading Commission), a ouvertement mis en garde contre les dangers dérivés des… ben, dérivés.

Mais en 1998, le Secrétaire Adjoint au Trésor de l’époque, Larry Summers, lui a téléphoné et l’a ouvertement intimidée : « J’ai 13 banquiers dans mon bureau », lui a-t-il crié, « qui me disent que vous allez provoquer la pire crise financière depuis la Seconde Guerre Mondiale » si elle continuait à aller de l’avant en apportant au marché de gré à gré la transparence et les obligations d’information dont il avait tant besoin.

Larry a ensuite attaqué Born publiquement, assurant avec condescendance au Congrès que ses préoccupations concernant la lourdeur potentielle de ces instruments étaient exagérées. Comme il l’avait promis :

« Les parties à ce type de contrats sont en grande partie des institutions financières sophistiquées qui semblent éminemment capables de se protéger contre la fraude et l’insolvabilité de leurs contreparties ».

Mais moins d’une décennie plus tard (et un marché des produits dérivés de gré à gré que Summers a contribué à faire passer de 95 000 milliards de dollars à 670 000 milliards de dollars), nous avons tous appris comment ces « institutions financières éminemment capables » et « sophistiquées » (Bear, Lehman, Goldman, AIG et autres…) ont créé la pire crise financière (et le pire sauvetage) depuis la Seconde Guerre Mondiale.

Plus de Mauvaises Idées, Plus d’Anti-Héros

Il convient de rappeler que ni Greenspan en 2001 ni Bernanke en 2008 n’ont vu venir ces krachs boursiers. Bien entendu, aucun des « héros» qui dirigent les banques privées ou le Trésor américain ne l’a fait non plus.

Powell ne sera pas différent. Le record de la Fed en matière d’annonce d’une récession ou d’une implosion du marché est de 0 sur 10.

Réexamons la Notion de « Réussite »

L’homme, nous rappelle Walt Whitman, est multiple. La plupart des gens s’accordent à dire que nous sommes philosophiquement, économiquement, moralement et historiquement conçus pour nous planter – encore et encore.

Ce qui est moins pardonnable, ce n’est pas le manque de perfection, mais plutôt le manque de responsabilité, voire d’humilité.

Nous ne pouvons pas tous être de braves pilotes de la RAF.

Mais parfois, il suffit d’être honnête pour être héroïque.

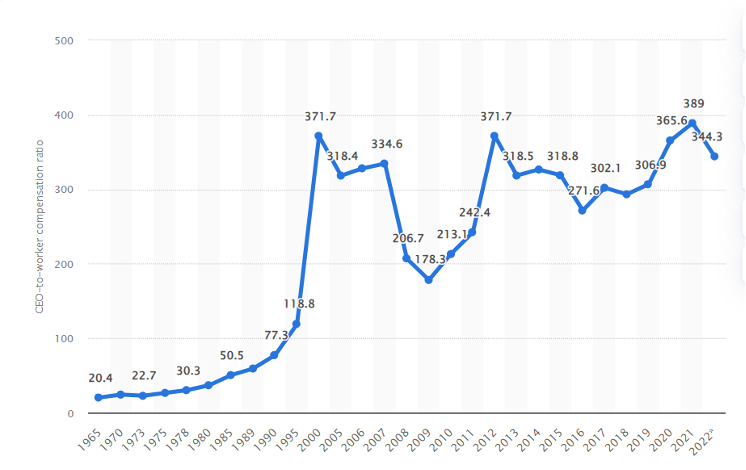

Malheureusement, les anti-héros évoqués ci-dessus et les innombrables autres « supermen » de Wall Street (dont le rapport entre le salaire d’un cadre et celui d’un employé est de 333:1) ne sont pas du tout au service d’une cause plus importante que leur propre revenu ou leur propre position.

Des anti-héros comme ceux mentionnés ci-dessus permettent d’expliquer le graphique ci-dessous et le nouveau féodalisme qui a remplacé le capitalisme américain :

Plus de Candeur – Moins d’Anti-Heros

Nous nous trouvons aujourd’hui au bord d’une falaise commerciale, sociale et politique fondée sur des niveaux sans précédent d’endettement et d’expansion de la masse monétaire après 2008.

La dette publique actuelle de 35 milliards de dollars et le ratio dette publique/PIB de 125 à 30 % sont mathématiquement insoutenables et rendent objectivement impossible une croissance réelle (plutôt que fondée sur la dette).

Aujourd’hui, nous et la génération de nos enfants sommes les héritiers des péchés de ces anti-héros.

Si l’argent facile conduit à des bulles boursières, à des investissements en état d’ébriété et à des krachs qui donnent à réfléchir, alors nous pouvons tous voir ce qui nous attend lorsque Powell passera, comme on pouvait s’y attendre, d’un relèvement des taux à une pause, puis à une réduction des taux.

Viendra ensuite une récession déflationniste et/ou une correction du marché, suivie d’un super assouplissement quantitatif pour absorber les reconnaissances de dettes non désirées de l’Oncle Sam, dont 20 000 milliards de dollars sont prévus pour les dix prochaines années par le Bureau du Budget du Congrès (Congressional Budget Office).

Les anti-héros, bien sûr, ne diront jamais ça, et ils n’accepteront certainement pas de rendre des comptes.

Au lieu de cela, ils mentiront, imputant les problèmes actuels et à venir à Poutine, au COVID, au réchauffement climatique et à leur parti opposé.

L’or, en revanche, sera plus honnête. L’or n’est pas un débat contre la monnaie papier ou la crypto-monnaie, mais une voix d’hier, d’aujourd’hui et de demain.

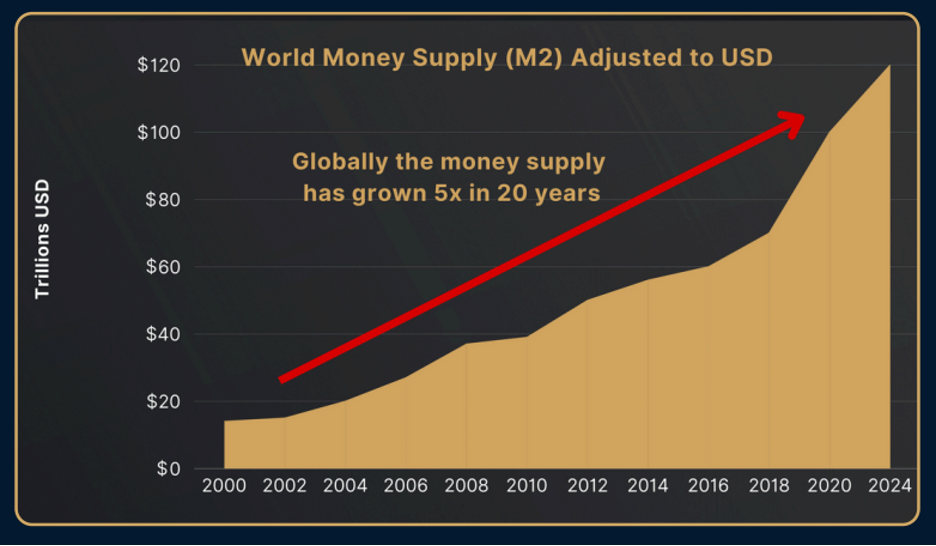

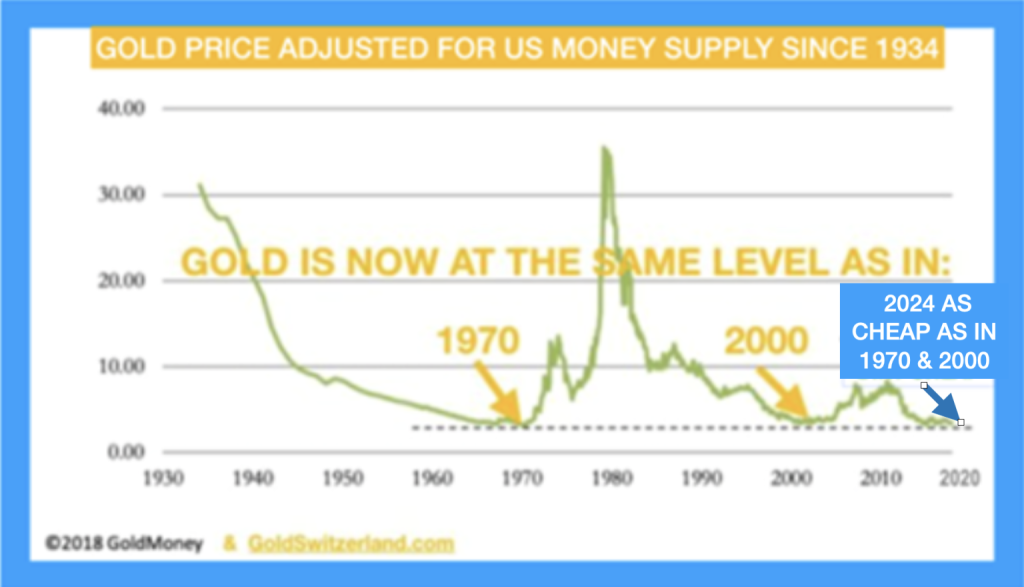

Lorsque l’argent est multiplié par 5 en seulement 20 ans, sa valeur se dilue…

…ce qui explique pourquoi l’or, même à ses plus hauts niveaux historiques, reste sous-évalué par rapport à la masse monétaire :

Comme dans toutes les crises de liquidité, de marché et politiques de l’histoire, l’or stockera la valeur bien mieux que n’importe quelle monnaie dépréciée conçue pour gonfler les désastres de la dette nationale avec de l’argent déprécié.

C’est ce qui explique que l’or soit délibérément ignoré comme actif de premier rang, qu’il soit plus favorisé (et plus performant) que les titres américains et les dollars, et qu’il soit la réponse historiquement confirmée à toutes les crises monétaires depuis que le temps existe.

Cela explique également pourquoi aucun de nos anti-héros – de Washington à Bruxelles – ne parle d’or à voix haute. Ils sont littéralement allergiques à la vérité brutale, aux leçons historiques ou aux mathématiques simples.

Pour une minorité informée, cependant, les investisseurs sophistiqués se protégeront toujours contre les langues d’or des anti-héros avec les barres d’or du temps et de la nature.

BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

La faillite des structures financières occidentales, y compris le système monétaire, est en voie d’achèvement.

Malheureusement, personne ne s’en préoccupe – pas encore !

La dette mondiale a déjà triplé au cours de ce siècle, le dollar et la plupart des monnaies ayant perdu 98,5 % de leur pouvoir d’achat depuis 1971.

Les experts affirment que les États-Unis ne pourront jamais se retrouver en défaut de paiement car ils disposent d’une presse à imprimer. Quels que soient les mensonges des gouvernements américain et européen, une chute de 98,5 % de la valeur de la monnaie d’un pays constitue un défaut de paiement absolu. Toutes les autres explications ne sont que du bruit.

Avec une dette mondiale d’environ 350 000 milliards de dollars et un PIB mondial de 100 000 milliards de dollars, le rapport entre la dette mondiale et le PIB est de 350 %.

Une dette supérieure à 100 % du PIB est insoutenable et ne peut pas être financée à long terme.

Et 350% de dette par rapport au PIB, c’est la faillite – Banca Rotta.

Avec des marchés financiers faussés et endettés à l’extrême, le risque mondial est aujourd’hui plus grand que jamais.

Il existe une voie évidente que les petits et grands investisseurs peuvent emprunter pour minimiser ce risque.

La meilleure solution consiste à créer votre propre banque d’or, qui éliminera presque entièrement le risque financier et fournira des liquidités instantanées. En outre, comparé à la quasi-totalité des autres classes d’actifs, il augmentera considérablement votre patrimoine dans les années à venir.

US & EUROPE – MALADIE TERMINALE

Il ne s’agit pas seulement d’une maladie terminale pour les États-Unis, l’Europe et probablement le Japon, qui sont tous mortellement blessés par la dette, les déficits et la décadence et qui n’ont aucune chance de s’en remettre au cours des quelques centaines d’années à venir.

Nous parlons également de la Chine et de nombreux marchés émergents qui ont des dettes, ainsi que des problèmes démographiques et structurels qui, même s’ils ne sont pas incurables, ralentiront leurs économies pendant de nombreuses années. Et pourtant, pas dans la même mesure qu’en Occident.

Les États-Unis et l’Europe sont-ils devenus des « Banana Republic » ?

Une Banana Republic peut être décrit comme :

Une structure socio-économique très stratifiée, politiquement instable, avec une petite classe dirigeante qui contrôle l’accès aux richesses et aux ressources.

Cette définition s’applique certainement aux États-Unis et à l’Europe, où une petite élite de 1 % possède 1/3 de la richesse totale aux États-Unis.

Les actifs financiers mondiaux s’élèvent à 600 000 milliards de dollars (y compris les sociétés privées non financières), auxquels s’ajoutent potentiellement plus de 2 000 milliards de dollars de produits dérivés, dont une grande partie se transformera en dette en cas de défaillance des contreparties.

Comment peut-on s’attendre à ce qu’une valeur globale de la production de biens et de services (PIB) s’élevant à 100 000 milliards de dollars soutienne une dette de 350 000 milliards de dollars, sans compter le risque élevé d’explosion ou plutôt d’implosion de produits dérivés d’une valeur de 2 000 milliards de dollars un jour ?

Il s’agit d’une chaîne de margueriteset d’une escroquerie de type Ponzi en même temps.

Imprimer de l’argent pour gonfler les marchés, puis imprimer encore plus pour que tout continue. Comme l’histoire nous l’apprend, cela ne peut se terminer que d’une seule manière.

Joe Biden ayant finalement décidé de ne pas se représenter, cela n’aura que peu d’incidence sur les problèmes financiers insolubles de l’Amérique.

Les prochaines élections américaines ne changeront rien à ce risque. Donald Trump, Kamala Harris ou quelqu’un d’autre ne pourra pas arrêter l’avalanche de dettes déclenchée en 1971 avec la fermeture de la Fenêtre d’Or. Elle atteindra sa force maximale dans les 3 à 7 prochaines années. Cela pourrait être plus tôt, mais cela pourrait prendre plus de temps. La plupart des signes que nous voyons nous indiquent que ce sera plus tôt. Mais comme je le dis souvent, les prévisions sont un jeu d’enfant. Concentrons-nous donc sur le risque imminent plutôt que sur le fait de savoir si cela se produira demain ou après-demain.

AUCUN EMPIRE ET AUCUN SYSTÈME MONÉTAIRE N’A SURVÉCU

L’histoire nous apprend qu’aucun empire n’a jamais survécu, pas plus qu’aucun système monétaire.

Ainsi, quiconque croit que « c’est différent cette fois-ci parce que… » ignore des milliers d’années d’histoire.

Il ne s’agit pas de faire du sensationnel, mais de se baser sur l’histoire, qui nous apprend que, sans exception, une crise de la dette entraîne une crise monétaire avec inflation, une implosion des actifs et de la dette, une instabilité politique et géopolitique, y compris des troubles sociaux et des guerres.

Prenons l’exemple de l’effondrement de l’Empire romain, qui a connu le même déclin que celui que nous connaissons aujourd’hui. Peu importe l’empire choisi puisqu’ils se terminent tous de la même manière.

L’empire américain actuel, avec ses « colonies » européennes, est davantage un empire financier que géographique. J’appelle l’Europe des « colonies » (avec une pointe d’humour) parce que, quelle que soit la décision des États-Unis (par exemple, l’attaque de l’Irak ou de la Libye, FATCA (contrôle des banques mondiales), les sanctions ou le gel des avoirs russes, etc. l’Europe se conforme sans aucune résistance.

L’apogée de l’Empire romain se situe autour de la naissance de Jésus. Le déclin a commencé progressivement et, à l’époque de Marc Aurèle (161 après J.-C.), le denier, la pièce d’argent romaine, avait déjà perdu 25 % de sa valeur.

L’accumulation de la dette et la dépréciation de la monnaie ont provoqué la crise du 3ème siècle (235- 283 ap. J.-C.). Au cours de cette période, il y a eu plus de 50 empereurs, dont la plupart ont été assassinés et d’autres tués au combat. Cette période a également été marquée par des invasions barbares et des migrations vers le territoire romain. De multiples guerres civiles et rébellions paysannes ont également eu lieu, permettant à beaucoup de s’emparer du pouvoir illégalement ou par la force.

Le déclin financier et économique de l’empire se poursuit sans relâche, avec davantage de dettes et de déficits. À l’époque de Gallien (260 apr. J.-C.), le denier avait perdu 99,5 % de sa teneur en argent. À la fin de la crise du 3ème siècle, l’Empire se divise en trois entités politiques.

LE DÉCLIN DE ROME

Ce déclin progressif a entraîné l’affaiblissement du contrôle politique central, des luttes de pouvoir, des déficits budgétaires, l’augmentation des dettes, la corruption, l’affaiblissement de la monnaie, l’hyperinflation, l’augmentation des impôts, la peste, ainsi que la diminution de l’armée, qui n’était pas suffisamment payée pour faire face à un grand nombre d’invasions barbares.

Enfin, en 476, les Goths (peuple germanique), menés par Odoacer, s’emparent de Rome et déposent Romulus Augustulus. Odoacer devient le nouveau souverain.

L’année 476 marque donc la fin officielle de l’Empire Romain, bien que certaines parties de l’Empire d’Orient aient survécu.

- Défaillance systémique du système financier

- Effondrements bancaires

- Défaillance du dépositaire

- Défaillance des produits dérivés

- Abaissement de la monnaie

- Risque politique/social – troubles civils

- Risque géopolitique – guerre

Il n’est pas surprenant que les étapes finales des empires, tels que les Han, les Romains, les Mongols, les Ottomans, les Espagnols et les Britanniques, aient toujours comporté tous les ingrédients susmentionnés.

Commençons par la dépréciation de la monnaie.

La plupart des gens ne comprennent pas ce que représente la monnaie fiduciaire (papier).

Ce n’est pas votre argent qui a toujours une valeur garantie. L’histoire a clairement prouvé qu’aucune monnaie fiduciaire n’a jamais survécu – SANS ÉCHEC !

Toutes les monnaies sont tombées à zéro à cause de la gestion irresponsable et incompétente de l’économie.

Voltaire le disait déjà en 1729 :

Le papier-monnaie finit par retrouver sa valeur intrinsèque : ZÉRO.

Ou comme JP Morgan l’a déclaré devant le Congrès en 1912 :

L’or est de l’argent – tout le reste est du crédit.

Un solde créditeur sur votre compte bancaire n’est qu’une promesse de paiement de la part de la banque.

L’argent que vous avez déposé à la banque n’est pas votre argent.

Le seul droit dont vous disposez est une créance sur la banque. Vous n’êtes qu’un créancier général de la banque.

Cependant, la banque a multiplié votre dépôt par 10 ou plus. Ainsi, pour que votre dépôt soit remboursé, tous les débiteurs de cette banque (les clients qui ont emprunté de l’argent) doivent rembourser leurs prêts.

Le système bancaire est une véritable pyramide de Ponzi. Il dépend d’un flux ininterrompu de nouveaux dépôts ou d’argent imprimé.

Avec les produits dérivés et autres instruments synthétiques, l’effet de levier réel de certaines banques peut être de 30 fois ou plus.

Oui, le gouvernement peut sauver les déposants de quelques petites banques, mais ensuite, seule une impression monétaire massive pourra les sauver, ce qui entraînera à nouveau une dépréciation totale de la monnaie.

Vous souscrivez une assurance pour couvrir le risque d’incendie de votre maison.

Lorsque vous assurez votre maison, vous ne vous attendez pas à ce qu’elle brûle, mais si c’est le cas, l’assurance incendie devient essentielle.

Il en va de même pour votre argent. Vous ne vous attendez pas à ce que le système financier s’effondre, mais si c’est le cas, vous perdrez tout votre argent, qu’il s’agisse de dépôts ou de titres conservés dans le système.

Oui, les titres conservés par une institution financière devraient, en théorie, vous appartenir. Cependant, comme nous l’avons vu en 2008, les banques ont utilisé les actifs de leurs clients comme garantie de leurs positions commerciales.

L’autre danger des valeurs mobilières est qu’un pourcentage important n’est en fait pas constitué d’actifs financiers tels que des actions ou des obligations, mais plutôt de titres synthétiques ou de produits dérivés sans investissement réel sous-jacent.

BANQUE D’OR

En 2002, j’ai créé ma propre banque d’or. C’est cette même année que, dans mon discours de père de la mariée, j’ai dit à tous les invités d’acheter de l’or physique. L’or ne valait alors que 300 dollars.

Alors que la dette mondiale a été multipliée par trois depuis 2002 pour atteindre 350 000 milliards de dollars, les risques ont augmenté de manière exponentielle, notamment en raison de l’explosion des produits dérivés.

La meilleure façon de protéger vos actifs financiers est de créer votre propre banque d’or.

C’est incroyablement simple.

Vous achetez de l’or pour le pourcentage de votre patrimoine financier que vous jugez approprié.

Nos clients détiennent jusqu’à 25 % de leurs actifs financiers en or et en argent physiques. Beaucoup d’entre nous ont un pourcentage bien plus élevé.

Les métaux doivent être stockés dans un coffre-fort ultra-sécurisé géré par des professionnels et situé dans une juridiction sûre, de préférence en dehors de votre pays de résidence, ce qui vous permettra de « fuir » vers votre or en cas d’urgence. Personnellement, je préfère la Suisse et Singapour.

Il est ainsi plus difficile pour votre gouvernement de saisir votre or, comme l’ont fait les États-Unis en 1933.

Ensuite, lorsque vous avez besoin de liquidités, la société de stockage (comme VON GREYERZ) qui organise le stockage pour vous fournira également des liquidités. Nous expédions également l’or de nos clients de n’importe où dans le monde vers nos chambres fortes en Suisse ou à Singapour.

N’oubliez pas que l’or est immédiatement liquide et que les fonds peuvent être transférés sur votre compte bancaire en l’espace de quelques jours.

Il est conseillé de conserver sur son compte bancaire au moins trois mois de dépenses et une petite réserve. Si vous n’avez pas d’autres revenus, vous pouvez vendre suffisamment d’or tous les trois mois.

L’or et l’argent deviennent alors votre actif de réserve.

Plus important encore, l’or n’est la responsabilité de personne d’autre.

Rappelons que depuis l’an 2000, l’or a été multiplié par 8, soit 700 %.

Plus important encore, l’or a surpassé toutes les grandes catégories d’actifs au cours de ce siècle.

Le rendement annuel composé de l’or depuis 2000 est de 9,6 % et celui du S&P, dividendes réinvestis, est de 7,5 %.

La bulle des actions étant vouée à éclater à un moment donné, que ce soit bientôt ou dans les prochaines années, je ne serais pas surpris de voir le ratio Dow contre or chuter de 75 à 95 %.

Les actions ne peuvent en aucun cas constituer une réserve d’actifs ou une assurance pour la préservation du patrimoine.

Seul l’or physique remplit ce rôle.

L’or est la monnaie de la nature.

L’or est le véritable patrimoine.

L’or, c’est la préservation du patrimoine.

BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

Les opinions politiques sont presque aussi vastes que les opinions financières – de la hausse à la baisse, ou de la gauche à la droite.

Mais il y a des différences, non ?

Les opinions politiques, contrairement aux évaluations de marché, par exemple, s’appuient plus souvent sur l’émotion, l’influence des médias/partisans ou même les coiffures californiennes que sur de simples mathématiques.

Mais dans le spectre des experts négatifs ou euphoriques des marchés, ils ignorent même les mathématiques pour confirmer les préjugés, l’euphorie et la pensée de groupe.

Idéalement, bien sûr, nous aimerions que nos politiques, comme nos investissements, soient tout aussi rationnels ; mais comme le confirment l’histoire et la philosophie, l’homme n’est pas très… rationnel…

Lorsque l’on ajoute à l’irrationalité humaine la malhonnêteté et la désinformation (cf. les médias grand public/légaux et les « dirigeants » qui servent leurs propres intérêts plutôt que ceux du public), une voie autrement claire vers une délibération rationnelle peut devenir d’autant plus obscure.

Prenez Joe Biden…

Dès le premier jour de son administration, il était clair pour tout le monde (gauche ou droite) que sa forme mentale était indéniablement en déclin.

Les exemples physiques et verbaux de l’état de Biden et de sa tête de « 25ÈME Amendement » sont et ont été innombrables.

Tout aussi interminables ont été les efforts de ses « dissimulateurs en chef » (son vice-président, ses attachés de presse, son cabinet et ses « journalistes ») pour cacher, nier ou contredire ce fait avéré pendant des années – répétant le mensonge de l’esprit robuste de Biden suffisamment longtemps pour convaincre les masses que le ciel est vert et l’herbe est bleue.

Mais le moment de vérité est arrivé : un débat présidentiel au cours duquel Joe Biden s’est retrouvé seul, sans prompteur, sans écouteur, sans carte de notes ou sans le coude de sa femme.

Comme on pouvait s’y attendre, il a implosé au vu et au su de tout le monde.

Même des géants mentaux comme l’acteur George Clooney ou la « journaliste » (actrice ?) Rachel Maddow n’ont pas pu le sauver de nos propres yeux et oreilles.

Peu après, M. Biden s’est retiré de la course.

Un choc ?

En bref, et sous les yeux du monde entier, un mensonge qui était par ailleurs évident (et délibérément ignoré) depuis des années, a été soudainement révélé : L’empereur n’avait pas de vêtements (ou le président n’en avait pas la moindre idée).

Ce triste constat n’aurait pas dû être partisan, mais moral.

Mais quel est le rapport avec les marchés, les portefeuilles et votre monnaie ?

Eh bien, la réponse est : Tout.

Un Modèle de Mensonges, de Déni et de « Gaslighting » Public

L’exemple de Biden, ou le modèle de déni ci-dessus, est littéralement identique à un modèle similaire de mensonges économiques, de déni et de « Gaslighting » public, tel qu’il est pratiqué depuis des années par nos banquiers centraux, nos politiciens endettés (économiquement juvéniles) et nos médias financiers totalement désemparés.

Les Banquiers…

Quiconque, et je dis bien quiconque, issu des grandes banques de Wall Street, par exemple, sait que les baissiers sont licenciés et que les haussiers sont promus.

Pourquoi ?

Parce que les banques ont pour mission d’utiliser l’argent des déposants pour obtenir des primes de fin d’année et un flot ininterrompu de « produits » risqués (plutôt que fiduciaires) qui n’ont rien à voir avec la valeur à long terme, mais tout à voir avec la perception de commissions à court terme.

Tout banquier honnête qui remet en question les armes financières de destruction massive développées dans ces banques (des schémas de dérivés MBS aux actuels « piscines de crédit privées » et aux prêts CRE non performants) se voit montrer la porte.

La Fed…

Cette vanité financière s’applique également à nos banquiers centraux.

Le pouvoir à court terme au détriment de la prospérité à long terme est le nom de leur jeu faussé et le chemin le plus sûr vers un prix Nobel d’économie (Bernanke) ou un poste prestigieux au Département du Trésor Américain (Yellen)…

Mais comme le rappelle Thomas Hoenig, l’un des rares membres du FOMC (et présidents de la Fed de Kansas City) à faire preuve d’intégrité : La Fed, si elle est gérée correctement, « devrait élaborer une politique à long terme et laisser le court terme s’arranger de lui-même ».

Mais la pratique réelle de la Fed, comme Hoenig l’avoue lui-même, a été exactement (et maladivement) l’inverse.

Comme Hoenig (et les quelques-uns d’entre nous qui disent ce qu’ils pensent plutôt que ce qu’on leur dit) le prévient depuis des années, la Fed (de Greenspan à Powell) est plus préoccupée par le renflouement de la prochaine crise bancaire ou obligataire que par la nécessité d’empêcher la prochaine génération de souffrir d’une inflation permanente et de la ruine de la monnaie dans le sillage sans fin de ses politiques répugnantes de « dépense et d’impression ».

Les Politicos…

Il va sans dire que ce même modèle de court-termisme et de « moi d’abord » (la nation après) est le plus flagrant dans les couloirs de la prise de décision politique.

Le Congrès est l’endroit où des Ken, des Barbie et des octogénaires trébuchants, lourdement endettés et embarrassés par les mathématiques, dépensent comme des drogués pour se faire réélire à court terme, tout en laissant la facture (et les déficits jumeaux) à nos enfants…

En bref, même lorsqu’ils sont ouvertement en déclin, ils s’accrochent au pouvoir.

Cela explique pourquoi tout un parti a pu soutenir un Biden zombifié pendant des années : Tant que leur machine (et leur idiote heureuse) était au pouvoir, ils pouvaient se démener pour obtenir une promotion personnelle, du pouvoir et de la richesse au sein du département ou de l’agence X, Y ou Z.

Pour cette classe de politiciens (rouges et bleus), le cri n’est pas « demandez ce que vous pouvez faire pour votre pays », mais simplement « que peut faire DC pour moi et mon résumé ? » alors que les Etats-Unis viennent d’enregistrer le plus grand nombre de faillites d’entreprises depuis le début de l’année 2020…

Un tel égoïsme, une telle arrogance et une telle ignorance délibérée de l’économie et de la dette sont le symptôme de la décadence et du déclin qui précèdent la chute inévitable de toutes les grandes nations d’autrefois.

Le Grand Mensonge de la Dette Américaine

À l’instar de la santé mentale de M. Biden, la santé financière cachée de l’Amérique est un parfait hommage à la dissimulation de ce qui était autrement des ailerons de requin qui encerclent notre prospérité économique depuis des années.

Pourtant, depuis des années, nous et d’autres avertissons avec franchise de ces risques ouverts et irrévocables, tandis que Wall Street et les commentateurs anonymes de YouTube nous dénigrent en nous qualifiant de « pessimistes ».

Les ironies certainement ne manquent pas…

La Franchise Est Importante

Depuis plus de quatre ans, à titre d’exemple seulement, nous crions sur les toits électroniques que la dette souveraine occidentale en général, et les titres américains en particulier, se précipitent vers un moment d’implosion qui ne peut être imputé au COVID, au réchauffement climatique, à Poutine ou même aux petits hommes verts venus de Mars.

Depuis des années, nous avertissons que les nations ne peuvent pas dépenser ou emprunter 3 à 4 fois plus que ce qu’elles gagnent en monétisant le delta avec des liquidités littéralement créées à partir de rien sans finir par détruire leur monnaie et attiser un feu inflationniste, ce que la Fed a fait à tort à 100 %.

D’ailleurs, ce feu conduit toujours à des troubles sociaux et à des guerres de distraction suivies d’une centralisation de l’extrême gauche ou de l’extrême droite qui insulte la démocratie.

Pendant ce temps, ces mêmes forces de dévalorisation monétaire, d’inflation, de guerre et de troubles sociaux se produisent déjà et littéralement tout autour de nous, à la consternation et au déni de nos soi-disant « élites ».

Pourtant, tout comme les partisans de Biden, des capitalistes de connivence, des laquais en quête de postes et des médias complices, nos élites financières et politiques actuelles s’efforcent chaque jour d’ignorer l’évidence et de nous faire avaler leur contre-récit de déficits sans larmes.

Heureusement, et comme le modèle Biden ci-dessus, à un moment donné, même les mensonges les plus habiles ne peuvent plus cacher les mathématiques les plus élémentaires et l’histoire des nations qui tombent en chute libre d’une falaise de dettes qu’elles ont elles-mêmes conçues.

Signes d’un Récit Brisé

Récemment, par exemple, la mère de toutes les banques centrales, la Banque des Règlements Internationaux (BRI), a publié son rapport annuel, que les médias, Washington et Wall Street ont largement ignoré.

Plus précisément, la BRI a finalement dit tout haut, en 2024, ce que nous disions depuis des années : Lorsque la croissance économique ralentit à un niveau supérieur à celui de la croissance de la dette, les reconnaissances de dettes souveraines s’affaiblissent au lieu de se renforcer.

Et lorsque les obligations souveraines s’affaiblissent (c’est-à-dire qu’elles se vendent), leurs prix chutent et, par conséquent, leurs rendements augmentent.

Et lorsque les rendements augmentent (mathématiquement), les taux d’intérêt augmentent également.

MAIS c’est là que le bât blesse :

Hausse des taux d’intérêt + niveau d’endettement mondial sans précédent = le feu aux poudres.

Le « Moment Biden » du Marché Obligataire

Il s’agit donc d’une sorte de « moment Biden » pour le marché mondial du crédit de 130 milliards de dollars.

Même la BRI avoue que c’est possible que le marché obligataire, comme l’empereur américain actuel, n’a pas de vêtements.

Et pourtant, la majorité d’entre eux continue à croire que tout va (et ira) bien, malgré la récession et l’inflation…

En d’autres termes, la grande majorité des investisseurs et des vendeurs des banques tentent encore de se convaincre et de convaincre le monde qu’un ralentissement de la croissance – ou même une récession – conduira à un scénario idéal d’augmentation des achats (plutôt que des ventes) d’obligations d’État « refuges », ce qui, dans leur imagination collective, signifie une hausse des prix des obligations et donc une baisse des rendements obligataires et des taux d’intérêt à l’avenir.

Ça, mesdames et messieurs, est l’équivalent économique de croire que Joe Biden sera le prochain champion de Jeopardy ou gagnera le prochain médaillé d’or du marathon olympique…

Les forces Naturelles Contre Les Forces Non-Naturelles

En fin de compte, et malgré les plus de 800 personnes qui tiennent un doctorat à la Fed (qui se sont complètement trompés sur l’inflation) et tous les imbéciles heureux, rouges et bleus, de la Chambre des représentants des États-Unis, les forces naturelles (c’est-à-dire l’offre et la demande) l’emportent sur les forces humaines (c’est-à-dire la stupidité et la vanité).

En d’autres termes, ni la Fed ni les autres banques centrales ne peuvent contrôler les taux ; ce sont les forces naturelles des marchés obligataires qui ont le dernier mot.

À mesure que la demande de reconnaissances de dettes souveraines surendettées et mal-aimées diminuera, les rendements et les taux augmenteront jusqu’à des niveaux qu’aucun pays ne pourra se permettre de payer.

Cette réalité (ou moment de domination fiscale) ne peut être monétisée/payée qu’avec de la fausse monnaie, qui est par définition inflationniste.

Comme le déclin mental de Biden – c’est aussi évident que cela. C’est aussi une question de mathématiques.

L’inflation tue le pouvoir d’achat du « patrimoine » par laquelle vous mesurez votre compte d’épargne, votre salaire, votre portefeuille et votre héritage.

Pensez-y avec des yeux qui voient et des oreilles qui entendent.

En Parlant de Nature…

La nature, contrairement à la plupart des banquiers, des politiciens et des bulles de marché artificielles, possède une honnêteté intrinsèque qui, qu’elle soit cruelle ou bienveillante, est capable d’auto-corriger les interférences non naturelles des créations de l’homme.

Il n’y a pas d’orgueil démesuré ou de méchanceté vindicative, par exemple, dans un iceberg qui défie un Titanic mal dirigé et par ailleurs « insubmersible ».

Il n’y a rien de personnel non plus lorsqu’une inondation emporte un manoir mal construit au bord de la rivière.

Et un navigateur qui pense pouvoir dompter un ouragan apprend rapidement une leçon d’humilité.

Il en va de même, bien sûr, pour la monnaie papier ou numérique. L’homme peut en fabriquer, et donc en avilir, autant qu’il le souhaite.

Mais la monnaie naturelle, l’or, est beaucoup moins arrogante et beaucoup plus honnête.

En outre, l’argent de la nature est beaucoup plus patient.

Les détracteurs de l’or, bien sûr, diront qu’il se contente de rester là sans rien faire.

Mais tandis que les dollars, les yens, les livres, les pesos et les euros sont tous très occupés à échanger, à négocier, à garantir et à dévaloriser, l’or fait calmement une chose très bien : Conserver sa valeur.

Le Monde Commence à S’En Rendre Compte

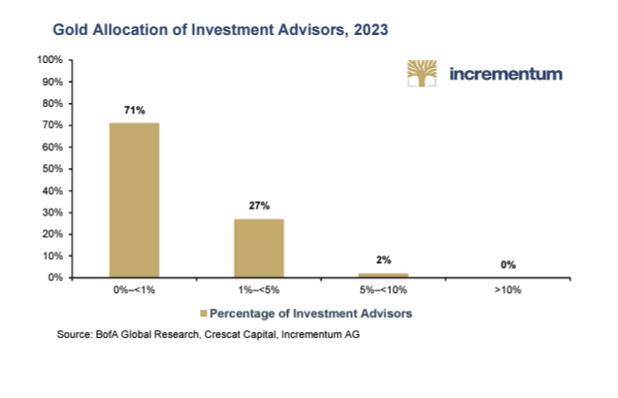

Vos conseillers en gestion de patrimoine, vos représentants politiques ou vos PDG de family office (généralement d’anciens banquiers) ne souhaitent peut-être pas voir une telle honnêteté naturelle au milieu des gaz lacrymogènes de la pensée financière de groupe et du jargon complexe des marchés, mais de nombreux pays et leurs banques centrales sont en train de s’en apercevoir.

Comme nous l’avons expliqué en détail à de nombreuses reprises, ces acteurs (c’est-à-dire les BRICS+ et autres) sont, et ce depuis des années, en train d’empiler discrètement et maintenant ouvertement l’argent de la nature à des niveaux historiques tout en se débarrassant des UST.

Pourquoi?

Parce qu’après avoir enduré pendant des années une monnaie de réserve mondiale basée sur l’endettement et ses reconnaissances de dettes « sans rendement ni risque », le monde veut : un actif neutre de niveau 1 qui 1) ne peut pas être gelé selon la volonté du DC, et 2) qui conserve sa valeur au lieu de la perdre.

Imaginez un peu… Le monde préfère l’or naturel à une reconnaissance de dette souveraine fabriquée par l’homme comme actif de réserve ?

Plutôt que de remplacer le dollar et d’autres monnaies fiduciaires (qui sont des outils de dépense essentiels), de plus en plus de pays vont simplement réévaluer le cours de monnaies comme le dollar tout en stockant leurs réserves en monnaie réelle (l’or).

Cette tendance est désormais évidente, qu’il s’agisse de l’Inde, de la Chine, de la Russie, du Nigeria, de la Thaïlande ou de l’Arabie saoudite : L’or, un actif sans rendement, qui surpasse le marché haussier du dollar et le soi-disant « rendement » des UST à 10 ans, s’impose clairement comme le premier actif de lutte contre l’inflation, d’épargne et de règlement des échanges nets.

Pourtant, en dépit de ce changement par ailleurs évident, qui s’apparente au déclin mental manifeste de M. Biden, nombreux sont ceux qui voudraient que vous ignoriez intentionnellement ce que vos yeux voient et ce que vos oreilles entendent.

« Le dollar », crient-ils, « est roi ! »

Mais comme le rappelle poétiquement la chute de Biden, un roi sans vêtements est une couronne (et de l’argent) sans valeur.

Comme demandé ailleurs : Que préférez-vous ? Une couronne de papier ou une couronne d’or ?

BTC : Les Temps Désespérés Exigent Des Mesures Centralisées

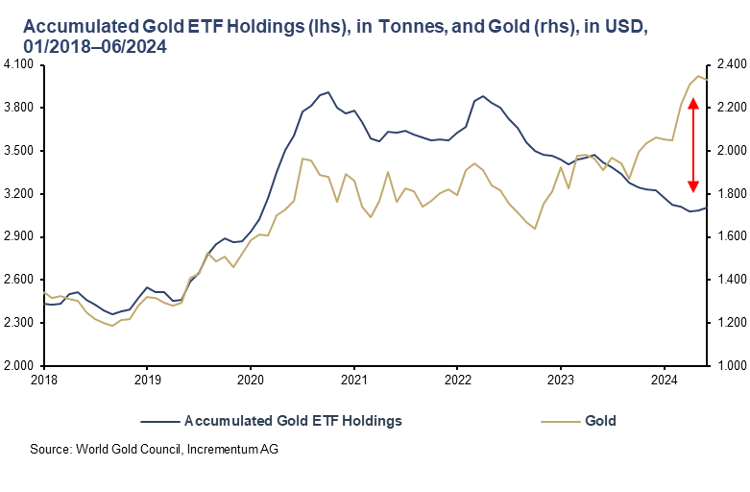

La hausse du prix de l’or au printemps a été incontestablement spectaculaire. En quelques semaines, le prix de l’or a augmenté de près de 20 % en USD, avec un gain de 21,7 % pour l’ensemble du premier semestre. En euros, l’or a enregistré un gain de 16,4 % au cours des six premiers mois de l’année.

L’affrontement sur le prix de l’or que nous avions prédit dans le rapport In Gold We Trust 2023 s’est concrétisé. Ce qui est remarquable, c’est que tout cela se produit dans un environnement où, selon le « Playbook » précédent, le prix de l’or aurait dû en fait baisser. L’effondrement de la corrélation entre le prix de l’or et les taux d’intérêt réels soulève de nombreuses questions. Dans l’ancien paradigme, il était impensable que le prix de l’or se raffermisse pendant une phase de forte hausse des taux d’intérêt réels. L’or et les investisseurs dans l’or entrent désormais en terra incognita.

Les corrélations traditionnelles s’effondrent

Outre la forte corrélation négative entre le prix de l’or et les taux d’intérêt réels américains, le lien autrefois étroit entre la demande des investisseurs occidentaux et le prix de l’or s’est dissous au cours des derniers quartiers. Compte tenu de la hausse record du cours de l’or, on aurait pu s’attendre à ce que les ETF enregistrent des entrées record. Il faut s’attendre à l’inattendu : D’avril 2022 à juin 2024, les ETF aurifères ont enregistré une sortie nette de près de 780 tonnes, soit 20 % des ETF d’or. Selon le vieux « Playbook », l’or devrait se situer aux alentours de 1 700 USD compte tenu de la baisse des avoirs des ETF.

Par conséquent, l’un des éléments clés du nouveau « Playbook » est que l’investisseur financier occidental n’est plus l’acheteur ou le vendeur marginal d’or. La demande importante des banques centrales et des investisseurs privés asiatiques est la principale raison pour laquelle le prix de l’or a pu prospérer même dans un environnement de hausse des taux d’intérêt réels.

Une réduction des avoirs en ETF d’or lorsque les taux d’intérêt réels augmentent est certainement une décision rationnelle du point de vue des acteurs occidentaux. À condition qu’ils supposent :

- qu’elles ne sont pas exposées à des risques de contrepartie accrus et n’ont donc pas besoin d’un actif à l’épreuve des défaillances ;