Quatre thèmes de risque principaux

La préservation du patrimoine est au cœur du service Von Greyerz, et les métaux précieux physiques répondent directement aux quatre principaux thèmes de risque auxquels sont confrontés les investisseurs mondiaux. Sélectionnez une catégorie :

Risque politique / historique

L’Histoire Se Répète

Depuis des milliers d’années, de la Rome du IIIe siècle à la France du XVIIIe siècle, en passant par l’Europe des années 1930 et les difficultés inflationnistes actuelles de l’Occident, l’histoire offre des leçons claires. Plus précisément, et sans exception, tous les empires, nations ou régimes qui se retrouvent à des niveaux d’endettement fatals finissent par recourir à l’appel séduisant (et désespéré) de la dévaluation de leur monnaie et du renforcement de leurs contrôles économiques et politiques. Nous en avons vu des exemples actuels, qu’il s’agisse des bouclages, de la censure des médias, des données erronées sur l’inflation, de la réduction des libertés civiles ou de la lente montée en puissance de la CBDC en tant qu’instrument de surveillance/contrôle, déguisé en « système de paiement » efficace. Bien entendu, la CBDC n’est rien d’autre que de la monnaie fiduciaire sous forme numérique ; elle ne fera rien pour protéger les monnaies d’une nouvelle création, et donc d’une nouvelle dépréciation.

La Dévaluation Des Monnaies Pour Payer Les Dettes Se Termine Mal

De telles mesures, qui commencent lentement au début, finissent par devenir des addictions, car des monnaies de plus en plus faibles sont introduites de plus en plus rapidement pour masquer des politiques de dépenses excessives insoutenables et des fardeaux de dettes impayables.

Au début, l’expansion monétaire semble presque miraculeuse, mais le résultat final est toujours le même : Une transition tragique d’un boom économique à un effondrement s’ensuit. Il s’ensuit également la destruction de la monnaie sous-jacente et une agitation sociale accrue, contenue par une centralisation et des contrôles politiques accrus de l’extrême gauche ou de l’extrême droite.

Des Risques Plus Élevés Aujourd’hui

Les banques centrales ont fait croire que ces mesures artificielles étaient viables. C’est le cas notamment de la popularité croissante du « QE illimité » dans le cadre de théories économiques telles que la théorie monétaire moderne (MMT), qui a été présentée à tort comme une solution politique viable et durable.

Comprendre Hier, Préparer Pour Demain

La dette ne peut être résolue par davantage de dette payée par des devises créées de toutes pièces. L’issue inévitable est toujours la même : La valeur et le pouvoir d’achat des monnaies s’effondrent, ce qui se produit aujourd’hui en temps réel. Comme le montre clairement le rapport suivant, les monnaies sont toujours la dernière bulle à « éclater ».

Risque Bancaire

Malgré des années de soutien de la part des banques centrales et des renflouements qui ont fait la une des journaux en 2008 et en 2020, les banques commerciales sont confrontées à une myriade de risques opérationnels et structurels.

Le Marché Des Produits Dérivés – Une Bombe À Retardement

Au premier rang de ces risques figure l’exposition des banques à un marché des produits dérivés aujourd’hui surévalué de manière irrationnelle. La valeur notionnelle de ce marché est beaucoup plus qu’un quadrillion de dollars. Les banques sont confrontées à des risques massifs de contrepartie et de concentration dans ce secteur hypertrophié.

Les dangereuses fluctuations des prix des obligations souveraines ont également perturbé la valeur des bilans bancaires, entraînant la faillite récente et future d’un plus grand nombre de banques régionales et, par conséquent, une consolidation et une centralisation accrues des grandes banques. En fin de compte, les banques centrales et les CBDC remplaceront les pratiques bancaires et monétaires traditionnelles, ainsi que la protection de la vie privée.

Détenir De L’Or Dans Les Banques Implique Un Risque De Contrepartie

Les investisseurs qui se préparent à toutes les éventualités macroéconomiques reconnaissent que la détention d’or physique dans ces banques (ou d’or « papier » des ETF détenus dans ces institutions) comporte beaucoup trop de risques opérationnels et de risques de contrepartie.

L’or physique détenu dans le système bancaire, même dans des comptes séparés ou spécialement alloués, est vulnérable au risque inhérent de contrepartie. Si les banques ou leurs dépositaires ou gestionnaires intermédiaires sont confrontés à une illiquidité ou à une autre défaillance structurelle, l’or des clients est compromis.

Dans de telles circonstances, les investisseurs se retrouveraient dans la file d’attente en tant que détenteurs de seconde priorité plutôt qu’en tant que propriétaires directs de leurs propres actifs en métal précieux. En bref, les dépôts en espèces ne sont pas les seuls à être menacés en cas de « ruée » sur les banques ; les métaux précieux sont tout aussi vulnérables.

Des Solutions Directes Grâce À La Propriété Directe

Chez Von Greyerz, nos investisseurs bénéficient d’une propriété directe et sans contrainte de leurs actifs, avec un risque de contrepartie considérablement réduit. Cela est un des éléments essentiels de notre gestion des risques à long terme et de notre philosophie axée sur le client.

Une telle propriété directe nous place bien au-dessus des autres prestataires de services en métaux précieux.

Pour plus de détails sur l’importance cruciale de posséder des métaux précieux physiques en dehors d’un système bancaire hautement compromis, cliquez sur le bouton ci-dessous :

Risque Monétaire

L’Impression Monétaire Est Allée Trop Loin

Les individus, les familles et les institutions avertis reconnaissent que le niveau record de l’endettement mondial, accompagné d’une baisse historique des taux de croissance du PIB, représente un système financier fracturé, dont le ratio dette/revenu mondial est actuellement de 3 pour 1.

Une telle déconnexion entre des niveaux d’endettement croissants et un PIB stagnant ne peut être maintenue que par des niveaux tout aussi élevés de création de monnaie fiduciaire mondiale (c’est-à-dire l’Assouplissement Quantitatif, ou « impression monétaire »).

Masquer La Réalité Avec Du Faux Papier-Monnaie

Pour masquer les réalités économiques, on a abusivement recours à de la fausse monnaie papier/électronique plutôt qu’à des revenus réels provenant d’un commerce robuste, de l’industrie manufacturière et d’une gouvernance d’entreprise et politique saine.

Les décideurs politiques mondiaux achètent en fait leur propre dette souveraine et d’entreprise avec de l’argent créé à partir de rien.

Un Jeu Dangereux

Il s’agit d’un jeu dangereux joué tout au long de l’histoire et qui, sans exception, se termine toujours mal pour ceux qui n’ont pas eu la clairvoyance de détenir de l’or et de l’argent physiques comme assurance contre la baisse du pouvoir d’achat de leur monnaie respective.

Trop d’experts se concentrent sur la force « relative » d’une monnaie et négligent la vraie question, à savoir son pouvoir d’achat inhérent. Si l’on prend l’exemple de l’euro et du dollar américain, le déclin de leur pouvoir d’achat par rapport à l’or n’est pas seulement évidente, mais elle est croissante.

Créez une protection à long terme contre les risques systémiques.

La Création Extrême De Monnaie Entraîne Une Dévaluation Extrême Des Monnaies

Le niveau stupéfiant de création de monnaie fiduciaire et les politiques de taux d’intérêt nuls à négatifs (utilisant effectivement la dette pour résoudre une crise de la dette) qui ont émergé après la grande crise financière de 2008 sont désormais incontestables. L’impact direct de ces politiques sur le déclin des monnaies mondiales est, une fois encore, à la fois évident et profondément préoccupant, malgré les efforts provisoires (à partir de 2022) de la Fed américaine pour relever les taux et renforcer le dollar.

Ces politiques (ainsi que l’armement du dollar à la suite de la guerre en Ukraine) n’ont fait qu’encourager les BRICS et de nombreux autres pays à se dédollariser lentement mais sûrement dans un contexte financier et monétaire mondial de plus en plus marqué par des blocs commerciaux et monétaires concurrents.

En fin de compte, bien sûr, TOUTES les monnaies fiduciaires, à travers l’histoire, finissent par tomber à zéro, ce qui explique pourquoi les banques centrales, depuis 2010, ont été des acheteurs nets d’or. En 2022, les banques centrales en général, et les banques centrales de l’Est en particulier, ont acheté de l’or physique à des niveaux jamais vus auparavant au cours des cinq décennies de rapports sur l’or des banques centrales. Les implications de cette tendance inévitable et prévisible sont incontestables.

Risque Du Marché

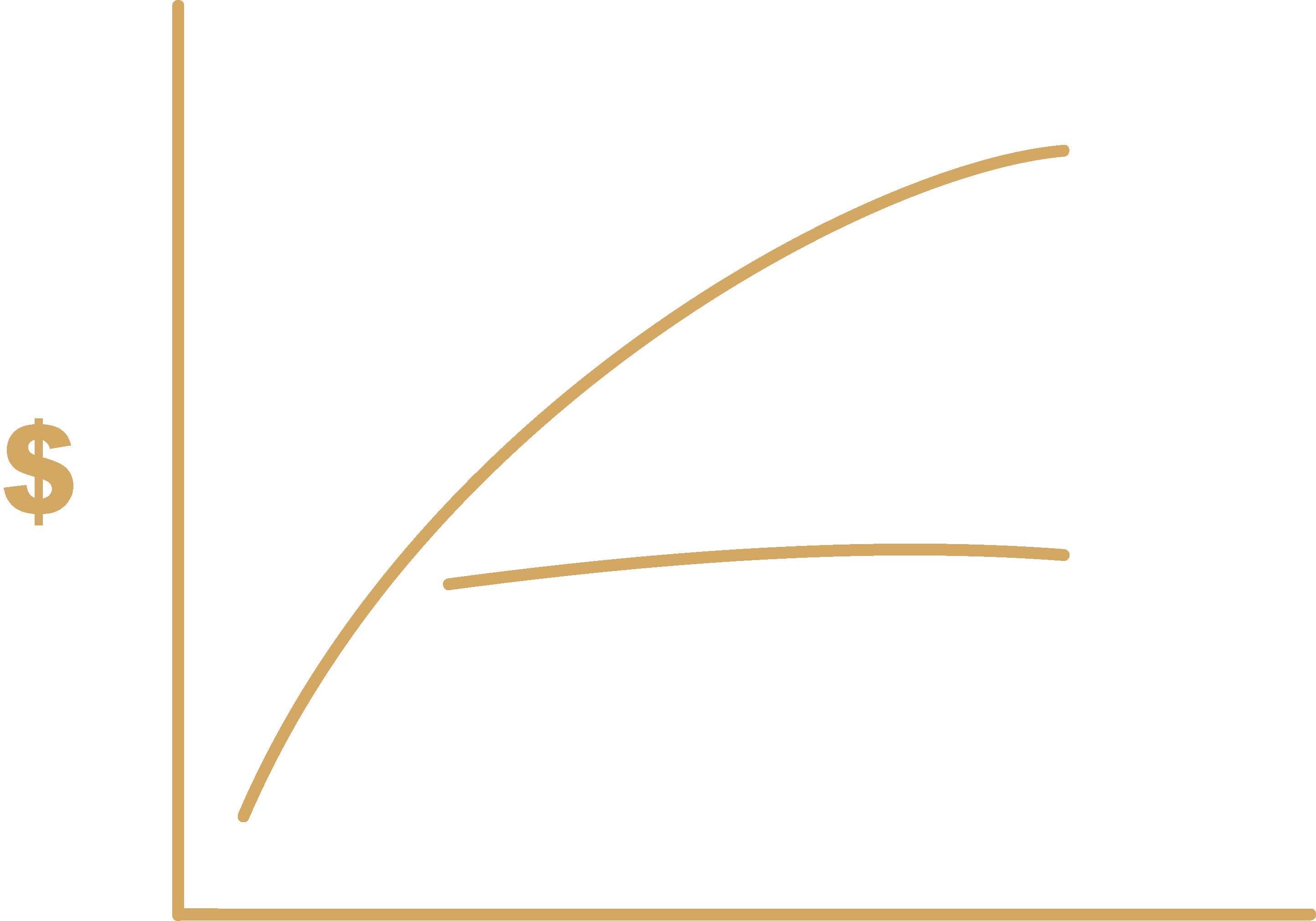

Les Actions Suivent Les Imprimeurs De Monnaie

La corrélation entre la hausse des prix des actions et l’impression monétaire extrême et la suppression des taux d’intérêt par les banques centrales après 2008 est objectivement évidente.

Tout aussi évident est l’impact des politiques de hausse des taux (trop, trop tard, trop vite) sur le crédit, les actions, l’immobilier et les marchés financiers, de la Silicon Valley Bank au Crédit Suisse. En bref : les marchés suivent les politiques des banques centrales, et ces politiques sont en train d’échouer.

Volatilité Du Marché À Venir

Ces hauts et bas du marché faussés par les banques centrales conduisent en fin de compte à des fluctuations de prix accrues et donc à une volatilité du marché contre laquelle les métaux précieux ont toujours servi d’amortisseur fiable dans le passé comme aujourd’hui.

Obligations : Les Obligations Ne Sont Plus Une Valeur Refuge

Traditionnellement, les obligations souveraines et d’entreprise étaient perçues comme un contre-pouvoir et/ou une valeur refuge pour compenser l’extrême volatilité des marchés boursiers. Malheureusement, des années de manipulation des taux par les banques centrales ont mis les obligations en danger. Elles baissent en même temps que les actions, au lieu de s’en protéger.

Les marchés du crédit du monde entier sont passés et passeront d’une surévaluation flagrante à une dévaluation soudaine, comme on le verra tout au long de l’année 2022-23.