Von Biden bis Bonds: Entlarvung eines Lügenmusters

Die politische Meinungsvielfalt ist fast so überwältigend groß wie die Gesamtheit finanzieller Standpunkte – von Bulle bis Bär, von links bis rechts.

Es gibt aber noch Unterschiede, oder?

Politische Meinungen stützen sich, anders als beispielsweise Markteinschätzungen, viel häufiger auf Emotionalität, mediale / parteipolitische Einflussnahme oder gar auf kalifornische Frisur-Trends – anstatt auf simple Mathematik.

Doch auch im gesamten Spektrum von negativen bis euphorischen Marktexperten gilt: Zur Bekräftigung von Vorurteilen, Euphorie und Gruppendenken darf selbst die Mathematik ignoriert werden.

Idealerweise wären unsere Politik und unsere Anlageentscheidungen deutlich rationaler; doch wie Geschichte und Philosophie zeigen, ist der Mensch eben eines nicht: rational.

Ergänzt man menschliche Irrationalität mit expliziten Lügen und Fehlinformationen (wie z.B. Mainstream-/ Traditionsmedien und eigen- statt allgemeinnützige „Führungspersonen“), so können die eigentlich angestrebten rationalen Abwägungsprozesse doch sehr schnell auf undurchsichtige Abwege gebracht werden.

Beispiel Joe Biden…

Seit dem ersten Tag seiner Amtszeit dürfte eigentlich jeder (links wie rechts) erkannt haben, dass es mit Bidens mentalen Zustand definitiv bergab geht.

Es gibt unzählige physische und verbale Beispiele für Bidens „amtsenthebungsverdächtig ausdruckslosen“ Gesamtzustand.

Genauso unzählig waren auch die Anstrengungen seiner „Chef-Kaschierer“ (angefangen bei der Vizepräsidentin, über die Pressesprecher und das Kabinett bis hin zu den Point-of-View-“Journalisten“), die jahrelang versucht haben, diese offensichtliche Tatsache zu verstecken, zu verleugnen oder abzustreiten. Wobei die Lüge von Bidens robustem Geisteszustand so lange wiederholt wurde, bis die Massen ihnen auch geglaubt hätten, dass der Himmel grün und das Grass blau ist.

Doch dann kam der Moment der Wahrheit – während einer Wahlkampfdebatte, als Biden ganz allein war, ohne Prompter, Knopf im Ohr, Stichwortkarte oder den Ellenbogen seiner Frau.

Kaum verwunderlich, dass er vor den Augen der Welt katastrophal scheiterte.

Nicht mal wichtige Stimmen wie der Schauspieler George Clooney oder die „Journalistin“ (Schauspielerin?) Rachel Maddow konnten ihn da noch vor unseren Augen und Ohren schützen.

Kurz darauf verkündete Biden das Ende seiner Kandidatur.

Was für eine Überraschung…

Kurz und knapp: Vor den Augen der ganzen Welt wurde eine eigentlich seit Jahren durchschaubare (und vorsätzlich ignorierte) Lüge plötzlich aufgedeckt: Der Kaiser trägt keine Kleider (bzw. der Präsident hat keinen blassen Schimmer)!

Diese traurige Tatsache hätte eigentlich nicht parteipolitisch, sondern moralisch diskutiert werden sollen.

Doch was hat das alles mit Märkten, Portfolios und Ihrer Währung zu tun?

Die Antwort lautet: Jede Menge!

Lügen, Leugnen und öffentliches „Gaslighting“ als Muster

Analog zum Biden-Beispiel (Stichwort: Leugnen als politisches Muster) werden auch im ökonomischen Bereich ganz ähnliche Schablonen angesetzt: Seit Jahren zeichnen unsere Zentralbanker, unsere schuldensüchtigen (sowie ökonomisch minderjährigen) Politiker und unsere zutiefst ahnungslosen Finanzmedien ein Muster aus Lügen, Leugnung und öffentlichem „Gaslighting“.

Die Banker…

Alle (und ich meine alle!), die für eine der großen Wall-Street-Banken gearbeitet haben, wissen Folgendes: „Bären“ werden gefeuert, „Bullen“ befördert.

Warum?

Weil die Banken vor allem ein Geschäftsfeld beackern: Kundeneinlagen hebeln, damit am Jahresende Boni fließen, weshalb der Ausstoß riskanter (aber nicht kundenorientierter) „Produkte“ niemals abreißen darf. Diese haben zwar nichts mit langfristigem Wert, dafür aber sehr viel mit dem ständigen Abkassieren kurzfristiger Gebühren zu tun.

Jeder ehrliche Banker, der die finanziellen Massenvernichtungswaffen, die in diesen Banken entwickelt werden, in Frage stellt (von den MBS-Derivateprogrammen bis hin zu den heutigen „Private-Debt-Fonds“ und notleidenden CRE-Krediten), wird vor die Tür gesetzt.

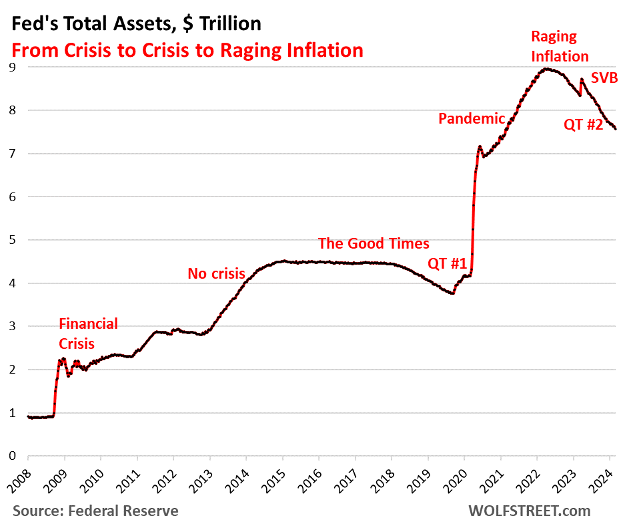

Die Federal Reserve…

Auch unter unseren Zentralbankern sind solche Finanzeitelkeiten weit verbreitet.

Eine kurzfristige Machtposition auf Kosten von längerfristigem Wohlstand – so lautet das falsche Spiel, das in der Federal Reserve gespielt wird und das gleichzeitig als der sicherste Weg zu einem Nobelpreis für Wirtschaft (Bernanke) oder einem prestigeträchtigen Posten in US-Finanzministerium (Yellen) gilt…

Allerdings erinnert uns Thomas Hoenig, einer der wenigen Offenmarktausschuss-Akteure (und Präsidenten der Kansas City Fed), die noch von Integrität zeugen, an Folgendes: Eine korrekt geführte US-Notenbank sollte „langfristige Politik betreiben und die kurzfristigen Entwicklungen sich selbst überlassen“.

In der Praxis macht die Federal Reserve, das gesteht selbst Hoenig, das genaue (und scheußliche) Gegenteil.

Seit Jahren mahnt Hoenig (aber auch die wenigen unter uns, die das sagen, was sie denken, anstatt blind das zu machen, was man ihnen sagt), dass sich die US-Notenbank (von Greenspan bis Powell) eher darum sorgt, wie Banken oder Anleihen in der nächsten Krise gerettet werden können, anstatt sich darum zu kümmern, dass die nächste Generation nicht unter permanentem Inflations- / Währungsruin zu leiden wird, der durch die widerwärtige „Finanzierungs- und Geldschöpfungspolitik“ der heutigen Federal Reserve überhaupt erst erzeugt wurde.

Die Politiker…

Genau diese musterhafte Kurzsichtigkeit und diese „Ich-Zuerst“-(Zum Teufel mit der Nation!)-Einstellung ist, wen wundert es, gerade in den Hallen der politischen Entscheidungsfindung am deutlichsten ausgeprägt.

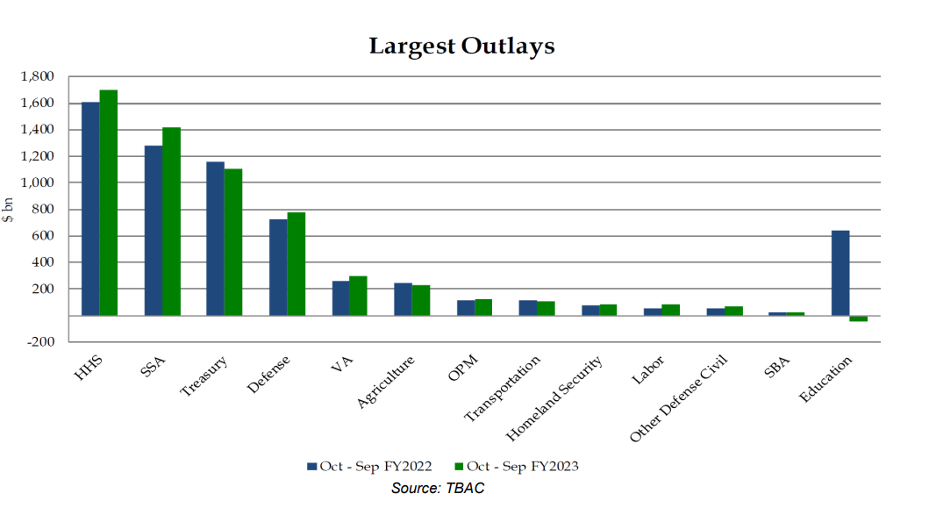

Der US-Kongress ist ein Ort, wo Kens & Barbies & stolpernde Achtzigjährige, die unter extremem Lobbyismus sowie peinlicher Mathematikschwäche leiden, ihr Land wie auf Crack defizitfinanzieren, damit es für die anstehenden Wiederwahlen reicht, während die Rechnung (und das Zwillingsdefizit) an unsere Kinder weitergereicht wird…

Kurzum: Sie klammern sich an die Macht, obwohl es eindeutig bergab geht.

Das dürfte auch erklären, warum eine ganze Partei jahrelang hinter einem quasi zombifizierten Präsident Biden stehen konnte: Solange ihre Maschine (und ihr seliger Idiot) an der Macht war, konnten sie um persönliche Beförderungen, Macht und Reichtum in der Behörde X,Y oder Z wetteifern.

Für diese Art von Politikern (Republikaner wie Demokraten) lautet die Parole nicht mehr „Fragt, was Ihr für Euer Land tun könnt!“, sondern nur noch „Was tut Washington DC für mich und meine Biographie?“, während die Zahl der Unternehmensinsolvenzen in den USA gerade erst einen neuen Höchststand seit 2020 erreicht hat…

Derart explizite Selbstbezogenheit, Arroganz und vorsätzliche ökonomische / schuldentechnische Ignoranz sind Symptome von Dekadenz und Niedergang, welche bisher dem unausweichlichen Untergang aller großer Nationen vorausgingen.

Die Große Amerikanische Schuldenlüge

Genau wie Bidens geistige Gesundheit ist auch Amerikas verborgener finanzieller Gesundheitszustand eine perfekte Hommage an die ganzen Ablenkungsmanöver, mit denen die Haiflossen, die seit Jahren um unseren wirtschaftlichen Wohlstand kreisen, ausgeblendet werden. werden.

Und dennoch warnen wir und andere seit Jahren offen und aufrichtig vor diesen klaren und unwiderruflichen Risiken, während wir von der Wall Street sowie von anonymen und feigen Verfassern von YouTube-Kommentaren als „Schwarzmaler“ stigmatisiert werden.

Was für eine Ironie…

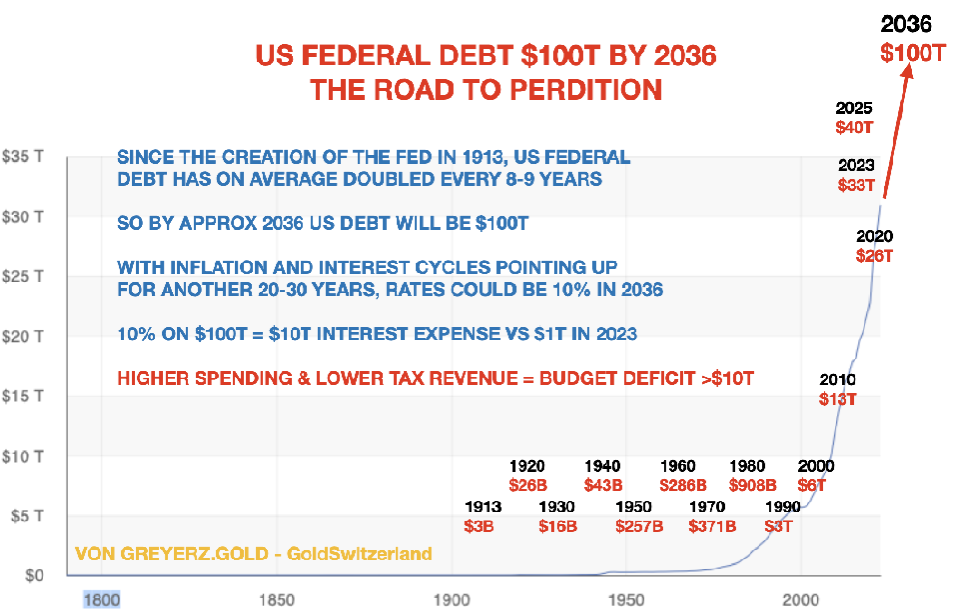

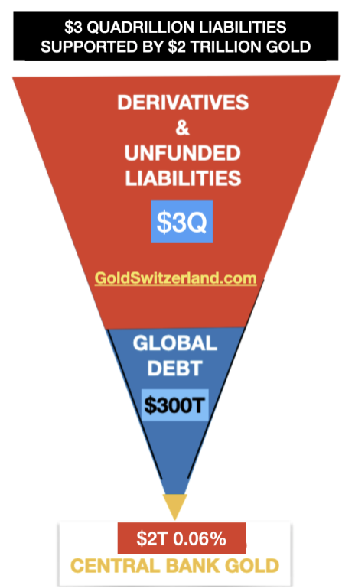

Aufrichtigkeit ist entscheidend

Seit über vier Jahren suchen wir das digitale Rampenlicht, weil die westliche Staatsverschuldung im Allgemeinen und die US-Staatsanleihe im Besonderen auf eine Implosion zurast, für die sich weder COVID, Erderwärmung, Putin oder gar kleine grüne Männchen vom Mars verantwortlich machen lassen. Sogar noch viel länger warnen wir schon davor, dass Länder nicht das Drei- bis Vierfache ihrer Einnahmen ausgeben bzw. leihen können, indem sie die Außenstände durch grundlagenlos produzierte Liquidität monetisieren, ohne dabei letztlich nicht auch die eigene Währung zu zerstören und ein inflationäres Feuer zu entfachen – ein Thema, bei dem die US-Notenbank zu 100 % falsch lag.

Übrigens führt dieses Feuer konsequent zu sozialen Unruhen und Kriegen als Ablenkungsmanöver, gefolgt von einer demokratieunwürdigen Zentralisierung, die von politisch extrem linken oder extrem rechten Kräften vorangetrieben wird.

Unterdessen entfalten diese Kräfte – Währungsentwertung, Inflation, Krieg und soziale Unruhen – TATSÄCHLICH LÄNGST überall ihre Wirkung – zur ratlosen Bestürzung und Verleugnung unserer sogenannten „Eliten“.

Und genau wie Bidens Ja-Sager, Vetternkapitalisten, positionsgierige Lakaien und mitschuldige Mediensprachrohre ist auch unsere Finanz- und Politik-Elite tagtäglich darum bemüht, das Offensichtliche zu ignorieren und uns ihr kunstvoll verpacktes Märchen vom Defizit ohne Reue aufzuzwingen.

Glücklicherweise, und analog zum oben geschilderten „Biden-Muster“, können irgendwann auch die cleversten Lügen nicht mehr über die mathematisch und historisch belegten Realitäten von Nationalstaaten hinwegtäuschen, die sich, nach dem Sprung von der selbstgeschaffenen Schuldenklippe, im freien Fall befinden.

Anzeichen eines löchrigen Narrativs

Vor Kurzem veröffentlichte beispielsweise die Bank für Internationalen Zahlungsausgleich (BIZ), die Mutter aller Zentralbanken, ihren Jahresbericht, der von den Medien, vom politischen Washington und von der Wall Street weitestgehend ignoriert wurde.

Endlich (im Jahr 2024!) schrieb die BIZ das, was wir seit Jahren sagen: Wenn das Wirtschaftswachstum stärker schrumpft, als die Verschuldung wächst, dann macht das die Staatsanleihen schwächer, und nicht stärker.

Wenn Staatsanleihen schwächer werden (also abgestoßen werden), dann fallen ihre Preise und ihre Renditen steigen.

Wenn ihren Renditen (mathematisch) steigen, dann steigen auch die Zinssätze.

ABER der Knackpunkt ist folgender:

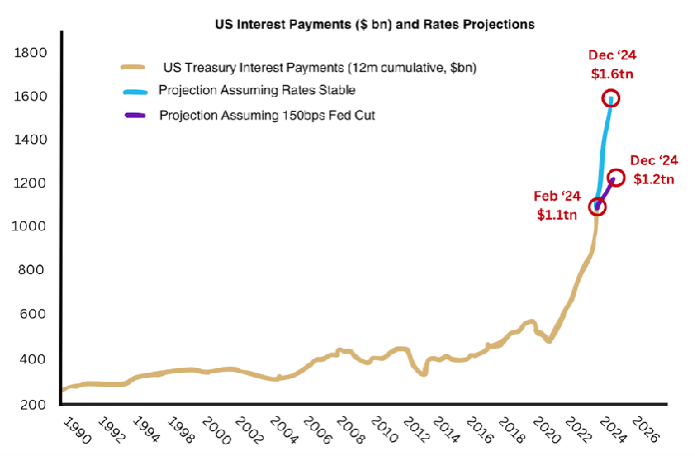

Steigende Zinsen + historisch beispiellose Verschuldungsstände = die K@cKe ist am D@mPfen.

Der „Biden-Moment“ am Anleihemarkt

Das wäre dann quasi der „Biden-Moment“ des 130 Billionen US$ schweren globalen Kreditmarkts.

Selbst die BIZ gibt zu, dass der Anleihemarkt, genau wie der aktuelle Kaiser Amerikas, wahrscheinlich keine Kleider trägt.

Und trotzdem möchte die Mehrheit weiterhin an die Märchen-Erzählungen glauben, dass alles gut ist (und bleiben wird), und Dinge wie Rezession und Inflation außen vor lassen….

Dementsprechend ist die überwiegende Mehrheit der Investoren und Bankenvertreter weiterhin bemüht, sich selbst und die Welt davon zu überzeugen, dass sinkendes Wirtschaftswachstum – ja, selbst eine Rezession – zu einem „Goldlöckchen“-Szenario führen wird. Und das wäre eine Welt, in der der Absatz staatlicher „Fluchthafen“-Anleihen steigt (und nicht fällt), was, laut dieser kollektiven Fantasie, steigende Anleihepreise und somit sinkende Anleiherenditen und Zinssätze vorzeichnet.

Das, liebe Leute, ist – auf ökonomischer Ebene – in etwa das Gleiche, wie zu glauben, Joe Biden werde der nächste Jeopardy!-Champion oder würde im nächsten olympischen Marathon-Rennen Gold gewinnen…

Natürliche gegen Unnatürliche Kräfte

Den über 800 Doktortitelträgern der US-Notenbank zum Trotz (die beim Thema Inflation komplett falsch lagen) und ungeachtet aller seligen Idioten unter den demokratischen / republikanischen US-Abgeordneten werden natürliche Kräfte (d.h. Angebot und Nachfrage) menschliche Kräfte (d.h. Dummheit und Eitelkeit) letztendlich bezwingen.

Das heißt: Nicht einmal die Federal Reserve oder andere Zentralbanken können die Zinssätze kontrollieren; stattdessen haben die natürlichen Kräfte der Anleihemärkte das letzte Wort.

Wenn die Nachfrage nach den unbeliebten Schuldtiteln überschuldeter Länder fällt, dann werden deren Renditen und Zinsen so weit ansteigen, dass sie sich niemand mehr leisten kann.

Diese Realität (auch bekannt als Moment der fiskalischen Dominanz) kann nur mit Falschgeld monetisiert / finanziert werden, was definitionsgemäß inflationär ist.

Das ist, wie auch Bidens geistiger Zustand, komplett offensichtlich – und außerdem simple Mathematik.

Inflation zerstört die Kaufkraft des „Vermögens“, an dem der Wert Ihrer Sparkonten, Lohnabrechnungen, Portfolios und Hinterlassenschaften bemessen werden.

Denken Sie darüber nach – mit offenen Augen und Ohren!

Apropos Natur…

Anders als die meisten Banker, Politiker und künstlichen Marktblasen verfügt die Natur über eine eingebaute Ehrlichkeit, die, ob grausam oder gnädig, bewirkt, dass sich unnatürliche menschliche Interventionen selbst wieder korrigieren.

Bei einem Eisberg, der auf eine schlecht navigierte, aber eigentlich „unsinkbare“ Titanic trifft, kann nicht die Rede von Selbstüberschätzung oder rachsüchtige Missgunst sein.

Wenn ein schlecht gebautes Anwesen am Flussufer von einer Flut weggeschwemmt wird, ist das kein bisschen persönlich gemeint.

Jeder Segler, der meint, er / sie könne einen Hurrikan bändigen, wird schnell eine Lektion in Demut lernen.

Dasselbe gilt selbstverständlich auch für Papier- und Digitalgeld. Der Mensch kann so viel davon schöpfen, und folglich entwerten, wie er will.

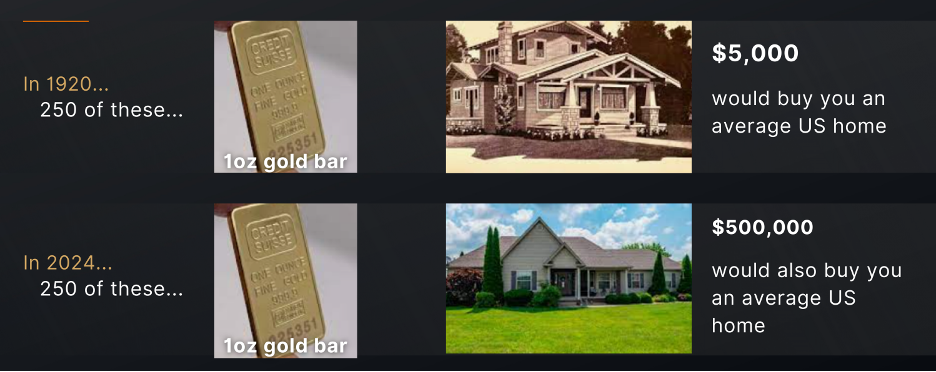

Doch das Geld der Natur, Gold, ist deutlich weniger arrogant und weitaus ehrlicher.

Zudem ist dieses natürliche Geld weitaus geduldiger.

Gold-Gegner sind natürlich der Meinung, dass es einfach nur daläge und nichts täte.

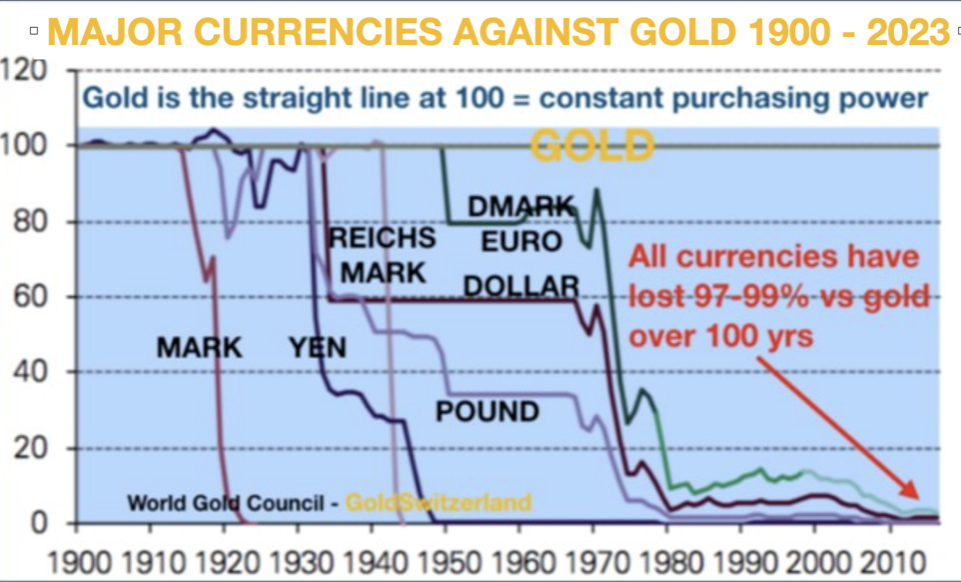

Doch während Dollars, Yens, Pfund, Pesos und Euros schwer mit Tauschgeschäften, Trading, Lombardierung und Entwertung beschäftigt sind, macht Gold in aller Ruhe vor allem eines sehr gut: seinen Wert behalten.

Die Welt kapiert es langsam

Vielleicht möchten Ihre persönlichen Vermögensberater, politischen Vertreter oder Family-Office-Vorstände (die in der Regel auch nur ehemalige Banker sind) diese natürliche Ehrlichkeit in den Tränengasschwaden des finanziellen Gruppendenkens und komplexen Marktjargons auch lieber nicht registrieren. Doch viele Nationen und deren Zentralbanken kapieren es langsam.

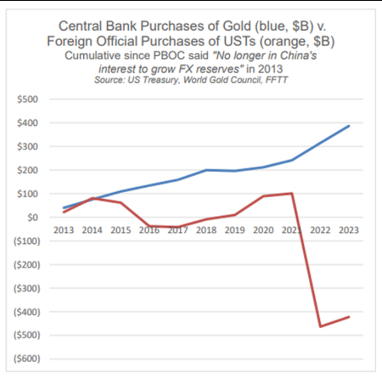

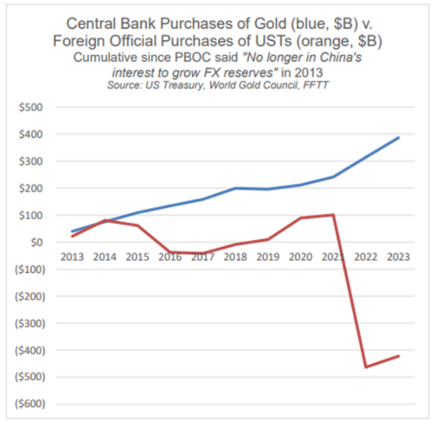

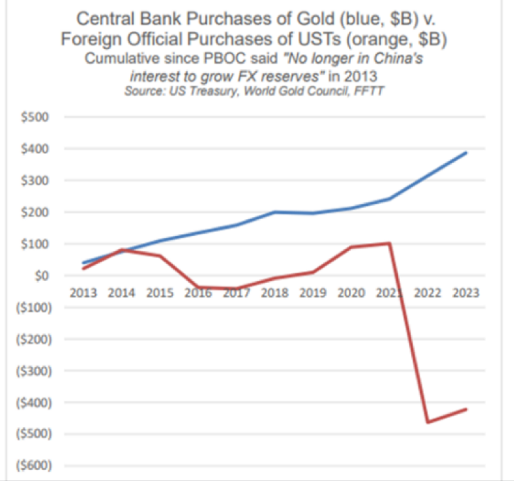

Wir haben es schon häufig im Detail umrissen: Seit Jahren – erst still, doch heute unmissverständlich – holen diese Akteure (BRICS-Plus-Staaten und andere) natürliches Geld in historischem Umfang rein und schmeißen US-Staatsanleihen raus.

Warum?

Nachdem die Welt jahrelang eine schuldenbasierte Weltreservewährung mit ihren Staatsanleihen (Stichwort: „renditefreies Risiko“) ertragen hat, will sie nun etwas anderes: und zwar ein neutrales Tier-1-Asset, das 1.) nicht auf Wunsch Washingtons einfach eingefroren werden kann und das 2.) seinen Wert behält und nicht verliert.

Stellen Sie sich das Mal vor! Als Reserveanlage zieht die Welt natürliches Gold den menschengemachten Schuldscheine vor, wer hätte das gedacht?

Anstatt den US-Dollar und andere Fiat-Währungen (die wesentliche Finanz- und Liquiditätswerkzeuge sind) zu ersetzen, werden immer mehr Nationen dazu übergehen, Währungen wie den US-Dollar neu zu bewerten und die eigenen Reserven in echtem Geld (Gold) zu speichern.

Von Indien, China, Russland über Nigeria und Thailand bis Saudi-Arabien zeigt sich ein deutlicher Trend: Gold, ein ertragloses Asset, das jedoch besser abschneidet als ein US-Dollar-Bullenmarkt und eine angeblich „ertragreiche“ 10-jährige US-Staatsanleihe, entwickelt sich offensichtlich zum vorrangigen Asset für Wohlstandswachstum, bei der Netto-Abwicklung von Handelsgeschäften und im Kampf gegen Inflation.

Dieser logischen und selbsterklärenden Verschiebungen zum Trotz (analog zu Bidens klarem geistigen Verfall) gibt es viele, die wollen, dass Sie das ignorieren, was Ihre Augen sehen und Ihre Ohren hören.

„Der Dollar“, so schreien sie, „ist König!“

Und die Moral von Bidens Geschicht‘: Ein König ohne Kleider ist eine Krone (und ein Geld) ohne Wert.

Und so fragen wir Sie erneut: Was hätten Sie lieber? Eine Krone aus Papier oder eine Krone aus Gold?

Von Biden bis Bonds: Entlarvung eines Lügenmusters

Im Spannungsfeld zwischen Politik (die von eigen- statt allgemeinnützigen Menschen kontrolliert wird), den Märkten (die eher schulden- als profitgetrieben sind) und den Währungen (die ohne tatsächlichen Vermögenswert durch Überproduktion verwässert wurden) kann man durchaus den Eindruck gewinnen, dass wir nicht in interessanten, sondern in surrealen Zeiten leben.

Doch inmitten dieser surrealen Landschaft steht unser US-Dollar, so die Auffassung vieler, wie ein Fels in der Brandung – unsere unsterbliche, wenn auch des Öfteren unbeliebte Konstante.

Der US-Dollar: Too Big To Fail?

Ganz gleich, wie man zum US-Dollar steht, seine Zentrifugalkraft, seine exorbitante Privilegiertheit und seine absolut beispiellose Marktmacht (SWIFT-System, Eurodollar-Systeme, Derivate- und Petrodollar-Märkte) lassen sich einfach nicht leugnen.

So ruiniert, entwertet, aufgebläht (und inflationsexportierend) der US-Dollar auch sein mag, seine Stellung als Weltreservewährung (in der 80 % der globalen Devisentransaktionen abgewickelt werden) ist stabil.

Vor allem ist der US-Dollar eine Währung (Basisgeld), die allein durch die US-Notenbank „herbei gedruckt“ werden kann und die vom Rest der Dollar-hungrigen und Dollar-verschuldeten Welt (über die Eurodollar-Märkte) nur durch Kreditgewährung erschaffen werden kann (wie eine zweite, derivative Kreditwährung). Quasi ein fortwährend laufendes Dollar-Roulette mit zwei Optionen „Schulden und Drucken“ bzw. „Schulden und Kreditvergabe“.

Damit wird der US-Dollar gewissermaßen zum globalen Basisgeld und zur globalen Währungseinheit, die bei der überwiegenden Mehrheit von derivativen, globalen Schuldeninstrumenten zum Einsatz kommt. Auch alles Weitere ist im Grunde kreditbasiert (so auch die Euro-Dollar-Kredite).

Kredite sind der Treibstoff unserer 330 Billionen US$ schweren Schuldenwelt. Deswegen ist der US-Dollar im weiteren Sinne DER globale Treibstoff.

Kurzum: Man könnte argumentieren, dass der US-Dollar „too big to fail“ ist. Oder etwa nicht?

Der Unsterbliche Greenback?

Angesichts der systemimmanenten globalen Nachfrage nach diesem ansonsten verwässerten Superdollar und seiner globalen Kreditfunktion wird dieses nationale und globale System, in dem der US-Dollar seit 1944 regiert, wahrscheinlich und dann nur im Rahmen „tiefgreifender Gewalt – ökonomisch / militärisch“ enden, wie es Brent Johnson so treffend formulierte (vorausgesetzt, es kommt nicht, wie durch ein Wunder, zu einem friedlichen Plaza-Abkommen 2.0).

Doch den Dollar-Optimisten zufolge würde selbst ein Systemzusammenbruch – und folglich ein Einbruch am Markt für US-Staatsanleihen – dafür sorgen, dass die US-Staatsanleiherenditen durch die Decke gehen und der US-Dollar folglich (und ironischerweise) noch höher steigt.

Kurzum: Ganz gleich, wie man es dreht und wendet, „König Dollar“ triumphiert. Und alle Zentralbanker in Washington wissen das. Oder etwa nicht?

Bei ihrer realpolitischen Analyse des Weltfinanzsystems haben jene Dollar-Realisten immerhin eine Wahrheit für sich entdeckt: Der US-Dollar ist, ob es einem passt oder nicht, das Basisgeld des globalen Finanzsystems und somit auch „der letzte, der fallen wird“.

Golddeckung?

Bei der Frage, ob der US-Dollar wieder durch Gold gedeckt werden sollte, würden ebenjene Realisten wieder an William Jennings Byrans „Gold Cross“-Argumentation aus dem Jahre 1896 erinnern, in der er davor warnte, dass sich im Falle einer Goldkoppelung des US-Dollars eine derart schwerwiegende Kreditverknappung einstellen würde, dass Durchschnittsbürger und Kleinunternehmen den Kreditmangeltod sterben würden.

Darüber hinaus existiert die ebenso realistische Einschätzung, dass kein Land für längere Zeit unter der Aufsicht einer Gold-Anstandsdame (bzw. einem „Standard“) stehen möchte, da dies die staatliche Souveränität beim „Herbeiklicken“ gerade benötigter Eigenwährung nur behindern würde (sprich: wenn das Land wieder einmal mit dem Rücken zur selbstgebauten Schuldenwand steht).

Verzagt kommen die Vertreter dieser Meinung dann zu dem Schluss, dass Geld (und folglich der US-Dollar) immer das ist, wofür sich das stärkste Land (der stärkste Tyrann) entscheidet. Und ob es einem passt oder nicht: Die USA und der US-Dollar haben immer noch den größten Bizeps im globalen Dorf. Oder etwa nicht?

Nur wenn sich nichts jemals ändert (auch die Geschichte nicht)

Doch jeder der zuvor genannten (und nicht abwegigen) Schlüsse ist nur solange stichhaltig, wie wir davon ausgehen, dass die USA auch wirklich der stärkste Tyrann (mit dem stärksten Geld) bleiben werden.

Die Zeugnisse der Geschichte, welche sich eher dynamisch als statisch entwickelt, dürften jedoch einen anderen Schluss nahelegen.

Aktuell ist der US-Dollar für die meisten noch höchst entscheidend.

China, Russland oder Indien mögen wichtig sein, dennoch würde kaum einer von uns die Prognose abgeben, dass der Yuan, der Rubel oder die Rupie den Greenback ersetzen werden.

Ich jedenfalls nicht.

Auch hier: Der US-Dollar wird Liquiditätskönig bleiben.

Und selbst diejenigen, die das Thema der Entdollarisierung ernst nehmen, stellen sich folgende Frage: Werden die erweiterten BRICS-Staaten tatsächlich in der Lage sein, sich auf eine goldgedeckte BRICS(+)-Währung zu einigen, die in, sagen wir, Moskau oder Shanghai eingelöst wird?

Ich habe da meine Zweifel, aus einem einfachen Grund: So sehr die erweiterten BRICS-Staaten in ihrem gemeinsamen Misstrauen gegen den inzwischen waffenfähigen US-Dollar geeint sind, sie vertrauen sich gegenseitig nicht genug, um auf die Option selbstbestimmter Währungsschöpfung zu verzichten, die ihnen im Rahmen ihrer Landeswährung noch bleibt.

Doch damit ist die Diskussion um die neue und aufstrebende Rolle von Gold in einer sich wandelnden Dollar-Umgebung / Welt nicht beendet!

Den Dollar umgehen statt ablösen

Aus meiner Sicht schießen die Debatten um eine neue goldgedeckte Währung bzw. die dramatische These zum „Ende des Dollars“ übers Ziel hinaus.

Die Fakten und die heutigen / zukünftigen historischen Entwicklungen deuten darauf hin, dass es im Kern eigentlich nicht um die Ablösung des US-Dollars geht, sondern schlichtweg um seine Umgehung – und zwar auf dem Weg einer neuen Preisfindung, der sowohl für schwarzes als auch echtes Gold gerade geebnet wird.

Achten Sie daher darauf, was die restliche Welt und deren Zentralbanken machen und nicht darauf, was diese (und unsere Finanzführungen) sagen:

- Seit der GFK von 2008 hortet Putin Gold;

- 2023 wurden 23 % der globalen Rohölverkäufe in anderen Währungen als in US$ abgewickelt;

- Trotz US$-Währungskopplung importieren Länder wie Saudi-Arabien, die VAE und andere GCC-Nationen dieses Jahr mit Vorliebe physisches Gold aus der Schweiz;

- Mehr als 44 Nationen wickeln aktuell Handelsgeschäfte in US$-fremden Währungen ab;

- Japan und China, die historisch zuverlässigsten Käufer von US-Staatsanleihen, verkaufen diese aktuell in Milliardenumfang ab;

- Russland ist der größte Rohstoffexporteur der Welt; China ist der weltweit größte Rohstoffimporteur. Die beiden mögen sich gegenseitig deutlich mehr als sie Biden oder den nächsten Gast im Weißen Haus mögen. Noch wichtiger: Ölkäufe in US$-fremden Währungen sind für China eine Frage des nationalen Überlebens;

- Russland verkauft inzwischen Öl in Yuan. Diese nutzen die Russen dann zum Kauf von chinesischen Gütern (einst „Made in America“). Anschließend werden etwaige Handelsbilanzabweichungen an der Shanghaier Börse in Gold (nicht in US$) netto abgewickelt. Das hat Skalierungspotenzial mit Blick auf die BRICS-Staaten (man denke nur an Indien…);

- Im Kontext von Kreditlinien, der CIPS-Alternative zum SWIFT-System sowie zunehmenden Verhandlungen zwischen Golf-Ölstaaten und BRICS-Plus-Hauptfiguren ist die Distanzierung von Ölhandelsgeschäften in US$ heute eher real als ausgedacht;

- Angesichts der sinkenden Bestände an physischem Gold und Silber an den New Yorker und Londoner Börsen lässt sich der Goldpreis dort nicht mehr so fixieren wie es früher noch möglich war. Genauso wenig lässt sich ein abweichender 200-Tage-Goldkurs rechtfertigen, wenn an der chinesischen Börse gleichzeitig ein anderer, fairerer Kurs festgestellt wird.

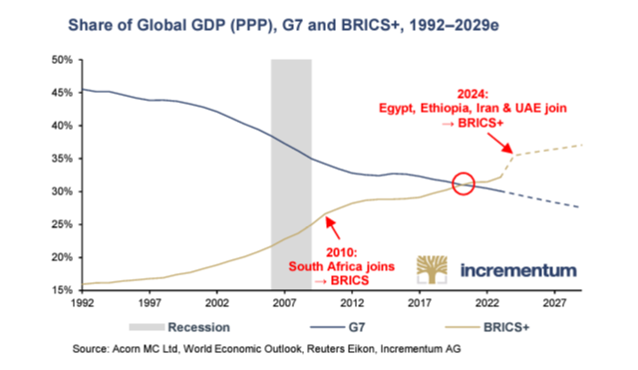

- Auf dem Dollar-Schachbrett sind die BRICS-Plus-Staaten keine Bauern mehr, sondern wachsende Türme. Ihr Anteil am globalen BIP übersteigt das der G7-Staaten;

- 2023 erhob die Bank für Internationalen Zahlungsausgleich physisches Gold zur Kategorie-1-Sicherheit (tier-one asset) – gleichrangig mit der 10-jährigen US-Staatsanleihe;

- Staaten bevorzugen offen (und naturgemäß) Gold als Reserveanlage, wenn die „Kategorie-1-Alternative“ ein dollarbasierter Schuldtitel mit „risikofreier Rendite“ ist, der jedoch bei ehrlicher Inflationsmessung (heute und auch in Zukunft) eine Negativrendite – bzw. „renditefreies Risiko“ – einbringt;

- So sehr sich das grüne Lager auch in ESG (Environmental, Social and Corporate Governance) verliebt haben mag, wir sind viele viele Jahrzehnte (als auch Billionen um Billionen) von CO2-Neutralität entfernt. Ob es einem passt oder nicht: Energie ist entscheidend; fossile Energieträger tragen buchstäblich den Energiehaushalt der Welt;

- China und Indien haben jeweils eine Bevölkerung von 1,4 Milliarden Menschen. Sollte in einem dieser BRICS-Mitgliedstaaten die Ölnachfrage auch nur leicht ansteigen, würden die Ölpreise in Rupien und Yuan (sowie in allen anderen Fiat-Währungen) explodieren! Und zwei der größten Akteure im Öl-Bereich wollen bei der Begleichung von Ölkäufen keine US-Dollar nutzen. Sie würden es bevorzugen, ihr Öl und Gas netto in Gold abzuwickeln, für welches man mehr Energie kaufen kann, als man für US-Dollars bekäme;

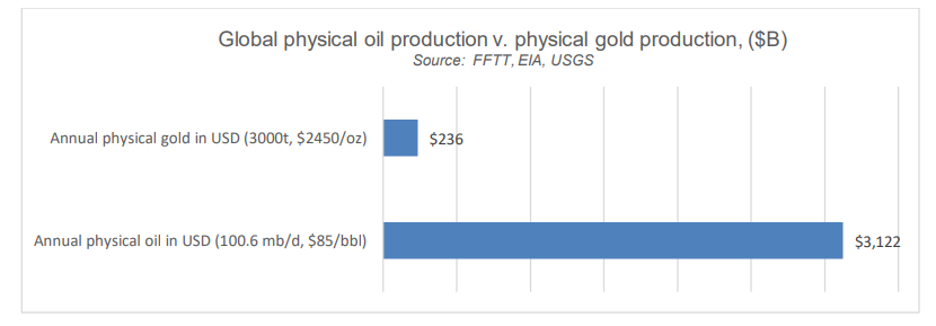

- Beim Rohöl liegt die jährliche Produktionskapazität beim 12- bis 15-fachen der globalen Goldmenge; wenn Gold in zunehmenden Maße zum bevorzugten Ölzahlungsmittel wird, kann der Goldpreis im Verhältnis zum Rohöl nur steigen;

- Das erklärt auch, warum Gold explizit (und nicht nur theoretisch) zu einer vertrauenswürdigeren Reserveanlage als die US-Staatsanleihe wird:

Kurzum: Energie ist von entscheidender Bedeutung. Es wäre somit sehr gut möglich, dass Energie – und nicht der US-Dollar – zur monetären Basis wird (siehe oben).

Und GENAU SO, liebe Leute, ändert sich ein System „gewaltsam und / oder militärisch“; schließlich führen die meisten der direkten oder stellvertretend geführten Kriege der USA zurück zu… Öl!

Und dieses Öl wird jetzt in zunehmendem Maße auf Nettobasis in Gold abgerechnet – Tag für Tag, Minute für Minute. Und das hat einen einfachen Grund: Geschichte ist wie ein Hockey-Puck: Man spielt in die Richtung, in die er unterwegs ist (Gold) und nicht dort, wo er gerade liegt (US-Dollar).

Die Restlichen Tyrannen Tun Sich Zusammen

Kehren wir zur anfänglich erwähnten These des Unsterblichen Dollars zurück. Sollte Geld tatsächlich das sein, wofür sich der stärkste Tyrann / die stärkste Macht entscheidet, dann stellt sich folgende Frage: Was passiert mit dem eben skizzierten Geldbegriff, wenn ein Konglomerat aufstrebender, rohstoffreicher Tyrannen (BRICS+) mächtiger wird und den Fokus lieber auf Öl setzen möchte als auf den US-Dollar?

Was passiert, nachdem eine neutrale Reserveanlage als Waffe gegen eine Atommacht und einen Rohstoffexporteur (Russland), der finanziell längst gemeinsame Sache macht mit dem weltgrößten Energieimporteur (China) in Stellung gebracht wurde?

Die Antwort ist simpel: Diese einst „unsterbliche“ Reservewährung verliert an Vertrauenswürdigkeit und somit auch an Nachfrage.

Ist es wirklich Zufall, dass sich die Liste aktueller und potentieller BRICS-Plus-Nationen um die großen Ölexporteure erweitert hat, seitdem Washington den US-Dollar zur Waffe gemacht hat?

Ist es ein Zufall, dass Saudi-Arabiens Kronprinz (egal, was man von ihm halten mag) Biden die Faust gibt und Xi einen herzlichen Handschlag?

Sagen wir es ungeschönt: Glaubt wirklich noch irgendjemand ernsthaft, dass Öl irrelevant ist? Ging es bei jenen amerikanischen Kriegen (direkt oder indirekt) mit dem Irak, Libyen und Syrien um den Schutz von Freiheit und Demokratie?

Oder haben diese Konflikte vielleicht auch ein wenig mit Energie im Allgemeinen und Öl im Besonderen zu tun?

Die US-Elite möchte nicht, dass publik wird, dass Öl wichtiger ist als der Dollar und dass die Zahl der Länder, die ebendieses Öl lieber in Gold bezahlen würden, heute wächst.

Und denken wir wirklich, dass die Saudis nicht mitbekommen haben, dass die goldgedeckten Ölverkäufe wesentlich (und auch historisch) stabiler sind als dollargedecktes Öl?

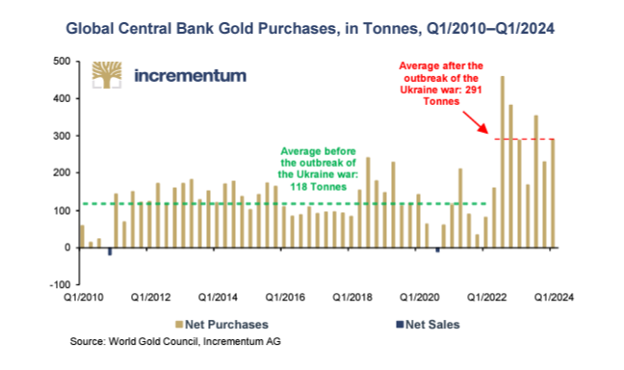

Ist es folglich ein Zufall, dass die globalen Zentralbanken Gold in historischen Mengen aufstapeln, seitdem Washington den US-Dollar zur Waffe gemacht hat?

Ist es ein Zufall, dass mehr und mehr Staaten Rohstoff- und andere Handelsgeschäfte auf Nettobasis in Gold und nicht Dollar abwickeln?

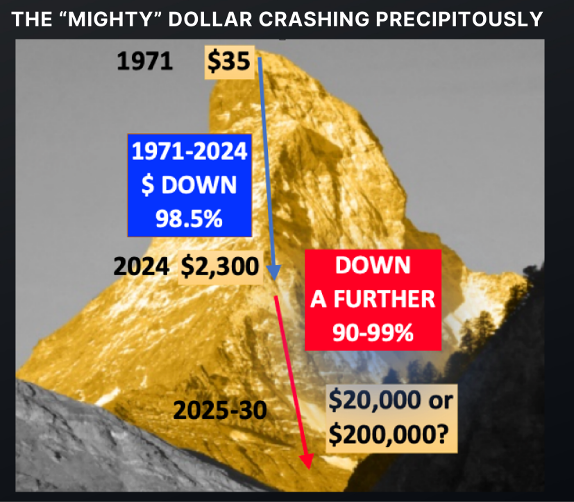

Ist es ein Zufall, dass Staaten und deren Zentralbanken lieber in Gold sparen würden (ein begrenzt verfügbarer Wert mit unbegrenzter Laufzeit) als in US-Schuldtiteln (ein unbegrenzt verfügbarer Wert mit begrenzter Laufzeit), deren Renditen die Inflation nicht wettmachen und deren Kaufkraft, gemessen in Milligramm Gold, seit 1971 um 98 % gefallen ist?

Ist es ein Zufall, dass Washington schon innerhalb von zwei Jahren nach der Abkopplung des US-Dollar von Gold (1971) verzweifelt die Zinssätze anhob und den Dollar stärkte, so dass sich Saudi-Arabien et al. bereiterklärten, dass die Welt Öl in starken US-Dollar ankaufen muss, womit ebenfalls Zwangsnachfrage nach einem ansonsten überschüssigen / überproduzierten US-Dollar erzeugt wurde?

Ist es auch nur Zufall, dass sich über 50 Jahre später (und nach einer 98%igen Schwächung des US$) Golfstaaten wie Saudi-Arabien langsam von diesem Petrodollar lösen, nachdem sie eine Generation lang mit angesehen haben, wie sich dieser im Rahmen einer öffentlichen, unternehmerischen wie privaten US-Gesamtschuldenlast von mehr als 100 Billionen US$ entwertete – und insgesamt bewirkte, dass eine immer unbeliebter werdende US-Staatsanleihe auch immer weniger resistent gegen Zinserhöhungen und folglich Dollarstärke wurde?

König sein macht Spaß

Im Kontext des oben Beschriebenen ist es den smarten Bankern und der US-Notenbank weiterhin ein Anliegen, uns im Glauben zu lassen, dass der Greenback nach wie vor der König ist und all seinen Mängeln zum Trotz weiterhin von einem starken Nachfragesog aus der Dollar-zentrischen Welt profitiert, der den US-Dollar eben „too big to fail“ macht.

Doch was, wenn die Welt eigentlich Energie-zentrisch und nicht Dollar-zentrisch ist? Und was, wenn der Vorstoß der BRICS-Staaten mehr ist als nur eine Chimäre, sondern eine neue Puck-Richtung?

Denken Sie darüber mal nach, obwohl das niemand in Washington oder an der Wall Street möchte…

Hochmut kommt vor dem Fall

Die Gewissheit, dass der Dollar von morgen immer noch der Dollar von gestern sein wird, ist in Tat ein gefährliches Anzeichen für Selbstüberschätzung vor dem Fall (und für mangelnde Geschichtskenntnisse).

Überhaupt: Wenn wir den Kaufkraftverfall des US-Dollars seit 1971 beobachten können, warum nicht auch andere?

Und wenn wir erkennen können, dass US-Staatsanleiherenditen im Kampf gegen heutige und zukünftige Inflation unterliegen (und quasi technischer Anleiheausfall vorliegt), warum sollten andere das nicht erkennen können?

Und wenn wir sehen können, dass die gefälschte Liquidität (QE oder andere), die zur Finanzierung von Uncle Sams wachsendem Kneipendeckel benötigt wird, auch weiterhin hoch inflationär (und Dollar-entwertend) bleiben wird, wäre es dann nicht vernünftig, davon auszugehen, dass der Rest der Welt all das auch sehen kann?

Umgehen Statt Bekämpfen

Tatsächlich ist so – und zwar auf Grundlage dessen, was gemacht anstatt gesagt wird –, dass der Rest der Welt allem Anschein nach haargenau das sieht, was auch wir sehen.

Die BRICS-Staaten möchten den Dollar weder zerstören noch ersetzen. Stattdessen sind sie ganz offensichtlich längst dabei, ihn so zu umgehen wie die Deutschen die französische Maginot-Linie.

Wie?

Indem sie lokale Währungen für lokale Güter nutzen und später auf Nettobasis abrechnen – in einem zeitlosen Asset: Gold.

Und wenn wir sehen können, dass die Parteien, die Gold haben, deutlich mehr Energie (d.h. Öl oder Gas) mit Goldunzen und -kilos kaufen können als mit amerikanischen Dollars und US-Staatsanleihen, dann ist es doch zumindest logisch anzunehmen, dass Gold als Asset bei der Abwicklung von Handelsgeschäften eine größere Nachfrage genießt, während der US-Dollar unter sinkender Nachfrage leidet, oder nicht? Und sollte die Nachfrage nach dem US-Dollar als Asset für den Nettoausgleich von Handelsgeschäften weiterhin sinken und nicht steigen, wäre es dann nicht ebenso plausibel (insofern die Kräfte von Angebot und Nachfrage weiterhin gelten) zu behaupten, dass der Dollar von morgen vielleicht eher schwächer als stärker sein wird?

Zwei Königshäuser – Zeitlos Gegen Zeitweilig

Selbst, wenn wir Zugeständnisse an das vernünftige Postulat der Milchshake-Theorie machen würden, wonach der US-Dollar, all seiner Makel zum Trotz, „der letzte sein wird, der fällt“, so ändert das nichts an der Tatsache, dass der US-Dollar – unabhängig davon, ob er „als letzter“ fallen wird oder scheitert – längst neu bepreist wird, auch wenn er vielleicht niemals gänzlich ersetzt werden wird…?

Abschließend noch eine der vielleicht wichtigsten (und naheliegendsten) Feststellungen: Selbst, wenn der US-Dollar im Vergleich zu allen anderen Fiat-Währungen „König“ bleibt (und das ist durchaus entscheidend in Ländern mit deutlich schwächeren Währungen – wie der Türkei oder Argentinien), so lässt sich dennoch objektiv feststellen, dass Gold sogar noch werthaltiger ist als dieser „US-Dollar-König“.

Kurz und knapp: Es gibt einen weitaus besseren „König“ als den US-Dollar; schon die ganze Zeit.

Doch die Zentralbanker möchten ihn einfach nicht sehen.

Dieser edle König trägt eine Krone aus Gold und nicht aus Papier.

Für welchen König werden Sie sich entscheiden?

Von Biden bis Bonds: Entlarvung eines Lügenmusters

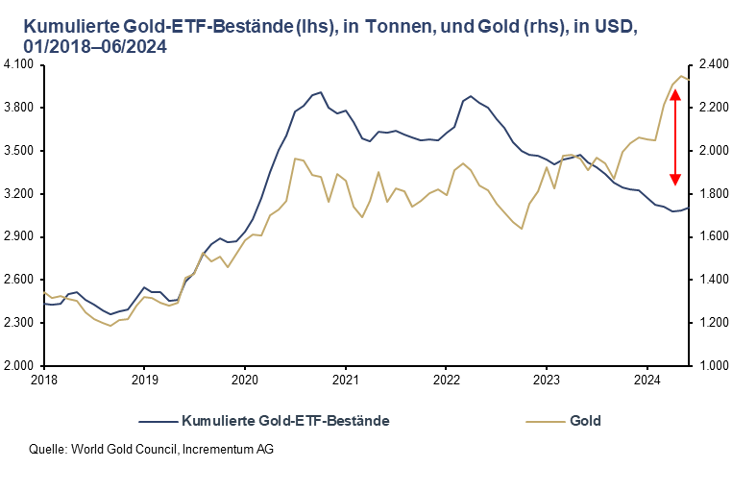

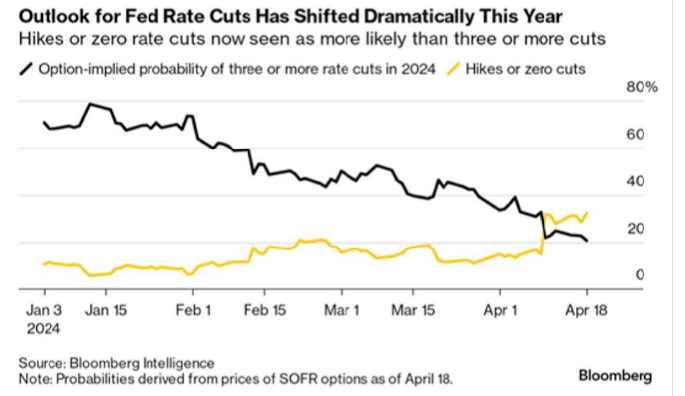

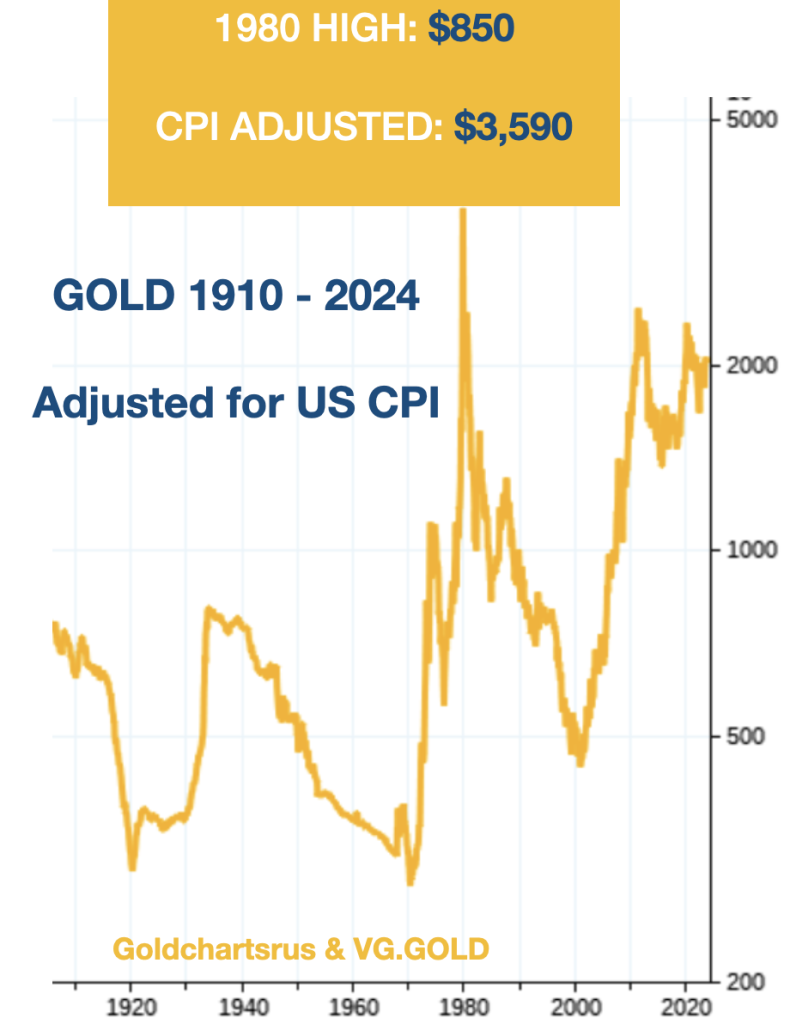

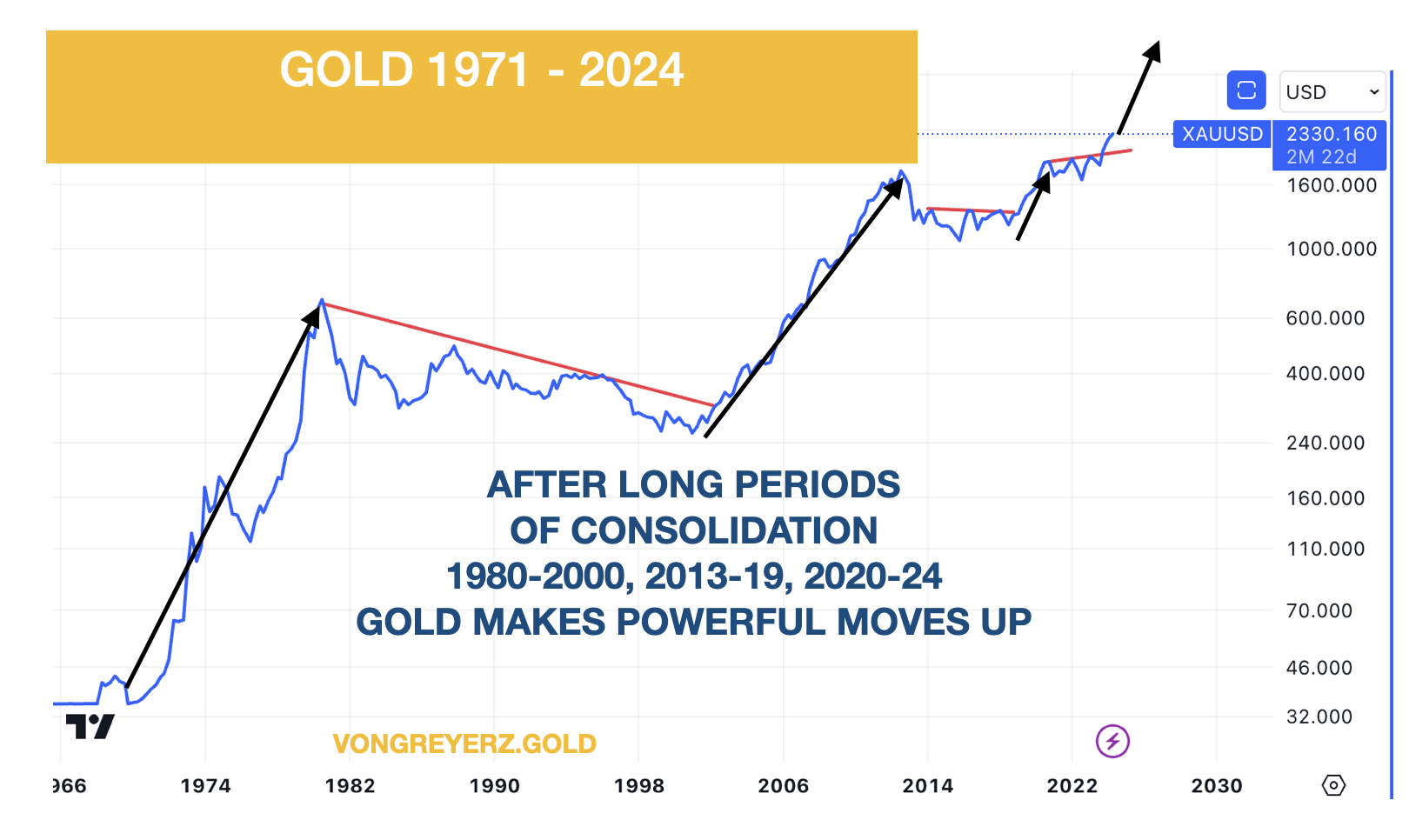

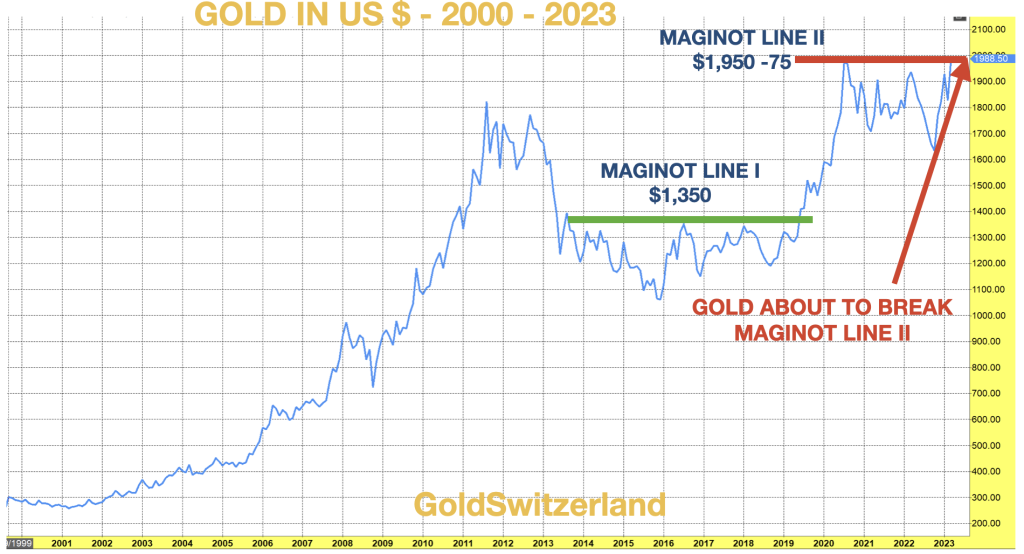

Spektakulär war der Goldpreisanstieg in diesem Frühjahr zweifelsohne. In wenigen Wochen legte der Goldpreis auf USD-Basis um knapp 20% zu, im gesamten ersten Halbjahr betrug das Plus mit 21,7%. Auf EUR-Basis verbuchte Gold einen Zugewinn von 16,4% in den ersten sechs Monaten des Jahres. Der Showdown im Goldpreis, den wir im In Gold We Trust-Report 2023 angekündigt hatten, ist eingetreten. Beachtlich an diesem Umstand ist, dass all dies in einem Umfeld geschieht, in dem laut bisherigem Playbook der Goldpreis eigentlich hätte fallen müssen. Viele Fragen wirft in diesem Zusammenhang der Zusammenbruch der Korrelation des Goldpreises zu den Realzinsen auf. Im alten Paradigma war es undenkbar, dass der Goldpreis während einer Phase stark steigender Realzinsen fester tendiert. Gold und Goldinvestoren betreten nun die terra incognita.

Alte Korrelationen lösen sich auf

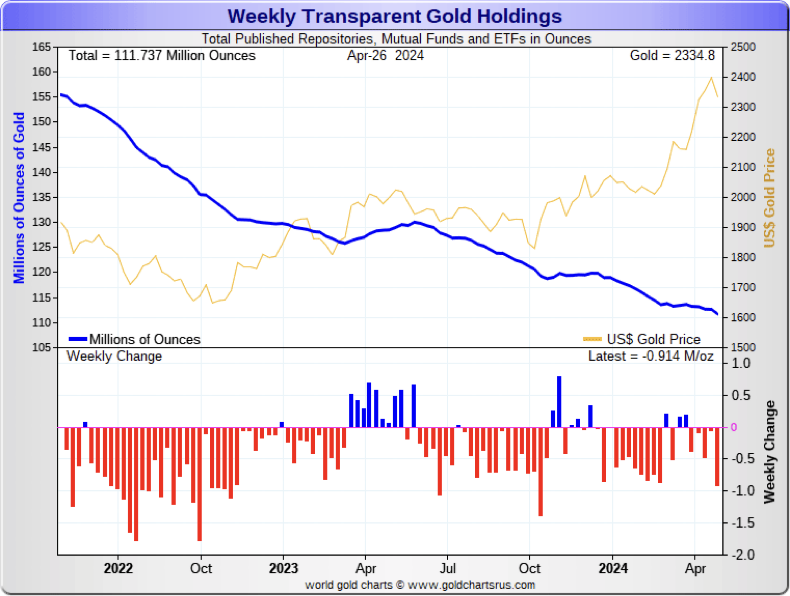

Neben der hohen negativen Korrelation zwischen dem Goldpreis und den US-Realzinsen hat sich auch die einst starke Bindung zwischen der Investorennachfrage aus dem Westen und dem Goldpreis in den letzten Quartalen aufgelöst. Angesichts des Rekordlaufs von Gold hätte man wohl erwartet, dass die ETFs Rekordzuflüsse verbuchen würden. Doch erstens kommt es anders und zweitens als man denkt: Netto flossen fast 780 Tonnen Gold, d. h. 20%, von 04/2022 bis 06/2024 aus ETFs ab. Gemäß altem Gold-Playbook müsste angesichts der gesunkenen ETF-Bestände Gold bei ungefähr 1.700 USD notieren.

Folglich ist ein wesentliches Element des neuen Gold-Playbooks, dass der westliche Finanzinvestor nicht mehr der marginale Käufer bzw. Verkäufer von Gold ist. Die signifikante Nachfrage der Notenbanken und privater asiatischer Investoren sind hauptverantwortlich dafür, dass der Goldpreis auch im Umfeld steigender Realzinsen reüssieren konnte.

Eine Reduktion der Gold ETF-Bestände bei steigenden Realzinsen ist aus Sicht der Akteure im Westen durchaus eine rationale Entscheidung, sofern sie davon ausgehen, dass:

- sie keinen erhöhten Gegenparteirisiken ausgesetzt sind und daher keinen Bedarf für einen ausfallsicheren Vermögenswert haben.

- die Realzinsen künftig auch positiv bleiben bzw. dass keine zweite Inflationswelle auftreten wird.

- sie Opportunitätskosten erleiden, wenn sie klassische Assetklassen wie Aktien und Anleihen oder auch „Betongold“ zu Lasten von Gold untergewichten.

Unserer Meinung nach sollten alle drei Annahmen in Frage gestellt werden – und das besser früher als später.

Der marginale (Ver-)Käufer wandert von West nach Ost

Der globale Osten gewinnt dagegen immer mehr an Bedeutung. Das ist insofern wenig überraschend, als der Anteil des Westens am globalen BIP aufgrund des schwächelnden Wachstums und der alternden Bevölkerung immer weiter abnimmt.

Zudem sind viele Länder Asiens aus historischen Gründen goldaffin. Insbesondere Indien und die Golfstaaten sind zu erwähnen, aber auch China entdeckt immer stärker seine Vorliebe für Gold. Dazu einige Zahlen: Die Nachfrage nach Goldschmuck belief sich im Jahr 2023 auf insgesamt 2.092 Tonnen. 630 t davon entfallen auf China, 562 t auf Indien und 171 t auf den Nahen Osten. Das sind zusammengenommen fast zwei Drittel der Gesamtnachfrage. Von den knapp 1.200 t Goldbarren und -münzen, die im Jahr 2023 nachgefragt wurden, flossen fast die Hälfte nach China (279 t), Indien (185 t) und in den Nahen Osten (114 t).

Gold profitiert auch noch von anderen Entwicklungen. China entdeckt gerade wegen der strukturellen Probleme am Immobilienmarkt Gold als alternative Altersvorsorge. Speziell unter Chinas Jugend erfreut sich Gold in Form von Bohnen aktuell großer Beliebtheit. Die starke Goldnachfrage von asiatischen Zentralbanken ist ein weiterer Pfeiler für diese epochale Veränderung. Diese Veränderungen sind auch der Grund dafür, dass sich bestimmte Gewissheiten wie die enge Korrelation zwischen dem Goldpreis und den US-Realzinsen in Auflösung befinden.

Zentralbanken werden immer wichtigere Goldnachfrager

Eine deutliche Beschleunigung der Zentralbanknachfrage erfolgte im Zuge des Einfrierens der russischen Währungsreserven unmittelbar nach Ausbruch des Ukraine-Krieges. Und so erreichte die Goldnachfrage der Zentralbanken 2022 mit über 1.000 Tonnen ein neues Rekordhoch, das 2023 nur knapp verfehlt wurde. Q1/2024 war dann das stärkste erste Quartal seit Aufzeichnungsbeginn. Daher ist es wenig überraschend, dass der Anteil der Zentralbankennachfrage an der gesamten Goldnachfrage deutlich zugelegt hat: Von 2011 bis 2021 schwankte der Anteil der Zentralbanken um die 10%-Marke, 2022 und 2023 betrug der Anteil dagegen fast 25%.

Die tiefen Verwerfungen, die die Sanktionierung der russischen Währungsreserven ausgelöst haben, werden die Goldnachfrage der Zentralbanken noch längere Zeit hoch halten. Das zeigt auch der vor kurzem vorgestellte World Gold Survey 2024 des World Gold Councils (WGC). Demnach gehen die 70 Zentralbanken, die in dieser Umfrage berücksichtigt wurden, davon aus, dass die Goldreserven der Zentralbanken weiter anwachsen werden. Die geopolitische Instabilität ist für die Zentralbanken der drittwichtigste Grund in ihrer Anlageentscheidung. Und die geopolitische Instabilität wird uns zweifelsohne noch länger begleiten.

Die Schuldenbombe tickt – immer öfter auch im Westen

Dass wir in eine neue Ära eintreten, zeigen gerade auch die Entwicklungen in den beiden Staaten mit der höchsten Gesamtverschuldung (Staat, Unternehmen, Haushalte). Den unrühmlichen Spitzenplatz nimmt Japan mit knapp über 400% ein. Der dramatische Währungsverfall des japanischen Yen – -12,3% im ersten Halbjahr 2024, -32,6% in den vergangenen 5 Jahren und sogar rund 50% gegenüber dem fast Allzeithoch 2012 – ist ein Symptom der zunehmenden Schieflage Japans. Das ökonomische Fieberthermometer in Form des Goldpreises in japanischen Yen schlägt dementsprechend intensiv aus. Per Ende Juni hat der Goldpreis um 28,7% seit Jahresbeginn zugelegt. Seit 2023 beträgt das Plus etwas mehr als 50%, seit 2019 um rund 165%.

Den zweiten Platz weltweit und den ersten Platz in Europa nimmt Frankreich mit 330% ein, das somit das wesentlich größere Sorgenkind ist als das medial viel gescholtene Italien. Die Gesamtverschuldung Italiens ist rund 80 Prozentpunkte geringer. Die uneindeutige politische Situation nach dem für viele Beobachter überraschenden Wahlsieg der weit links stehenden Neuen Volksfront infolge der vom französischen Präsidenten überraschend ausgerufenen Neuwahlen zur Nationalversammlung wird die Verschuldungssituation Frankreichs weiter verschärfen.

Und auch die USA befinden sich zusätzlich zu der weiterhin extrem lockeren Fiskalpolitik knapp vier Monate vor den Präsidentschaftswahlen nach dem desaströsen Auftritt von US-Präsident Joe Biden beim ersten TV-Duell mit seinem Vorgänger und Herausforderer Donald Trump in einer immer schwierigeren innenpolitischen Lage. Dies wird die Lösung des US-Schuldenproblems ebenfalls erschweren, zumal Donald Trump, der in den Umfragen in Führung liegt, sich vor einigen Jahren als „König der Schulden“ bezeichnet hatte. Eine Entspannung ist daher nicht zu erwarten. Im Gegenteil, die nächsten größeren Schuldenkrisen könnten einige der führenden Industriestaaten betreffen.

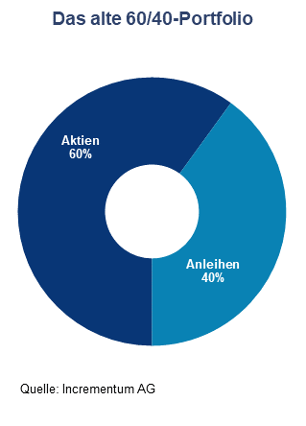

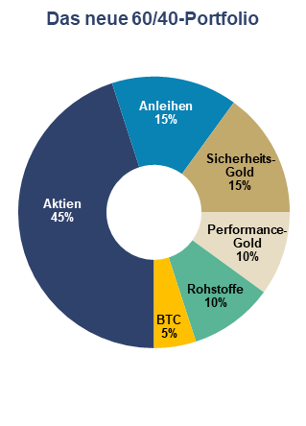

Das neue 60/40-Portfolio

Für Goldanleger hat sich das Investmentumfeld fundamental gewandelt. Die Neuordnung des internationalen Wirtschafts- und Machtgefüges, der dominante Einfluss der Emerging Markets auf den Goldmarkt, das Erreichen der Grenzen der Schuldentragfähigkeit und womöglich multiple Inflationswellen sorgen für eine Aufwertung des Goldes. Daher ist es auch an der Zeit, das traditionelle 60/40-Portfolio an diese neuen Wirklichkeiten anzupassen.

Abseits von Gold betrachten wir auch andere alternative Anlageklassen wie Rohstoffe, Silber und Bitcoin als Nutznießer des neuen Gold-Playbooks. Daher sind wir der Überzeugung, dass diese Assetklassen in einem Portfolio, das dem neuen Playbook folgt, unverzichtbar sind. Unter Berücksichtigung dieser Aspekte präsentiert sich ein geeignetes Portfolio wie folgt: Es besteht zu 60% aus Aktien und Anleihen sowie zu 40% aus alternativen Anlageklassen.

Unsere Interpretation des neuen 60/40-Portfolios für langfristig orientierte Anleger sieht folgende Allokation vor:

| Aktien | 45% |

| Anleihen | 15% |

| Aktien + Anleihen | 60% |

| Sicherheits-Gold | 15% |

| Performance-Gold | 10% |

| Rohstoffe | 10% |

| Bitcoin | 5% |

| Alternative Anlageklassen | 40% |

Quelle: Incrementum AG

Dies ist eine deutliche Abkehr von traditionellen 60/40-Portfolios. Diese Positionierung ist jedoch keine in Stein gemeißelte Regel, sondern vielmehr eine Richtlinie, die sich an den aktuellen Marktbedingungen orientiert und sich mit der Zeit und den Veränderungen im Währungsumfeld weiterentwickelt. Das neue Playbook gilt so lange, wie wir uns in einer Phase der Währungsinstabilität befinden, geprägt von stark steigenden Schuldenlasten und einer überdurchschnittlich hohen Inflationsvolatilität. Anders gesagt: Bis wir nicht in ein Umfeld mit einer stabilen Hartwährung– sei es ein staatliches Hartgeld oder ein Gold-/Bitcoin-Standard – zurückkehren, scheint ein höherer Anteil an Hartwährungen und Sachwerten erforderlich.

Fazit

Wir werden gerade Zeugen einer fundamentalen Veränderung. Alte Gewissheiten schwinden, etablierte Strategien versagen. Die Bereitschaft, eingefahrene Denkmuster zu hinterfragen und neue Wege zu beschreiten, erfordert oft Mut. Doch wer die Zeichen der Zeit erkennt und die Courage zum Wandel besitzt, dem eröffnet die Umsetzung des neuen Gold-Playbooks ein Tor zu Stabilität und Wachstum. Grundsätzlich lässt sich festhalten, dass die Gewichtung von alternativen Anlageklassen auf Grundlage des neuen Gold-Playbooks höher sein sollte, um das Portfolio angemessen auf die Regeländerungen auszurichten.

Von Biden bis Bonds: Entlarvung eines Lügenmusters

Die weiterhin hohen US-Aktienmärkte spiegeln die wirtschaftliche Realität des Landes nicht mehr wider. Die Verbraucher, die für das BIP von großer Bedeutung sind, werden wirtschaftlich stranguliert. Die Staatsverschuldung steigt und wenn die Lage

Body:

Die weiterhin hohen US-Aktienmärkte spiegeln die wirtschaftliche Realität des Landes nicht mehr wider. Die Verbraucher, die für das BIP von großer Bedeutung sind, werden wirtschaftlich stranguliert. Die Staatsverschuldung steigt und wenn die Lage ausweglos ist, griffen Staaten immer wieder zum Krieg. Auch der wachsende Einfluß der BRICS bringt die USA und den Dollar unter Druck. Die Goldnachfrage sollte über viele Jahre hoch und weiter steigend bleiben. Gibt es eine Möglichkeit für den Staat, die Schuldenlast „leichter“ zu machen? Leitzinsen unterhalb der Inflationsrate werden die Sparer noch schneller enteignen. Eine geopolitische Krise kommt zur Schuldenkrise. Der Krieg ist eine Fortsetzung Politik, die wiederum von der Wirtschaft abgeleitet wird.

Deutsche Untertitel finden Sie im YT-Player.

0:00 Intro

2:45 US-Verbraucher werden durch Inflation, Schulden und Zinsen stranguliert

5:50 Die Verschuldung gerät im gesamten Westen außer Kontrolle

8:00 Regierungen haben keine Lösung außer mehr Schulden und mehr Inflation

11:30 Schulden, De-Dollarisierung und Goldkäufe verschieben das Welt-Gleichgewicht

12:45 Zentralbanken kaufen weiterhin Gold

15:30 100% Inflation in der Türkei?!

17:00 Der Goldpreis sollte sich vervielfachen und allgemeine Rohstoffe übertreffen

22:10 Sind Leitzinsen unter der Inflationsrate eine Lösung? Nein!

27:30 Es spielt keine Rolle, welche Fiat-Währung relativ besser ist

30:00 Gold zeigt eine überragende Wertentwicklung seit 2000

33:00 Krieg wird als Ausrede für politisches Unvermögen genutzt

Von Biden bis Bonds: Entlarvung eines Lügenmusters

Am Ende einer monetären Ära hören etliche Dominosteine nicht mehr auf zu fallen; sie fallen dabei erst schrittweise und dann auf einen Schlag. So formulierte es Hemingway, als er den Prozess des Bankrottgehens erklären sollte.

Zu den wichtigen Dominosteinen, die vor den Augen der Welt fallen werden, gehören u.a. Politik, Geopolitik, Währungen, Schulden und Anlagewerte.

Das wird unvorstellbare Konsequenzen haben – soziale Konflikte, Krieg, Hyperinflation, deflationäre Implosion von Vermögenswerten, Schuldenausfälle und vieles mehr.

Doch wenn sich die Lage langsam wieder beruhigt, werden auch Gegenkräfte zum Tragen kommen – wie beispielsweise der Aufstieg mächtiger BRICS-Staaten, die sich häufig auf große Rohstoffvorkommen stützen können.

Gold wird eine wichtige Rolle in diesem Prozess spielen. Zentralbanken, Staatsfonds und Investoren werden auf Gold zurückgreifen, weil es der stabilste Teil in einem zerfallenden System ist. In der Folge wird es zu einer fundamentalen Neubewertung von Gold kommen. Da die Goldproduktion nicht ausgeweitet werden kann, lässt sich die steigende Nachfrage nur über steigende Preise befriedigen.

Die wahrscheinliche Folge ist eine Goldpreisaufwertung – und zwar um ein Vielfaches!

POLITISCHE FÜHRUNGEN – EIN DOMINOSTEIN, DER FÄLLT

Unfähige Staatsführungen und fehlende Staatsmänner sind typische Rahmenbedingungen solcher Zeiten. Und deswegen wird auch hier ein Dominostein fallen.

Mein Argument war immer: Ein Land bekommt die Führung, die es verdient.

Je näher wir dem Ende einer der schlimmsten Zeiten der Geschichte kommen (finanziell wie moralisch), desto mehr zeigt sich, wie schwach die Führungen der meisten großen westlichen Wirtschaften sind.

Also: Wer ist dieser bunte Haufen aus globalen Spitzenpolitiker. Und wie unbeliebt sind sie?

So mancher Spitzenpolitiker wird nicht erst durch Wahlen aus dem Rennen gehen, einige werden schon vor Ablauf ihrer Amtszeit rausgeworfen.

Die jüngsten Wahlen in der EU sind ein typisches Beispiel für ein gescheitertes System. Die meisten herrschenden Parteien werden abgelehnt, und in vielen Fällen gewinnen rechte Parteien an Popularität.

Man schaue sich nur das Bild oben vom jüngsten G7-Treffen in Italien an. Mit Ausnahme der italienischen Ministerpräsidentin Meloni haben alle verbleibenden G7-Führer Unbeliebtheitswerte zwischen 57 % und 72 %.

Bei den anstehenden Wahlen in Großbritannien und Frankreich werden die Regierungsparteien unter Garantie verlieren. Die französischen Präsidentschaftswahlen stehen erst für 2027 an; Macron könnte also drei weitere Jahre bis zum endgültigen Ausscheiden regieren. Das französische Volk wird das wahrscheinlich nicht akzeptieren und ihn möglicherweise schon vorher aus dem Amt drängen.

Wer immer auch in Frankreich gewählt wird, die mächtigen Gewerkschaften werden das Land wahrscheinlich zum Stillstand bringen.

Der britische Premier Sunak ist einer der ineffektivsten politischen Führer der Geschichte. Doch Kier Starmer, der Labour-Kandidat für den Posten des Premierministers, hatte schon vor zwei bis drei Jahren nicht den Hauch einer Chance. Auch diesmal wird er nicht ins Amt des Premierministers gewählt, Sunak hingegen wird vom Volk abgewählt. Jetzt steht eine sehr düstere Phase in der Geschichte Großbritanniens an – mit hohen Steuern, hohen Schulden, schlechter Führung, politischer Instabilität und harten Zeiten.

Noch schlimmer ist die Situation in den USA, wo der Präsident scheinbar unfähig ist, irgendwelche Entscheidungen zu treffen. Stattdessen werden die Vereinigten Staaten von einer Gruppe aus Neocons geführt, die weder gewählt noch rechenschaftspflichtig ist; sie sagt dem Präsidenten, was er sagen und tun soll. Doch selbst mit der Umsetzung tut sich Biden noch schwer. Allein sein Auftreten beim G7-Treffen in Italien ist Bestätigung genug.

Man kann ihm natürlich nicht zum Vorwurf machen, dass er senil ist. Er sollte allerdings nicht mehr das höchste Amt begleiten.

Die US-Wahlen werden wahrscheinlich ein Desaster. Angesichts seiner schlechten gesundheitlichen Lage ist es unwahrscheinlich, dass Biden im November zur Wiederwahl antreten wird. Kamala Harris wird jedenfalls nicht zur Wahl stehen. Es wäre nicht überraschend, wenn Hillary Clinton als demokratische Kandidatin ins Spiel gebracht wird. Obwohl Trump von der einen Hälfte des Volkes geliebt wird, hasst ihn die andere Hälfte – eine Wahl, die Uneinigkeit fördert. Und die Neuauflage einer Clinton-gegen-Trump-Wahl könnte ohne Weiteres zu Unruhen und Aufständen in den USA führen, ganz gleich, wer gewinnt.

Aufgrund seiner Unbeliebtheit und wegen des Verfalls der deutschen Wirtschaft wird wohl auch der deutsche Bundeskanzler Scholz nicht bis zur Neuwahl im Jahr 2025 im Amt bleiben.

Für die kommenden Jahre ist auf der politischen Bühne also insgesamt schweres Chaos vorprogrammiert; die mangelnde Führungsstärke wird nicht nur zu politischen Unruhen, sondern auch zu sozialen Unruhen führen.

WÄHRUNG & SCHULDEN – DOMINOSTEINE, DIE FALLEN

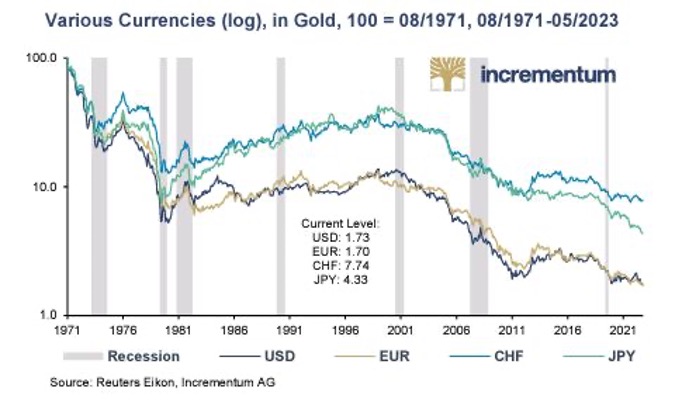

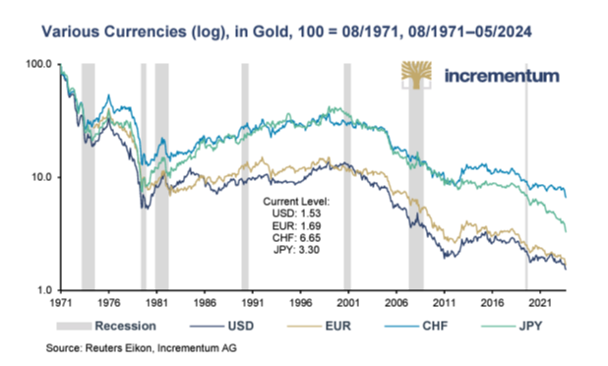

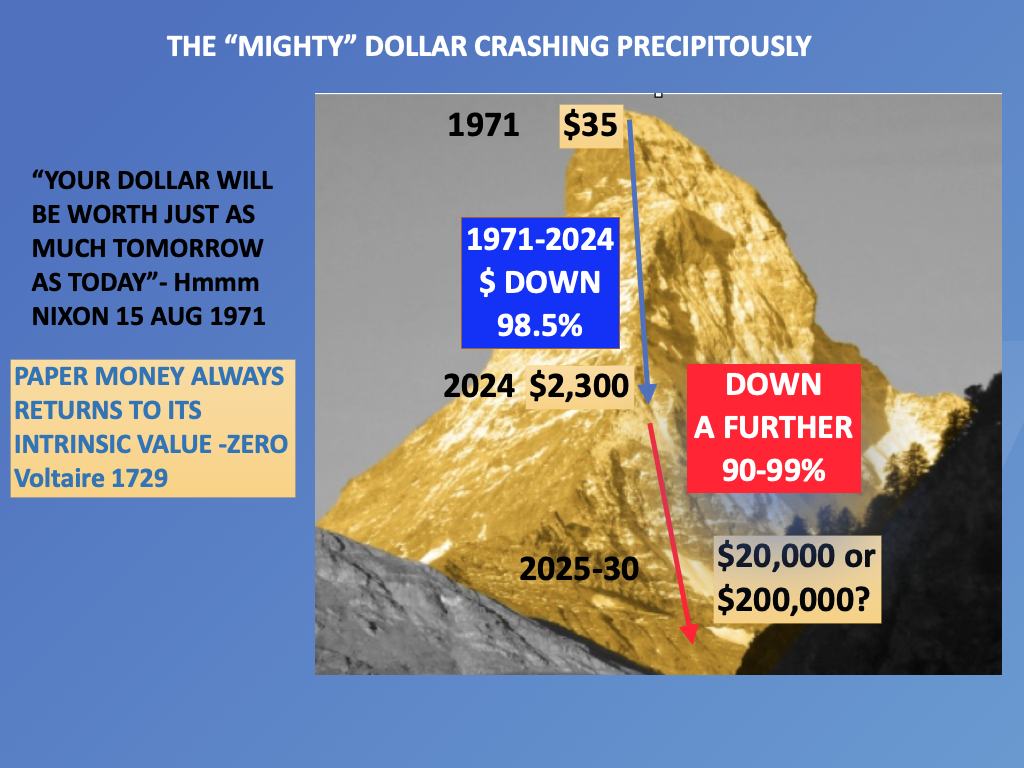

Ein Dominostein, der schon seit der Aussetzung des US-Goldstandards durch Nixon im Jahr 1971 fällt, sind die Währungen.

Angesichts hoher Ausgaben und Defizite – im Umfeld von Schuldenstandsquoten, die in vielen Ländern längst über 100 % liegen – stehen insbesondere im Westen düstere Zeiten an, die von galoppierendem Schuldenwachstum und Währungseinbrüchen geprägt sein werden.

Die Folge sind Schuldenausfälle, Bankenausfälle, mehr Geldschöpfung, steigende Zinssätze und immer höhere Defizite.

Bei allen Währungen wird sich der Entwertungsprozess intensivieren.

In einem solchen Szenario gibt es keine Gewinner. Es ist möglich, dass der US-Dollar nachfragebedingt etwas stärker abschneiden wird als andere westliche Währungen – eine Zeit lang zumindest.

Allerdings sollte die relative Stärke des Dollar komplett ignoriert werden. Beim Entwertungswettlauf gibt es auch für den Zweit- oder Drittschlechtesten keinen Preis. Alle Währungen werden effektiv – also im Verhältnis zu Gold – dramatische Wertverluste erleiden.

Man darf nicht vergessen, dass wir uns jetzt in der finalen Zusammenbruchsphase des aktuellen Geldsystems befinden. Seit 1971 haben alle Währungen effektiv 97 % bis 99 % verloren – also gegenüber GOLD!

Der Verlust der finalen ein bis drei Prozent (100 % aus heutiger Sicht) wird sich in den kommenden drei bis acht Jahren ereignen.

Das aktuelle System hielt seit 1913, also etwas mehr als ein Jahrhundert lang. Sein Niedergang war seit dem Tag seiner Geburt vorherbestimmt. Es war nur eine Frage der Zeit. Wie die Geschichte immer wieder zeigt, werden die Konsequenzen weit über das reine Ende einer Geldform hinausgehen.

Schulden- und Währungszusammenbrüche gehen Hand in Hand. Sie sind Komplizen und unausweichliche Folge anhaltender staatlicher Defizitfinanzierung.

Nach einer ausgedehnten Phase unbegrenzter Währungsschöpfung werden Finanzsysteme teilweise oder komplett ausfallen.

Des weiteren folgen politische und soziale Unruhen, möglicherweise Bürgerkriege.

Staaten, die unter wirtschaftlichem Druck stehen, beginnen in der Regel Kriege oder verschärfen bestehende Konflikte, um von nationalen Problemen abzulenken. Zudem ist Krieg ein guter Vorwand für verstärkte Geldschöpfung.

VERMÖGENSWERTE – EIN DOMINOSTEIN, DER FÄLLT

Anfänglich wird es hohe Inflation geben, möglicherweise Hyperinflation, sowie hohe Zinssätze. Anschließend, wenn das System implodiert, werden die aufgeblähten Vermögenspreise – Aktien, Anleihen, Immobilien etc. – effektiv um 50 % bis 100 % abstürzen.

Die meisten Staatsanleihen werden (falls sie auf Papier gedruckt sind) bestenfalls noch als Tapete dienen können.

Die Wahrscheinlichkeit, dass es zu einer solchen Ereigniskette kommt, ist meiner Einschätzung nach sehr hoch, insbesondere im Westen.

Finanzielle, ökonomische, politische und soziale Zusammenbrüche dieser Art sind nichts Neues; sie hat es im Verlauf der Geschichte immer wieder gegeben, wenn auch nicht in dieser Größenordnung.

ATOMKRIEG – EIN DOMINOSTEIN, DER FÄLLT

Werden wir einen Atomkrieg erleben?

Wir brauchen uns wegen dieser Option nicht wirklich Sorgen zu machen, denn wenn es zu einem globalen Atomkrieg kommt, wird es, wenn überhaupt, kaum noch Menschen auf dieser Erde geben.

Da die Welt gerade die Grenzen zum potentiellen atomaren Konflikt weitestgehend ausreizt, muss man sich folgende Frage stellen: WER HAT IN DIESER WELT DAS SAGEN?

Nun, mit Sicherheit keine Einzelpersonen. Doch wer wäre in der Lage, allen anderen Staaten der Welt etwas nach Lust und Laune zu diktieren? Der Hauptkandidat wäre hier womöglich die US-Führung:

Sei es Kriegsführung in einem Land, das keine Bedrohung für die USA darstellt. Sei es die Kontrolle des globalen Finanzsystems durch den US-Dollar oder die Regulierung des Bankensystems mittels Verordnungen wie FACTA, so dass die Welt jede Dollar-Transaktion an US-Behörden melden muss. Oder seien es Staatsstreiche und selbst das Ausschalten von Feinden in Ländern, die die US-Führung inakzeptabel findet.

Seien es Sanktionen oder das Einfrieren von Vermögen im Umgang mit Ländern, die der US-Führung missfallen. Die Liste ist endlos.

Interessant dabei ist, dass das US-amerikanische Volk bei keiner dieser Entscheidungen je ein Mitspracherecht hat. Initiiert werden die oben genannten Maßnahmen (wie viele andere auch) durch den US-Präsidenten und dessen Berater, die dem Volk gegenüber überhaupt nicht rechenschaftspflichtig sind.

All das wäre beispielsweise in der Schweiz unmöglich, weil dort die Macht des Volkes durch direkte Demokratie herrscht.

Die Welt sollte sich jetzt folgende Frage stellen: Wie lässt sich die extrem ernste Lage in der Welt lösen?

Ich meine damit nicht den Krieg in der Ukraine, der sich, wie Trump andeutete, innerhalb weniger Tage beenden ließe, falls die USA alle Waffen- und Geldlieferungen an die Ukraine stoppen würden.

Wie Putin jüngst deutlich machte, möchte Russland die russischsprachigen Gebiete in der Ostukraine behalten und einen NATO-Beitritt der Ukraine ausgeschlossen sehen. Doch niemand ist interessiert, überhaupt in diese Richtung zu denken.

Stattdessen gab es gerade eine Friedenskonferenz in der Schweiz, bei der weder Russland noch China vertreten waren. Solche Konferenzen sind reine Geld- und Zeitverschwendung.

In Abwesenheit von zwei der größten Militär- und Wirtschaftsmächte der Erde – von denen eine (Russland) direkt im Krieg involviert ist – wird diese Konferenz absolut nichts erreichen.

Was dann noch bleibt, ist das Posieren vor den Kameras und ein ödes, bedeutungsloses Abschlussstatement.

Also: Anstatt derart nutzlose Konferenzen abzuhalten, müssten die Führungen von China, Russland und der USA zusammenkommen, um den Ukrainekrieg zu beenden, damit anschließend die wahren Probleme der Welt in Angriff genommen werden können – Armut, Hungersnöte, Kriminalität, Drogen, Schulden etc.

Stellen Sie sich vor, was sich mit dem gebündelten intellektuellen Potenzial und den Ressourcen dieser und vieler anderer Länder erreichen ließe!

Doch leider ist das ein Traum, der wahrscheinlich nicht Wirklichkeit werden wird.

Es ist so viel leichter, Geld zu drucken und einen Krieg zu beginnen, als ECHTE und nachhaltige Lösungen für die großen Probleme zu finden, mit denen die Welt konfrontiert ist.

Also: Die führenden Politiker der Welt haben eine Wahl. Sie können die Telefonhörer in die Hand nehmen und mit ihren Kollegen sprechen – oder einen Krieg beginnen.

Welcher zurechnungsfähige Spitzenpolitiker würde lieber einen Atomkrieg riskieren als einen kleinen Kratzer im Ego, der aber Frieden bringt?

FINANZIELLES ÜBERLEBEN DURCH VERMÖGENSERHALTUNG

Also: Wie können sich Anleger selbst schützen?

Bestimmte Dinge verbieten sich natürlich von selbst:

Der größte Teil des eigenen Vermögens darf nicht im fragilen Bankensystem gehalten werden – weder Barmittel noch Wertpapiere!

Viele Banken werden wahrscheinlich zahlungsunfähig; dann könnte es zu lange dauern, bis Ihre Anlagen freigegeben sind, wenn sie überhaupt freigegeben werden!

Bail-Ins oder Zwangsinvestitionen in niedrigverzinste und langlaufende (10 Jahre und mehr) Staatspapiere sind nicht unwahrscheinlich.

Halten Sie keine Staatsanleihen –

Viele Staaten werden zahlungsunfähig.

Verlassen Sie sich nicht darauf, dass Ihre Schulden durch Inflation verschwinden –

Hohe Zinsen oder eine Kredit-Indexierung könnte die Rückzahlung Ihrer Darlehen unmöglich machen.

Vergessen Sie nicht, dass der Aktienmarkt durch massive Kreditexpansion aufgebläht wurde. Und diese wird enden!

Im Umfeld der größten globalen Schulden- und Anlageblase der Geschichte könnte man diese „Verbotsliste“ natürlich endlos weiterführen.

Hilfreich wären also auch Dinge, die unbedingt beachtet / gemacht werden sollten.

Halten Sie eine Menge physisches Gold und etwas physisches Silber in einem sicheren Rechtsgebiet (z.B. in der Schweiz, möglicherweise auch in Singapur) und außerhalb des Bankensystems –

Edelmetalle müssen in sehr sicheren und bankenfernen Tresorlagereinrichtungen verwahrt werden; Sie müssen direkten Zugang zu den Metallen haben, die dort auf Ihren Namen eingelagert wurden.

Um die Gefahr von Konfiszierungen und Einfrierungen der eigenen Metallbestände zu minimieren, sollte man diese außerhalb des eigenen Wohnsitzlandes verwahren.

Halten Sie eine sinnvolle Menge physisches Gold und Silber –

Die meisten unserer Kunden, die zu den vermögende Privatpersonen (HNW) mit Vermögensschutzabsichten zählen, haben mehr als 20 % ihres Gesamtanlagevermögens in Gold investiert (beim Silber ist die Quote volatilitätsbedingt niedriger).

In Relation zu den meisten Währungen ist Gold in diesem Jahrhundert dennoch schon um das 9- bis 10-fache gestiegen.

DIE ECHTE BEWEGUNG BEIM GOLD UND SILBER HAT NOCH NICHT BEGONNEN

Die Tendenz zur Meidung des Dollars im Welthandel wird sich in den kommenden Jahren wahrscheinlich weiter verstärken.

Die BRICS-Staaten werden bestrebt sein, ihre bilateralen Handelsgeschäfte nach Möglichkeit in lokalen Währungen abzuwickeln, wobei Gold als das ultimative Abrechnungsgeld genutzt wird. Daraus ergibt sich eine schrittweise Abwendung vom Dollar. Irgendwann wird dieser Trend an Fahrt gewinnen, weil die Nutzung fremder Währungen für eigene Handelsgeschäfte zunehmend überflüssig erscheint, nicht zuletzt weil diese endgültige Abrechnung auch in Gold möglich ist.

Ich habe es häufig thematisiert: Die Konfiszierung russischer Vermögenswerte durch die USA wird dazu führen, dass Zentralbanken keine Dollar-Reserven mehr halten wollen; stattdessen entwickelt sich Gold zum alleinig akzeptierten Reserve-Asset.

Die Bestrebungen der Zentralbanken, Gold als Reserve-Asset zu integrieren, werden in den kommenden Jahren zu einer fundamentalen Neubewertung von Gold führen – mit Kursen, die bei einem Vielfachen der heutigen Kurse liegen.

Der enorme Nachfrageanstieg kann nur durch steigende Preise befriedigt werden, nicht aber durch mehr Gold. Die Welt kann einfach nicht mehr produzieren als die heutigen 3.000 Tonnen pro Jahr.

In meinem 55-jährigen Arbeitsleben habe ich zwei große Goldbullenmärkte miterlebt.

Der erste lief von 1971 bis 1980. Gold stieg um das 25-fache, von 35 US$ auf 850 US$.

Der zweite begann im Jahr 2001 bei 250 US$. Gerade haben wir eine Phase erreicht, in der die Goldpreise, ausgehend vom aktuellen Preis, um ein Vielfaches ansteigen werden.

Meine eigene 55-jährige Geschichte mit Gold macht aber nur ein Prozent des langfristigen Goldbullenmarkts aus.

Seit dem Aufkommen von Fiatgeldsystemen ist der Goldbullenmarkt leider nur noch Spiegelbild staatlicher Misswirtschaft, die zu permanent steigenden Defiziten und Schulden führt. In einem solchen System ist der Goldpreis hauptsächlich Ausdruck einer chronischen Entwertung von Papiergeld.

Regierungen und Zentralbanken sind die besten Freunde des Goldes.

Sie haben schon immer den Wert von Fiatwährungen zerstört; der Währungswert wird unweigerlich durch Defizitfinanzierung und Schuldenbildung entwertet.

So sank beispielsweise der Silbergehalt des Denar (Silbermünze im Römischen Reich) zwischen 180 und 280 n. Chr. von 100 % auf letztlich 0 %, wobei das Silber durch billigere Metalle ersetzt wurde.

Das wirft natürlich folgende Frage auf: Warum sollte man überhaupt Fiat- oder Papiergeld halten?

In einer soliden Wirtschaft, in der es keine Defizite und praktische keine Inflation gibt, aber einen ausgeglichen Staatshaushalt – in einer solchen Wirtschaft ist absolut ok, Barmittel zu halten, die Zinserträge abwerfen.

Doch solche paradiesischen Zustände gibt es auf der Welt nicht mehr, seitdem Nixon 1971 das Goldfenster schloss.

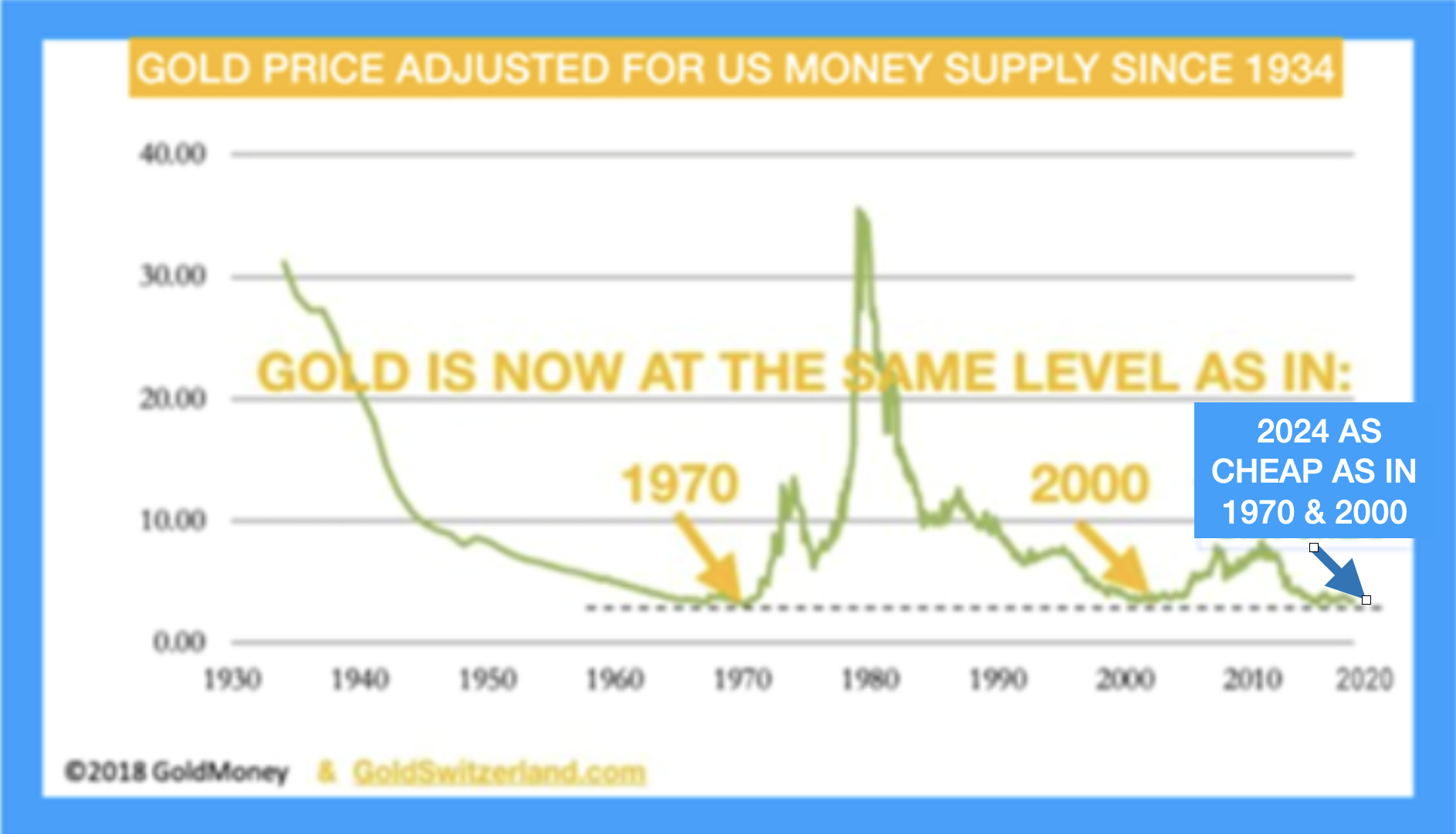

Selbst bei einem Preis von 2.300 US$ ist Gold – gemessen am Geldangebot – heute immer noch so billig wie 1970, als es 35 US$ kostete oder wie im Jahr 2000, als die Unze Gold 300 US$ kostete.

VERMÖGENSERHALTUNG UND PRIORITÄTEN IM LEBEN

Mit dem Fallen der oben beschriebenen Dominosteine werden die meisten Menschen der Welt ein deutlich härteres Leben zu spüren bekommen als heute.

Wer über Ersparnisse verfügt, sollte Vermögenserhaltung zur obersten Priorität machen, ganz gleich, ob es um 100 US$ oder 100 Millionen US$ geht. Gold und etwas Silber – in physischer Form, sicher verwahrt außerhalb des Bankensystems – sollte dabei ganz oben auf der Liste stehen.

Familie und Freunden zu helfen in schweren Zeiten ist wichtiger als alles andere.

Und bitte vergessen Sie nicht: Einige der besten Dinge im Leben kosten nichts wie z.B. Natur, Bücher, Musik und Hobbys.

Von Biden bis Bonds: Entlarvung eines Lügenmusters

Derzeit gibt es viele legitime (aber auch dramatische) Debatten über das Scheitern der USA, ihrer entwerteten Währung und ihrer identitätsgespaltenen / inflationsbesteuerten Mittelklasse, die immer häufiger und das nicht zu Unrecht mit „Erwerbsarmut“ in Verbindung gebracht wird.

Ende oder nur Veränderung?

Geht es mit Amerika jetzt zu Ende? Wird der US-Dollar seinen Status als Weltreservewährung verlieren? Wird der Greenback verschwinden? Werden uns Gold oder BTC vor all dem retten, was da vor unseren medienverschleierten Augen unter immer stärker zentralisierten Rahmenbedingungen aus dem Ruder läuft?

Nö.

Amerika ist in Schieflage geraten, aber nicht am Ende.

Der US-Dollar wird neubewertet, jedoch nicht abgelöst.

Der Greenback behält weiterhin eine Schlüsselrolle in den Bereichen Ausgaben, Liquidität und Devisen. Er ist jedoch nicht mehr ranghöchste Sparanlage oder vorrangiges Wertaufbewahrungsmittel.

Gold (übrigens inzwischen ein Tier-1-Asset) wird Wert weiterhin besser speichern (d.h. Wert erhalten) als jede Fiat-Währung. Und BTC wird in Zukunft wegen „Kurskonvexität“ ganz sicher wieder für Schlagzeilen sorgen.

Was die vierte Gewalt angeht: Wir alle wissen, dass sie längst gestorben ist, lange bevor ein Don Lemon oder Chris Cuomo unsere Bildschirme beschmutzte bzw. unseren kollektiven IQ beleidigte.

Und zum Thema Zentralisierung: Sie kommt nicht, sie ist schon da.

Vorbereitung zählt, nicht Emotionalität

Richtig ist: Es gibt sehr viel Grund zur informierten und echten Sorge. Doch anstatt auf das Ende der Welt zu warten, wäre es deutlich effektiver, sich mittels Logik auf eine Welt vorzubereiten, die sich verändert.

Anstatt über links oder rechts, schwarz oder weiß, hetero oder trans, sicher oder effektiv, intelligent (Barrington Resolution) oder dumm (Fauci) zu diskutieren, wäre unseren individuellen als auch kollektiven Psychen viel besser gedient, wenn wir uns verstärkt an das Logische halten und das Emotionale zurückstellen würden.

In diesem Sinne würden wir auch besser daran tun, unserem eigenen Urteil stärker zu trauen als dem Urteil jener Kinder, die von Washington bis Belgien innen-, geld- oder außenpolitische Entscheidungen treffen…

Logisch betrachtet, ist der US$ (und die US von A) im Wandel begriffen.

Der Greenback und die staatlichen US-Schuldtitel sind (wie auch die dazugehörige Führungen der letzten Zeit) quantifizierbar unbeliebter, vertrauensunwürdiger sowie inhärent geschwächter und überhaupt viel… nunja… geringer als damals zu Bretton-Woods-Zeiten um ca. 1944.

Deutliche Veränderungen

Seitdem unsere größte Generation im Juni ‘44 die Strände der Normandie erstürmt hat, haben wir uns vom weltgrößten Gläubiger und Produzenten zum weltgrößten Schuldner und Auslagerer von Arbeitsplätzen ins Ausland entwickelt.

Das ist kein Märchen, sondern Fakt. Jüngst gab ein Normandie-Veteran zu, er würde das Land, für das er gekämpft hatte, nicht mehr wiedererkennen – und hier sollte man tatsächlich kurz innehalten und anstatt sofort „mangelnden Patriotismus“ zu kritisieren.

Dass der US-Dollar mit „Vergeltung“ rechnen musste, war im Grunde schon vorprogrammiert, als WTO-blinde Politiker der Post-2001-Ära im Jahr 2022 das zur Waffe machten, was eigentlich eine neutrale Weltreservewährung sein sollte und diese dann auf eine große Atommacht richteten (sprich: Diebstahl russischer Vermögenswerte im Umfang von 400 Mrd. US$) – eine Atommacht, die ohnehin schon mit einer China-lastigen und aktuell wachsenden BRICS-Staatenkoalition gemeinsame Sache machte. Viele von uns hatten das seit dem 1. Tag der Sanktionen gegen Putin begriffen.

Entdollarisierung ist Realität, keine Sensation

Kurz gesagt: Viele Staaten der Welt, ölproduzierende Nationen eingeschlossen, haben schnell begriffen, dass die Welt eine Reserveanlage will, die nicht eingefroren / gestohlen werden kann und die gleichzeitig wertstabil (und nicht wertlabil) ist.

Doch anstatt dem US-Dollar als Weltreservewährung ein Ende zu machen, wird er vom größten Teil der Welt lieber umgangen (oder gemieden) …

Noch schonungsloser formuliert: Die frühere Hegemonie der US-Staatsanleihe – und somit auch des US-Dollars – hat sich im Jahr 2022 unwiderruflich verändert.

Danke Ronald & Luke

Dank datenorientierter Denker mit Kredit- / Währungsexpertise wie Ronald Stöferle und Luke Gromen können wir die schlichten Fakten (und nicht nur die Dramen) dieser Trends sehen.

Die Taten und nicht allein die Worte der erweiterten BRICS-Staaten und globalen Zentralbanken, welche vorzugsweise in physischem Gold sparen als in US-Schuldscheinen, sprechen laut und deutlich für sich selbst. Daran erinnern uns die objektiven Charts Stöferles.

Sie zeigen Folgendes: Seitdem die USA ihren Dollar zur Waffe umfunktioniert haben, ist es auf dem Gebiet der Reservehaltung zu einer unstrittigen Abstandnahme vom US-Dollar und den dazugehörigen US-Staatsanleihen zugunsten von Gold gekommen:

Die COMEX et al.

Die harten Fakten sind da: Dutzende Mitglieder und Anwärter der erweiterten BRICS-Koalition treiben Handel unter Ausschluss des US-Dollars, sie kaufen lokale Güter in lokalen Währungen und begleichen die Überschüsse auf Nettobasis in physischem Gold, das deutlich besser / fairer in Shanghai bewertet wird als in London oder New York – also an zwei der entscheidenden Handelplätze, die gerade höhere physische Auslieferungen als Einlieferungen erleben.

In aller Unbescheidenheit: Das haben wir kommen sehen – Jahre vor dem Weißen Haus…

Da bedeutet: Die jahrelange künstliche Beeinflussung der Edelmetallpreise mittels legalisierter Betrugsplattformen wie der COMEX geht im Fahrwasser von Basel III und den Sanktionen langsam zu Ende.

Und das ist, ob man will oder nicht, entscheidend. Die aufstrebenden BRICS-Plus-Mächte, die es über Generationen hinweg leid sind, der Hund zu sein, der vom inflationsexportierenden US-Dollar-Schwanz durchgewackelt wird, entwachsen wirtschaftlich dem schuldengetriebenen Westen. Auch das ist faktisch unterlegt (Anteil am globalen BIP) und keine Sensation(smache).

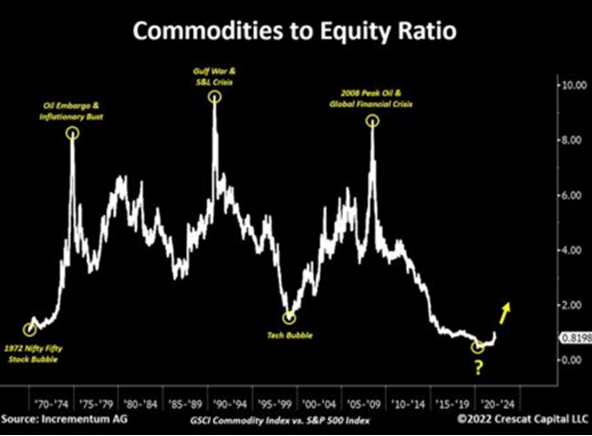

Der Chart des Jahrzehnts?

Ronald Stöferle postete vor über einem Jahr einen Chart und stellte die ziemlich rhetorische Frage, ob dies nicht der Chart des Jahrzehnts sei.

Er warf also die Frage auf, ob sich die Welt nicht auf einen Rohstoff-Superzyklus zubewege, in dem Sachwerte zukünftig aufwerten werden – gegenüber fallenden (aber aktuell noch aufgeblähten) Wertpapiermärkten sowie einem fallenden (aber immer stärker entwerteten) US-Dollar.

Das sollte, mit Grant Williams gesprochen, weitsichtige Investoren zu einem langgezogenen „hmmm“ veranlassen.

Rohstoffmärkte: Beim Petrodollar stehen die Zeichen auf Veränderung!

Mit Blick auf Rohstoffe, Währungen und folglich Gold sind wir von Veränderungen förmlich umgeben – zumindest für diejenigen, die Augen zum Sehen und Ohren zum Hören haben.

Was dahingehend an den globalen Energiemärkten passiert, lässt sich schlichtweg nicht ignorieren – Themen, die ich in der Vergangenheit (und bislang korrekterweise) hier und hier aufgegriffen habe.

Bei den Themen Öl, US-Dollar und Gold sorgt jedoch vorrangig Luke Gromen mit seinem klaren Denken für Durchblick und Informiertheit – bei uns und allen anderen.

So erinnerte er beispielsweise daran, dass Öl – wie jedes andere Objekt internationalen Angebots & internationaler Nachfrage (d.h. internationalen Handels) – genauso auf Nettobasis in Gold abgerechnet werden kann, anstatt nur in UST-gebundenen Petrodollars.

(Übrigens wurden 2023 20 % der globalen Ölverkäufe in anderen Währungen als dem US-Dollar abgewickelt – ein Umstand, der vor der Sanktionierung Russland durch das Weiße Haus unter Biden quasi undenkbar war).

Die Tragweite und die Auswirkungen dieser einfachen Feststellung auf den US-Dollar, die Rohstoffpreisentwicklung und Gold sind außerordentlich.

Öl: Die jüngere Vergangenheit bis zu den Sanktionen…

Bevor die USA ihren Dollar als Waffe gegen Russland einsetzten (und ihren wichtigen Öl-Partner Saudi-Arabien öffentlich beleidigten), hatte die Welt noch gemeinsam am UST- und USD-dominierten Ölhandelsstrang gezogen, was für Uncle Sam und seinen Modus Operandi, US-Inflation an alle anderen zu exportieren, sehr, sehr, sehr praktisch war.

Stiegen die Ölpreise in der Vergangenheit beispielsweise zu stark an, nahmen Staaten wie Saudi-Arabien verstärkt US-Staatsanleihen auf und setzten damit praktisch auf steigende Kurse beim US-Dollar, den die USA schneller ausstoßen als die Saudis Öl…

Für die Stabilisierung und Neutralisierung eines ansonsten überproduzierten und entwertungsanfälligen US-Dollars war das natürlich gut; gleichzeitig half es, die Beliebtheit der US-Staatsanleihen zu erhalten, wodurch auch deren Renditen komprimiert / kontrolliert blieben.

All das war in gewisser Weise sogar gut für das globale Wachstum; der US-Dollar blieb in der Folge stabil und niedrig genug, um China und andere Schwellenländer wachsen zu lassen.

Im Gegenzug kauften diese anderen Länder US-Staatsanleihen an und bekamen „Risikofreiheit“ als Rendite. Damit unterstützten sie ihrerseits die Refinanzierung („Reflation“) des schuldenbasierten „Wachstumsnarrativs“ der USA.

Denn wenn die ganze Welt US-Schuldtitel kauft, warum sollte Uncle Sam dann nicht immer tiefer und tiefer in den schuldenfinanzierten Amerikanischen Traum abtauchen können? Oder etwa nicht?

Öl: Heutige Faktenlage, nach den Sanktionen

Das wäre nur dann richtig, wenn man davon ausgeht, dass sich die Welt nie ändert und die offiziellen Inflationsquoten – sprich, durch und durch unehrliche Inflationsdaten – dafür sorgen, dass unsere US-Staatsanleihe in der Tat „risikofrei“ ist und nicht bloß nichts, sondern negativen Realzins einbringt.

Glücklicherweise (oder eben unglücklicherweise) sieht auch der Rest der Welt die Veränderungen, die Washington anscheinend verstecken möchte.

Das trifft insbesondere auf die Saudis zu, die sich – wie im November letzten Jahres – mit einer Reihe von BRICS-Plus-Staaten trafen und nach Möglichkeiten suchten, den US-Dollar und die US-Staatsanleihe im Handel untereinander zu umgehen. Und dazu zählt eben auch der Ölhandel.

Denken Sie eine Sekunde darüber nach.

Das bedeutet, dass das, was seit den frühen 1970er Jahren zugunsten des US-Dollars und Staatsanleihemarktes funktionierte (also globale US$-Nachfrage durch Ölhandel) sich jetzt langsam (aber sicher) vor Bidens kaum noch offenen Augen auflöst….

Jene jahrzehntelange Unterstützung / Nachfrage nach US-Dollar und US-Staatsanleihen sinkt jetzt und steigt nicht mehr! Das bedeutet wiederum, dass die unbeliebte US-Staatsanleihe durch vom Heimatland gefälschte (also inflationäre) Liquidität gestützt werden muss, anstatt von unsterblicher Nachfrage aus dem Ausland.

Im Übrigen führt das zu Währungsentwertung – zum Finale (Endspiel) aller überschuldeten Nationen.

Öl: Die wechselhafte Zukunft – nach den Sanktionen

All das bedeutet auch Folgendes: Auch zukünftig können und werden Rohstoffe – von Kupfer bis… richtig …Öl – in anderen Währungen als dem Dollar gekauft und auf Nettobasis in Gold beglichen werden. Wahrscheinlich dürfte das auch ein Grund sein, warum Zentralbanken seit 2014 unterm Strich Gold aufstapeln (obere Kurve) und zu Nettoverkäufern von US-Staatsanleihen geworden sind…

Auch hier: Achten Sie besser darauf, was die Welt tatsächlich macht als auf das, was Ihnen Politiker (und selbst bankengebundene Vermögensberater) raten.

Gold & Öl: Unübersehbar?

Mit Blick auf Gold und Öl im oben geschilderten Kontext einer sich wandelnden, nicht-statischen Welt muss jeder zurechnungsfähige Investor die dynamischen Veränderungen im Petrodollar-System ersthaft in Erwägung ziehen, die Luke Gromen mit nüchterner Weitsicht verfolgt.

Der gestauchte aber unweigerlich steigende Rohstoff-Superzyklus (siehe Stöferles Chart oben) wird diesmal wesentlich von vergangenen Aufwärtstrends abweichen.

Wenn beispielsweise Öl (aus beliebig vielen Gründen) steigt, bietet sich den Akteuren des alten Systems, in dem Einnahmen (und Mehrkosten) noch durch US-Staatsanleihenkäufe recycelt wurden, jetzt auch die (schon erprobte) Möglichkeit, zu einem anderen Asset zu springen / wechseln.

Sie ahnen es: GOLD.

Spielen Sie es in Gedanken durch: Russland kann Öl an China verkaufen, Saudi-Arabien kann Öl an China verkaufen. Jetzt aber in Yuan und nicht in US-Dollar. Die betreffenden Handelspartner können mit ihren Yuan-Einnahmen nun chinesisches „Zeug“ kaufen (das einst in den USA produziert wurde…) und alle verbleibenden Überschüsse netto in Gold begleichen, anstatt in US-Staatsanleihen.

Dieses Gold kann dann in die lokalen Währungen (von Rupie bis Real) aller Schwellenmärkte / BRICS-Plus-Länder konvertiert werden, um untereinander dollarfrei andere Rohstoffe zu handeln, von denen viele BRICS-Plus-Nationen reichlich zu bieten haben.

Das ist übrigens keine abstrakte Möglichkeit, sondern eine heute tatsächlich schon praktizierte Realität. Sie kann verheerende Auswirkung auf die US$-Nachfrage und somit dessen Stärke haben.

Wenn es mit zunehmender Häufigkeit beim Kupfer und anderen Rohstoffen zu Neubewertungen (und Lagerbildung) außerhalb des US-Dollar-Systems kommt, wird die sogenannte „Hegemonie“ des US-Dollars immer schwerer zu glauben, zu markieren oder aufrechtzuerhalten sein.

Das ignorierte Gold-Öl-Verhältnis

Auch wenn es kaum jemand sehen will, stellt Luke Gromen dahingehend Folgendes fest: Wenn Gold zum „Defacto-Entlastunsgventil für Rohstoffpreisfindung und -nettoverrechnung wird“, ergeben sich langfristige Folgen für den Goldpreis, die nur eine Frage von Mathematik und nicht Meinung sind.

Wiederholt erinnert er uns daran, dass der globale Ölmarkt, gemessen an den physischen Fördermengen, 12- bis 15-mal so groß ist wie der globale Goldmarkt:

Man könnte folglich mutmaßen, dass die Goldbewertungen durch andere Rohstoffe und speziell Öl in die Höhe getrieben werden können und werden. Mit Blick auf das globale Gold-Öl-Verhältnis scheint das heute schon Realität zu sein; das Verhältnis hat sich (gar nicht so zufällig) schon vervierfacht seitdem Moskau 2008 begonnen hat, Gold aufzustapeln, während die US-Notenbank Vorbereitungen traf, um in Washington Billionen falscher Dollars herbeizuklicken…

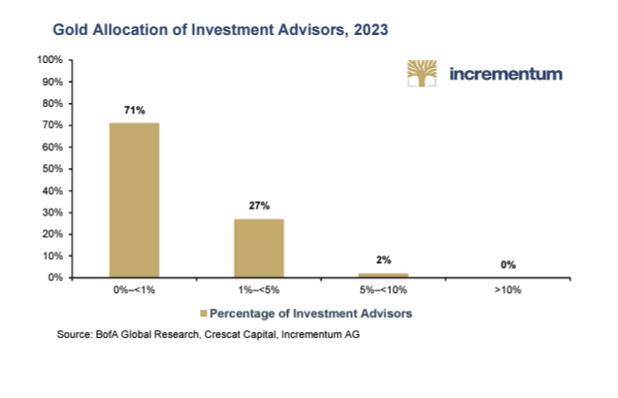

Das Asset, das (vorsätzlich) am meisten missverstanden wird

Unterdessen nehmen wir mit großer Befremdung wahr, dass es Gold im Rahmen der konsenslastigen globalen Vermögensallokation nur auf 0,5 % schafft (der 40-Jahre-Durchschnitt beträgt 2 %); auch Family Offices (die sich bei der Ertragssuche immer weiter und weiter auf dem Risikoast vorwagen) sind mit kaum mehr als 1 % in Gold investiert. Hier stellt sich zwangsläufig die Frage, ob es in der Natur des Menschen (oder bloß im politischen und monetären Eigeninteresse) liegt, dass man Veränderung fürchtet, selbst dann, wenn rundherum alles auf ebensolche hindeutet.