Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

In den vergangenen Wochen erzielte Gold in vielen Währungen neue Allzeithochs, so im US-Dollar, im Euro oder auch im Schweizer Franken. Die euphorische Stimmung unter Goldanlegern wollen wir bewusst zum Anlass nehmen, uns einem fundamentalen Thema zu widmen. Denn unserer Auffassung nach herrscht im Goldsektor ein elementares Missverständnis vor. Ein Großteil der Marktteilnehmer und Analysten messen der jährlichen Produktion aber auch der jährlichen Nachfrage deutlich zu viel Bedeutung bei. So liest man häufig, dass der Goldpreis niemals unter die Produktionskosten fallen könne. Nachfolgend wollen auf diesen Irrtum eingehen.

Jedes Gramm Gold, das aus unterschiedlichsten Motiven gehalten wird, ist zu einem bestimmten Preis verkäuflich. Manche Eigentümer würden bereits bei einem geringfügig über dem aktuellen Spot-Preis notierenden Preis verkaufen, viele erst in deutlich höheren Preis-Sphären. Wenn eine Privatperson – in Folge stark gestiegener Preise – seine vor Jahrzehnten gekauften Goldbestände veräußern will, verringert dies aber klarerweise nicht den Gesamtbestand von Gold. Es findet lediglich eine Verlagerung von einem Privatbestand zu einem anderen Privatbestand statt. Für den Käufer ist es völlig egal, ob das Gold vor drei Wochen oder drei Jahrtausenden gefördert wurde.

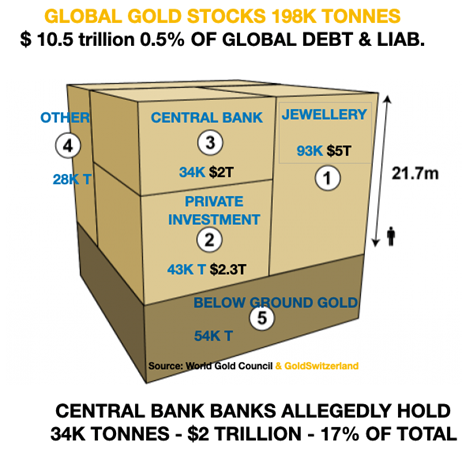

Die aktuelle jährliche Goldproduktion von mehr als 3.600 Tonnen ist deshalb für die Preisfindung vergleichsweise unbedeutend. Vielmehr setzt sich die Angebotsseite aus allem jemals geförderten und verfügbaren Gold zusammen. Das Recycling von Altgold ist ein wesentlich größerer Teil der Angebotsseite als bei Rohstoffen. Gold ist deshalb paradoxerweise nicht selten, im Gegenteil: Es ist eines der am weitesten verbreiteten Güter der Welt. Nachdem die industrielle Bedeutung gering ist, ist der Großteil des jemals geförderten Goldes noch immer verfügbar.

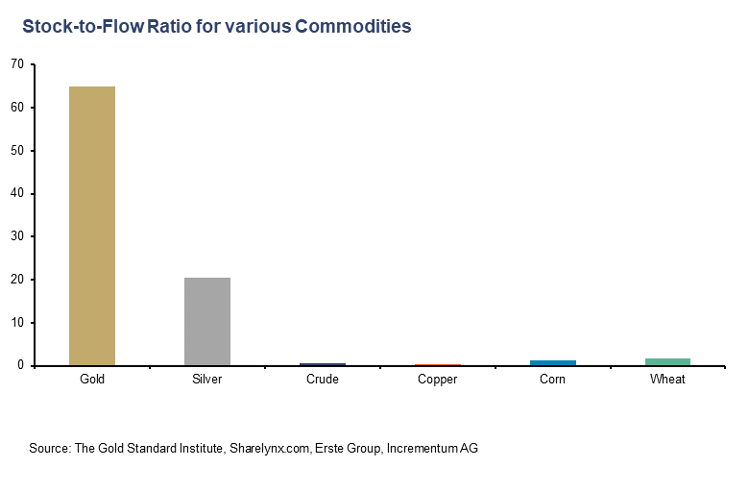

Anders als bei Rohstoffen wie z. B. Öl, Kupfer oder Agrargütern besteht bei Gold also eine enorme Diskrepanz zwischen jährlicher Produktion (= „flow“) und dem gesamten verfügbaren Bestand (= „stock“). Anders gesagt: Gold besitzt ein hohes Stock-to-flow-Ratio (SFR). Das hohe Stock-to-flow-Ratio ist eine wichtige Eigenschaft von Gold (und Silber). Das gesamte jemals geförderte Gold beläuft sich auf fast 213.000 Tonnen. Die jährliche Produktion belief sich 2023 auf knapp über 3.650 Tonnen. Dividiert man die beiden Beträge, so erhält man das Stock-to-flow Ratio von 58,4. Das bedeutet, dass die Jahresförderung mehr als 58 Jahren aufrechterhalten muss, um den aktuellen Goldbestand zu verdoppeln.

| Gesamter Bestand in Tonnen (stock) | % Anteil am Gesamtbestand (stock) | |

| Schmuck | 96.500 | 45% |

| Anlagegold (Barren, Münzen, ETF) | 47.500 | 22% |

| Zentralbankbestände | 36.700 | 17% |

| Sonstige | 32.000 | 15% |

| Gesamt | 212.600 | 100% |

| Geschätzte Minenproduktion (flow) | 3.600 | 1,7% der Gesamtbestände |

Quelle: World Gold Council

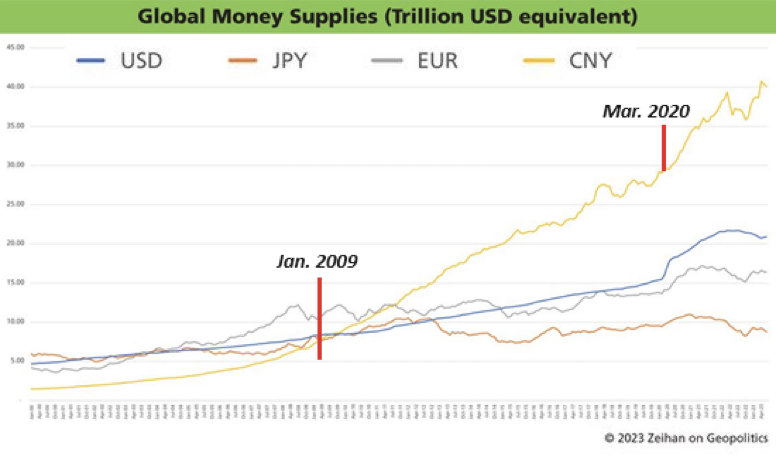

Jährlich wächst der Goldbestand derzeit um ca. 1,7% und somit weitaus langsamer als alle Geldmengenaggregate rund um den Globus. Das Wachstum entspricht in etwa dem Bevölkerungswachstum. Das Vertrauen in die aktuelle und zukünftige Kaufkraft von Geld hängt maßgeblich davon ab, wie viel Geld derzeit vorhanden ist und wie sich die Quantität im Laufe der Zukunft verändern wird.

Goldbestand (oberirdisches Gold), in Tonnen, Geldmenge (US-M2), in Mrd. USD, 1910-2023

| Jahr | Goldbestand | yoy | Geldmenge | yoy | Jahr | Goldbestand | yoy | Geldmenge | yoy |

| 1910 | 35.626 | 2,0% | 1970 | 90.695 | 1,7% | 626,5 | 6,6% | ||

| 1911 | 36.325 | 2,0% | 1971 | 92.145 | 1,6% | 710,3 | 13,4% | ||

| 1912 | 37.030 | 1,9% | 1972 | 93.535 | 1,5% | 802,3 | 13,0% | ||

| 1913 | 37.724 | 1,9% | 1973 | 94.885 | 1,4% | 855,5 | 6,6% | ||

| 1914 | 38.387 | 1,8% | 26,0 | 1974 | 96.135 | 1,3% | 902,1 | 5,4% | |

| 1915 | 39.091 | 1,8% | 30,0 | 15,4% | 1975 | 97.335 | 1,2% | 1.016,2 | 12,6% |

| 1916 | 39.776 | 1,8% | 34,9 | 16,3% | 1976 | 98.545 | 1,2% | 1.152,0 | 13,4% |

| 1917 | 40.407 | 1,6% | 40,9 | 17,1% | 1977 | 99.755 | 1,2% | 1.270,3 | 10,3% |

| 1918 | 40.985 | 1,4% | 46,2 | 12,9% | 1978 | 100.965 | 1,2% | 1.366,0 | 7,5% |

| 1919 | 41.535 | 1,3% | 52,0 | 12,7% | 1979 | 102.175 | 1,2% | 1.473,7 | 7,9% |

| 1920 | 42.042 | 1,2% | 51,3 | -1,4% | 1980 | 103.395 | 1,2% | 1.599,8 | 8,6% |

| 1921 | 42.540 | 1,2% | 45,7 | -10,9% | 1981 | 104.675 | 1,2% | 1.755,5 | 9,7% |

| 1922 | 43.021 | 1,1% | 50,5 | 10,5% | 1982 | 106.015 | 1,3% | 1.905,9 | 8,6% |

| 1923 | 43.575 | 1,3% | 50,7 | 0,4% | 1983 | 107.415 | 1,3% | 2.123,5 | 11,4% |

| 1924 | 44.167 | 1,4% | 53,9 | 6,3% | 1984 | 108.875 | 1,4% | 2.306,4 | 8,6% |

| 1925 | 44.758 | 1,3% | 57,6 | 6,9% | 1985 | 110.405 | 1,4% | 2.492,1 | 8,1% |

| 1926 | 45.360 | 1,3% | 56,1 | -2,5% | 1986 | 112.015 | 1,5% | 2.728,0 | 9,5% |

| 1927 | 45.957 | 1,3% | 56,7 | 1,1% | 1987 | 113.675 | 1,5% | 2.826,4 | 3,6% |

| 1928 | 46.560 | 1,3% | 58,2 | 2,6% | 1988 | 115.545 | 1,6% | 2.988,2 | 5,7% |

| 1929 | 47.169 | 1,3% | 57,7 | -0,9% | 1989 | 117.555 | 1,7% | 3.152,5 | 5,5% |

| 1930 | 47.817 | 1,4% | 54,3 | -5,8% | 1990 | 119.735 | 1,9% | 3.271,8 | 3,8% |

| 1931 | 48.512 | 1,5% | 47,7 | -12,3% | 1991 | 121.895 | 1,8% | 3.372,2 | 3,1% |

| 1932 | 49.266 | 1,6% | 44,3 | -7,1% | 1992 | 124.155 | 1,9% | 3.424,7 | 1,6% |

| 1933 | 50.059 | 1,6% | 42,9 | -3,1% | 1993 | 126.435 | 1,8% | 3.474,5 | 1,5% |

| 1934 | 50.900 | 1,7% | 49,4 | 15,0% | 1994 | 128.695 | 1,8% | 3.486,4 | 0,3% |

| 1935 | 51.824 | 1,8% | 58,4 | 18,3% | 1995 | 130.925 | 1,7% | 3.629,5 | 4,1% |

| 1936 | 52.854 | 2,0% | 66,6 | 14,0% | 1996 | 133.215 | 1,7% | 3.818,6 | 5,2% |

| 1937 | 53.954 | 2,1% | 62,7 | -5,8% | 1997 | 135.665 | 1,8% | 4.032,9 | 5,6% |

| 1938 | 55.124 | 2,2% | 68,4 | 9,0% | 1998 | 138.165 | 1,8% | 4.375,2 | 8,5% |

| 1939 | 56.354 | 2,2% | 77,5 | 13,3% | 1999 | 140.735 | 1,9% | 4.638,0 | 6,0% |

| 1940 | 57.664 | 2,3% | 90,1 | 16,3% | 2000 | 143.325 | 1,8% | 4.925,0 | 6,2% |

| 1941 | 58.744 | 1,9% | 103,4 | 14,7% | 2001 | 145.925 | 1,8% | 5.433,8 | 10,3% |

| 1942 | 59.864 | 1,9% | 133,9 | 29,6% | 2002 | 148.475 | 1,7% | 5.772,0 | 6,2% |

| 1943 | 60.760 | 1,5% | 168,8 | 26,0% | 2003 | 151.015 | 1,7% | 6.067,3 | 5,1% |

| 1944 | 61.573 | 1,3% | 191,3 | 13,3% | 2004 | 153.435 | 1,6% | 6.418,3 | 5,8% |

| 1945 | 62.335 | 1,2% | 215,6 | 12,7% | 2005 | 155.905 | 1,6% | 6.681,9 | 4,1% |

| 1946 | 63.195 | 1,4% | 226,4 | 5,0% | 2006 | 158.275 | 1,5% | 7.071,6 | 5,8% |

| 1947 | 64.095 | 1,4% | 238,0 | 5,1% | 2007 | 160.625 | 1,5% | 7.471,6 | 5,7% |

| 1948 | 65.027 | 1,5% | 234,6 | -1,4% | 2008 | 162.925 | 1,4% | 8.192,1 | 9,6% |

| 1949 | 65.991 | 1,5% | 234,0 | -0,3% | 2009 | 165.415 | 1,5% | 8.496,0 | 3,7% |

| 1950 | 66.870 | 1,3% | 244,5 | 4,5% | 2010 | 168.246 | 1,7% | 8.801,8 | 3,6% |

| 1951 | 67.753 | 1,3% | 258,1 | 5,6% | 2011 | 171.145 | 1,7% | 9.660,1 | 9,8% |

| 1952 | 68.621 | 1,3% | 268,1 | 3,8% | 2012 | 174.057 | 1,7% | 10.459,7 | 8,3% |

| 1953 | 69.485 | 1,3% | 271,0 | 1,1% | 2013 | 177.196 | 1,8% | 11.035,0 | 5,5% |

| 1954 | 70.450 | 1,4% | 278,4 | 2,7% | 2014 | 180.571 | 1,9% | 11.684,9 | 5,9% |

| 1955 | 71.397 | 1,3% | 284,6 | 2,2% | 2015 | 183.945 | 1,9% | 12.346,8 | 5,7% |

| 1956 | 72.375 | 1,4% | 288,1 | 1,3% | 2016 | 187.498 | 1,9% | 13.213,4 | 7,0% |

| 1957 | 73.395 | 1,4% | 286,0 | -0,7% | 2017 | 191.048 | 1,9% | 13.857,9 | 4,9% |

| 1958 | 74.445 | 1,4% | 297,0 | 3,8% | 2018 | 194.693 | 1,9% | 14.362,7 | 3,6% |

| 1959 | 75.575 | 1,5% | 298,6 | 0,6% | 2019 | 198.295 | 1,9% | 15.320,7 | 6,7% |

| 1960 | 76.765 | 1,6% | 312,4 | 4,6% | 2020 | 201.738 | 1,7% | 19.114,6 | 24,8% |

| 1961 | 77.995 | 1,6% | 335,5 | 7,4% | 2021 | 205.309 | 1,8% | 21.546,6 | 12,7% |

| 1962 | 79.285 | 1,7% | 362,7 | 8,1% | 2022 | 208.921 | 1,8% | 21.346,3 | -0,9% |

| 1963 | 80.625 | 1,7% | 393,2 | 8,4% | 2023 | 212.582 | 1,8% | 20.827,2 | -2,4% |

| 1964 | 82.015 | 1,7% | 424,7 | 8,0% | |||||

| 1965 | 83.455 | 1,8% | 459,2 | 8,1% | |||||

| 1966 | 84.905 | 1,7% | 480,2 | 4,6% | |||||

| 1967 | 86.325 | 1,7% | 524,8 | 9,3% | |||||

| 1968 | 87.765 | 1,7% | 566,8 | 8,0% | |||||

| 1969 | 89.215 | 1,7% | 587,9 | 3,7% |

Quelle: USGS, World Gold, Council, Federal Reserve St. Louis, Reuters Eikon, Incrementum AG

Die jährliche Goldförderung ist relativ unbedeutend

Was bedeutet dies nun konkret? Würde sich die Minenproduktion verdoppeln – was äußerst unwahrscheinlich ist –, so würde dies für den Gesamtbestand an Gold lediglich ein Plus von 3,4% bedeuten. Dies wäre nach wie vor eine relativ unbedeutende Inflationierung des Goldbestandes, insbesondere im Vergleich zur derzeit stattfindenden Notenbankinflationierung. Würde die Produktion hingegen für ein Jahr ausfallen, so hätte dies ebenfalls wenig Bedeutung für den Gesamtbestand und die Preisfindung. Würde hingegen ein signifikanter Teil der Ölproduktion über einige Wochen oder gar Monate ausfallen, so wären die Lagerbestände nach wenigen Wochen aufgebraucht. Starke Produktionserweiterungen bzw. –ausfälle können deshalb wesentlich leichter absorbiert werden.

Wir gehen somit davon aus, dass Gold nicht so wertvoll ist, weil es so selten ist, sondern ganz im Gegenteil: Gold wird so viel Wert beigemessen, weil die jährliche Produktion in Relation zum Bestand so gering ist. Diese Eigenschaft wurde im Laufe der Jahrhunderte erworben und kann sich auch nicht mehr ändern. Diese Stabilität und Sicherheit ist eine zentrale Voraussetzung für die Schaffung von Vertrauen. Dies unterscheidet Gold als monetäres Metall ganz klar von anderen Rohstoffen und Edelmetallen. Rohstoffe werden verbraucht, während Gold gehortet wird. Dies erklärt auch, wieso man herkömmliche Angebots/Nachfragemodelle am Goldmarkt nur bedingt einsetzen kann. Oder wie es Robert Blumen einmal ausgedrückt hat: „Contrary to the consumption model, the price of gold does clear the supply of recently mined gold against coin buyers; it clears all buyers against all sellers and holders. The amount of gold available at any price depends largely on the preferences of existing gold owners, because they own most of the gold.“[1]

Bei einem Gut, das verbraucht wird, würde ein steigendes Defizit klarerweise höhere Preise auslösen, bis wieder ein Gleichgewicht herrscht. Nicht so bei einem Gut, das gehortet wird. Ein einfaches Konsumationsmodell funktioniert deshalb ausschließlich bei Gütern, die verbraucht werden und deren jährliche Produktion in Relation zum Bestand groß ist (= niedriges Stock-to-flow-Ratio).

Aktuelle Förderkosten sind für den Goldpreis unbedeutend

Deshalb spielen auch die Förderkosten von Gold eine untergeordnete Rolle für die Preisfindung. Sie sind in erster Linie für die Entwicklung von Goldaktien relevant. Analysen, die besagen, dass der Goldpreis nicht unter die Produktionskosten fallen könne, beruhen unserer Meinung nach auf einem fundamentalen Trugschluss. Ab einem gewissen Preis wäre der Abbau zwar für einen Großteil der Minenbetreiber unwirtschaftlich, der Handel mit bereits abgebautem Gold würde jedoch nicht zum Erliegen kommen. Während der Bergbau somit wenig Einfluss auf den Goldpreis hat, ist das Umgekehrte jedoch nicht wahr. Der Goldpreis hat natürlich einen erheblichen Einfluss auf den Bergbau und dessen Wirtschaftlichkeit.

Es gibt keinen generell gleichen Produktionskostensatz für sämtliche Minen – die Kosten hängen von den Charakteristika der Mine und den Reserven ab. Selbst die Kosten für die Förderung der einzelnen Unzen derselben Mine können unterschiedlich ausfallen. Der Goldpreis in Relation zu den Arbeitskosten und den Einstandspreisen der Investitionsgüter bestimmt, ob eine Mine rentabel ist oder nicht, und welches Gold in einer Mine rentabel gefördert werden kann. Mit steigendem Goldpreis im Vergleich zu den Produktionskosten können ehemals unrentable Reserven rentabel für einen Abbau werden.

Die Nachfrageseite von Gold besteht aus Investoren, der Schmuckindustrie, Zentralbanken und der Industrie. Dennoch ist dies eigentlich nur ein Bruchteil der gesamten Nachfrage. Der größte Teil der Nachfrage ist sogenannte Reservationsnachfrage (engl. Reservation demand). Dieser Begriff beschreibt Goldbesitzer die Gold auf aktuellem Niveau nicht verkaufen wollen. Indem sie auf aktuellem Preisniveau nicht verkaufen, tragen sie dafür Verantwortung, dass der Preis auf gleichem Niveau bleibt.[2]

Die Entscheidung Gold auf aktuellem Preisniveau nicht zu verkaufen, ist deshalb ähnlich wichtig wie die Entscheidung Gold zu kaufen. Netto ist der Effekt auf die Preisfindung derselbe. Das Goldangebot ist somit immer hoch. Bei einem Preis von 5.000 USD würde das Altgoldangebot ein Vielfaches der Jahresproduktion betragen. Dies erklärt auch, wieso das vielzitierte „Golddefizit“ eine Mär darstellt und es keine Knappheit geben kann. Robert Blumen formulierte diesen Aspekt einmal wie folgt: „Gold is an asset. Supply and demand should be understood in the same way that we understand the shares of a company. Every time shares change hands, the shares are demanded by a buyer and supplied by a seller. For each and every transaction, supply equals demand. Adding up all of the transactions that occur on a particular exchange, over the course of a month or a year, tells you absolutely nothing…If you said that buyers in China had bought 100 million shares of Microsoft but ‘no supplier could supply that many shares,’ nor was the company issuing enough new shares to meet the demand, you would readily see the error in that statement…Everyone understands that new shares only dilute the value of the existing shareholders, that it is not required for a company to issue new shares for the price to go up or down and that most trading of shares consists of existing shareholders selling to people who have dollars.“[3]

So wie die Erhöhung der Geldmenge die Kaufkraft des im Umlauf befindlichen Geldes verwässert und die Emission neuer Aktien zu einer Verwässerung der alten führt, sollte eine Erhöhung des Goldangebots als Verwässerung des bestehenden Angebots gesehen werden. Eine Erhöhung um 1% wird vom Markt dadurch absorbiert, dass der Preis um 1% fällt, wobei das Nominalangebot gleich bleibt.

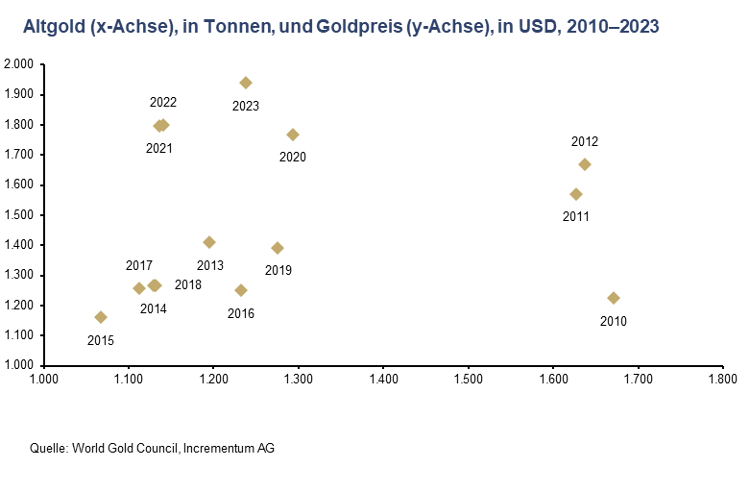

Mit Ausnahme der vergangenen vier Jahre zeigt sich eine deutliche positive Korrelation zwischen dem Goldpreis in US-Dollar und der das Goldangebot ausweitenden Menge an Altgold. Die für den Goldpreis geringe Menge an Altgold in den vergangenen vier Jahren könnte bedeuten, dass sich die Marktteilnehmer an das höhere Preisniveau gewöhnen und erst in deutlich höheren Preissphären Verkäufe tätigen würden. Zudem scheint es, als würde Gold sukzessive von zittrigen in feste Hände wandern.

Wann immer jemand verkauft, bedeutet dies, dass der Goldpreis seinen Reservationspreis erreicht hat. Somit wird an jemanden mit einem implizit höheren Reservationspreise verkauft – was sich aus der Tatsache ergibt, dass er bereit ist, zu diesem Preis zu kaufen. Das bedeutet, dass größere Verkäufe (beispielsweise durch Zentralbanken) zu einer Verbesserung der Marktstruktur beitragen.

Fazit

Der Goldmarkt sollte als ein ganzheitlicher Markt gesehen werden. Die Abgrenzung zwischen jährlichem Neuzuwachs und Gesamtbestand ist unserer Meinung nach inkorrekt und führt zu falschen Schlussfolgerungen. Alle Angebotsquellen sind gleichwertig, nachdem jede zum Verkauf verfügbare Unze Gold in Konkurrenz zu anderen Unzen steht. Dabei ist es egal ob das Gold vor 3.000 Jahren oder vor 3 Monaten gefördert wurde oder z. B. aus recyceltem Zahngold besteht. Die aktuelle jährliche Goldproduktion von mehr als 3.600 Tonnen ist für die Preisfindung somit relativ unbedeutend.

Die jährliche Goldförderung ist zudem nur sehr geringen Schwankungen ausgesetzt, ganz im Unterschied zum Fiat-Geld, dessen Jahresveränderungsrate stark schwankt. Im vergangenen Vierteljahrhundert für M1 beim Euro auf Quartalsbasis zwischen knapp -10% in Q3/2023 und +17% in Q4/2005, beim US-Dollar für M2 von -4,1% in Q2/2023 auf bis zu mehr als +25% in Q1/2021. Ludwig von Mises hatte diese theoretischen Erkenntnisse von uns perfekt zusammengefasst: „Wenn ein Gut Geld bleiben soll, darf die öffentliche Meinung nicht glauben, dass mit einer schnellen und unaufhaltsamen Vermehrung seiner Menge zu rechnen ist.“

[1] Blumen, Robert: „Does Gold Mining Matter?“, Mises Institute, 14. August 2009

[2] Vgl. Blumen, Robert: „WSJ does not understand how the gold price is formed“, 30. Mai 2010

[3] Blumen, Robert: „Does Gold Mining Matter?“, Mises Institute, 14. August 2009

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

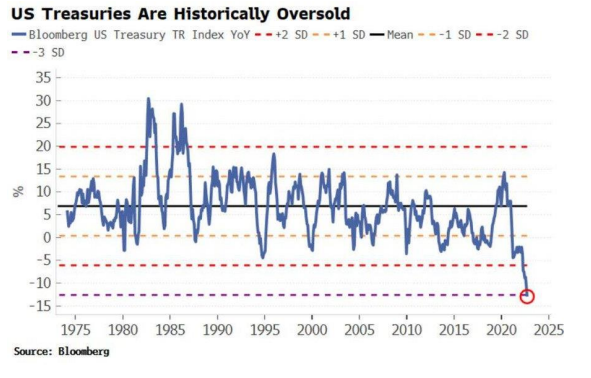

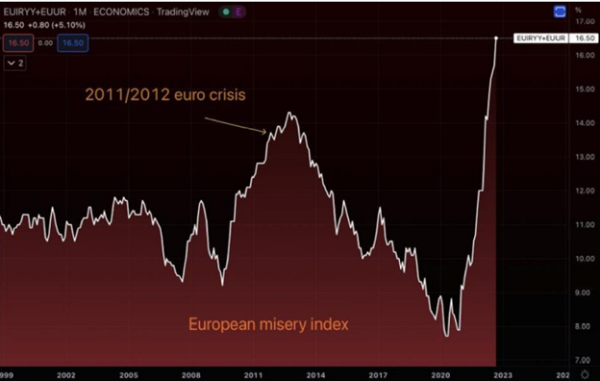

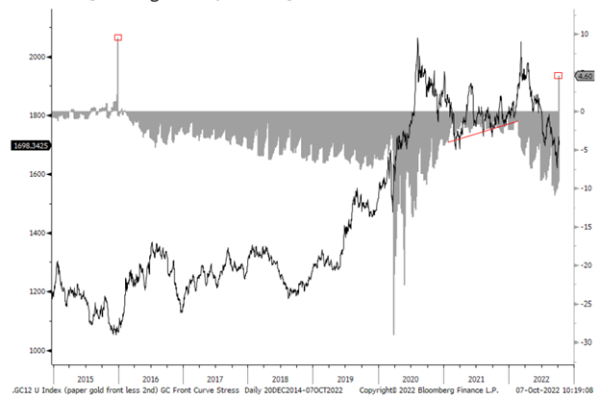

In den USA zieht die Inflation wieder an, doch es findet bisher kein Ansturm in Gold statt. Die Aktienmärkte liegen am Rekordhoch und auch Kryptos haben große Summen angezogen. Gold ETFs verbuchen seit fast 4 Jahren Abflüsse. Gold wird von den BRICS und Zentralbanken gekauft, nicht von der breiten Anlegerschaft. Dieser Markt ist noch völlig ruhig und zeigt keinerlei Euphorie. Die großen Aktienindizes werden von wenigen Werten angetrieben und Insider-Verkäufe sind ein Warnzeichen. In den USA steigen die Schulden auf privater und staatlicher Ebene weiter an. Alleine im Februar 2024 verbuchte die US-Regierung ein Defizit, das höher war als der Wert einer Jahres-Goldproduktion. Die ausufernden Staatsschulden werden einen Anleihekauf durch die FED erzwingen und das Geld wertlos machen. Mit den Schulden wächst das Kriegsrisiko.

Deutsche Untertitel finden Sie im YT-Player.

0:00 Intro

1:10 Konsumentenpreise und Produzentenpreise ziehen in den USA wieder an

3:25 Inflation und Zinsen werden weltweit hoch bleiben und weiter steigen

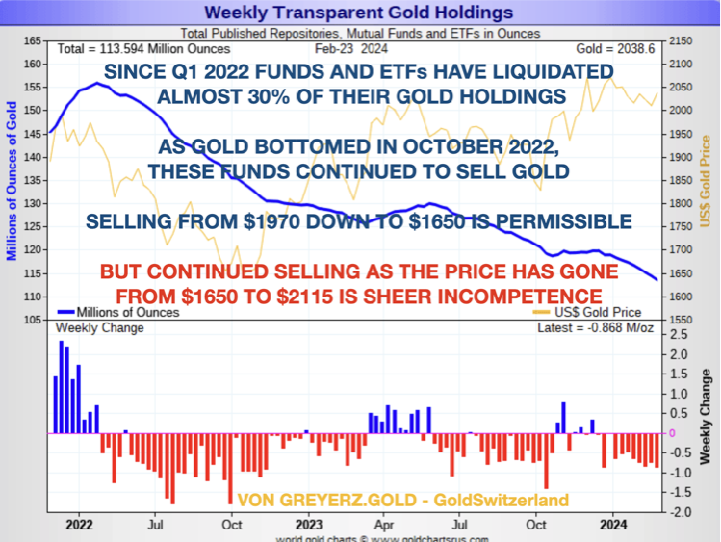

4:40 ETFs verzeichnen weitere Goldabflüsse, während Gold steigt

6:10 BRICS und Zentralbanken kaufen Gold, nicht die breite Anlegerschaft

6:50 Krypto ETFs verzeichneten große Zuflüsse, Gold steigt trotzdem

9:00 Der aktuelle Goldpreis spricht für wieder sinkende Realzinsen

10:00 Gold steigt jetzt wegen geopolitischen und wirtschaftlichen Risiken

11:40 Insider verkaufen großen Aktienpakete, darunter Bezos, Dimon, Walton Familie

12:50 Aktienindizes werden von wenigen Werten getrieben und bergen große Risiken

14:00 Viele Anleger werden die Chance zum Ausstieg verpassen und große Verluste erleiden

15:10 Bisher findet keine allgemeine Edelmetall-Rallye statt, sondern eine Rallye in Gold

16:10 Die fundamentale Veränderung im Goldmarkt wird kaum wahrgenommen

16:25 US-Kreditkarten-, Hypotheken-, Auto- und Staatsschulden explodieren

17:45 Die FED wird US-Schulden kaufen müssen

18:30 Das US-Defizit im Februar 2023 übersteigt den Wert einer Gold-Jahresproduktion

20:10 Mit der Untragbarkeit der Schulden steigt die Kriegsgefahr

21:55 Ein Krieg kann uferlose weitere Verschuldung begründen

23:30 Gewaltige Risiken verlangen jetzt nach Vermögensschutz

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

Das am besten gehütete Anlage-Geheimnis der Welt ist GOLD.

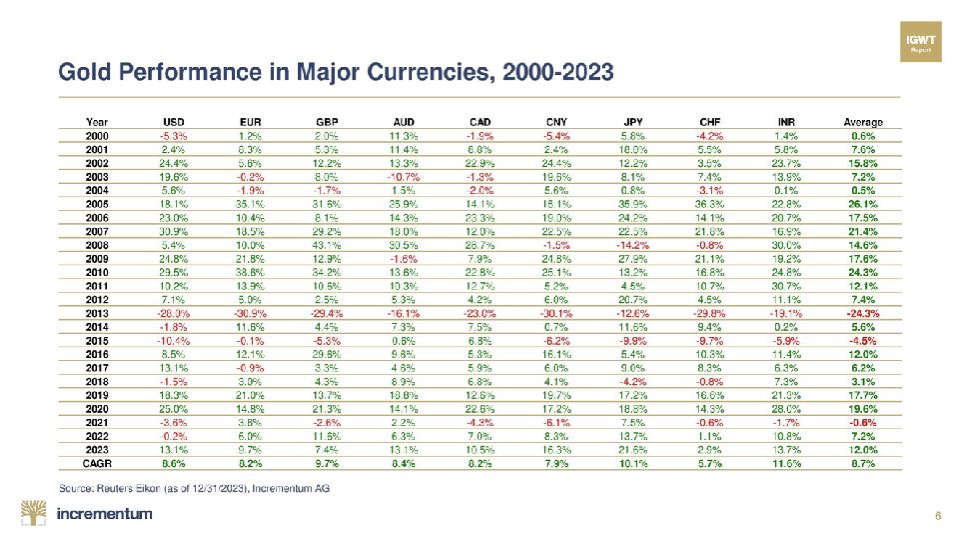

- Gold ist in diesem Jahrhundert um das 7,5-fache gestiegen.

- Seit 2000 erzielt Gold eine Jahresdurchschnittsrendite von 9,2 %.

- Die Jahresdurchschnittsrendite des Dow Jones liegt seit 2000 bei 7,7 %, reinvestierte Dividenden eingeschlossen.

Warum also stecken nur 0,6 % der globalen Finanzanlagen in Gold?

Die einfache Antwort lautet: Die meisten Anleger verstehen Gold nicht, weil die Vorzüge von Gold durch den Staat vertuscht werden.

REGIERUNGEN WERDEN IHR VOLK IMMER BELÜGEN

Haben Sie schon mal von einer westlichen Regierung gehört, die ihrem Volk gesagt hat, dass, Gold der beste Schutz gegen die totale staatliche Misswirtschaft in den Bereichen Ökonomie und Landeswährung ist?

Hat je eine Regierung dem eigenen Volk gesagt, dass im Verlauf der Geschichte garantiert jede Regierung dazu beigetragen hat, den Gesamtwert des Geldes der Menschen zu zerstören?

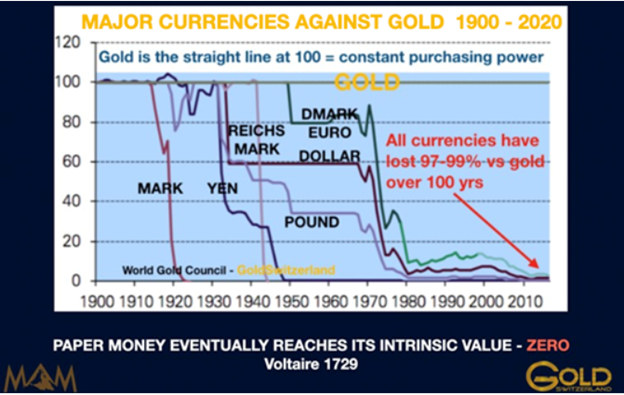

Das trifft auf jede einzelne historische Währung zu, denn bislang hat noch keine einzige Währung überlebt.

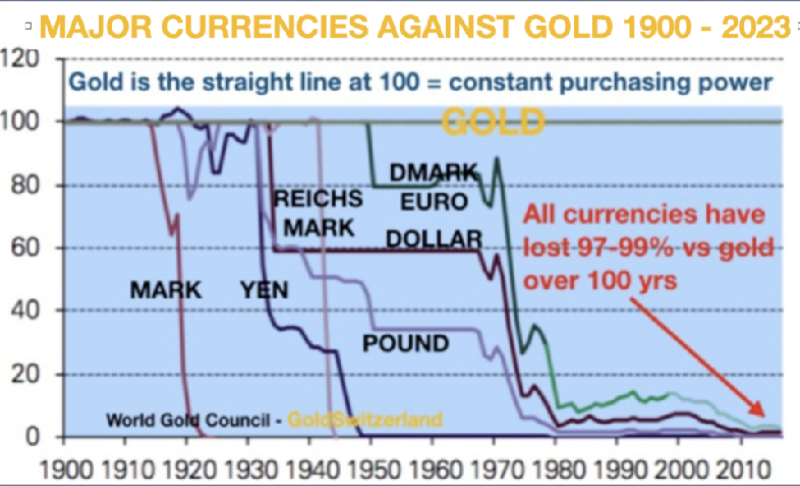

Und haben die heutigen Regierungen ihrem Volk gesagt, dass die eigenen Landeswährungen seit 1971 schon 97 % – 99 % ihres Wertes verloren haben?

Warum sagen die Regierungen ihren Bürgern nicht, dass ihre Währungen in den nächsten 50 – 100 Jahren weitere 97 % – 100 % verlieren werden?

Ganz klar, keine Regierung würde je gewählt werden, wenn sie ihrem Volk offen und ehrlich erzählen würde, dass die Wirtschaft und ihr Geld auch weiterhin schlecht verwaltet und zerstört werden wird, so wie es immer der Fall gewesen ist.

Und warum beschäftigen sich Regierungen nicht intensiv mit der Vergangenheit, so dass sie aus den Fehlern ihrer Vorgänger lernen könnten?

Und warum beschäftigen sich Journalisten nicht mit der Geschichte des Geldes, um das Volk aufzuklären?

Die Antwort liegt auf der Hand: Journalismus ist zur reinen Staatspropaganda geworden; heutzutage gibt es weit und breit keine ernstzunehmenden Investigativjournalisten.

VERWEIGERUNGSHALTUNG IN DER VERMÖGENSVERWALTUNGSBRANCHE

Auch die gesamte Vermögensverwaltungsbranche versteht und mag Gold nicht.

Das Thema „Geld“ zu erforschen und zu verstehen, ist für sie nicht zweckdienlich. Besser, man umgibt die Branche, die im Durchschnitt schlechter als der Markt abschneidet, mit einer mystischen Aura.

Eine gierige und eigennützige Vermögensverwaltungsbranche ist nicht an Gold interessiert. Gold bietet ihnen nicht die Möglichkeit, immer wieder Provisionen abzukassieren, die sie so dringend brauchen.

Die gesamte Branche könnte abgeschafft werden, wenn die meisten Anlagen in Index-Fonds und physisches Gold investiert wären. Daraus würde sich unterm Strich womöglich auch eine deutlich höhere Anlage-Performance ergeben.

TRIEBKRÄFTE FÜR GOLD

Im unten folgenden, 12-minütigen Video (ein Zusammenschnitt aus einem Interview mit Palisade Radio) erkläre ich die Triebkräfte für Gold.

Die entscheidenden Triebkräfte, die Gold in Kürze auf viel höhere Stände treiben werden, sind zusammengefasst folgende:

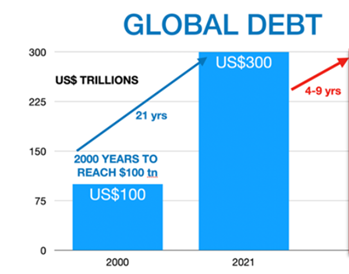

- Globale Defizite & Schulden – USA, Europa, China, Japan, Schwellenländer

- Krieg

- Soziale Unruhen

- Goldkäufe der BRICS-Staaten

- Goldkäufe der Zentralbanken, die anstelle von US$-Reserveanlagen verstärkt auf Gold setzen

GOLD IST DAS BESTE VERMÖGENSSCHUTZ-ASSET DER GESCHICHTE

- Gold ist kein Investment. Es ist natürliches Geld und daher auch das einzige Geld, das im Lauf der Geschichte überlebt hat.

- Staaten und Zentralbanken sind die besten Freunde von Gold. Historisch betrachtet haben sie ohne Unterlass den Wert von Fiat-Geld zerstört, wohingegen Gold seine Kaufkraft seit Jahrtausenden hält.

- Wie ich im Video darlege, ist die globale Risikolage nie schlimmer gewesen als heutzutage.

- Physisches Gold ist die ultimative Absicherung gegen derartige Risiken.

- Zum Zweck des VERMÖGENSSCHUTZES muss Gold in physischer Form gehalten werden und dem Anleger direkt zugänglich sein.

- Natürlich darf das Gold nicht innerhalb der kaputten Strukturen des Finanzsystems bleiben. Es ergibt keinen Sinn, das eigene Gold in einem System zu halten, vor dem man sich eigentlich schützen möchte.

- UNTER KEINEN UMSTÄNDEN sollte man sein Gold in Papierform oder in ETFs halten.

- Gold muss in sicheren Rechtsgebieten jenseits des eigenen Aufenthaltslandes gehalten werden, und insbesondere nicht in den USA, in Kanada oder der EU.

- Man kann ein Gramm Gold für 70 US$ kaufen und eine Unze Silber für 25 US$.

- Angesichts großer Anlageblasen in praktisch allen Asset-Klassen (so auch Aktien, Anleihen und Immobilien) sollten im Rahmen der Anlageallokation mindestens 25 % der eigenen Finanzmittel in physischem Gold und etwas Silber angelegt sein, eventuell sogar noch mehr.

Sorgen Sie sich NIEMALS um den Goldpreis. Staaten und Regierungen werden nicht aufhören, Ihr Fiat-Geld zu entwerten und Gold somit aufzuwerten, was, historisch betrachtet, schon immer der Fall war.

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

Wie so häufig in allen korrupten und objektiv bankrotten Nationen gestaltet sich die Wahrheitsfindung meist genauso schwer wie die Suche nach einem ehrlichen Mann im Parlament.

Wer der Wahrheit also am nächsten kommen möchte und auch sehen will, was ausweglos eingekreisten Machtmenschen mit wachsender Faszination für eine zentrale Vereinigung von unternehmerischem Einfluss und staatlichem Opportunismus (aktuell unter dem Label der „Demokratie“) am peinlichsten ist, der sollte nach den besten Anhaltspunkten für authentische Wahrheit suchen – nämlich danach, was vorsätzlich aus den Schlagzeilen und öffentlichen Diskussionen herausgehalten wird.

Anders formuliert: Der Teufel steckt nicht nur im Detail, er steckt auch in dem, was vorsätzlich ignoriert, ausgelassen oder zensiert wird.

Und wie alle ernsthaften Freunde der Geschichte (die immer häufiger als „elitär“ gecancelt werden) längst wissen werden: Nichts verschafft einem mehr Macht als die Kontrolle jener beiden entscheidenden gesellschaftlichen Machthebel – 1.) Information und 2.) Geld.

Doch selbst im „Land der Freien“ dient keine dieser Kräfte (vom echten Kapitalismus bis hin zur vierten Gewalt „Presse“) den Interessen einer gezielt „tribalisierten“ Bürgerschaft. Unsere sogenannte freie Presse (alias „Traditionsmedien“) ist alles andere als frei, und unsere „unabhängige“ Federal Reserve ist alles andere als föderal, auf Reservehaltung bedacht oder unabhängig.

Ironien auf Schritt und Tritt.

Wie sich recht deutlich zeigt, stecken altehrwürdige Institutionen, wie Medienunternehmen und die Zentralbank, heute unverhohlen unter einer Decke mit der Staatsmacht.

Das ist nicht Dichtung, sondern Wahrheit. Und eben auch verhängnisvoll.

Wie Informationskontrolle funktioniert

Man denke nur an die groben Fehler im Rahmen der „sicheren und effektiven“ COVID-Maßnahmen / -Fehlschläge (hysterische und globale Mandate, Labor-Leck-Dementis, Übersterblichkeitsmathematik, Psychotricks gegen Ungeimpfte weltweit). Interessanterweise tauchen sie in den heutigen Schlagzeilen oder öffentlichen Debatten nicht auf, obwohl diese „Krise“ noch vor über einem Jahr unseren Alltag weitestgehend dominierte.

So hatte es sogar Versuche der französischen Gesetzgeber gegeben, Geld- oder Haftstrafen gegen Impfkritiker zu verhängen. Einige zumindest haben den Eindruck bekommen, dass das Leitprinzip Liberté, Égalité, Fraternité längst nur noch zweckdienliche Phrase ist. C’est la vie…

Vielsagender sind jedoch die sonderbar stillen Schlagzeilen über die eklatante (und letztlich bestätigte) Rechtswidrigkeit der Zuhilfenahme von Notstandsgesetzen durch Trudeau, um freie Meinungsäußerung und Widerspruch kanadischer Trucker zu kriminalisieren; oder aber die heutige Dämonisierung von Veteranen, die den Stellvertreterkrieg der US-Neocons in der Ukraine als „unpatriotisch“ oder als Bedrohung der „nationalen Sicherheit“ in Frage stellen.

Kurzum: Wer an den wahren Ängsten von Machtpolitikern interessiert ist, die sich mit ihren Maßnahmen dem Common Sense der Normalbevölkerung verweigern (den Walt Whitman als den wahren Geist jeder Nation beschrieb), der sollte einfach beobachten, was diejenigen, die an der Macht hängen, verleugnen, verstecken, canceln, verwirren oder bestrafen.

Oder, um es mit Shakespeare zu sagen: Sie „geloben zu viel“, denn sie wissen, dass sie im Unrecht sind.

Wie Geldkontrolle funktioniert

Kommen wir von der Zentralisierung der Information nun zur Zentralisierung des Geldes. Auch hier ist das Muster ein ähnliches.

Verschleierung, teuflisch kleine Details und die Abwesenheit jeglicher Diskussion und Schlagzeile – dort finden wir die düsteren Wahrheiten, die sich hinter unserem gänzlich zum Scheitern manipulierten Finanzsystem verbergen, welches – daran hatten wir mit Fakten und nicht mit Verängstigung appelliert – heute kaum mehr ist als ein moderner Feudalismus mit Insider-Gebietern und Volkssklaven.

Seit Jahren warnen wir davor, dass die Lösung einer Schuldenkrise durch Mausklickgeld-finanzierte Neuverschuldung keine Politik ist. Sie ist ein Wunschtraum.

Wir hatten ebenfalls davor gewarnt, dass dieser Wunschtraum (und Schuldensucht) nicht nur weitere Lügen, mehr Kriege und mehr staatliche Zentralisierung (sowie einen Vorwand für dystopische CBDC) erzeugt, sondern auch von einer inflationären und währungszerstörenden QE-End- / -Schmerzphase begleitet ist, die von einer willkommenen deflationären (und öffentlich geleugneten) Rezession unterbrochen ist.

Der Grund dafür ist folgender: Ein Staat, der sich (mit bislang noch 34 Bill. US$) unkontrolliert verschuldet, wird keine andere Wahl haben, als unsere Märkte mittels Kapitalkontrollen, Ertragskurvenkontrollen und mehr währungszerstörendem QE vollständig unter seine Kontrolle zu bringen, um Falschliquidität für seine Scheinökonomie und seine künstlichen (Defizit- und Notenbank-getriebenen) Märkte zu generieren.

Schnelles Vergessen, inhaltsleere Schlagzeilen

Erinnern wir uns. Bernanke hatte damals noch von „vorübergehenden“ quantitativen Lockerungen gesprochen. Was folgte, waren QE 2, 3, 4, Operation Twist und dann QE unlimited im Jahr 2020.

Erinnern Sie sich, dass Bernanke auch sagte, jenes magische Geld habe keinen Einfluss auf die Währung? Genau das hatte schon Nixon gemeint, als er 1971 Gold abkoppelte.

Was folgte, war ein 98%iger Rückgang der Kaufkraft des USD, gemessen an einem Milligramm Gold.

Nun scheint Powell, der ebenso von „vorübergehender“ Inflation sprach und aktuell am soften QT-Kurs mit Zinsstrenge festhält, plötzlich zu denken, dass neue quantitative Lockerungen nicht mehr nötig seien und man sogar von Zinssatzsenkungen abrücken könne, die vor Monaten versprochen wurden.

Warum?

Weil Powell, wie alle politische Figuren (und die US-NOTENBANK IST POLITISCH) pathologisch unfähig ist, Fehler einzugestehen, Transparenz zu bieten oder aber Verantwortung zu übernehmen für jenes Schuldenloch, das seine Federal Reserve seit ihrer gruseligen Gründung im Jahr 1913 für uns gegraben hat.

Mit seinem „Hochzins“-Kampf gegen die Inflation (eine Finte, um sein Gewehr für die nächste Rezession nachzuladen) hat Powell gerade die Mittelklasse, die Regionalbanken und die Kleinunternehmen in die Knie geprügelt – in einer Ökonomie, wo die Zahl der Unternehmenskonkurse und Entlassungen so hoch ist wie seit über einem Jahrzehnt nicht mehr. Und trotzdem vertraut Powell weiter auf die Macht der Worte anstatt auf Mathematik.

Auf diesem Weg hat er den S&P mit seiner verstörend begrenzten Performance (er ist im Grunde nur noch ein Tech-ETF, der von 5 großen Titeln lebt) auf neuen Allzeithochs gelockt – allein mit der Inaussichtstellung (aber nicht Umsetzung) von Zinssenkungen.

Doch wie ich an anderer Stelle schon erwähnt hatte: Diese S&P-Blase könnte zu keiner schlimmeren Zeit kommen – und in kein schlimmeres nationales wie globales Klima fallen.

Mehr währungstötendes QE wird kommen

Trotz (und offen gesagt, gerade wegen) dieser peinlichen (und ignorierten) Dysfunktionen werden die inflationären quantitativen Lockerungen kommen.

Sie finden sogar schon statt – versteckt, vor unser aller Augen.

Fünf Mal in den vergangenen vier Jahren hat die Doppelspitze (Yellen und Powell) der zweiköpfigen Finanzschlange aus Washington still und heimlich QE in Billiardenumfang durch die Hintertür geschleust – in unterschiedlichen Formen und stets unterhalb des öffentlichen Radars (Schlagzeilen).

Durch die Leerung des Treasury General Accout, die Emission unbeliebter Staatsschuldentitel an beiden Extrempunkten der Ertragskurve und durch das Abpumpen von Liquidität aus den Reverse-Repo-Märkten konnte sich Washington mehr Wunschtraumzeit erkaufen – sprich: über „Hintertür“-Liquiditätsquellen, die jetzt zur Neige gehen.

Wie uns aber die Mathematik und der Blick hinter die Schlagzeilen lehrt, sind QE-Direktmaßnahmen (also durch die Eingangstür) nur eine Frage der Zeit – sprich: nur eine deflationär platzende S&P-Blase entfernt.

Natürlich kann Powell diesen stillen Teil jetzt noch nicht laut aussprechen, und die überwiegende Mehrheit der in unserem Kongress spielenden Kinder kann ihn noch nicht einmal laut aufzählen.

Wie dumm ist das CBO?

Das Congressional Budget Office (CBO – ungefähr: parlamentarische Behörde für Haushaltsangelegenheiten der USA) prognostiziert für die kommenden 10 Jahre eine Erhöhung der US-Staatsverschuldung um weitere 20 Billionen US$.

Als wäre diese Zahl nicht an sich schon ein drastischer Schock (der jedoch vom WSJ oder der NYT größtenteils ignoriert wird), so legt die CBO in punkto Komik (und Drastik) noch einmal nach, indem sie in dieser 10-Jahres-Prognose NICHT EINMAL eine Rezession kommen sieht.

Des Weiteren geht die CBO davon aus, dass die Erträge 10-jähriger Anleihen (d.h. die Zinssätze) auch noch um 40 Basispunkte niedriger liegen werden als heute.

Wow.

Das Ausmaß an Unredlichkeit, Verleugnung und / oder regelrechter Dummheit, das aus dieser Prognose spricht, ist einfach nicht mehr zu glauben und fern jeder harten Wirklichkeit.

Warum?

Erstens ignoriert die CBO die Rezession, in der wir uns längst befinden.

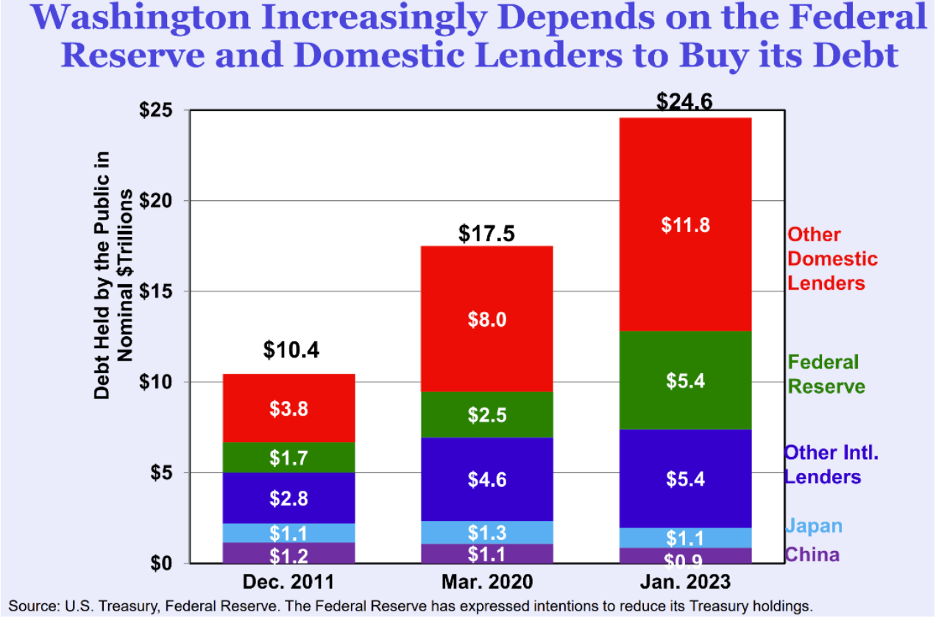

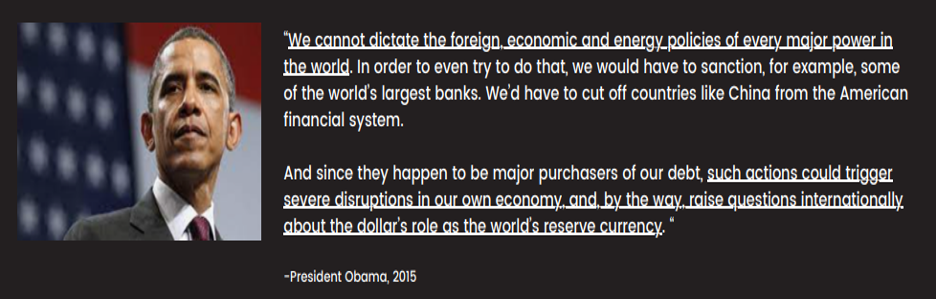

Zweitens können die Erträge 10-jähriger US-Staatsanleihen überhaupt nur dann niedriger liegen als heute, wenn irgendjemand (oder irgend-„etwas“) tatsächlich Uncle Sams Schuldscheine ankaufen würde. (Anleiheerträge und Anleihenachfrage stehen in einem umgekehrten Verhältnis.)

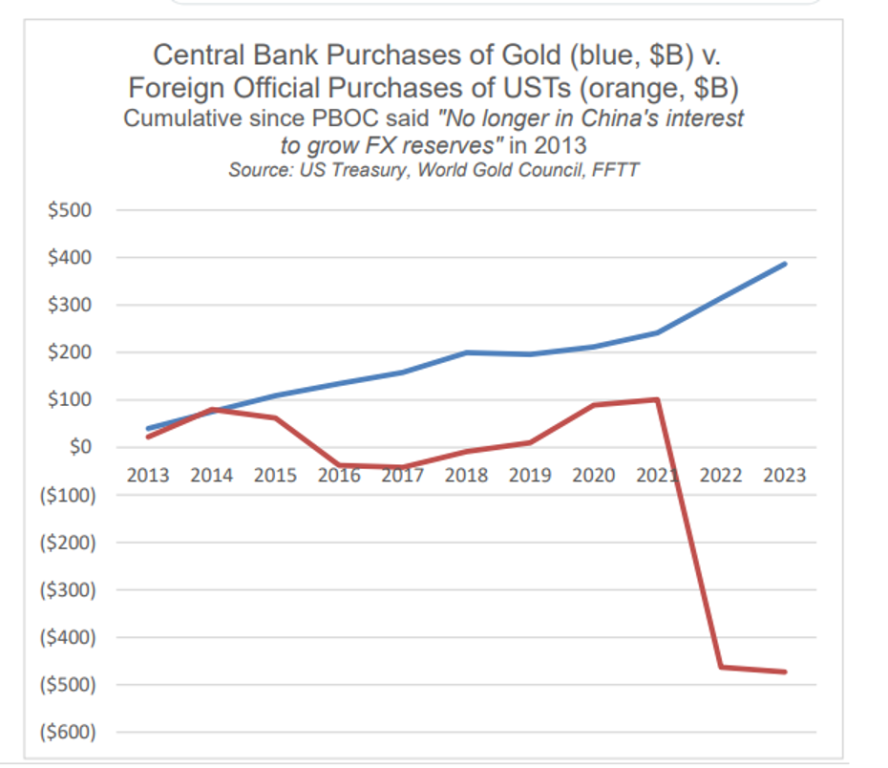

Doch mit Blick auf unseren letzten Artikel zur jüngsten US-Staatsanleihenauktion, aber vor allem mit Blick auf die unausgesprochene Tatsache, dass die globalen Zentralbanken seit 2014 unterm Strich Netto-VERKÄUFER von US-Staatsanleihen sind, muss man sich dann schon wundern, woher jene mathematischen Wunderkinder im CBO diese Nachfrage nach Staatsanleihen kommen sehen.

Die ehrliche Antwort lautet, dass es selbstverständlich nicht genügend natürliche Käufer für unsere unbeliebten Schuldtitel gibt.

Das bedeutet auch, dass die eigentlichen Käufe von einem Mausklicker im Fed-Hauptquartier (Eccles Building) kommen werden, wo sich Nullen leichter an eine Bilanz hängen lassen als … z.B. an das BIP… .

Genauso klar ist auch die Tatsache, dass diese billionenfach herbeigeklickten Dollars im Grunde falsche Dollars sind und QE – ungeachtet der laufenden Debatten um „Geldbasis“ und „Reservenoten“ – inhärent inflationär wirkt.

Das weiß auch Powell, trotz all seiner Fehler.

Doch wegen seiner politischen Position (und den damit einhergehenden Neigungen) wird er nicht aufhören… ja, zu lügen!, wenn es um die Unvermeidlichkeit neuer QE-Maßnahmen, steigende Inflation und fortschreitende Währungsentwertung – sprich um JENES „Endgame“ – geht, vor dem wir (und auch die Geschichte) seit Jahren warnen.

Neue, clevere kleine Lügen und mehr geschundene Zeit auf Ihre Kosten

In der Zwischenzeit wird die Federal Reserve und ihre kleine teuflische Schwester, das US-Finanzministerium, clevere Tricks auffahren, die es möglich machen, eine Oberflächenwahrheit zu verkünden und (gleichzeitig) im Kern zu lügen.

Kurz: das Einmaleins der Politik.

Dies geschieht durch absolute Verwirrung und geisttötende Details, Akronyme und Datenversteckspiele – also Nebelkerzen und Blendwerk.

Als Beispiel: Vor Kurzem reichten Washingtoner Zauberkünstler (namentlich die ISDA oder „International Swaps & Derivatives Association“) die Bitte bei der US-Notenbank, dem Offenmarktausschuss der US-Notenbank und dem OCC (the Office of the Comptroller of the Currency) ein, man möge doch bei den Federal-Reserve-Banken den UST-Ausschluss im Rahmen der Supplementary Leverage Ratios (SLRs) wiedereinführen.

Natürlich werden die meisten von Ihnen jetzt sagen: „Was zum Teuf.. soll das denn?“

Genau. Um nichts anderes geht es hier: Man soll es einfach nicht verstehen, und man soll nichts davon mitkriegen.

Wie bei allen Pre-QE-Tricks und heutigen „Hintertür-QE“-Manövern möchte Washington seine schlechte Pokerhand nicht zeigen.

Wir sollen also nicht wissen, wie bankrott und kaputt unsere dollarhungrige (also durch und durch verschuldete) Nation in Wirklichkeit ist.

In einfacher Sprache: Indem bestimmte Finanzhebelquoten (SLRs) in gewissen Fällen bei den Kalkulationen der Federal-Reserve-Banken nicht zur Anwendung kommen (was im Umfeld einbrechender Märkte zuletzt im April 2020 geschah), bekommen die Banken die Möglichkeit, US-Staatsanleihen ohne Mindestreserveanforderungen zu kaufen (was im Grunde unbegrenzte Finanzhebel ermöglicht).

Oder noch einfacher gesprochen: Es ist schlichtweg QE, ohne dass die US-Notenbank dabei „QE“ laut erwähnen muss.

Schockierend?

Wohl kaum. Nur Worte, die Mathematik ersetzen. Etwas, das meiner Meinung nach auch den derzeitigen Finanzzyklus (oder „fourth turning“…) perfekt beschreibt.

Was lernen wir daraus…?

Da extreme Liquidität sowie extreme Finanzhebel DER Auslöser von extremer Verschuldung und dann extremen Markt- und Wirtschaftskatastrophen sind (wiederholtes Thema bei David Hume, von Mises, Reinhart & Rogoff bis Jeremy Grantham), haben langfristig ausgerichtete Investoren das Thema „Vorbereitung“ auf der Agenda und nicht FOMO (oder den Taylor-Swift-S&P).

Anstatt Aktienmarkttops nachzujagen, schaut das Smart Money nach Assets die nicht, „wegplatzen“ können, wenn das rosarote Heute morgen im blutigen Kursgemetzel endet.

Aus unzähligen Gründen, die schon an anderer Stelle diskutiert wurden (von Entdollarisierung über Entwertung durch Notenbanken bis hin zu Petrodollar-Abweichungen) wird es die Währungen sogar noch härter treffen. Und ja, auch den USD!

Das erklärt auch die Durchbrüche bei Anti-Fiat-Assets wie BTC und Gold.

An dieser Stelle werden wir keine Vergleiche zwischen „digitalem“ Gold und echtem Gold ziehen, auch wenn ich seit Langem erkläre, dass es sich hierbei nicht um dieselben Assets, Vermögensspeicher oder Zahlungsmittel handelt. Zudem ist es nicht unsere Aufgabe, BTC-Fans zu kritisieren, damit Goldanleger besser dastehen.

Ich liebe Gold. Das heißt aber nicht, dass ich BTC hasse. Es gibt jedoch Unterschiede.

Was wir wissen und was wir auch sagen können, ist Folgendes: Die Zentralbanken dieser Welt stapeln physisches Gold in einem bislang ungekannten Tempo auf, zudem haben die COMEX und die Londoner Börsen historische (und nicht wiederkehrende) Abflüsse zu verzeichnen. Das hat einen einfachen Grund: Die Welt will Gold – ein Tier-1-Asset – viel stärker, als sie US-Staatsanleihen will.

Kurzum: Bei Währungen, denen misstraut wird, und bei schwer verschuldeten Nationen stehen keine richtungsweisenden Veränderungen an. Sie sind längst im Gange.

Viele werden dennoch weiterhin versuchen, die Goldkursbewegungen im Kontext von (d.h. in „Korrelation“ zu) US-Notenbankentscheidungen zu verstehen – also Zinsen (hoch oder runter) und Anleiherenditen (hoch oder runter) – oder im Kontext des DXY / USD-Verhältnispaares (hoch oder runter) oder aber im Kontext von Verbraucherpreisindizes (hoch oder runter).

Jetzt ist allerdings Folgendes zu beobachten: Gold verabschiedet sich von allen Standard-„Korrelationen“, wenn Nationen ins Chaos abgleiten, was sie in Folge einer Schuldenkrise immer tun.

Die Tatsache, dass sich Deutschland, Großbritannien, Japan, Südkorea und China in technischen Rezessionen befinden, während die USA die eigene leugnen, deutet aus unserer Sicht darauf hin (Menschenskind!), dass wir von jenem Chaos (finanziell, militärisch, sozial, währungstechnisch und politisch) schon erfasst sind.

Und wenn das Vertrauen im Umfeld objektiv kastrierter Währungen rapide schwindet, dann steigt Gold ganz einfach an, weil es eben echt ist und kein Papiergeld.

Die BIZ weiß das, die Zentralbanken der Welt wissen das. Wall-Street-Legenden wissen das.

Und ja, in US$ markiert Gold gerade Allzeithochs. Wir alle wissen das.

Doch Gold hat noch viel, viel mehr vor sich – und all das nur, weil uns leider noch viel, viel mehr Dysfunktion erwartet, in dieser finanziell kopfstehenden (und schuldengeknebelten) Welt, die wir von unseren Führungen überreicht bekommen haben.

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

Alle Imperien gehen unweigerlich unter, genauso wie alle Fiat-Währungen. Gold hingegen strahlt seit 5.000 Jahren. Und wie ich in diesem Artikel erklären werde, wird Gold in den nächsten fünf bis zehn Jahren dabei vermutlich auch jedes andere Asset überstrahlen.

Anfang 2002 investierten wir in großem Umfang in physisches Gold – für unsere Anleger und für uns selbst. Damals stand der Goldpreis bei ca. 300 US$. Unser Hauptziel war Vermögenserhaltung. Der Nasdaq war damals schon um 67 % eingebrochen, doch bis zum Erreichen der Talsohle sollte er noch einmal um 50 % sinken. Der Gesamtverlust belief sich damals auf 80 %, und viele Unternehmen gingen bankrott.

2006, etwas mehr als 4 Jahre später, begann die Große Finanzkrise. 2008 war das Finanzsystem nur noch Minuten von einer Implosion entfernt. Banken wie JP Morgan, Morgan Stanley und viele andere waren bankrott – BANCA ROTTA (lesen Sie dazu auch meinen Artikel Erst schrittweise, dann auf einen Schlag – Der „Everything“-Kollaps).

Der Zusammenbruch wurde buchstäblich durch unbegrenzte Geldschöpfung abgewendet; seit 2008 hat sich die Verschuldung der USA auf fast 100 Billionen US$ verdoppelt.

Ein Schuldenproblem lässt sich nicht immer durch eine goldgedeckte Währung lösen; doch zumindest erschwert sie es dem Staat, die Bilanzen zu schönen, was er im Grunde immer und immer wieder macht.

US-HAUSHALTSBILANZEN – EIN FLÄCHENBRAND

Aufgrund des Vietnamkriegs reichte in den späten 1960er / frühen 1970er Jahren das Geld der Nixon-Regierung hinten und vorne nicht.

Folglich entfachte Nixon mit der Aussetzung des Goldstandards im Jahr 1971 einen überaus spektakulären Flächenbrand in den US-Haushaltsbilanzen. Wunderbar! Endlich keine Rechenschaftspflichten mehr, keine Budgetfesseln und auch keine Goldlieferungen an den französischen Präsidenten de Gaulle, der so clever gewesen war, Gold statt Dollars zur Begleichung der US-Schulden zu fordern.

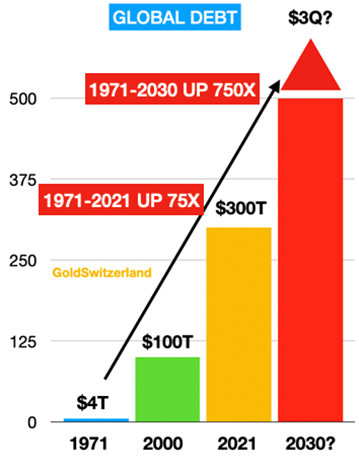

Also: Ab August 1971 gaben die USA den Startschuss für die größte Geldschöpfungs- und Kreditwachstumswelle der Geschichte.

Die US-Gesamtverschuldung stieg von 2 Billionen US$ im Jahr 1971 auf heute 200 Billionen US$ – eine Verhundertfachung (100 x)!

Da die meisten Währungen im Rahmen des Bretton-Woods-Systems miteinander verbunden waren, setzte die Schließung des Goldfensters einen globalen Massentrend in Gang, wobei Druckerpressen (Bankkredit inbegriffen) das ECHTE GELD, also Gold, ersetzten.

Diese „temporären“ Maßnahme Nixons hatten zur Konsequenz, dass alle Fiat- oder Papierwährungen seit 1971 zwischen 97 % und 99 % ihres Wertes verloren haben.

Natürlich wurden auch die Vermögenspreise ähnlich stark aufgebläht. 1971 lag der Gegenwert aller US-Finanzassets bei 2 Billionen US$. Heute sind es 130 Billionen US$ – ein Anstieg um das 65-fache.

Wenn hierbei jetzt auch noch außerbilanzielle Werte, einschließlich Schattenbankensysteme und Derivate, berücksichtigt werden, sprechen wir von einem Asset-Volumen (und zukünftigem Schuldenvolumen) von mehr als 2 Billiarden US$.

Die Derivateblase und den Niedergang der Credit Suisse hatte ich in diesem Artikel (Archegos & Credit Suisse – Die Spitze des Eisbergs) und auch in diesem (Die globale 2,3-Billiarden-Zeitbombe) prognostiziert.

KOPF, GOLD GEWINNT – ZAHL, GOLD GEWINNT

In seinem Tree Rings-Report schlägt Luke Gromen zwei Optionen für die Weltwirtschaft vor, die sich folgendermaßen zusammenfassen lassen:

1. Die Entdollarisierung hält an, der Petrodollar stirbt und Gold ersetzt schrittweise den Dollar als globale Handelswährung für Rohstoffe – insbesondere bei den rohstoffreichen BRICS-Ländern.

Sollte die gerade beschriebene Option noch zu gut klingen, um wahr zu sein (gerade vor dem Hintergrund des bankrotten Zustands des Weltfinanzsystems), so bietet Luke Gromen noch eine andere, deutlich unangenehmere Option für die Zukunft.

Und meiner Ansicht nach ist Gromens Alternativoption leider auch die wahrscheinlichere, nämlich:

2. „China, der US-Staatsanleihenmarkt und die Weltwirtschaft brechen in einer spektakulären Implosion in sich zusammen, wodurch die Welt in eine neue Große Depression, in politische Instabilität und möglicherweise in einen 3. Weltkrieg abgleitet […], wobei Gold vermutlich trotzdem spektakuläre Gewinne zu verzeichnen hätte, weil Anleihe- und dann auch Aktienwerte verzweifelt nach einem Asset ohne Gegenparteirisiken suchen – Gold (BTC wäre ein weiteres).

Ich habe es schon häufig gesagt: Ja, Bitcoin könnte auf 1 Million US$ steigen. Es könnte aber auch, falls es verboten wird, ganz auf null fallen. Für mich ist das alles zu binär und aus Risikosicht zumindest zur Vermögenserhaltung nicht gut geeignet.

Gromen zufolge gibt es für die Weltwirtschaft ein günstiges und ein ungünstiges Szenario.

Und in beiden Szenarien, die oben geschildert wurden, strahlt GOLD!

Warum also wertloses Papiergeld oder Blasen-Assets halten, wenn man sich mit Gold schützen kann?!

SCHLECHTE ZEITEN? NICHT FÜR DAS CBO

Das Congressional Budget Office (ungefähr: parlamentarische Behörde für Haushaltsangelegenheiten der USA) veröffentlichte unlängst eine 10-Jahres-Prognose.

Für die kommenden 10 Jahre sieht das CBO natürlich keine Depression kommen – nicht einmal eine kleine Rezession!

Wie großartig muss es sein, als Regierungsangestellter den Auftrag zu haben, ausschließlich GUTE NACHRICHTEN zu prognostizieren!

Und obwohl das CBO bis zum Jahr 2034 einen Anstieg der Verschuldung um 21 Billionen US$ auf insgesamt 55 Billionen US$ prognostiziert, geht es davon aus, dass die Inflation bei ca. 2 % bleiben wird!

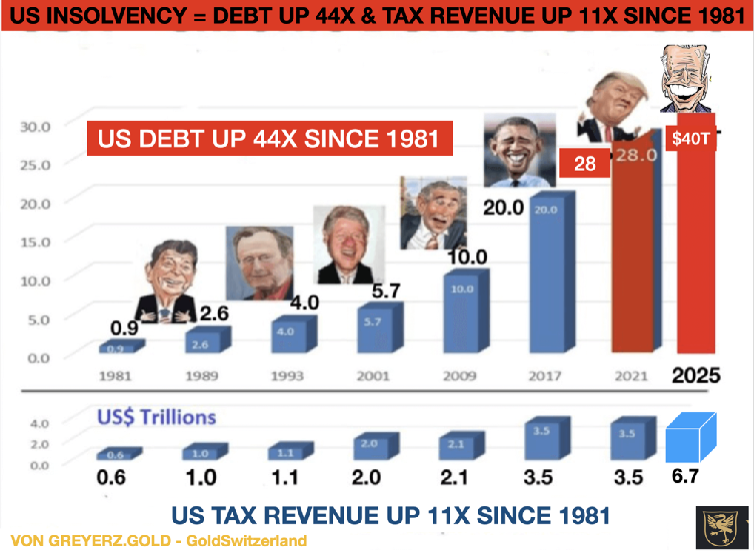

Ich habe es oft erwähnt: Seit dem Amtsantritt von US-Präsident Reagan hat sich die öffentliche Verschuldung der USA im Durchschnitt alle 8 Jahre verdoppelt!

Ich sehe keinen Grund, warum die USA von diesem langfristigen Trend abweichen sollten, obgleich kurzfristige Abweichungen möglich sind. Auf Grundlage dieser simplen, aber historisch akkuraten Hochrechnung konnte ich im Jahr 2009 für die Amtszeit Obamas, der Bush Jr. abgelöst hatte, einen Anstieg der Verschuldung von 10 Billionen US$ auf 20 Billionen US$ prognostizieren.

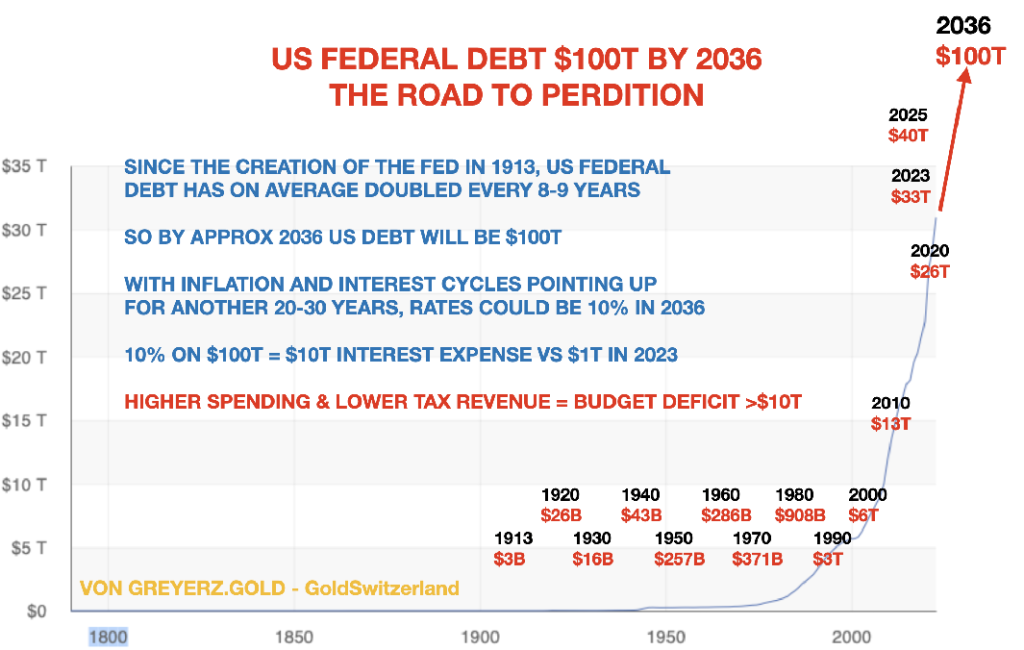

Eine Hochrechnung dieses Trends ergibt eine US-Staatsverschuldung von 100 Billionen US$ für das Jahr 2036.

Angesichts exponentiell wachsender Schulden und Defizite ist es nicht unwahrscheinlich, dass die US-Staatsverschuldung im Fall erneut steigender Inflation den Stand von 100 Billionen US$ schon früher als 2036 erreichen wird.

Man stelle sich nur eine große Anzahl von Bankenpleiten vor, die es garantiert geben wird, und zusätzlich noch große Ausfälle im Derivatemarkt, der ein Gesamtvolumen von 2 Billiarden US$ und mehr hat. Vor dem Hintergrund derart grässlicher Entwicklungen wäre es überraschend, wenn die US-Verschuldung die Marke von 100 Billionen US$ Mitte der 2030er Jahre nicht deutlich überschritten hätte!

AKTIENMARKTBLASE & FÜHRUNGSWECHSEL

Investoren und viele Analysten sind mit Blick auf den Aktienmarkt nach wie vor positiv gestimmt. Wie man weiß, werden die Märkte solange weiter steigen, bis alle Investoren, insbesondere die Kleinanleger, in den Markt gezogen wurden und die meisten Leerverkäufer ihre Positionen liquidiert haben.

Auf Grundlage unbegrenzter Schuldenschöpfung haben wir bislang einen bemerkenswerten Bullenmarkt erlebt. Niemand macht sich Sorgen darüber, dass es ganze sieben Aktientitel sind, die diese Manie erzeugen. Den meisten Investoren sind diese Aktien bekannt: Alphabet (Google), Amazon, Apple, Meta (Facebook), Microsoft, Nvidia und Tesla.

Diese „Grandiosen Sieben“ haben eine Marktkapitalisierung von zusammengenommen 13 Billionen US$. Das entspricht der Summe der BIP Deutschlands, Japans, Indiens und Großbritanniens! Nur die Wirtschaftsleistungen der USA und Chinas sind größer.

Wenn jene 7 Unternehmen größer sind als vier der größten Industriewirtschaften der Welt, dann ist es an der Zeit, die Managements dieser Länder zu feuern und vielleicht auszutauschen.

GATES, COOK & MUSK ÜBERNEHMEN DEUTSCHLAND, GROSSBRITANNIEN & FRANKREICH

Was wäre, wenn Deutschlands Kanzler Scholz Amazon führen würde? Oder Rishi Sunak aus Großbritannien Chef von Microsoft wäre? Wie lange bräuchten sie wohl, um diese Unternehmen zu zerstören? Nicht lange, denke ich. Sie würden rasch die Leistungen für Mitarbeiter verdoppeln und untragbare Schuldenstände anhäufen.

Deutschland und Großbritannien hingegen würden ganz bestimmt davon profitieren, wenn Bill Gates von Microsoft Deutschland und Tim Cook von Apple Großbritannien übernehmen würde. Selbstverständlich müssten sie diktatorische Machtbefugnisse haben, um die notwendigen drakonischen Maßnahmen auch ergreifen zu können. Denn nur so ließen sich Ineffizienzen beseitigen, Leistungen halbieren und die Steuern um mindestens 50 % senken.

Würden diese Entrepreneure auch nur einen winzigen Anteil der durch sie verbesserten Staatsfinanzen abschöpfen, würden sie sogar noch viel mehr Geld verdienen, als sie es heute schon tun.

Noch faszinierender wäre es, Elon Musk als Präsident von Frankreich zu sehen. Er würde mindestens 80 % der Staatsangestellten feuern, wobei er sogar die militanten französischen Gewerkschaften auf seiner Seite hätte. Er würde das Land wieder auf die Beine bringen.

Ein interessantes Gedankenexperiment, zu dem es natürlich nie kommen wird.

WARUM WARTEN ALLE AUF EIN NEUES GOLD-HOCH, UM ENDLICH ZU KAUFEN???

Seit fast 25 Jahren schwinge ich nun Reden, um Anleger über die Bedeutung der Vermögenssicherung zu informieren.

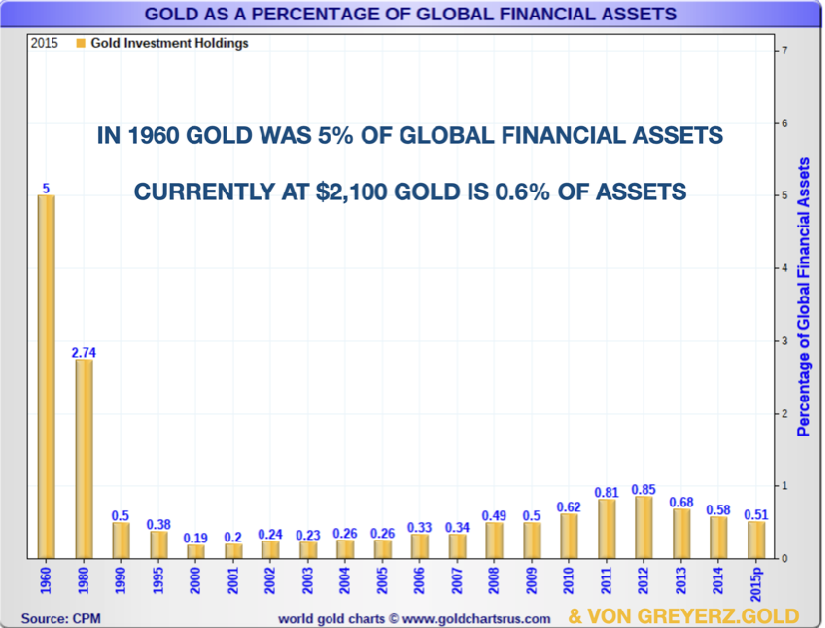

Trotzdem sind weiterhin nur 0,5 % der globalen Finanzwerte in Gold investiert. 1960 lag diese Zahl bei 5 % und 1980, als der Goldpreis bei 850 US$ sein Hoch markierte, waren es 2,7 %.

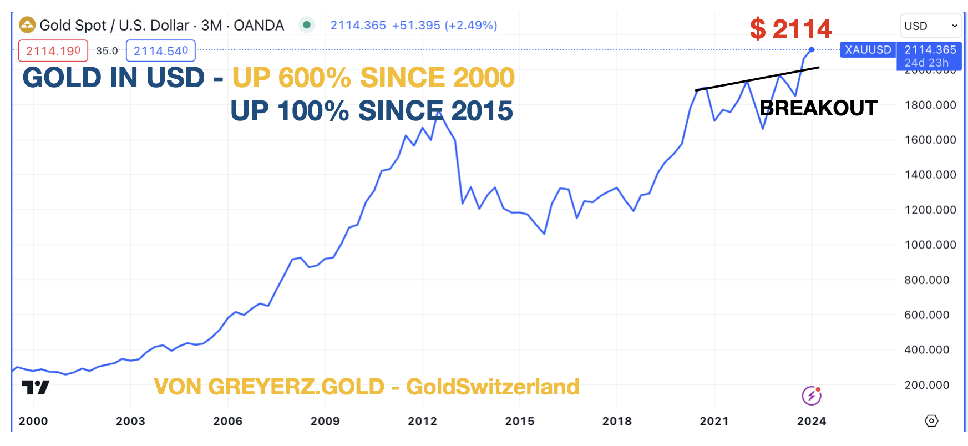

Seit einem Vierteljahrhundert steigt der Goldpreis; in den meisten westlichen Währungen ist er um das 7- bis 8-fache gestiegen, wohingegen er in schwachen Währungen, wie dem argentinischen Peso oder dem venezolanischen Bolivar, exponentiell stieg.

Obgleich Gold in diesem Jahrhundert besser abschnitt als die meisten anderen Anlageklassen, entspricht es nicht einmal 1 % der globalen Finanzwerte (Global Financial Assets). Beim derzeitigen Preis von 2.100 US$ liegt der Anteil von Gold an den globalen Finanzwerten bei 0,6 %.

WIR HABEN ABGEHOBEN!

Jetzt erlebt Gold also einen Durchbruch und nur ein Bruchteil der Anleger ist dabei.

Diese unangekündigte Entwicklung der Goldkurse hat buchstäblich alle Anleger abgehängt, wie man in dieser Tabelle sehen kann.

Die cleveren Käufer sind natürlich die Zentralbanken der BRICS-Staaten. Ihre Käufe werden fast komplett marktextern abgewickelt, weshalb sie auf kurze Sicht auch nur marginale Auswirkungen auf den Goldpreis haben.

Allerdings hat der „Squeeze“ jetzt begonnen, wie es der von mir sehr geschätzte Alasdair Macleod so treffend auf King World News sagte. Die Comex war nie für physische Auslieferungen gedacht, sondern ausschließlich für Barausgleich. Doch jetzt setzen sich Kontraktkäufer für physische Metallauslieferungen ein. Zudem haben wir im letzten Monat große Goldexporte von den USA in die Schweiz beobachtet. Diese bestehen entweder aus 400-Unzen-Barren der Comex oder verkauften / verliehenen staatlichen US-Barren, die an Schweizer Raffinerien geschickt werden, wo sie zu 1 kg-Barren für den Export an BRICS-Länder umgegossen werden. Diese Barren werden nie zurückkehren. Selbst wenn sie nur geliehen und nicht verkauft wurden.

Der eben beschriebene Prozess wird eines Tages zu einer Panik am Goldmarkt führen, weil es dort nicht annähernd so viel Gold gibt, um alle Papierforderungen zu bedienen.

Allen Goldinvestoren, die ihr physisches Gold nicht in einem sicheren Rechtsgebiet (NICHT in den USA) halten, empfehle ich deshalb, ihr Gold schnell in private Tresorlagereinrichtungen, vorzugsweise in der Schweiz oder Singapur, zu transferieren.

Also: KEIN ANTEILIGES GOLDEIGENTUM, KEINE GOLD-ETFs ODER -FONDS UND KEIN GOLD IN BANKEN!

Zumindest nicht, wenn sie sicher gehen möchten, dass Sie auf ihr Gold zugreifen können, sobald der „Gold-Squeeze“ beginnt.

GOLD STEHT GANZ KURZ VOR EINER GROSSEN BEWEGUNG

Nach dem gerade erst erfolgten Durchbruch ist Gold jetzt auf dem Weg zu viel, viel höheren Ständen.

Ich weise immer wieder darauf hin, dass Goldpreisprognosen im Grunde Quatsch sind.

Wie sinnvoll kann die Vorhersage eines Kursniveaus sein, wenn sich die Einheit, in der man Gold bemisst (USD, EUR, GBP etc.) kontinuierlich entwertet und Monat für Monat weniger wert ist?

Alles, was Anleger dabei wissen müssen: Im Laufe der Geschichte ist noch jede Währung auf NULL gefallen, ausnahmslos. Das meinte schon Voltaire im Jahr 1727.

Seit dem frühen 18. Jahrhundert wurden mehr als 500 Währungen ausgelöscht, die meisten von ihnen durch Hyperinflation.

Allein seit 1971 haben alle großen Währungen 97 % bis 99 % ihrer Kaufkraft, gemessen in Gold, verloren. In den kommenden fünf bis zehn Jahren werden sie auch die verbleibenden 1 % bis 3 % verlieren. Von unserem heutigen Standpunkt aus betrachtet, ist das dann ein 100%iger Verlust.

Gold wird aber nicht nur seine Kaufkraft halten, es wird wesentlich besser abschneiden. Das liegt am kommenden Zusammenbruch der Vermögenswertblasen – Aktien, Anleihen, Immobilien etc. Die Welt wird nicht in der Lage sein, den „Everything“-Kollaps abzuwenden, der erst schrittweise und dann auf einen Schlag kommt, wie ich in zwei Artikeln des Jahres 2023 geschrieben hatte.

JA, GOLD STEHT GANZ KURZ VOR EINER GROSSEN BEWEGUNG, WEIL:

- die Welt weiterhin von Kriegen verwüstet wird.

- die Inflation aufgrund wachsender Schulden und Defizite kräftig weitersteigen wird.

- die Währung auf ihrem Weg zur NULL fortschreitet.

- die Welt vor Aktien, Anleihen und dem US-Dollar flieht.

- die BRICS-Staaten nicht aufhören werden, immer größere Mengen Gold zu kaufen.

- die Zentralbanken immer größere Mengen Gold kaufen, um es, anstelle des US-Dollars, als Währungsreserve zu nutzen.

- sich Investoren um jeden Preis auf Gold stürzen, um ihre Vermögen zu retten.

GOLD SO BILLIG WIE 1971 oder 2000

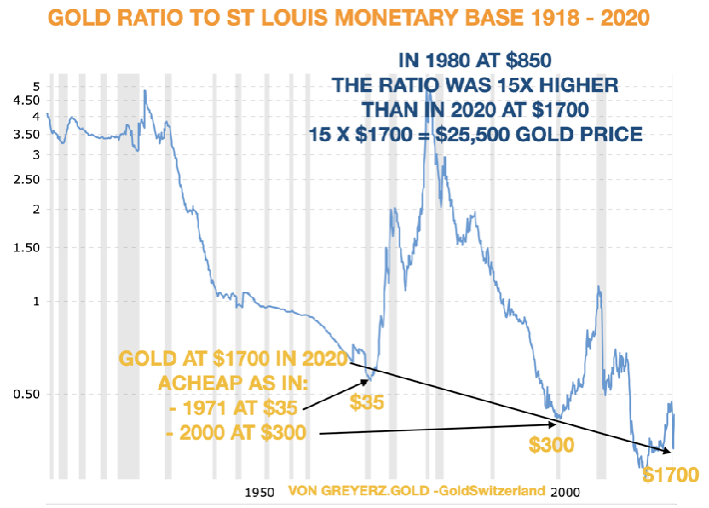

Aus dem untenstehenden Diagramm geht Folgendes hervor: Im Verhältnis zum Geldangebot war Gold Anfang 2020 – bei einem Preis von 1.700 US$ – noch so billig wie 1971, als es 35 US$ kostete und genauso billig wie im Jahr 2000, als Gold 300 US$ kostete.

Zu diesem Zeitpunkt haben wir keine aktuellen Daten, wir schätzen allerdings, dass die monetäre Basis wahrscheinlich mit dem Goldpreis Schritt gehalten hat, was nur bedeutet, dass das Niveau von 2024 dem von 2020 ähnelt.

Dementsprechend wiederhole ich mein Mantra:

Bitte springen Sie auf den Goldzug auf, solange sich Ihr Vermögen noch schützen lässt!

Die kommende, sprunghafte Zunahme der Goldnachfrage lässt sich nicht durch zusätzliches Gold ausgleichen, weil wir einfach nicht noch mehr als jene 3.000 Tonnen Gold pro Jahr abbauen können.

DER EINZIGE WEG, DEN KOMMENDEN GOLD-RAUSCH ZU BEDIENEN, IST DURCH DEUTLICH HÖHERE PREISE.

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

Ende Dezember veröffentlichte ich einen Jahresendbericht über die Themen von 2023 und ihre Auswirkungen auf das kommende Jahr.

Ich wiederholte meine Behauptung, dass es die Schuldenmärkte und die Schuldenstände sind, die die zukünftigen Entwicklungen in den Bereichen US-Notenbankpolitik, Währungs- und Zinsmärkte und „Gold-Endgame“ recht absehbar vorzeichneten.

Klar ist auch: Wenn sich die Fakten ändern, ändern sich die Meinungen.

Allerdings verschlimmert sich die Faktenlage zusehends, was nur bedeutet, dass sich heute – nach Ablauf des ersten Monats des Jahres – meine Ende 2023 geäußerten Meinungen nur noch erhärtet haben.

Damals wie heute tendieren die überschuldeten USA zu politischen Entscheidungen, die die Währung des Landes schwächen, seine Mittelklasse verwunden und seine falschen Idole (und falschen Märkte) mit noch größerer Alternativlosigkeit belohnen.

Insbesondere einige Fakten jüngeren Datums (siehe unten) unterstützen meine ansonsten traurige Überzeugung, dass die US-amerikanische Wirtschaft (nicht zu verwechseln mit den notenbankgestützten Aktienmärkten) praktisch schon mit einem Bein im Grab steht und Zeit schindet.

Die jüngsten Verrücktheiten der CBO

Vor fast genau einem Jahr schüttelte ich meinen Kopf und rieb mir die Augen, als die Congressional Budget Office (ungefähr: parlamentarische Behörde für Haushaltsangelegenheiten der USA) für das 1. Quartal 2023 ein Bundeshaushaltsdefizit von atemberaubenden 422 Mrd. $ ankündigte.

Recht viel Kreditbedarf für eine so kurze Zeit….

Seltsamerweise störte mich das Anfang 2023, weil ich immer noch der eigenartigen Annahme war, dass Schulden, und somit Defizite, tatsächlich wichtig wären.

Heute, im Januar 2024, hat die CBO gerade ein Bundeshaushaltsdefizit von 509 Mrd. $ für das 1. Quartal 2024 angekündigt.

Leute: Auf’s Jahr hochgerechnet reden wir dabei unterm Strich von 2,2 Billionen US$!

Bitte: Lesen Sie den letzten Satz noch einmal.

Mal nachgerechnet: Washington minderbemittelt

In jenen 12 Monaten stieg das US-Steueraufkommen tatsächlich um 8 %, allerdings stiegen auch die Auslagen (also Ausgaben) um 12 %, was im Grunde nur die mathematische Form ist, um zu sagen, dass sich entweder 1.) Uncle Sam wie bekloppt verschuldet oder ich 2.) bei so viel Unvernunft langsam den Verstand verliere.

Doch wie es scheint, bin ich nicht der einzige, der laut ausspricht, was man sich in Washington nicht gegenseitig eingesteht, nämlich: Die USA stecken jetzt in einer Schuldenspirale fest – offensichtlich ungebremst.

Uncle Sams peinlicher Kneipendeckel der Schulden füllt sich aktuell deutlich schneller als sein BIP, womit sich auch das Defizit-BIP-Verhältnis in Richtung 8 % und höher verschiebt. Wir haben also nie dagewesene Verhältnisse, abgesehen von der GFK des Jahres 2008 und der „COVID“-Krise (d.h. versteckte Anleihekrise) des Jahres 2020.

Von der Schuldenspirale zu Super-QE

Wenn mich meine jüngste Erinnerung nicht trügt, folgten auf diese peinlichen Jahre (und Verhältnisse) exorbitante quantitative Lockerungen, begleitet von der kontinuierlich weitergesponnenen Fantasie, dass sich jedes Schuldenproblem durch billionenfach aus dem Nichts herbeigeklickte Fiat-Dollars lösen ließe.

Und auch dieses Mal wird es wahrscheinlich nicht anders kommen, wie ich und andere, so auch Luke Gromen, Woche für Woche und Monat für Monat anmahnen.

Solche Warnungen, deren Eintreten NIEMAND passgenau prognostizieren kann, sind nicht bloße „Meinungen“ und kommen ganz ohne Kristallkugel oder sensationsheischendes Rätselraten aus.

Man benötigt dafür nur einen Taschenrechner und ein grundlegendes Geschichtsverständnis.

Simple Rechenaufgaben

Zum Thema grundlegende Rechenaufgaben: Eigene Meinungen kann man haben, eigene Fakten aber nicht; und die Fakten (also die Mathematik) sagen uns, dass die Kosten des Schuldendienstes unter den aktuellen Bedingungen 16 % der Steuereinnahmen des Bundes ausmachen.

Auch hier wieder: Bitte lesen Sie den letzten Satz erneut. Er ist wichtig, weil…. weil Schulden Nationen zerstören.

Und auch hier stehe ich nicht allein mit dieser nüchternen Betrachtungsweise.

Selbst Aley Harfouche, früherer Goldman-Sach-Chef der Handelsabteilung für den Euroblock, warnte, dass derart entsetzliche Verschuldungskennzahlen sowohl „furchtbare“ als auch „lähmende“ Auswirkungen auf die Schuldenbelastbarkeit der US-Ökonomie hätten.

Und das bedeutet: Wir alle (müssten) wissen, was als Nächstes kommt.

Muster des Blödsinns

Auch 2024 beobachten wir ein Muster, das wir schon aus 2008 und 2020 kennen, nämlich den unweigerlichen Übergang von Zinserhöhungen und Pausen zu Zinssatzsenkungen – und einen unweigerlichen Übergang von quantitativen Straffungen (QT) zu quantitativen Lockerungen (QE).

Warum unweigerlich?

Weil Blödsinn gepaart mit einem Machtwillen, der Nietzsche vor Scham erröten ließe, das Charakteristikum aller mathematikunkundigen aber ego-versierten politischen Entscheidungsträger ist, die Wiederwahlen oder den Nobelpreis in Wirtschaftswissenschaften (Fiktion?) anstreben.

Folglich werden politische Entscheidungsträger, insbesondere in einem Wahljahr, keine Ausgaben kürzen; sie werden diese erhöhen, um manipulativ an das pawlowsche Wahlmuster der leichtgläubigen Massen zu appellieren, das sich mit übermäßigen politischen Versprechen, jedoch grotesk unterdurchschnittlichen Ergebnissen über die Generationen hinweg herausgebildet hat.

Diese politische Unfähigkeit zur Ausgabenkürzung macht eine US-Schuldenspirale (und somit exorbitantes QE) so vorhersehbar wie einen Sieg der NY Yankees über mein Baseball-Team aus High-School-Zeiten.

Lieber kürzt Washington Zinsen als Ausgaben

Und weil die Kinder aus Washington, die unser Land kaputtwirtschaften, keine Ausgaben kürzen werden, bleiben ihnen nur noch die Zinssätze, die sie kürzen können (und werden).

Warum?

Weil: Mit Zinssenkungen wäre Uncle Sams Schuldtiteldruck (UST) gemindert und auch die Umschuldungsnöte mitschuldiger S&P-Zombies (die 2024 schreckliche 740 Mrd. $ prolongieren müssen) wären gelindert.

Otto-Normalverbraucher wieder angeschi$$en

Nicht vergessen: Die Federal Reserve dient den TBTF-Banken (too big to fail) und den Börsen, nicht den Bürgern und deren Wirklichkeiten.

Zinssenkungen + QE = ein weiter entwerteter USD und steigende Inflation (mit einer deflationären Rezession in der Mitte).

Das heißt, Otto-Normal-Wähler werden die dunklere Seite des tatsächlichen Mandates Washingtons zu spüren bekommen, das da lautet: Die eigenen Är$che retten und dabei Wall Street am Beatmungsgerät durchbringen.

Die Massen werden unterdessen Schmerzen spüren, ohne wirklich zu wissen, woher diese kommen, weil die Medien, MMT-Hausierer und politische Ken und Barbies ihnen erzählen, dass Defizite nichts machen.

Defizite machen nichts?

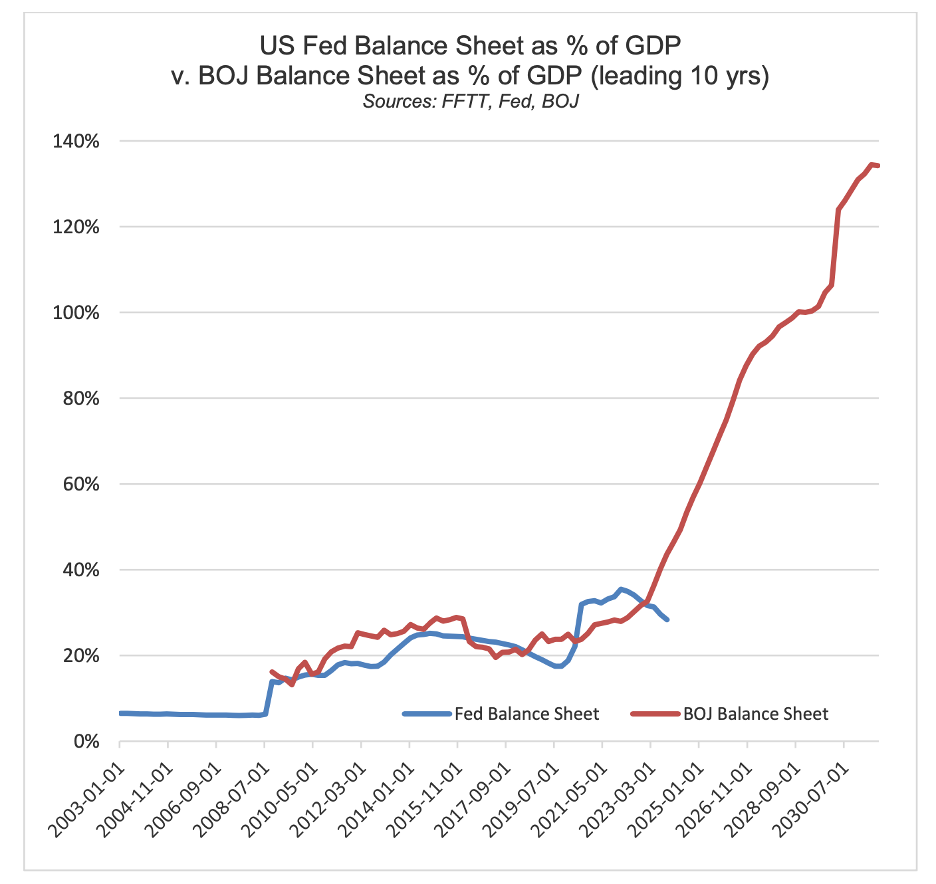

Es geht noch schlimmer: Einige Menschen sitzen in den Suiten privater Vermögensmanagementfirmen und erinnern ihre Kunden daran, dass Japan (siehe unten) viel schlimmer verschuldet sei als Uncle Sam; und wenn Japan sich durchwursteln könne, so hätten die USA gleich gar nichts zu befürchten.

Doch wie ich jüngst vor den Besuchern der Vancouver Resource Investment Conference erklärte, hat Japan keine Zwillingsdefizite, keinen negativen Netto-Auslandsvermögensstatus von 65 % und auch keinen extern finanzierten Anleihemarkt.

Kurzum: Japan ist nicht Amerika. Und selbst wenn, dann wäre das kein Grund zu prahlen…

Dem Tod von der Schippe springen: Mehrausgaben

Wie Luke Gromen bin ich der nüchternen und mathematisch fundierten Ansicht, dass die USA ihre Sozialleistungen und Verteidigungsausgaben um 40 % kürzen müssten [undenkbar in einem Wahljahr und bei nahezu weltweit geschürter (USA?) Kriegsstimmung], doch derartige Austeritätspläne sind in etwa so wahrscheinlich, wie im US-Kongress auf einen ehrlichen Mann zu treffen…

Mangels solcher notwendigen Einschnitte und solider Haushaltsaufrichtigkeit werden die politischen Entscheidungsträger dem Tod ein weiteres Jahr von der Schippe springen dank billiardenhoher Defizitstände; die Rechnung dafür wird an die heutigen wie zukünftigen Generation weitergereicht, während die Verschuldung durch mehr entwertetes Geld in Ihren Taschen weginflationiert wird.

Ein Überraschung ist das nicht, das hatte ich schon erwähnt. Es war tatsächlich von Anfang an der Plan, trotz aller Versuche Powells, das Gegenteil vorzutäuschen.

Nicht verkomplizieren! Powell wird Kehrtwende machen

Schuldner, und dazu zählt auch Uncle Sam, brauchen Inflation, und sie brauchen eine Währung, die sich entwertet.

Sie brauchen auch negative Realzinsen, wobei die Inflation über der Rendite 10-jähriger Staatsanleihen liegt.

Selbstredend unternahm Powell den Versuch, den Realzins auf positive 2 % zu drücken – angeblich, um die „Inflation zu bekämpfen“; doch wie schon 2018-19 machte er dabei so gut wie alles kaputt, außer den USD.

Eigentlich machte Powell bloß Folgendes: Er erhöhte die Zinsen und dünnte die Notenbankbilanz aus, um (überhaupt) etwas kürzen und mästen (Fed-Bilanz) zu können, sobald die Rezession, die durch seine „ausgedehnte Hochzinspolitik“ erst in Gang gebracht (und dann geleugnet) wurde, sich unmöglich weiter ignorieren ließ.

Oder schroffer formuliert: Seine jüngsten QT-Maßnahmen waren eine geplante Vorstufe von weiteren QE-Maßnahmen; seine Zinssatzerhöhungen waren eine geplante Vorstufe von weiteren Zinssenkungen.

Nicht verkomplizieren! Die Zukunft bringt Währungsentwertung

Auch 2024, und lange bevor das „2 %-Ziel“ erreicht ist, wird Powell erneut das Hochzinshandtuch werfen, einfach weil sich Uncle Sam diese nicht leisten kann.

Oder einfacher (und wiederholt) formuliert: Der „Krieg gegen die Inflation“, die er die letzten 2 Jahre über kämpfte, wird letztendlich (und ironischerweise) mit höherer Inflation enden.

Ahhh, diese Ironien. Oder besser noch: „Dieses entsetzliche Grauen …“

Historische Bestätigung erhält dieses Muster durch einen an Schulden gescheiterten Staat nach dem anderen.

Tatsächlich, und grundsätzlich, sind es immer die Währungen, die zur Rettung eines ruinierten Regimes geopfert werden. Und, liebe Leute, unser Regime ist ganz objektiv ruiniert.

Und deshalb: Wer die Mathematik (wie oben) und die Geschichte von gestern kennt, kann mühelos die Vorbereitungen für morgen treffen.

Geplante Zinssenkungen (und der Duft frischer synthetischer Liquidität) kann und (hat) die aufgeblähten Risikoanlagen schon steigen lassen, weil die inhärente Kaufkraft der Währung schwächer wird.

Nicht verkomplizieren: Natürliches Gold vs. Unnatürlicher Dollar

Das heißt schlicht und einfach nur Folgendes: Obwohl Gold nie kerzengerade vorwärts marschiert, wird es höhere Hochs und tiefere Tiefs markieren, weil sich Papierwährungen wie der USD immer weiter entwerten werden.

Und all das nur weil die Ausgabe unbeliebter staatlicher Anleihen nur immer steigt und steigt, wie die frischen Daten der CBO für das erste Quartal jetzt faktisch klarstellen.

Bald werden der US-Notenbank auch die Tricks mit dem Treasury General Account (Yellens Spiel) und den Reverse-Repo-Märkten ausgehen – Orte, an denen Scheinliquidität für jene überreichlichen angebotenen und spärlich nachgefragten UST-Anleihen generiert wird.

Und das bedeutet, dass Powell wieder einmal die Gelddrucker im Fed-Hauptquartier anwerfen wird, um eben diese Schuldscheine „aufzukaufen“.

Ein Glück, dass Powell in Washington keine Maschine hat, die physisches Gold erzeugt, was nämlich nur heißt, dass dieses natürliche Edelmetall mit unendlicher Laufzeit, aber endlichem Angebot steigen wird, während US-Staatsanleihen – unnatürliche Assets mit begrenzter Laufzeit, aber unendlichem Angebot – immer weiter sinken werden.

So simpel ist das.

Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

Die USA schießen sich gerade wieder ins eigene Knie und deshalb ist eines für uns sicher: Das ist der finale Abschied vom bankrotten dollarbasierten Geldsystem.

Mehr dazu später – an dieser Stelle zuerst eine überaus wichtige Warnung:

Falls Sie bisher kein „Goldbug“ waren, dann ist es jetzt Zeit, einer zu werden.

Angesichts der verhängnisvollen Entwicklungen in der Weltwirtschaft und im Finanzsystem traf ich vor 25 Jahren die Entscheidung, dass die beste Form der Vermögenssicherung, die sich für Geld kaufen ließ, gefragt war.

Physisches Gold erfüllt diese Rolle bewundernswert gut – und das seit mehreren tausend Jahren, in denen noch jede Währung und jedes Giralgeld-System unweigerlich scheiterte.

Zu Beginn dieses Jahrhunderts empfahlen wir unseren Anlegerfreunden und uns selbst, bis zu 50 % der eigenen anlagefähigen, liquiden Mittel in Gold zu investieren.

Zum Preis von 300 US$ pro Unze kauften wir damals umfangreiche Goldmengen und haben dies seither nie wieder in Frage gestellt. Von diesem Gold haben wir natürlich nichts verkauft, sondern eher noch nachgekauft.

Ich habe mich selbst nie als Goldbug bezeichnet, sondern nur als jemand, der sich gegen das Risiko einer Zerstörung des Finanzsystems mit all seinen Währungen absichern will. Doch jetzt ist die Zeit wirklich reif, um ein echter Goldbug zu werden.

Heute, 20 Jahre später, ist Gold in den meisten westlichen Währungen bereits um das 7- bis 8-fache gestiegen und um ein Vielfaches dessen in den Währungen schwächerer Wirtschaftsräume wie Argentinien, Venezuela, der Türkei etc.

Die völlige Fehlverwaltung des US-Finanzsystems hat dazu geführt, dass der Dollar schon 98 % seines Wertes verloren hat, seitdem Nixon 1971 das Goldfenster schloss. Die meisten anderen Währungen folgten der Route des Dollars, wenn auch unterschiedlich schnell.

Doch jetzt steht die wirklich spannende Phase in diesem Entwertungswettlauf an.

Das dollarbasierte Währungssystem ist nur noch 2 % vom NULLPUNKT entfernt.

Und schon Voltaire meinte 1728: „Papiergeld kehrt früher oder später immer zu seinem inneren Wert zurück – NULL.“.

Doch eines darf dabei nicht vergessen werden: Es sind eben nicht nur jene 2 %, die der Dollar noch vom Nullpunkt entfernt ist. Das Erreichen dieses Nullpunkts wird aus heutiger Perspektive wie ein 100 %iger Verlust aussehen!

Ich weiß: Skeptiker meinen, das sei nicht möglich. Doch diese Skeptiker kennen ihre eigene Geschichte nicht. Angesichts der perfekten Erfolgsbilanz von Fiat-Währungen darf niemand glauben, dass es heute – zu unseren Lebzeiten! – plötzlich anders laufen werde als in den letzten 5.000 Jahren durchweg erfolgreicher Währungsgeschichte, wo noch jede Währung die Nulllinie erreichte (oder sollte man vielleicht sagen: „scheiterte“).

DIE USA HÖREN NICHT AUF, SICH INS KNIE ZU SCHIESSEN

Wie oft kann man sich in die eigenen Knie schießen und anschließend wieder umherstolzieren?

Mit so vielen Knieschüssen, dass kaum noch Platz für einen weiteren bleibt, dürfte sich die US-Regierung inzwischen tödlich verletzt haben.

Der jüngste Schuss ins Knie des US-Dollars ist der Vorschlag, 300 Mrd. US$ von den russischen Reserven zu stehlen und diese Mittel für den Wiederaufbau der Ukraine einzusetzen.

Bis spätestens zum 27. Februar sollen sich die G7-Staaten einen detaillierten Vorschlag ausdenken.

Der Initiative kam natürlich von den USA und wurde vom treuen Schoßhündchen – Großbritannien – unterstützt.

Bitte verstehen Sie mich nicht falsch: Ich mag die USA und Großbritannien und ihre Völker wirklich gern; das bedeutet aber nicht, dass ich auch mit den idiotischen Entscheidungen der jeweiligen Regierungen, die ohne Zustimmung der Bevölkerung getroffen werden, übereinstimmen muss.

2024 wird also das Jahr werden, in dem sich all das Böse, das der Westen erschaffen hat, seine Bahn brechen wird – und zwar in Form brutalster Ereignisketten: politische Ereignisse, Bürgerkriege, geopolitische Ereignisse, mehr Krieg, Terrorismus, Wirtschaftseinbrüche einhergehend mit dem Zusammenbruch des Geldsystems.

Auf jeden Fall sind die wichtigen Bestandteile vorhanden, um ein Gesamtbild zu erzeugen, das Bruegels Gemälde „Triumph des Todes“ ähneln könnte.

Selbstverständlich hoffen wir nicht, dass sich die Welt in diese Richtung entwickeln wird. Dennoch sind traurigerweise alle Faktoren gegeben, die in der Summe unvorhersagbare wie unkontrollierbare Ereignisketten auslösen können. Das Finanzsystem hat das Ende erreicht.

DIE MEISTEN GROSSEN KRIEGE SEIT DEM 2. WK WURDEN VON DEN USA INITIIERT

Wie Merkel zugab, hatten die USA seit dem Minsker Abkommen von 2014 immer vorgehabt, die Ukraine in einen Konflikt mit Russland zu treiben.

Schon mehr als 500.000 Menschen wurden getötet, doch der Krieg hört nicht auf. (Die tatsächlichen Zahlen werden wir nie erfahren, weil Propaganda auf beiden Seiten ein wichtige Kriegsmittel ist.)

Für die G7 wäre es natürlich sehr verlockend, die gestohlenen 300 Mrd. US$ für Kriegszwecke einzusetzen, denn schon jetzt zeigen sich viele nationale Parlamente in Fragen der Kriegsfinanzierung zurückhaltend.

Werden die USA und ihre Alliierten also einen Präzedenzfall schaffen, der auch für andere Kriege gelten könnte?

Die USA haben schon Angriffe auf Vietnam, den Irak, Libyen, Syrien und viele andere Staaten initiiert. Warum sollten sie nicht Ihre eigenen Auslandsreserven für den Wiederaufbau all dieser Nationen einsetzen?

Doch wie so oft: Für die mächtigen USA gilt die eine Regel und für ihre Feinde eine andere.

Wie meinte doch Bush Junior: „Entweder seid Ihr für uns oder für die Terroristen.“

DIE ALLERLETZTE PHASE DER DOLLAR-ENTWERTUNG STEHT AN

Die finale Phase der Dollar-Entwertung auf null begann tatsächlich am 29. Juni 2022 mit der Entscheidung der USA, alle russischen Finanzanlagen zu konfiszieren.

Diese Maßnahme war ein weiterer Nagel im Sarg (und ein Schuss ins Knie) des Petrodollar-Systems. Dieses System wurde 1973 in Kraft gesetzt, um dem US-Dollar über ein Zahlungssystem für schwarzes Gold anzubinden und zu stützen, weil der Dollar nicht mehr durch das gelbe Gold gestützt wurde.

Die Vermögenswerte eines großen souveränen Nationalstaates (also Russlands) zu konfiszieren, kann nicht gut gehen. Werden die Vermögenswerte auch noch dem Feind dieses Staates gegeben (also der Ukraine), dann ist das Schicksal des dollardominierten Währungssystems und seiner Unterstützer unter Garantie besiegelt.

Neben Brexit-Großbritannien, das seinem US-Gebieter stets gehorcht, signalisierte auch die ökonomisch schwache EU Unterstützung für diese Pläne.

Ein historischer Obduktionsbericht dieser kompletten Unterwerfung unter die USA wird mit Sicherheit zu dem Schluss kommen, dass diese Entscheidung absolut desaströse Folgen für die deutsche Wirtschaft und für den Rest von Europa hatte. Leider treffen schwache Führungskräfte immer auch desaströse Entscheidungen.

Und da es im Westen einen enormen Überschuss an schwachem Führungspersonal gibt, wird der Westen von einer Krise in die nächste schlittern.

Ist US-Finanzministerin Yellen in Bezug auf die Vorgänge in ihrer Ökonomie blind oder verbreitet sie einfach nur Propagandalügen in der Welt, wie alle Politiker, die unbedingt Wählerstimmen brauchen?

Gegenüber dem Ausschuss des US-Repräsentantenhauses für Finanzdienstleistungen sagte Yellen im August 2023 Folgendes:

„Der Dollar spielt seine heutige Rolle im Weltfinanzsystem aus sehr guten Gründen, die kein anderes Land reproduzieren kann, auch China nicht. Wir haben tiefe, liquide, offene Finanzmärkte, ein starkes Rechtsstaatsprinzip und keine Kapitalkontrollen – etwas, das kein Land nachahmen kann […]. Doch der Dollar ist die mit großem Abstand dominierende Reserveanlage.“

„Tiefe, liquide Finanzmärkte“ bedeutet, dass „wir“ bislang in der Lage waren, wertloses Fiat-Geld in unbegrenzten Mengen zu erzeugen. „Starkes Rechtsstaatsprinzip“ bedeutet: Wer auch immer dem zunehmend totalitärer werdenden System der USA voll und ganz gehorcht (wie z. B. dem USA Patriot Act), der wird durch das Gesetz geschützt. Und was Kapitalkontrollen angeht, so hat der FATCA-Erlass (Foreign Account Tax Compliance Act) – der dem Weltfinanzsystem 2014 von den USA aufgezwungen wurde – dazu geführt, dass die USA komplette Kontrolle über das Weltfinanzsystem bekamen.

Und was „der Dollar ist die mit großem Abstand dominierende Reserveanlage“ angeht: Nicht mehr lange, Mrs Yellen.

Hat Janet Yellen jemals von Entdollarisierung gehört? Hat sie von den BRICS-Staaten gehört? Und begreift sie, dass galoppierende Schulden und Defizite die Grundstrukturen der Wirtschaft und des Finanzsystems der USA zerstören?

Aber sicher doch, sie weiß das alles. Sie weiß auch, dass sie nichts daran ändern kann, außer durch erhöhte Geldproduktion. Ihre Hauptaufgabe ist das Wahren des Anscheins, wobei sie darauf hofft, dass das System nicht während ihrer Amtszeit kollabiert. Dann könnte sie den Staffelstab unversehrt an den nächsten Finanzminister weiterreichen, der die Schuld dann auf sich nehmen müsste.

BRICS-Staaten

Schon jetzt haben die BRICS 10 Mitgliedsländer – Indien, China, Brasilien, Russland, Südafrika, Saudi-Arabien, die VAE, Iran, Ägypten und Äthiopien.

Zusätzlich wollen 30 weitere Länder der Vereinigung beitreten, so z.B. Venezuela.

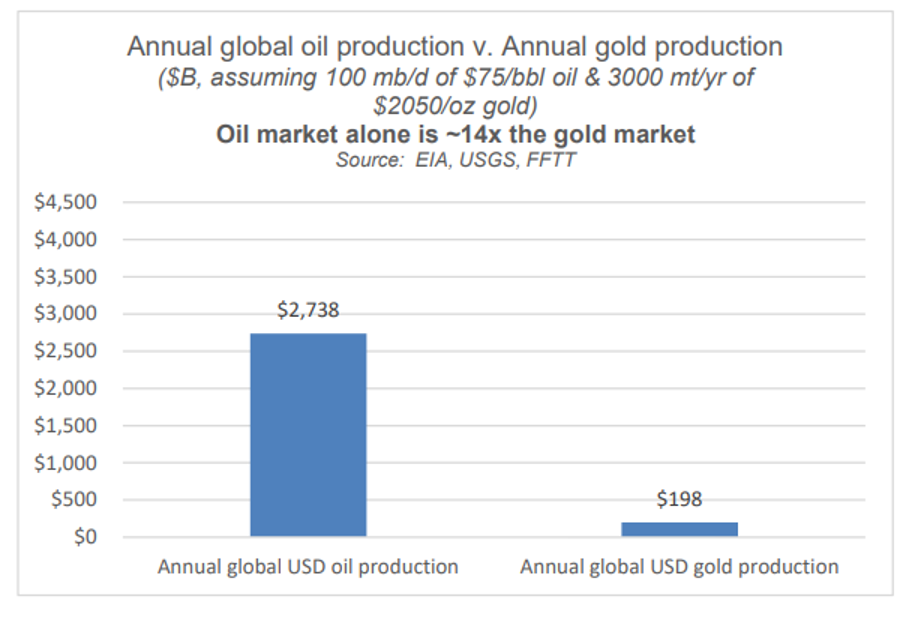

Die BRICS-Staaten produzieren knapp 50 % des globalen Öls.

Doch mit Blick auf die Ölreserven zeigt sich, dass die derzeitigen BRICS-Mitgliedsländer und die angehenden Kandidaten (wie Venezuela) gemeinsam über Ölreserven verfügen, die 20-mal größer sind als die der USA.

PEAK ENERGY

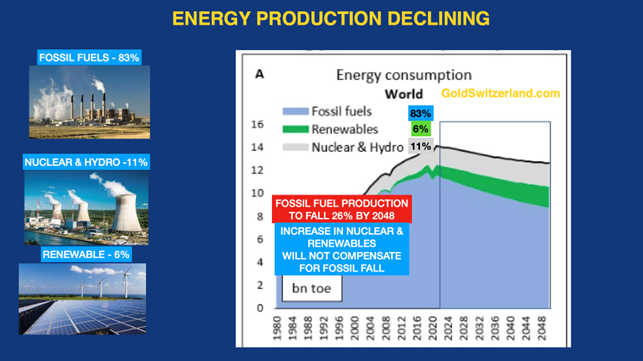

Eine weitere große ökonomische Krise für die Welt wartet in Form eines schrumpfenden Energiegesamtsystems.

Die Weltwirtschaft wird von Energie angetrieben, sprich von fossilen Energieträgern. Ohne ausreichende Energiemengen würde ein verheerender Rückgang der Lebensstandards einsetzen. Aktuell setzt sich die globale Energie zu 83 % aus fossilen Energieträgern zusammen. Diese schwere Abhängigkeit von fossilen Brennstoffen wird sich wahrscheinlich auch in den kommenden Jahrzehnten nicht ändern.

Auch das Elektroauto ist, wie ich immer erwartet hatte, nicht mehr der heilige Gral, den die Regierungen dieser Welt dem Endverbraucher aufdrücken können.

Dafür gibt es einfach zu viele Probleme mit den Elektrofahrzeugen, wie z.B. die Kaufpreise, die Reparaturkosten, die Reichweiten und die fragwürdigen CO2-Vorteile. Auch umwelttechnisch sind Elektrofahrzeuge ein Desaster, weil ihre Batterien eine geringere Lebensdauer haben und nicht recycelt werden können.

Doch das ist nicht das einzige Problem. Während der ersten 95.000 bis 115.000 km produziert ein Elektrofahrzeug mehr CO2 als ein herkömmlicher Verbrenner.

Es bilden sich aktuell größere Lagerbestände bei unverkauften Elektroautos; zudem verschärfen Unternehmen wie Hertz die Lage, indem sie 20.000 Fahrzeuge zu niedrigen Preisen abstoßen.

Darüber hinaus werden für die Herstellung EINER Batterie 250 Tonnen Gestein und Mineralien benötigt. Im Rahmen von Abbau und Herstellung werden somit zehn bis 20 Tonnen CO2 verursacht – noch bevor das Fahrzeug nur einen Meter gefahren ist.