Pourquoi l’Or est-il en Hausse Aujourd’hui et Vers Où Se Dirige-t-il Demain ?

Il va sans dire que chez VON GREYERZ, nous passons beaucoup de temps à penser à… l‘or.

La Complexité, la Simplicité, les Mathématiques et l’Histoire

Année après année, et semaine après semaine, il y a toujours une nouvelle façon d’examiner les mouvements du prix de l’or et de déchiffrer les forces évidentes et moins évidentes qui se cachent derrière, devant, au-dessus et au-dessous de son mouvement monétaire et, oui, métallique, à travers le temps.

Aujourd’hui, alors que nous sommes au début du 21e siècle et que plus de 100 ans se sont écoulés depuis la conception pas si immaculée de la Fed au début du 20e siècle nous pourrions (et nous l’avons déjà fait) consacrer des pages et des paragraphes à des tournants décisifs dans l’histoire truquée de la monnaie papier par rapport à la monnaie métallique.

Parfois, cet effort peut sembler intense et même complexe, avec toutes sortes de faits historiques, de comparaisons mathématiques et de « grands événements ».

Les tournants de la relation de l’or avec les monnaies fiduciaires et son rôle dans la préservation du patrimoine, par exemple, ne sont connus que d’une minorité avouée, puisque l’or physique ne représente qu’environ 0,5 % des allocations financières mondiales.

Langue de l’Or

Pourtant, la nécessité, le rôle et l’orientation de l’or sont assez clairs, du moins pour ceux qui ont des yeux pour voir et des oreilles pour entendre.

L’histoire, par exemple, a des choses claires à dire sur le papier-monnaie.

Il en va de même pour l’or.

Depuis les promesses de Bretton Woods en 1944 et la trahison ouverte et ultérieure de Nixon en 1971, jusqu’à l’externalisation du rêve américain vers la Chine en 2001 sous Clinton (et l’OMC) ou la récente militarisation de l’USD au premier trimestre 2022, l’or a observé, agi et parlé à ceux qui comprennent son langage.

La Grande Question : Pourquoi l’Or Augmente-t-il Maintenant ?

Cette année, alors que l’or atteint des sommets inégalés, qu’il perce les lignes de résistance et qu’il se dirige vers ce que les fantaisistes de Wall Street appellent la « découverte des prix », nous recevons à juste titre de nombreuses demandes d’entretien, des appels téléphoniques et même des courriels de la part d’amis qui sont restés silencieux pendant des années et qui nous posent soudain la même question :

« Pourquoi l’or augmente-t-il maintenant ? »

Le côté Wall Street de mon cerveau bizarre, qu’il le veuille ou non, s’emballe devant de telles questions.

Jamais à court de mots, ma plume et ma bouche s’empressent d’épiloguer sur les nombreuses réponses à la question de savoir pourquoi l’or est important pour toujours en général, et pourquoi il est en hausse en particulier aujourd’hui.

À cette fin, la liste des réponses fantaisistes et moins fantaisistes apportées à cette question au cours des dernières années, dans les articles et les interviews, pourrait être aussi simple (ou aussi complexe) que la liste suivante de 7 facteurs clés :

Les Sept Malins

- Toute crise de la dette entraîne une crise monétaire : Bon pour l’or.

- Toutes les monnaies de papier, comme le disait Voltaire, finissent par revenir à leur valeur de zéro, et toutes les nations criblées de dettes, comme le disaient von Mises, David Hume et même Ernest Hemingway, avilissent leurs monnaies pour conserver leur pouvoir : Bon pour l’or.

- La hausse des taux (et la domination fiscale) utilisée pour « lutter contre l’inflation » est trop coûteuse pour le portefeuille de l’Oncle Sam, qui, comme tous les pays endettés, dépréciera sa monnaie pour payer ses propres reconnaissances de dettes – d’où l’intérêt de l’or : Bon pour l’or.

- Les banques centrales mondiales se débarrassent des titres américains mal-aimés et peu fiables et empilent l’or à des niveaux indéniablement importants : Bon pour l’or.

- Après avoir importé l’inflation américaine pendant des générations et avoir été le chien battu par la queue de l’USD, les pays BRICS+, poussés par un billet vert militarisé, détournent lentement mais sûrement leur queue de l’USD, ce qui est : Bon pour l’or.

- Les puissances pétrolières du Conseil de coopération du Golfe, autrefois séduites (vers 1973) par un dollar américain à haut rendement et un dollar vénéré dans le monde entier, vendent désormais ouvertement du pétrole en dehors de la version 2024 de ce dollar américain à rendement bien plus faible et à la confiance bien moins grande : Bon pour l’or.

- Ce simulacre légalisé de fixation des prix, connu sous le nom de COMEX, employé en 1974 pour maintenir en permanence le prix de l’or, est en train d’épuiser l’or physique nécessaire pour, eh bien… fixer le prix de l’or – c’est pourquoi : Bon pour l’or.

En bref, chacun de ces thèmes – les niveaux de dette souveraine (et sans précédent), les leçons de l’histoire de la dette, les secrets des marchés de taux, les banques centrales mondiales qui se débarrassent des titres américains, les implications de l’évolution des marchés pétroliers et l’escroquerie des produits dérivés de gré à gré qui se fait passer pour du capitalisme – expliquent tous pourquoi l’or est en hausse aujourd’hui.

Cette liste est certes simple, mais les forces, les indicateurs, le jargon, les mathématiques et les tendances propres à chaque thème peuvent s’avérer complexes, car chaque thème mérite en fait son propre manuel plutôt qu’une liste à puces.

En effet, les monnaies, les marchés, l’histoire, les obligations, la géopolitique, les mouvements d’énergie et les bureaux de dérivés sont de petites créatures compliquées.

Mais malgré toute cette complexité, cette étude et cette réflexion, si l’on veut vraiment répondre à la question « pourquoi l’or augmente-t-il maintenant ? », la réponse est presque trop simple pour ceux d’entre nous qui souhaitent paraître, eh bien… « complexes ».

La Réponse Trop Simple à la Grande Question

En d’autres termes, la réponse simple – celle qui dépasse le brouillard, le jargon et les mathématiques des marchés financiers « sophistiqués » – se résume à ceci :

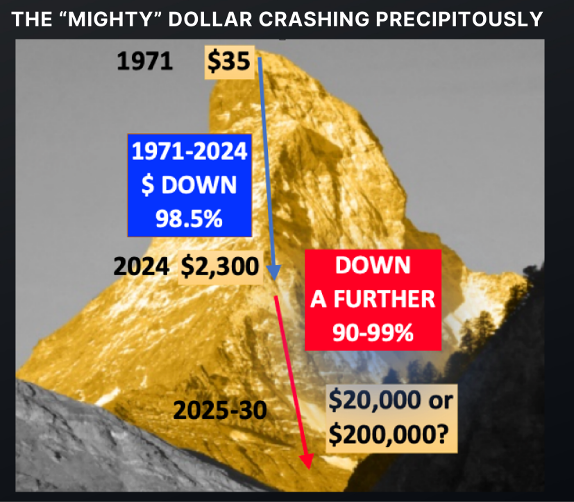

L’OR N’AUGMENTE PAS DU TOUT. LE DOLLAR AMÉRICAIN SEUELEMENT DEVIENT DE PLUS EN PLUS FAIBLE.

Chez VON GREYERZ, nous ne mesurons jamais la valeur de l’or en dollars, en yens, en euros ou en toute autre monnaie fiduciaire. Nous mesurons l’or en onces et en grammes.

Pourquoi ?

Parce que l’histoire et les mathématiques (ainsi que tous les événements financiers, géopolitiques et sociaux actuels et insensés qui nous regardent droit dans les yeux aujourd’hui) nous enseignent qu’il ne faut pas faire confiance à une monnaie soutenue par l’homme (ou à la « pleine foi dans la confiance » de l’UST ou d’une monnaie cliquée par la souris de la Fed), mais qu’il faut plutôt chercher la valeur dans les métaux monétaires créés par la nature.

Faux Billets & Promesses Vides

Une fois qu’une monnaie a perdu son support en or (clin d’œil à Nixon), elle n’est plus que la promesse vide d’un gouvernement désormais libre d’imprimer et de dépenser sans chaperon pour acheter des votes, des bulles de marché et même un prix Nobel (c’est-à-dire ce que Hemingway appelait la « prospérité temporaire »), mais de refiler la facture et l’inflation aux générations futures (ce que Hemingway appelait alors la « ruine permanente »).

L’Or ne fait Rien

Alors oui, l’or, comme Buffet et d’autres l’ont dit, « ne fait rien ». Il se contente de rester assis et de vous regarder fixement.

Mais pendant que cette pierre sans rendement reste là à ne rien faire, la monnaie qui sert à mesurer votre patrimoine est en fait en train de fondre comme un glaçon, un jour, un mois et une année après l’autre.

Voici pour « Ne Rien Faire » : Prix vs. Valeur

Parfois, une image peut dire mille mots et donner un sens immédiat aux sujets ou thèmes économiques les plus complexes, tels que « prix vs. valeur » ou « réserve de valeur ».

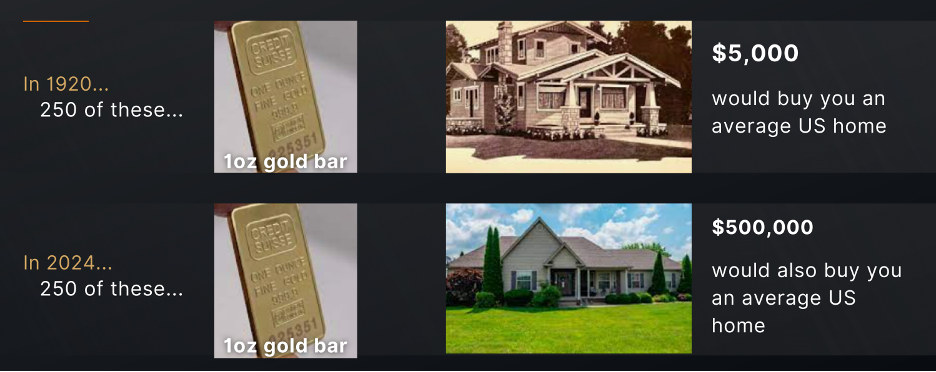

Pensez, par exemple, à une barre d’or d’une once qui ne fait rien en 1920.

Eh bien, si vous aviez 250 de ces onces sans intérêt dans une boîte à chaussures en 1920, dont le « prix » était alors d’environ 20 USD l’once, vous pouviez vous offrir la maison américaine moyenne, dont le prix était alors de 5 000 USD.

Aujourd’hui, le prix moyen d’une maison aux États-Unis est de 500 000 dollars.

Ainsi, si votre grand-père vous laissait une boîte à chaussures contenant 5 000 dollars froissés, cela ne suffirait même pas à payer les travaux d’aménagement paysager nécessaires à cette même maison aujourd’hui.

Mais si votre grand-père vous avait remis une boîte à chaussures contenant ces mêmes lingots d’or de 250 onces (dont le « prix » est aujourd’hui de 2 300 dollars), vous auriez pu acheter la même maison moyenne et le paysagiste aussi – avec un bon pourboire pour ce dernier.

Alors, pensez-vous toujours que ces petits lingots d’or vous regardent sans rien faire ?

Après tout, la boîte à chaussures contenant les 5 000 USD était très occupée à faire une chose très bien, à savoir : perdre sa valeur comme la neige qui fond sur le flanc d’une montagne au printemps…

Alors, avec quelle boîte à chaussures voudriez-vous mesurer votre patrimoine ?

Celle qui est mesurée en dollars fiduciaires perdant activement de la valeur ? Ou celui qui est mesuré en onces d’or « ne faisant rien » mais qui conserve sa valeur ?

Parfois, la complexité est aussi simple que cela.

La Prochaine Grande Question : Où Ira l’Or Demain ?

Le chemin pour répondre à cette question est tout aussi clair que celui que nous venons de parcourir.

Les « Sept Malins » susmentionnés sont autant de facteurs qui, selon nous, continueront à faire baisser le dollar et donc à faire monter l’or, car, je le répète, ce n’est pas l’or qui va se renforcer, mais toutes les monnaies fiduciaires en général, et le dollar militarisé, méfiant et surendetté en particulier, qui vont s’affaiblir.

Mais pour ceux qui sont toujours convaincus, de manière compréhensible et réaliste, que malgré leurs innombrables et presque infinis défauts, les États-Unis (et leur dollar) restent, pour l’instant du moins, le meilleur cheval de l’usine de colle, on peut affirmer que, mesuré par rapport à d’autres monnaies (c’est-à-dire le DXY), le dollar est suprême et que, lorsque les marchés financiers s’affaibliront, les investisseurs afflueront vers lui comme vers un canot de sauvetage dans la tempête.

Théorie du Milk-Shake ?

Ce point de vue crédible est défendu par des personnes très intelligentes comme Brent Johnson, avec qui j’ai longuement discuté de l’USD.

La « théorie du milkshake » de Brent soutient intelligemment que les puissantes forces de la demande de l’euro-dollar, du SWIFT et des marchés dérivés, par exemple, créent un bruit de succion massif, semblable à celui d’une paille, pour le dollar « laiteux », dont la demande le maintiendra fort et l’enverra plus fort dans les saisons à venir.

Il se peut qu’il ait raison.

Mais je pense différemment.

Pourquoi ?

Deux raisons principales ressortent.

Pas de « Paille » pour l’UST

Premièrement, malgré les forces indéniablement puissantes de la demande en faveur du dollar, la demande de titres américains est, et a été, en chute libre dans le monde entier depuis 2014. En d’autres termes, les étrangers ne font plus autant confiance aux reconnaissances de dettes américaines qu’avant que l’Amérique ne devienne un piège à dettes.

Depuis que les intérêts étrangers (banques centrales) sur les titres américains ont commencé à vendre en net en 2014, et que les intérêts sur l’or ont commencé à acheter en net en 2010, le seul acheteur en dernier ressort de la dette publique américaine a été la Fed américaine, et le seul outil dont dispose la Fed américaine pour acheter cette dette est un clic de souris (« imprimante à billets ») à l’Eccles Building.

Malheureusement, créer de l’argent à partir de rien n’est pas une politique durable, mais un fantasme à court terme. Plus important encore, une telle politique est intrinsèquement, et par definition : Inflationniste.

Ma Théorie de la Realpolitik Américaine…

La deuxième raison, peut-être la plus importante, pour laquelle il est assez facile de voir (ou d’argumenter) l’avenir de la baisse du dollar, est la suivante :

MÊME L’ONCLE SAM VEUT ET A BESOIN D’UN DOLLAR PLUS FAIBLE.

Pourquoi ?

Parce que la seule façon de sortir du plus grand trou de la dette que les États-Unis aient jamais connu est de gonfler la monnaie pour « sauver » un système par ailleurs pourri.

Nous en discutons depuis des années, et les faits qui étayent ce schéma (et ce point de vue) historiquement répété n’ont pas changé ; ils se sont simplement aggravés.

C’est pourquoi il était facile de prévoir que l’inflation ne serait pas « transitoire », malgré tous les commentaires inutiles (et le langage de la Fed) affirmant le contraire.

C’est également la raison pour laquelle il était facile de voir que la « guerre contre l’inflation » de Powell était une ruse politique – un jeu d’optique.

L’objectif réel de Powell était (et reste) inflationniste via des taux réels négatifs (c’est-à-dire une inflation supérieure aux rendements obligataires à 10 ans).

Ainsi, même en poursuivant ses hausses de taux anti-inflationnistes « plus haut pour plus longtemps », l’inflation réelle, dont Powell avait besoin, continuait de s’envoler.

Mais il (et le BLS) a pu contourner cette réalité embarrassante de l’IPC en mentant simplement sur l’inflation réelle...

En d’autres termes : La langue de bois classique de DC…

La Chine ne Devient pas Japonaise

Mais au cas où vous auriez encore besoin d’une preuve supplémentaire que les États-Unis veulent et ont besoin d’un dollar plus faible pour simuler leur sortie du désastre de la dette qu’ils ont eux-mêmes créé par le biais d’un dollar de plus en plus dilué à VOS frais, considérez simplement ce qui se passe avec la Chine.

À l’insu de beaucoup, Mme Yellen s’est précipitée en Asie pour convaincre, cajoler ou même menacer la Chine afin qu’elle accepte un affaiblissement du dollar par rapport au yuan.

Pourquoi ?

Parce que la version antérieure du dollar, « plus forte » depuis 40 ans, a rendu les exportations américaines coûteuses (et les déficits commerciaux) incapables de concurrencer les produits chinois moins chers.

Ce jeu des monnaies flottantes était un tour que les États-Unis jouaient au Japon lorsque j’étais enfant : affaiblir le dollar pour lutter contre le soleil de la puissance japonaise alors en pleine ascension.

Mais la Chine n’est pas le Japon. Elle ne laissera pas flotter sa monnaie en termes de dollars.

Que peuvent donc faire les États-Unis pour affaiblir le dollar sans contrarier la Chine ?

Les États-Unis Veulent-ils Enfin une Hausse du Prix de l’Or ?

Eh bien, comme Luke Gromen le démontre une fois de plus, la voie la plus simple pour toutes les parties concernées est de laisser l’or aller beaucoup plus haut.

Le chemin le plus sûr et le plus régulier vers un dollar plus faible est une hausse du prix de l’or.

Le département du Trésor de Mme Yellen pourrait utiliser son Fonds de stabilisation des changes pour acheter/vendre de l’or et d’autres titres financiers afin de contrôler l’USD sans avoir à compter autant sur l’imprimante à billets de la Fed, désormais embarrassante.

L’or est désormais un point de pivot et un outil essentiel pour les États-Unis. Si l’or atteignait, par exemple, 4 000 dollars alors que le CNY est à 16 000, la banque centrale chinoise devrait revoir son taux de change à la hausse en termes de dollars, ce qui pousserait le CNY à augmenter.

Mais un tel arrangement ne dérangera pas la Chine, car elle détient beaucoup plus d’or que ne l’indique le World Gold Council.

Plutôt que de laisser flotter le CNY en dollars, la Chine pourrait laisser flotter le CNY en or.

En bref : un véritable gagnant-gagnant pour la Chine et les États-Unis, avec l’or en tête.

Ou autrement, vous savez qu’il y aura un effet de levier sur l’or, quand la Chine et Washington cherchent tous deux à augmenter le prix de l’or.

Sur la base de ce qui précède, pensez-vous toujours que l’or ne fait rien ?

Réfléchissez davantage.

À Propos Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD