Warum steigt Gold jetzt, und wohin geht es morgen?

Bei VON GREYERZ wird zweifellos recht viel über – ja Gold! – nachgedacht.

Komplexität, Simplizität, Mathematik und Geschichte

Jahr für Jahr und Woche für Woche bieten sich stets neue Möglichkeiten, die Goldpreisbewegungen zu begutachten und die naheliegenden als auch nicht so naheliegenden Kräfte zu dechiffrieren, die Gold auf seiner monetären, aber auch metallischen Reise durch die Zeit von allen Seiten begleiten.

Heute, am Ende des ersten Viertels des 21. Jahrhunderts, und weit über 100 Jahre nach der eher befleckten Konzeption der US-Notenbank zu Beginn des 20. Jahrhunderts, könnten (und konnten) wir seiten- und absatzweise über die entscheidenden Wendepunkte referieren, die sich im Spannungsfeld zwischen Papier- und Metallgeld im Verlauf der zum Scheitern manipulierten Währungsgeschichte ergeben haben.

Zeitweise kann (und konnte) ein solches Unterfangen – mit all seinen historischen Fakten, rechnerischen Vergleichen und „Großereignissen“ – heftig und komplex wirken.

Die Wendepunkte in den Wechselverhältnissen von Gold und Fiat-Währungen – aber auch die Rolle von Gold bei der Vermögenserhaltung – sind nur einer ausgewiesenen Minderheit bekannt, denn auch bei der globalen Mittelallokation ist physisches Gold zu nur 0,5 % beteiligt.

Die Sprache des Goldes

Dennoch sind Bedarf, Funktion und Tendenz von Gold recht klar und unverstellt, zumindest für jene, die Augen zum Sehen und Ohren zum Hören haben.

So hat die Geschichte ein paar ganz konkrete Dinge über Papiergeld zu sagen.

Genauso Gold.

Seit den Bretton-Woods-Versprechungen von 1944 und derem klaren Bruch 1971 durch Nixon, seit der Auslagerung des American Dream nach China unter Clinton (und der WTO) ab 2001 oder seit der jüngst erfolgten Waffenfähigmachung des US-Dollars im ersten Quartal 2022 hat Gold immer wieder beobachtet, gehandelt und gesprochen – zu allen, die seine Sprache verstehen.

Die große Frage lautet: Warum steigt Gold jetzt?

Da Gold in diesem Jahr Allzeithochs markiert, Widerstandslinien bricht und auf das zurast, was extravagant „Preisfindung“ genannt wird, bekommen wir verständlicherweise jede Menge Interviewanfragen, Anrufe und sogar Emails von Freunden, um die es jahrelang still war. Und alle fragen plötzlich dasselbe:

„Warum steigt Gold jetzt?“

Wohl oder übel begeistern solche Fragen die Wall-Street-Seite meines merkwürdigen Gehirns.

Warum ist Gold allgemein immer wichtig und warum steigt es insbesondere gerade jetzt? Nie um Worte verlegen, versuchen mein Stift und mein Mund, sogleich schwärmerisch Antwort geben.

Eine aus den Artikeln und Interviews der letzten Jahre resultierende Liste origineller und nicht ganz so origineller Antworten könnte schließlich so schlicht (oder so komplex) aussehen, wie die folgende Liste aus 7 Schlüsselfaktoren:

Die bösartigen Sieben

- Jede Schuldenkrise führt zu einer Währungskrise – ergo: Gut für Gold.

- Jede Papierwährung, so stichelte Voltaire, wird am Ende zu ihrem Papierwert von null zurückkehren; und alle überschuldeten Staaten, so mahnten von Mises, David Hume und sogar Ernest Hemingway, entwerten zum Zweck des Machterhalts ihre Währungen – ergo: Gut für Gold.

- Zinserhöhungen (und fiskalische Dominanz) als Mittel im „Kampf gegen die Inflation“ sind selbst für Uncle Sams Geldbörse zu teuer. Folglich werden auch die USA, wie alle überschuldeten Nationen, die Landeswährung entwerten, um die eigenen Schuldscheine finanzieren zu können – ergo: Gut für Gold.

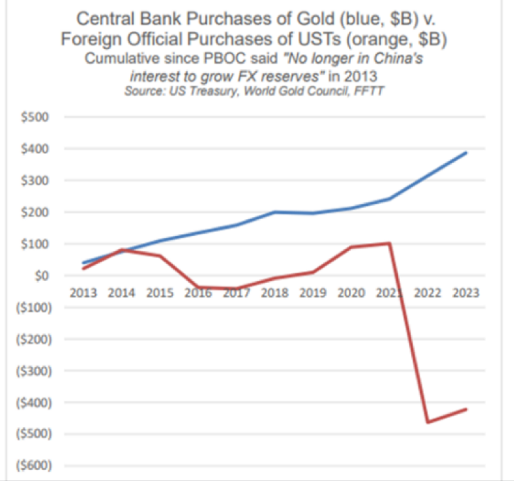

- Die Zentralbanken der Welt stoßen die unbeliebten und unter Vertrauensverlust leidenden US-Staatsanleihen ab und stapeln Gold in zweifellos signifikanten Mengen auf – ergo: Gut für Gold.

- Als jahrzehntelanger Importeur von US-Inflation und als Hund, der von seinem „US-Dollar-Schwanz“ durchgewackelt wird, wenden sich die erweiterten BRICS-Staaten jetzt, seitdem der US-Dollar kampffähig gemacht wurde, langsam aber sicher vom USD-Leithund ab – ergo: Gut für Gold.

- Die Öl-Mächte des Golf-Kooperationsrats, die sich einst (ca. 1973) aufgrund renditestarker US-Staatsanleihen und einem weltweit geachteten US-Dollar für die Petrodollar-Vereinbarungen gewinnen ließen, verkaufen heute unverhohlen Öl in anderen Währungen, wobei auch die 2024er-Version der US-Staatsanleihe viel weniger Rendite bringt und der heutige US-Dollar deutlich an Vertrauen verloren hat – ergo: Gut für Gold.

- Dem legalisierten Preisfindungsschwindel (auch bekannt als COMEX), der seit 1974 genutzt wird, um permanenten Abwärtsdruck bei den Goldkursen zu erzeugen, geht nun langsam das physische Gold aus, welches für … nun ja… Preisfestsetzungen ganz einfach benötigt wird – ergo: Gut für Gold.

Kurzum: Beispiellose Staatsverschuldungsstände, historische Schuldenlektionen, die Geheimnisse der Zinsmärkte, globale Zentralbanken, die UST abstoßen, die Folgewirkungen einer veränderten Ölmarktlandschaft und Betrug im Rahmen des außerbörslichen Derivatehandels (OTC) – all diese Themen erklären DURCHAUS, warum Gold jetzt steigt.

Auch wenn diese Liste schlicht wirken mag, so können die Kräfte, Indikatoren, Fachsprachen, Mathematik und Trends, die bei jedem dieser Themen eine Rolle spielen, freilich komplex sein; eigentlich wäre jedes einzelne Thema ein gesondertes Lehrbuch wert und nicht bloß einen Stichpunkt.

In der Tat sind Währungen, Märkte, Geschichte, Anleihen, Geopolitik, Energiefragen und Derivatehandelsabteilungen kleine komplizierte Biester.

Doch aller Komplexität, Vertiefung und Überlegungen zum Trotz: Wer sich wirklich mit der Frage „Warum steigt Gold jetzt?“ befassen möchte, der könnte auf eine Antwort stoßen, die fast schon zu simpel ist für all jene von uns, die gerne … nun ja… „komplex“ wirken möchten.

Die zu simple Antwort auf die große Frage

Mit anderen Worten: Die leichte Antwort – eine Antwort, die den Nebel und den Fachsprech- und Mathewust „ausgeklügelter“ Finanzmärkte ganz einfach durchbricht – lässt sich wie folgt herunterbrechen:

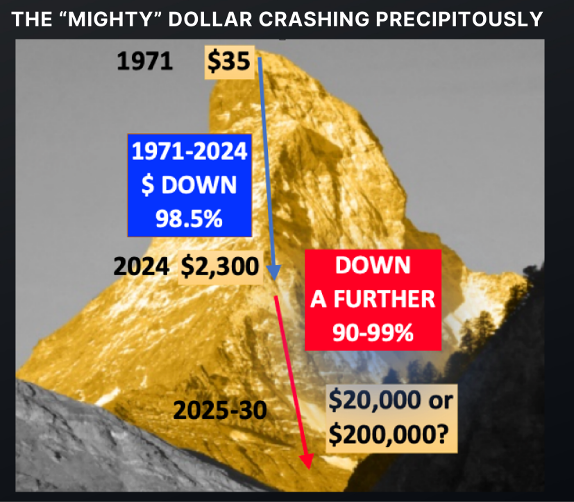

GOLD STEIGT ÜBERHAUPT NICHT. ALLEIN DER US-DOLLAR WIRD IMMER SCHWÄCHER UND SCHWÄCHER.

Wir bei VON GREYERZ bemessen den Wert von Gold nie in Dollar, Yen, Euro oder anderen Fiat-Währungen. Wir bemessen in ihn nur in Unzen oder Gramm.

Warum?

Weil uns Geschichte und Mathematik (sowie die sich direkt vor unseren Augen abspielenden, wahnsinnigen Ereignisse in den Bereichen Finanz, Geopolitik und Soziales) Folgendes lehren: Traue keiner Währung, die durch „Menschliches“ gedeckt ist (oder durch „vollstes Vertrauen und Glauben“ an die US-Staatsanleihe bzw. an die mausgeklickte Währung der US-Notenbank) und suche stattdessen Wert in Geldmetallen, die von der Natur erschaffen wurden.

Scheingeld & Leere Versprechen

Sobald eine Währung ihre Golddeckung verliert (Anspielung an Nixon), ist sie nichts weiter als ein leeres Versprechen des Staates, dem es ab jetzt freisteht, ohne Anstandswauwau Geld zu drucken und auszugeben, um damit Wählerstimmen, Marktblasen und sogar Nobelpreise zu kaufen (also das, was Hemingway als „vorläufigen“ Wohlstand bezeichnete); anschließend wird die Rechnung und die Inflation an zukünftige Generationen weitergereicht (was Hemingway „permanenten Ruin“ nannte).

Gold tut nichts

Also ja, es stimmt, dass Gold, wie Buffet und andere scherzten, „nichts tut“. Es liegt einfach nur da und starrt Sie an.

Doch während dieser ertraglose „pet rock“ dort liegt und einfach „nichts tut“, ist die Währung, in der Ihr Vermögen bemessen wird, schwer damit beschäftigt, wie ein Eiswürfel wegzuschmelzen – Tag für Tag, Monat für Monat, Jahr für Jahr.

So viel zum Thema Nichtstun: Preis vs. Wert

Manchmal sagen Bilder mehr als tausend Worte und sorgen dafür, dass selbst die komplexesten ökonomischen Problematiken oder Themen – wie „Preis vs. Wert“ oder „Wertspeicher“ – ganz plötzlich Sinn ergeben.

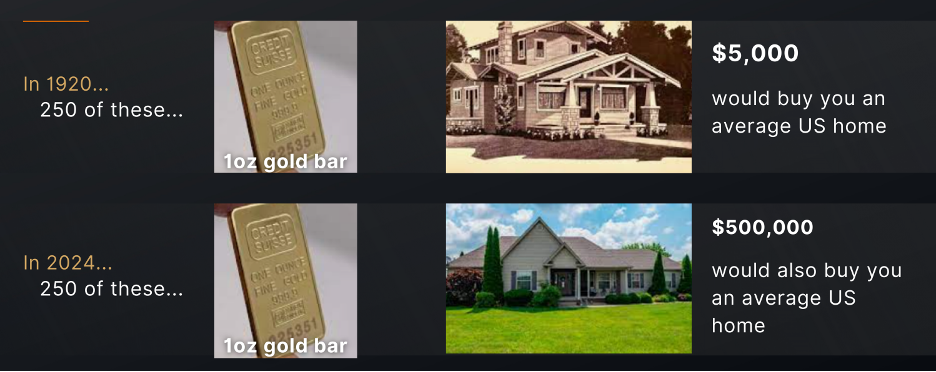

Denken Sie beispielsweise an einen 1-Unze-Goldbarren, der einfach nichts tut…sagen wir im Jahr 1920.

Hätten Sie nun im Jahr 1920 250 solcher nichts tuender Unzen in einem Schuhkarton liegen, die damals mit 20 $ pro Unze „bepreist“ wurden, dann hätten Sie sich in den USA ein durchschnittliches Haus leisten können – zum damaligen Preis von 5.000 US$. Heutzutage liegt der Durchschnittspreis eines solchen Hauses jedoch bei 500.000 US$.

Hätte Ihr Großvater Ihnen also einen Schuhkarton mit 5.000 knittrigen US-Dollars hinterlassen, so ließe sich damit nicht einmal die Landschaftsgestaltung finanzieren, die man für dasselbe Haus heute bräuchte.

Hätte Ihnen Ihr Großvater stattdessen aber einen Schuhkarton mit eben jenen 250 Einzelunzengoldbarren hinterlassen (die heute mit ca. 2.300 US$ / Unze „bepreist“ sind), dann könnten Sie sich dasselbe Durchschnittshaus nebst Landschaftsgärtner leisten – gutes Trinkgeld für ebendiesen inbegriffen.

Denken Sie jetzt immer noch, diese kleinen Goldbarren hätten Sie nur angestarrt und nichts getan?

Immerhin war der Schuhkarton mit den 5.000 US-Dollarnoten schwer damit beschäftigt, eines zu tun, nämlich: Eigenwert verlieren wie ein Berghang Schnee im Frühling…

Also: In welchen Schuhkarton würden Sie gerne Ihr Vermögen messen?

Dort, wo in Fiat-Dollar gemessen wird, die aktiv an Wert verlieren? Oder dort, wo in Goldunzen gemessen wird, die „nichts tun“ außer ihren Wert beizubehalten?

Manchmal ist das Komplexe wirklich so simpel.

Die nächste große Frage: Wohin geht es mit Gold morgen?

Der Weg zur Antwort auf eine solche Frage ist so klar vorgezeichnet, wie der Weg, den wir gerade beschritten haben.

Die oben erwähnten „Bösartigen Sieben“ sind jeweils Faktoren, die unserer Ansicht nach auch in Zukunft den US-Dollar belasten werden und somit Gold in die Höhe treiben. Und um es zu wiederholen: Es ist nicht so, dass Gold stärker werden würde, es sind vielmehr die Fiat-Währungen im Allgemeinen, und insbesondere der kampffähig gemachte, mit Misstrauen kämpfende und überschuldete US-Dollar, die schwächer werden.

Allen, die verständlicherweise und realistischerweise immer noch überzeugt sind, dass die USA (und ihr Dollar) trotz ihrer unzähligen und fast endlosen Mängel zumindest bis auf Weiteres das beste Pferd im Schlachthof bleiben werden, sei gesagt, dass einige Argumente dafür sprechen, dass der US-Dollar in Relation zu anderen Währungen (sprich im Kontext des Dollar-Index / DXY) überlegen ist und dass sich Investoren bei Finanzmarktschwäche um ihn scharen werden wie um ein Rettungsboot im Sturm.

Milchshake-Theorie?

Solche glaubwürdigen Ansichten werden von sehr schlauen Leuten wie Brent Johnson geteilt, mit dem ich ausgiebig über den US-Dollar diskutiert habe.

Brent Johnsons „milkshake theory“ legt vernünftig dar, dass mächtige Nachfragekräfte aus verschiedenen Bereichen wie Eurodollar, SWIFT und Derivatemärkte „milchigen“ US-Dollar ansaugen würden und dabei ein massives „strohhalmartiges“ Schlürfgeräusch erzeugen; diese Nachfrage werde den US-Dollar stark halten und in den vor uns liegenden Zeiten erstarken lassen.

Er könnte in der Tat recht haben.

Doch hier bin ich anderer Ansicht.

Warum?

Zwei Hauptgründe stechen dabei hervor.

Kein „Strohhalm“ für die US-Staatsanleihe

Erstens: Trotz der nicht zu leugnenden, starken Nachfragekräfte auf Seiten des US-Dollars ist die Nachfrage nach US-Staatsanleihen weltweit seit 2014 stark am Sinken. Das heißt also, dass man im Ausland den Schuldtiteln der USA nicht mehr im selben Maße Vertrauen schenkt wie damals, als Amerika noch keine Schuldenfalle war.

Seitdem sich das ausländische (Zentralbanken-) Interesse an US-Staatsanleihen ab 2014 in Nettoverkäufen äußert (und in Netto-Goldkäufen seit 2010), gibt es für die staatlichen Schuldtitel der USA nur noch einen letztinstanzlichen Käufer – die Federal Reserve. Und diese hat beim Ankauf besagter Schulden nur ein Werkzeug zur Verfügung: einen Mausklicker („Gelddrucker“) im Fed-Hauptquartier.

Leider ist Geldschöpfung aus dem Nichts keine nachhaltige Politik, sondern kurzfristige Utopie. Vor allem ist eine solche Politik inhärent und definitionsgemäß – inflationär.

Meine US-Realpolitik-Theorie…

Der zweite und vielleicht wichtigere Grund für eine sinkende Zukunft des US-Dollars ist recht leicht zu erkennen (oder darzulegen):

SELBST UNCLE SAM MÖCHTE UND BRAUCHT EINEN SCHWÄCHEREN DOLLAR.

Warum?

Weil der einzige Weg aus dem größten Schuldensumpf der US-Geschichte nur über das Weginflationieren dieser Schulden führen kann; somit wird die Landeswährung entwertet, um ein an sich marodes System zu „retten“.

Das ist seit Jahren unsere Argumentationslinie, und die Tatsachen, die dieses nachweislich historische Muster (und unsere Ansicht) stützen, haben sich nicht geändert; sie sind einfach nur schlimmer geworden.

Deswegen war es leicht, vorhersagen, dass die Inflation nicht vorübergehend sein werde, aller nutzlosen Gegenkommentare (und Fed-Sprechakte) zum Trotz.

Deswegen war es auch leicht, zu erkennen, dass Powells „Krieg gegen die Inflation“ ein politischer Trick ist – eine optische Maßnahme.

Powells tatsächliche Zielsetzung war (und bleibt) inflationär – mittels negativer Realzinsen (d.h. Inflation übersteigt die Rendite 10-jähriger Anleihen).

Also: Selbst als Powell mit antiinflationären Zinserhöhungen seine „ausgedehnte Hochzinsphase“ aktiv vorantrieb, ging die tatsächliche Inflation, die Powell brauchte, weiterhin durch die Decke.

Allerdings war er (und das Statistikamt des US-Arbeitsministeriums, BLS) in der Lage, diese peinliche Verbraucherpreisrealität dadurch zu umgehen, dass in puncto tatsächliche Inflation ganz einfach gelogen wurde…

Mit anderen Worten: Klassische Washingtoner Doppelzüngigkeit…

China wird nicht Japan

Wer weitere Indizien dafür benötigt, dass die USA einen schwächeren US-Dollar wollen und brauchen, um sich aus dem hausgemachten Schuldendesaster mittels Währungsverwässerung (und auf Kosten der DOLLAR-NUTZER) heraustricksen zu können, der sollte einfach schauen, was gerade mit China passiert.

Wie viele vielleicht nicht wissen werden, ist Finanzministerin Yellen nach Asien gehuscht, um China mit Schmeicheleien oder gar Drohungen davon zu überzeugen, einen schwächeren US-Dollar im Verhältnis zum CNY zu akzeptieren.

Warum?

Weil die frühere und „stärkere“ 40-Jahre-Version des US-Dollars dafür gesorgt hat, dass die teuren US-Exporte (Handelsdefizite!) nicht mit den billigeren chinesischen Gütern konkurrieren konnten.

Diese Form der Wechselkursflexibilisierung war schon damals, als ich noch klein war, ein Trick, den die USA gegen Japan anwendeten – sprich: der US-Dollar wurde geschwächt, um den Sonnenaufgang des damals mächtiger werdenden Japans zu bekämpfen.

Doch China ist nicht Japan. Es wird seine Währung nicht gegenüber dem Dollar abwerten.

Was also können die USA tun, um den US-Dollar zu schwächen, ohne dabei China zu verärgern?

Möchte Washington am Ende gar höhere Goldpreise?

Wie es Luke Gromen wieder einmal so schön auf den Punkt bringt: Der leichteste Weg für alle betroffenen Parteien ist, Gold einfach (und endlich) viel, viel höher steigen zu lassen.

Der sicherste und konstanteste Weg zu einem schwächeren US-Dollar führt über höhere Goldbewertungen.

Yellens Finanzministerium könnte den eigenen Exchange Stabilization Fund nutzen, um Gold sowie andere Finanzwertpapiere zu kaufen / zu verkaufen, um somit den US-Dollar zu kontrollieren, ohne dabei zu sehr vom inzwischen peinlichen Einsatz des Fed-Gelddruckers abhängig zu sein.

Gold ist jetzt ein entscheidender Fixpunkt und Stellschraube für die USA. Sollte Gold beispielsweise auf 4.000 US$ steigen, während Gold in CNY bei 16.000 verweilt, müsste Chinas Zentralbank im Verhältnis zum Dollar nach oben anpassen, was den CNY steigen ließe.

Doch ein solches Arrangement würde China nicht verärgern, weil es deutlich mehr Gold hält, als der World Gold Council für China ausweist.

Anstatt den CNY im Verhältnis zum Dollar schwanken zu lassen, könnte China vielmehr seinen CNY im Verhältnis zu GOLD schwanken lassen.

Kurzum: eine wirkliche Win-Win-Situation für China und die USA, wobei Gold jetzt tonangebend ist.

Oder anders formuliert: Wenn China und Washington höhere Goldbewertungen anstreben, kann das nur vorteilhaft für Gold sein.

Denken Sie, mit Blick auf das oben Beschriebene, immer noch, Gold würde nichts tun?

Denken Sie stärker nach.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..