Wie können wir uns gegen Antihelden absichern?

Wie kann man sich gegen explizite Dummheit absichern?

Unsere Entscheidungsträger – ob links, rechts oder Mitte, von den Parlamenten und Exekutiven, von den Zentralbanken zu den Thinktanks – haben die Welt näher an Kriege, Immigrationskatastrophen, Infrastrukturausfälle, Kreditfallen, Vermögensungleichheit, soziale Unruhen und Währungszerstörung gerückt als je zuvor.

Viele, auch mich, beschäftigt privat oder öffentlich die folgende Frage: Wie konnten wir an einen ökonomisch, sozial und politisch so kritischen Wendepunkt gelangen?

Vielleicht liegt die Antwort, zumindest teilweise, im Vertrauen in falsche Idole und falsche Slogans und sogar in einer falschen Vorstellung davon, wie Erfolg aussieht.

Die Philosophie des Erfolgs

Aristoteles bezog Aspekte des Heroischen in seine Definition von Erfolg ein; „erfolgreich“ sei derjenige, der danach strebe, einer Sache zu dienen, die größer ist als er selbst.

Doch wie ich zwischen Paris in Virginia und Paris in Frankreich immer wieder feststellen musste, scheitern viele Menschen daran, über ihr Eigeninteresse hinaus zu denken, weil politische Macht oder Geld an sich Ziel und Motivation ihrer Handlungen sind…

Mein Großvater war Pilot im Zweiten Weltkrieg. Nie, nicht ein Mal, sprach er von seinen Einsätzen oder brüstete sich mit einem Abschuss.

Am Ende der Schlacht um England waren hunderte Piloten der Britischen Luftwaffe (RAF) ums Leben gekommen, doch England war weiterhin unbesetzt. In Anspielung auf diese Piloten sagte Winston Churchill einst:

„Nie zuvor in der Geschichte menschlicher Konflikte hatten so viele so wenigen so viel zu verdanken.“

Schaue ich mir hingegen an, welche beschämende Rolle das politische Washington / Wall Street im Spannungsfeld zwischen Eigeninteresse und Allgemeinwohl bislang gespielt hat, lassen sich viele unserer modernen „Erfolgsgeschichten“ wie folgt herunterbrechen:

„Nie zuvor in der Geschichte menschlicher Eitelkeit hatten so viele so wenig so wenigen zu verdanken.“

Wie „Erfolg“ heute falsch verstanden wird

Wie uns die modernen Senkrechtstarter – von Mark Zuckerberg über Adam Neumann bis Sam Bankman Fried oder ARC bis Theranos – immer wieder vor Augen führen, haben sich viele unserer damaligen „Helden“ keineswegs heldenhaft benommen.

An der Wall Street und im politischen Washington sind die bewunderungswerten Helden sogar noch spärlicher gesät. Die historischen Belege dafür sind einer kurzen Erinnerung wert.

Wilson

Anders als Thomas Jefferson, der sich bis zum Tod gegen eine private Zentralbank, die unsere Wirtschaft und unsere „Münze“ übernimmt, gewehrt hätte, stimmte Woodrow Wilson aus politischem Eigeninteresse 1913 dem Gesetz zur Gründung der Federal Reserve und somit der Plünderung der ökonomischen Zukunft des Landes zu.

Zuvor hatte Andrew Jackson (7. US-Präsident) allein die Vorstellung einer solchen privaten Zentralbank schon als „Prostitution unserer Regierung, die den Wenigen zulasten der Vielen dienen würde“ beschrieben.

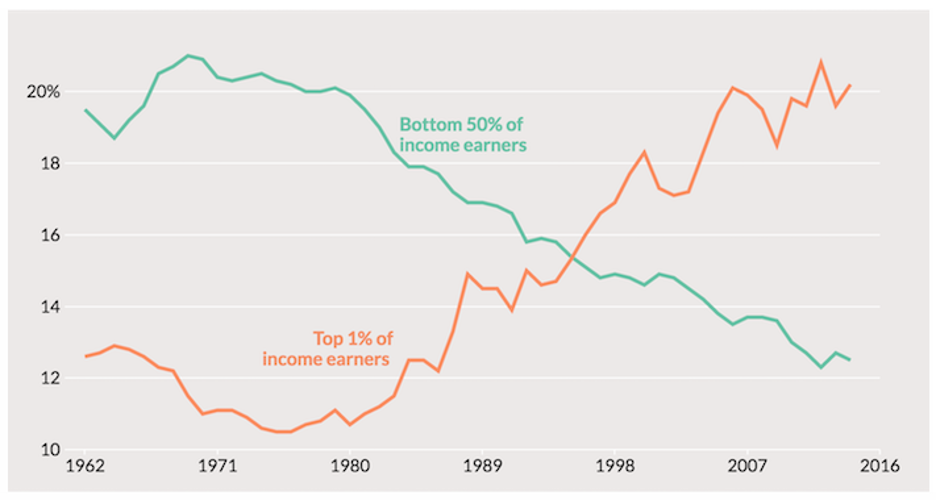

Die historisch einmalige Vermögensungleichheit, die momentan in den USA herrscht, beweist, dass Jackson Recht hatte.

„FDR“

Die Ursache des Marktcrashs von 1929 war kein lokaler „bank run“; es war vielmehr das heute allzu bekannte Muster aus Niedrigzinspolitik, Schuldenorgien und Wirtschaftsboom (den „roaring 20‘s“), das zu einer Überhitzung der Aktienmärkte führte. Ein Leitmotiv, das sich von Marktcrash zu Marktcrash wiederholt – von 1929 bis 1987, von 2000 bis 2008 oder von 2020 bis zur nächsten Katastrophe, die vor unserem Bug lauert.

Franklin D. Roosevelt (FDR) prägte eine mittlerweile universell verwendete Vorlage: Amerika löst alte Schuldenprobleme, indem…? Ganz genau: indem weitere Schulden aufgenommen werden, die mit abgewertetem Geld finanziert werden.

Indem er den Dollar von der Goldkursentwicklung abkoppelte, legte FDR, wie auch viele andere auf ihn folgende anti-heroische Akteure, das Hauptaugenmerk auf die Manipulation der US-Währung, anstatt das Thema US-Produktivität anzugehen – das einzig wahre „P“ im Begriff BIP.

FDRs makroökonomische Entscheidungen störten die harten aber lehrreichen Lektionen der freien Märkte, nämlich: Heftige Rezessionen folgen stets auf heftige Verschuldung. Denn alles hat seinen Preis…

Politische Entscheidungsträger ziehen aber gerne die Spendierhosen an, wenn es um ihre Wahl und Wiederwahl geht.

Und das Endresultat ist (so hatte ich kürzlich mathematisch und nicht emotional dargelegt) der Tod der Demokratie, der auf dem Rücken des empirisch ebenfalls sichtbaren Tod des Kapitalismus mit angeschleppt wurde.

Nixon

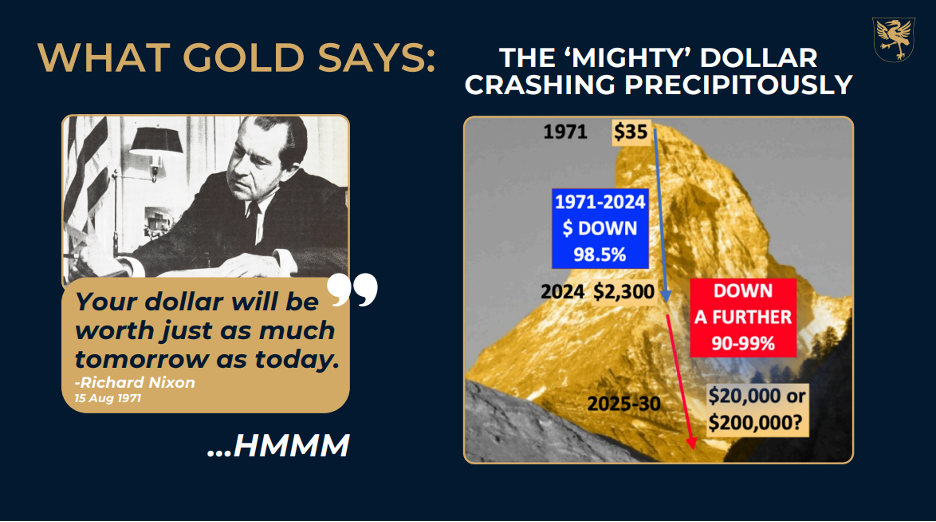

1971 sah sich Nixon mit einer äußert unangenehmen ökonomischen Lage konfrontiert.

Der durch das Bretton-Woods-Abkommen (und die heroische haushaltspolitische Zurückhaltung Eisenhowers und Martins) wiederbelebte Goldstandard der Nachkriegsära bedeutet auch, dass der US-Dollar erneut an ein einschränkendes Asset gebunden war, dem die globalen Märkte und Handelspartner vertrauten.

Doch mit einer ähnlichen Entscheidung, wie sie FDR in den 1930ern getroffen hatte, warf auch Nixon den Goldstandard über Bord und setzte sich erneut über US-Dollar-Halter und die (in Währungsfragen ehrlichen) ausländischen Handelspartner hinweg – und all das nur, um die eigene Macht mittels uneingeschränkter US-Dollar-Liquidität behaupten zu können.

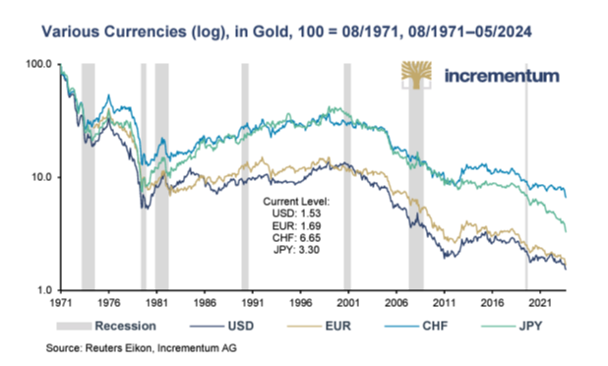

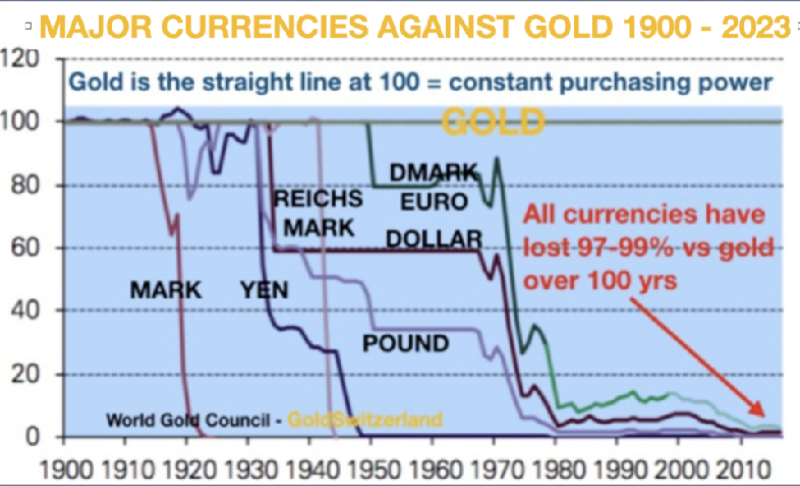

Er versprach, dass der US-Dollar so stark wie eh und je bleiben werde. Er log. Seit 1971 verliert der US-Dollar im Vergleich zu Gold 98 % seiner Kaufkraft.

Gold ist jedoch weitaus ehrlicher in seinem Verhalten als es Politiker mit ihren Worten sind:

In short, and as always, the currency was sacrificed to “save” a broke system and buy political time.

Kurz und knapp, und wie seit Anbeginn der Zeit: Die Währung wurde geopfert, um ein ruiniertes System zu „retten“ und um Wählerstimmen zu kaufen.

Nixon Wahlsieg war überwältigend.

Seine Politik konsolidierte ein Modell, das sich heute als richtungsweisende Perversion freier Marktpreisbildung etabliert hat:

1) Abkopplung des Dollars vom Goldstandard

2) Zinssenkungen, um kurzfristige Spekulation zu fördern, was

3) letztlich zu unnatürlich großen Marktblasen und -korrekturen führt

Kommt Ihnen das bekannt vor?

Das Greenspan-Monster

Der zündende Funke hinter dem Marktcrash von 1987 waren ironischerweise Ängste / Gerüchte, der neue Sheriff (Alan Greenspan) werde dem großen Wall-Street-Rausch jetzt mit „Volcker-artigen“ Zinserhöhungen ein Ende setzen.

Und so fiel der Aktienindex innerhalb eines Tages urplötzlich um 23 % – doppelt so stark wie am schlimmsten Tag des Crashs von 1929.

Noch verblüffender als dieser „Black Monday“ war allerdings die Lazarus-artige Wiederauferstehung des Marktes, welcher sich am folgenden „White Tuesday“ wie von selbst erholte: Ab 12.30 Uhr des Folgetages ging eine Welle von Kaufaufträgen ein, mit denen die Panik wie von Geisterhand schlagartig beendet war.

Die US-Notenbank unter Greenspan war also eindeutig keine „Volcker-2.0-Fed“ (und auch keine Bill-Martin-Fed); vielmehr erhielten die unberechenbaren Märkte und die überbewertete Wall Street Hilfe vom Ursprungs-Patient des aktuellen Marktblasen-Zyklus‘.

Also: Anstatt schmerzhafte Korrekturen (sprich den normalen Marktkater oder das, was die Österreicher „konstruktive Zerstörung“ nennen) zuzulassen und ohne den Investoren eine Lektion über Derivate, Finanzhebel und andere Landminen erteilt zu haben, mit denen das Terminhandelsparkett des S&P (der an einem Tag um ganze 29 % einbrach) übersät war, schritt die US-Notenbank mit eimerweise billigem Geld ein und verhinderte den reinigenden, knallharten, aber herzlichen natürlichen Lauf der Marktkorrekturkräfte von vorneherein.

Die moderne Wall Street – Fast nur noch Antihelden

Selbstsüchtige, karrierebesorgte Entscheidungsträger, die ein Umfeld schaffen, in dem der US-Dollar ungehindert, Kredit billig und Regulierung lax ist (oder „kreativ“ gehandhabt wird), bleiben beliebt, werden reich und behalten ihre Jobs.

Und das Mantra, das an der Wall Street jeder kennt, laut: „Bären werden gefeuert, Bullen angeheuert.“

Einer solche Denkweise entspringen clevere Markt-Akteure, die ungehindert ihre Intrigen in einem Umfeld permanent wachsender Marktblasen schmieden, in dem Insider-Wale gedeihen und das Plankton aus Mittelklasse- / Kleinanlegern besteht.

Das Börsenparkett und der moderne Derivatekrebs

Irrationales Kreditwachstum führt dazu, dass sich in jeder Anlageklasse ein Krebsgeschwür bildet. Selbst an den einst bescheidenen Handelsbörsen.

Und so kam es, dass an einer markttheoretisch noch bescheidenen Börse mit Sitz in Chicago ein weiterer Antiheld, Leo Melamed, seine Ideen verwirklichte und Terminkontrakte (die ursprünglich mit dem bescheidenen Gedanken geschaffen wurden, einfachen Landwirten und Lieferanten dabei zu helfen, Preisschwankungen zu entschärfen) auch auf globale Währungen anwendete.

Nach Rücksprache mit gut bezahlten „Beratern“ wie Alan Greenspan und anderen kreditfreundlichen, eigennützigen Köpfen (darunter Milton Friedman) erhielt Melamed kurz darauf grünes Licht für den Einsatz auf breiter Front; durch den Einsatz süchtig machender Finanzhebel wurde nun der gesamte Währungsbereich auf eine ganz neue Ebene spekulativer Alchemie gehoben.

Vier Jahrzehnte später übertraf das stündliche Währungsvolumen (aber auch Risikovolumen), das an der ausschließlich von Bankern betriebenen Handelsbörse getradet wurde, das jährliche Transaktionsvolumen der ursprünglichen, allein von Landwirten genutzten, Warenbörse (MERC).

Wie alle Märkte nach 1971 haben sich auch die Börsensäle längst in ein Kasino verwandelt, in dem (dank des Einsatzes derivativer Zeitbomben) Wachstumsraten von verblüffenden 50.000 % erzielt wurden, wobei das Verhältnis zwischen Absicherungsvolumen und der Aktivitätsrate beim eigentlich gehandelten Basiswert auf bis zu 100:1 gespreizt wird.

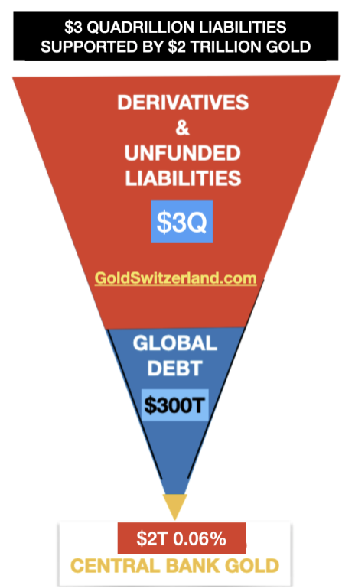

Diese „modernen Derivate-Zechen“ (deren theoretischer Risikowert inzwischen die Grenze zu den Billiarden-Beträgen überschritten hat) sind nichts anderes als gehebelte, kanzeröse heiße Eisen, deren Risikograd, aber auch gewollter Verwirrungsgrad, bei der nächsten Liquiditätskrise noch eine Rolle spielen wird.

Kurzum: Das hier hat nichts mehr mit den Warenbörsen unserer Großväter zu tun…

Long Term Capital Management

Ein weiteres Beispiel für nicht-heldenhaftes Benehmen endete 1998 mit dem Zusammenbruch von LTCM – alias Long Term Capital Management –, eines Hedgefonds, der auf der Höhe seiner trunkenen Pracht eine Bilanzsumme von 125 Mrd. US$ zusammengehebelt hatte.

Diese in Greenwich (Connecticut) beheimate Kreation des eher unheldenhaften John Meriwethers, ausgestattet mit den besten und intelligentesten Algorithmus-Programmierern der Wall Street sowie Beratern von Nobelpreisrang, sticht als aufschlussreiche Bestätigung dreier Beobachtungen hervor, die bezüglich der Wall Street wiederholt gemacht wurden:

1) Die schlauen Köpfe sind gar nicht so schlau,

2) wann immer übertriebene Finanzhebel im Spiel sind, kommt auch ein Tag der Abrechnung,

3) die Federal Reserve wird der Wall Street erneut unter die Arme greifen (= ihr eigentliches Schattenmandat), sobald die eigenen unanständigen „Eliten“ wieder beim Rauschmittelmissbrauch im Marktverkehr erwischt wurden. Sprich: Trading unter Einfluss von günstigen Kreditkonditionen und somit günstigen Finanzhebelverhältnissen.

Selbstverständlich wurden die Muster (und Lektionen) nach dem Untergang von LTCM nicht ernst genommen, sondern einfach fortgeführt…

Die Antihelden der Dot.Com-Ära…

Als in Connecticut der Rauch über den LTCM-Trümmern langsam verschwand, begann sich mit der „Dotcom-Technologiesektor-Hysterie“ schon eine weitere Vermögensblase abzuzeichnen, die als Ausdruck marktwirtschaftlicher Hochkonjunktur missdeutet wurde.

Rückblickend erscheint die „Dotcom-Implosion“ so offensichtlich. Doch selbst als sie damals einsetzte, herrschte noch (genau wie heute) der Eindruck, der Markt sei… naja… unsterblich, plakativ und surreal.

Man denke nur an Dell Inc.: Dell startete mit 0,05 US$ pro Aktie, wuchs dann auf 54,00 US$ / Aktie (das 1.100-fache!), um schließlich wieder auf einen Aktienkurs von 10,00 US$ abzusacken.

Auch heute haben wir jede Menge Einhörner und die „Magnificent 7“, welche 30 % der S&P-Marktkapitalisierung auf sich vereinigen (und gleichzeitig jedes Kartellrechtsprinzip verletzen, das ich aus dem Jurastudium kenne), die nach wie vor als Sirenen fungieren und „FOMO-Segler“ auf tödliche Felsen locken.

Die Dotcom-Schampus-Party der 1990er endete, wie schon die Vorgängerversion aus den feschen 1920er Jahren, im Ruin: Der S&P verlor 45 %, und der junge, wilde NASDAQ lag 2003, gemessen an seinen vorherigen Höchstständen, bei ganzen 80 % im Minus.

Übrigens: Auch den heutigen Technologie-, Immobilien- und Anleiheblasen wird es letztlich nicht anders ergehen, auch sie werden in Ungnade fallen…

An den Zinsen schrauben, nicht an der Realität

In den Trümmerhaufen der Dotcom-Bubble brachten die marktverliebten Entscheidungsträger der Federal Reserve nun die größten Zinssatzsenkungen auf den Weg, die es bislang gegeben hatte. Nun standen die Weichen richtig für günstige und einfache Kreditversorgung, aber auch für Finanzhebeleinsatz und somit schuldeninduzierte Deformierung der Märkte.

Das heißt also: Die alte Technologieblase wurde mit der Schaffung einer neuen Immobilienblase überwunden.

Darüber hinaus kam es zu einer breiten und beschämenden Welle aus unwirtschaftlichen Fusionen & Übernahmen (M&A), Aktienrückkaufprogrammen sowie fremdfinanzierten Unternehmensübernahmen (LBO).

Zu den Höhepunkten dieses Tiefpunkts „amerikanischer Deal-Kultur“ zählt der Kurssturz der Aktie von General Electrics (GE) von 50 US$ auf 10 US$ pro Anteil. Aber mit welchen Folgen? Reagierte GE-Chef Jeffrey Immelt etwa heldenhaft auf den verdienten Rückschlag? Zog das Unternehmen die notwendigen Lehren aus seiner rücksichtslosen Spekulationspraxis, die General Electrics einen Aktienkurs bescherte, welcher zu Spitzenzeiten noch beim 40-fachen gelegen hatte?

Nein! Der CEO von GE ließ sich stattdessen retten…

Larry Summers

Und dann gibt es noch den ewigen Larry Summers – der eigentliche Ursprungs-Patient der Derivate-Krebserkrankungen…

Larry Summers war Präsident der Harvard-Universität. Er arbeitete für Clinton und diente als US-Finanzminister. Er hatte zahlreiche eigenwillige (und gut bezahlte) Aufritte als Redner. Selbst Ray Dalio hängt mit ihm ab.

Allerdings sollten Referenzen nicht die Sicht auf die Fakten verstellen. Und wie Rouchefoucauld schon vor Jahrhunderten feststellte: Die höchsten Ämter werden selten – wenn überhaupt – von den größten Geistern bekleidet.

Auch wenn die Meinungen darüber natürlich auseinandergehen, so fällt es schwer, Larry Summers nicht als einen der zentralen Architekten des Finanzdebakels von 2008 aufzulisten: „Was Larry Summers falsch gemacht hat“.

Die meisten Veteranen der zeitgenössischen Marktzyklen vor und nach 2008 räumen ein, dass die außerbörslich gehandelten Derivate (OTC derivatives) das Herz der Marktfinsternis von 2008 bildeten.

Schikanierte Helden

Zu dieser Zeit warnte Brooksley Born, damalige Vorsitzende der CFTC (Commodity Futures Trading Commission) offen vor den Gefahren derivativer Natur, die… nun ja… von Derivaten ausgingen.

Doch dann rief der damalige stellvertretende Finanzminister Larry Summers 1998 bei ihr an und schikanierte sie ganz offen: „Ich habe 13 Banker in meinem Büro“, schrie er, „die mir sagen, dass Sie die schlimmste Finanzkrise seit dem Zweiten Weltkrieg auslösen werden“, sollte sich Born weiterhin für die dringend benötigte Transparenz und die Meldepflichten im außerbörslichen Wertpapierhandel (OTC) einsetzen wollen.

Anschließend wurde sie von Summers auch öffentlich angegriffen; gegenüber dem US-Kongress versicherte er in herablassendem Ton, dass ihre Bedenken hinsichtlich der potenziellen Unübersichtlichkeit dieser Instrumente überzogen seien. Dabei versprach er:

Bei den Parteien, die hinter dieser Art von Kontrakten stehen, handelt es sich größtenteils um hochentwickelte Finanzinstitutionen, die sehr gut in der Lage zu sein scheinen, sich vor Betrug und Insolvenzen der Gegenpartei zu schützen.“

Doch knapp zehn Jahre später (das Volumen des OTC-Derivatemarkts war nicht zuletzt durch Summers Hilfe inzwischen von 95 Bill. US$ auf 670 Bill. US$ angewachsen) mussten wir alle erfahren, dass es eben jene „außerordentlich fähigen“ und „größtenteils hochentwickelten Finanzinstitutionen“ (Bear Stearns, Goldman, AIG et al.) waren, die die schlimmste Finanzkrise (und den schlimmsten „Bail-Out“) seit dem Zweiten Weltkrieg mit sich zogen.

Noch mehr schlechte Ideen, noch mehr Antihelden

Es sei daran erinnert, dass weder Greenspan (2001) noch Bernanke (2008) diese Markteinbrüche kommen sahen. Und natürlich auch kein anderer jener „Helden“, die Spitzenpositionen in den Privatbanken und im US-Finanzministerium besetzten.

Auch Powell wird hier keine Ausnahme sein. Die Erfolgsbilanz der US-Notenbank bei der Vorhersage von Rezessionen oder Marktimplosionen liegt bei 0 von 10.

Apropos „Erfolg“

Ein Mensch, daran erinnert uns Walt Whitman, ist so vieles. Die meisten werden sich vielleicht darauf einigen können, dass wir philosophisch, ökonomisch, moralisch und historisch so aufgestellt sind, dass wir es einfach vermasseln werden – immer wieder und wieder.

Weniger verzeihlich als dieser Mangel an Perfektion ist jedoch der Mangel an Verantwortlichkeit, ja sogar Demut.

Nicht jeder kann ein mutiger Pilot der Royal Air Force sein.

Doch manchmal ist Ehrlichkeit schon heldenhaft genug.

Leider sind die oben angesprochenen Antihelden, aber auch die zahllosen anderen „Wall-Street-Übermenschen“ (deren Einkommen beim 333-fachen des durchschnittlichen Arbeiterlohns liegen) nun überhaupt kein Beispiel für Menschen, die einem höheren Zweck dienen als ihren Einkommen oder Positionen.

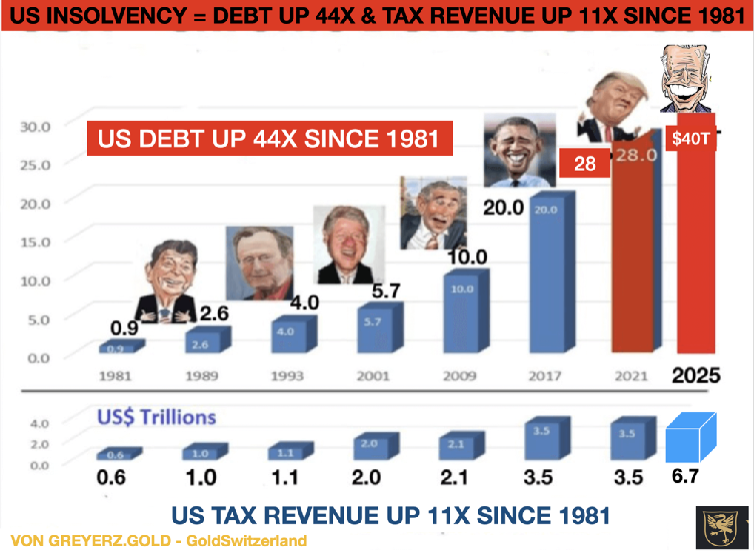

Antihelden wie sie sind aber ein Erklärungsansatz für das folgende Diagramm und auch für den neuen Feudalismus, der an den Platz des amerikanischen Kapitalismus getreten ist:

Mehr Aufrichtigkeit – Weniger Antihelden

Aufgrund des nie dagewesenen Schulden- und Geldmengenwachstums nach 2008 stehen wir aktuell vor einem marktwirtschaftlichen, sozialen und politischen Abgrund.

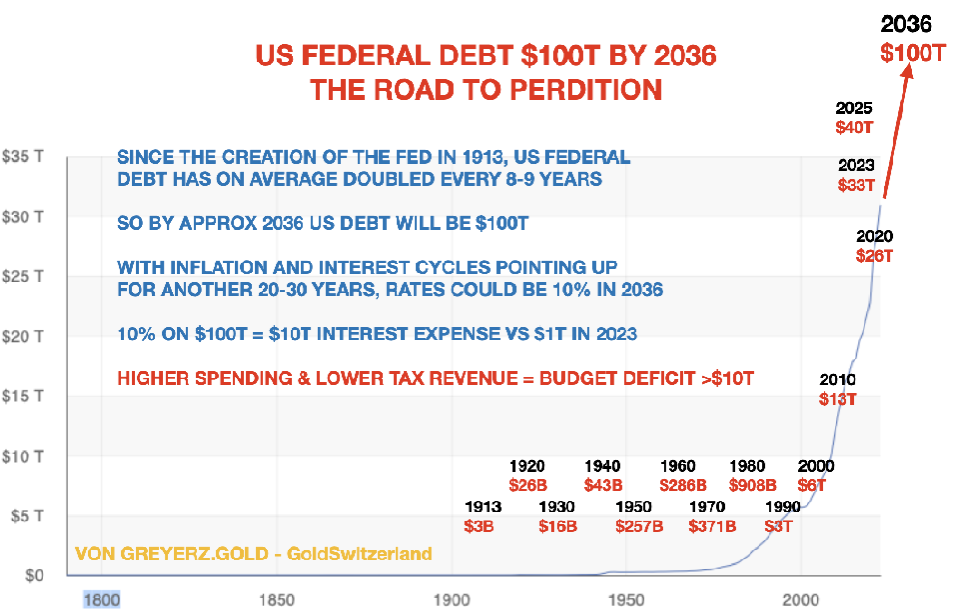

Die heutige Staatsverschuldung von 35 Bill. US$ ist, bei einer Staatsschuldenquote (Schulden:BIP) von 125 bis 130 %, mathematisch untragbar und macht reales (anstatt schuldengetriebenes) Wachstum objektiv unmöglich.

Wir und die Generation unserer Kinder sind heute die Erben der Sünden dieser Antihelden.

Wenn billiger und leicht verfügbarer Kredit zu Marktblasen, vernebelten Anlageentscheidungen und ernüchternden Einbrüchen führt, dann ist für alle absehbar, was kommen wird, wenn sich Powell schrittweise von Zinserhöhung über Zinspause zur Zinssenkung vorkämpft.

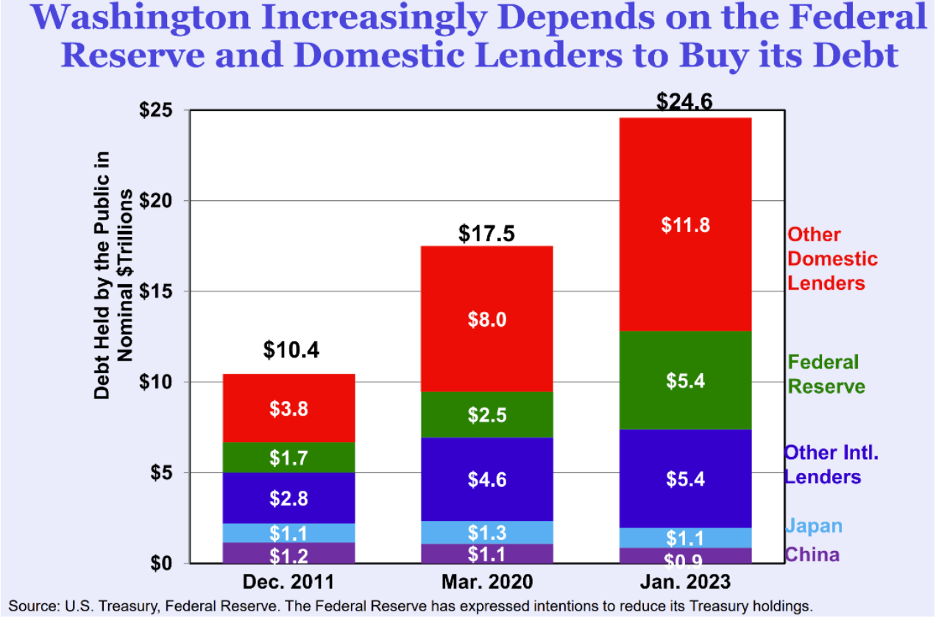

Als nächstes steht eine deflationäre Rezession und / oder Marktkorrektur an, auf die „Super-QE“ folgen wird, damit die unbeliebten staatlichen Schuldscheine der USA aufgenommen werden können; schon jetzt rechnet das Congressional Budget Office damit, dass in den nächsten zehn Jahren ein staatlicher Kreditbedarf von 20 Bill. US$ anfällt.

Die Antihelden werden das natürlich nicht offen sagen; und Verantwortung dafür übernehmen werden sie mit Sicherheit nicht.

Sie werden stattdessen lügen und die Schuld für die Probleme von heute und morgen bei Putin, COVID, der Erderwärmung und gegnerischen Parteien suchen.

Gold wird jedoch ehrlicher sein. Gold ist keine Debatte gegen Papier- und Krypto-Geld, sondern eine Stimme von gestern, heute und morgen.

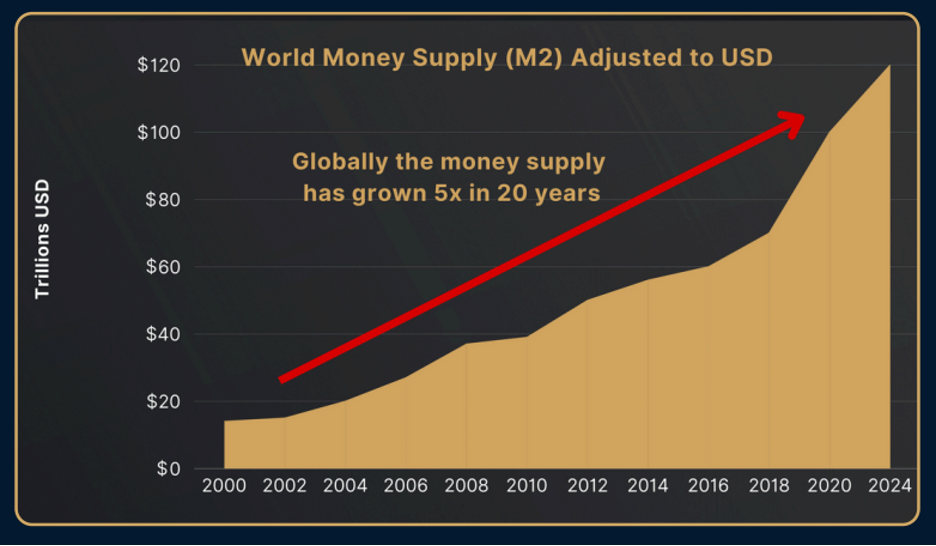

Wenn die Geldmenge in den letzten 20 Jahren verfünffacht wurde, verliert Geld an Wert…

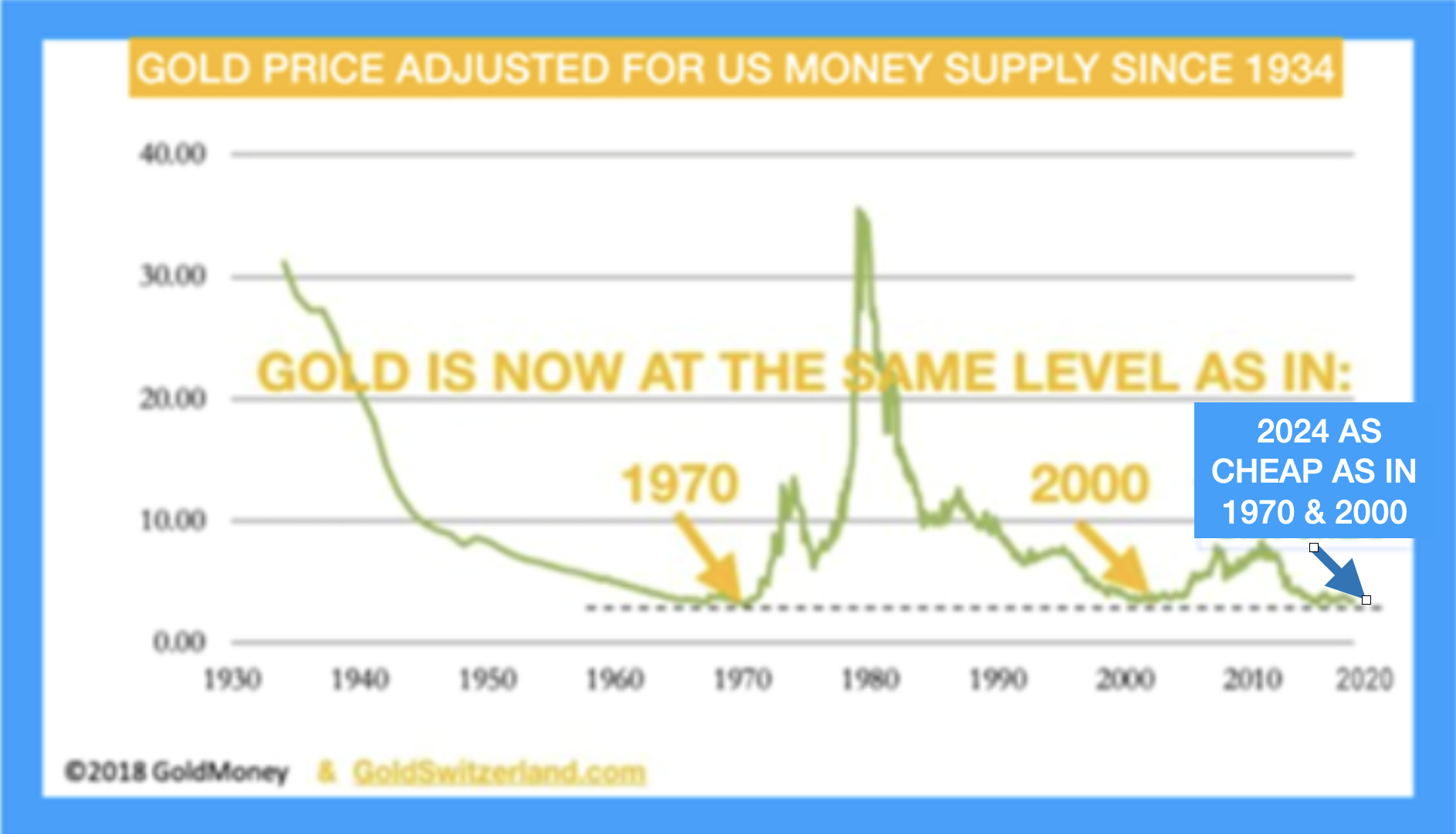

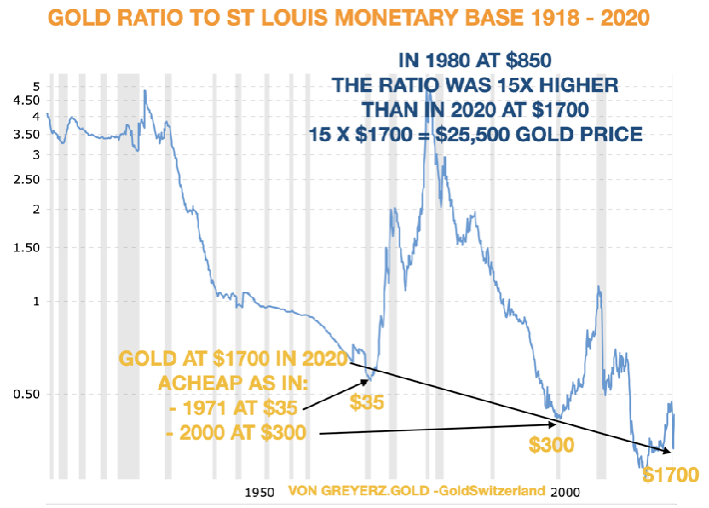

…was auch erklärt, warum Gold, selbst bei den derzeitigen Höchstständen, immer noch unterbewertet ist, wenn man es im Verhältnis zum weit gefassten Geldmengenaggregat betrachtet:

Wie in jeder vorausgegangenen Liquiditäts-, Markt- und politischen Krise wird Gold wieder eine weitaus bessere Vermögensabsicherung sein als alle entwerteten Währungen zusammen. Schließlich sind diese so konzipiert, dass sich nationale Schuldenkatastrophen einfach mit entwertetem Geld „weginflationieren“ lassen.

Das erklärt auch, warum Gold offiziell, wenngleich vorsätzlich ignoriert, den Rang einer erstklassigen Anlage (Tier-1-Asset) genießt und auch größeren Zuspruch als die US-Staatsanleihe und der US-Dollar findet (und dabei besser abschneidet). Es zeigt außerdem auf, warum Gold seit Beginn aller Aufzeichnungen als historisch bestätigte Antwort auf Währungskrisen gilt.

Darüber hinaus wird klar, warum keiner unserer Antihelden – von Washington bis Brüssel – sich laut über Gold äußern will. Man ist dort buchstäblich allergisch gegen ungeschönte Wahrheiten, historische Lektionen oder grundlegende Mathematik.

Eine informierte Minderheit aus anspruchsvollen Anlegern wird sich jedoch immer gegen die goldenen Zungen der Antihelden wappnen – zeitlos und natürlich abgesichert mit goldenen Barren.

Wie können wir uns gegen Antihelden absichern?

Am Ende einer monetären Ära hören etliche Dominosteine nicht mehr auf zu fallen; sie fallen dabei erst schrittweise und dann auf einen Schlag. So formulierte es Hemingway, als er den Prozess des Bankrottgehens erklären sollte.

Zu den wichtigen Dominosteinen, die vor den Augen der Welt fallen werden, gehören u.a. Politik, Geopolitik, Währungen, Schulden und Anlagewerte.

Das wird unvorstellbare Konsequenzen haben – soziale Konflikte, Krieg, Hyperinflation, deflationäre Implosion von Vermögenswerten, Schuldenausfälle und vieles mehr.

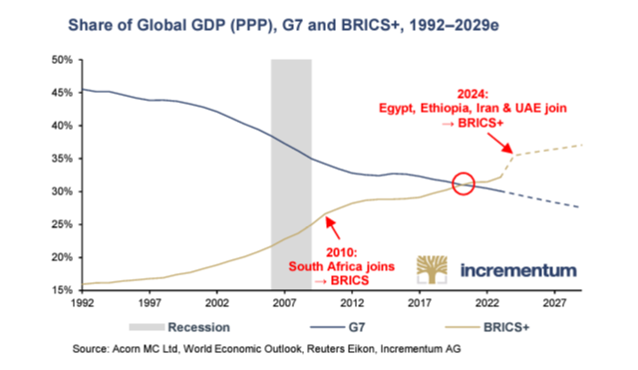

Doch wenn sich die Lage langsam wieder beruhigt, werden auch Gegenkräfte zum Tragen kommen – wie beispielsweise der Aufstieg mächtiger BRICS-Staaten, die sich häufig auf große Rohstoffvorkommen stützen können.

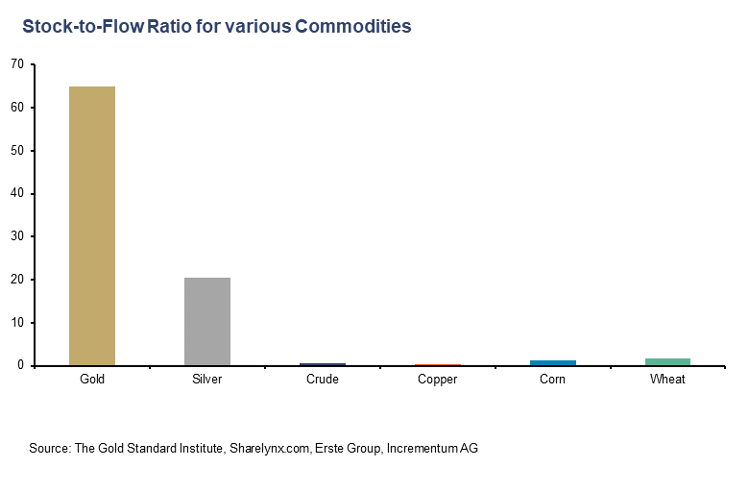

Gold wird eine wichtige Rolle in diesem Prozess spielen. Zentralbanken, Staatsfonds und Investoren werden auf Gold zurückgreifen, weil es der stabilste Teil in einem zerfallenden System ist. In der Folge wird es zu einer fundamentalen Neubewertung von Gold kommen. Da die Goldproduktion nicht ausgeweitet werden kann, lässt sich die steigende Nachfrage nur über steigende Preise befriedigen.

Die wahrscheinliche Folge ist eine Goldpreisaufwertung – und zwar um ein Vielfaches!

POLITISCHE FÜHRUNGEN – EIN DOMINOSTEIN, DER FÄLLT

Unfähige Staatsführungen und fehlende Staatsmänner sind typische Rahmenbedingungen solcher Zeiten. Und deswegen wird auch hier ein Dominostein fallen.

Mein Argument war immer: Ein Land bekommt die Führung, die es verdient.

Je näher wir dem Ende einer der schlimmsten Zeiten der Geschichte kommen (finanziell wie moralisch), desto mehr zeigt sich, wie schwach die Führungen der meisten großen westlichen Wirtschaften sind.

Also: Wer ist dieser bunte Haufen aus globalen Spitzenpolitiker. Und wie unbeliebt sind sie?

So mancher Spitzenpolitiker wird nicht erst durch Wahlen aus dem Rennen gehen, einige werden schon vor Ablauf ihrer Amtszeit rausgeworfen.

Die jüngsten Wahlen in der EU sind ein typisches Beispiel für ein gescheitertes System. Die meisten herrschenden Parteien werden abgelehnt, und in vielen Fällen gewinnen rechte Parteien an Popularität.

Man schaue sich nur das Bild oben vom jüngsten G7-Treffen in Italien an. Mit Ausnahme der italienischen Ministerpräsidentin Meloni haben alle verbleibenden G7-Führer Unbeliebtheitswerte zwischen 57 % und 72 %.

Bei den anstehenden Wahlen in Großbritannien und Frankreich werden die Regierungsparteien unter Garantie verlieren. Die französischen Präsidentschaftswahlen stehen erst für 2027 an; Macron könnte also drei weitere Jahre bis zum endgültigen Ausscheiden regieren. Das französische Volk wird das wahrscheinlich nicht akzeptieren und ihn möglicherweise schon vorher aus dem Amt drängen.

Wer immer auch in Frankreich gewählt wird, die mächtigen Gewerkschaften werden das Land wahrscheinlich zum Stillstand bringen.

Der britische Premier Sunak ist einer der ineffektivsten politischen Führer der Geschichte. Doch Kier Starmer, der Labour-Kandidat für den Posten des Premierministers, hatte schon vor zwei bis drei Jahren nicht den Hauch einer Chance. Auch diesmal wird er nicht ins Amt des Premierministers gewählt, Sunak hingegen wird vom Volk abgewählt. Jetzt steht eine sehr düstere Phase in der Geschichte Großbritanniens an – mit hohen Steuern, hohen Schulden, schlechter Führung, politischer Instabilität und harten Zeiten.

Noch schlimmer ist die Situation in den USA, wo der Präsident scheinbar unfähig ist, irgendwelche Entscheidungen zu treffen. Stattdessen werden die Vereinigten Staaten von einer Gruppe aus Neocons geführt, die weder gewählt noch rechenschaftspflichtig ist; sie sagt dem Präsidenten, was er sagen und tun soll. Doch selbst mit der Umsetzung tut sich Biden noch schwer. Allein sein Auftreten beim G7-Treffen in Italien ist Bestätigung genug.

Man kann ihm natürlich nicht zum Vorwurf machen, dass er senil ist. Er sollte allerdings nicht mehr das höchste Amt begleiten.

Die US-Wahlen werden wahrscheinlich ein Desaster. Angesichts seiner schlechten gesundheitlichen Lage ist es unwahrscheinlich, dass Biden im November zur Wiederwahl antreten wird. Kamala Harris wird jedenfalls nicht zur Wahl stehen. Es wäre nicht überraschend, wenn Hillary Clinton als demokratische Kandidatin ins Spiel gebracht wird. Obwohl Trump von der einen Hälfte des Volkes geliebt wird, hasst ihn die andere Hälfte – eine Wahl, die Uneinigkeit fördert. Und die Neuauflage einer Clinton-gegen-Trump-Wahl könnte ohne Weiteres zu Unruhen und Aufständen in den USA führen, ganz gleich, wer gewinnt.

Aufgrund seiner Unbeliebtheit und wegen des Verfalls der deutschen Wirtschaft wird wohl auch der deutsche Bundeskanzler Scholz nicht bis zur Neuwahl im Jahr 2025 im Amt bleiben.

Für die kommenden Jahre ist auf der politischen Bühne also insgesamt schweres Chaos vorprogrammiert; die mangelnde Führungsstärke wird nicht nur zu politischen Unruhen, sondern auch zu sozialen Unruhen führen.

WÄHRUNG & SCHULDEN – DOMINOSTEINE, DIE FALLEN

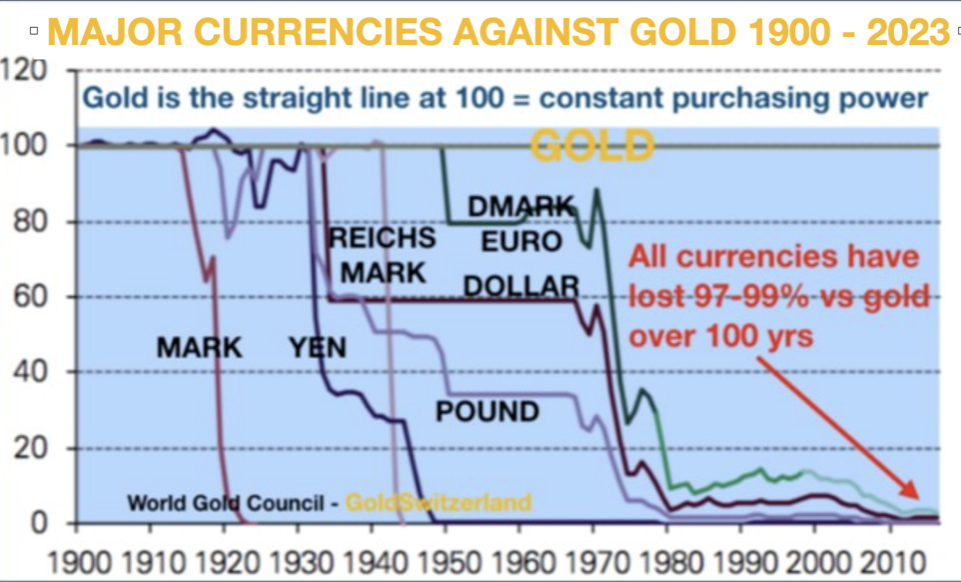

Ein Dominostein, der schon seit der Aussetzung des US-Goldstandards durch Nixon im Jahr 1971 fällt, sind die Währungen.

Angesichts hoher Ausgaben und Defizite – im Umfeld von Schuldenstandsquoten, die in vielen Ländern längst über 100 % liegen – stehen insbesondere im Westen düstere Zeiten an, die von galoppierendem Schuldenwachstum und Währungseinbrüchen geprägt sein werden.

Die Folge sind Schuldenausfälle, Bankenausfälle, mehr Geldschöpfung, steigende Zinssätze und immer höhere Defizite.

Bei allen Währungen wird sich der Entwertungsprozess intensivieren.

In einem solchen Szenario gibt es keine Gewinner. Es ist möglich, dass der US-Dollar nachfragebedingt etwas stärker abschneiden wird als andere westliche Währungen – eine Zeit lang zumindest.

Allerdings sollte die relative Stärke des Dollar komplett ignoriert werden. Beim Entwertungswettlauf gibt es auch für den Zweit- oder Drittschlechtesten keinen Preis. Alle Währungen werden effektiv – also im Verhältnis zu Gold – dramatische Wertverluste erleiden.

Man darf nicht vergessen, dass wir uns jetzt in der finalen Zusammenbruchsphase des aktuellen Geldsystems befinden. Seit 1971 haben alle Währungen effektiv 97 % bis 99 % verloren – also gegenüber GOLD!

Der Verlust der finalen ein bis drei Prozent (100 % aus heutiger Sicht) wird sich in den kommenden drei bis acht Jahren ereignen.

Das aktuelle System hielt seit 1913, also etwas mehr als ein Jahrhundert lang. Sein Niedergang war seit dem Tag seiner Geburt vorherbestimmt. Es war nur eine Frage der Zeit. Wie die Geschichte immer wieder zeigt, werden die Konsequenzen weit über das reine Ende einer Geldform hinausgehen.

Schulden- und Währungszusammenbrüche gehen Hand in Hand. Sie sind Komplizen und unausweichliche Folge anhaltender staatlicher Defizitfinanzierung.

Nach einer ausgedehnten Phase unbegrenzter Währungsschöpfung werden Finanzsysteme teilweise oder komplett ausfallen.

Des weiteren folgen politische und soziale Unruhen, möglicherweise Bürgerkriege.

Staaten, die unter wirtschaftlichem Druck stehen, beginnen in der Regel Kriege oder verschärfen bestehende Konflikte, um von nationalen Problemen abzulenken. Zudem ist Krieg ein guter Vorwand für verstärkte Geldschöpfung.

VERMÖGENSWERTE – EIN DOMINOSTEIN, DER FÄLLT

Anfänglich wird es hohe Inflation geben, möglicherweise Hyperinflation, sowie hohe Zinssätze. Anschließend, wenn das System implodiert, werden die aufgeblähten Vermögenspreise – Aktien, Anleihen, Immobilien etc. – effektiv um 50 % bis 100 % abstürzen.

Die meisten Staatsanleihen werden (falls sie auf Papier gedruckt sind) bestenfalls noch als Tapete dienen können.

Die Wahrscheinlichkeit, dass es zu einer solchen Ereigniskette kommt, ist meiner Einschätzung nach sehr hoch, insbesondere im Westen.

Finanzielle, ökonomische, politische und soziale Zusammenbrüche dieser Art sind nichts Neues; sie hat es im Verlauf der Geschichte immer wieder gegeben, wenn auch nicht in dieser Größenordnung.

ATOMKRIEG – EIN DOMINOSTEIN, DER FÄLLT

Werden wir einen Atomkrieg erleben?

Wir brauchen uns wegen dieser Option nicht wirklich Sorgen zu machen, denn wenn es zu einem globalen Atomkrieg kommt, wird es, wenn überhaupt, kaum noch Menschen auf dieser Erde geben.

Da die Welt gerade die Grenzen zum potentiellen atomaren Konflikt weitestgehend ausreizt, muss man sich folgende Frage stellen: WER HAT IN DIESER WELT DAS SAGEN?

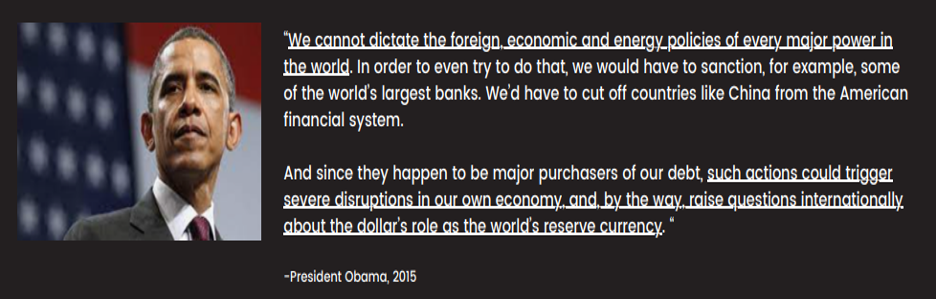

Nun, mit Sicherheit keine Einzelpersonen. Doch wer wäre in der Lage, allen anderen Staaten der Welt etwas nach Lust und Laune zu diktieren? Der Hauptkandidat wäre hier womöglich die US-Führung:

Sei es Kriegsführung in einem Land, das keine Bedrohung für die USA darstellt. Sei es die Kontrolle des globalen Finanzsystems durch den US-Dollar oder die Regulierung des Bankensystems mittels Verordnungen wie FACTA, so dass die Welt jede Dollar-Transaktion an US-Behörden melden muss. Oder seien es Staatsstreiche und selbst das Ausschalten von Feinden in Ländern, die die US-Führung inakzeptabel findet.

Seien es Sanktionen oder das Einfrieren von Vermögen im Umgang mit Ländern, die der US-Führung missfallen. Die Liste ist endlos.

Interessant dabei ist, dass das US-amerikanische Volk bei keiner dieser Entscheidungen je ein Mitspracherecht hat. Initiiert werden die oben genannten Maßnahmen (wie viele andere auch) durch den US-Präsidenten und dessen Berater, die dem Volk gegenüber überhaupt nicht rechenschaftspflichtig sind.

All das wäre beispielsweise in der Schweiz unmöglich, weil dort die Macht des Volkes durch direkte Demokratie herrscht.

Die Welt sollte sich jetzt folgende Frage stellen: Wie lässt sich die extrem ernste Lage in der Welt lösen?

Ich meine damit nicht den Krieg in der Ukraine, der sich, wie Trump andeutete, innerhalb weniger Tage beenden ließe, falls die USA alle Waffen- und Geldlieferungen an die Ukraine stoppen würden.

Wie Putin jüngst deutlich machte, möchte Russland die russischsprachigen Gebiete in der Ostukraine behalten und einen NATO-Beitritt der Ukraine ausgeschlossen sehen. Doch niemand ist interessiert, überhaupt in diese Richtung zu denken.

Stattdessen gab es gerade eine Friedenskonferenz in der Schweiz, bei der weder Russland noch China vertreten waren. Solche Konferenzen sind reine Geld- und Zeitverschwendung.

In Abwesenheit von zwei der größten Militär- und Wirtschaftsmächte der Erde – von denen eine (Russland) direkt im Krieg involviert ist – wird diese Konferenz absolut nichts erreichen.

Was dann noch bleibt, ist das Posieren vor den Kameras und ein ödes, bedeutungsloses Abschlussstatement.

Also: Anstatt derart nutzlose Konferenzen abzuhalten, müssten die Führungen von China, Russland und der USA zusammenkommen, um den Ukrainekrieg zu beenden, damit anschließend die wahren Probleme der Welt in Angriff genommen werden können – Armut, Hungersnöte, Kriminalität, Drogen, Schulden etc.

Stellen Sie sich vor, was sich mit dem gebündelten intellektuellen Potenzial und den Ressourcen dieser und vieler anderer Länder erreichen ließe!

Doch leider ist das ein Traum, der wahrscheinlich nicht Wirklichkeit werden wird.

Es ist so viel leichter, Geld zu drucken und einen Krieg zu beginnen, als ECHTE und nachhaltige Lösungen für die großen Probleme zu finden, mit denen die Welt konfrontiert ist.

Also: Die führenden Politiker der Welt haben eine Wahl. Sie können die Telefonhörer in die Hand nehmen und mit ihren Kollegen sprechen – oder einen Krieg beginnen.

Welcher zurechnungsfähige Spitzenpolitiker würde lieber einen Atomkrieg riskieren als einen kleinen Kratzer im Ego, der aber Frieden bringt?

FINANZIELLES ÜBERLEBEN DURCH VERMÖGENSERHALTUNG

Also: Wie können sich Anleger selbst schützen?

Bestimmte Dinge verbieten sich natürlich von selbst:

Der größte Teil des eigenen Vermögens darf nicht im fragilen Bankensystem gehalten werden – weder Barmittel noch Wertpapiere!

Viele Banken werden wahrscheinlich zahlungsunfähig; dann könnte es zu lange dauern, bis Ihre Anlagen freigegeben sind, wenn sie überhaupt freigegeben werden!

Bail-Ins oder Zwangsinvestitionen in niedrigverzinste und langlaufende (10 Jahre und mehr) Staatspapiere sind nicht unwahrscheinlich.

Halten Sie keine Staatsanleihen –

Viele Staaten werden zahlungsunfähig.

Verlassen Sie sich nicht darauf, dass Ihre Schulden durch Inflation verschwinden –

Hohe Zinsen oder eine Kredit-Indexierung könnte die Rückzahlung Ihrer Darlehen unmöglich machen.

Vergessen Sie nicht, dass der Aktienmarkt durch massive Kreditexpansion aufgebläht wurde. Und diese wird enden!

Im Umfeld der größten globalen Schulden- und Anlageblase der Geschichte könnte man diese „Verbotsliste“ natürlich endlos weiterführen.

Hilfreich wären also auch Dinge, die unbedingt beachtet / gemacht werden sollten.

Halten Sie eine Menge physisches Gold und etwas physisches Silber in einem sicheren Rechtsgebiet (z.B. in der Schweiz, möglicherweise auch in Singapur) und außerhalb des Bankensystems –

Edelmetalle müssen in sehr sicheren und bankenfernen Tresorlagereinrichtungen verwahrt werden; Sie müssen direkten Zugang zu den Metallen haben, die dort auf Ihren Namen eingelagert wurden.

Um die Gefahr von Konfiszierungen und Einfrierungen der eigenen Metallbestände zu minimieren, sollte man diese außerhalb des eigenen Wohnsitzlandes verwahren.

Halten Sie eine sinnvolle Menge physisches Gold und Silber –

Die meisten unserer Kunden, die zu den vermögende Privatpersonen (HNW) mit Vermögensschutzabsichten zählen, haben mehr als 20 % ihres Gesamtanlagevermögens in Gold investiert (beim Silber ist die Quote volatilitätsbedingt niedriger).

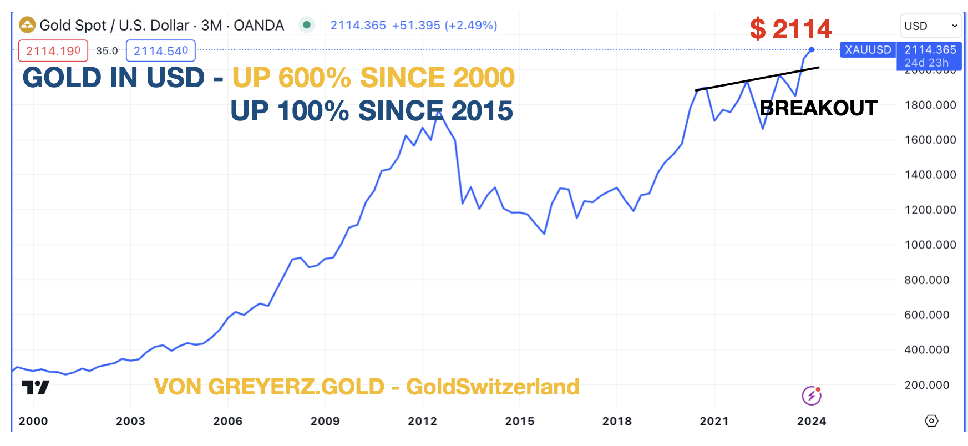

In Relation zu den meisten Währungen ist Gold in diesem Jahrhundert dennoch schon um das 9- bis 10-fache gestiegen.

DIE ECHTE BEWEGUNG BEIM GOLD UND SILBER HAT NOCH NICHT BEGONNEN

Die Tendenz zur Meidung des Dollars im Welthandel wird sich in den kommenden Jahren wahrscheinlich weiter verstärken.

Die BRICS-Staaten werden bestrebt sein, ihre bilateralen Handelsgeschäfte nach Möglichkeit in lokalen Währungen abzuwickeln, wobei Gold als das ultimative Abrechnungsgeld genutzt wird. Daraus ergibt sich eine schrittweise Abwendung vom Dollar. Irgendwann wird dieser Trend an Fahrt gewinnen, weil die Nutzung fremder Währungen für eigene Handelsgeschäfte zunehmend überflüssig erscheint, nicht zuletzt weil diese endgültige Abrechnung auch in Gold möglich ist.

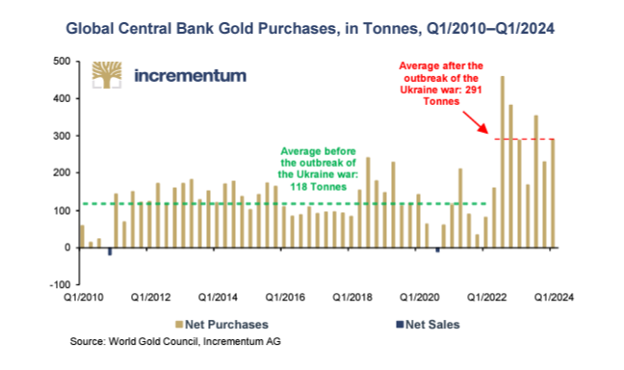

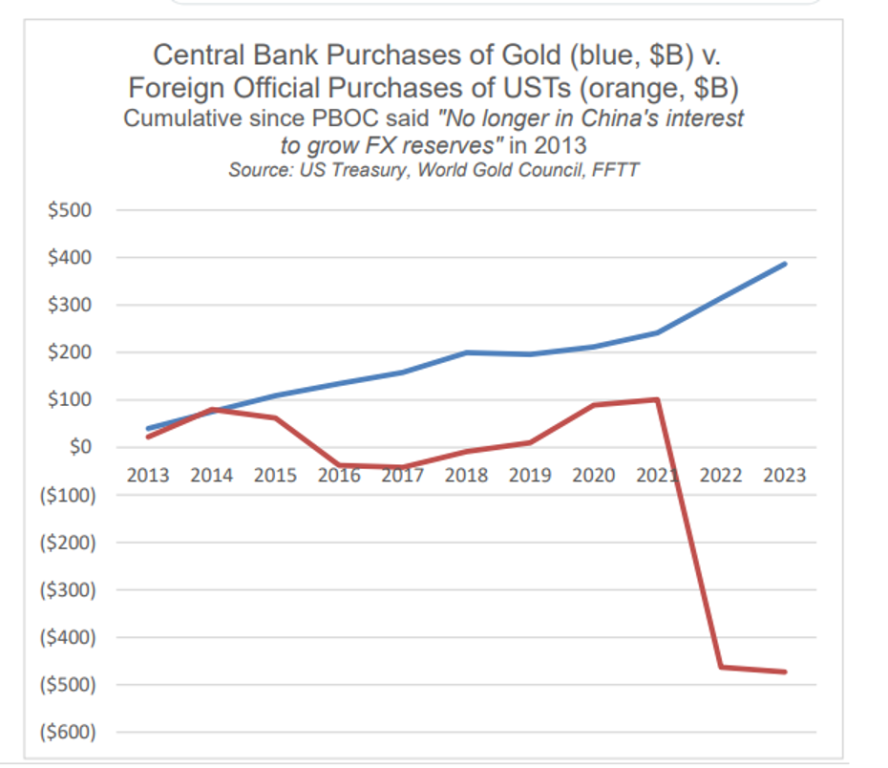

Ich habe es häufig thematisiert: Die Konfiszierung russischer Vermögenswerte durch die USA wird dazu führen, dass Zentralbanken keine Dollar-Reserven mehr halten wollen; stattdessen entwickelt sich Gold zum alleinig akzeptierten Reserve-Asset.

Die Bestrebungen der Zentralbanken, Gold als Reserve-Asset zu integrieren, werden in den kommenden Jahren zu einer fundamentalen Neubewertung von Gold führen – mit Kursen, die bei einem Vielfachen der heutigen Kurse liegen.

Der enorme Nachfrageanstieg kann nur durch steigende Preise befriedigt werden, nicht aber durch mehr Gold. Die Welt kann einfach nicht mehr produzieren als die heutigen 3.000 Tonnen pro Jahr.

In meinem 55-jährigen Arbeitsleben habe ich zwei große Goldbullenmärkte miterlebt.

Der erste lief von 1971 bis 1980. Gold stieg um das 25-fache, von 35 US$ auf 850 US$.

Der zweite begann im Jahr 2001 bei 250 US$. Gerade haben wir eine Phase erreicht, in der die Goldpreise, ausgehend vom aktuellen Preis, um ein Vielfaches ansteigen werden.

Meine eigene 55-jährige Geschichte mit Gold macht aber nur ein Prozent des langfristigen Goldbullenmarkts aus.

Seit dem Aufkommen von Fiatgeldsystemen ist der Goldbullenmarkt leider nur noch Spiegelbild staatlicher Misswirtschaft, die zu permanent steigenden Defiziten und Schulden führt. In einem solchen System ist der Goldpreis hauptsächlich Ausdruck einer chronischen Entwertung von Papiergeld.

Regierungen und Zentralbanken sind die besten Freunde des Goldes.

Sie haben schon immer den Wert von Fiatwährungen zerstört; der Währungswert wird unweigerlich durch Defizitfinanzierung und Schuldenbildung entwertet.

So sank beispielsweise der Silbergehalt des Denar (Silbermünze im Römischen Reich) zwischen 180 und 280 n. Chr. von 100 % auf letztlich 0 %, wobei das Silber durch billigere Metalle ersetzt wurde.

Das wirft natürlich folgende Frage auf: Warum sollte man überhaupt Fiat- oder Papiergeld halten?

In einer soliden Wirtschaft, in der es keine Defizite und praktische keine Inflation gibt, aber einen ausgeglichen Staatshaushalt – in einer solchen Wirtschaft ist absolut ok, Barmittel zu halten, die Zinserträge abwerfen.

Doch solche paradiesischen Zustände gibt es auf der Welt nicht mehr, seitdem Nixon 1971 das Goldfenster schloss.

Selbst bei einem Preis von 2.300 US$ ist Gold – gemessen am Geldangebot – heute immer noch so billig wie 1970, als es 35 US$ kostete oder wie im Jahr 2000, als die Unze Gold 300 US$ kostete.

VERMÖGENSERHALTUNG UND PRIORITÄTEN IM LEBEN

Mit dem Fallen der oben beschriebenen Dominosteine werden die meisten Menschen der Welt ein deutlich härteres Leben zu spüren bekommen als heute.

Wer über Ersparnisse verfügt, sollte Vermögenserhaltung zur obersten Priorität machen, ganz gleich, ob es um 100 US$ oder 100 Millionen US$ geht. Gold und etwas Silber – in physischer Form, sicher verwahrt außerhalb des Bankensystems – sollte dabei ganz oben auf der Liste stehen.

Familie und Freunden zu helfen in schweren Zeiten ist wichtiger als alles andere.

Und bitte vergessen Sie nicht: Einige der besten Dinge im Leben kosten nichts wie z.B. Natur, Bücher, Musik und Hobbys.

Wie können wir uns gegen Antihelden absichern?

Derzeit gibt es viele legitime (aber auch dramatische) Debatten über das Scheitern der USA, ihrer entwerteten Währung und ihrer identitätsgespaltenen / inflationsbesteuerten Mittelklasse, die immer häufiger und das nicht zu Unrecht mit „Erwerbsarmut“ in Verbindung gebracht wird.

Ende oder nur Veränderung?

Geht es mit Amerika jetzt zu Ende? Wird der US-Dollar seinen Status als Weltreservewährung verlieren? Wird der Greenback verschwinden? Werden uns Gold oder BTC vor all dem retten, was da vor unseren medienverschleierten Augen unter immer stärker zentralisierten Rahmenbedingungen aus dem Ruder läuft?

Nö.

Amerika ist in Schieflage geraten, aber nicht am Ende.

Der US-Dollar wird neubewertet, jedoch nicht abgelöst.

Der Greenback behält weiterhin eine Schlüsselrolle in den Bereichen Ausgaben, Liquidität und Devisen. Er ist jedoch nicht mehr ranghöchste Sparanlage oder vorrangiges Wertaufbewahrungsmittel.

Gold (übrigens inzwischen ein Tier-1-Asset) wird Wert weiterhin besser speichern (d.h. Wert erhalten) als jede Fiat-Währung. Und BTC wird in Zukunft wegen „Kurskonvexität“ ganz sicher wieder für Schlagzeilen sorgen.

Was die vierte Gewalt angeht: Wir alle wissen, dass sie längst gestorben ist, lange bevor ein Don Lemon oder Chris Cuomo unsere Bildschirme beschmutzte bzw. unseren kollektiven IQ beleidigte.

Und zum Thema Zentralisierung: Sie kommt nicht, sie ist schon da.

Vorbereitung zählt, nicht Emotionalität

Richtig ist: Es gibt sehr viel Grund zur informierten und echten Sorge. Doch anstatt auf das Ende der Welt zu warten, wäre es deutlich effektiver, sich mittels Logik auf eine Welt vorzubereiten, die sich verändert.

Anstatt über links oder rechts, schwarz oder weiß, hetero oder trans, sicher oder effektiv, intelligent (Barrington Resolution) oder dumm (Fauci) zu diskutieren, wäre unseren individuellen als auch kollektiven Psychen viel besser gedient, wenn wir uns verstärkt an das Logische halten und das Emotionale zurückstellen würden.

In diesem Sinne würden wir auch besser daran tun, unserem eigenen Urteil stärker zu trauen als dem Urteil jener Kinder, die von Washington bis Belgien innen-, geld- oder außenpolitische Entscheidungen treffen…

Logisch betrachtet, ist der US$ (und die US von A) im Wandel begriffen.

Der Greenback und die staatlichen US-Schuldtitel sind (wie auch die dazugehörige Führungen der letzten Zeit) quantifizierbar unbeliebter, vertrauensunwürdiger sowie inhärent geschwächter und überhaupt viel… nunja… geringer als damals zu Bretton-Woods-Zeiten um ca. 1944.

Deutliche Veränderungen

Seitdem unsere größte Generation im Juni ‘44 die Strände der Normandie erstürmt hat, haben wir uns vom weltgrößten Gläubiger und Produzenten zum weltgrößten Schuldner und Auslagerer von Arbeitsplätzen ins Ausland entwickelt.

Das ist kein Märchen, sondern Fakt. Jüngst gab ein Normandie-Veteran zu, er würde das Land, für das er gekämpft hatte, nicht mehr wiedererkennen – und hier sollte man tatsächlich kurz innehalten und anstatt sofort „mangelnden Patriotismus“ zu kritisieren.

Dass der US-Dollar mit „Vergeltung“ rechnen musste, war im Grunde schon vorprogrammiert, als WTO-blinde Politiker der Post-2001-Ära im Jahr 2022 das zur Waffe machten, was eigentlich eine neutrale Weltreservewährung sein sollte und diese dann auf eine große Atommacht richteten (sprich: Diebstahl russischer Vermögenswerte im Umfang von 400 Mrd. US$) – eine Atommacht, die ohnehin schon mit einer China-lastigen und aktuell wachsenden BRICS-Staatenkoalition gemeinsame Sache machte. Viele von uns hatten das seit dem 1. Tag der Sanktionen gegen Putin begriffen.

Entdollarisierung ist Realität, keine Sensation

Kurz gesagt: Viele Staaten der Welt, ölproduzierende Nationen eingeschlossen, haben schnell begriffen, dass die Welt eine Reserveanlage will, die nicht eingefroren / gestohlen werden kann und die gleichzeitig wertstabil (und nicht wertlabil) ist.

Doch anstatt dem US-Dollar als Weltreservewährung ein Ende zu machen, wird er vom größten Teil der Welt lieber umgangen (oder gemieden) …

Noch schonungsloser formuliert: Die frühere Hegemonie der US-Staatsanleihe – und somit auch des US-Dollars – hat sich im Jahr 2022 unwiderruflich verändert.

Danke Ronald & Luke

Dank datenorientierter Denker mit Kredit- / Währungsexpertise wie Ronald Stöferle und Luke Gromen können wir die schlichten Fakten (und nicht nur die Dramen) dieser Trends sehen.

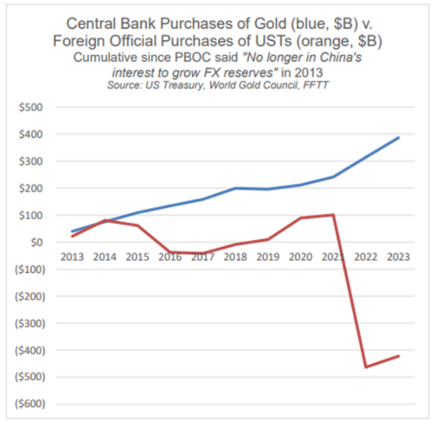

Die Taten und nicht allein die Worte der erweiterten BRICS-Staaten und globalen Zentralbanken, welche vorzugsweise in physischem Gold sparen als in US-Schuldscheinen, sprechen laut und deutlich für sich selbst. Daran erinnern uns die objektiven Charts Stöferles.

Sie zeigen Folgendes: Seitdem die USA ihren Dollar zur Waffe umfunktioniert haben, ist es auf dem Gebiet der Reservehaltung zu einer unstrittigen Abstandnahme vom US-Dollar und den dazugehörigen US-Staatsanleihen zugunsten von Gold gekommen:

Die COMEX et al.

Die harten Fakten sind da: Dutzende Mitglieder und Anwärter der erweiterten BRICS-Koalition treiben Handel unter Ausschluss des US-Dollars, sie kaufen lokale Güter in lokalen Währungen und begleichen die Überschüsse auf Nettobasis in physischem Gold, das deutlich besser / fairer in Shanghai bewertet wird als in London oder New York – also an zwei der entscheidenden Handelplätze, die gerade höhere physische Auslieferungen als Einlieferungen erleben.

In aller Unbescheidenheit: Das haben wir kommen sehen – Jahre vor dem Weißen Haus…

Da bedeutet: Die jahrelange künstliche Beeinflussung der Edelmetallpreise mittels legalisierter Betrugsplattformen wie der COMEX geht im Fahrwasser von Basel III und den Sanktionen langsam zu Ende.

Und das ist, ob man will oder nicht, entscheidend. Die aufstrebenden BRICS-Plus-Mächte, die es über Generationen hinweg leid sind, der Hund zu sein, der vom inflationsexportierenden US-Dollar-Schwanz durchgewackelt wird, entwachsen wirtschaftlich dem schuldengetriebenen Westen. Auch das ist faktisch unterlegt (Anteil am globalen BIP) und keine Sensation(smache).

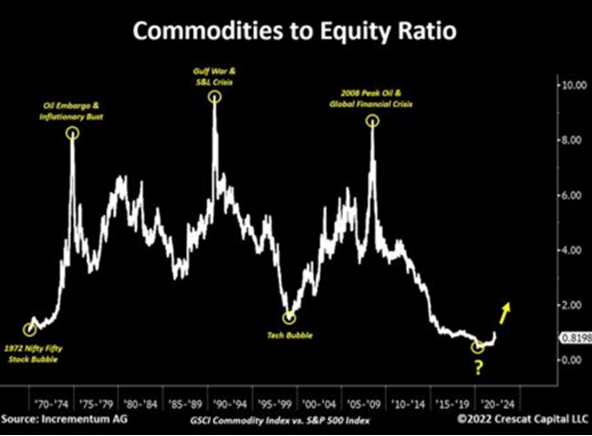

Der Chart des Jahrzehnts?

Ronald Stöferle postete vor über einem Jahr einen Chart und stellte die ziemlich rhetorische Frage, ob dies nicht der Chart des Jahrzehnts sei.

Er warf also die Frage auf, ob sich die Welt nicht auf einen Rohstoff-Superzyklus zubewege, in dem Sachwerte zukünftig aufwerten werden – gegenüber fallenden (aber aktuell noch aufgeblähten) Wertpapiermärkten sowie einem fallenden (aber immer stärker entwerteten) US-Dollar.

Das sollte, mit Grant Williams gesprochen, weitsichtige Investoren zu einem langgezogenen „hmmm“ veranlassen.

Rohstoffmärkte: Beim Petrodollar stehen die Zeichen auf Veränderung!

Mit Blick auf Rohstoffe, Währungen und folglich Gold sind wir von Veränderungen förmlich umgeben – zumindest für diejenigen, die Augen zum Sehen und Ohren zum Hören haben.

Was dahingehend an den globalen Energiemärkten passiert, lässt sich schlichtweg nicht ignorieren – Themen, die ich in der Vergangenheit (und bislang korrekterweise) hier und hier aufgegriffen habe.

Bei den Themen Öl, US-Dollar und Gold sorgt jedoch vorrangig Luke Gromen mit seinem klaren Denken für Durchblick und Informiertheit – bei uns und allen anderen.

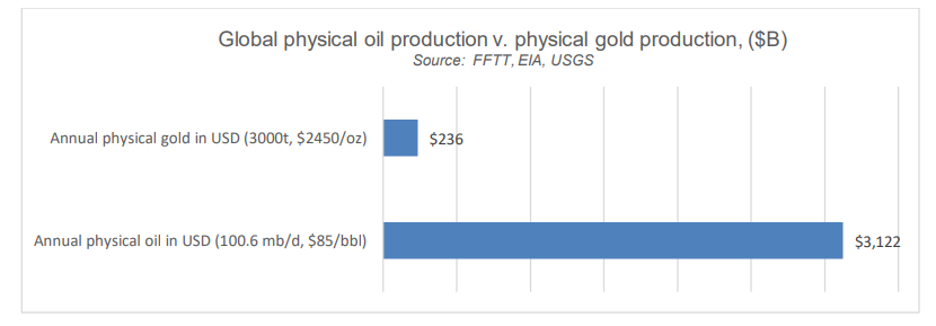

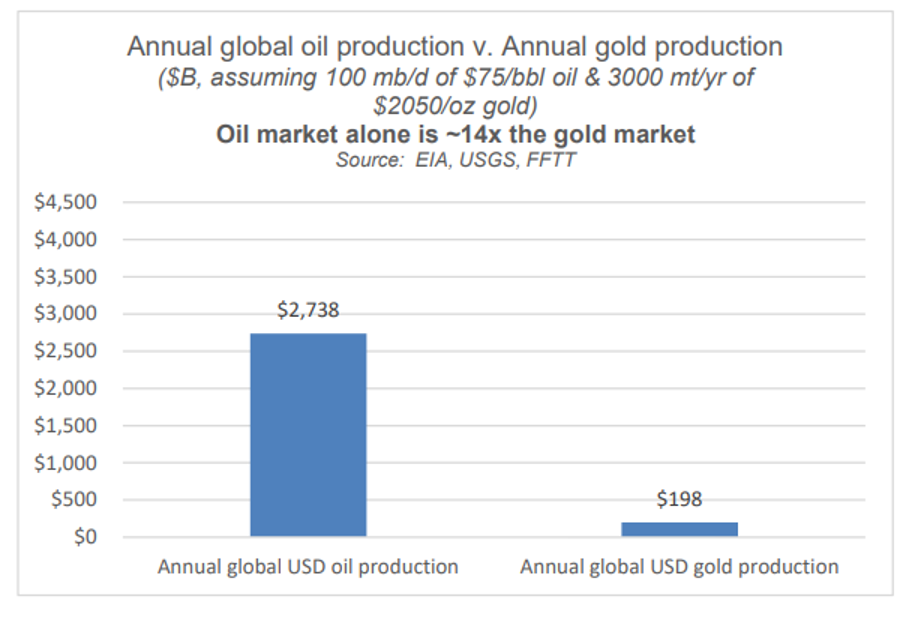

So erinnerte er beispielsweise daran, dass Öl – wie jedes andere Objekt internationalen Angebots & internationaler Nachfrage (d.h. internationalen Handels) – genauso auf Nettobasis in Gold abgerechnet werden kann, anstatt nur in UST-gebundenen Petrodollars.

(Übrigens wurden 2023 20 % der globalen Ölverkäufe in anderen Währungen als dem US-Dollar abgewickelt – ein Umstand, der vor der Sanktionierung Russland durch das Weiße Haus unter Biden quasi undenkbar war).

Die Tragweite und die Auswirkungen dieser einfachen Feststellung auf den US-Dollar, die Rohstoffpreisentwicklung und Gold sind außerordentlich.

Öl: Die jüngere Vergangenheit bis zu den Sanktionen…

Bevor die USA ihren Dollar als Waffe gegen Russland einsetzten (und ihren wichtigen Öl-Partner Saudi-Arabien öffentlich beleidigten), hatte die Welt noch gemeinsam am UST- und USD-dominierten Ölhandelsstrang gezogen, was für Uncle Sam und seinen Modus Operandi, US-Inflation an alle anderen zu exportieren, sehr, sehr, sehr praktisch war.

Stiegen die Ölpreise in der Vergangenheit beispielsweise zu stark an, nahmen Staaten wie Saudi-Arabien verstärkt US-Staatsanleihen auf und setzten damit praktisch auf steigende Kurse beim US-Dollar, den die USA schneller ausstoßen als die Saudis Öl…

Für die Stabilisierung und Neutralisierung eines ansonsten überproduzierten und entwertungsanfälligen US-Dollars war das natürlich gut; gleichzeitig half es, die Beliebtheit der US-Staatsanleihen zu erhalten, wodurch auch deren Renditen komprimiert / kontrolliert blieben.

All das war in gewisser Weise sogar gut für das globale Wachstum; der US-Dollar blieb in der Folge stabil und niedrig genug, um China und andere Schwellenländer wachsen zu lassen.

Im Gegenzug kauften diese anderen Länder US-Staatsanleihen an und bekamen „Risikofreiheit“ als Rendite. Damit unterstützten sie ihrerseits die Refinanzierung („Reflation“) des schuldenbasierten „Wachstumsnarrativs“ der USA.

Denn wenn die ganze Welt US-Schuldtitel kauft, warum sollte Uncle Sam dann nicht immer tiefer und tiefer in den schuldenfinanzierten Amerikanischen Traum abtauchen können? Oder etwa nicht?

Öl: Heutige Faktenlage, nach den Sanktionen

Das wäre nur dann richtig, wenn man davon ausgeht, dass sich die Welt nie ändert und die offiziellen Inflationsquoten – sprich, durch und durch unehrliche Inflationsdaten – dafür sorgen, dass unsere US-Staatsanleihe in der Tat „risikofrei“ ist und nicht bloß nichts, sondern negativen Realzins einbringt.

Glücklicherweise (oder eben unglücklicherweise) sieht auch der Rest der Welt die Veränderungen, die Washington anscheinend verstecken möchte.

Das trifft insbesondere auf die Saudis zu, die sich – wie im November letzten Jahres – mit einer Reihe von BRICS-Plus-Staaten trafen und nach Möglichkeiten suchten, den US-Dollar und die US-Staatsanleihe im Handel untereinander zu umgehen. Und dazu zählt eben auch der Ölhandel.

Denken Sie eine Sekunde darüber nach.

Das bedeutet, dass das, was seit den frühen 1970er Jahren zugunsten des US-Dollars und Staatsanleihemarktes funktionierte (also globale US$-Nachfrage durch Ölhandel) sich jetzt langsam (aber sicher) vor Bidens kaum noch offenen Augen auflöst….

Jene jahrzehntelange Unterstützung / Nachfrage nach US-Dollar und US-Staatsanleihen sinkt jetzt und steigt nicht mehr! Das bedeutet wiederum, dass die unbeliebte US-Staatsanleihe durch vom Heimatland gefälschte (also inflationäre) Liquidität gestützt werden muss, anstatt von unsterblicher Nachfrage aus dem Ausland.

Im Übrigen führt das zu Währungsentwertung – zum Finale (Endspiel) aller überschuldeten Nationen.

Öl: Die wechselhafte Zukunft – nach den Sanktionen

All das bedeutet auch Folgendes: Auch zukünftig können und werden Rohstoffe – von Kupfer bis… richtig …Öl – in anderen Währungen als dem Dollar gekauft und auf Nettobasis in Gold beglichen werden. Wahrscheinlich dürfte das auch ein Grund sein, warum Zentralbanken seit 2014 unterm Strich Gold aufstapeln (obere Kurve) und zu Nettoverkäufern von US-Staatsanleihen geworden sind…

Auch hier: Achten Sie besser darauf, was die Welt tatsächlich macht als auf das, was Ihnen Politiker (und selbst bankengebundene Vermögensberater) raten.

Gold & Öl: Unübersehbar?

Mit Blick auf Gold und Öl im oben geschilderten Kontext einer sich wandelnden, nicht-statischen Welt muss jeder zurechnungsfähige Investor die dynamischen Veränderungen im Petrodollar-System ersthaft in Erwägung ziehen, die Luke Gromen mit nüchterner Weitsicht verfolgt.

Der gestauchte aber unweigerlich steigende Rohstoff-Superzyklus (siehe Stöferles Chart oben) wird diesmal wesentlich von vergangenen Aufwärtstrends abweichen.

Wenn beispielsweise Öl (aus beliebig vielen Gründen) steigt, bietet sich den Akteuren des alten Systems, in dem Einnahmen (und Mehrkosten) noch durch US-Staatsanleihenkäufe recycelt wurden, jetzt auch die (schon erprobte) Möglichkeit, zu einem anderen Asset zu springen / wechseln.

Sie ahnen es: GOLD.

Spielen Sie es in Gedanken durch: Russland kann Öl an China verkaufen, Saudi-Arabien kann Öl an China verkaufen. Jetzt aber in Yuan und nicht in US-Dollar. Die betreffenden Handelspartner können mit ihren Yuan-Einnahmen nun chinesisches „Zeug“ kaufen (das einst in den USA produziert wurde…) und alle verbleibenden Überschüsse netto in Gold begleichen, anstatt in US-Staatsanleihen.

Dieses Gold kann dann in die lokalen Währungen (von Rupie bis Real) aller Schwellenmärkte / BRICS-Plus-Länder konvertiert werden, um untereinander dollarfrei andere Rohstoffe zu handeln, von denen viele BRICS-Plus-Nationen reichlich zu bieten haben.

Das ist übrigens keine abstrakte Möglichkeit, sondern eine heute tatsächlich schon praktizierte Realität. Sie kann verheerende Auswirkung auf die US$-Nachfrage und somit dessen Stärke haben.

Wenn es mit zunehmender Häufigkeit beim Kupfer und anderen Rohstoffen zu Neubewertungen (und Lagerbildung) außerhalb des US-Dollar-Systems kommt, wird die sogenannte „Hegemonie“ des US-Dollars immer schwerer zu glauben, zu markieren oder aufrechtzuerhalten sein.

Das ignorierte Gold-Öl-Verhältnis

Auch wenn es kaum jemand sehen will, stellt Luke Gromen dahingehend Folgendes fest: Wenn Gold zum „Defacto-Entlastunsgventil für Rohstoffpreisfindung und -nettoverrechnung wird“, ergeben sich langfristige Folgen für den Goldpreis, die nur eine Frage von Mathematik und nicht Meinung sind.

Wiederholt erinnert er uns daran, dass der globale Ölmarkt, gemessen an den physischen Fördermengen, 12- bis 15-mal so groß ist wie der globale Goldmarkt:

Man könnte folglich mutmaßen, dass die Goldbewertungen durch andere Rohstoffe und speziell Öl in die Höhe getrieben werden können und werden. Mit Blick auf das globale Gold-Öl-Verhältnis scheint das heute schon Realität zu sein; das Verhältnis hat sich (gar nicht so zufällig) schon vervierfacht seitdem Moskau 2008 begonnen hat, Gold aufzustapeln, während die US-Notenbank Vorbereitungen traf, um in Washington Billionen falscher Dollars herbeizuklicken…

Das Asset, das (vorsätzlich) am meisten missverstanden wird

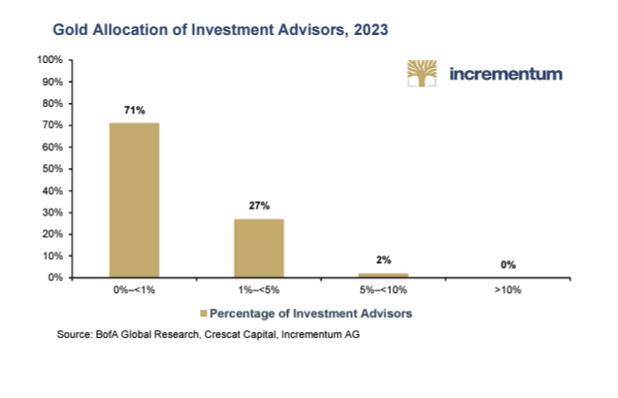

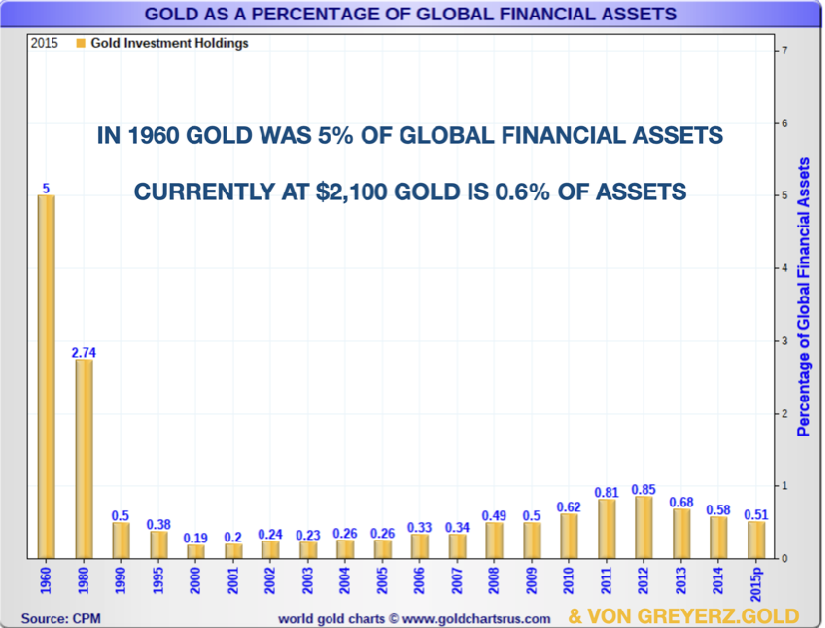

Unterdessen nehmen wir mit großer Befremdung wahr, dass es Gold im Rahmen der konsenslastigen globalen Vermögensallokation nur auf 0,5 % schafft (der 40-Jahre-Durchschnitt beträgt 2 %); auch Family Offices (die sich bei der Ertragssuche immer weiter und weiter auf dem Risikoast vorwagen) sind mit kaum mehr als 1 % in Gold investiert. Hier stellt sich zwangsläufig die Frage, ob es in der Natur des Menschen (oder bloß im politischen und monetären Eigeninteresse) liegt, dass man Veränderung fürchtet, selbst dann, wenn rundherum alles auf ebensolche hindeutet.

Doch nur wenige erkennen die wahre Rolle von Gold…

Goldanlegern (≠ Spekulanten), die nicht im Rhythmus von Tagesschlagzeilen reagieren, sondern über Generationen hinweg in die Zukunft vorausdenken und dabei verstehen, dass Vermögenserhaltung das Geheimnis der Existenz von Eigenvermögen ist – diesen Anlegern macht dieses Asset (und auch Veränderung) keine Angst.

Ok, wir haben verstanden…

Und genau so verstehen wir Gold: Gold erhält Vermögen. Papierwährungen zerstören Vermögen.

Und deswegen durchbricht Gold alte Korrelationen und traditionelle „Hemmnisse“ und markiert Allzeithochs – trotz positiver Realzinsen, trotz eines relativ starken US-Dollars und trotz angeblich eingedämmter Inflation.

So einfach ist es.

Gold wird viel mehr Vertrauen entgegengebracht als den kaputten Währungen kaputter Staaten in West (darunter auch die einst hochgeachteten USA) wie Ost.

„In gold we trust.“, heißt es zu Recht bei Ronald.

Das ergibt jede Menge (vernunft- und geschichtsbasierten) Sinn. Zählen Sie eins und eins zusammen und lesen Sie etwas Geschichte…

Wie können wir uns gegen Antihelden absichern?

Im Folgenden liefern wir eine nüchterne Bewertung von Geschichtslektionen und Mathematik im Kontext der heutigen Wirklichkeiten im schuldendefinierten Amerika, um eine schmerzliche, aber entscheidende Frage zu beantworten: Verliert Amerika?

Das Ende der Geschichte

Im Jahr 1992 – ich war damals noch Student mit einem schier grenzenlosen Optimismus gegenüber dem Leben und insbesondere gegenüber dem Amerikanischen Traum – veröffentlichte der amerikanische Politikwissenschaftler Francis Fukuyama ein viel diskutiertes Buch mit dem Titel „The End of History and the last Man“.

Vor dem Hintergrund des Falls der Berliner Mauer sowie fortlaufend niedriger Zinssätze und steigender Märkte in den USA präsentiert sich die westliche Geisteshaltung in diesem überaus erfolgreichen und optimistischen Werk mit unverkennbarem Stolz.

Mit seinem (klar hegelianisch und dialektisch fundierten) Leitmotiv eines ultimativen Evolutionssiegs (Aufhebungsmoment) des Kapitalismus und der liberalen Demokratie über finstere Sowjetzeiten und den von Überschuldung, Zentralisierung und Autokratie geprägtem Kommunismus ergab dieses Buch im vorherrschenden, vom amerikanischen Exzeptionalismus beeinflussten Zeitgeist oberflächlich Sinn.

Doch selbst damals – angesichts aller Beispiele für sowjetisches Versagen (von ausgedehnter Kriegsführung und Währungszerstörung über unfinanzierbare Verschuldung bis hin zu eindeutig unehrlichen Medien und der Dominanz eines Polizeistaats) – konnte mein schon damals geschichtsbewusster (und von guter Schule geprägter) Verstand nicht umhin, sich laut zu fragen, ob das optimistische Fazit dieses Buches zur westlich geprägten ideologisch-evolutionären Endphase ansonsten nicht auch ein bisschen, nun ja, naiv sei.

Hatte der Westen wahrhaftig ein siegreiches „Ende der Geschichte“ errungen?

Überheblichkeit & Geschichtsbeleidigung?

Wer Geschichte wirklich versteht, sollte wissen, dass die Geschichte tatsächlich voller sich reimender Wendepunkte steckt, aber nie in einem siegreichen und ewigen Finale oder „Endspiel“ endet.

Einfacher formuliert: Fukuyamas berühmtes Buch, das zu einer ganz bestimmten Zeit so viel Sinn ergab, wirkte 1992 selbst auf mich wie ein klassisches Beispiel von „Hochmut vor dem Fall“.

Mit anderen Worten: Es mag vielleicht etwas verfrüht gewesen sein, den Sieg der liberalen Demokratie und des Kapitalismus auszurufen, weil diese edlen Systeme auch edle Führung benötigen und noch edlere Prinzipen, um im Vorwärtsstrom der Geschichte überleben zu können.

Geschichte heute…

Viele Jahrzehnte (graue Haare, Studienabschlüsse und Muskelschmerzen) später scheint es ganz so, als ob mein junger Skeptizismus (und Respekt vor der Geschichte) nicht fehl am Platz gewesen ist.

Vieles deutet inzwischen darauf hin, dass der „siegreiche“ Kapitalismus, mit dem sich Fukuyama 1992 brüstete, längst gestorben ist und in den Folgejahren durch offensichtliche und auch mathematisch belegbare Beispiele für ungekannte Vermögensungleichverteilung sowie modernen Feudalismus ersetzt wurde.

Wer die Prinzipen der Gründungsväter Amerikas, von denen 10 Zusatzartikel und eine US-Verfassung zeugen (unsere Bill of Rights, Sie erinnern sich?) der laufenden, unverhohlenen Zerstörung ebendieser Prinzipen, die uns eine verstärkt zentralisierte USA unter dem „Patriot Act“ hinterlassen hat, gegenüberstellt, der findet buchstäblich überall Beispiele dafür, wie stark die Fassade der Demokratie bröckelt.

Mit anderen Worten: Fukuyama ist möglicherweise etwas zu weit vorgeprescht.

Oder aber: Vielleicht lag er mit dem endgültigen „Sieg“, den der echte US-Kapitalismus und die wirkliche, lebende und atmende liberale Demokratie errungen haben sollte, insgesamt ganz falsch.

Gleichen die USA der alten UdSSR?

Genauer genommen (und in bescheidener Anspielung an Dinge wie Anstand, Direktheit, Gegenwartsbezug, mathematische Nachvollziehbarkeit und an die fast schon tragische Ironie hinter dieser Entwicklung) legen die tatsächlichen historischen Indizien seit 1992 viel eher Folgendes nah: Womöglich sind die heute Geteilten Staaten von Amerika, GSA, mit ihren Prawda-ähnlichen Medien der besiegten UdSSR viel ähnlicher als jenem Sieger, den uns Herr Fukuyama präsentierte…

Ohne Fakten bleiben dramatische Äußerungen wie diese natürlich bedeutungslos; wir alle haben einen vorsichtigen Umgang mit solchen Äußerungen verdient, insofern wir selbst Emotionen durch Daten ersetzen und politisch wie finanziell mit mehr Klarheit argumentieren und unsere Vorbereitungen treffen.

Widerspenstige Fakten

In diesem Zusammenhang bin ich erneut dankbar für die Fakten und Zahlen, die Luke Gromen bereitstellt, um das ansonsten „reißerische“ Fazit zu untermauern, dass Amerika vielleicht die „Kalte Schlacht“ gegen die UdSSR gewonnen haben mag, aber heute im „Kalten Krieg“ gegen die Russen und Chinesen unterliegt.

Echt jetzt?

Ach jetzt komm…

Wirklich?

Schauen wir nach Fakten. Schauen wir nach Zahlen. Schauen wir nach aktuellen Ereignissen. Und schauen wir in die Geschichte, die alles andere als „zu Ende“ ist.

Wer Achtung vor der Geschichte hat, Twitter-typische Aufmerksamkeitsspannen überwindet und sich mit den leitmedialen Unterstützungsangeboten von Ken-und-Barbie-Menschen (CNN bis The View), die allesamt nichts von Geschichte verstehen, nicht zufrieden gibt, wird sich daran erinnern, dass Reagans erfolgreicher Krieg gegen die UdSSR dadurch gewonnen wurde, dass man die Sowjets in den Bankrott trieb.

Doch wie Gromen uns so eloquent in Erinnerung ruft:“Niemand scheint zu bemerken, dass die Russen und Chinesen jetzt EXAKT dasselbe mit uns machen.“

Das ist keine Dichtung, sondern Fakt. Auch ich habe davor im Artikel „Das war der Westen […]“ gewarnt – 2022, unmittelbar nach der Waffenfähigmachung des US-Dollars. Diese hoffnungslos kurzsichtige (d.h. dumme) politische Maßnahme verschaffte Russland und China – zwei sehr geduldigen und geschichtsaffinen Staaten – genau jene Gelegenheit, auf die sie gewartet hatten, um den Spieß in der Auseinandersetzung mit den GSA umzudrehen.

Geschichtslektion „Fatale Schuldenfalle“

Auf Grundlage der Erkenntnisse von Niel Ferguson und Luke Gromen habe ich kürzlich in einem Artikel Folgendes geschrieben: Dass eine Nation (oder ein Weltreich) dem Untergang geweiht ist, weiß man IMMER dann, wenn die Schuldenfinanzierungskosten dieser Nation (also allein ihre Zinsleistungen) die jeweiligen Verteidigungsausgaben übersteigen.

Und tagesaktuell liegen die Bruttozinsleistungen der GSA 40 % über ihren Militärausgaben.

Doch weder wir, die Russen, die Chinesen oder eben eine exklusive Minderheit informierter Amerikaner stehen allein mit diesem Wissen über die fatale Schuldenfalle der GSA.

Offensichtlich nicht zu verstecken

Der sich aktuell abzeichnende Wendepunkt bei der US-amerikanischen Verschuldungslage wird immer besser und in immer breiteren Teilen der Welt verstanden. Ben Hunt bezeichnet dies als „Common Knowledge Game“ (auf Deutsch ungef.: „Spiel mit dem gemeinsamen Vorwissen“).

Vereinfacht formuliert – und untermauert durch die inzwischen unstrittigen US-Dollar- und US-Staatsanleihemeidbewegungen seitens einer sich stetig erweiternden (und entdollarisierenden) BRICS-Staatenliste – beginnt die Welt ganz einfach zu kapieren, dass das amerikanische Imperium (mit seinen von Eseln geführten Löwenbürgern) fatalerweise mehr ausgibt, als es einnimmt.

Weitaus widerwärtiger ist jedoch die Tatsache, dass Uncle Sam seine Schuldscheine mit entwerteten Dollars selbst bezahlt, welche von einer gar nicht so föderalen und gar nicht so „reservierten“ Federal Reserve buchstäblich aus dem Nichts herbeigeklickt werden.

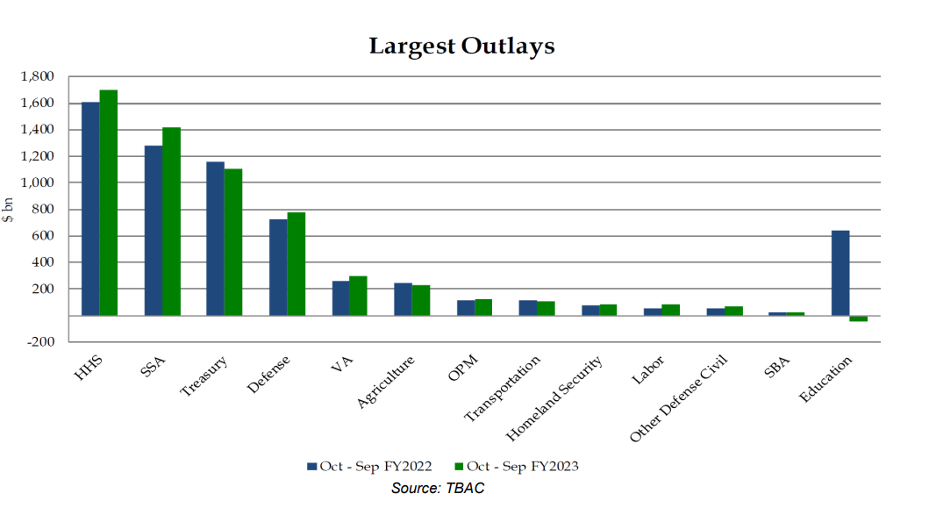

Diese hoffnungslose Realität – und komplett fantasiebezogene monetäre Lösung – hat das Land empirisch betrachtet in den Bankrott getrieben, wobei der Staat nachweislich mehr für Sozialleistungen (Auszahlungen bis 2030), staatliche Schuldtitel und Kriegsführung ausgibt als für Verkehrswesen, Landwirtschaft, Veteranenunterstützung und die Bildung seiner Bürger. (Sehr geehrter Thomas Jefferson, es tut uns leid!)

Doch schauen Sie selbst:

Von simpler Mathematik nun wieder zurück zu eigentlich vergessener (oder heute zunehmend „gecancelter“) Geschichte. Hier lässt sich Luke Gromens Feststellung immer schwerer von der Hand weisen, „dass es allem Anschein nach diesmal die USA sind, die die Rolle der UdSSR übernehmen – mit schwerwiegender Verschuldung, nicht konkurrenzfähiger und entkernter industrieller Basis, abhängig von einem Gegner aus dem Kalten Krieg wegen Industriegüterimporten und mit der Notwendigkeit konfrontiert, dass die Ölpreise unablässig steigen müssen, damit die eigene Ölproduktion nicht sinkt.“.

Selbstmörderische Demokratie?

Mit anderen Worten: Die zwischenzeitlichen Sünden / Fehler, die in den vielen Jahren seit Fukuyamas Siegeserklärung von 1992 im Rahmen der zunehmend selbstmörderischen (und grotesk nachlässigen / dummen) Militär-, Finanz- und Außenpolitik Amerikas begangen wurden, haben die GSA unwiderruflich auf den Abwärtsweg des Besiegten geschickt und nicht ins siegreiche „Ende der Geschichte“.

Natürlich teile ich eine solche Realität nur ungern mit, da ich immer ein patriotischer Amerikaner war, bin und sein werde – patriotisch zumindest im Sinne der Ideale, für die Amerika ursprünglich stand.

Ich habe es häufig angemerkt: Die heutigen Geteilten Staaten von Amerika sind für den Amerikaner, der ich war, als Fukuyamas Buch der Hybris vor über drei Jahrzehnten veröffentlicht wurde, nahezu nicht wiederzuerkennen.

John Adams, unser zweiter US-Präsident, hatte seine Frau Abigail vor Folgendem gewarnt: „Denke immer daran, dass eine Demokratie nie lange hält. Es dauert nicht lange und sie verschwendet sich, sie erschöpft sich und bringt sich selbst um. Noch hat es keine Demokratie gegeben, die nicht Selbstmord begangen hätte.“

Auch das ist Geschichte. Und allem Anschein nach eine Geschichte, die Fukuyama 1992 missverstanden hatte, als er offenbar glaubte, sie hätte ihr Happy „End“ erreicht.

Vergangenheit prägt die Zukunft

Um nach vorne zu schauen, muss ich / wir auch in der Lage sein, zurück zu schauen.

Geschichte hat uns viel mehr zu sagen und zu lehren als die Wahlkampfreden (oder die lächerlichen Stichwortkarten) der heutigen politischen Opportunisten (Marionetten?), welche, mit ganz wenigen Ausnahmen, viel stärker am Machterhalt interessiert sind (durch Koalitionen, legalisierte Bestechung seitens der Washingtoner Lobbyistengruppen, durch die Verbreitung von Falschinformationen oder Malinformation bzw. vorsätzliches Weglassen von Informationen) als am Wohl ihrer Öffentlichkeit.

Die traurige Geschichte der Währungsentwertung

Die Geschichte mahnt / lehrt uns ebenfalls, dass die Führungen aller überschuldeten und scheiternden Regime Zeit schinden (kaufen), um ihre „Systeme“ (und Ær$CH€) zu retten, indem sie die eigenen Landeswährungen zwecks Schuldenmonetisierung entwerten.

Und das, liebe Leute, galt im Verlauf der Geschichte schon immer, und zwar AUSNAHMSLOS.

Leider bilden auch die GSA und ihr bisheriger „Exzeptionalismus“ bei dieser ansonsten ignorierten Geschichtslektion keine Ausnahme.

Somit werden die GSA, wie Egon und ich seit Jahren argumentieren, einen Kampf gegen die Inflation vortäuschen, gleichzeitig aber Inflation anstreben. Denn alle schuldengeplagten (und folglich gescheiterten) Regime brauchen Inflationsraten, die die Zinssätze (aktueller Maßstab ist die Rendite der zehnjährigen US-Staatsanleihe) übersteigen, so dass sich, hübsch formuliert, „negativer Realzins“ einstellt.

Die traurige Geschichte der Unredlichkeit

Allerdings ist Inflation nicht nur eine politische Blamage, sondern auch todsicherer Beweis für einen gescheiterten geld- wie haushaltspolitischen Führungsstil.

Um dieser Blamage zu entgehen, machen Politiker in der US-Notenbank, im Weißen Haus und im sogenannten Repräsentantenhaus (aber auch die Don-Lemons/ Chris Cuomos/ Pressefreiheit-beschämenden / attraktionsgetriebenen Traditionsmedien, die sie dabei unterstützen) genau das, was die meisten Kinder tun, wenn sie mit eigenen Fehlern konfrontiert werden. Sie lügen.

Und in diesem Fall heißt das: Lügen bei den Inflationsdaten.

Selbstverständlich ist eine Nation, die ihr Volk anlügt, nicht sonderlich zur Führung dieses Volkes geeignet. Auch Hemingway warnte davor (und ich wiederhole es oft), dass Schuldige mit anklagenden Fingern auf andere zeigen (von bösen Männer aus dem Osten über künstliche Viren bis hin zu politischen Angstkampagnen bei Themen wie Klimaerwärmung, weißer Nationalismus oder grüne Menschen vom Mars). Oder noch schlimmer: Führungen lenken ihre Wählerschaft durch dauerhafte Kriege ab.

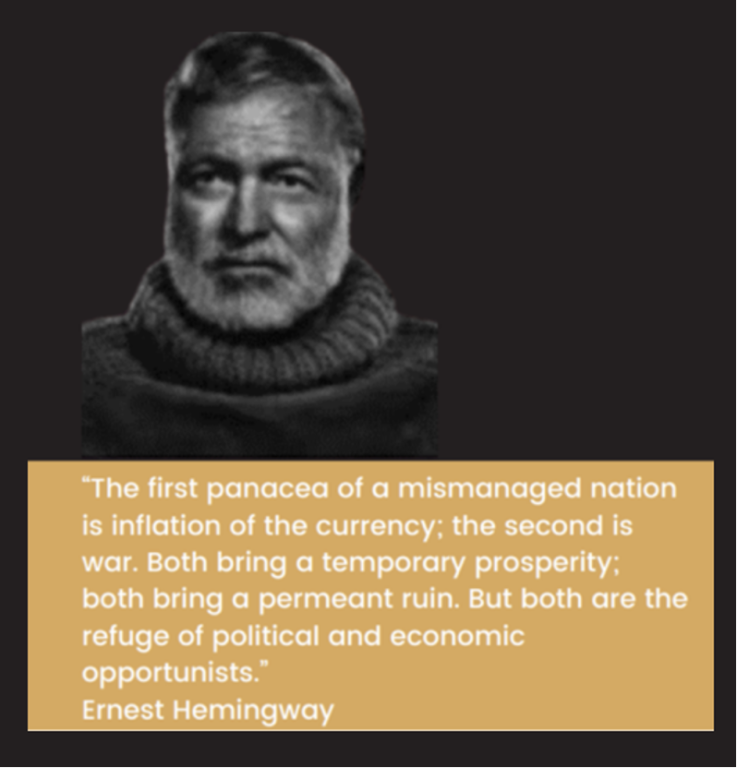

„Das erste Allheilmittel schlecht verwalteter Nationen ist Währungsinflation. Das zweite ist Krieg. Beide bringen vorläufig Wohlstand, beide bringen dauerhaft Ruin. Und beide sind der Rückzugsort für politische und wirtschaftliche Opportunisten.“ / Ernest Hemingway

Kommt ihnen bekannt vor?

Wegen der Sünden ihrer kindischen Führungen wird dieses „Volk“ in der Zwischenzeit ständig und verstärkt unter der lähmenden, aber unsichtbaren Steuer der Kaufkraftentwertung ihres sogenannten „Geldes“ zu leiden haben.

Auch das ist nichts Neues für alle, die Geschichte verfolgen...

Goldene Lösungen?

Selbstverständlich kann und wird Gold keine Lösung für all jene unzähligen und „menschlichen, allzu menschlichen“ Fehler staatlicher Führungen sein und auch nicht die monetären, sozialen und zentralisierten Fehlfunktionen beheben, die IMMER auf zu hohe Verschuldung folgen.

Doch wie die Geschichte ebenfalls belegt (und das ebenso ausnahmslos), kann jeder von uns zumindest die Kaufkraft des eigenen Vermögens absichern, indem dieses Vermögen in Unzen und Gramm gemessen wird, anstatt in einem explizit sterbenden Papier- / Fiat-Geld.

Dies ist kein einseitiges Argument. Dies ist kein „Gold-Bug-Argument“.

Es ist viel mehr ein rein historisches Argument, das zudem noch erklärt, warum Regierungen nicht möchten, dass Sie weder Geldgeschichte noch die Geschichte von Gold verstehen.

In der Tat lässt selbst Fukuyamas heute peinlich anmutendes Buch diese simple Lektion aus: Gold überdauert und Papiergeld stirbt. Und das bestärkt nur meine eingangs gemachte Beobachtung, dass Geschichte niemals „endet“. Sie lehrt nur und schützt die Informierten.

Dasselbe gilt für physisches Gold.

Wie können wir uns gegen Antihelden absichern?

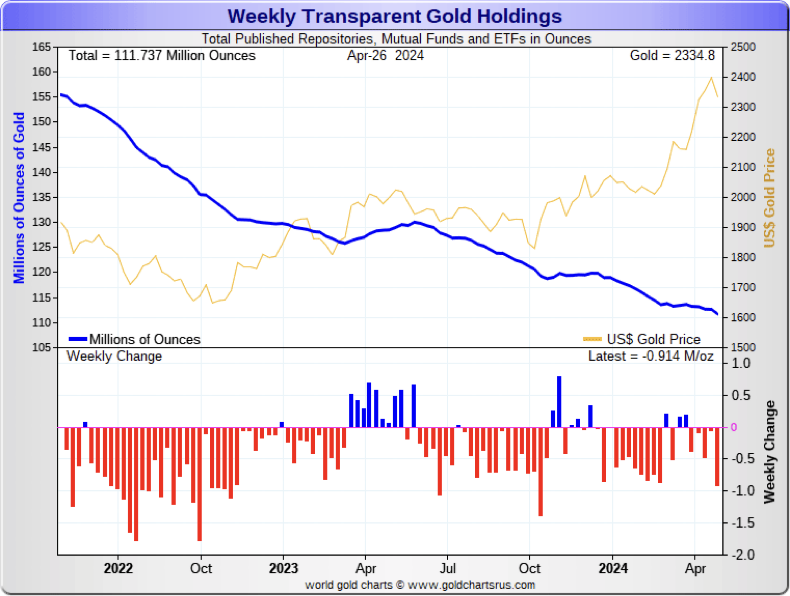

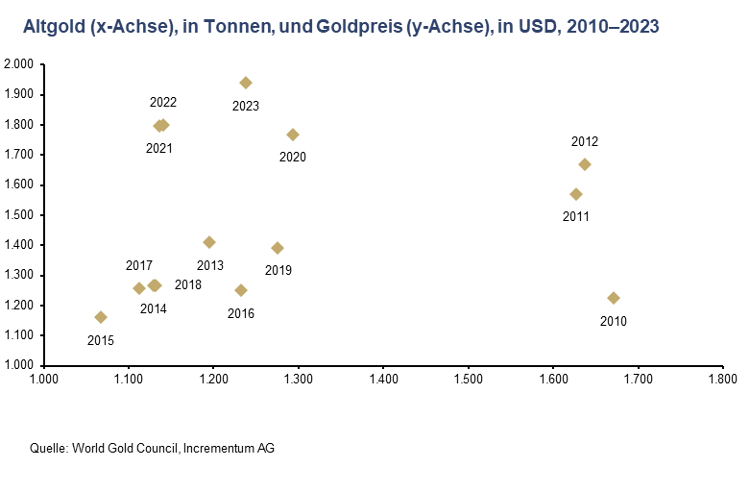

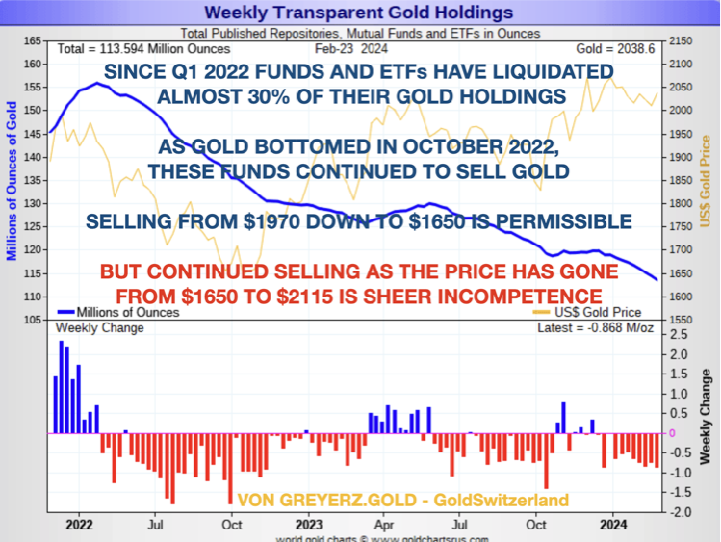

Gold markierte im Oktober 2023 bei knapp über 1.600 US$ sein Tief. Seitdem steigt es. Doch kauft irgendjemand Gold?

Eigentlich nicht, zumindest nicht die normalen Akteure.

In den letzten zwei Jahren, seit Mai 2022, haben Goldlagerstellen, Goldfonds und Gold-ETFs knapp 1.400 Tonnen Gold verloren.

Doch nicht nur die Goldfonds erleben schwache Absatzzahlen, auch die Prägeanstalten, wie die Perth Mint und die US Mint, verkaufen im Vergleich zum Vorjahr bis 96 % weniger Münzen.

Gold weiß eindeutig etwas, das der Markt noch nicht entdeckt hat.

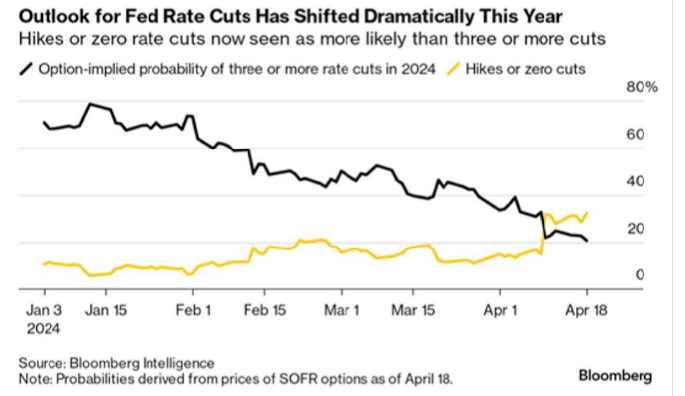

ZINSEN DEUTLICH GESTIEGEN

Seit Jahren vertrete ich die Ansicht, dass es keine dauerhaften Zinssenkungen geben wird.

Wie der Chart unten zeigt, hat der 40-Jahre-Abwärtstrend bei den US-Zinssätzen im Jahr 2020 seine Talsohle markiert; seither befinden sich die Zinsen in einem langanhaltenden Aufwärtstrend.

Seit Jahren thematisiere ich das in vielen meiner Artikel. Auch in diesem Interview aus dem Jahr 2022 erkläre ich, dass die Zinssätze die Marke von 10 % übersteigen werden und im kommenden inflationären Umfeld – befeuert durch eskalierende Defizite und Schuldenexplosionen – weit darüber liegen können.

„Die US-Notenbank wird die Zinsen schon niedrig halten!“ – das höre von allen Experten.

Am Ende werden die „Experten“ ihre Meinung ändern und glauben, dass Zinssatzsenkungen nicht mehr kommen werden.

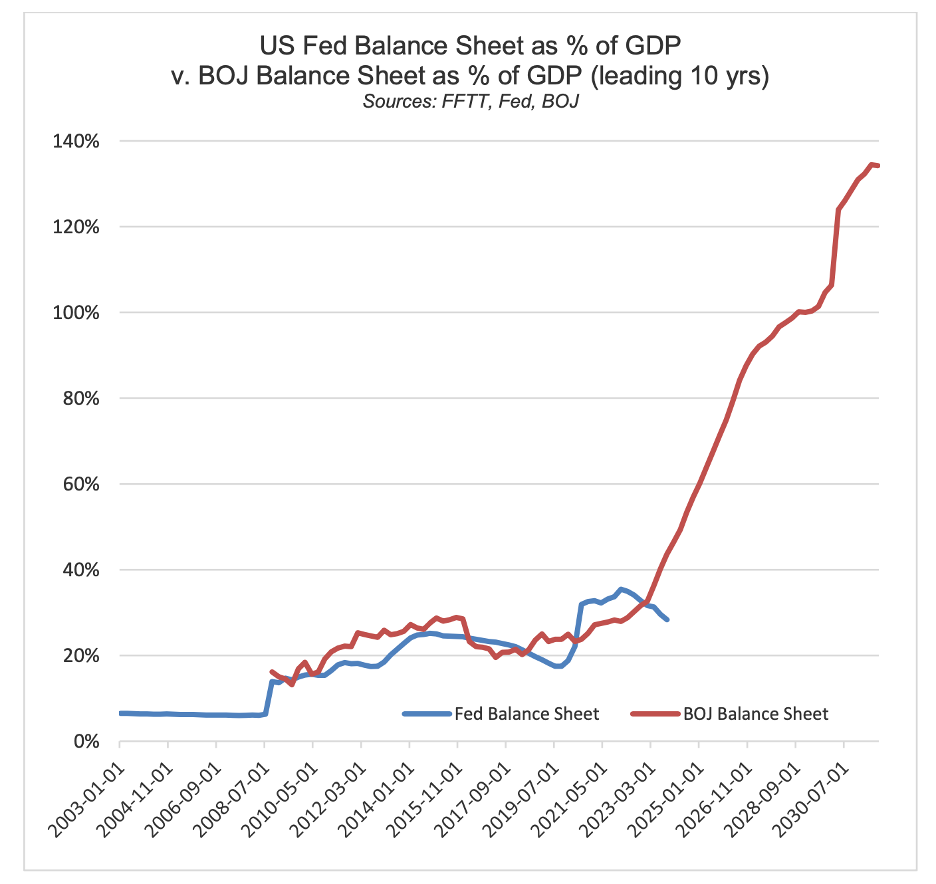

Keine Zentralbank kann die Zinssätze kontrollieren, wenn der betreffende Staat rücksichtslos Schuldscheine emittiert und die eigene Zentralbank zum alleinigen Ankäufer dieser Schulden geworden ist.

PONZI-SYSTEM IM STIL EINER BANANENREPUBLIK

Hier haben wir es mit einem Ponzi-Betrugssystem zu tun, das eigentlich nur von einer Bananenrepublik stammen könnte. Und genau dorthin geht es mit den USA.

Also: Stark steigende Zinsen bei den langlaufenden Anleihen werden auch die kurzfristigen Zinsen in die Höhe treiben.

Und da fängt der Spaß die Panik an.

Niall Ferguson schrieb kürzlich in einem Artikel:

„Jede Großmacht, die mehr für ihren Schuldendienst ausgibt (Zinsleistungen für nationale Schulden) als für die Verteidigung, wird nicht sehr lange groß bleiben. Das traf auf die spanische Habsburgermonarchie, das französische Ancien Régime, das Ottomanische Reich und das Britische Empire zu.“

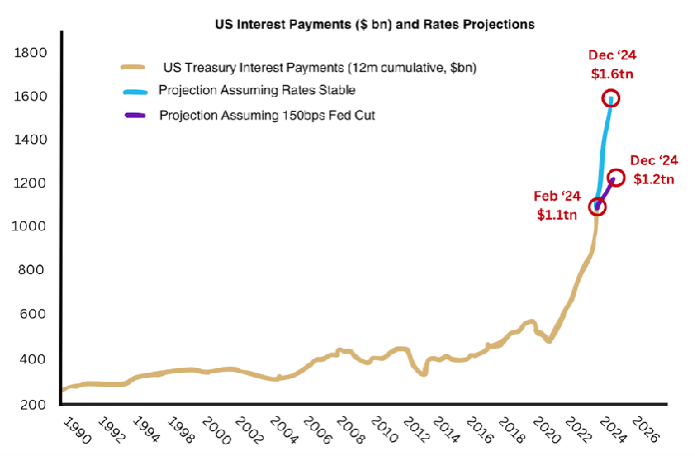

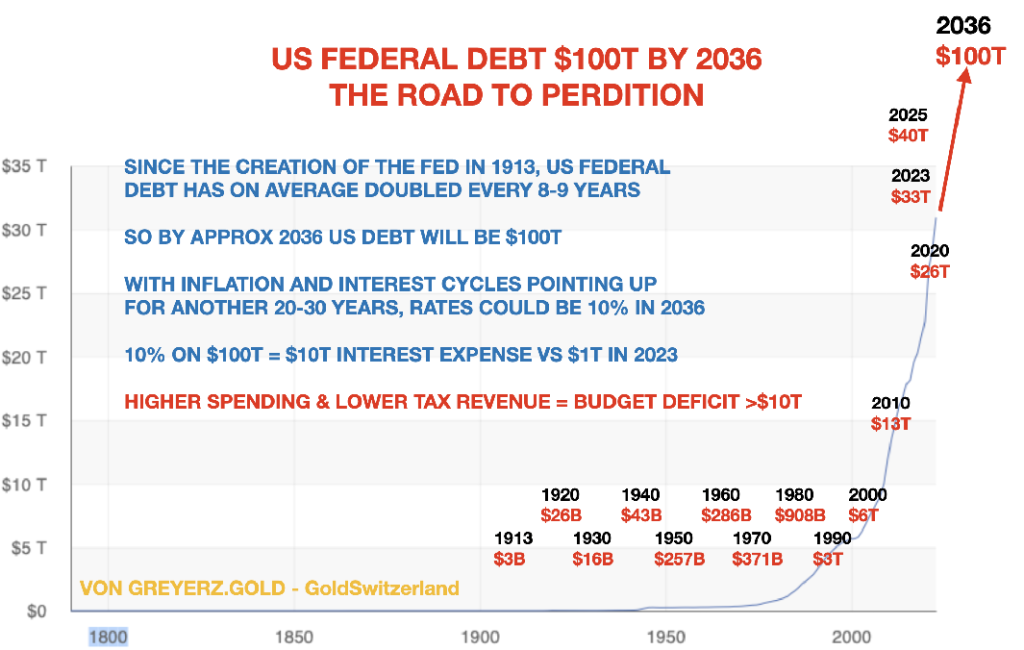

Nach Angaben des Congressional Budget Office (ungefähr:parlamentarische Behörde für Haushaltsangelegenheiten der USA) werden die USA schon Ende 2024 mehr Geld für Zinsen ausgeben als für Verteidigung. Das zeigt der folgende Chart:

Wie so oft möchte auch das CBO keine unbequemen Wahrheiten verkünden.

Der CBO-Prognose zufolge sollen die Zinskosten im Jahr 2034 1,6 Billionen US$ erreicht haben. Wenn man allerdings die Defizittrends hochrechnet und den aktuellen Zins anwendet, werden die annualisierten Zinskosten die Marke von 1,6 Billionen US$ schon Ende 2024 erreicht haben, und nicht erst 2034.

Schauen Sie nur, wie steil die Zinskurve oben verläuft. Sie ist eindeutig EXPONENTIELL.

1980 lag die öffentliche Gesamtverschuldung der USA noch unter einer Billion US$. Heute belaufen sich allein die Zinsen für staatlichen Kredite auf 1,6 Billionen US$.

Die heutige Verschuldung von 35 Billionen US$ wird bis 2034 auf 100 Billionen US$ ansteigen.

Wenn man den öffentlichen Verschuldungstrend ab 1980 extrapoliert, wird die Verschuldung im Jahr 2036 die Marke von 100 Billionen US$ erreicht haben, und das ist womöglich noch konservativ.

Angesichts des steigenden Zinstrends (wie oben erklärt) ist ein Zinssatz von 10 % für das Jahr 2036, oder aber früher, nicht unrealistisch. Man sollte nicht vergessen, dass die Zinsen in den 1970er Jahren / frühen 1980er Jahren schon deutlich über 10 % gelegen hatten – bei deutlich niedrigeren Schulden und Defiziten.

US-ANLEIHEN – KAUFEN SIE AUF EIGENE GEFAHR

Analysieren wir jetzt die aktuelle wie zukünftige Lage bei den US-Staatsanleihen (sowie den meisten anderen staatlichen Anleihen):

- Die Schuldenemission wird exponentiell ansteigen.

- Diese Schulden werden nie zurückgezahlt werden. Bestenfalls gibt es eine Stundung, wahrscheinlicher ist aber Zahlungsausfall.

- Der Wert der Währung wird abstürzen.

HYPERINFLATION KOMMT

Wohin geht es also?

Höchstwahrscheinlich stehen wir vor einer inflationären Periode, die möglicherweise zu Hyperinflation führen wird. Allein in diesem Jahrhundert hat sich die globale Gesamtverschuldung vervierfacht – von 80 Billionen US$ auf 350 Billionen US$. Hinzu kommt eine Derivate-Berg von über zwei Billiarden US$ und ungedeckte Verbindlichkeiten. Daraus ergibt sich ein Gesamtbetrag, der drei Billiarden US$ übersteigen wird.

Die Zentralbanken werden versuchen, das Finanzsystem frenetisch zu retten; der größte Teil der drei Billiarden US$ wird sich in Schulden verwandeln, sobald Gegenparteien ausfallen und Banken mittels grenzenloser Geldschöpfung gerettet werden müssen.

BANCA ROTTA – BANKROTTES FINANZSYSTEM

Ein ruiniertes, brüchiges System ist nie und nimmer zu retten. Im April 2023 hatte ich diesbezüglich in einem Artikel erklärt, woher der Ausdruck Banca Rotta stammt – von einer zerschlagenen Bank.

Doch weder eine Bank noch ein Nationalstaat lässt sich durch die Ausgabe wertlosen Geldes – in Papier- oder digitaler Form – retten.

Im März 2023 brachen vier US-Banken innerhalb weniger Tage zusammen. Kurz darauf war die Credit Suisse in Schwierigkeiten und musste gerettet werden.

Die Probleme im Bankensystem haben gerade erst begonnen. Sinkende Anleihepreise und einbrechende Immobilienkreditbewertungen sind nur der Anfang.

Diese Woche musste die Republic First Bancorp gerettet werden.

Schauen Sie sich im Diagramm unten einfach die unrealisierten Verluste in den Portfolios der US-Banken an.

Die unrealisierten Verluste für Anleihen, die bis zum Laufzeitende gehalten werden, betragen 400 Milliarden US$.

Bei Anleihen, die zum Verkauf stehen, liegen die Verluste bei 250 Milliarden US$. Das US-Bankensystem sitzt also auf ausgewiesenen Verlusten von 650 Milliarden US$ – allein im Bereich Anleihe-Portfolios. Wenn das Zinsniveau steigt, werden diese Verluste weiter steigen.

Hinzu kommen noch Verluste bei Krediten, die mit Geschäftsimmobilien besichert sind, deren Wert gerade einbricht. Und noch vieles mehr.

EXPONENTIELLE BEWEGUNGEN

Wir werden also exponentielles Schuldenwachstum erleben. Es hat in der Tat schon begonnen. Exponentielle Bewegungen beginnen schrittweise und zeigen dann auf einen Schlag Auswirkungen – seien es Schulden, Inflation oder Bevölkerungswachstum.

Der Stadion-Vergleich unten zeigt, wie so etwas abläuft:

Das Stadion ist nach 50 Minuten voll; zuerst fällt ein Tropfen Wasser, dann verdoppelt sich mit jeder Minute die Menge der Tropfen – also 1, 2, 4, 8 Tropfen etc. Nach 45 Minuten ist das Stadion nur zu 7 % gefüllt. Erst in den letzten 5 Minuten steigt der Stand von 7 % auf 100 %.

DIE LETZTEN MINUTEN UNSERES FINANZSYSTEMS

Also: Die Welt erlebt möglicherweise gerade die letzten 5 Minuten unseres heutigen Finanzsystems.

Die kommende finale Phase wird wahrscheinlich sehr schnell gehen, wie immer bei exponentiellen Bewegungen. So auch in der Weimarer Republik 1923. Im Januar 1923 kostete eine Unze Gold 372.000 Mark; Ende November 1923 lag der Preis dieser Unze bei 87 Billionen Mark!!!

Wenn Finanzsystem und Weltwirtschaft einbrechen, so kann es Jahrzehnte dauern, bis die Folgen überstanden sind – insbesondere im Westen. Die Konsequenzen sind u.a. eine Implosion der Schulden und Vermögenswerte sowie massive Schrumpfungen in den Bereichen Wirtschaft und Handel.

Der Osten und Süden, insbesondere die Länder mit großen Rohstoffreserven, werden sich deutlich schneller erholen. Russland verfügt beispielsweise über Rohstoffreserven im Gegenwert von 85 Billionen US$ – die größten der Welt.

Während die Emission von US-Staatsanleihen deutlich steigt, wird die Zahl der potenziellen Käufer dieser Anleihen schrumpfen, solange, bis nur noch die US-Notenbank als letzter Bieter bleibt.

Auch heute würde kein vernünftiger Nationalstaat US-Staatsanleihen kaufen. Im Grunde würde auch kein vernünftiger Investor US-Staatsanleihen kaufen.

Die USA sind schon jetzt ein insolventer Schuldner, der seine Schulden nicht zurückzahlen kann – es sei denn, er emittiert noch mehr von diesem Schrott, der zukünftig nur noch als Toilettenpapier taugen wird. Doch nicht einmal dafür ist elektronisches Geld noch zu gebrauchen.

Dieses Schild stammt aus einer Toilette in Simbabwe:

Analysieren wir die aktuelle und zukünftige Situation von US-Staatsanleihen (sowie den Anleihen der meisten anderen Staaten):

- Die Anleiheemission wird exponentiell ansteigen.

- Sie werden nie zurückgezahlt, bestenfalls gestundet oder, und das ist wahrscheinlicher, nicht bedient.

- Der Wert der Währung wird steil fallen.

Mehr gibt es dazu nicht zu sagen. Wer also US-Staatsanleihen oder andere Staatsanleihen kaufen möchte, hat eine 99,9%ige Garantie, dass er sein Geld nicht wiedersehen wird.

Anleihen sind also keine Wertanlage mehr, sondern bloß eine Gläubigerverpflichtung, die nicht zurückgezahlt werden wird oder werden kann.