Que Se Passera-t-il Quand Les Décideurs Politiques Ne Peuvent Plus Cacher Leurs Péchés ?

Il est presque comique de voir les décideurs politiques de tous bords et de tous pays se faire prendre au piège en faisant semblant de ne pas s’en apercevoir.

Les Enfants En Charge

Cela me rappelle l’enfant qui met la main dans la boîte à biscuits en prétendant que ses parents ne le voient pas, et qui nie sa culpabilité malgré les miettes qui tombent de son visage.

Encore une fois : C’est presque comique.

Mais il n’y a vraiment rien de drôle à voir des économies majeures entrer en récession (Allemagne, Japon, Royaume-Uni, Chine) ou nier la récession (États-Unis) pendant que nos nains mentaux, de Washington à l’UE, jouent avec les obligations, l’inflation, la monnaie et la guerre comme des enfants avec de l’essence et des allumettes.

Les Miettes de Discuits de la Dette ne Peuvent pas Être Cachées

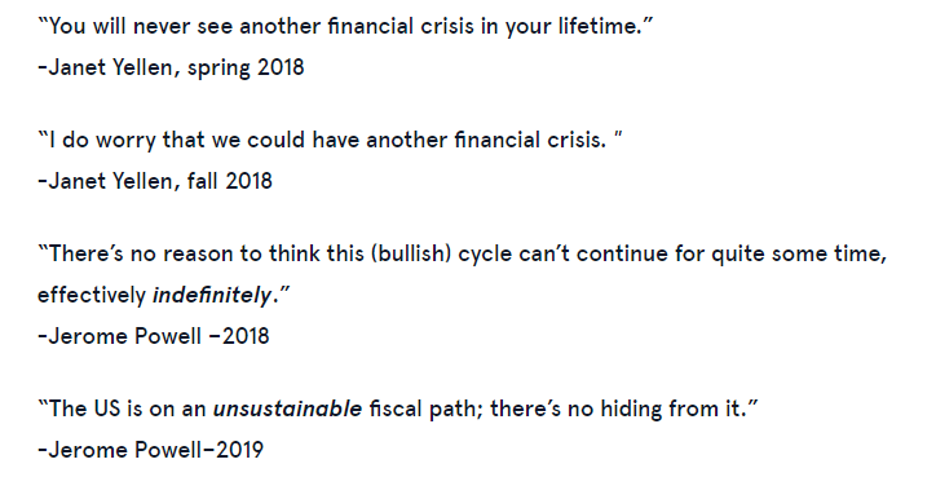

En parlant d’enfants pris avec des miettes sur le visage tout en niant leur responsabilité, il semble que même nos banquiers centraux ne peuvent pas continuer à cacher les faits de la « dette insoutenable » (Powell) avec des mensonges intelligents, comme ils ont essayé de le faire dans le passé :

« Vous ne verrez jamais une autre crise financière de votre vivant. »

– Janet Yellen, printemps 2018

« Je crains que nous puissons avoir une autre crise financière. »

– Janet Yellen, automne 2018

« Il n’y a aucune raison de pense que ce cycle (haussier) ne puisse pas se poursuivre pendant un certain temps, efficacement indéfiniment. »

– Jerome Powell, 2018

« Les Étas-Unis suivent une trajectiore budgétaire insoutenable ; il n’y a pas moyen de le cacher. »

– Jerome Powell, 2019

En bref, l’époque où l’on cachait les mauvais calculs derrière des mots creux touche à sa fin, comme l’a montré récemment une nouvelle adjudication comique sur le marché du Trésor (voir ci-dessous).

Garder les Choses Simples : Dette & Obligations

Comme nous l’avons répété ad nauseum, « le marché obligataire est la chose », et sa survie, comme celle d’un moteur diesel V8, vit et meurt de la liquidité/graisse, c’est-à-dire des dollars.

Après des milliers de milliards d’euros d’assouplissement quantitatif grotesque suite à la crise obligataire de 2020 et un sauvetage caché des banques TBTF (déguisé en aide à la pandémie), les efforts combinés de la Fed et du département du Trésor (c’est-à-dire le yin et le yang de Powell et Yellen) pour fournir des liquidités en sous-main à ce marché assoiffé sont à la fois tragiques et remarquables.

Malgré le resserrement annoncé par Powell depuis 2022, le niveau des liquidités directes de la Fed s’élève encore à des dizaines de milliards par mois, et les centaines de milliards prélevés provisoirement sur les marchés des prises en pension, le compte général du Trésor (TGA), le programme de financement à terme des banques (BTFP) ne sont que des mesures d’assouplissement quantitatif par une autre voie.

Outre ces astuces, il faut ajouter la tentative désespérée de Yellen d’émettre des trillions à partir de l’extrémité courte de la courbe des taux pour réduire la pression sur l’offre (et le prix) du sacré Taux à 10 ans des États-Unis. Nous pouvons trouver plus d’exemples de désepoir ouvert de liquidité dissimulée sous un autre nom.

Mais à un moment donné, toutes ces astuces de liquidité (ainsi que la liquidité) s’épuisent.

Et lorsque cette « graisse » s’épuise, c’est là que le moteur obligataire cale et que le système financier mondial, dirigé par des États-Unis ruinés, commence son lent décrochage sur le bas-côté de la route, tandis que le moteur siffle, tousse, puis meurt.

Autrement dit, les enfants de Washington sont à court de biscuits et de pots (c’est-à-dire de liquidités), et leurs mensonges et leurs excuses sont de plus en plus difficiles à cacher.

Vous n’y croyez pas ? Il suffit de regarder le marché obligataire américain, mal-aimé.

Une Cente aux Enchères du Trésor Très Révélatrice & Embarrassante

Ayant émis trop de reconnaissances de dettes (bons du Trésor) sur la partie courte de la courbe des taux, le département du Trésor de Mme Yellen a récemment tenté de vendre aux enchères des reconnaissances de dettes sur la partie longue de la courbe, à savoir les bons du Trésor américain à 20 ans.

Les amis : C’était embarrassant.

Les soumissionnaires étrangers pour l’obligation à 20 ans de l’Oncle Sam sont tombés à moins de 60 % (ils représentaient 74 % des soumissionnaires en novembre).

Cela signifie que les primary dealers (c’est-à-dire les grandes banques) ont été contraints de combler le vide en achetant près de 22 % des reconnaissances de dettes à 20 ans de l’Oncle Sam, de moins en moins appréciées…

En termes simples, il s’agit d’un signe évident que le marché obligataire est en train de se fissurer. En fait, cela fait déjà un moment qu’il se fissure…

La mémoire est courte, et beaucoup ont déjà oublié l’extrême dysfonctionnement de la partie courte de la courbe au premier trimestre 2023 (sans parler des faillites bancaires qui ont suivi, et d’autres à venir, comme nous l’avons prévenu…).

Un dysfonctionnement similaire est maintenant ouvertement évident sur la partie longue de la courbe obligataire, du moins pour ceux qui y prêtent attention.

Lorsque les obligations sont mal aimées, leur prix commence à baisser et leur rendement, qui évolue inversement au prix, commence à augmenter, ce qui signifie que leurs taux d’intérêt augmentent également – augmentant ainsi la pression (et le coût) sur la capacité de l’Oncle Sam à les rembourser.

La Domination Fiscale – Plus qu’un Simple Terme d’Art

Ce moment de « uh-oh » des frais d’intérêt pour le DC est ce que la Fed de St. Louis a décrit en juin de l’année dernière comme « Fiscal Dominance ». C’est-à-dire ce moment où les taux d’intérêt (et les coûts de la dette) deviennent si élevés (c’est-à-dire dysfonctionnels) que la seule option (et source) pour plus de « liquidités grasses » (c’est-à-dire des USD) pour soutenir ces obligations laides est l’argent « cliqué » à partir de l’air.

En bref : la poursuite de l’assouplissement quantitatif jusqu’à la lune est inévitable et ne fait l’objet d’aucun débat.

Cette inévitabilité de l’assouplissement quantitatif est intrinsèquement inflationniste, et c’est d’ailleurs la finalité des États-Unis, même si nous connaissons une récession désinflationniste quelque part au milieu de ce tragique terrain de jeu.

L’Effondrement du Dollar – Sous Nos Yeux

Il va sans dire qu’une telle liquidité factice provenant d’un dollar de plus en plus armé (et donc mal-aimé) exerce une pression encore plus négative sur le DXY qui, au moment de la vente aux enchères susmentionnée (et embarrassante), se situait à 104, en baisse par rapport à ses niveaux de plus de 110 du troisième trimestre 2022…

Au cours des quatre dernières années de dysfonctionnement croissant des obligations dans le sillage de l’assèchement des liquidités, le DC a montré cinq fois de suite qu’il viendrait rapidement et agressivement à la rescousse pour fournir plus de fausse graisse (encore une fois, de la TGA, du BTFP, des marchés repo, etc.) pour « sauver » le marché obligataire au détriment de la monnaie.

Bientôt, nous assisterons à un simple assouplissement quantitatif, qui dépréciera encore plus le dollar, quelle que soit sa « force relative » par rapport à d’autres monnaies mondiales tout aussi dépréciées, si non plus, dépréciées.

Une telle dépréciation de la monnaie correspond, une fois de plus, au modèle de toutes les nations qui meurent lentement de leurs propres péchés d’endettement.

Pour l’instant, les marchés s’attendent à ce que les baisses de taux promises par M. Powell se transforment en baisses effectives.

Par conséquent, ces marchés sont tout simplement étourdis par l’anticipation et ont récemment atteint des sommets historiques sur les paroles de Powell plutôt que sur les actions de la Fed.

Ces marchés déjà dangereusement gonflés augmenteront encore lorsque la Fed n’aura d’autre choix que d’appuyer sur le bouton rouge de l’assouplissement quantitatif à l’Eccles Building.

Soyez Prudents, Vous Qui Visez à Atteindre Le Sommet

Pour les rares, très rares, qui savent comment négocier des sommets sans se faire griller lorsque les revenus nets ou les marges baissent, la spéculation et les opérations de momentum sont en plein essor.

Mais comme je l’ai récemment souligné avec des preuves plutôt que des hyperboles, le S&P d’aujourd’hui, qui n’est guère plus qu’un ETF technologique glorifié mené par 5 noms, est la bulle la plus dangereuse que j’aie jamais vue, négociée ou étudiée.

Ce Rocher Compagnon Astucieux

L’or, quant à lui, aura clairement, et a déjà, le dernier mot alors que les bulles boursières se gonflent et que les marchés obligataires réclament à cor et à cri de la graisse de dollar dépréciée.

La récente vente aux enchères d’obligations à 20 ans, mentionnée ci-dessus, qui laissait présager une hausse des rendements, aurait dû constituer un vent contraire massif pour cette « pierre de compagnie sans rendement ».

Mais comme je l’ai indiqué à Vancouver en janvier, l’or s’affranchit des corrélations habituelles avec les taux, les devises et les indicateurs d’inflation et de déflation.

Pourquoi ?

Pour la simple raison que le système dans son ensemble est aujourd’hui si ouvertement brisé, fissuré et dé-considéré que le rôle historique de l’or (ignoré par les spéculateurs) en tant que fournisseur de valeur réelle (et de sommets sur 52 semaines) dans un monde de monnaies diluées mais gonflées et d’actifs en bulle devient plus évident.

Encore une fois, cela explique aisément pourquoi les banques centrales empilent (et font CONFIANCE) à ce caillou et déversent les reconnaissances de dettes de l’Oncle Sam à des niveaux records.

En d’autres termes, les banques centrales (et les dirigeants) du monde entier voient un Humpty Dumpty américain sur le point de tomber d’un mur, et lorsque cela se produira, l’or fera bien plus pour protéger les investisseurs et les souverains que les mauvaises reconnaissances de dettes et les actifs de la bulle mesurés en « monnaie » de papier.

Il n’est pas surprenant que les 0,5 % d’actifs financiers mondiaux alloués à l’or soient et seront récompensés non pas parce qu’ils sont « à contre-courant pour le plaisir d’être à contre-courant », mais parce que cette minorité remarquablement petite/informée est assez sage pour penser à l’avenir plutôt que de simplement suivre les sirènes de la vente (et de la foule).

Quelle Aiguille Fera Sauter le Ballon Rouge de la Dette ?

Pour l’instant, et dans le contexte surréaliste de marchés en hausse et d’une « High Street » à genoux qui attend « l’effet de richesse » d’un système financier féodal plutôt que capitaliste, tout ce que nous pouvons faire, c’est contempler la plus grande bulle d’endettement de l’histoire et estimer quelle aiguille la fera « éclater »…

S’agira-t-il d’une flambée des taux d’intérêt qui se heurtera au cygne blanc d’une dette mondiale sans précédent ? D’une implosion du marché des produits dérivés ? D’un cygne noir géopolitique ? D’une nouvelle guerre ? Du l’effondrement du Japon ? De la Chine ? Des Étas-Unis ? D’une UE fracturée/fragile ? D’une fracture de l’ordre social due à l’immigration ?

Qui sait ?

Avec tant d’aiguilles pointées vers un ballon de dette rouge historiquement insondable (et mathématiquement impayable), l’aiguille qui nous pique est rarement celle que l’on voit venir…

Une Aiguille de Banque ?

Comme en 2008, la prochaine crise pourrait venir de là où la plupart des crises naissent, c’est-à-dire derrière les portes vitrées de nos banques stupides (et protégées par le système)…

La crise de l’immobilier commercial, dont j’ai parlé dès 2020, est loin d’être un problème mineur.

Les pertes de la CRE sur les prêts non productifs (NPL) dépassent désormais les réserves pour pertes de nombreuses grandes banques américaines (Citi, Goldman, Wells, Morgan Stanley, JP Morgan, etc.)

Le Véritable Mandat de la Fed

Paradoxalement, je ne m’inquiète pas de ces banques idiotes, car le véritable mandat de leur Riche Oncle, la Fed, n’est pas l’inflation et l’emploi, mais de s’assurer que les banques susmentionnées, dont la Fed est issue de manière non naturelle, ne fassent pas faillite.

Les régulateurs bancaires, qui ne sont que d’anciens dirigeants de banques, rencontreront les « experts » du FOMC et du Trésor à Washington et mettront au point de nouveaux programmes d’extension et de simulation (c’est ainsi que toutes les banques en faillite gèrent leurs prêts et leurs dirigeants défaillants) afin de fournir aux grands garçons la « graisse » (c’est-à-dire les liquidités) nécessaire pour rester en vie (par le biais d’achats forcés mais subventionnés d’UST, de MBS et de CRE/ABS syndiqués) alors que la Fed, une fois de plus, décidera de sauver le système bancaire ou la monnaie.

Inutile de dire que le suspense ne tue guère ceux d’entre nous qui connaissent les rouages de Washington et de Wall Street.

En d’autres termes, il faut s’attendre à ce que d’autres billions cliqués avec la souris sauvent les neveux bancaires gâtés de l’Oncle Fed dans une ville de New York qui est lentement devenue non seulement un repaire de voleurs, mais aussi une maison de transition pour des millions de clandestins que nous appelons volontiers « demandeurs d’asile »….

Ah, le Rêve Américain, ah, La Ville Qui Ne Dort Jamais… et le cauchemar qui ne s’arrête jamais pour toutes les « High Streets » soumises à l’inflation, d’un Océan Éclatant à l’Autre.

De Gros Ennuis Dans la Petite Chine

Bien entendu, les États-Unis ne sont pas les seuls à souffrir d’un nouveau cancer de l’immobilier. La crise de l’immobilier en Chine est sans doute et mathématiquement plus grave.

Mais est-ce une véritable consolation pour ceux qui sont confrontés à un billet vert de plus en plus dévalorisé et à un dollar américain de plus en plus mal aimé ?

Sommes-nous censés nous réjouir du fait que notre monnaie et nos obligations, bien qu’horribles, sont encore meilleures (pour l’instant, du moins) que celles de la Chine ?

Si notre dollar et notre reconnaissance de dette sont si relativement spéciaux, pourquoi les rendements de nos obligations américaines à 10 ans dépassent-ils de 200 points de base les rendements des obligations d’État chinoises ?

Contrairement aux États-Unis, la Chine ne prétend pas exercer un contrôle total sur ses marchés et sa population, une tendance qui s’imposera à l’Occident une fois que ses dirigeants puérils seront contraints de s’endetter.

Le Triste Schéma de l’Histoire

Comme je le dis depuis des années, le syllogisme « crise de la dette, crise du marché, crise monétaire et crise de l’inflation », suivi de troubles sociaux et d’une centralisation accrue de l’extrême gauche ou de l’extrême droite, est un schéma aussi vieux que l’histoire elle-même.

La Chine n’a aucune honte à contrôler ouvertement les capitaux ou à détenir des banques d’État.

Mais nos banques TBTF soutenues par la Fed sont-elles moins « centralisées » simplement parce que leurs PDG sont payés comme des capitalistes bien qu’ils soient renfloués comme des entités parrainées par l’État ?

Le socialisme de Wall Street existe depuis des années, mais on a mis un joli rouge à lèvres « libre marché » sur ce qui n’est en fait qu’un porc « d’initiés ».

Sur la base des tendances décrites ci-dessus et du schéma que nous venons de décrire, la lente dégringolade vers la dépréciation de la monnaie, l’inflation et les contrôles centralisés (et des capitaux) (pensez à la CBDC) dans le sillage de l’agitation sociale (des camionneurs et des tracteurs qui combattent leurs « seigneurs » de New York à Berlin) n’est pas seulement ici et maintenant, mais la voie tragique qui nous attend.

Ce modèle de centralisation n’est malheureusement que le fruit de l’histoire et des mathématiques. Les cycles se dérouleront. Et l’or, bien qu’il ne soit pas la panacée pour tous les péchés apparents et cachés de nos dirigeants défaillants, sera au moins un remède pour notre monnaie défaillante.

À Propos Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD