Les Implications de la Dette Fatale ? Plus de mensonges à Venir

Pour comprendre l’évolution de la dette, des taux, du dollar, de l’inflation, des marchés d’actifs à risque, de l’or et de la perspective des États-Unis, mieux vaut ne pas écouter les experts.

En fait, Johnny Cash est une bien meilleure source…

Five Feet High & Rising

Dans une chanson classique de Johnny Cash datant de 1959, le chanteur demande : « How high’s the water mama ? »

Cette question trouve sa réponse dans un riff qui scande « she said it’s two feet high and risin’ » (« elle dit que c’est à deux pieds de haut et que ça monte »).

Et à chaque refrain suivant, le niveau de l’eau passe à trois pieds, quatre pieds, puis cinq pieds, « high and risin’ ».

En bref : une inondation évidente.

En ce qui concerne la dette au pays de la monnaie de réserve mondiale, Johnny Cash a peut-être quelque chose à apprendre à Jerome Powell et aux autres enfants de Washington qui noient les États-Unis (et leur dollar gorgé de dettes) dans un flot de dettes lent mais régulier.

Ennuyeux ?

J’ai souvent dit que le bon journalisme, comme l’économie honnête, est ennuyeux.

Il faut comprendre les indicateurs « durs » comme les rendements obligataires (qui évoluent inversement au prix des obligations) et les principes de base de l’offre et de la demande.

Mais comme je l’ai dit à maintes reprises, et comme je le dirai encore à maintes reprises : Le marché obligataire est LA solution, parce que les obligations sont une question de DETTE.

Si vous comprenez les obligations, et en particulier le mandat caché (réel) de la Fed pour sauver les reconnaissances de dettes souveraines de l’Oncle Sam de l’effondrement de leur prix, vous serez alors en mesure de prévoir facilement l’avenir (plutôt que de prédire le timing exact) des actifs à risque, de l’or, du BTC, de l’USD et, oui, de l’inflation.

La complexité est aussi simple que cela.

How High’s the Debt Mama ? 120% and Risin’

Et si vous vous tournez vers Johnny Cash et demandez « How high’s the debt level mama », eh bien… la réponse brutale vous informe sur tout ce que vous devez savoir.

Alors, restons simples.

Simple, Pas Ennuyeux

La dette est l’endroit où tout commence, et elle vous dit exactement COMMENT la chanson américaine se termine.

Alors, dis-moi, just how high is the water (dette) mama ?

Il y a dix ans, la dette publique américaine s’élevait à 17 milliards de dollars « and risin’ ».

Aujourd’hui, il s’élève à 34,5 milliards de dollars « and risin’ ».

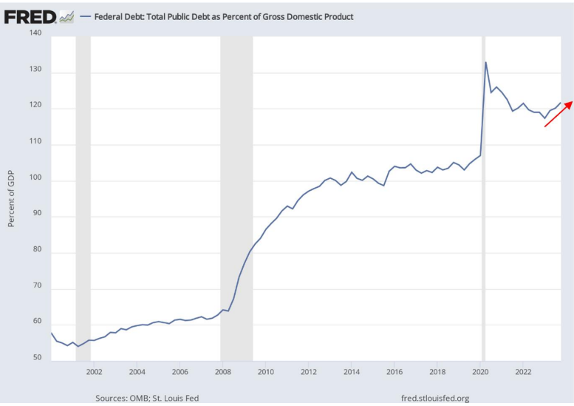

La dette américaine est de 120 % du PIB, le déficit est d’environ 6 % du PIB et, tous les 100 jours, nous empruntons 1 000 milliards de dollars de plus dans le cadre de notre addiction éhontée à la dette, qui se fait passer pour du capitalisme.

Même notre propre Congressional Budget Office avoue que si nous n’émettons pas plus de dette (et n’imprimons pas plus d’argent déprécié pour la monétiser), notre tirelire pour Medicare et la sécurité sociale sera vide d’ici 2030.

Pendant ce temps, les États-Unis sont confrontés à un passif non capitalisé de 212 milliards de dollars et à des actifs de 190 milliards de dollars seulement.

En d’autres termes, et sur la base de calculs objectifs, l’Amérique a littéralement le bilan d’une république bananière.

Pas de Crise ?

Les apologistes (c’est-à-dire les politiciens en mal de vérité et de mathématiques) vous diront cependant qu’il n’y a pas de crise, même si le niveau de l’eau monte au-delà de nos yeux fermés.

Les plus malins nous rappelleront que le dollar américain représente 85 % des opérations de change, la grande majorité (80 %) des règlements commerciaux internationaux et qu’il est constamment sollicité par les Eurodollars, les produits dérivés et les systèmes de paiement SWIFT.

En d’autres termes, le dollar va se débrouiller.

Hmmm…

Faits ou « se débrouiller » ?

Comme nous l’avions annoncé dès le premier jour des sanctions myopes (et suicidaires) contre Poutine, par lesquelles les États-Unis ont militarisé la monnaie de réserve mondiale, l’époque où le dollar se se débrouillait a tout simplement pris fin.

Pas d’un seul coup, mais lentement et régulièrement, comme la ligne de flottaison d’une inondation…

En deux ans seulement, nous avons observé des signes indéniables de dédollarisation de la part des pays BRICS+ et un changement extraordinairement révélateur de la dynamique du pétrodollar (20 % du pétrole mondial vendu en dehors du dollar en 2023), ce qui aurait été inimaginable à l’époque précédant les sanctions.

Mais si vous restez convaincu que l’Amérique et sa monnaie de réserve bénéficient d’une immunité magique face à la lente disparition du billet vert, revenons aux cris si ennuyeux mais si honnêtes du marché du Trésor américain.

Pourquoi ?

Encore une fois. Parce que le marché obligataire est tout ce qu’il y a de plus important.

Par ailleurs, le marché obligataire a tout à voir avec la dette, et la dette américaine actuelle noie le pays et dilue le dollar, un petit billion à la fois.

Cela vous semble sensationnel ?

Taper du Poing sur les Faits

Pendant des années, j’ai tapé du poing sur la table pour rappeler à mes lecteurs et téléspectateurs que la dette détruit les nations et les monnaies. À chaque fois, et sans exception.

Et pendant des années, j’ai martelé que la « guerre contre l’inflation » menée par Powell était une ruse, car toute nation criblée de dettes a besoin de dévaloriser sa monnaie pour gonfler sa dette.

Et depuis le premier jour où Powell a affirmé (mensonge) que l’inflation était « transitoire », je l’ai mis au pied du mur.

Pendant des années, j’ai soutenu que la Fed se contenterait de mentir sur l’inflation (c’est-à-dire de la sous-estimer de manière flagrante) afin de la faire apparaître statistiquement plus faible que ce que nous savions/ressentions en réalité.

Même Larry Summers, le pyromane classique (de l’abrogation de Glass-Steagall à la déréglementation des marchés des produits dérivés) qui joue aujourd’hui au pompier, a déclaré publiquement que l’échelle réelle de l’IPC américain, qui utilise les méthodes de construction d’avant 1983, a culminé l’année dernière à 18 %, et non à la fourchette officielle de 3,7 %…

Si l’on ajoute à cela un ratio dette/PIB américain qui est aujourd’hui 30 % plus élevé qu’en 2009, on constate mathématiquement que, malgré les politiques répressives de Powell en matière de taux « plus élevés pour plus longtemps », nous n’avons rien fait pour réduire notre dette – au contraire, nous l’avons augmentée.

En d’autres termes, notre guerre contre l’inflation est une perte et nos dettes ont augmenté.

Ces deux dernières années, j’ai insisté pour que Powell passe d’une hausse des taux à une pause dans les réductions de taux, puis à une baisse des taux suivie d’une impression monétaire pure et simple (ou plutôt d’un clic de souris sur des dollars) pour « payer » la dette de l’Oncle Sam au détriment de notre monnaie, par le biais de ce que Luke Gromen appelle le « super QE ».

Et toute modestie mise à part, je pense que j’ai/nous avons eu raison…

A Tort ou À Raison ?

D’ores et déjà, et depuis la semaine dernière, M. Powell a ouvertement prévu des baisses de taux en 2024, qui devraient intervenir d’ici le mois de septembre ou à une date proche.

Nous verrons bien.

Pour l’instant, la seule promesse (les mots) de réduction des taux a suffi à envoyer les marchés pavloviens (dépendants de la Fed) à des sommets inégalés malgré une économie réelle déjà sous l’eau.

Et la baisse subséquente de l’indice de volatilité des options de marché (indice « MOVE ») a été un signe clignotant que le marché se prépare à un nouvel afflux de liquidités diluant le dollar…

Où est l’Assouplissement Quantitatif, Matt ?

Mais qu’en est-il de l’assouplissement quantitatif dont j’ai été prévenu ?

Qu’en est-il du moment ultime où Powell admettra sa défaite totale dans sa soi-disant « guerre » contre l’inflation (tout en recherchant discrètement l’inflation) et fera ouvertement ce que beaucoup d’entre nous (en faisant à nouveau un clin d’œil à Luke Gromen et al) savent déjà qu’il fera, à savoir : Abaisser la monnaie pour « sauver » des Etats-Unis truqués jusqu’à l’échec (c’est-à-dire basés sur la dette) ?

Il est clair, semble-t-il, que j’ai/nous avons eu tort au sujet de l’assouplissement quantitatif, non ?

Eh bien… Pas si vite.

Entrer par la Porte Arrière

En fait, M. Powell, ainsi que son ancienne collègue de la Fed devenue secrétaire au Trésor, Janet Yellen, ont procédé à un assouplissement quantitatif en catimini à des niveaux stupéfiants, trop complexes (ou évidents) pour que les nains mentaux de nos soi-disant médias dominants puissent même le remarquer.

Un choc ? Pas du tout…

Les Faits sont des Choses Têtues

Le fait est qu’à cinq reprises au cours des quatre dernières années, DC a procédé à un assouplissement quantitatif sous un autre nom (que j’appelle « assouplissement quantitatif détourné ») afin d’éviter l’embarras d’un assouplissement quantitatif direct.

Nonobstant le « non-EQ » (qui était en réalité un EQ) en 2019, lorsque la Fed a renfloué un marché repo à sec (que personne ne comprenait), les magiciens de Washington ont pris des mesures de liquidité similaires à l’EQ pour des milliers de milliards sans avoir à les appeler, en fait, EQ…

En d’autres termes, la Fed et le département du Trésor ont retiré des liquidités du compte général du Trésor en voie d’assèchement, des mesures « BTFP » désormais abandonnées et des marchés de prise en pension intentionnellement confus.

Plus récemment (et tout aussi intentionnellement déroutant pour les masses), la Fed est discrètement sur le point d’autoriser les banques de la Fed à utiliser un effet de levier illimité pour acheter des quantités illimitées d’UST hors du bilan de la Fed via la suppression de ce que les grands manitous appellent les « ratios de réserve supplémentaire ».

Cette dernière astuce, d’ailleurs, n’est qu’un assouplissement quantitatif hors bilan, et un autre symptôme de la transformation des grandes banques en succursales de la Fed, alors que notre Amérique déjà centralisée devient encore plus grotesquement, eh bien… centralisée, ce qui est un symptôme classique d’un régime désespéré et criblé de dettes.

Mais au cas où aucune des astuces précédentes d’assouplissement quantitatif déguisé ne vous aurait convaincu de ce qui n’est au fond qu’un assouplissement quantitatif, nous pouvons obtenir nos signaux les plus clairs de – vous l’avez deviné : LE MARCHÉ OBLIGATAIRE.

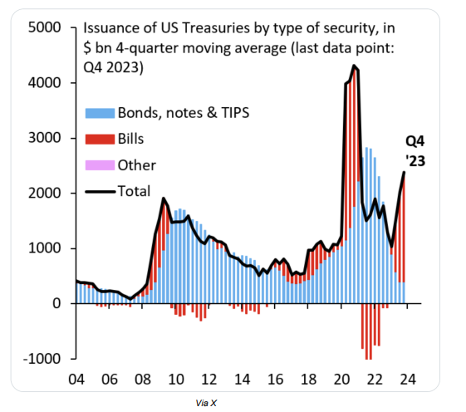

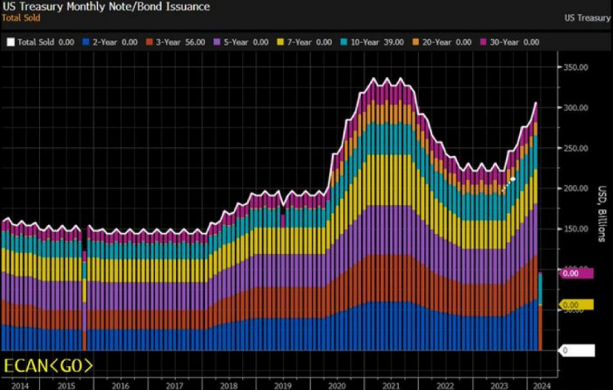

L’un des exemples les plus évidents d’assouplissement quantitatif par des moyens détournés est l’astuce ouverte mais ignorée du département du Trésor consistant à émettre la majeure partie de sa dette récente à partir de l’extrémité à court terme de la courbe de rendement.

Ce que Disent les Bons du Trésor

En émettant davantage de reconnaissances de dettes à court terme sous la forme de bons du Trésor, on réduit la pression inflationniste de l’offre sur les bons du Trésor américains à 10 ans, ouvertement mal aimés, dont les baisses de prix (et les hausses de rendement/taux qui s’ensuivent et qui sont fatalement impayables) ont non seulement écrasé les banques régionales, mais aussi le porte-monnaie de l’oncle Sam.

D’ACCORD. Les courbes de rendement et les implications en termes de durée peuvent sembler… ennuyeuses, mais restez avec moi parce que c’est vraiment, vraiment important.

Les niveaux extrêmes d’émission de bons du Trésor (par opposition aux reconnaissances de dettes à 10 ans) ont d’immenses implications et sont un signe clignotant que les États-Unis ne se dirigent pas vers une crise économique, mais qu’ils sont en fait DÉJÀ en crise.

Aujourd’hui, les émissions de bons du Trésor n’ont jamais été aussi élevées depuis deux décennies et représentent plus de 85 % de l’ensemble des émissions du Trésor américain.

Cette émission à court terme s’apparente beaucoup plus à un QE, c’est-à-dire à une simple impression monétaire qui, rappelons-le, est fortement inflationniste/réflationniste.

Difficile à croire ? Voyez par vous-même :

La dernière fois que nous avons vu un tel désespoir de type QE du côté de la courbe de rendement des bons du Trésor, c’était lors de la grande crise financière et de la crise COVID.

Pas de Crise ? Hein ?

Mais selon nos soi-disant « dirigeants », nous ne sommes pas du tout en crise aujourd’hui. Comme ils ne cessent de nous le rappeler, nous sommes au « plein emploi » (eh-hmmm) et le PIB nominal croît de 6 %.

Par ailleurs, la « croissance » du PIB nominal grâce à l’émission de plus de 23 milliards de dollars de titres américains (obligations, billets et bons) n’est qu’une « croissance » due à l’endettement, et une croissance due à l’endettement n’est pas une croissance, c’est simplement de la dette.

En bref, et comme Luke Gromen l’a conclu bien mieux que moi : « Vous savez que la crise de la dette est réelle lorsque les États-Unis ont recours à l’émission de dette à court terme ».

Résumé

Lorsque l’on a affaire à des profils qui ne respectent pas la vérité, comme la Fed, le département du Trésor ou la Maison Blanche, il est préférable et plus simple d’observer ce qu’ils font plutôt que ce qu’ils disent, car la différence est d’environ 180 degrés…

Tous les éléments susmentionnés (niveaux d’endettement, tendances à la dédollarisation, déplacements des pétrodollars, mesures d’assouplissement quantitatif détournées et surémission de bons du Trésor) témoignent d’une crise de la dette ouverte et évidente, qui indique TOUJOURS une crise monétaire conséquente.

Toujours.

Et comme je le dis depuis des années, y compris lors d’une discussion publique avec Brent Johnson, les États-Unis ne peuvent pas se permettre d’avoir un dollar fort parce que leur niveau d’endettement nécessite un dollar plus faible et gonflé, quelle que soit sa « force » « relative » / DXY.

La série de preuves citées ci-dessus (et au-delà des seules baisses de taux) n’est qu’une manière habilement voilée pour la Fed et le Trésor de nous dire qu’ils veulent (ont besoin) d’un dollar beaucoup plus faible pour sauver leur peau aux dépens du dollar de votre portefeuille, de votre compte courant ou de votre porte-monnaie.

L’or, bien sûr, est en train de flairer le coup.

Il en va de même pour les marchés boursiers et le BTC.

Il en va de même pour les banques centrales mondiales, qui accumulent de l’or et se débarrassent des titres américains à des niveaux record.

Les bourses COMEX et de Londres sont également à l’affût de cette évolution, car l’or et l’argent physiques passent de l’étape du barattage à celle de la livraison physique à des niveaux records.

Entre-temps, même la BRI a fait de l’or un actif de niveau 1.

Ce n’est qu’une question de temps…

Les preuves empiriques (plutôt que sensationnelles) de l’existence d’un Trésor américain mal-aimé et d’un USD dont on se méfie (avili et militarisé) sont là pour tous ceux qui ont des yeux pour voir et des oreilles pour entendre.

L’or a atteint des sommets inégalés (et ira beaucoup plus haut) simplement parce que le dollar est beaucoup plus bas.

Mais, bien sûr, personne à Washington ne dira tout haut ce qui est silencieux.

À Propos Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD