LE PRIX DE L’OR VA-T-IL ATTEINDRE DES SOMMETS INIMAGINABLES ?

IL NE SERT À RIEN DE DÉTENIR DE L’OR

Pourquoi faut-il détenir de l’or, alors qu’il a sous-performé la plupart des autres actifs depuis 2009 ? À la fin de cet article, je vous dirais dans quel contexte il ne sert à rien d’avoir de l’or et pourquoi je pense que le prix de l’or atteindra des nouveaux sommets d’ici peu.

Gagner de l’argent sur les marchés boursiers est aujourd’hui un jeu d’enfant, alors pourquoi avoir besoin d’or ?

Les investisseurs qui sont parvenus à combiner une bonne part de chance avec de modestes connaissances en matière d’investissement ont multiplié leur mise sur Apple par 2000 depuis 1997, ou par 2170 sur Amazon.

10 000 $ investis à la fois dans les actions Apple et les actions Amazon en 1997 vaudraient 40 millions $ aujourd’hui.

LE BITCOIN A ÉTÉ MULTIPLIÉ PAR 470 000

Qu’en est-il du Bitcoin ? Ceux qui ont investi 10 000 $ dans le Bitcoin en 2010 à 0,10 cts ont aujourd’hui 100 000 BTC, d’une valeur de 4,7 milliards $. Si c’est votre cas, j’espère que vous n’avez pas perdu votre clé privée.

Compter uniquement sur les inscriptions électroniques d’un ordinateur ou une clé USB est clairement un mauvais moyen de préserver sa richesse.

Aussi, la rétrospective est une méthode d’investissement merveilleuse et la plus exacte des sciences.

Pourtant, il n’était pas nécessaire d’être un expert en sélection d’actions pour gagner de l’argent au cours des dernières décennies.

Si par exemple, vous achetiez 10 000 $ sur le Nasdaq en 2009, vous auriez plus de 140 000 $ aujourd’hui et cela, sans sélectionner une seule action.

Mais il ne faut pas oublier qu’avant cela, le Nasdaq avait perdu 80% depuis 2000…

On peut toujours sortir la meilleure performance en choisissant le bon point de départ.

OR – PIRE ACTIF DEPUIS 2011 ET MEILLEUR ACTIF DEPUIS 1999

Quand les antagonistes de l’or veulent réfuter ses vertus, ils choisissent le pic de 1980 à 850 $ comme référence. Puis ils se moquent des investisseurs qui ont dû patienter 28 ans avant de retrouver ce niveau. Ils omettent de mentionner que l’or a atteint des nouveaux sommets entre 1971 et 1980, en étant multiplié par 24.

Les investisseurs en actions pourraient également souligner qu’ils ont surperformé l’or de 200% depuis 2011. Mais ils oublient de dire que depuis 1999, le Dow a perdu 60% par rapport à l’or (hors dividendes).

Une fois encore, cela montre que l’on peut toujours prouver la performance d’un investissement en choisissant un point de départ approprié.

Toujours est-il que l’or a été la meilleure classe d’actifs depuis le début du siècle.

MARCHÉ BOURSIER – UNE LOTERIE AVEC QUE DES GAGNANTS

Comment pourrait-on se tromper aujourd’hui ? Investir est une loterie où on est sûr de remporter le gros lot à chaque fois.

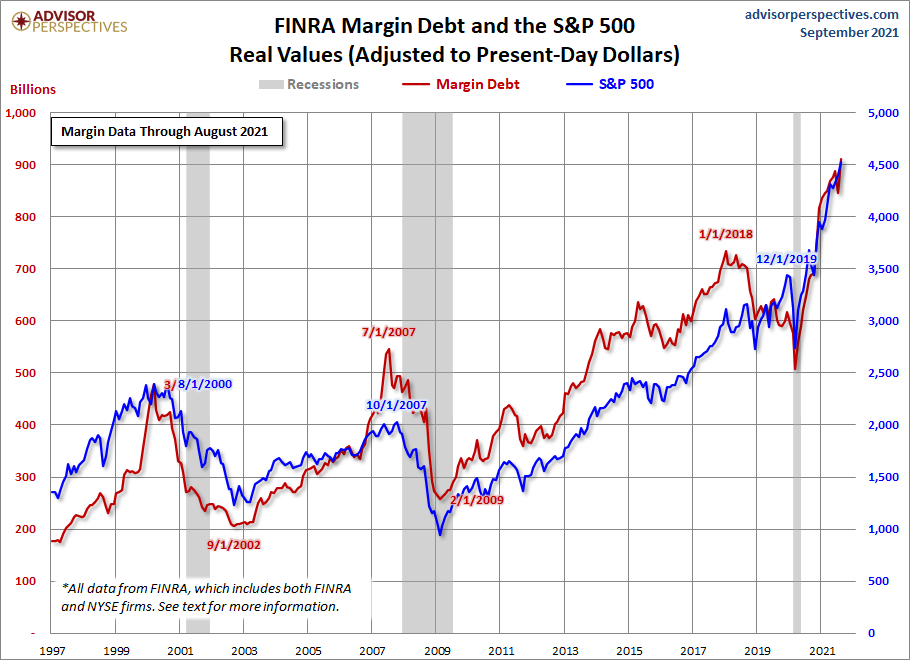

Pratiquement aucun investisseur ne voit cela s’arrêter un jour. Par exemple, il suffit de regarder la dette sur marge rapportée par la FINRA qui s’élève à 900 milliards $ contre 250 milliards $ en 2009.

Rappelons-nous que l’effet de levier de la dette sur marge fonctionne beaucoup plus rapidement à la baisse qu’à la hausse. Lorsque les marchés s’effondrent, cela mène à des liquidations forcées et à la panique. C’est ce à quoi nous assisterons dans un futur proche.

Je continue de croire qu’avant la fin de ce cycle d’investissement, les actions perdront plus de 90% en termes réels.

ACHETER LES CREUX A TOUJOURS FONCTIONNÉ – JUSQUE-LÀ

Depuis au moins un demi-siècle, aucun investisseur n’a eu à se soucier des creux.

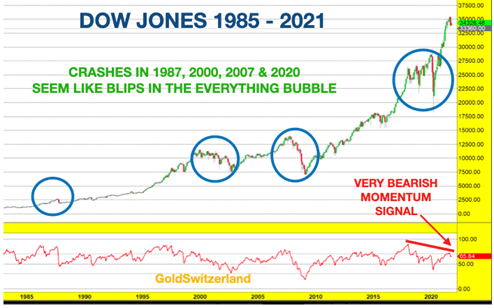

Les krachs qui semblaient terribles à l’époque, en 1987, 2000, 2007 et 2020, apparaissent comme de simples fluctuations sur le graphique.

Ce dont peu de gens s’inquiètent en regardant le graphique trimestriel ci-dessous, c’est que chaque sommet depuis celui de 1998 a affiché un indicateur de momentum plus faible. C’EST UN SIGNAL TRÈS BAISSIER À LONG TERME.

Prenons le lundi noir du 19 octobre 1987, où le Dow a chuté de 40% en quelques jours.

Je me souviens extrêmement bien de ce jour-là. J’étais à Tokyo pour l’introduction en Bourse d’une société britannique du FTSE 100 dont j’étais le vice-président. Ce n’était certainement pas le meilleur jour pour introduire un distributeur d’électronique grand public. Le marché avait clairement d’autres préoccupations.

ACHETER ET CONSERVER – « LE MARCHÉ MONTE TOUJOURS »

Étant donné que la stratégie « acheter et conserver » a fonctionné pendant au moins 50 ans sans exception, il n’y a aucune raison de penser que cela ne durera pas 50 ans de plus.

Car l’impression monétaire, l’expansion du crédit, les politiques monétaires et fiscales laxistes, les faibles taux d’intérêt et la disponibilité illimitée de capitaux ont aujourd’hui totalement éliminé le besoin d’une quelconque compétence en matière d’investissement.

Il y a seulement une règle d’investissement qui compte : le marché monte toujours !

N’y a-t-il pas d’exception à cette règle ? Bien sûr que si.

Prenons l’exemple de 1929. En 1932, vous auriez perdu 90% de votre investissement dans le Dow Jones. Afin de compenser cette perte, il fallait attendre 25 ans !

Encore une fois, la rétrospective est la méthode d’investissement parfaite, car elle est toujours exacte.

NE MESUREZ PAS VOTRE RICHESSE EN MONNAIE ILLUSOIRE

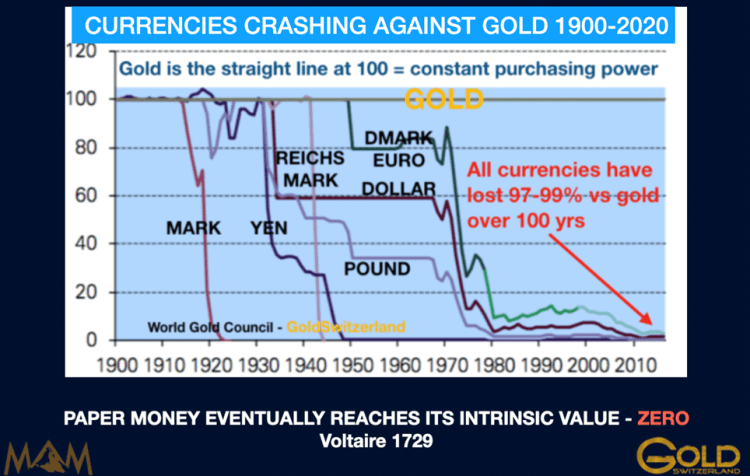

L’erreur commise par la plupart des investisseurs est de mesurer leur richesse avec un bâton qui crée une richesse illusoire. Mesurer votre richesse dans une devise qui a perdu 98% de sa valeur en 50 ans, c’est comme vivre dans un monde imaginaire. Vous avez l’impression que votre richesse augmente, alors qu’en fait, c’est la monnaie dans laquelle vous la mesurez qui chute.

Le puissant dollar a perdu 79% contre le franc suisse depuis 1971, mais aussi 98% en argent réel, c’est à dire par rapport à l’or.

Donc, si vous regardez la croissance RÉELLE de vos actifs depuis 1971, vous devez la réduire de 98%.

Où est passé votre argent ?

Votre argent a été confisqué par le gouvernement. Depuis le début des années 1930, les États-Unis ont dépensé plus d’argent qu’ils n’en ont perçu en impôts et ont comblé la différence en créant de la fausse monnaie, appelée dollars.

Les déficits budgétaires constants ont conduit à une dette toujours plus importante et à l’accélération de la planche à billets. Lorsque la monnaie est créée à partir de rien, comme l’ont fait les États-Unis et une grande partie du monde à un rythme effréné depuis 1971, la monnaie en prend un coup.

Mais puisque deux tiers des Américains n’ont pas de passeport valide, ils ne réalisent pas que leur monnaie est en train d’être détruite.

Les Américains qui sont allés en Suisse en 1971 et qui y retournent aujourd’hui constateront que le dollar a perdu 80% de son pouvoir d’achat. C’est tellement mieux d’être suisse et de voir que, lorsque vous voyagez aux États-Unis, tout est 80% moins cher en francs suisses.

MESUREZ VOTRE RICHESSE EN BIG MAC

Je conseille donc aux investisseurs de mesurer leur richesse en termes réels, comme le coût d’un Big Mac. En 1970, un Big Mac valait environ 0,60 cts. Aujourd’hui, le même Big Mac vaut 4 $, ce qui représente une perte de 85% du pouvoir d’achat du dollar.

Encore mieux : mesurer en grammes ou onces d’or. En tant que seule monnaie à avoir survécu dans l’histoire et maintenu son pouvoir d’achat pendant des millénaires, l’or est clairement le Roi des Monnaies.

Une once d’or permettait d’acquérir un costume de bonne qualité à l’époque romaine, et c’est toujours le cas aujourd’hui.

ALORS, POURQUOI INVESTIR DANS L’OR ?

Il ne sert à rien de détenir de l’or si :

- Le gouvernement maintient des excédents.

- Ni les dettes gouvernementales, ni les dettes privées, ni la masse monétaire n’augmentent plus que la (très modeste) inflation.

- Une politique monétaire saine est appliquée, sans impression monétaire.

- L’inflation est nulle ou quasi nulle. Un objectif d’inflation à 2% est absurde puisque cela double le prix en 36 ans.

- La monnaie conserve sa valeur réelle, ce qui est presque inévitable avec les politiques ci-dessus.

Dans de telles conditions, il est impossible que l’or atteigne de nouveaux sommets. Bienvenue à Shangri-La !

Un système monétaire et financier comme décrit ci-dessus n’a jamais existé dans l’histoire, ou alors pendant des périodes très limitées. C’est pourquoi aucune monnaie n’a survécu – aucune – Nada !

Actuellement, la Suisse est probablement le seul pays avec un système qui ressemble en quelques sortes à la définition ci-dessus.

Alors, à quoi sert-il d’avoir de l’or ?

Tout d’abord, l’or physique est le meilleur actif à détenir dans une optique de préservation du patrimoine.

L’or détenu de manière directe, en dehors de système bancaire, protège contre les risques ci-dessous :

- Systémique

- Financier

- Monétaire

- De contrepartie

Aucun autre actif n’a joué ce rôle d’assurance pendant 5 000 ans. La terre est aussi un bon actif de préservation de la richesse à long terme, mais elle n’est pas transportable, pas facilement divisible et pas liquide.

Le risque sur les marchés financiers est aujourd’hui plus élevé que jamais dans l’histoire, alors que nous approchons de la fin d’une bulle épique, comme je l’ai écrit dans dans mon dernier article.

Quiconque ne détient pas d’or physique aujourd’hui en tant qu’assurance contre ces risques devrait être considéré comme totalement irresponsable vis-à-vis de son entourage, que ce soit sa famille, ses actionnaires, investisseurs ou pensionnés.

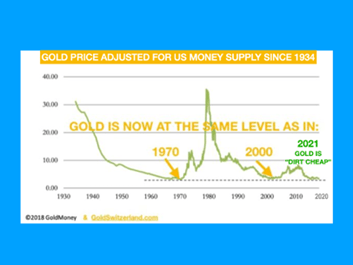

Mais le protecteur irresponsable a encore une dernière chance, car l’or est aujourd’hui aussi bon marché qu’il l’était en 1971 (35 $) ou en 2000 (290 $) par rapport à la masse monétaire américaine.

L’OR ATTEINDRA DES NOUVEAUX SOMMETS

Mon collègue Matt Piepenburg a récemment publié Pourquoi le cours de l’or ne monte-t-il pas ?, un excellent article. Il y affirme que l’or atteindra de nouveaux sommets à 4000 $ avant la fin de la décennie. Je pense qu’il se base sur le rapport In Gold We Trust, de notre ami et conseiller chez MAM, Ronni Stoeferle, qui a annoncé un objectif de 4 800 $ d’ici 2030.

Personnellement, je pense que cet objectif est beaucoup trop conservateur. Cela fait plus de 10 ans que je dis que l’or atteindra 10 000 $ en monnaie actuelle.

Mais cette projection, comme n’importe quelle autre, est totalement dénuée de sens. Il ne sert strictement à rien de mesurer l’or dans une monnaie qui perd de sa valeur chaque jour.

Mieux vaut mesurer l’or en Big Mac, par exemple.

Il n’y a qu’une seule mesure valable de l’or : c’est le nombre d’onces ou de grammes que vous détenez. N’importe quelle autre mesure est totalement absurde.

Le bien le plus précieux que possèdent la plupart des gens est leur famille. Qui évalue cela en dollars ?

La bulle immobilière est également évaluée en monnaie, d’autant plus que l’argent bon marché et illimité pousse les prix à la hausse quotidiennement. Mais votre propre maison ne devrait pas être évaluée en dollars. Vous achetez une maison à un budget abordable selon vos moyens et ensuite, vous ne devriez jamais penser à sa valeur financière, seulement la considérer comme votre foyer.

La plupart des gens ne savent pas faire la distinction entre un bien d’investissement et un bien acquis pour le plaisir ou pour préserver la richesse, et ils s’entêtent à regarder son évolution quotidienne. Du moins, tant qu’elle s’apprécie.

PRÉVISIONS SUR L’OR

Pour en revenir aux prévisions du prix de l’or, comme d’habitude, il y a un énorme écart entre le haut et le bas.

Par exemple, la prévision du rapport In Gold We Trust à 4 800 $, et celle de Jim Sinclair à 50 000 $ en 2025 et 87 000 $ en 2032, sont deux extrêmes.

Si j’étais forcé à parier, je voterais pour les 50 000 $ de Jim en 2025. La seule chose dont nous pouvons être certains est que l’or atteindra de nouveaux sommets.

Dans ce cas je reviens à l’unité de mesure, c’est à dire le dollar.

Si quelqu’un esr capable de me dire ce qui arrivera au dollar d’ici 2025, je pourrai faire des prévisions plus précises.

Je pense depuis longtemps que l’hyperinflation sera l’avant-dernière phase précédant la fin de ce cycle centenaire, alors que les banques centrales tenteront désespérément de sauver le système.

Ces tentatives futiles échoueront, puis conduiront à une dépréciation totale du dollar et de l’ensemble des devises.

QUELLE SERA LA VALEUR DE L’OR LORSQUE LE DOLLAR VAUDRA ZERO ?

Quel que soit ce niveau, ce sera totalement insignifiant puisque de l’autre côté du ZERO, il y a l’INFINITÉ.

Ce qui importe davantage, c’est que le prix de l’or atteindra de nouveaux sommets, maintiendra le pouvoir d’achat, et surperformera toutes les autres classes d’actifs.

Pour référence, l’or a atteint 100 000 milliards de Marks durant la République de Weimar.

Comme mentionné plus haut, l’hyperinflation qui risque de se produire dans les 5 et maximum 10 prochaines années n’est que l’avant-dernière phase du système monétaire actuel.

La phase finale sera l’implosion totale de toutes les classes d’actif, telles que les actions, les obligations et l’immobilier, puis une dépression déflationniste.

L’or redescendra également de ses sommets excessifs. Mais comme le métal jaune sera la seule monnaie durant un certain temps, il continuera à se comporter très bien par rapport aux autres actifs.

Comme le disait Ludwig Von Mises :

Rappelez-vous, tout ceci n’est pas nouveau. Ça s’est déjà produit au cours de l’histoire. Cela dit, en raison de la taille de la bulle, l’implosion sera plus importante que jamais. Dans une telle dépression, tout le monde souffrira, même les détenteurs d’or. Mais comme pendant toutes les crises, l’or physique sera la meilleure assurance à posséder.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD