CELA NE DURERA PAS – DÉSESPOIR

Les dernières semaines annoncent des marchés clairement orientés pour les semaines, les mois et probablement les années à venir.

– Les actions ont atteint leur sommet

– L’or et l’argent ont repris une tendance séculaire à la hausse. (objectifs de prix plus loin dans l’article)

– Les rendements des bons du Trésor Américain à 10 ans sont nettement plus élevés. (même si la Fed réduit temporairement son taux d’intérêt).

– Le dollar a atteint son sommet.

Ce sont des prévisions courageuses, d’autant plus que la prévision est un jeu de dupes.

Mais je ne me soucie pas vraiment de savoir si j’ai raison à court terme.

Pourquoi ? Parce que le risque est bien plus important que le timing ou le prix.

Nous sommes maintenant à un moment où le risque est à son maximum. C’est le moment de sortir des actifs en bulle que sont les actions, les obligations, l’immobilier et le dollar américain.

Dans les marchés à fort effet de levier, la situation peut évoluer si rapidement que les investisseurs sont paralysés. Ils attendent alors un repli ou la Fed pour se retirer à des prix plus élevés.

Mais cette fois-ci pourrait être différente, ce qui signifie que de nombreux investisseurs suivront le marché jusqu’au fond, peut-être avec une baisse de 75 à 95 %.

L’OR ET L’ARGENT PHYSIQUES – UNE PRÉSERVATION ESSENTIELLE DU PATRIMOINE

Plus important encore, le moment est venu de penser à la préservation du patrimoine sous la forme de métaux précieux physiques.

Nous avons investi massivement dans l’or physique au début de l’année 2002, à la fois pour nos investisseurs et pour nous-mêmes. Depuis lors, nous avons bénéficié d’un rendement sûr de 8 à 9 fois, en fonction de la devise de référence. C’est mieux que la plupart des grandes classes d’actifs de ce siècle.

Plus important encore, l’or ne représente que 0,5 % des actifs financiers mondiaux. Les changements majeurs qui interviendront sur les marchés au cours des prochains mois pourraient porter ce chiffre à 1,5 % ou 5 %.

Mais il n’y a pas assez d’or dans le monde pour satisfaire la demande accrue – aux prix actuels.

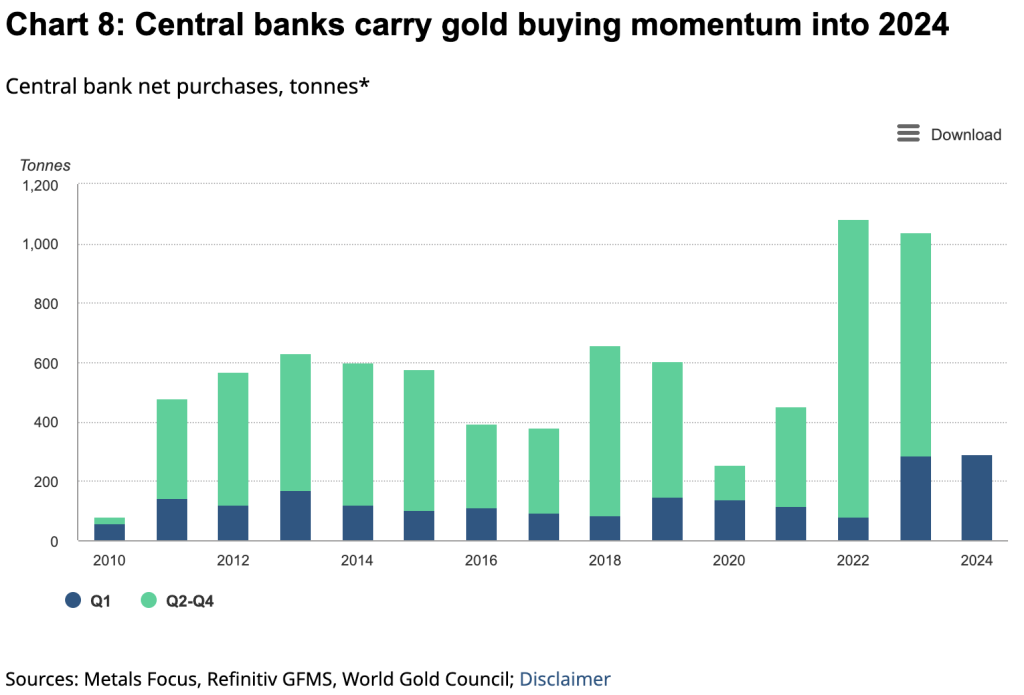

Entre la demande chinoise et les achats d’or des banques centrales / BRICS, un peu moins de 3 000 tonnes sont absorbées. La production d’or de 3 000 tonnes en 2023 est la plus faible depuis 2014.

Les banques centrales ont doublé leurs achats d’or au cours des 12 dernières années.

Les banques centrales ont également indiqué qu’elles avaient l’intention d’augmenter leurs achats d’or au cours des prochaines années.

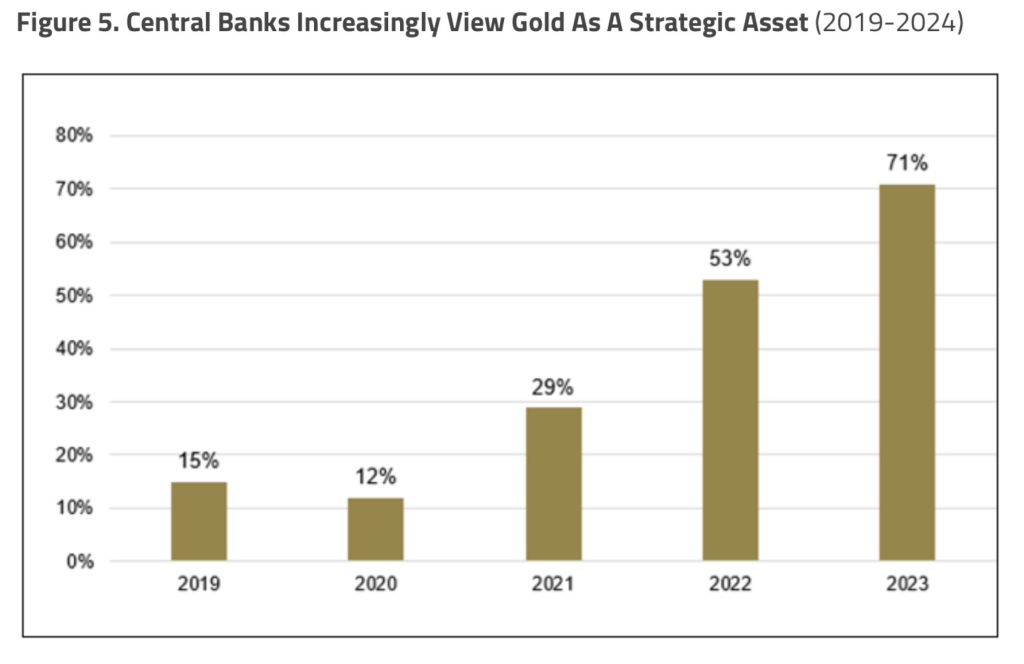

Le graphique ci-dessous, établi par le Conseil Mondial de l’Or, est très révélateur des achats d’or à venir des banques centrales.

L’augmentation de 12 % en 2020 à 71 % aujourd’hui du nombre de banques centrales qui considèrent l’or comme un actif stratégique est très significative. Elle indique clairement qu’elles ont l’intention d’abandonner le dollar américain en tant qu’actif de réserve au profit de l’OR.

En ce qui concerne les réserves des banques centrales, l’abandon prévu du dollar faible devrait s’accélérer. En outre, aucune banque centrale ne souhaite détenir ses réserves dans une monnaie susceptible d’être confisquée par le gouvernement américain, comme cela s’est produit pour la Russie.

À cela s’ajoute une forte augmentation de la demande chinoise ainsi que des achats d’or institutionnels, y compris des Family Offices.

Alors, d’où viendra l’or ? Pas d’une augmentation de la production, car seules des augmentations marginales peuvent être réalisées.

L’augmentation attendue de la demande ne peut donc être satisfaite que par une hausse des prix de l’or.

Avec l’abandon des actifs papier au profit des matières premières et la fuite vers la sécurité, seules des augmentations mineures des 0,5 % d’actifs mondiaux détenus aujourd’hui en or pourraient entraîner une hausse du prix de l’or de plusieurs fois.

Il n’y a tout simplement pas assez d’or disponible pour satisfaire la demande aux prix actuels.

UNE COURSE VERS UNE FIN CATASTROPHIQUE

L’économie et le système monétaire occidentaux sont en train de sombrer vers une fin catastrophique.

Cela peut paraître sensationnel, mais ce n’est pas le cas, c’est une certitude historique.

Comme l’a dit Ludwig von Mises :

« Il n’y a aucun moyen d’éviter l’effondrement final d’un boom provoqué par l’expansion du crédit. L’alternative est uniquement de savoir si la crise devrait survenir plus tôt à la suite d’un abandon volontaire de l’expansion du crédit, ou plus tard en tant que catastrophe finale et totale du système monétaire impliqué. »

Ce qui est clair aujourd’hui, c’est qu’il n’y aura pas « d’abandon volontaire de la poursuite de l’expansion du crédit ». Au lieu de cela, nous assisterons à un grand final de création de monnaie et de dette. Cela n’étouffera pas le chagrin des gens et ne résoudra pas le désastre de la dette.

Au lieu de cela, elle conduira à :

- Défauts de paiement de la dette – implosion

- Effondrement de la monnaie

- Récession – dépression

- Inflation – hyperinflation

- Troubles politiques

- Troubles sociaux

- Plus d’immigration et pas de contrôles aux frontières

- Nouveaux conflits géopolitiques

- Pénuries de produits, de nourriture, etc.

- Finalement, une implosion d’une grande partie du système financier.

Alors, tout ce qui précède, ou la plupart d’entre eux, relève-t-il de la fantaisie ou de l’alarmisme ?

Oui, bien sûr, c’est possible.

Mais l’histoire montre que les grandes époques se terminent toujours de la même manière. Étant donné que nous sommes en présence d’une bulle mondiale d’une ampleur sans précédent dans l’histoire, personne ne peut prédire le moment exact du dénouement de la plus grande bulle d’endettement et d’actifs de l’histoire.

Qu’en est-il du timing ?

J’admets volontiers que je me suis trompé sur le calendrier. Je pensais que la période 2006-2009 aurait été l’élément déclencheur. Mais il faut reconnaître aux gouvernements occidentaux et aux banques centrales le mérite d’avoir temporairement sauvé le système à un coût énorme.

C’est ainsi que les 0,1 % des plus riches ont créé un patrimoine papier illimité au cours des 15 dernières années, alors que la situation des gens ordinaires s’est considérablement dégradée.

La différence entre les super riches et les pauvres s’est accrue de manière exponentielle. Cela aura plus tard de graves conséquences pour la société.

En outre, l’expansion du crédit depuis 2008 a été exponentielle.

Faut-il en attribuer le mérite aux gouvernements et aux banques centrales ?

Oui et non.

L’action de sauvetage a permis de repousser temporairement l’inévitable, à savoir une implosion des marchés de la dette conduisant à une crise bancaire.

DÉSPÉRATION

Ayant récemment visité une exposition Van Gogh au musée Artipelag dans l’archipel de Stockholm, celle-ci m’a rappelé le désespoir de l’humanité.

Van Gogh a réalisé 400 peintures à l’huile et 700 dessins. Pourtant, de son vivant, il n’a vendu qu’un seul tableau pour 700 francs. Van Gogh avait des problèmes mentaux, certainement exacerbés par le manque de revenus. Dans un geste de désespoir, il s’est coupé l’oreille.

Ces dernières années, les peintures de Van Gogh se sont vendues entre 50 et 100 millions de dollars.

L’action de Van Gogh nous montre comment des personnes ou des nations désespérées commettent des actes désespérés.

Le monde connaîtra de nombreuses actions désespérées dans les années à venir, notamment en raison de l’implosion de l’économie du monde occidental.

LA DETTE DES ÉTATS-UNIS AUGMENTE DE FAÇON EXPONENTIELLE

Le dilemme est que depuis 2009, le risque sur les marchés de la dette augmente de manière exponentielle. Dans cet article, j’explique les mouvements exponentiels.

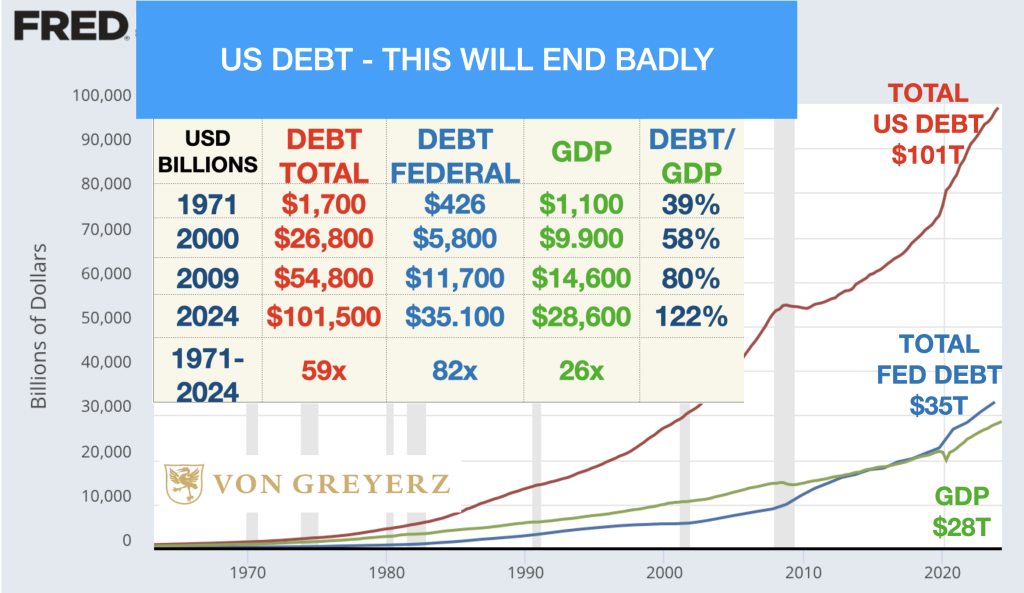

Le tableau ci-dessous en témoigne.

La dette totale des États-Unis a quadruplé au cours de ce siècle. La dette fédérale américaine a été multipliée par 6 depuis l’an 2000 et par 4, soit 26 milliards d’euros, depuis la crise de 2008.

Il suffit de regarder la pente des courbes de la dette.

Alors que les États-Unis impriment désespérément des quantités illimitées d’argent sans valeur, nous assistons aujourd’hui à la croissance exponentielle du crédit qui est l’indication claire de la fin d’un cycle d’endettement.

Et si nous regardons la dette fédérale, elle augmente également de manière exponentielle.

Ce qui est également certain, c’est que les déficits américains continuent de se gonfler.

Il s’agit d’une catastrophe absolue, qui n’attend pas de se produire puis qu’elle est déjà en train de se produire sous nos yeux.

Je m’attends à ce que l’inflation augmente considérablement au cours des prochaines années et qu’elle soit probablement supérieure à 10 % au début de 2025. Le coût des intérêts ne peut être qu’imprimé et jamais payé.

Si l’on ajoute les faillites de banques, des paiements de sécurité sociale beaucoup plus élevés, des coûts militaires plus importants, on peut ajouter quelques milliers de milliards de dollars par an.

Personne ne se rend compte que les États-Unis sont en voie de perdition ?

Et si nous regardons la dette par rapport au PIB, elle était de 58 % en 2000 et elle est maintenant de 122 % et en augmentation.

Avant que Nixon ne ferme le « guichet or », la dette représentait 39 % du PIB. Aujourd’hui, le gouvernement et la Fed créent désespérément de l’argent à partir de rien. Et cet argent n’a aucune valeur.

Tous les dollars imprimés, toute l’expansion du crédit, toutes les armes et toutes les actions bellicistes des États-Unis n’empêcheront pas les États-Unis et le monde occidental de faire faillite.

À mesure que les marchés de la dette perdront leur air et leur valeur, le monde assistera non seulement à l’implosion des marchés de la dette, mais aussi à celle de l’autre côté du bilan, à savoir les marchés d’actifs tels que les actions, l’immobilier et les obligations, qui imploseront eux aussi.

Ainsi, le monde entrera dans la plus grande destruction d’actifs et le plus grand transfert de patrimoine de l’histoire.

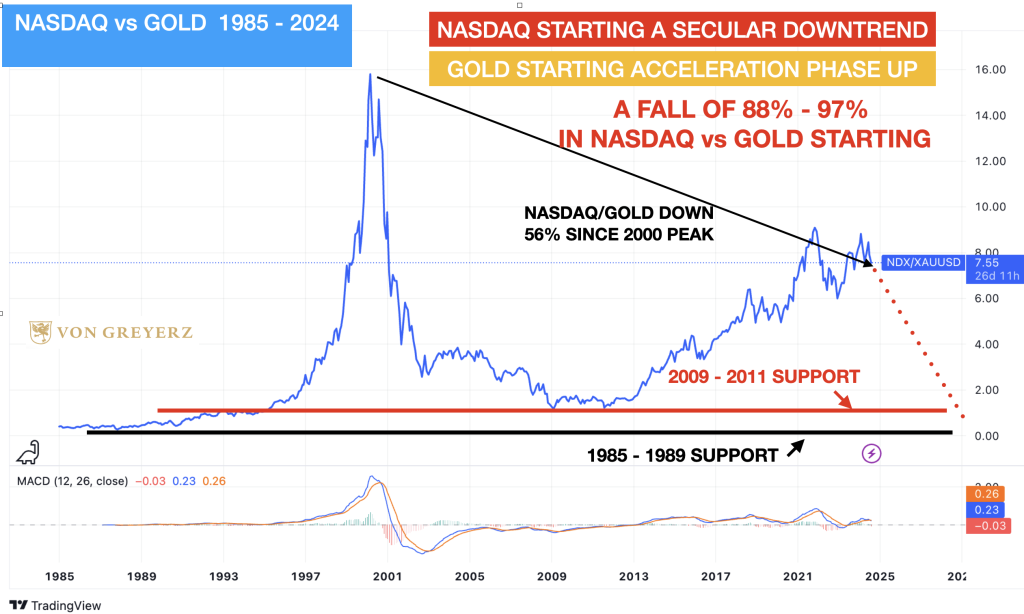

LES VALEURS TECHNOLOGIQUES – POUR LA DESTRUCTION DU PATRIMOINE

Il suffit de regarder le graphique ci-dessous qui montre la chute probable des valeurs technologiques par rapport à l’or.

N’oublions pas la chute de 80 % du Nasdaq qui a commencé en 2000.

La situation actuelle rend très improbable une reprise dans les 10 à 20 prochaines années.

L’OR ET L’ARGENT – POUR LA PRÉSERVATION ET L’ACCROISSEMENT DU PATRIMOINE

L’or et l’argent sont, d’un point de vue fondamental et technique, dans une position idéale pour des hausses substantielles.

Au cours du prochain mouvement, l’argent devrait atteindre les 50 dollars, s’y arrêter probablement pendant un certain temps, puis repartir fortement à la hausse. La volatilité sera très élevée.

Le mouvement de l’or sera plus lent et plus solide jusqu’à un peu plus de 3 000 dollars, avant d’atteindre des niveaux beaucoup plus élevés.

Mais n’oubliez pas que les niveaux de prix sont secondaires lorsqu’il s’agit de métaux précieux physiques.

L’IMPORTANT EST LA PRÉSERVATION DU PATRIMOINE !

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD