5 Raisons Pour Un Nouveau « Playbook » Sur l’Or

La hausse du prix de l’or au printemps a été incontestablement spectaculaire. En quelques semaines, le prix de l’or a augmenté de près de 20 % en USD, avec un gain de 21,7 % pour l’ensemble du premier semestre. En euros, l’or a enregistré un gain de 16,4 % au cours des six premiers mois de l’année.

L’affrontement sur le prix de l’or que nous avions prédit dans le rapport In Gold We Trust 2023 s’est concrétisé. Ce qui est remarquable, c’est que tout cela se produit dans un environnement où, selon le « Playbook » précédent, le prix de l’or aurait dû en fait baisser. L’effondrement de la corrélation entre le prix de l’or et les taux d’intérêt réels soulève de nombreuses questions. Dans l’ancien paradigme, il était impensable que le prix de l’or se raffermisse pendant une phase de forte hausse des taux d’intérêt réels. L’or et les investisseurs dans l’or entrent désormais en terra incognita.

Les corrélations traditionnelles s’effondrent

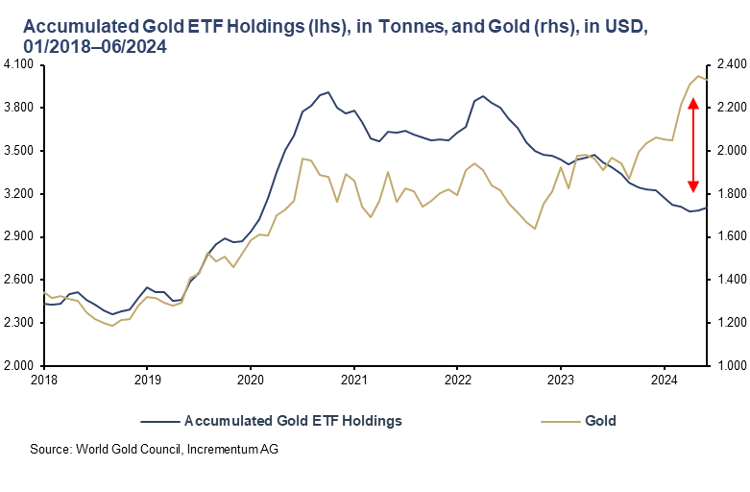

Outre la forte corrélation négative entre le prix de l’or et les taux d’intérêt réels américains, le lien autrefois étroit entre la demande des investisseurs occidentaux et le prix de l’or s’est dissous au cours des derniers quartiers. Compte tenu de la hausse record du cours de l’or, on aurait pu s’attendre à ce que les ETF enregistrent des entrées record. Il faut s’attendre à l’inattendu : D’avril 2022 à juin 2024, les ETF aurifères ont enregistré une sortie nette de près de 780 tonnes, soit 20 % des ETF d’or. Selon le vieux « Playbook », l’or devrait se situer aux alentours de 1 700 USD compte tenu de la baisse des avoirs des ETF.

Par conséquent, l’un des éléments clés du nouveau « Playbook » est que l’investisseur financier occidental n’est plus l’acheteur ou le vendeur marginal d’or. La demande importante des banques centrales et des investisseurs privés asiatiques est la principale raison pour laquelle le prix de l’or a pu prospérer même dans un environnement de hausse des taux d’intérêt réels.

Une réduction des avoirs en ETF d’or lorsque les taux d’intérêt réels augmentent est certainement une décision rationnelle du point de vue des acteurs occidentaux. À condition qu’ils supposent :

- qu’elles ne sont pas exposées à des risques de contrepartie accrus et n’ont donc pas besoin d’un actif à l’épreuve des défaillances ;

- que les taux d’intérêt réels resteront positifs à l’avenir et il n’y aura pas de deuxième vague d’inflation ;

- qu’ils subissent des coûts d’opportunité s’ils sous-pondèrent les classes d’actifs traditionnelles telles que les actions et les obligations ou même « l’or en béton » (= l’immobilier) au détriment de l’or.

À notre avis, ces trois hypothèses devraient être remises en question, et le plus tôt possible.

L’acteur marginal du marché de l’or se déplace d’Ouest en Est

Cela n’est guère surprenant étant donné que la part de l’Occident dans le PIB mondial continue de diminuer en raison de l’affaiblissement de la croissance et du vieillissement de la population.

En outre, de nombreux pays asiatiques ont une affinité historique avec l’or. (L’Inde et les pays du Golfe en particulier sont à mentioner.) Mais la Chine découvre également de plus en plus sa préférence pour l’or.

La demande de bijoux en or s’élevait à 2.092 tonnes en 2023. La Chine représentait 630 tonnes, la Chine 630 tonnes, l’Inde 562 tonnes et le Moyen-Orient 171 tonnes. Ensemble, cela représente près des deux tiers de la demande totale. Sur les quelque 1.200 tonnes de lingots et de pièces d’or demandées en 2023, près de la moitié était destinée à la Chine (279 tonnes), à l’Inde (185 tonnes) et au Moyen-Orient (114 tonnes).

L’or profite également d’autres développements. La Chine découvre l’or comme une alternative pour la retraite, précisément en raison des problèmes structurels du marché immobilier. L’or est actuellement très populaire, surtout parmi les jeunes Chinois. La forte demande d’or des banques centrales asiatiques est un autre pilier de ce changement d’époque. Ces changements sont également la raison pour laquelle certaines certitudes, telles que la corrélation étroite entre le prix de l’or et les taux d’intérêt réels américains, sont en train de se désintégrer.

Les banques centrales deviennent de plus en plus importantes pour la demande d’or

La demande des banques centrales s’est considérablement accélérée à la suite du gel des réserves de devises russes immédiatement après le déclenchement de la guerre en Ukraine. En conséquence, la demande d’or des banques centrales a atteint un nouveau record de plus de 1 000 tonnes en 2022, qui a été manqué de peu en 2023. Q1/2024 a alors été le plus fort depuis le début des relevés. Il n’est donc pas surprenant que la part de la demande des banques centrales dans la demande totale d’or ait augmenté de manière significative : De 2011 à 2021, la part des banques centrales a oscillé autour de 10 %, alors qu’en 2022 et 2023, elle s’élevait à près de 25 %.

Les profondes distorsions provoquées par la sanction des réserves monétaires russes maintiendront la demande d’or des banques centrales à un niveau élevé pendant un certain temps encore. C’est ce que montre également le World Gold Survey 2024 récemment publié par le World Gold Council (WGC). Selon cette enquête, les 70 banques centrales qui y ont participé estiment que leurs réserves d’or continueront à augmenter. L’instabilité géopolitique est la troisième raison la plus importante pour les banques centrales dans leurs décisions d’investissement. Et l’instabilité géopolitique sera sans doute présente pendant un certain temps encore.

La bombe de la dette fait tic-tac – de plus en plus à l’Ouest aussi

Le fait que nous entrions dans une nouvelle ère est particulièrement évident si l’on considère l’évolution des deux pays dont l’endettement total (gouvernement, sociétés non financières, ménages) est le plus élevé.

Le Japon occupe la triste première place avec un peu plus de 400 %. La chute spectaculaire de la valeur du yen japonais – -12,3 % au premier semestre 2024, -32,6 % au cours des cinq dernières années et même environ 50 % par rapport au sommet presque historique de 2012 – est un symptôme du déséquilibre croissant du Japon. En conséquence, la temperature économique que constitue le prix de l’or en yens monte d’une manière extreme. Fin juin, le prix de l’or avait augmenté de 28,7 % depuis le début de l’année. Depuis 2023, il a augmenté d’un peu plus de 50 %, et d’environ 165 % depuis 2019.

La France se situe au deuxième rang mondial et au premier rang européen avec 330 %, ce qui en fait l’enfant à problèmes le plus important par rapport à l’Italie, dont les médias parlent beaucoup. La dette totale de l’Italie est inférieure d’environ 80 points de pourcentage. La situation politique incertaine qui a suivi la surprenante victoire électorale du Nouveau Front Populaire d’extrême gauche à la suite des nouvelles élections à l’Assemblée nationale convoquées à l’improviste par le président français va encore aggraver la situation de la dette française.

Outre la poursuite d’une politique budgétaire extrêmement laxiste, les États-Unis se trouvent également dans une situation politique intérieure de plus en plus difficile à quatre mois des élections présidentielles, suite à la performance désastreuse du président américain Joe Biden lors de son premier débat télévisé avec son prédécesseur et challenger Donald Trump. Cela rendra également plus difficile la résolution du problème de la dette américaine, d’autant plus que Donald Trump, qui est en tête des sondages, se décrivait lui-même comme le « roi de la dette » il y a quelques années. Il ne faut donc pas s’attendre à une détente de la situation. Au contraire, les prochaines grandes crises de la dette pourraient toucher certains des principaux pays industrialisés.

Le nouveau portefeuille 60/40

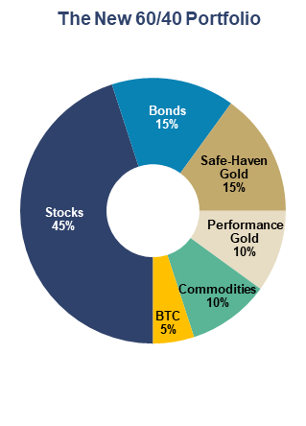

L’environnement d’investissement pour les investisseurs en or a fondamentalement changé. La réorganisation de l’ordre économique et politique mondial, l’influence dominante des marchés émergents sur le marché de l’or, l’atteinte des limites de la viabilité de la dette et la possibilité de vagues d’inflation multiples font que l’or s’apprécie. Il est donc temps d’adapter le traditionnel portefeuille 60/40 à ces nouvelles réalités.

En dehors de l’or, nous considérons aussi d’autres classes d’actifs alternatives, telles que les matières premières et le bitcoin, bénéficient du nouveau « Playbook ». Nous sommes donc convaincus que ces deux classes d’actifs sont indispensables dans un portefeuille qui doit être préparé au nouveau « Playbook ». Un portefeuille adéquat se compose de 60 % d’actions et d’obligations et de 40 % de classes d’actifs alternatives.

Notre interprétation du nouveau portefeuille 60/40 pour les investisseurs à long terme prévoit la répartition suivante:

| Actions | 45% |

| Obligations | 15% |

| Actions + obligations | 60% |

| L’or, valeur refuge | 15% |

| L’or performance | 10% |

| Produits de base | 10% |

| Bitcoin | 5% |

| Alternative Assets | 40% |

Source: Incrementum AG

Cela marque une nette rupture avec les portefeuilles traditionnels 60/40. Bien entendu, ce positionnement n’est pas une règle gravée dans le marbre, mais plutôt une ligne directrice qui repose sur les conditions actuelles du marché et qui évoluera avec le temps et les changements dans l’environnement monétaire. Le nouveau « Playbook » s’applique tant que nous sommes dans une période d’instabilité monétaire, caractérisée par un endettement important et une volatilité de l’inflation supérieure à la moyenne. En d’autres termes, jusqu’à ce que nous revenions à un environnement caractérisé par une monnaie forte stable – qu’il s’agisse d’une monnaie forte souveraine ou d’un étalon or/bitcoin – une proportion plus élevée de monnaies fortes semble nécessaire.

Conclusion

Nous assistons actuellement à une transformation fondamentale. Les anciennes certitudes s’estompent, les stratégies établies échouent. La volonté de remettre en question les schémas de pensée établis et d’innover exige souvent du courage, mais pour ceux qui reconnaissent les signes des temps et ont le courage de changer, la mise en œuvre du nouveau « Playbook » sur l’or ouvre la voie à la croissance et à la stabilité.

En principe, on peut dire que l’allocation aux classes d’actifs alternatives devrait être plus élevée sur la base du nouveau « Playbook » sur l’or afin d’aligner le portefeuille de manière appropriée sur les changements de l’environnement d’investissement.

À Propos Ronnie Stoeferle

Ronnie Stoeferle

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD