Gold & Öl: Verstehen statt Angst vor Veränderung

Derzeit gibt es viele legitime (aber auch dramatische) Debatten über das Scheitern der USA, ihrer entwerteten Währung und ihrer identitätsgespaltenen / inflationsbesteuerten Mittelklasse, die immer häufiger und das nicht zu Unrecht mit „Erwerbsarmut“ in Verbindung gebracht wird.

Ende oder nur Veränderung?

Geht es mit Amerika jetzt zu Ende? Wird der US-Dollar seinen Status als Weltreservewährung verlieren? Wird der Greenback verschwinden? Werden uns Gold oder BTC vor all dem retten, was da vor unseren medienverschleierten Augen unter immer stärker zentralisierten Rahmenbedingungen aus dem Ruder läuft?

Nö.

Amerika ist in Schieflage geraten, aber nicht am Ende.

Der US-Dollar wird neubewertet, jedoch nicht abgelöst.

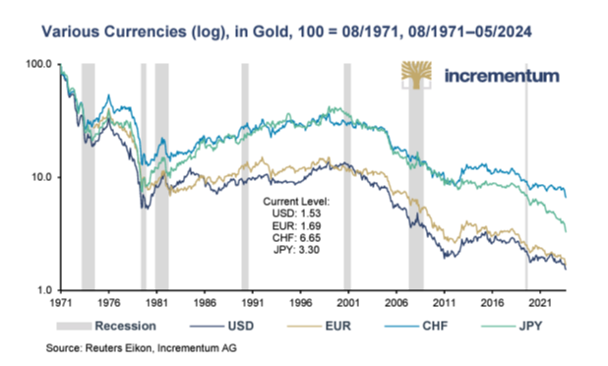

Der Greenback behält weiterhin eine Schlüsselrolle in den Bereichen Ausgaben, Liquidität und Devisen. Er ist jedoch nicht mehr ranghöchste Sparanlage oder vorrangiges Wertaufbewahrungsmittel.

Gold (übrigens inzwischen ein Tier-1-Asset) wird Wert weiterhin besser speichern (d.h. Wert erhalten) als jede Fiat-Währung. Und BTC wird in Zukunft wegen „Kurskonvexität“ ganz sicher wieder für Schlagzeilen sorgen.

Was die vierte Gewalt angeht: Wir alle wissen, dass sie längst gestorben ist, lange bevor ein Don Lemon oder Chris Cuomo unsere Bildschirme beschmutzte bzw. unseren kollektiven IQ beleidigte.

Und zum Thema Zentralisierung: Sie kommt nicht, sie ist schon da.

Vorbereitung zählt, nicht Emotionalität

Richtig ist: Es gibt sehr viel Grund zur informierten und echten Sorge. Doch anstatt auf das Ende der Welt zu warten, wäre es deutlich effektiver, sich mittels Logik auf eine Welt vorzubereiten, die sich verändert.

Anstatt über links oder rechts, schwarz oder weiß, hetero oder trans, sicher oder effektiv, intelligent (Barrington Resolution) oder dumm (Fauci) zu diskutieren, wäre unseren individuellen als auch kollektiven Psychen viel besser gedient, wenn wir uns verstärkt an das Logische halten und das Emotionale zurückstellen würden.

In diesem Sinne würden wir auch besser daran tun, unserem eigenen Urteil stärker zu trauen als dem Urteil jener Kinder, die von Washington bis Belgien innen-, geld- oder außenpolitische Entscheidungen treffen…

Logisch betrachtet, ist der US$ (und die US von A) im Wandel begriffen.

Der Greenback und die staatlichen US-Schuldtitel sind (wie auch die dazugehörige Führungen der letzten Zeit) quantifizierbar unbeliebter, vertrauensunwürdiger sowie inhärent geschwächter und überhaupt viel… nunja… geringer als damals zu Bretton-Woods-Zeiten um ca. 1944.

Deutliche Veränderungen

Seitdem unsere größte Generation im Juni ‘44 die Strände der Normandie erstürmt hat, haben wir uns vom weltgrößten Gläubiger und Produzenten zum weltgrößten Schuldner und Auslagerer von Arbeitsplätzen ins Ausland entwickelt.

Das ist kein Märchen, sondern Fakt. Jüngst gab ein Normandie-Veteran zu, er würde das Land, für das er gekämpft hatte, nicht mehr wiedererkennen – und hier sollte man tatsächlich kurz innehalten und anstatt sofort „mangelnden Patriotismus“ zu kritisieren.

Dass der US-Dollar mit „Vergeltung“ rechnen musste, war im Grunde schon vorprogrammiert, als WTO-blinde Politiker der Post-2001-Ära im Jahr 2022 das zur Waffe machten, was eigentlich eine neutrale Weltreservewährung sein sollte und diese dann auf eine große Atommacht richteten (sprich: Diebstahl russischer Vermögenswerte im Umfang von 400 Mrd. US$) – eine Atommacht, die ohnehin schon mit einer China-lastigen und aktuell wachsenden BRICS-Staatenkoalition gemeinsame Sache machte. Viele von uns hatten das seit dem 1. Tag der Sanktionen gegen Putin begriffen.

Entdollarisierung ist Realität, keine Sensation

Kurz gesagt: Viele Staaten der Welt, ölproduzierende Nationen eingeschlossen, haben schnell begriffen, dass die Welt eine Reserveanlage will, die nicht eingefroren / gestohlen werden kann und die gleichzeitig wertstabil (und nicht wertlabil) ist.

Doch anstatt dem US-Dollar als Weltreservewährung ein Ende zu machen, wird er vom größten Teil der Welt lieber umgangen (oder gemieden) …

Noch schonungsloser formuliert: Die frühere Hegemonie der US-Staatsanleihe – und somit auch des US-Dollars – hat sich im Jahr 2022 unwiderruflich verändert.

Danke Ronald & Luke

Dank datenorientierter Denker mit Kredit- / Währungsexpertise wie Ronald Stöferle und Luke Gromen können wir die schlichten Fakten (und nicht nur die Dramen) dieser Trends sehen.

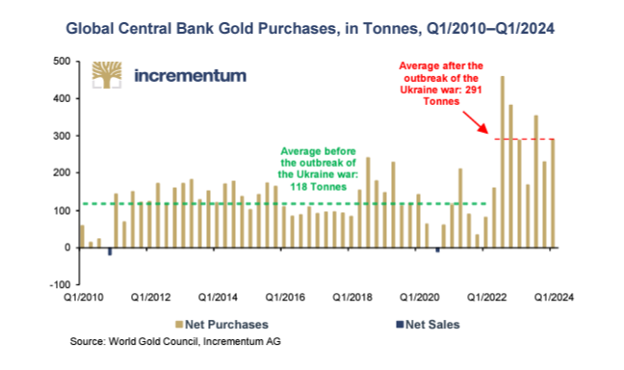

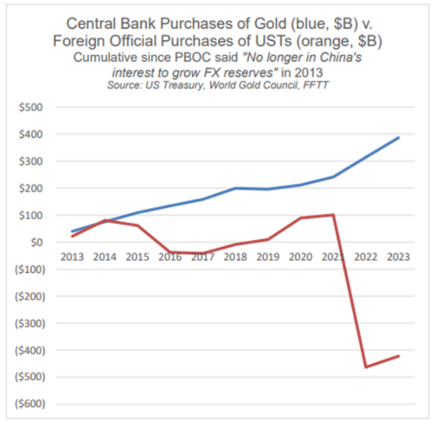

Die Taten und nicht allein die Worte der erweiterten BRICS-Staaten und globalen Zentralbanken, welche vorzugsweise in physischem Gold sparen als in US-Schuldscheinen, sprechen laut und deutlich für sich selbst. Daran erinnern uns die objektiven Charts Stöferles.

Sie zeigen Folgendes: Seitdem die USA ihren Dollar zur Waffe umfunktioniert haben, ist es auf dem Gebiet der Reservehaltung zu einer unstrittigen Abstandnahme vom US-Dollar und den dazugehörigen US-Staatsanleihen zugunsten von Gold gekommen:

Die COMEX et al.

Die harten Fakten sind da: Dutzende Mitglieder und Anwärter der erweiterten BRICS-Koalition treiben Handel unter Ausschluss des US-Dollars, sie kaufen lokale Güter in lokalen Währungen und begleichen die Überschüsse auf Nettobasis in physischem Gold, das deutlich besser / fairer in Shanghai bewertet wird als in London oder New York – also an zwei der entscheidenden Handelplätze, die gerade höhere physische Auslieferungen als Einlieferungen erleben.

In aller Unbescheidenheit: Das haben wir kommen sehen – Jahre vor dem Weißen Haus…

Da bedeutet: Die jahrelange künstliche Beeinflussung der Edelmetallpreise mittels legalisierter Betrugsplattformen wie der COMEX geht im Fahrwasser von Basel III und den Sanktionen langsam zu Ende.

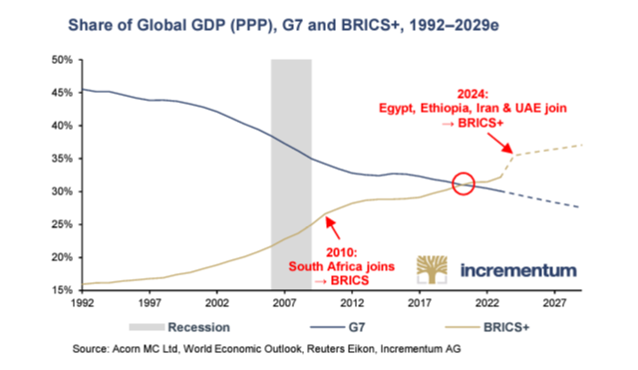

Und das ist, ob man will oder nicht, entscheidend. Die aufstrebenden BRICS-Plus-Mächte, die es über Generationen hinweg leid sind, der Hund zu sein, der vom inflationsexportierenden US-Dollar-Schwanz durchgewackelt wird, entwachsen wirtschaftlich dem schuldengetriebenen Westen. Auch das ist faktisch unterlegt (Anteil am globalen BIP) und keine Sensation(smache).

Der Chart des Jahrzehnts?

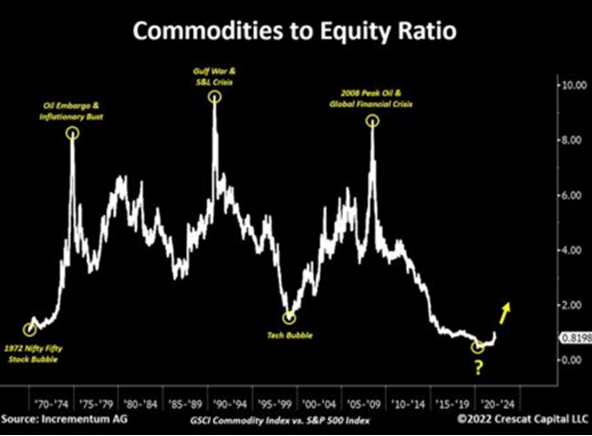

Ronald Stöferle postete vor über einem Jahr einen Chart und stellte die ziemlich rhetorische Frage, ob dies nicht der Chart des Jahrzehnts sei.

Er warf also die Frage auf, ob sich die Welt nicht auf einen Rohstoff-Superzyklus zubewege, in dem Sachwerte zukünftig aufwerten werden – gegenüber fallenden (aber aktuell noch aufgeblähten) Wertpapiermärkten sowie einem fallenden (aber immer stärker entwerteten) US-Dollar.

Das sollte, mit Grant Williams gesprochen, weitsichtige Investoren zu einem langgezogenen „hmmm“ veranlassen.

Rohstoffmärkte: Beim Petrodollar stehen die Zeichen auf Veränderung!

Mit Blick auf Rohstoffe, Währungen und folglich Gold sind wir von Veränderungen förmlich umgeben – zumindest für diejenigen, die Augen zum Sehen und Ohren zum Hören haben.

Was dahingehend an den globalen Energiemärkten passiert, lässt sich schlichtweg nicht ignorieren – Themen, die ich in der Vergangenheit (und bislang korrekterweise) hier und hier aufgegriffen habe.

Bei den Themen Öl, US-Dollar und Gold sorgt jedoch vorrangig Luke Gromen mit seinem klaren Denken für Durchblick und Informiertheit – bei uns und allen anderen.

So erinnerte er beispielsweise daran, dass Öl – wie jedes andere Objekt internationalen Angebots & internationaler Nachfrage (d.h. internationalen Handels) – genauso auf Nettobasis in Gold abgerechnet werden kann, anstatt nur in UST-gebundenen Petrodollars.

(Übrigens wurden 2023 20 % der globalen Ölverkäufe in anderen Währungen als dem US-Dollar abgewickelt – ein Umstand, der vor der Sanktionierung Russland durch das Weiße Haus unter Biden quasi undenkbar war).

Die Tragweite und die Auswirkungen dieser einfachen Feststellung auf den US-Dollar, die Rohstoffpreisentwicklung und Gold sind außerordentlich.

Öl: Die jüngere Vergangenheit bis zu den Sanktionen…

Bevor die USA ihren Dollar als Waffe gegen Russland einsetzten (und ihren wichtigen Öl-Partner Saudi-Arabien öffentlich beleidigten), hatte die Welt noch gemeinsam am UST- und USD-dominierten Ölhandelsstrang gezogen, was für Uncle Sam und seinen Modus Operandi, US-Inflation an alle anderen zu exportieren, sehr, sehr, sehr praktisch war.

Stiegen die Ölpreise in der Vergangenheit beispielsweise zu stark an, nahmen Staaten wie Saudi-Arabien verstärkt US-Staatsanleihen auf und setzten damit praktisch auf steigende Kurse beim US-Dollar, den die USA schneller ausstoßen als die Saudis Öl…

Für die Stabilisierung und Neutralisierung eines ansonsten überproduzierten und entwertungsanfälligen US-Dollars war das natürlich gut; gleichzeitig half es, die Beliebtheit der US-Staatsanleihen zu erhalten, wodurch auch deren Renditen komprimiert / kontrolliert blieben.

All das war in gewisser Weise sogar gut für das globale Wachstum; der US-Dollar blieb in der Folge stabil und niedrig genug, um China und andere Schwellenländer wachsen zu lassen.

Im Gegenzug kauften diese anderen Länder US-Staatsanleihen an und bekamen „Risikofreiheit“ als Rendite. Damit unterstützten sie ihrerseits die Refinanzierung („Reflation“) des schuldenbasierten „Wachstumsnarrativs“ der USA.

Denn wenn die ganze Welt US-Schuldtitel kauft, warum sollte Uncle Sam dann nicht immer tiefer und tiefer in den schuldenfinanzierten Amerikanischen Traum abtauchen können? Oder etwa nicht?

Öl: Heutige Faktenlage, nach den Sanktionen

Das wäre nur dann richtig, wenn man davon ausgeht, dass sich die Welt nie ändert und die offiziellen Inflationsquoten – sprich, durch und durch unehrliche Inflationsdaten – dafür sorgen, dass unsere US-Staatsanleihe in der Tat „risikofrei“ ist und nicht bloß nichts, sondern negativen Realzins einbringt.

Glücklicherweise (oder eben unglücklicherweise) sieht auch der Rest der Welt die Veränderungen, die Washington anscheinend verstecken möchte.

Das trifft insbesondere auf die Saudis zu, die sich – wie im November letzten Jahres – mit einer Reihe von BRICS-Plus-Staaten trafen und nach Möglichkeiten suchten, den US-Dollar und die US-Staatsanleihe im Handel untereinander zu umgehen. Und dazu zählt eben auch der Ölhandel.

Denken Sie eine Sekunde darüber nach.

Das bedeutet, dass das, was seit den frühen 1970er Jahren zugunsten des US-Dollars und Staatsanleihemarktes funktionierte (also globale US$-Nachfrage durch Ölhandel) sich jetzt langsam (aber sicher) vor Bidens kaum noch offenen Augen auflöst….

Jene jahrzehntelange Unterstützung / Nachfrage nach US-Dollar und US-Staatsanleihen sinkt jetzt und steigt nicht mehr! Das bedeutet wiederum, dass die unbeliebte US-Staatsanleihe durch vom Heimatland gefälschte (also inflationäre) Liquidität gestützt werden muss, anstatt von unsterblicher Nachfrage aus dem Ausland.

Im Übrigen führt das zu Währungsentwertung – zum Finale (Endspiel) aller überschuldeten Nationen.

Öl: Die wechselhafte Zukunft – nach den Sanktionen

All das bedeutet auch Folgendes: Auch zukünftig können und werden Rohstoffe – von Kupfer bis… richtig …Öl – in anderen Währungen als dem Dollar gekauft und auf Nettobasis in Gold beglichen werden. Wahrscheinlich dürfte das auch ein Grund sein, warum Zentralbanken seit 2014 unterm Strich Gold aufstapeln (obere Kurve) und zu Nettoverkäufern von US-Staatsanleihen geworden sind…

Auch hier: Achten Sie besser darauf, was die Welt tatsächlich macht als auf das, was Ihnen Politiker (und selbst bankengebundene Vermögensberater) raten.

Gold & Öl: Unübersehbar?

Mit Blick auf Gold und Öl im oben geschilderten Kontext einer sich wandelnden, nicht-statischen Welt muss jeder zurechnungsfähige Investor die dynamischen Veränderungen im Petrodollar-System ersthaft in Erwägung ziehen, die Luke Gromen mit nüchterner Weitsicht verfolgt.

Der gestauchte aber unweigerlich steigende Rohstoff-Superzyklus (siehe Stöferles Chart oben) wird diesmal wesentlich von vergangenen Aufwärtstrends abweichen.

Wenn beispielsweise Öl (aus beliebig vielen Gründen) steigt, bietet sich den Akteuren des alten Systems, in dem Einnahmen (und Mehrkosten) noch durch US-Staatsanleihenkäufe recycelt wurden, jetzt auch die (schon erprobte) Möglichkeit, zu einem anderen Asset zu springen / wechseln.

Sie ahnen es: GOLD.

Spielen Sie es in Gedanken durch: Russland kann Öl an China verkaufen, Saudi-Arabien kann Öl an China verkaufen. Jetzt aber in Yuan und nicht in US-Dollar. Die betreffenden Handelspartner können mit ihren Yuan-Einnahmen nun chinesisches „Zeug“ kaufen (das einst in den USA produziert wurde…) und alle verbleibenden Überschüsse netto in Gold begleichen, anstatt in US-Staatsanleihen.

Dieses Gold kann dann in die lokalen Währungen (von Rupie bis Real) aller Schwellenmärkte / BRICS-Plus-Länder konvertiert werden, um untereinander dollarfrei andere Rohstoffe zu handeln, von denen viele BRICS-Plus-Nationen reichlich zu bieten haben.

Das ist übrigens keine abstrakte Möglichkeit, sondern eine heute tatsächlich schon praktizierte Realität. Sie kann verheerende Auswirkung auf die US$-Nachfrage und somit dessen Stärke haben.

Wenn es mit zunehmender Häufigkeit beim Kupfer und anderen Rohstoffen zu Neubewertungen (und Lagerbildung) außerhalb des US-Dollar-Systems kommt, wird die sogenannte „Hegemonie“ des US-Dollars immer schwerer zu glauben, zu markieren oder aufrechtzuerhalten sein.

Das ignorierte Gold-Öl-Verhältnis

Auch wenn es kaum jemand sehen will, stellt Luke Gromen dahingehend Folgendes fest: Wenn Gold zum „Defacto-Entlastunsgventil für Rohstoffpreisfindung und -nettoverrechnung wird“, ergeben sich langfristige Folgen für den Goldpreis, die nur eine Frage von Mathematik und nicht Meinung sind.

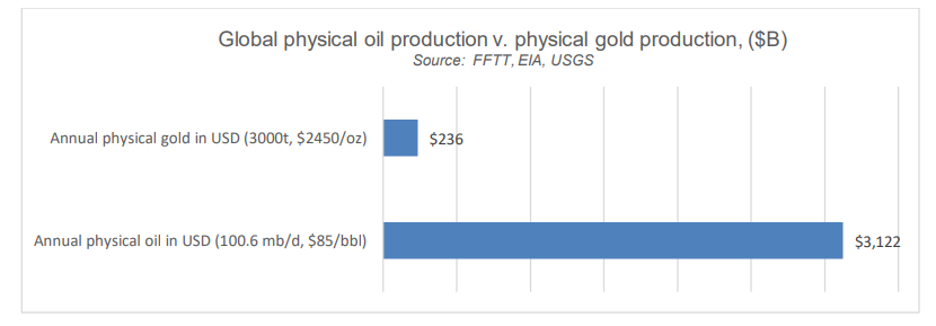

Wiederholt erinnert er uns daran, dass der globale Ölmarkt, gemessen an den physischen Fördermengen, 12- bis 15-mal so groß ist wie der globale Goldmarkt:

Man könnte folglich mutmaßen, dass die Goldbewertungen durch andere Rohstoffe und speziell Öl in die Höhe getrieben werden können und werden. Mit Blick auf das globale Gold-Öl-Verhältnis scheint das heute schon Realität zu sein; das Verhältnis hat sich (gar nicht so zufällig) schon vervierfacht seitdem Moskau 2008 begonnen hat, Gold aufzustapeln, während die US-Notenbank Vorbereitungen traf, um in Washington Billionen falscher Dollars herbeizuklicken…

Das Asset, das (vorsätzlich) am meisten missverstanden wird

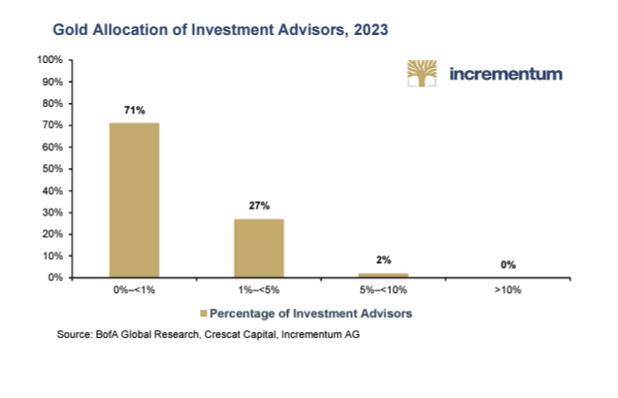

Unterdessen nehmen wir mit großer Befremdung wahr, dass es Gold im Rahmen der konsenslastigen globalen Vermögensallokation nur auf 0,5 % schafft (der 40-Jahre-Durchschnitt beträgt 2 %); auch Family Offices (die sich bei der Ertragssuche immer weiter und weiter auf dem Risikoast vorwagen) sind mit kaum mehr als 1 % in Gold investiert. Hier stellt sich zwangsläufig die Frage, ob es in der Natur des Menschen (oder bloß im politischen und monetären Eigeninteresse) liegt, dass man Veränderung fürchtet, selbst dann, wenn rundherum alles auf ebensolche hindeutet.

Doch nur wenige erkennen die wahre Rolle von Gold…

Goldanlegern (≠ Spekulanten), die nicht im Rhythmus von Tagesschlagzeilen reagieren, sondern über Generationen hinweg in die Zukunft vorausdenken und dabei verstehen, dass Vermögenserhaltung das Geheimnis der Existenz von Eigenvermögen ist – diesen Anlegern macht dieses Asset (und auch Veränderung) keine Angst.

Ok, wir haben verstanden…

Und genau so verstehen wir Gold: Gold erhält Vermögen. Papierwährungen zerstören Vermögen.

Und deswegen durchbricht Gold alte Korrelationen und traditionelle „Hemmnisse“ und markiert Allzeithochs – trotz positiver Realzinsen, trotz eines relativ starken US-Dollars und trotz angeblich eingedämmter Inflation.

So einfach ist es.

Gold wird viel mehr Vertrauen entgegengebracht als den kaputten Währungen kaputter Staaten in West (darunter auch die einst hochgeachteten USA) wie Ost.

„In gold we trust.“, heißt es zu Recht bei Ronald.

Das ergibt jede Menge (vernunft- und geschichtsbasierten) Sinn. Zählen Sie eins und eins zusammen und lesen Sie etwas Geschichte…

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..