L’or sera substantiellement réévalué lors de la réinitialisation désordonnée

Des bouleversements tectoniques se profilent à l’horizon. Ils impliqueront une crise de la dette américaine et européenne qui se terminera par un effondrement de la dette, une chute précipitée du dollar et de l’euro et l’émergence de l’or comme actif de réserve, mais à des multiples de son prix actuel.

La chute de l’Occident s’accélère. Elle a été à la fois précipitée et aggravée par les sanctions imposées à la Russie. Ces sanctions touchent durement l’Europe et affectent les États-Unis d’une manière à laquelle ils ne s’attendaient pas, mais qui était évidente pour certains d’entre nous. Les Romains avaient compris que le libre-échange était essentiel entre tous les pays qu’ils avaient conquis. Les blocs de l’administration américaine ont à la fois l’argent et la capacité de commercer avec les pays qu’ils n’aiment pas.

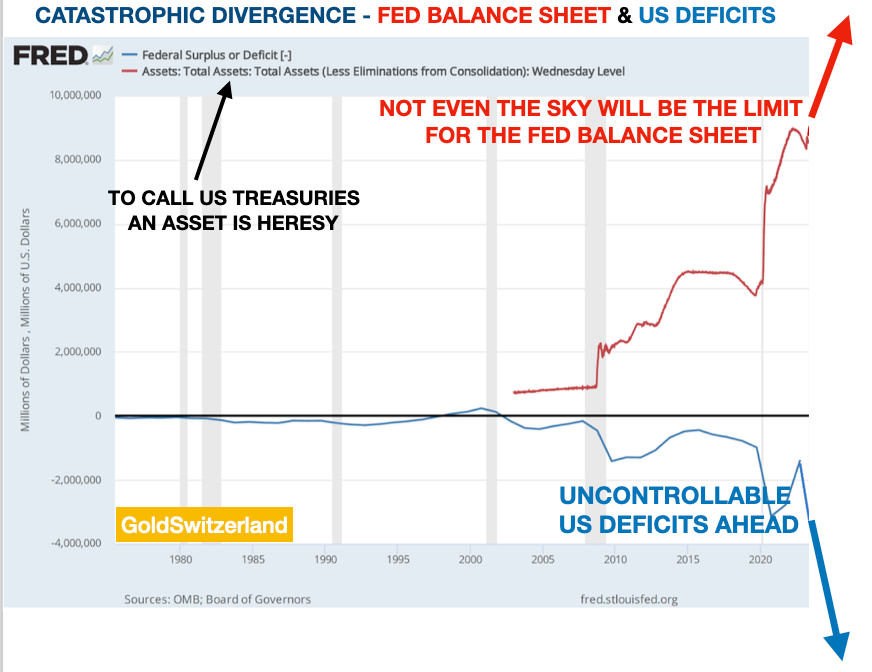

Mais se tirer une balle dans le pied fait vraiment mal et les conséquences apparaissent sous nos yeux. Plus aucun pays étranger ne voudra détenir de la dette ou des dollars américains. C’est un gros problème pour les États-Unis, car leurs déficits augmenteront de manière exponentielle dans les années à venir.

L’effondrement de la dette n’est donc pas seulement une catastrophe imminente, mais une bombe qui fonce sur l’économie américaine à une vitesse supersonique.

Avec la mort annoncée du pétrodollar et l’explosion de la dette américaine, le gouvernement américain n’a qu’une seule solution pour répondre à ses besoins de financement : la Fed, qui sera le seul acheteur de bons du Trésor américain.

Une spirale mortelle

Ainsi, la spirale de l’endettement, de l’augmentation des déficits, de la hausse des taux et de la baisse du prix des obligations se transformera bientôt en une spirale mortelle, avec l’effondrement du dollar, une forte inflation et, très probablement, une hyperinflation. Cela ressemble à un défaut de paiement, mais ce mot ne sera probablement jamais utilisé officiellement. Il est difficile d’admettre la défaite, même lorsqu’elle vous crève les yeux !

Oui, les États-Unis vont probablement brouiller les cartes avec les CBDC (Central Bank Digital Currencies), mais comme il s’agit d’une autre forme de monnaie fiduciaire, cela permettra au mieux de gagner un peu de temps, mais le résultat final sera le même.

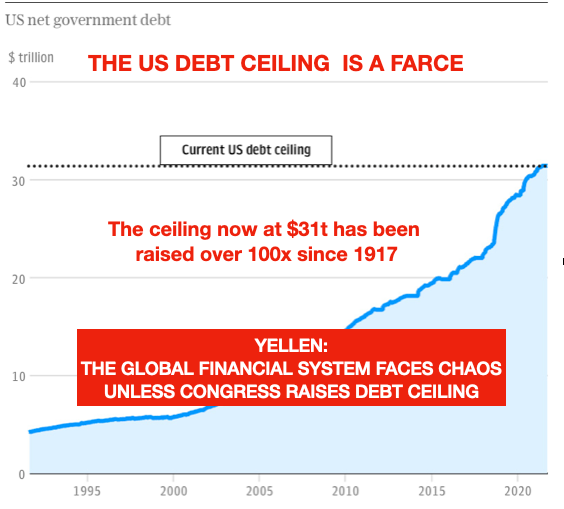

Le plafond de la dette, une farce qui appartient à Broadway plutôt qu’à Wall Street

Le plafond de la dette a été créé en 1917 comme moyen de restreindre les dépenses inconsidérées du gouvernement américain. Mais cette farce dure depuis plus de 106 ans. Pendant tout ce temps, l’administration et le Congrès au pouvoir ont fait preuve d’un mépris total pour la discipline budgétaire.

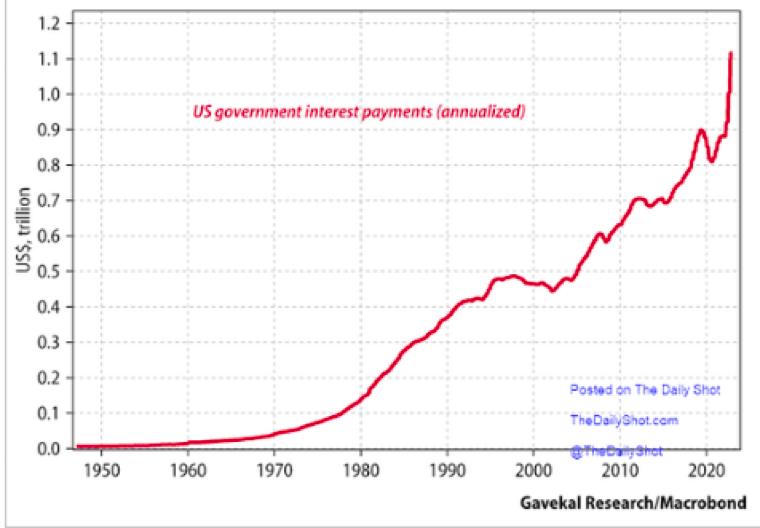

Le problème n’est pas seulement la dette, mais aussi le coût de son financement.

Le coût annualisé du financement de la dette fédérale est actuellement de 1 100 milliards $. Si nous partons du principe que la dette atteindra 40 000 milliards $ d’ici deux ans, le coût des intérêts à 5% s’élèvera à 2 000 milliards $. Cela représenterait 43% des recettes fiscales actuelles. Mais avec la détérioration de l’économie, les intérêts dépasseront facilement 50% des recettes fiscales. Tout cela à un taux de 5%, qui sera probablement beaucoup trop bas lorsque l’inflation augmentera et que la Fed perdra le contrôle des taux.

La Fed entre le marteau et l’enclume

La Fed et le gouvernement américain se trouvent aujourd’hui entre Scylla et Charybde (le marteau et l’enclume).

Les États-Unis vont continuer de naviguer entre Scylla et Charybde, jusqu’à ce que le système financier et l’économie subissent des coups de plus en plus durs avant de sombrer, comme l’ont fait tous les systèmes monétaires de l’histoire.

Il est évident que le reste de l’Occident, y compris une Europe extrêmement faible, suivra les États-Unis dans leur chute.

BRICS et OCS, des puissances montantes

Le monde entier souffrira, mais les nations riches en matières premières et les moins endettées surmonteront beaucoup mieux la tempête qui s’annonce.

C’est le cas d’une grande partie de l’Amérique du Sud, du Moyen-Orient, de la Russie et de l’Asie. Les blocs en expansion des BRICS et de l’OCS (Organisation de coopération de Shanghai) s’imposeront comme les puissances fortes, où une part beaucoup plus importante du commerce mondial aura lieu.

Sauf bouleversements politiques et géopolitiques majeurs, la Chine sera la nation dominante et la principale usine du monde. La Russie est également susceptible de devenir une puissance économique majeure. Avec 85 000 milliards $ de réserves de ressources naturelles, le potentiel est clairement là. Mais le système politique de la Russie doit d’abord être « modernisé » ou restructuré.

Les changements structurels que je viens de décrire prendront du temps, probablement des décennies. Mais que nous le voulions ou non, la première phase, qui est la chute de l’Occident, pourrait se produire plus rapidement que nous le souhaitons.

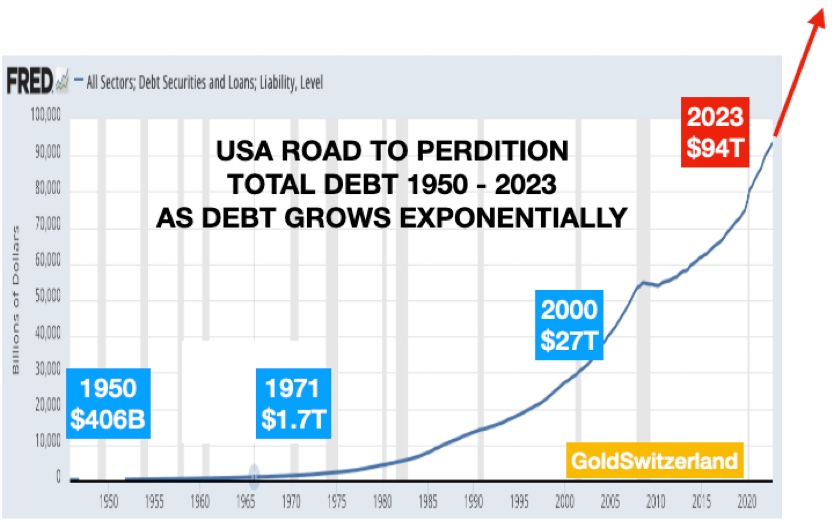

Un système monétaire se termine toujours par une explosion de la dette

En 1913, la dette totale des États-Unis était négligeable ; en 1950, elle atteignait 406 milliards $. Lorsque Nixon a fermé la fenêtre de l’or en 1971, la dette atteignait 1 700 milliards $. Par la suite, la courbe n’a cessé de grimper, comme le montre le graphique ci-dessous. À partir de septembre 2019, lorsque le système bancaire américain a commencé à se fissurer, la crise du Repo nous a signalé de réels problèmes, même s’ils ont été ignorés. Pour le gouvernement américain, la crise Repo s’est transformée en crise Covid, ce qui lui a donné une bien meilleure excuse pour imprimer des quantités illimitées de monnaie en collaboration avec les banques.

Ainsi, rien qu’au cours de ce siècle, la dette totale des États-Unis est passée de 27 000 milliards $ à 94 000 milliards $ !

Mais c’est de l’histoire ancienne et nous ne pouvons pas changer le passé.

Cela fait un certain temps que je mets en garde contre une explosion prochaine de la dette. Je crois que nous y sommes.

Dans un article récent sur le prix de l’or, j’ai expliqué que les dernières étapes de l’hyperinflation sont exponentielles.

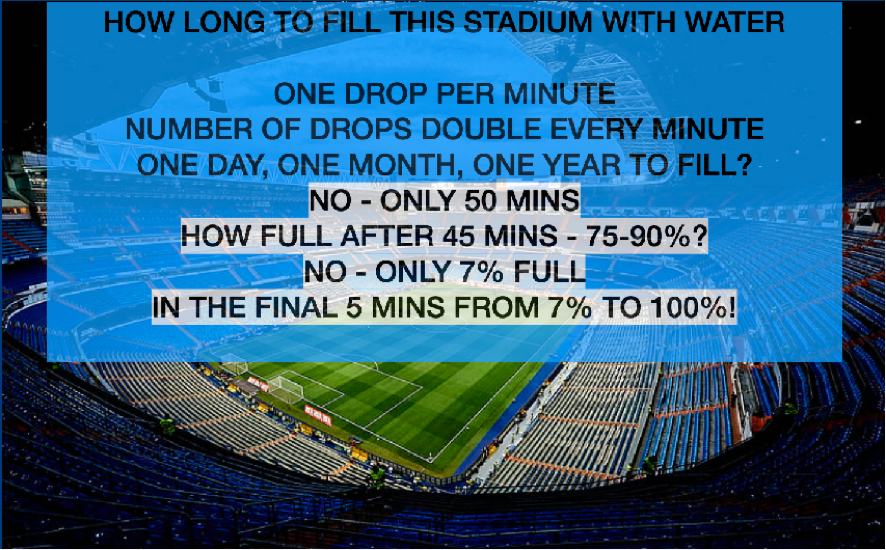

« COMBIEN DE TEMPS FAUT-IL POUR REMPLIR CE STADE D’EAU ?

D’ABORD UNE GOUTTE PAR MINUTE / À CHAQUE MINUTE, LE NOMBRE DE GOUTTES DOUBLE

FAUT-IL UN JOUR, UN MOIS OU UNE ANNÉE ?

NON ! IL NE FAUT QUE 50 MINUTES.

QUEL EST SON TAUX DE REMPLISSAGE APRÈS 45 MIN ? 75 -90% ?

NON, IL EST REMPLI À SEULEMENT 7% ! CE N’EST QUE DANS LES 5 DERNIÈRES MINUTES QU’IL PASSE DE 7% À 100% » !

Nous verrons un schéma exponentiel très similaire avec l’explosion de la dette à venir. Si nous supposons que les 5 dernières minutes de la phase exponentielle ont commencé en septembre 2019, le stade n’est alors rempli qu’à 7% et, au cours des prochaines années, il passera de 7% à 100%, soit une multiplication par 14.

Il ne s’agit évidemment que d’une démonstration et non d’une science exacte, mais cela montre que, théoriquement, la dette américaine pourrait maintenant exploser.

Examinons donc rapidement quelques facteurs qui provoqueront l’explosion de la dette.

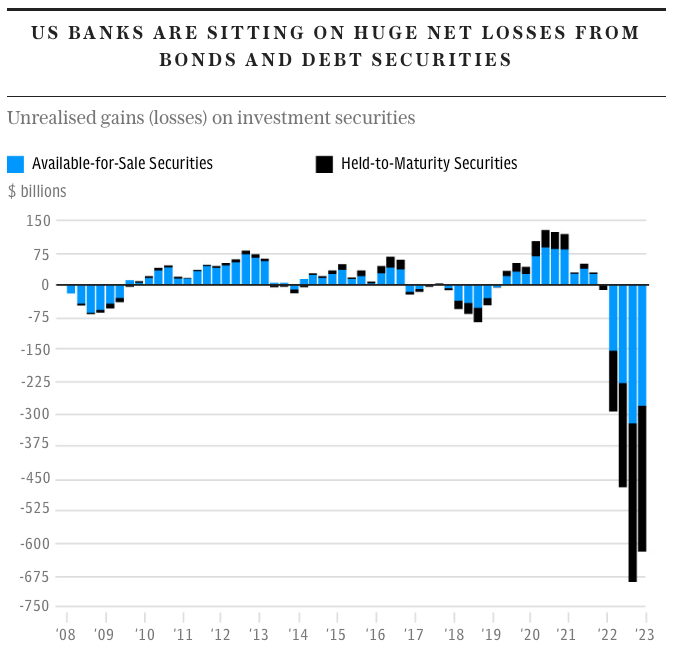

Faillites bancaires

Un rapport de l’Institut Hoover indique que plus de 2 315 banques américaines ont actuellement des actifs d’une valeur inférieure à leurs passifs. La valeur de marché de leurs portefeuilles de prêts est inférieure de 2 000 milliards $ à leur valeur comptable. Et n’oubliez pas qu’il s’agit là d’une estimation réalisée avant la véritable chute de la valeur des actifs, qui n’a pas encore eu lieu.

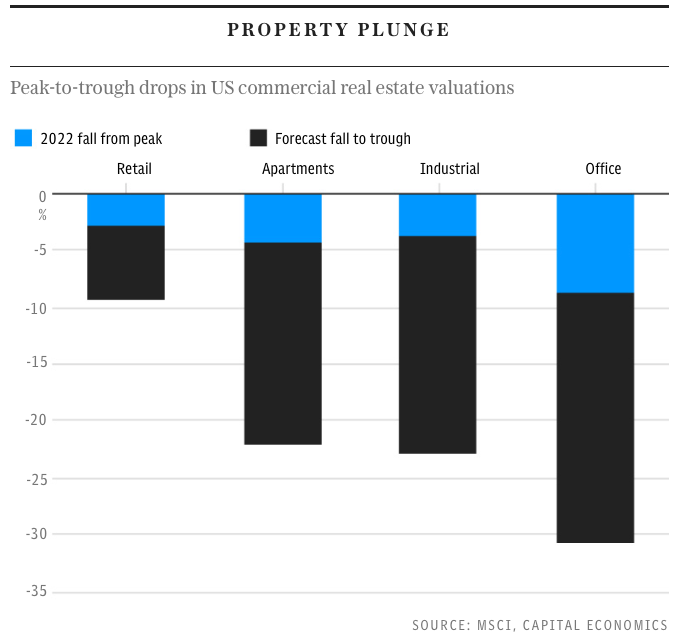

Il suffit de prendre l’exemple des valeurs immobilières américaines, qui sont largement surévaluées par les prêteurs :

Ainsi, les récentes faillites de quatre banques américaines ne sont manifestement qu’un début. Et ne croyez pas que cela concerne uniquement les petites banques. Les grandes banques suivront le même chemin.

Lors de la crise des subprimes de 2006-2009, les renflouements externes étaient la norme. Mais à l’époque, on disait que la prochaine crise impliquerait des renflouements internes.

Mais comme nous l’avons vu jusqu’à présent aux États-Unis, il n’y a pas eu de renflouement interne. De toute évidence, le gouvernement et la Fed craignaient une crise systémique et n’ont pas eu le courage de renflouer les clients des banques, pas même au-delà de la limite fixée par la FDIC.

Alors que la crise se propage, je doute que les déposants bancaires soient traités avec autant d’indulgence. Ni la FDIC, ni le gouvernement ne peuvent se permettre de sauver tout le monde. Au lieu de cela, les déposants se verront proposer une offre qu’ils ne pourront pas refuser, à savoir l’achat obligatoire de bons du Trésor américain à hauteur de leur solde créditeur.

Le secteur bancaire européen est encore plus mal en point que le secteur américain. Les banques européennes sont assises sur d’importantes pertes provenant de portefeuilles d’obligations acquis lorsque les taux d’intérêt étaient négatifs. Personne ne connaît à ce stade l’ampleur de ces pertes, qui risquent d’être considérables.

En ce qui concerne l’immobilier commercial et le logement, la situation est pire en Europe qu’aux États-Unis, car les banques européennes financent directement la plupart de ces prêts, y compris 4 000 milliards € de prêts hypothécaires.

Les banques sont également confrontées à un décalage entre les faibles taux reçus sur les prêts hypothécaires et les taux élevés payés pour les financer.

L’ancien gouverneur de la Banque de France et ancien directeur du FMI, Jacques de Larosière, accuse les autorités de subvertir le système bancaire privé avec des volumes démesurés d’assouplissement quantitatif après qu’il soit devenu toxique :

« Les banques centrales, loin de promouvoir la stabilité, ont donné un cours magistral sur la façon d’organiser une crise financière ».

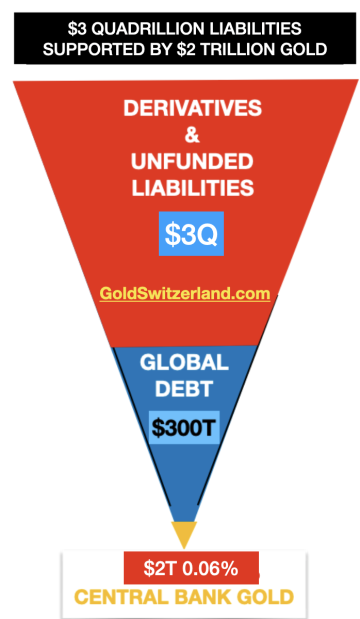

3 quadrillions $ de dettes et de passifs non capitalisés

En ajoutant la dette mondiale, les passifs non capitalisés et le total des produits dérivés en circulation, nous obtenons environ 3 quadrillions $, comme je l’ai indiqué dans cet article :

« Ça y est ! Le système financier est en phase terminale ».

Malheureusement, le système financier occidental est désormais à la fois « trop grand pour être sauvé » et « trop grand pour faire faillite ».

Pourtant, tous les chevaux du roi et tous les hommes du roi ne pourront pas le sauver. Ainsi, même si le système est trop grand pour faire faillite, il le fera avec des conséquences désastreuses.

Une remise à zéro désordonnée avec une réévaluation de l’or

Un peu plus d’un siècle après la création de la Fed et le début du plafonnement de la dette, le puissant dollar a perdu 99% de sa valeur en termes de pouvoir d’achat.

Comparé à la seule monnaie à avoir survécu dans l’histoire – l’or – le dollar a également perdu 99% de sa valeur.

Il ne s’agit évidemment pas d’un accident. Non seulement l’or est la seule monnaie qui ait survécu, mais c’est aussi la seule monnaie qui ait conservé son pouvoir d’achat à travers les millénaires.

Par exemple, une toge romaine coûtait 1 once d’or il y a 2 000 ans, ce qui correspond aujourd’hui au prix d’un costume d’homme de haute qualité.

On aurait pu penser qu’une perte de 99% de la valeur de la monnaie de réserve mondiale serait un désastre. C’est bien sûr le cas, mais les États-Unis, ainsi que la plupart des pays occidentaux, se sont adaptés en augmentant leur dette de manière exponentielle pour compenser la dépréciation désastreuse de leur monnaie.

Ce qui est encore plus intéressant, c’est que l’or a été multiplié par 8-10 au cours du siècle par rapport à la plupart des monnaies.

C’est une performance supérieure à celle de la quasi-totalité des principales classes d’actifs.

Et pourtant, personne ne possède d’or, qui ne représente que 0,5% des actifs financiers mondiaux.

Plus récemment, l’or a atteint des sommets historiques dans toutes les devises, y compris le dollar.

Mais en dépit des performances extrêmement solides de l’or ou, plus exactement, de la dépréciation continue de toutes les monnaies, personne ne parle de l’or.

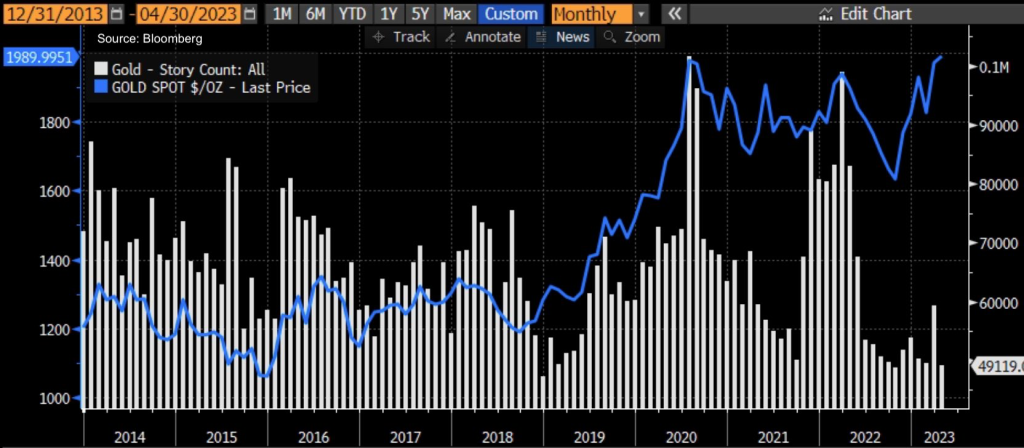

Il suffit de regarder le nombre d’articles consacrés au métal jaune dans la presse (barres blanches dans le graphique ci-dessous) pour confirmer que la dernière hausse du prix de l’or (ligne bleue) est accueillie par un bâillement.

C’est évidemment très haussier. Imaginez si tous les marchés boursiers atteignaient de nouveaux sommets. Les médias en feraient leurs choux gras.

Cela nous montre donc que ce marché haussier de l’or, ou ce marché baissier des devises, a encore un long chemin à parcourir.

Comme je le souligne souvent, aucune monnaie fiduciaire n’a survécu à l’histoire, à part l’or.

La hausse de l’or au fil du temps est garantie, car les gouvernements et les banques centrales détruisent immanquablement leur monnaie en créant de la fausse monnaie de manière pratiquement illimitée.

L’histoire nous apprend que cette tendance à la dépréciation constante de la monnaie fiduciaire est inéluctable en raison de la cupidité et de la mauvaise gestion des gouvernements.

Et maintenant que la crise de la dette s’accélère, le prix de l’or va lui aussi augmenter.

Luke Groman soulève un point très intéressant dans sa discussion avec Grant Williams (grant-williams.com sur abonnement). Luke suggère que même si le dollar n’est pas encore mort en tant que monnaie transactionnelle, il sera probablement remplacé par l’or en tant que monnaie de réserve.

La combinaison de la dédollarisation et de la liquidation des bons du Trésor américain par les détenteurs étrangers conduira à cette évolution.

Les pays producteurs de matières premières vendront par exemple du pétrole à la Chine, recevront des yuans et changeront les yuans en or à la bourse de Shanghai. Ils détiendront alors de l’or au lieu de dollars. Ainsi, le dollar ne sera plus une monnaie d’échange pour les matières premières.

Pour que l’or fonctionne en tant qu’actif de réserve, il devra être réévalué avec un zéro à la fin et un chiffre plus élevé au début, comme le dit Luke. L’idée est que l’or devienne un actif de réserve neutre qui flotte dans toutes les devises.

Le triangle inversé de la dette mondiale reposant sur seulement 2 000 milliards $ d’or des banques centrales, illustré ci-dessus, rend la réévaluation de l’or évidente.

Un prix de l’or flottant comme actif de réserve est bien sûr beaucoup plus pertinent qu’un prix de l’or fixe adossant les monnaies. Cela nous rapprocherait de « l’or libre ».

Voir mon article de 2018, « L’or libre sonnera le glas du casino de l’or papier ».

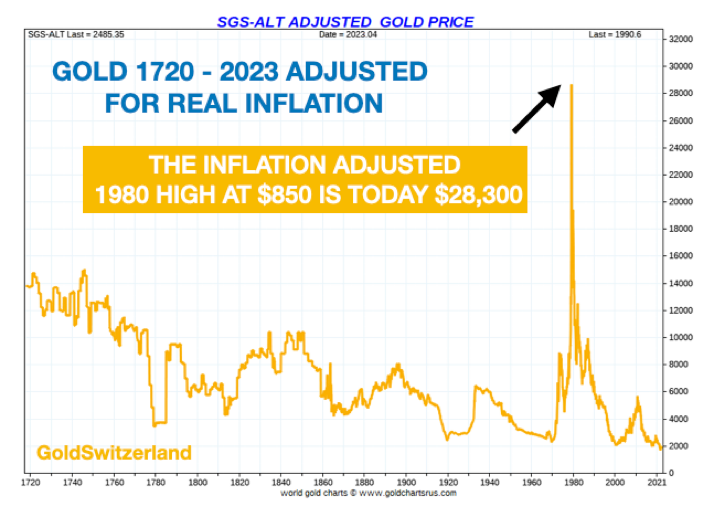

Ainsi, si l’or devenait un actif de réserve, il pourrait être multiplié par 25-50 par rapport à son niveau actuel. Ce n’est certainement pas inimaginable en monnaie d’aujourd’hui. La dépréciation du dollar et d’autres devises occidentales auront probablement un effet similaire. L’avenir nous le dira.

Le prix de l’or de 1980, 850 $, corrigé de l’inflation réelle, équivaudrait aujourd’hui à 28 300 $.

L’or étant actuellement dans une phase d’accélération, il atteindra certainement des niveaux beaucoup plus élevés, quel que soit le temps que cela prendra et quelle que soit la raison de cette hausse.

Ce qui est clair, c’est que la monnaie fiduciaire, les obligations, l’immobilier et les actions vont tous baisser précipitamment par rapport à l’or.

Il est important pour les investisseurs de se protéger dès maintenant contre la plus importante réinitialisation de l’histoire, qui sera désordonnée.

Si vous n’en détenez pas encore, protégez votre famille et votre patrimoine en achetant de l’or physique.

Le repositionnement de l’or en tant qu’actif de réserve mondial pourrait se faire progressivement ou soudainement. Mais soyez prêts, car lorsque cela se produira, vous ne voudrez pas détenir de la monnaie papier ou des actifs sans valeur.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD