Warum Goldeigentum?

Zuerst das Problem: Unstrittiger Krisen- & Transformationsprozess bei Währungen und Vermögen

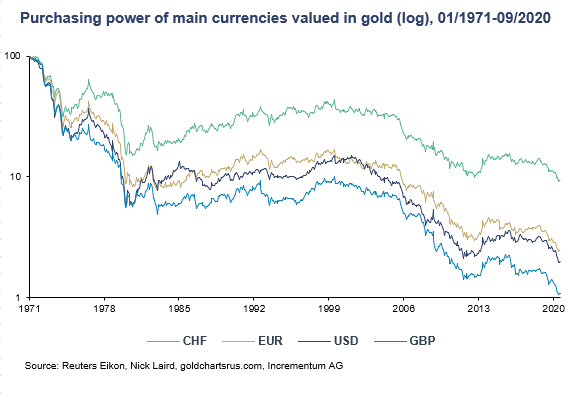

Fiat-Währungen befinden sich in den finalen Etappen eines Verlusts von (zuvor illusorischer aber heute stetig fallender) Kaufkraft sowie sinkender globaler Vertrauenswürdigkeit.

Auch hier gilt wieder: Plus ca change…

Für die Stärke von Fiat-Währungen ist diese langsame und stetige Abwärtsspirale, die folglich auch das Risiko von Vermögenszerstörung befeuert, nichts Neues.

Historisch betrachtet, ist es in der Tat so, dass noch jedes überschuldete System letztlich mit einer entwerteten und dann ruinierten Fiat-Währung endete. Das war und ist wahr, ohne Ausnahme – vom Alten Rom bis zum Modernen Westen.

Empirisch betrachtet, folgen die heutigen globalen Währungen demselben bekannten Muster.

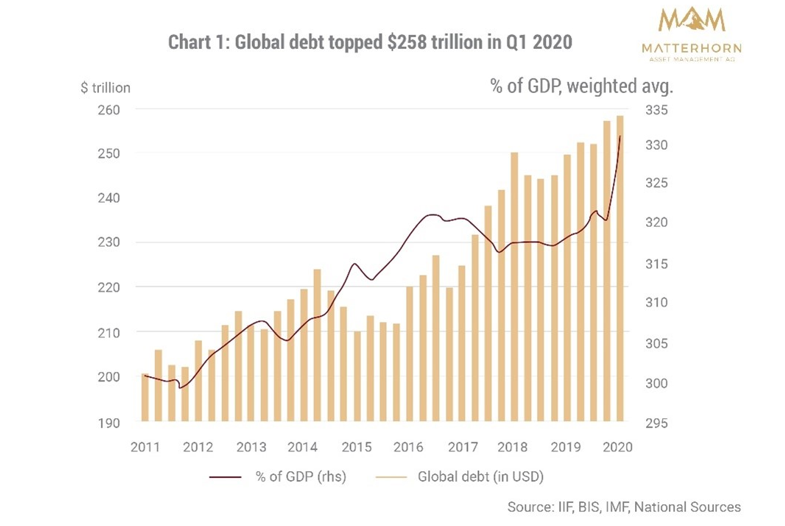

In einem globalen Klima beispielloser (und weiter steigender) Schuldenstände wuchs die globale Verschuldung von 258 Bill. $ im Jahr 2020 auf deutlich über 300 Bill. $ im Jahr 2022 …

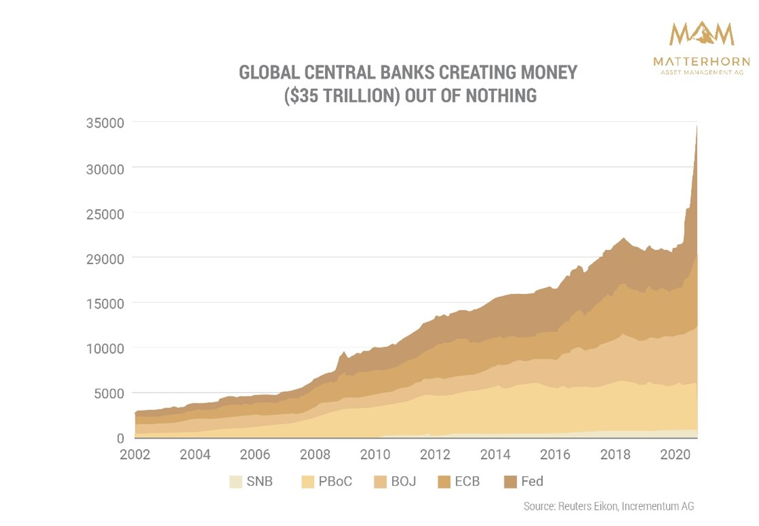

… diese Schulden wurden auf gefährliche Weise monetisiert (d.h. „finanziert“), wofür Zentralbanken über Jahre hinweg ebenso beispiellose Währungsmengen per Mausklick „druckten“.

Aufgrund dieser extremen monetären Expansion erkannten immer mehr informierte Anleger, dass es diese Art der Geldpolitik (und Banken) ist, die die Welt in eine neue rezessive Richtung drängt, die nicht von vorübergehender, sondern von nachhaltiger Inflation geprägt ist. Gemessen an einem Milligramm Gold ist die Kaufkraft der großen globalen Währungen seit 1971, als Nixon den USD von seiner Golddeckung enthob, bereits um mehr als 95 % gesunken.

In absehbarer Zukunft werden die globalen Märkte und Währungen (aber auch die, die sie nutzen) zunehmend kontrolliert / zentralisiert; mit der Einführung digitaler (und wahrscheinlich partiell goldgedeckter) Zentralbankenwährungen, kurz CBDC, wird das diskreditierte Papiergeld durch überwachungsfähige Digitalwährungen – also E-Yen, E-Euro, E-Dollar etc. – ersetzt werden.

2020 hatte der IWF diesen neuen, unausweichlichen und höchstwahrscheinlich ungeordnet verlaufenden CBDC-Entwicklungstrend durchblicken lassen / eingestanden, als er den Grund für die erdrückenden Schuldenlasten und die damals schon wirkenden inflationären Kräfte in einer (falsch gemanagten) Pandemie (nicht aber in den jahrelang beherrschenden Zentralbankdirektiven) ausmachte. 2021 und 2022 trafen die BIZ und die US Federal Reserve ähnliche Aussagen.

Die oben erwähnten und sich verdichtenden Fakten verweisen einmal mehr auf Edelmetalle als essentielles Asset der Vermögenserhaltung.

Dann die Lösung: Die historische & wiederkehrende Funktion der Edelmetalle

Jeder der zuvor genannten Faktoren hat informierte Anleger nachdrücklich bewogen, die historische Funktion von physischen Edelmetallen als vermögenserhaltende Absicherungswerte gegen die empirisch objektiven Risiken einer Zerstörung von Währung und folglich Vermögen wahrzunehmen und anzuerkennen.

Kurz: Eigentum an physischem Gold und Silber ist eine essentielle Allokation im Sinne des Risikomanagements.