Goldeigentum, aber WIE? Meiden Sie ETF!

Edelmetalleigentum hält man am besten außerhalb des Bankensystems. EFT-Instrumente, die Edelmetalleigentum ermöglichen, sind fest in dieses System eingebettet; sie sind ein weiterer allzu populärer, jedoch klar minderwertiger Weg zum Edelmetalleigentum.

Für viele Investoren sind Gold-ETFs oder ETFs für andere Metalle das bequemste Instrument für einen in der Theorie einfachen, unmittelbaren und liquiden Zugang zum Edelmetalleigentum. Bei näherer Betrachtung zeigt sich aber, dass man mit solchen Instrumenten (darunter auch jene, die direktes Eigentum an physischen Edelmetallen versprechen) letztlich eher in ein Papierversprechen investiert als in tatsächliches, direkt lieferbares Gold. Der Besitzer des Anteilscheins kann sich letztlich keines hinterlegten physischen Goldwerts sicher sein.

Die globalen Gesamtanlagesummen in Gold-ETFs und Gold-Fonds können, je nach vorherrschendem Goldpreistrend, drastisch schwanken. 2020 hatten Gold-ETFs beispielsweise Rekordzuflüsse zu verzeichnen, aus denen ein 316 Mrd. US$ schwerer Markt erwuchs, der stellvertretend für 4.878 Tonnen Gold stand. Doch innerhalb eines Jahres – Gold wurde zeitweise von rekordhohen Dollarnotierungen ausgebremst – sackte der Sektor auf 191 Mrd. US$ und 3.548 Tonnen zusammen.

Vergleicht man das Gesamtvolumen, das diese ETFs zu Spitzenzeiten erreichen, mit der Gesamtmarktkapitalisierung des S&P 500 von 27 Billionen US$, dann wird schnell klar, dass der gesamte ETF-Goldmarkt vergleichsweise klein, wenn nicht sogar unbedeutend, ist. Die fünf führenden Unternehmen im S&P Index sind beispielsweise 6 Billionen US$ wert. Apple könnte, mit seinen gewaltigen Barbeständen von 200 Mrd. US$ und einigen Anteilen, ohne Weiteres all diese Gold-Fonds und ETFs aufkaufen. Während einer Aktien-Hausse sieht man schnell, wie klein das Gold-ETF-Universum tatsächlich ist. Aber mit Blick auf zukünftige Zeiten, wenn die Aktienmärkte in die Baisse kippen und bis auf ihre Mittelwerte zurück implodieren, während Gold in der Folge abrupt vorprescht, wird sich hinsichtlich der anteiligen Aktien- / Gold-Gewichtung ein ganz anderes Bild ergeben.

Abgesehen von all diesen Geldflüssen und Marktkapitalisierungen bleibt eine Sache völlig klar: ETFs für Gold und andere Edelmetalle sind Spekulationsinstrumente und keine Lösung für seriöse und informierte Goldanleger. Um zu veranschaulichen, warum dem so ist, wollen wir uns im Folgenden den beliebtesten Gold-ETF, den GLD, unter den heutigen Bedingungen anschauen.

Der State Street GLD ETF – Eine Investition in Papiergold

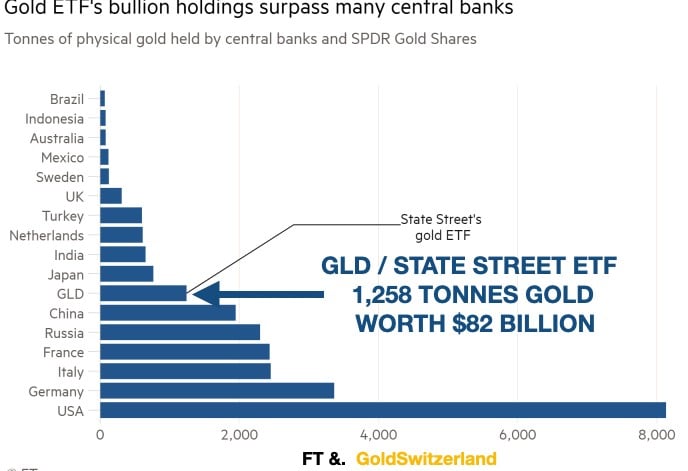

Der größte Gold-ETF ist der GLD oder State Street. Zu Spitzenzeiten hielt der GLD insgesamt 1.258 Tonnen (aktuell, bei Redaktionsschluss, 900 Tonnen) zu einem Wert von 82 Mrd. US$. Damit war der GLD der siebtgrößte Inhaber von Gold weltweit.

Investoren nutzen diesen ETF in erster Linie, wenn sie an der Goldkursentwicklung teilhaben wollen. Doch viele Investoren verstehen dabei Folgendes nicht: Anteilseigner bei einem Gold-ETF wie dem GLD zu sein, ist im Grunde nicht besser, als einen Terminkontrakt für Gold zu besitzen.

Warum?

Der GLD ist, wie jeder andere Gold-ETF, ein Vehikel, das Kursbewegungen nachbildet; er ist aber nicht vollwertiger Eigentümer des in der Bestandsspalte auftauchenden Goldes. Das Gold wird nicht gänzlich und vorbehaltlos vom GLD gekauft, sondern stattdessen geliehen. Der Besitzer eines GLD-Anteils hat daher kein Anrecht auf das geliehene Gold und ist somit kein Eigentümer irgendeines physischen Gegenstands. Im Falle einer Insolvenz des ETFs hält der GLD-Anteilseigner einen Zettel aus Papier ohne eigentlichen, hinterlegten Wert in Form von physischem Gold.

Das ETF-Gold wird von einer Zentralbank geliehen oder geleast, aber nicht mit klarem Eigentumsnachweis gekauft. Selbstverständlich ist ein solcher Papieranspruch auf Gold etwas ganz anderes als Eigentum an echtem physischen Gold, so wie es oben empfohlen / beschrieben wurde. Tatsächlich könnte der Goldpreis in die Höhe schießen, der ETF aber dennoch Bankrott gehen.

Wenn ein Investor Gold über einen Gold-ETF kauft, dann kommt das Gold nicht von einem Schweizer Veredler. Es wandert stattdessen eine ganze Kette von Bullionbanken herab, die das Gold wiederum von einer Zentralbank geliehen haben. Richtig ist: Der GLD hat offizielle Bestandsprüfungen mit Barrenlisten und -zahlen. Da Zentralbanken aber nie die vollständigen Bestandsprüfungsergebnisse veröffentlichen, lässt sich einfach nicht sagen oder verifizieren, ob ein und dasselbe Gold nicht schon mehrfach von der Zentralbank weiterverpfändet wurde; wir wissen jedoch, dass das der Fall ist.

Kurz und knapp formuliert: Der ETF ist nicht vollumfänglicher Eigentümer des Goldes, aber auch das Gold, dessen Eigentümer er nicht ist, könnte bereits mehrfach von Zentralbanken verliehen worden sein.

Gold-ETFs – Extremes Gegenparteirisiko

Einer der großen Vorteile von physischem Goldeigentum auf getrennten bzw. segregierten Metallkonten (in Abgrenzung zu „ETF-Gold“) ist, dass es der einzige Vermögenswert ist, der von Forderungen und Verbindlichkeiten anderer unbelastet ist. Wer hingegen Anteile an einem Gold-ETF wie dem GLD erwirbt, bekommt zusätzlich zum fehlendem Eigentum am zugrundeliegenden Metall auch noch mehrfache Gegenparteirisiken.

Wer also in den GLD oder ähnliche Finanzinstrumente investiert, kauft Anteile am Fonds-Verwalter, in diesem Fall also am SPDR Gold Trust. Die Depotbank HSBC akquiriert und lagert das Gold für den Trust. Damit wird die HSBC automatisch zu einer großen Gegenpartei und somit zum Risiko – jeder, der sich mit den außergewöhnlichen Risiken im Bankensektor (und insbesondere mit den Risiken bei der HSBC) näher beschäftigt, dürfte und sollte das wissen.

Doch bei diesen Risiken bleibt es nicht. Zur Akquise und Lagerung des Goldes nutzt die HSBC wiederum Unterdepotbanken – andere Bullionbanken und sogar die Bank of England. Das heißt also: Auf der Ebene der verschiedenen Unterverwalter entstehen den Investoren gleich mehrfache Risiken.

Es bestehen darüber hinaus keine vertraglichen Vereinbarungen zwischen dem Verwalter, den Unterdepotbanken oder der Depotbank. Das bedeutet, dass Verwalter und Depotbanken nur begrenzte Möglichkeiten haben, rechtliche Schritte gegen die Unterdepotbanken einzuleiten. Der Verwalter ist nicht versichert. Das bleibt den Depotbanken überlassen. Das Gold, das über das nicht zugewiesene Konto des Trusts gehalten wird, ist nicht getrennt von den Assets der Depotbanken. Im Fall einer Insolvenz einer Depotbank, kann es passieren, dass deren Vermögenswerte nicht zureichend sind, um die Forderungen des Trusts zu begleichen.

Die soeben erwähnten Risikofaktoren beim „Goldeigentum“ in Form eines ETF wurden klar geschildert und werden potentiellen Gold-ETF-Anlegern hoffentlich gute, nachvollziehbare Gründe bieten, auf physisches Gold, statt auf Papiergold zu setzen. ETF-Vehikel wie der GLD sind viel besser geeignet für Trader und Spekulanten als für informierte, langfristige Edelmetallanleger, die die historische und brandaktuelle Funktion von Gold als Vermögenserhaltungswert erkennen und verstehen.

Für Vermögensschutzinvestoren erfüllen ETF-Instrumente wie der GLD keines der Kriterien, mit denen sich eine Reserveanlage wie Gold völlig risikofrei halten lässt.

In der Summe gibt es beim Kauf von Gold in Form von ETF-Anteilen folgende Hauptprobleme:

- Es handelt sich dabei um ein WertPAPIER, das innerhalb des Finanzsystems gehalten wird.

- Es ergeben sich zahlreiche Gegenparteirisiken.

- Die Goldbestände werden nicht getrennt von den Assets der depotverwaltenden Bank verwahrt.

- Der Fonds ist kein direkter Goldeigentümer.

- Das Gold wird innerhalb des Finanzsystems gelagert.

- Das Gold wurde möglicherweise mehrfach verliehen.

- Das Gold ist nicht vollständig versichert.

- Anleger haben keinen Zugang zu ihrem Gold.

Um es in aller Kürze erneut zusammenzufassen: Über ETF-Instrumente in Gold zu investieren, ist im Grunde nicht besser, als wenn man – stellvertretend für echtes Gold – Gold-Terminkontrakte besitzt. Zum Zweck der Vermögenssicherung muss das Gold außerhalb des Bankensystems in den sichersten privaten Tresorlagereinrichtungen der Welt verwahrt werden. Das Gold muss direkt unter der Kontrolle des Investors stehen, und dieser Investor muss direkten Zugang zum eigenen Gold in den Tresoren haben. Keine andere Partei darf das Gold des Eigentümers ohne vorherige Autorisierung berühren.

Schlussbetrachtung

Traditionelle Bullionbanken sind für viele Edelmetalleigentümer nach wie vor die erste Wahl, allein weil sie den Markennamen dieser Too-Big-To-Fail-Banken trauen – und all das trotz einer langen Vorgeschichte von Kunden-Missmanagement (Einfrieren von Depots, Illiquidität, Nichttransparenz, Gegenparteirisiko, Firmenversagen, „schmutzige“ Assets, Banking-Notsituationen, Regeländerungen) und trotz offen ersichtlicher systemischer Verwerfungen im globalen Finanzsystem.

Natürlich ist das absurd, aber es überrascht uns nicht mehr. Rudelverhalten, auch unter Bankkunden, ist nichts Neues.

Sollten die großen globalen Banken einen weiteren „Notfall“ erleben, so kann niemand dessen Länge oder Heftigkeit vorhersagen. Mit Sicherheit lässt sich jedoch eines sagen: Die Banken werden noch vor ihren Kunden im Besitz dieser Edelmetallanlagen sein – und sie werden alles daransetzen, diese Assets solange wie möglich zurückzuhalten (Restriktionen), denn letztlich machen Banken … genau das.

Wie werden die Bankregeln von morgen aussehen? Wie lange wird der nächste „Notfall“ dauern? Welche Liquiditätsgrenzen werden verhängt? Wird es nur teilweise oder komplette Auslieferung geben? Niemand kann vorhersagen, was genau der Auslöser der nächsten Bankenkrise sein wird. Und aus genau diesen Gründen investieren informierte Anleger in Gold. Als altgediente Marktexperten mit langjähriger persönlicher sowie professioneller Erfahrung mit globalen Banken können wir bestätigen, dass die globalen Bankenrisiken nie höher gewesen sind als heute.

In Anbetracht dieser Fakten stellt sich die Frage: Warum sollten ernsthafte Goldinvestoren ihre Edelmetalle in genau jenem System belassen, gegen das sie sich mit dem Erwerb dieser Metalle eigentlich schützen wollten?

Wer diese bekannten, aber auch unbekannten Risiken lieber meiden möchte, dem ist ein Weg klar vorgezeichnet – ein Weg, der wegführt von den Banking-Fallstricken der Geschäftsbanken und hinführt zu den transparentesten, vertrauenswürdigsten privaten Tresorlagerdienstleistern in den sichersten Rechtsgebieten. Kernvermögen wie physisches Gold und Silber bedarf größter Aufmerksamkeit und größtem Schutz. Etwas, das Geschäftsbanken historisch betrachtet nicht liefern konnten. Somit liegt die Last bei den informierten und versierten Edelmetallanlegern. Sie müssen die global führenden Tresorlagereinrichtungen in den sichersten, vermögensfreundlichsten und politisch stabilsten Jurisdiktionen prüfen und in Anspruch nehmen.