GOLD UND SILBER TRETEN IN EXPONENTIELLE PHASE EIN

“Das Verlangen nach Gold gilt nicht Gold selbst. Es gilt ihm als Mittel zur Freiheit“

Ralph Waldo Emerson

Gold hat es jetzt eilig und Silber noch viel eiliger.

Die Kursbewegungen der kommenden Monate und Jahre werden wahrscheinlich spektakulär ausfallen. Die Kombination aus technischen und fundamentalen Faktoren könnte den Goldpreis ohne Weiteres über 3.000 US$ steigen lassen und dafür sorgen, dass Silber oberhalb der 50 US$-Marke neue Höchststände markiert.

Goldpreisprognosen, ich habe es oft gesagt, sind im Grunde Schwachsinn.

Das gilt für kurzfristige Vorhersagen.

Mittel- bis langfristig betrachtet, sind Goldpreisprognosen eine todsichere Sache.

Wie kann ich mir da so sicher sein?

Gold hat immer schon – seitdem Gold- und Geldgeschichte geschrieben wird – gegenüber Fiat-Geld aufgewertet.

Und Voltaire brachte es 1729 auf unsere Grundformel, als er sagte:

„PAPIERGELD KEHRT FRÜHER ODER SPÄTER ZU SEINEM INNEREN WERT ZURÜCK – NULL.“

Doch warum beherzigen Investoren wie Laien die simple Tatsache nicht, dass

BISLANG NOCH JEDE WÄHRUNG AUF NULL GEFALLEN IST, UND ZWAR AUSNAHMSLOS?

Was die meisten Menschen, darunter auch erfahrende Investoren, nicht verstehen, ist, dass Gold eben nicht im Wert steigt.

Gold erhält einfach seine Kaufkraft und bleibt stabil. Vor 2.000 Jahren kostete eine römische Toga eine Unze Gold; ein maßgeschneiderter Anzug kostet heute ebenfalls eine Unze Gold.

Es ist also tatsächlich völlig falsch zu sagen, Gold würde steigen, wenn doch in Wirklichkeit die Maßeinheit, in der wir es bemessen, an Wert verliert. Und das war bislang bei jeder Fiat-Währung der Fall.

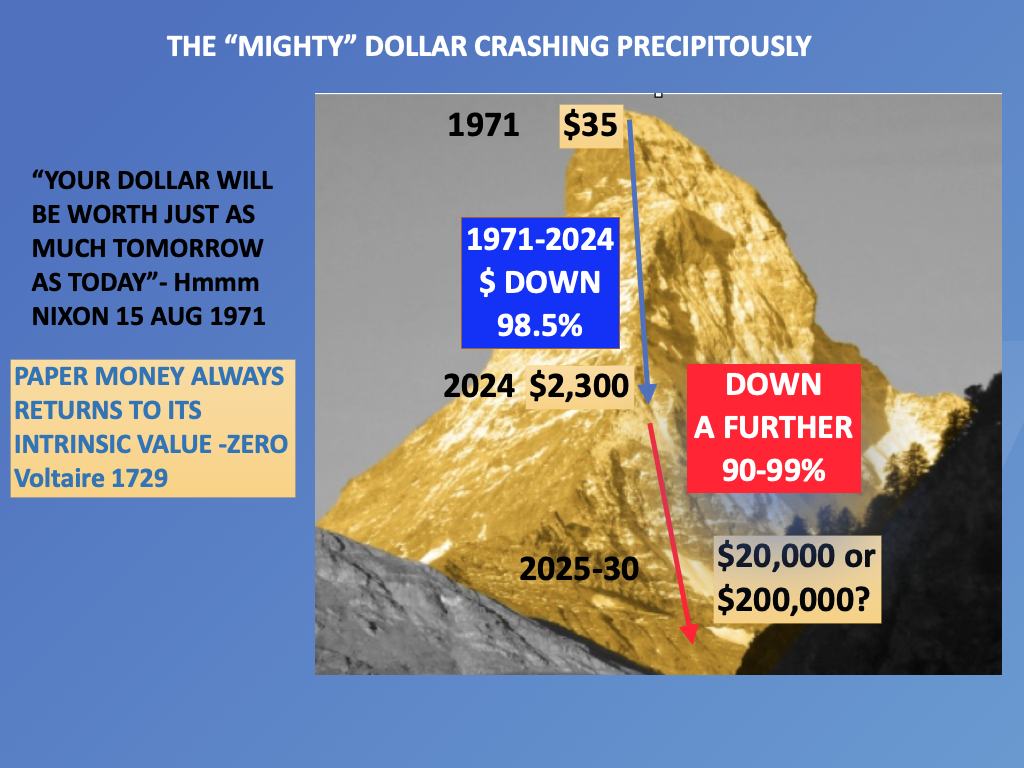

Nehmen wir Gold in US-Dollar als Beispiel. Wie man in der Illustration unten sehen kann, ist der Wert des US$ seit 1971 effektiv – also gemessen in Gold – eingebrochen.

Wie man in der Abbildung sehen kann, kostete 1971 eine Unze Gold 35 US$. Heute, 35 Jahre später, kostet eine Unze Gold 2.300 US$. Ist also der Wert des Goldes seit 1971 um das 66-fache gestiegen?

Nein, natürlich nicht! Es ist der Dollar, der seit 1971 ganze 98,5 % an Wert und Kaufkraft verloren hat.

Also: Was wird Gold in den kommenden 5 Jahren wert sein? Das ist natürlich die falsche Frage. Man müsste viel eher fragen, wie tief der Dollar und alle anderen Währungen in den nächsten Jahren effektiv sinken werden.

Gold und Silber sind nicht parallel zum Geldangebot oder der Inflation gestiegen und daher drastisch unterbewertet.

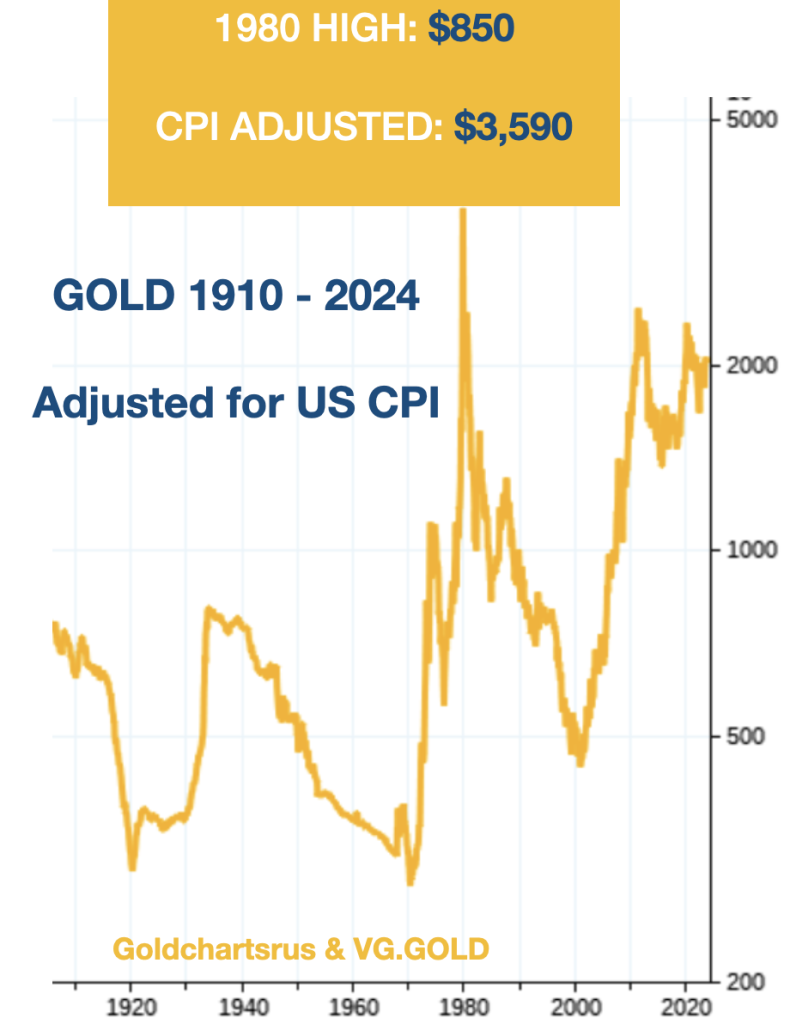

Man sehe sich nur die Goldpreise im Diagramm unten an, die auf Grundlage des US-Verbraucherpreisindex inflationsbereinigt wurden.

Also: Inflationsbereinigt läge das Gold-Hoch von 1980, das damals bei 850 US$ markiert wurde, heute bei 3.590 US$.

Wenn der Goldpreis aber um die TATSÄCHLICHE Inflation bereinigt wird – auf Grundlage der Berechnungen von Shadow Government Statistics – dann würde jenes 850 US$-Hoch bei heutigen 29.200 US$ liegen.

In den 1980er Jahren wurden die Methoden der Inflationsbereinigung von der US-Regierung so angepasst, dass sich die offiziellen Inflationsquoten künstlich erhöhen / senken lassen.

Würde man jetzt den Silberpreis auf Grundlage des US-Verbraucherpreisindex inflationsbereinigt darstellen, so läge das Silber-Hoch von 1980 nicht mehr bei 50 US$, sondern bei 166 US$.

Bereinigt um die TATSÄCHLICHE Inflation läge dieses 50 US$-Hoch heute bei 1.350 US$.

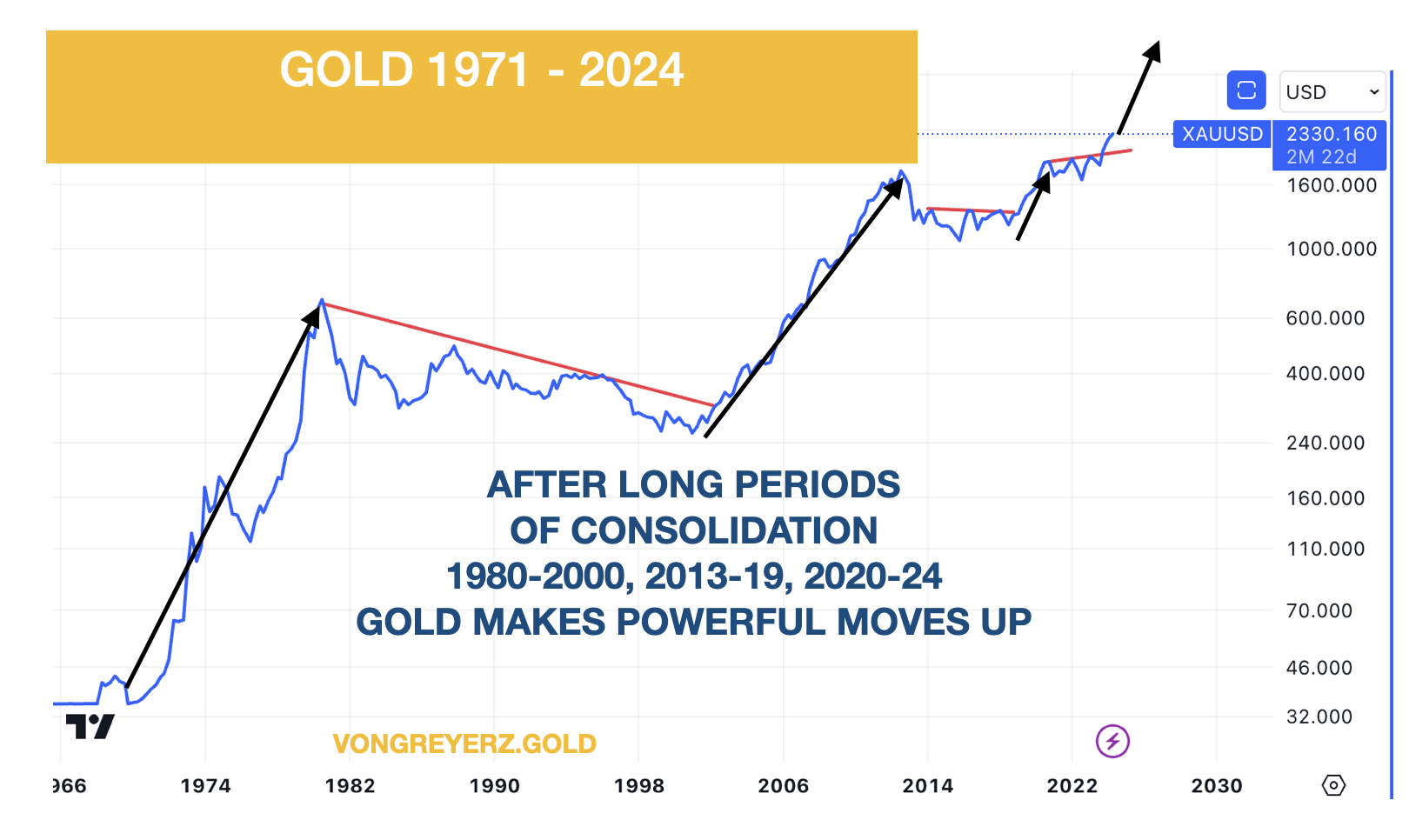

GOLD – LANGE SEITWÄRTSBEWEGUNGEN GEFOLGT VON EXPLOSIONEN

Gold macht sehr kräftige Bewegungen und beschreibt dann für längere Zeit Seitwärtsbewegungen. Nach der Goldkursexplosion von 35 US$ (1971) auf 850 US$ (1980) verbrachte Gold 20 Jahre in einer Korrekturphase – bis 2000.

Zu dieser Zeit hatten wir beschlossen, dass Gold für den nächsten Ansturm bereit sei; gleichzeitig begann auch die Risikolage an den Aktienmärkten und in den Bereichen Schulden und Derivate einen gefährlichen Eindruck zu machen.

Im Jahr 2002 investierten wir also zu einem Preis von 300 US$ in großem Umfang in physisches Gold – für Anleger und für uns selbst. Damals empfahlen wir, bis zu 50 % der eigenen Finanzanlagen in Gold zu investieren; Grundlage dafür waren Vermögensschutzprinzipien und die Tatsache, dass Gold zum damaligen Zeitpunkt unbeliebt und überverkauft war und sich daher auch aus „Value-Perspektive“ hervorragend eignete.

WIR HABEN ABGEHOBEN!

Als Gold Anfang März die Marke von 2.100 US$ durchbrach, erklärte ich: „GOLD – WIR HABEN ABGEHOBEN!“

Seither hat Gold weitere 200 US$ zugelegt, doch das ist bloß der Beginn einer langfristigen Bewegung.

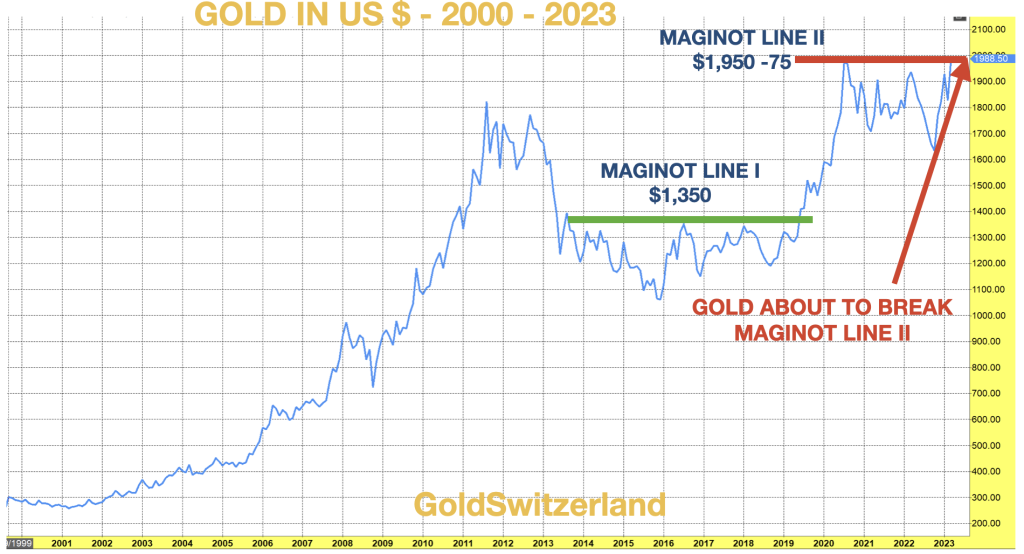

Im Anschluss an die Kursbewegung von 300 US$ (2002) auf 1.920 US$ (2011) hatte Gold zwischen 2013 und 2016 eine lange Korrektur. Der Durchbruch durch die erste Maginot-Linie (siehe Chart) war vorhersagbar (Artikel von Februar 2019). Dann im März 2023 wurde klar, dass auch die zweite Maginot-Linie brechen würde; mit dem Zusammenbruch von vier US-Banken und der Credit Suisse innerhalb weniger Tage erlebten wir mit, wie der Niedergang des Finanzsystems einsetzte.

All das habe ich in im März 2023 in meinem Artikel „Das war’s! Das Finanzsystem ist unwiederbringlich kaputt“ beschrieben.

GOLD HALTEN BRAUCHT GEDULD

Mit den beiden Diagrammen von oben möchte ich folgende Botschaft übermitteln: Für Goldinvestitionen braucht es Geduld und offensichtlich gutes Timing bei den Einstiegspunkten. Langfristig werden Anleger dafür aber auch übermäßig belohnt; zudem halten sie für ihr Geld auch noch die beste Versicherung gegen ein ruiniertes System.

Seit August 2020 konsolidierte Gold unter der Marke von 2.000 US$. Der jüngste Durchbruch ist extrem wichtig und nicht das Ende dieser Bewegung.

Nein, hier sehen wir den Beginn einer Bewegung, die Höhen erreichen wird, die aus heutiger Sicht noch unvorstellbar sind.

Ich möchte hier in keinster Weise reißerisch klingen; ich versuche nur, zu erklären, dass die fundamentalen und technischen Faktoren jetzt einen langanhaltendem Bullenmarkt bei Gold und Silber nahelegen.

Zudem werden die herkömmlichen Maßstäbe für „überkaufte Märkte“ nicht wirksam sein. Gold und Silber werden in den kommenden Monaten für längere Zeit überkauft sein.

Doch vergessen Sie Folgendes nicht: Es wird auch brutale Korrekturen geben, insbesondere beim Silber, das nicht für „Witwen und Waisen“ geeignet ist.

Ich möchte erneut ausdrücklich darauf hinweisen, dass unsere Entscheidung, in großem Umfang in Gold und deutlich weniger stark in (das deutlich volatilere) Silber zu investieren, in erster Linie aus Gründen der langfristigen Vermögenserhaltung getroffen wurde. Und diese Gründe sind heute stichhaltiger denn je.

DER „EVERYTHING“-KOLLAPS WIRD KOMMEN

Da wir der Meinung sind, dass sich die „Everything“-Blase in einen „Everything“-Kollaps (dazu auch mein Artikel von 2023) verwandeln wird, gehen wir davon aus, dass wahrscheinlich alle Blasen-Assets wie Aktien, Anleihen und Immobilien effektiv, also gemessen in Gold, erhebliche Verluste erleiden werden.

Ich gebe gerne zu, dass ich mit meiner Vorhersage zum nominalen Platzen der „Everything-Blase“ zu früh gewesen bin. Doch effektiv haben alle großen Anlageklassen seit 2000 schlechter abgeschnitten als Gold – auch der Aktienmarkt.

Es ist allein die Illusion von Wachstum und Wohlstand – basierend auf wertloser Geldschöpfung -, die diesen Zirkus am Laufen hält. Doch den Zirkusnummern werden bald die Tricks ausgehen, weil die Welt erkennt, dass wir vollständig auf ein Fantasiegebilde hereingefallen sind.

Beispiel Aktienmarkt: Seit 2.000 schneidet Gold besser ab als der Dow und der S&P.

Erst vor zwei Wochen schrieb ich dazu Folgendes:

Das am besten gehütete Anlage-Geheimnis der Welt ist GOLD.

- Gold ist in diesem Jahrhundert um das 7,5-fache gestiegen.

- Seit 2000 erzielt Gold eine Jahresdurchschnittsrendite von 9,2 %.

- Die Jahresdurchschnittsrendite des Dow Jones liegt seit 2000 bei 7,7 %, reinvestierte Dividenden eingeschlossen.

- Warum also stecken nur 0,6 % der globalen Finanzanlagen in Gold?

- Die einfache Antwort lautet: Die meisten Anleger verstehen Gold nicht, weil die Vorzüge von Gold durch den Staat vertuscht werden.

Lesen Sie hier meinen Artikel zum Thema.

Die Lage am Aktienmarkt ist aktuell so, dass es jederzeit zu einem großen Einbruch / Zusammenbruch kommen könnte.

WÖLFE IM SCHAFSPELZ

Zurück zum Zirkus: Die Führungen der westlichen Welt – ob in den USA, Großbritannien, Kanada, Deutschland, Frankreich etc. – sind schlichtweg Clowns, die ihr Volk mit Schwindelkostümen (Wolf im Schafspelz) und Schwindelnummern hinters Licht führen wollen, sei es:

Geldschöpfung, Verschuldung, Impfungen, Klima, Krieg, Migration, mehr Lügen, Propaganda, moralische und ethische Dekadenz – um nur einige der Probleme zu nennen, die zum Zusammenbruch unserer westlichen Welt führen.

Echte Clowns würden wahrscheinlich sogar bessere Arbeit machen als unsere heutigen Führungen. Zumindest wären sie unterhaltsam und würden kein Elend bringen, das die Mehrheit der Menschen heute zu spüren bekommt.

Ja, ich bin mir bewusst, dass es eine kleine Elite gibt, die auf drastische Weise vom beschämenden Missmanagement der Weltwirtschaft profitiert, während die globale Mehrheit unter unfähigen Führungen schwer zu leiden hat.

Wo wird all das enden? Wie ich in vielen Artikeln dargestellt habe, kann all das nur auf eine Art und Weise enden – mit einem Komplettzusammenbruch des Finanzsystems und auch des politischen Systems.

Werden wir zuerst Hyperinflation bekommen und dann eine deflationäre Implosion? Oder werden wir direkt zur Implosion übergehen? Wird es einen globalen Krieg geben? Nun ja, die USA und die meisten westlichen Führungen geben gerade ihr Möglichstes, um einen Weltkrieg gegen den Willen des Volkes herbeizuführen. Es gibt absolut keine Versuche, eine friedliche Lösung zu finden.

Stattdessen gibt es noch mehr Waffen und noch mehr Geld, um den Krieg weiter zu eskalieren. Zudem werden so viele Länder wie möglich in das NATO-Bündnis gedrängt. US-Präsident Biden und NATO-Generalsekretär Stoltenberg wollen sogar, dass die Ukraine – eine kriegführende Nation – der NATO beitritt.

Und mit den fortschrittlichen und gefährlichen Waffen von heute kann niemand mehr als Gewinner aus einem Krieg hervorgehen.

Sicherlich könnten China, Russland, Nordkorea und der Iran einen Krieg durch den Einsatz von Bodentruppen gewinnen, der vielleicht hunderte Millionen Menschenleben kosten würde. Doch moderne Kriege werden aus der Luft gewonnen. In Anbetracht von ca. 15.000 Atomsprengköpfen kann die Welt in wenigen Minuten gleich mehrfach zerstört werden.

Nie zuvor hat sich die Welt in einer globalen wirtschaftlichen und politischen Krise dieses Ausmaßes befunden, in der es so viele zerstörerische Waffen gibt – finanziell (Schulden, Derivate) wie militärisch.

Ein Endergebnis zu prognostizieren ist also schlichtweg unmöglich. Man kann nur hoffen, dass die Macht des Volkes triumphiert und inkompetente Führungen aus ihren Positionen verdrängt werden.

Ansonsten bleibt nicht viel, was wir Normalbürger tun können.

Vermögensschutz in Form von physischem Gold, das als Direkteigentum in einem sicheren Rechtsgebiet verwahrt wird (Länder wie die USA, Kanada oder die EU sind politisch nicht sicher), ist eindeutig die beste Versicherung, die man als Anleger kaufen kann.

Auch unsere Familien und Freunde brauchen in den anstehenden schwierigen Zeiten Beistand; sie bilden der Kern unseres Lebens (zumindest sollten sie das).

Und denken Sie daran: Die meisten wunderbaren Dinge im Leben kosten nichts – wie z.B. die Natur, Musik, Bücher etc.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..