Fed-Front-Running: Wie Gold & Schachspieler einen abgekarteten Markt schlagen

Wir werden wohl kaum die ersten und auch nicht die letzten sein, die erkennen, dass steigende Zinsen „Dinge kaputtmachen“.

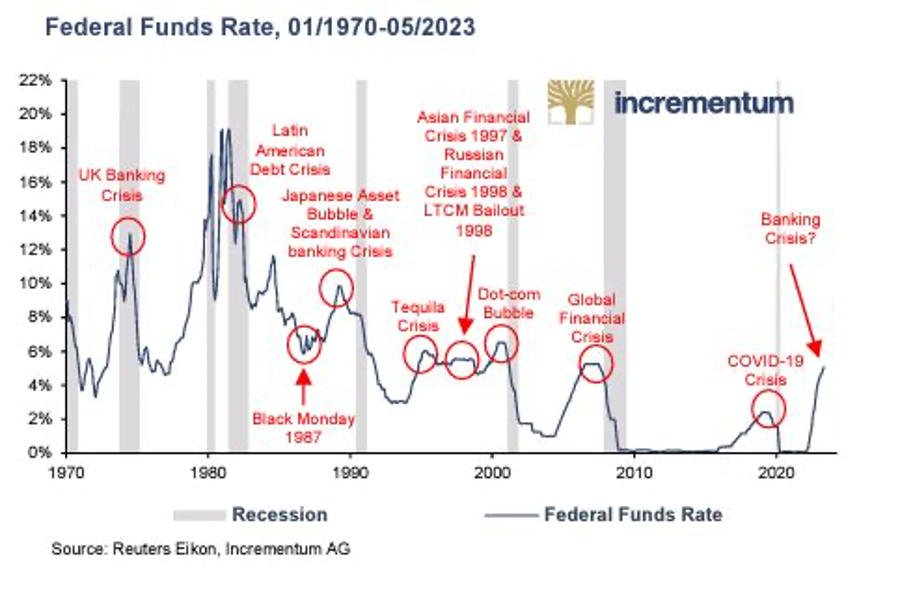

Wir alle haben die desaströsen Kreditereignisse gesehen – die Repo-Krise Ende 2019, das UST-Debakel im März 2020, die Implosion am Markt für britische Staatsanleihen (gilts) und natürlich auch die Bankenkrise von März 2023.

Hinter, über und unter all diesen Verwerfungen steht immer auch ein ratloser Zentralbanker.

Noch mehr wird „kaputtgehen“

Allerdings wird noch deutlich mehr „kaputtgehen“.

Zum Thema Rezessionen gibt es ebenfalls reichlich (objektive) Daten, die zeigen, dass Zinssteigerungen (rote Kreise unten) in der Regel direkt mit sanften bzw. harten Rezessionen korrelieren (graue Linien unten).

Powell kann Rezessionen zumindest verbal umdefinieren. Trotz seines Doppelsprechs weiß er, dass die Rezession längst unter dem Bug der amerikanischen Wirtschaft liegt oder zuallermindest direkt davor.

Powells unausgesprochener „Plan“?

Ich war und bin überzeugt, dass die jüngsten Zinserhöhungen ein öffentlicher Trick waren. Angeblich dienen sie der Inflationsbekämpfung, obgleich Inflation und negativer Realzins immer schon Teil eines inoffiziellen Plans gewesen sind, der dabei helfen soll, Uncle Sams peinlichen Kneipendeckel teilweise „wegzuinflationieren“.

Vor allem haben Powells Zinserhöhungen von 2022 ein tieferliegendes Motiv gehabt (das ist meine Meinung): Die US-Notenbank braucht irgendetwas, das sich noch kürzen lässt, sobald die Mammutrezession, die offiziell geleugnet wird, letztlich – nun ja – mathematisch nicht mehr von der Hand zu weisen ist.

Die Vergangenheit als Vorspiel für Kommendes

Schon 2018, als Powell im Umfeld geldpolitischer Straffungen (Bilanzschrumpfungen durch UST-Verkäufe) auch noch kommende Zinserhöhungen vorausschickte (Forward guidance), war das Endergebnis desaströs; möglicherweise erinnern Sie sich noch an den Dezember 2018 mit seinen Tageskursturbulenzen von 10 %.

Auf das Desaster folgte bald eine vorhersehbare Zinspause und dann mehr QE.

Das aktuelle Muster ist recht ähnlich.

Anders als 2018 waren die Zinserhöhungen des Jahres 2022 von einer QT- Politik begleitet, bei der man die Staatsanleihebestände eher auslaufen ließ als sie abzustoßen; im Endeffekt wird diese Politik, bei der die Zinsen im Umfeld einer permanent wachsenden Schuldenblase erhöht werden, jedoch zu größeren Verwerfungen sowie mehr Volatilität (und QE) führen als im Debakel von 2018-2019.

Dieses Muster ist leicht auszumachen, weil die Realpolitik am Anleihemarkt unschwer zu erkennen ist.

Der Anleihemarkt ist DAS Ding

Ganz einfach und verkürzt formuliert, heißt das: Uncle Sam überlebt nur durch Schulden, also durch seine Schuldtitel (sprich US-Staatsanleihen).

Wenn diese niemand kauft, fällt Uncle Sam vom Barhocker in eine Pfütze aus eigenen Tränen, während die US-Staatsanleihepreise weiter fallen, die Zinsen weiter steigen und die Zinskosten mehr Schmerzen bereiten.

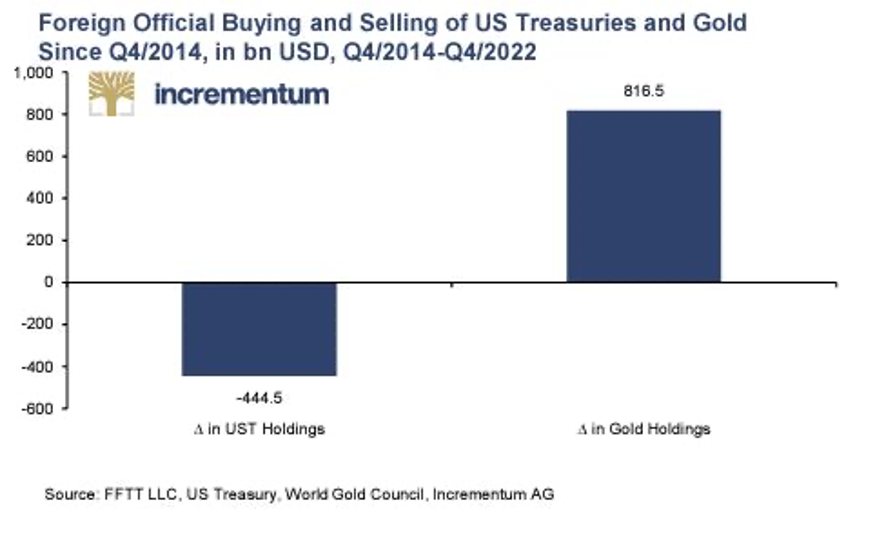

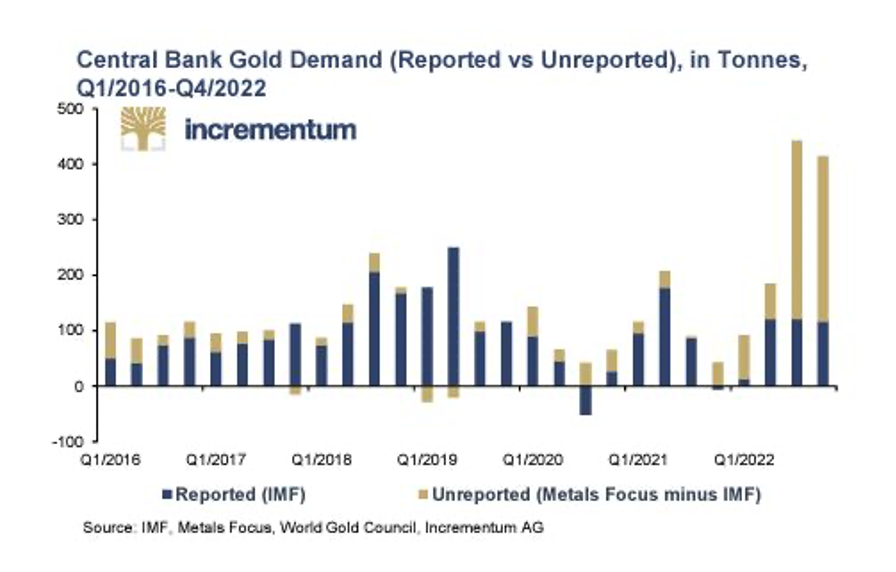

Zudem erinnert uns das Jahr 2022 auch daran, dass die schlimmsten Ängste der USA mit der Waffenfähigmachung des USD vorhersagbar Wirklichkeit geworden sind: Die Welt stieß US-Staatsanleihen ab, während Zentralbanken historisch einmalige Mengen Gold ankauften.

Die nächsten Schritte sind recht leicht absehbar

Natürlich erzeugen diese Anleiheverkäufe bei Uncle Sam und seinem Kader aus korporatistischen, zahlenfressenden Technokraten im Finanzministerium und Offenmarktausschuss (FOMC) eine Riesenangst, denn auch sie wissen alle: Irgendjemand muss Uncle Sams Schuldtitel kaufen, ansonsten heißt es „Game Over“.

Und wer wird Ihrer Meinung nach Käufer sein?

Und jetzt alle: „Die Federal Reserve!“

Und woher wird letztlich das nötige Geld zum Aufkauf der unbeliebten UST kommen?

Und jetzt alle: „Von einem inflationären Mausklicker im Fed-Hauptquartier.“

Erst Qualen, dann Vergnügen für den Aktienmarkt, aber kein Ausweg für den Dollar

Bis zum ach-so-vorhersagbaren QE-Endgame werden jetzt noch einige Dinge mehr kaputtgehen müssen. Das heißt, dass wahrscheinlich deflationäre Kräfte kommen (fallende Märkte, eintretende Rezession) und mit ihnen zutiefst inflationäre Geldschöpfung.

Oder einfacher formuliert: Aktien werden sinken, dann werden Aktien steigen, weil die Währung, in der sie gemessen (und gespart) werden, immer stärker verwässert wird durch gescheiterte Entscheidungsträger und eine Federal Reserve, die 1910 niemals hätte konzipiert werden sollen.

Weshalb ich das glaube?

Weil uns das die Märkte sagen, und nicht Powell.

Schau’n wir uns das genauer an…

Aktienschreck: Futures-Märkte mit schrillen Signalen

Wir haben eine Reihe von Signalen, die auf einen „Uh-Oh“-Moment an den Risikoanlagemärkten hinweisen.

So ist etwa die Tatsache, dass die Ölpreis-Futures trotz Produktionskürzungen sinken (hochtrabend auch „backwardation“ genannt), darauf zurückzuführen, dass der Markt einen so starken Ölpreisverlust antizipiert, wie er nur im Zuge eines vehement erwarteten Aktienmarkteinbruchs (Mittelwertrückkehr) möglich ist, der im Rahmen einer ebenso erwarteten Rezession im Jahr 2023 stattfindet.

Und auch der Markt für Eurodollar-Futures schreit nach einem ähnlichen Marktsturz in den kommenden Monaten.

Doch vielleicht am wichtigsten (am offensichtlichsten) ist die Tatsache, dass der Markt für S&P-Futures stärker leerverkauft ist (net-short) als 2011 und inzwischen den Ständen von Ende 2007 nahekommt.

Wenn ich mich recht erinnere, waren das keine vielversprechenden Zeiten für die anschließende Aktienkursentwicklung.

Oder einfacher formuliert: Die großen Jungs bei den ach-so cleveren Hedgefonds (die Kreditklemmen, Anleiheflüsse und das Powell-Meme vom „anhaltend hohen Zins“ auf dem Schirm haben) wetten heftig gegen den S&P, während der „anhaltend hohe“ US-Zentralbankenchef zu einem „Noch-ein-bisschen-/Mist, schon-wieder-was-kaputt“-Powell werden wird.

Kurzum: Das nächste Ding, das kaputtgeht, ist der Aktienmarkt.

Was natürlich sinkt, wird unnatürlich steigen

Wenn der Aktienmarkt (angetrieben durch mehr Bankenpleiten und Zinserhöhungen) einen Treffer abbekommt (der schlimmer als 2008 sein könnte), folgen als nächstes Volatilität und Dip-Buyer (Nachkäufer bei Kursverlusten).

Meiner Ansicht nach lauern die Hedgefonds wie geduldige Scharfschützen auf niedrige Einstiegskurse, versteckt hinter den Brüstungen des Anleihemarkts.

Sprich: Die Hedgefonds decken sich jüngst mit negativ rentierenden US-Staatsanleihen ein (verlieren damit also bereitwillig etwas Rendite). Diese Anleihen dienen als Warteschleifen-Assets, die für den Ankauf vergünstigter Aktien schnell wieder abstoßen werden, sobald der Aktienmarkt den eben erwähnten Brechreiz bekommt.

Inmitten der drohenden Volatilität (VIX kaufen?) sehe ich daher eine Folgebewegung kommen: weg von den kraftlosen Anleihen, hin zu verbilligten Aktien.

Falls die Hedgefonds beginnen, diese Anleihen zu verkaufen, werden natürlich auch die Renditen und Zinsen für Uncle Sam gefährlich stark anziehen (teuer werden), was wiederum bedeutet, dass Uncle Sam das wird tun müssen, was er schon 2019/20 tat: wieder die Maus bemühen und mehr Sofortliquidität herbeiklicken, um die Staatsanleiherenditen unter Kontrolle zu bringen und Amerikas zunehmend unbeliebten UST-Markt zu monetisieren.

Solche quantitativen Lockerungen sind gut für die dahinsterbenden Aktien, aber auch schlecht für die Kaufkraft eines immer mehr entwerteten und verwässerten USD.

Schach gegen Dame

Also: Ob deflationär oder inflationär, das Endspiel für den kastrierten USD und seine auf Dame-Niveau spielenden Finanzplaner ist recht absehbar. Und das heißt: Auch das Endspiel für Gold ist ähnlich gut absehbar.

Begreifen Sie, warum die Schachspieler (zumeist östliche Zentralbanken) mehr Gold aufstapeln als je zuvor?

Abgekartetes Spiel

Die Reise von den stürzenden zu den steigenden Märkten ist ein Spiel, das viele Hedgefonds-Insider gut kennen und auch gut spielen.

Zudem ist es ein Spiel, dem sich die US-Notenbank gar nicht entziehen kann, denn steigende Aktienmärkte (und steigende Kapitalertragssteuern) sind eine der wenigen verbleibenden Möglichkeiten für Uncle Sam, ausreichend hohe Steuereinnahmen zu generieren, um die eigenen Schuldenzinskosten von 800 Mrd. $ (Tendenz steigend) zu decken.

Das Hoch-und-Runter-Spiel an den Aktienmärkten ist abgekartet und letztendlich ein Spiel, das „zum Scheitern manipuliert“ ist; doch trotz ihres amoralischen und kapitalismuszerstörenden Mandats kann man der US-Notenbank markttaktisch zuvorkommen (Frontrunning), wenn man ein Auge für das total zentralisierte Schachbrett hat.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..