LA FIN D’UN SUPERCYCLE

Dans un monde basé sur de la fausse monnaie papier ou électronique, et sur des valorisations d’actifs factices, la véritable importance de l’or est négligée. Grâce à l’expansion sans fin du crédit et l’impression monétaire, les prix des actifs ont explosé et les investisseurs ont réalisé des profits qui paraissent réels. Mais la baisse séculaire imminente des marchés de la dette et des actifs, ainsi que de l’économie mondiale, révélera à quel point ces profits étaient artificiels, puisque 90% ou plus de de la richesse « papier » partira en fumée. Les investisseurs doivent donc maintenant se préparer à la plus grande destruction de richesse et au plus grand transfert de richesse de l’histoire.

L’or n’est pas un investissement

L’or n’est pas un investissement, c’est la seule monnaie qui ait jamais survécu à travers l’histoire. Ainsi, quiconque achète de l’or pour faire des profits spéculatifs ne comprend pas l’importance du métal précieux. Depuis 5000 ans, l’or est un moyen d’échange et une réserve de valeur. Il est peu probable que ces attributs disparaissent dans un avenir proche, car il sont fondés sur des valeurs et des principes solides, établis depuis des millénaires.

Depuis que nous avons investi massivement dans l’or pour nos clients et notre propre compte en 2002, à 300 $ l’once, nous n’avons jamais redouté la fin du marché haussier. À la fin des années 1990, alors que l’or était totalement oublié, mal aimé et sous-évalué, il était clair pour moi que l’achat d’or présentait un risque extrêmement faible.

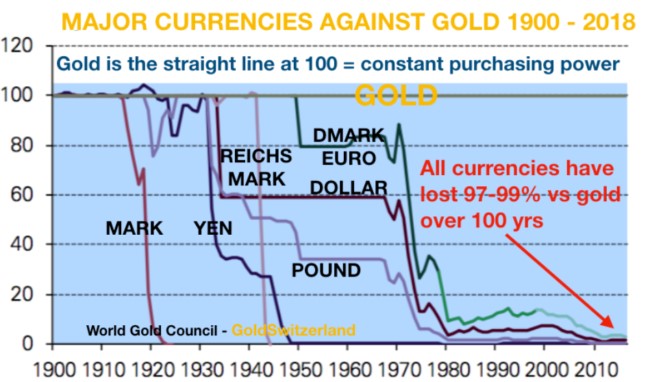

Les gouvernements garantissent la hausse de l’or

En fait, le risque de détenir de l’or est toujours minime, peu importe quand vous l’achetez. Tout simplement parce que les gouvernements et les banques centrales garantissent le soutient permanent du prix de l’or. Ils le font en émettant continuellement du crédit et en imprimant de la monnaie, ce qui garantit que le prix de l’or augmentera toujours au fil du temps, mesuré en monnaie fiduciaire. Par conséquent, les gouvernements garantissent aussi que la monnaie papier se dépréciera jusqu’à atteindre zéro, comme cela a été le cas tout au long de l’histoire.

« LA MONNAIE PAPIER FINIT TOUJOURS PAR RETOURNER À SA VALEUR INTRINSÈQUE, C’EST-À-DIRE ZÉRO » – Voltaire, 1729

Quiconque achète de l’or ne peut pas être perdant, à condition de rester patient et de le garder pour les bonnes raisons. Ceux qui achètent de l’or à des fins spéculatives achèteront haut et vendront bas. Très peu de personnes, à l’exception des investisseurs qui souhaitaient préserver leur richesse, se sont intéressés à l’or en 2000-2002. Mais comme l’or est passé à 600 $ en 2006, puis a encore doublé à 1 200 $ en 2009-2010, de plus en plus de gens ont acheté du métal jaune. Le meilleur moment pour acheter quelque chose est lorsque personne n’est intéressé et que les médias n’en parlent pas. Mais l’investisseur lambda attendra qu’une hausse importante se produise et fasse la une des journaux.

Sans un étalon-or, la dette et l’or monteront en flèche

Mais que vous achetiez de l’or à 300 $ ou 1 900 $, la bonne nouvelle est que cela n’a aucune importance. Parce que les gouvernements du monde entier continueront de garantir la montée de la valeur de votre or par rapport à la papier-monnaie.

Il y a des périodes où l’or n’est qu’un actif sûr qui conserve sa valeur mais qui ne s’apprécie pas par rapport à la papier-monnaie. Ce sont les très rares périodes de monnaie saine où les gouvernements ne dépensent pas l’argent qu’ils n’ont pas. L’abandon de l’adossement du dollar à l’or en 1971 a été le moment « Eureka » pour tous les banquiers centraux. Ils se sont retrouvés avec la liberté de faire tourner les planches à billets du monde entier et d’imprimer des quantités illimitées d’argent. À partir de ce jour, la dette mondiale a augmenté de façon exponentielle et l’or est passé de 35 $ à 850 $ en 9 ans.

Depuis 2006 et le début de la Grande Crise financière, la dette mondiale a doublé, passant de 125 000 milliards $ à 250 000 milliards $. Si nous incluons les dérivés et les passifs non capitalisés, le total de la dette mondiale et des passifs s’établit à 2-2,5 quadrillions $. Le prix actuel de l’or ne reflète en rien cette expansion massive du crédit. Ni l’augmentation du risque au cours des 12 dernières années.

L’or n’aura « pas d’offre »

En tant que détenteurs d’or à long terme, dans un but de préservation de la richesse, nous ne sommes pas préoccupés par les fluctuations à court terme ni même par les longues périodes de corrections que nous avons traversé depuis 2012. Mais il est humain que même les personnes qui détiennent de l’or pour de bonnes raisons soient parfois impatientes.

Il est clairement frustrant de voir le prix de l’or freiné par un marché papier cent fois supérieur à l’or physique disponible pour couvrir les engagements papiers. Mais on finit toujours par payer les pots cassés. À ce moment-là, le marché de l’or sera un véritable enfer. L’or sera en « No Offer » ce qui signifie qu’il n’y aura pas d’or physique disponible, et ce à n’importe quel prix. Plus cela prendra de temps, plus le mouvement sera important. L’inévitable finit toujours par se produire. C’est la loi de la nature et la loi de l’offre et de la demande. Quand la demande pour un produit physique ou réel est forte, alors que l’offre est très limitée, le marché est garanti de se briser à un moment donné.

L’or est prêt pour le prochain mouvement à la hausse

Le marché prendra le temps qu’il faudra pour réveler la vérité. Nous ne sommes pas inquiets, nous savons que cela va arriver. Il semble que notre patience sera bientôt récompensée. Le cours de l’or a touché son point bas entre 2013 et 2015, selon la devise dans laquelle vous le mesurez. Depuis lors, il a accumulé l’énergie nécessaire pour la prochaine étape de ce marché haussier à long terme. Techniquement l’attente semble enfin terminée. Si cette analyse est correcte, le prix passera rapidement à 1 350 $, puis directement au-dessus de 1 650 $. Il est difficile de dire dans combien de temps il atteindra son sommet historique à 1 920 $, mais il est très clair ce niveau sera touché dans un avenir proche. Par la suite, l’or passera à 3 000 $, 5 000 $, etc. pour monter à des niveaux que personne ne peut imaginer aujourd’hui.

Le ratio or/argent est passé au-dessus de 85 la semaine dernière, mais nous savons que cette zone devrait être rejetée. Comme je l’ai déjà dit, les métaux n’amorceront un mouvement haussier soutenu que si l’argent ouvre la marche et cela deviendra probable avec un nouveau rejet du niveau 85. Une fois que les métaux entameront leur montée, l’argent augmentera probablement deux fois plus vite que l’or, ce qui fera chuter le ratio.

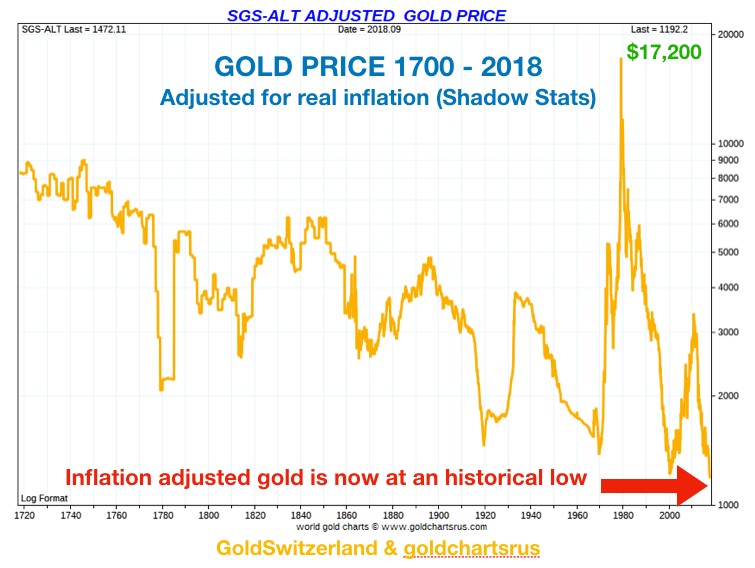

Sur une base officielle corrigée de l’inflation (IPC), le sommet de l’or en 1980 se situerait aujourd’hui à 2 950 $. Selon les chiffres de l’inflation réelle de Shadow Statistics, le sommet atteint en 1980 serait aujourd’hui de 17 200 $ – voir le graphique ci-dessus. Ce qui est encore plus important dans ce graphique, c’est que l’or corrigé de l’inflation est maintenant à un creux historique et représente donc une aubaine absolue.

La plupart des investisseurs rateront le prochain rallye de l’or

Tout est en place pour le prochain rallye de l’or et de l’argent, ainsi que du platine et du palladium. La plupart des investisseurs seront laissés pour compte, car ils ne parviendront pas à saisir les gains rapides du début. Ils attendront les corrections, mais certains manqueront aussi ces points d’entrée. Ainsi, beaucoup de gens n’attraperont pas le « train de l’or » avant que les prix ne soient beaucoup plus élevés.

Retournement imminent des marchés

Les prochaines semaines seront importantes pour les marchés. Le résultat des élections américaines de mi-mandat a créé une situation de blocage qui déplaît aux marchés. Cela coïncide également avec un tournant potentiel dans le cycle et les indicateurs techniques. À mon avis, les événements ne provoquent pas le retournement des marchés, mais ils agissent comme catalyseurs de l’inévitable. Avant cette année, nous pouvions non seulement anticiper une reprise des métaux précieux, mais aussi un krach boursier et une baisse du dollar. Il est évidemment possible que ce retournement, qui semble imminent, mette plus de temps à se produire. Cela ne changerait pas le tableau d’ensemble, mais seulement le timing.

Protégez-vous tant qu’il est encore temps

Pour ceux qui souhaitent préserver leur richesse à long terme, peu importe quand le retournement se produira. Le risque mondial est plus élevé que jamais et l’époque des gains faciles sur les marchés est révolue. Le moment est venu de protéger sa richesse et de s’éloigner des marchés boursiers et obligataires ainsi que de la monnaie papier. Les investisseurs devraient plutôt détenir des actifs réels et les conserver en dehors du système financier.

Oui, les actions minières de métaux précieux sont susceptibles d’exploser. Mais elles sont détenues au sein du système financier et sont donc soumises à la fois au risque de contrepartie et aux risques liés à tout actif papier. Il est donc beaucoup plus risqué de détenir ces actions que des actifs tangibles réels, comme l’or et l’argent, en dehors du système financier.

Partout où nous regardons, nous voyons des risques s’aggraver de façon spectaculaire. Le risque ne se limite pas aux obligations de pacotille, aux actions et à l’immobilier. Non, le risque est dans toutes les dettes, en particulier les dettes gouvernementales, les dettes étudiantes, les dettes automobiles, les dettes hypothécaires et les autres dettes à la consommation. Le risque, c’est aussi le Brexit, l’UE qui ne survivra pas, les guerres commerciales, les régimes de retraites capitalisés et non capitalisés, etc. Lorsque les marchés d’actifs s’effondrent, même les caisses de retraite bien capitalisés (ce qui est très rare) perdront la plupart de leurs actifs. Il y a aussi un risque de guerre avec l’Iran ou l’Arabie Saoudite ou en mer de Chine méridionale. La probabilité de troubles sociaux augmente également dans le monde entier.

La Chine s’effondrera-t-elle

La Chine constitue également un risque majeur. L’économie chinoise repose sur des niveaux d’endettement insoutenables. Une grande partie de cette dette a été gaspillée dans des projets d’infrastructure inutiles. La croissance chinoise a considérablement ralenti. Les chiffres réels sont probablement bien pires que les chiffres officiels. Trump est déterminé à briser l’avantage concurrentiel déloyal de la Chine. Cela pourrait nuire gravement à une économie qui souffre déjà. Si l’économie chinoise s’effondre, il y a un risque que les estomacs vides provoquent une révolution. Comme l’histoire de la Chine nous l’a appris, ce n’est pas aussi farfelu qu’il n’y paraît.

Fin de supercycle

Peu importe si les marchés commencent un important marché baissier à long terme au cours des prochaines semaines ou des prochains mois. Nous sommes clairement à la fin d’un supercycle de plusieurs centaines d’années. Une fois qu’il débutera, le cycle baissier durera probablement des décennies et sera dévastateur.

La dette mondiale a triplé depuis 1999 pour atteindre 240 000 milliards $. Avant la fin de la baisse séculaire qui s’annonce, la majeure partie de cette dette aura disparu, ainsi que les actifs qui y sont associés.

Ce ne sera pas la fin du monde

Mais si cela se produit, ce ne sera pas la fin du monde. Juste la fin d’une grande époque. Une époque exacerbée par l’ingérence des gouvernements et des banques centrales dans les cycles et les lois naturelles du flux et du reflux. L’implosion de la bulle de la dette et des actifs est la seule chance pour le monde de repartir sur des bases saines. Tant que la dette n’a pas disparu, il ne pourra y avoir de croissance réelle et saine.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD