Zeit für den Absprung vom Krypto-Crash. Springen Sie auf den Goldzug auf!

Ist der 32 Mrd. $-Zusammenbruch der Kryptobörse FTX der Impulsgeber für den Einbruch des Finanzsystems?

Wir werden es bald erfahren. Doch zumindest wurde die GOLD-KRYPTO-Debatte letzte Woche entschieden – gegen alle, die daran geglaubt hatten, dass Krypto Vermögensicherung sei.

Ich habe immer argumentiert, dass Kryptoformate ein binäres Investment sind.

Seit Jahren bin ich der Ansicht gewesen, dass Bitcoin entweder auf 1 Million $ steigen oder auf null fallen kann.

Also: Kein gutes Risikoverhältnis und ganz sicher kein Investment für schwache Herzen, Witwen und Waisen.

Natürlich bin ich nie der Meinung gewesen, dass Bitcoin 1 Million $ wert sei oder im Grunde überhaupt etwas. Allerdings gehen Manien durch Exzessphasen, bevor sie zusammenbrechen.

Erneut haben wir erfahren, dass Kryptos wie ein Lottoschein sind. Er kann viel wert sein oder gar nichts.

Was vor einer Woche noch 24 Mrd. $ wert war, ist heute NULL, NIX, NADA wert!

Vor nicht allzu langer Zeit war FTX, die damals zweitgrößte Kryptobörse, noch 32 Mrd. $ wert, dann sank sie auf 24 Mrd. $ und heute auf null.

Aua! Das war ein heftiger Schlag für alle Investoren, die sich in dieses Ponzi-System gestürzt hatten.

Doch es sind nicht nur irgendwelche Investoren, auch Namen wie Blackrock, Lightspeed Venture, Brevan Howard, Tiger Global, SoftBank und viele andere große Institutionen gehören dazu.

Die meisten der Großinvestoren sind Risikokapitalgesellschaften oder Hedgefonds und wissen über Risiko Bescheid.

Es ist erstaunlich, wie Gier und die Angst, zu kurz zu kommen (FOMO, Fear Of Missing Out) alle ins Boot zieht – vom Präsidenten bis zum Sportstar. Siehe unten, Blair und Clinton.

Doch leider zogen Gier und FOMO auch normale Investoren und gierige Pensionsfondsverwalter an. Zu diesen Investoren zählt bspw. auch ein kanadischer Pensionsfonds für Lehrer (Ontario Teachers’ Pension Plan).

Natürlich ist es völlig inakzeptabel, wenn Pensionsfonds die Notgroschen von Pensionären auf’s Spiel setzen, wenn sie in Ponzi-Systeme investieren, bei denen es keine Vermögenswerte, keine echten Finanztitel, sondern lediglich nicht nachweisbare, ungeprüfte elektronische Einträge auf verschiedenen Computern gibt.

Allem Anschein nach verfügte die Bilanzierungssoftware von FTX über eine Hintertür, die es dem Management erlaubte, Milliarden zu entnehmen, ohne dass Alarme oder Finanzprüfungen ausgelöst wurden.

Als bekannt wurde, dass viele Großinvestoren auf den Zug aufsprangen, bekamen auch die Pensionsfonds das Gefühl, sie hätten es mit einem Mainstream-Investment zu tun und daher mit einer akzeptablen Anlage.

Der durchschnittliche Pensionsfondsverwalter fühlt sich immer auf der sicheren Seite, wenn er das tut, was auch die anderen Großinvestoren machen, selbst wenn bestimmte Investitionen dabei wertlos werden.

Unser Unternehmen hat einen Partner in den USA, der viele der großen Pensionsfondsverwalter kennt. Interessanterweise ist kein Pensionsfonds an physischem Gold interessiert.

Und das, obwohl Gold nicht nur das perfekte Vermögensschutzinvestment ist, sondern auch noch eine exzellente Absicherung beim Portfolioausgleich.

Gerade Folgendes ist besonders wichtig in den heutigen Zeiten hoher Inflation und sinkender Vermögensmärkte: Gold funktioniert auch als exzellente Inflationsabsicherung.

Ich weiß allerdings auch, wie Pensionsfonds ticken. Sie werden solange warten, bis Gold steigt und in den Schlagzeilen ist. An diesem Punkt werden viele von ihnen auf der Gold-Zug aufspringen, zu viel höheren Preisen.

Auch eine Reihe von Top-Prominenten und Sportstars haben mit FTX zu tun. FTX-Gründer Sam Bankman Fried (SBF) war ein Superstar im Kryptogeschäft, er konnte sogar Tony Blair (britischer Ex-Premier) und Bill Clinton bewegen, an seiner Krytokonferenz 2022 auf den Bahamas teilzunehmen. Ich weiß nicht, ob die beiden Top-Politiker dafür irgendwelche FTX-Anteile bekamen, jedenfalls werden sie für die Teilnahme an diesem Ereignis sehr gut bezahlt worden sein.

Doch zurück zu den Kryptos. Vor genau 12 Monaten war der gesamte Kryptomarkt 3 Billionen $ wert.

Heute, ein Jahr später, ist der Markt 885 Mrd. $ wert – ein Verlust von 70 %. Natürlich meine ich damit nicht, dass er diese Summe auch wirklich wert ist (gutgläubige Anleger glauben das zumindest). Meiner Einschätzung nach haben die Kryptoformate überhaupt keinen intrinsischen Wert, auch wenn der heutige Markt sie mit 0,9 Bill. $ bewertet.

NÄCHSTES BITCOIN-ZIEL 3.000 – 5.000 $. DANN RUNTER AUF NULL?

Bitcoin dominiert den Kryptomarkt und hat einen Gesamtmarktanteil von 39 %.

Klar, alle, die Bitcoin in einer Preisspanne zwischen 10 $ und, sagen wir, 1.000 $ kauften, haben hier ein Vermögen gemacht. Doch wie wir auch wissen, sprang der Großteil der Investoren erst sehr spät auf den Zug auf. Deswegen sind die meisten BTC-Anleger heute wahrscheinlich im Minus.

Das Problem ist: Ausgehend vom Maximalgewinn haben die Investoren ohnehin schon 75 % verloren (also vom damaligen Bitcoin-Kurs von 70.000 $). Und jetzt werden sie beten und auf die nächste Aufwärtsbewegung hoffen, so wie die meisten gierigen Investoren.

Angesichts solcher Volatilität ist es nahezu unbegreiflich, wie jemand glauben kann, dass sich BTC jemals als gute Alternative zu Gold und selbst Fiat-Geld eignen würde.

Wie das BTC-Diagramm oben zeigt, könnte das nächste Ziel bei 3.000 -5.000 $ liegen. Auf dem Weg zur NULL?, ist die Frage.

Der bekannte Bitcoin-Investor Michael Saylor kaufte über sein Unternehmen, Microstrategy, 130.000 BTC zu einem Durchschnittspreis von 30.600 $. Beim derzeitigen Kurs von 16.600 $ sitzt er also auf einem satten Verlust von 1,8 Mrd. $. Es könnte durchaus sein, dass er die Coins auf Marge gekauft hat, in welchem Fall seine Position jederzeit liquidiert werden könnten.

Da Bitcoin für viele Anleger fast schon zur Religion geworden ist, wird kaum jemand ausgestiegen sein. Man wird weiterhin hoffen, dass die nächste Erholung kommt und BTC auf Stände von 100.000 $, 250.000 $ bringt oder noch viel höher.

Vielleicht haben sie Glück. Vielleicht verlieren sie auch alles, wenn der gesamte KRYPTO-Markt nach großen Margin Calls (Nachschussforderungen) einbricht.

Obwohl die FTX nur 3 % des gesamten Kryptomarktes ausmachte, werden diese Verluste – 24 Mrd. $ innerhalb weniger Tage – den Kryptomarkt für immer verändern. Er könnte nie wieder derselbe werden, außer in den Augen von Kryptofanatikern.

Da FTX einen sehr hohen Bekanntheitsgrad hatte, werden die Folgen erheblich sein. Vor nicht allzu langer Zeit wurde FTX noch als Käufer von Goldman Sachs gehandelt.

Wir werden jetzt eine anhaltende, schnelle Liquidierung bei allen Krypto-Anlagen sehen, weil nervöse Anleger erkennen, dass der gesamte Kryptomarkt ein Ponzi-System sein könnte.

Wenn die zweitgrößte Kryptobörse über Nacht untergehen kann, dann gibt es keine Garantie, dass das nicht auch den anderen passieren kann.

Man sollte nicht vergessen, dass es hier keine rettende Hand gibt und auch keine Zentralbank, die zur Hilfe eilen wird.

Wahrscheinlich werden institutionelle Investoren aussteigen und auch zukünftig nicht wieder einsteigen. Ebenfalls wahrscheinlich ist, dass Kryptowährungen in den großen Wirtschaften jetzt reguliert werden, was dem eigentlichen Ziel des gesamten Sektors komplett zuwiderläuft.

PENSIONSFONDS KAUFEN KYPTOS ABER KEIN GOLD

Meine Position zu Kryptoformaten und auch die unseres Unternehmens war immer klar. Für unser Dafürhalten verfügen Kryptos nicht über intrinsischen Wert.

In einer Zeit, in der sich die meisten Vermögensanlagen im Bubble-Bereich bewegen, stellen Kryptos für uns keinen Wert dar. Sie selbst sind zu einer weiteren Blase geworden, obwohl Krypto-Fans natürlich auf deren Vorzüge schwören.

Da wir das ausgeprägte Risiko eines Zusammenbruchs von Finanz- und Geldsystem sehen, sind wir vollkommen überzeugt, dass gerade Vermögenssicherung entscheidend ist.

Viele haben Kryptoformate als Vermögensschutz-Asset betrachtet. Wir haben es immer als ein hochspekulatives Investment gesehen. Nach dem plötzlichen Zusammenbruch einer der großen Kryptobörsen bezweifle ich, dass viele Investoren diesen Sektor noch als Vermögenssicherung betrachten.

Was wir gerade mit FTX erleben, bestätigt, dass digitale Einträge auf einer Vielzahl von Computern, die durch kein physisches Asset gedeckt sind, kaum einen echten Vermögensschutz darstellen.

Nicht nur das. Wer den Kryptoschlüssel verloren hat, wird nie wieder Zugang zu seinen Kryptos bekommen! Und vielen ist genau das passiert.

KRYPTOS – EINE WEITERE MASSENVERBLENDUNG BZW. SCHEISSHAUFENHANDEL (WIE CHARLIE MUNGER SAGT)

Erleben wir gerade das Ende einer weiteren spekulativen Tulpenziebelmanie, wie sie von Charles Mackay in „Popular Delusions and the Madness of Crowds“ beschrieben wurde?

Der unvermittelte Zusammenbruch der 24 Mrd. $ schweren Kryptobörse FTX ist aus meiner Sicht der erste fallende Dominostein in einer gewaltigen Serie aus Zusammenbrüchen innerhalb eines Finanzsystems, das auf Verblendung und Irrsinn gründet.

Ist der Kryptomarkt also das erste schwache Glied in einem globalen Ponzi Scheme?

Ich möchte das letzte Wort zu Kryptos Warren Buffett und Charlie Munger lassen (siehe Twitter-Präsentation unten):

Buffet: Kryptos sind „nichts Wertvolles und werden böse enden.“

Munger: „Es ist so, als würde irgendjemand Scheißhaufen handeln, und man selbst hat das Gefühl, auch unbedingt welche haben zu müssen“!

„Warren Buffett & Charlie Munger gave their take on crypto… “It draws in a lot of CHARLATANS…who are trying to create various sorts of EXCHANGES, where people who are of less-than-stellar character…

People who are trying to get rich because their neighbor’s getting rich.”

🔊 pic.twitter.com/MkAGkWvulK

— Wall Street Silver (@WallStreetSilv) November 12, 2022″

Das gesamte 2,5 Billiarden $ schwere Finanzsystem baut auf der Illusion auf, dass digitale Einträge auf Computern reales Vermögen sind, wie ich in diesem Artikel schreibe.

Weitere Ausführungen zu den massiven Risiken im Finanzsystem finden Sie in diesem Interview mit Greg Hunter von USA Watchdog.

Die meisten Anlageklassen sind große Blasen, die durch Geld aufgebläht wurden, das kostenlos von Zentralbanken und Geschäftsbanken geschöpft wurde. Als das Papiergeld aufkam, war es in der Regel noch 1:1 durch Gold gedeckt.

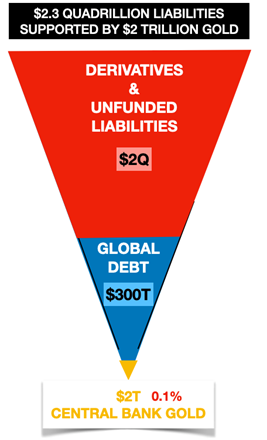

Heute haben wir eine 2,5 Brd. $ schwere Blase aus Schulden/ Verbindlichkeiten, die teilweise durch massiv überbewertete Vermögenswerte gedeckt wird, zum größten Teil aber durch Hoffnung und Luft. Kein wirklich solides Fundament für ein globales Geldsystem.

AKTIEN, ANLEIHEN & IMMOBILIEN – DIE NÄCHSTEN DOMINOSTEINE, DIE FALLEN

Die nächsten großen Dominosteine, die schnell fallen werden, sind Aktien, Anleihen und Immobilien. Dieser Fall hat schon begonnen, doch wahrscheinlich wird er sich jetzt beschleunigen.

So sieht es bspw. aus technischer Sicht ganz danach aus, als ob der Aktienmarkt bis Jahresende starke Verluste machen wird. Mittel- bis langfristig würde es mich wundern, wenn die Aktienmärkte weltweit nicht 75-90 % von ihren Spitzenständen fielen.

Eine weitere Blase, die platzen wird, sind Anleihen. Alle scheinen so viel Vertrauen in die Kurswende der US-Notenbank zu haben. Richtig ist, irgendwann im aktuellen Zinserhöhungszyklus könnte die Federal Reserve wegen der implodierenden Wirtschaft in Panik verfallen.

In erster Linie ist die Fed aber fest entschlossen, die Inflation um jeden Preis zu vernichten. Man möge sich daran erinnern, dass die US-Notenbank der Wirtschaft immer geschadet hat, weil ihr Timing stets falsch war – und zwar ausnahmslos.

Doch selbst wenn es eine temporäre Kehrtwende in der US-Notenbankpolitik geben sollte, werden die anstehenden Ausfälle an den Kreditmärkten dennoch zu massiven Ausverkäufen an den Anleihemärkten führen. An diesem Punkt werden die Federal Reserve und die anderen Zentralbanken die Kontrolle über die Zinsen verloren haben. Dann wird der Teufelskreislauf aus steigenden Zinsen für noch mehr Ausfälle sorgen, was wiederum das Abstoßen weiterer Anleihen beschleunigt etc., bis letztlich der ganze Anleihemarkt zusammenbricht.

Mein Argument ist immer gewesen, dass die Zentralbanken keinen Zweck haben. Ihre ständigen Eingriffe haben das effiziente Funktionieren von Märkten zerstört. Die natürlichen Kräfte von Angebot und Nachfrage sind aber die besten Regulierer und hätten die massive Geldschöpfung und den Nullzins gestoppt.

Es ist wirklich ganz einfach. Wenn die Nachfrage nach Geld hoch ist, steigen die Zinssätze und beenden Kreditblasen. Auf den umgekehrten Fall trifft das natürlich ganz genauso zu.

Der Immobilienmarkt ist eine weitere Superblase, die durch das buchstäblich unbegrenzte und kostenlose Geld befeuert wurde. Hohe Zinsen sind der Garant für implodierende Immobilienwerte, worauf große Kreditausfälle folgen.

EIN UNGEORDNETER RESET

Und so geht es dann immer weiter, wie ich im kürzlich erschienenen Interview mit As Good As Gold Australia deutlich mache.

Doch eines sage ich seit Jahren: Der Neustart, oder Reset, wird kein geordneter sein, wie etwa WEF-Größe Claus Schwab und andere meinen. Jeder Reset auf Grundlage von digitalen Zentralbankenwährungen wird bestenfalls nur temporär funktionieren.

Der wahre Neustart wird ungeordnet und brutal sein. Er wird einen globalen Schuldenmarktzusammenbruch mit sich bringen und somit auch einen Zusammenbruch der Vermögenswerte, die sich auf diese Schulden stützen.

Die Welt kann niemals solides Wachstum erzeugen, wenn diese Schulden bleiben. Sie können auch nicht auf geordnetem Weg abgeschrieben werden, ohne dass es gleichzeitig nicht auch zu Schrumpfungen auf der anderen Bilanzseite kommt. Da aber keine Regierung oder Zentralbank eine solche Entscheidung wagen würden, bleibt der ungeordnete Rest das wahrscheinliche Ergebnis.

Vergessen Sie nicht: Der Auslöser einer Implosion des Finanzsystems ist häufig ein scheinbar kleines Ereignis, wie z.B. der heutige Kryptomarkt.

HISTORISCH HAT NOCH KEINE WÄHRUNG ÜBERLEBT

Niemand, der sich mit Geschichte beschäftigt, wird der erneute Zusammenbruch eines Geldsystems überraschen. Denn aus geschichtlicher Sicht hat noch keine Währung in ihrer ursprünglichen Form überlebt.

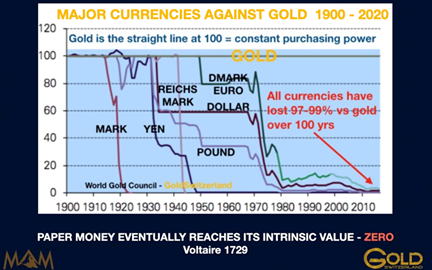

Währungen sinken immer auf NULL, ausnahmslos. Lesen Sie dazu Voltaires Zitat im Diagramm unten.

Also: Alle Währungen verlieren immer ihren Wert komplett. Wie das Diagramm zeigt, haben alle Währungen dieser monetären Ära (seit 1913) im Vergleich zu echtem Geld, und das ist GOLD, 97-99% ihres Wertes verloren. Die verbleibenden 1- 3% werden wahrscheinlich in den kommenden 2-5 Jahren verloren gehen.

Hierbei ist aber wichtig zu verstehen, dass der Verlust jener seit 1913 verbliebenen 1-3 % aus heutiger Perspektive einem Verlust von 100 % gleichkommen werden. Papiergeld oder digitales Falschgeld wird also in Kürze seinen Weg zur NULL beginnen – mit begleitender Hyperinflation.

Wer wieder erinnert werden muss, wie solche Szenarien aussehen, der schaue einfach nur ins heutige Venezuela oder auf Simbabwe, die Weimarer Republik der 1920er Jahre, auf John Law und die Südseeblase Anfang des 18. Jh. oder auf den Einbruch des römischen Geldes (Silberdenar) im 2. und 3 Jh. etc. Die Liste ist selbstverständlich endlos lang.

Anhand der Pyramide unten können wir sehen, wie 2,3 Billiarden $ Schulden, Derivate (die sich sehr leicht in Schulden verwandeln können) und ungedeckte Verbindlichkeiten auf einem Fundament lasten, das nur aus 2 Billionen $ (0,1 %) realem Geld, also Gold, besteht. Eine Neubewertung von Gold unter Freimarktbedingungen ist also überaus wahrscheinlich.

Ich bin kein Freund goldgedeckter Währungen, weil das dauerhafte staatliche Manipulation nach sich ziehen würde. Viel besser wäre das sogenannte „Free Gold“, ohne Papiermarkt. Wenn der ungedeckte Papiergoldmarkt zusammenbricht, wird sich der wahre Wert von Gold zeigen, sobald das Metall nicht mehr durch Falschgold aus Papier, in einem Verhältnis von mindestens 1:100, gedrückt wird.

Alle, die kein physisches Gold oder etwas Silber besitzen, werden das in wenigen Jahren bereuen.

Wie ich so oft erwähnt und gezeigt habe, ist Gold aus heutiger Sicht im Verhältnis zum US-Geldangebot immer noch so billig wie 1970 (bei 35 $) und wie im Jahr 2000 (bei 300 $). Vergessen Sie aber nicht: Nur physisches Gold außerhalb des Finanzsystems ist echter Vermögensschutz.

MÄRKTE

Abschließend noch ein paar Kommentar dazu, wie ich die großen Marktbewegungen der kommenden Zeit einschätze.

Mittel- bis langfristig befinden sich Aktien, Anleihen und Immobilien am Anfang eines ausgedehnten, langfristigen Bärenmarktes; in den kommenden Monaten und Jahren werden sie, wie oben erklärt, sehr deutlich sinken. Viele Anleihen werden wertlos verfallen – also auf NULL gehen –, weil die Gläubiger (auch nationalstaatliche) insolvent werden.

Kurzfristig deuten zahlreiche technische Indikatoren, darunter zyklische, auf große Bewegungen in den kommenden 1-3 Monaten hin. Die Wahrscheinlichkeit, dass die Aktienmärkte in den kommenden Monaten einbrechen und Gold/ Silber steil steigen werden, ist sehr hoch.

Wie so oft weise ich darauf hin, dass genaue Prognosen ein im Grunde idiotisches Unterfangen sind. Folglich sprechen wir hier auch von Wahrscheinlichkeiten und nicht von Gewissheiten.

Doch wenn sich die Risikolage so extrem wie heute darstellt, sollten Investoren auf der Hut sein und sich vor großen Verlusten, wie wir sie z.B. gerade im Kryptobereich sehen, schützen.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..