UNORDNUNG WIRD KOMMEN – KONFUZIUS WARNT UNS

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt – „überlegen“ im Sinne von Konfuzius:

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt – „überlegen“ im Sinne von Konfuzius:

„Auch wenn er sich in Sicherheit wähnt, vergisst der überlegene Mensch nicht, dass Gefahr kommen kann. Im Zustand der Sicherheit vergisst er nicht die Möglichkeit des Ruins. Wenn alles in Ordnung ist, vergisst er nicht, dass Unordnung kommen kann. Somit ist seine Person nicht gefährdet, und auch seine Staaten und seine Sippen bleiben erhalten.“ – Konfuzius

Überlegene Menschen kann es auf vielen Ebenen der Gesellschaft geben – nicht zwangsläufig in Bereichen, die mit Geld oder Investitionen in Verbindung stehen. Es wird viele Menschen geben, die gar kein Geld haben, die aber auf intellektueller oder psychologischer Ebene vorbereitet sind. Diese Menschen zählen womöglich zu den glücklichsten, denn viele reiche Menschen machen sich leider die ganze Zeit über Gedanken um ihr Geld, anstatt es zu genießen.

In diesem Artikel soll es in erster Linie um das Vorbereitetsein in Bezug auf das eigene Vermögen gehen.

PS: Aus gegebenem Anlass wartet am Ende des Artikels ein wichtiger Nachtrag.

VERMÖGENSERHALTUNG IM FOKUS

Investoren, mit denen wir in unserer Branche zusammenkommen, sind risikoaverse Menschen und daher sehr auf Vermögenssicherung bedacht. Diese Investoren kaufen physisches Gold, weil die exzessiven Marktrisiken ihnen Sorge bereiten. Sie möchten ihr Vermögen gegen nie dagewesene Finanz- und Währungsrisiken schützen und absichern. Physische Edelmetalle, die außerhalb des Bankensystems gehalten werden, sind für diese Investoren, wie auch für uns, die ultimative Form der Vermögenssicherung.

Anteilig an den gesamten globalen Finanzanlagen kommt Anlagegold aber nicht einmal auf 0,5 %. Das heißt also, dass nur ein winziger Prozentsatz von Investoren das eigene Vermögen mit Gold absichert. Das überrascht schon, wenn man bedenkt, dass Gold seit 5.000 Jahren das einzige Geld ist, das überlebt hat.

DIE INFLATION KOMMT

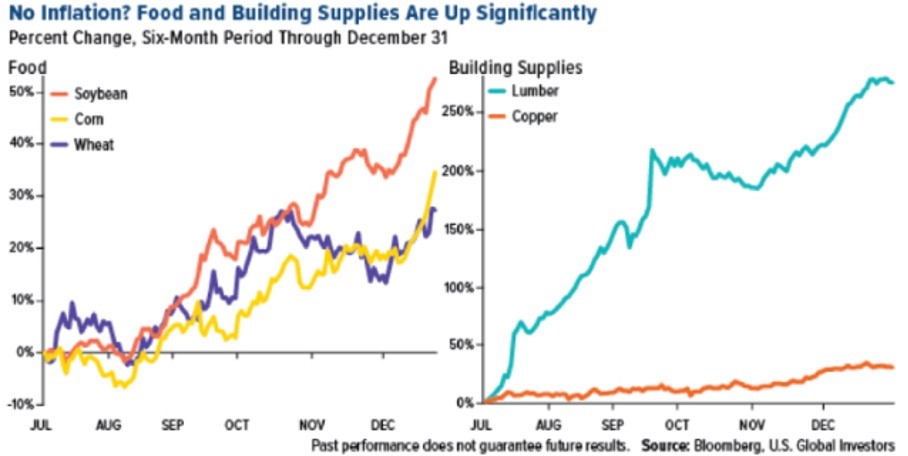

Natürlich haben auch andere Sachwerte, wie Land und Immobilien, ihren Wert im Verlauf der Zeit sehr gut halten können. Da wir starke Nahrungsmittelpreisinflation erwarten, wird Agrarland in den kommenden Jahren wahrscheinlich gut abschneiden. Wie in zahlreichen Artikeln der letzten Zeit hervorgehoben wurden, ist aktuell schon hohe Inflation bei Agrar- und anderen Rohstoffen zu verzeichnen (siehe Chart unten).

ANLEIHEERTRÄGE: KEIN ABBILD DER MASSIVEN RISIKEN

Privat- und Geschäftsimmobilien sind wieder etwas anderes. Die seit 1971 unablässig betriebene Kreditschöpfung hat die Immobilienpreise immer weiter steigen lassen. Die Tatsache, dass die Zentralbanken praktisch nichts für Geld verlangen hat den Kreditnehmern perfekten Auftrieb und Rückenwind beschert.

So kann man in der Schweiz z.B eine festverzinste Hypothek über 15 Jahre zu einem Zinssatz von 1 % bekommen. Das ist fast so, als würde man das Geld kostenlos rausgeben. Allerdings sind die niedrigen Zinsen kein Zeichen der Freigiebigkeit von Staaten und Zentralbanken. Sie sind viel mehr die Folge ihrer verschwenderischen Ausgabepolitik.

Angesichts permanenter Defizitfinanzierung müssen Regierungen die Neuschuldenaufnahme praktisch ohne größere Kosten finanzieren, ansonsten droht Schuldenausfall. Deswegen gibt es inzwischen negativ verzinste Staatsanleihen im Umfang von 18 Billionen $, und kein westlicher Kreditnehmer zahlt mehr als 2 % ungeachtet der Laufzeit.

Wie absurd die Zinssätze inzwischen sind, zeigt beispielsweise ein Vergleich der Zinssätze 30-jähriger Staatsanleihen Griechenlands und der USA. Griechenland emittierte gerade eine massiv überzeichnete 30-Jahre-Staatsanleihe zu 1,95 %. Zum Vergleich: Die 30-Jahre-Anleihe der USA rentiert mit 2,36 %. Beide Gläubiger sind quasi bankrott, allerdings ist es absurd, dass ein finanziell derart schwacher Staat wie Griechenland Geld zu einem niedrigeren Zins leihen kann als die USA.

Der Markt für Staatsanleihen ist also die größte Bubble von allen. Das wird sie allerdings nicht davon abhalten, noch weiter zu wachsen.

Nehmen wir die USA als Beispiel. Als Trump im November 2016 gewählt wurde, betrug die US-Verschuldung 20 Billionen $. Auf Grundlage meiner historischen Einschätzung prognostizierte ich, dass sie bis Januar 2021 auf 28 Bill. $ ansteigen würde und bis 2025 auf 40 Bill. $. Die meisten Marktbeobachter fanden diese Prognose absurd, doch leider hatten sie sich nicht mit der Geschichte auseinandergesetzt, die uns sagte, dass es so kommen würde.

US-STAATSVERSCHULDUNG IM JAHR 2025

Mit Blick auf den aktuellen Zustand der US-Wirtschaft sowie die Defizit- und Kreditwachstumsprognosen waren 40 Bill. $ für 2025 zu niedrig; die US-Verschuldung dürfte sich bis dahin auf 50 Bill. $ belaufen.

Man denke nur daran, dass die US-Staatsverschuldung bei Regierungsantritt Ronald Reagans unter einer Billion $ lag. Und 44 Jahre später – im Jahr 2025 wird sie, laut Prognose, 50 Billionen $ erreicht haben. Das entspricht einer verblüffenden durchschnittlichen jährlichen Wachstumsrate von 28 % für den Zeitraum 1981 bis 2025. Und jene 50 Bill. $ umfassen nicht einmal potentielle Ausfälle an Kredit- und Derivatemärkten, diese Zahl könnte also noch exponentiell ansteigen. Die Gesamtverschuldung der Vereinigten Staaten von Amerika von 84 Bill. $ kann niemals zurückgezahlt oder zu unmanipulierten Zinsniveaus bedient werden.

Wenn Blasen platzen, sind die potentiellen Dominoeffekte unberechenbar. Zusätzlich zu Schuldenausfällen in zweistelliger Billionenhöhe, könnten im Rahmen von (sehr wahrscheinlichen) Derivateausfällen weitere dreistellige Billionenbeträge und mehr hinzukommen.

Ich bin mir sicher, dass die Fed und andere Zentralbanken die Druckerpressen gerade schon hochfahren oder den Speicher ihrer Rechner aufrüsten, um den ganzen zusätzlichen Nullen Herr zu werden.

HYPERINFLATION IST EIN WÄHRUNGSEREIGNIS

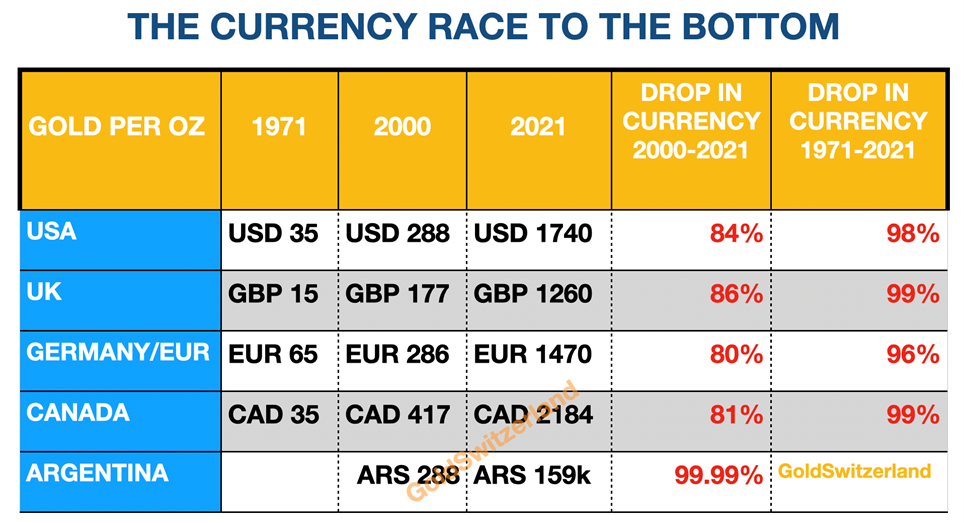

Ein Reihe angesehener Marktbeobachter geht davon aus, dass wir keine hohe Inflation oder Hyperinflation erleben werden. Was sie in ihren Analysen jedoch ständig außen vor lassen, ist der Währungseffekt.

Ich habe wieder und wieder darauf aufmerksam gemacht, dass jedes! bisherige hyperinflationäre Ereignis aus einem Währungseinbruch herrührte. Es ist nicht die steigende Nachfrage nach Gütern und Dienstleistungen und auch nicht die Zinspolitik, die Hyperinflation bewirkt.

Nein, es sind vollkommene Misswirtschaft und die damit einhergehende Entwertung der Währung, die Hyperinflation entstehen lassen.

Man braucht sich nur die Tabelle unten anzuschauen. Alle wichtigen Währungen haben seit 2000 80 -86 % ihrer realen Kaufkraft (Gold) verloren, und 96 – 99 % seit 1971 als Nixon die Goldkonvertierbarkeit der US-Währung aussetzte.Und in einer hyperinflationären Wirtschaft wie Argentinien hat der Pesos 99,99 % seit 2000 verloren.

WENIGE SIND AUF UNORDNUNG, VERFALL ODER HYPERINFLATION VORBEREITET

Jeder glaubt, er werde nicht von Verfall und Untergang betroffen sein, darin sind sich normale Menschen und sogenannte Experten gleich. Sie befinden sich also nicht im konfuzianischen Zustand des „Vorbereitetseins“ hinsichtlich des kommenden Wirtschafts- und Währungskollaps.

An dieser Stelle möchte ich kurz auf eine hyperinflationäre Periode eingehen, die sich erst vor kurzem in Europa ereignet hatte. Letztes Jahr aß ich in Ticino (im italienischen Teil der Schweiz) mit meiner Frau und Freunden in einem kleinen Restaurant gemeinsam zu Abend. Schließlich kam der Besitzer auf mich zu und meinte, er kenne mich. Wie sich herausstellte, verfolgt er regelmäßig meine Beiträge und Interviews. Er erzählte uns, dass er in den 1990ern aus Jugoslawien geflohen sei. Er und seine Familien hätten einen großen Teil ihres Geldes in der Hyperinflation der Jahre 1992-94 verloren.

Im Januar 1994 hatte die jährliche Inflationsquote in Jugoslawien einen Stand von 116 Mrd. Prozent erreicht!

Unten ist eine jugoslawische Banknote über 500 Milliarden Dinar abgebildet.

Glücklicherweise besaß der Eigentümer des Restaurants auch ein paar Goldersparnisse, die ihm dann einen Neustart in der Schweiz erlaubten. Er riet unseren Freunden, nie Geld auf der Bank zu lassen und nur physisches Gold zu halten.

Dieser Mann aus Jugoslawien war also auf die „Möglichkeit des Ruins“, vor der Konfuzius warnt, vorbereitet gewesen; und er meinte, dass er nie wieder dem Bankensystem trauen werde.

MONUMENTALE ÜBERWERTUNG BEI AKTIEN

Meine Freunde, die mit mir im Restaurant waren, sind immer noch keine Goldeigentümer. Sie sind wie 99,5 % der Investoren, die glauben, dass Bäume – zusammen mit Aktien und Immobilien – tatsächlich in den Himmel wachsen können.

Mit Blick auf die Aktienmarktentwicklungen der vergangenen 40 Jahre war es für die meisten Investoren gar nicht möglich, keine Gewinne an den Aktienmärkten zu machen. Somit befinden sich die wenigsten im konfuzianischen Zustand des Vorbereitetseins und werden völlig überrumpelt, wenn der nächste große Crash beginnt.

Am Anfang wird man noch erwarten, dass wieder die Zentralbanken zur Rettung kommen. Wenn die V-förmige Erholung aber nicht kommt und der Markt einfach weiter fällt, werden die meisten Investoren die Talfahrt bis zum bitteren Ende mitmachen.

Und es würde mich überraschen, wenn die Märkte in den nächsten Jahren um weniger als 90 % fallen, wie damals zwischen 1929-32.

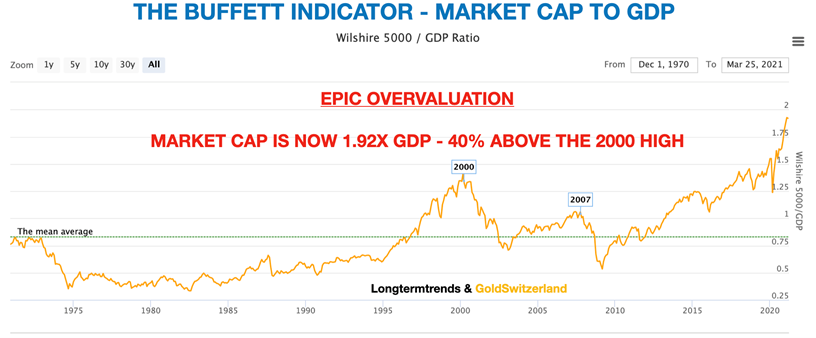

Der Buffett-Indikator – Marktkapitalisierung : BIP – sollte uns ein Warnsignal sein. Wie man im Diagramm unten sieht, haben Aktien derzeit Allzeithochbewertungen im Verhältnis zur Wirtschaftsleistung erreicht.

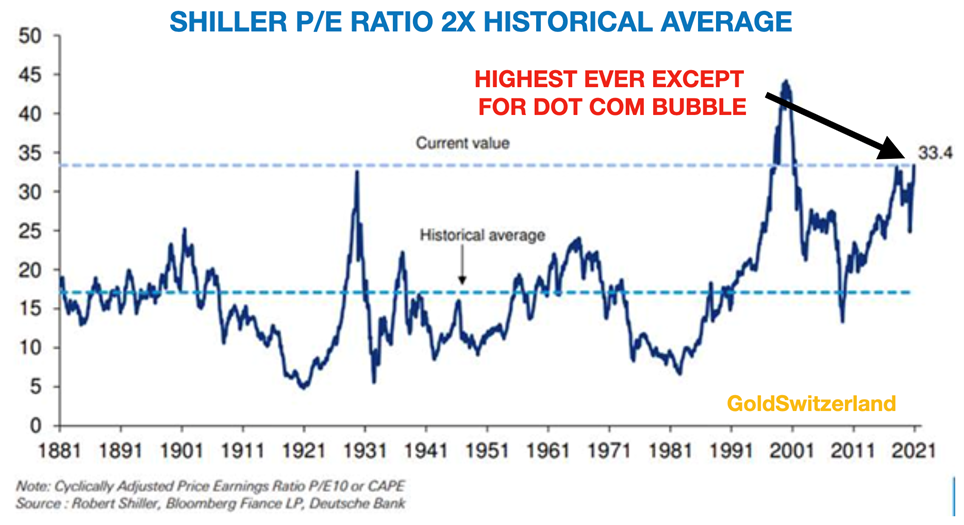

Auch der Shiller-Cape-Index befindet sich auf einem historischen Hoch (nur übertroffen von der Dotcom-Bubble), er steht beim Doppelten der historischen Indexstände. Ja, überkaufte Positionen können weiter anwachsen, doch der darauf folgende Crash wird lang und brutal werden.

AKTIEN VERKAUFEN UND GOLD KAUFEN – EINE ZUKUNFTSTRÄCHTIGE ENTSCHEIDUNG

Zum Abschluss noch eine weitere Grafik, die uns an Konfuzius Warnung erinnert, dass „Gefahr, Unordnung und Verfall kommen kann“.

1999 erreichte das Dow:Gold-Verhältnis seinen Höchststand. Dann sank das Verhältnis bis 2011 von 44 auf 6 – oder um 87 %. Anschließend erlebten wir – dank der Fed sowie massiver Geldschöpfung und Kreditausweitung – eine 10-jährige Korrektur.

Die steigenden Kurse im Dow könnten morgen schon enden, oder wir könnten für eine begrenzte Zeit noch einen Melt-Up am Markt erleben. Wie dem auch sei – JETZT ist die Zeit für konfuzianisches Vorbereitetsein! Wir wissen, dass Aktien nach allen erdenklichen Maßstäben überbewertet sind. Die letzten paar Punkte dieses Anstiegs mitzunehmen, ist ein extrem gefährliches Unterfangen, das zum Ruin führen kann!

Jetzt ist die Zeit, die Gewinne aus dem Aktienmarkt mitzunehmen und die eigenen Anlagen vor der kompletten Auslöschung zu schützen.

Wie ich im Artikel von letzter Woche gezeigt hatte, ist Gold heutzutage – relativ zum Geldangebot – so günstig wie 1970 als es 35 $ kostete und auch so günstig wie im Jahr 2000, als Gold bei 290 $ stand.

Der Anstieg beim Gold und der Fall bei Aktien wird bedeuten, dass der Dow von den heutigen Ständen aus weitere 99 % fallen wird (siehe Chart oben) und die langfristige Trendlinie erreicht (nicht gezeigt).

Der Ausstieg am Aktienmarkt und physisches Goldeigentum wird also nicht nur eine zukunftsträchtige Entscheidung sein, man folgt damit auch einer 2.500 Jahre alten Weisheit, die Konfuzius uns heute noch lehrt.

NACHTRAG

Nachdem ich diesen Artikel verfasst hatte, verlor ein kleiner Hedgefonds 30 Mrd. $, weil haarsträubende Risiken am Derivatemarkt eingegangen wurden. Auch Banken wie Credit Suisse werden Milliarden verlieren. Ich hatte ununterbrochen vor solchen Risiken gewarnt. Die gesamte 1,5 Billiarden $ schwere Derivatezeitbombe steht auf dem Spiel. Mehr dazu im nächsten Artikel. Denken Sie an Konfuzius Warnung!

UNORDNUNG WIRD KOMMEN – KONFUZIUS WARNT UNS

Auf jeden Fall leben wir in interessanten Zeiten. Ob Baissier oder Haussier, links oder rechts, Zyniker oder Pessimist, es dürfte wohl allen schwer fallen, so zu tun, als sei alles…naja…normal.

Umstrittener Wahnsinn

Viele fragen sich, warum ein Virus mit einer Sterblichkeitsrate von unter 0,4 % nun schon seit einem Jahr die Weltwirtschaft stilllegt.

Trotz extrem angebrachter Schweigeminuten für alle, die mit (oder an) COVID starben, hinterfragen manche Leute die Politik, die nicht dafür sorgte, dass die Hochrisikogruppen geschützt wurden und die ansonsten nur schweigt zum selbstverschuldeten Tod aller stillgelegten globalen Realwirtschaften.

Während Millionen US-Amerikaner auf einen Scheck vom Staat über ca. 1.400 $ warten, fragen sich einige, warum SEC-sanktionierte Lügner und Twitter-freudige Front-Runner wie Elon Musk und andere Tech-Giganten mit „C_O“- Titeln gewaltige Reichtümer anhäufen.

Zufälligerweise ist jener 1.400 $-Check ¼ dessen wert, was das Kleid kostete, das Meghan Markle trug, als sie jüngst versuchte, bei Oprah und dem Rest der Welt für Sympathie zu werben für ihre einmaligen Konflikte, während mehr als 50 % der US-Kinder in Haushalten wohnen, die Sozialleistungen beziehen.

Nochmal gefragt: Ist das normal?

Jedenfalls ist es „interessant“.

Zentralbanken schöpfen Jahr für Jahr Billiarden, um ansonsten unpopuläre Staatsschulden aufzukaufen; die betreffenden Anleihemärkte erfahren enorme Unterstützung und auch enorme Überbewertung, so dass das Gros der Staatsanleihen negative Nominal- wie Realverzinsung aufweist. So etwas hat es noch nie gegeben in der überlieferten, 5.000-jährigen Geschichte der Märkte.

Unterdessen sind 20 % der US-Unternehmensanleihen buchstäblich Zombi-Anleihen – Schuldentote eigentlich, die die alten Schulden nur durch Neuverschuldung finanzieren können. An die Rückzahlung der ursprünglichen Darlehenssumme ist meist überhaupt nicht mehr zu denken, schließlich besteht die überwiegende Mehrheit (deutlich mehr als 65 %) der US-Unternehmenskredite entweder aus Leveraged Loans oder Krediten, die nur noch eine Wimper breit über dem Schrott-Status stehen.

Langsam steigende Anleiherenditen, weiterhin explizit begrenzt und gedrückt durch Zentralbankinterventionen, werden der Welt als Hinweis auf „Wirtschaftswachstum“ vermittelt – dafür sorgen die Wall-Street-Pinocchios, die für‘s Hoffnung-Machen bezahlt werden und nicht für Fakten.

Unterdessen haben die Medien die Massen inzwischen überzeugt, dass eine magische Impfung alles lösen wird, trotz zahlreicher, vom US-Kongress ignorierter Hinweise darauf, dass spezifische Antikörper in diesen Impfstoffen nicht-spezifische Antikörper angreifen, welche unserer Immunsystem jedoch dringend zur Bekämpfung späterer Krankheiten benötigt.

Zentralbanken-Akkomodierung, Lockdown-Maßnahmen, Manipulation von Anleiherenditen oder Schnellfeuer-Impfstoffe: Unterm Strich scheinen Gedankenspiele plausibel, die hinterfragen, inwieweit politische Heilmittel sogar noch schlimmer sind als globale Krankheiten.

Selbstverständlich bin ich weder Virologe noch Experte für Oprah-Bewertungen oder Elons Twitter-Account; es handelt sich hierbei also eher um Schimpftiraden als um maßgebliche Schlussfolgerungen, dennoch beginne ich (wie auch viele von Ihnen), an dieser „interessanten“ Welt um mich herum zu zweifeln.

Eindeutig Wahnsinn

Weniger debattenfähig sind hingehen das augenscheinliche aber von den Medien ignorierte Desaster des Weltfinanzsystems und die hierbei ausschlaggebenden Verzerrungen (d.h. Lügen), was man deutlich am Beispiel des Verbraucherpreisindex (CPI) – jener skurrilen Inflationsmessgröße – sehen kann.

Allein die Tatsache, dass wir Aktienmarkt-Allzeithochs haben, während globale Wirtschaften, BIP, Beschäftigungszahlen sowie soziale Bedingungen vor dem Hintergrund eines weltweiten Shutdown neue Tiefststände markieren, sollte wirklich jeden zum Grübeln bringen – auch diejenigen, denen „freier Marktkapitalismus“ kein Begriff ist.

Tod der Freien Märkte

Das liegt daran, dass es so etwas wie freie, kapitalistische Marktwirtschaft gar nicht gibt. Zumindest nicht in einer Welt, wo Zentralbanken und acht maßgebende Geschäftsbanken sowie eine oder zwei globale „Institutionen“ (als Tipp: IWF und Weltbank) fast jeden Aspekt natürlicher Angebots- und Nachfragekräfte (für die wir und Adam Smith einst schwärmten) voll und ganz übernommen und verzerrt haben.

Falls Sie jetzt denken, dass solche Aussagen eher Drama erzeugen als Durchblick: Lassen wir uns jetzt also objektive Fakten durch den Kopf gehen anstatt kontroverse Adjektive und Nomen.

Es würde (wie schon gezeigt wurde) hunderte Seiten benötigen, um eine Kurzdarstellung der unzähligen Möglichkeiten zu liefern, wie Preisfindung an freien Märkten und der natürliche, freie Kapitalismus mittels fiskaler und monetärer Politik globaler Gesetzgeber und Banker gekapert, verzerrt und dann zerstört wurde.

Doch anstatt neue Wortzahl-Rekorde aufzustellen, sollten wir einen kurzen Blick in nur einen der vielen Bereiche dieser schrägen Weltordnung werfen und dort aufzeigen, wie manipuliert die „Preisfindung“ an freien Märkten als auch die Grundlagen der kapitalistischen Marktwirtschaft tatsächlich schon sind.

In einem Satz: Öffnen wir den Vorhang zur einer Bühne der Korruption, die sich auch als COMEX-Terminbörse für Edelmetalle bezeichnet. Und sehen wir selbst…

Anschnallen bitte.

Der COMEX-Terminmarkt – Das Komplexe und (Scheußliche) heruntergebrochen

Für viele ist die COMEX-Terminbörse ein grusliger, mysteriöser Ort, ja ein fast fremdes Universum.

Und sie ist zugegebenermaßen auch ein sehr komplexer Ort – mit all den Handelspapieren, Akteuren, Strategien und verschiedenen Ebenen. Zu komplex jedenfalls, um an dieser Stelle alles aufzudröseln.

Ganz grundlegend betrachtet ist die COMEX-Terminbörse jedoch ein Ort, an dem Papierkontrakte gehandelt werden, die eigentlich physische Güter repräsentieren (von Soja bis Gold).

In einer normalen Welt lässt sich am COMEX-Terminmarkt beispielsweise ein Kontrakt über den Kauf eines Pakets Getreide handeln. Auf diesem Weg können feste (d.h. vertraglich fixierte) Preise gewährleistet und Preisschwankungen am Markt vermieden werden.

Wenn ein solcher Kontrakt (für Getreide, Metalle oder aber Schweinebäuche) kurz vor seinem Verfall bzw. Auslaufdatum steht, kann der Halter des Kontrakts entweder die Auslieferung des vertraglich vereinbarten Rohstoffs beantragen oder diesen „überrollen“ bzw. die Laufzeit über einen bestimmten Zeitraum ausweiten, wobei die tatsächliche Lieferung verschoben wird.

Schön schlicht, oder?

Schlicht zu manipuliert

Sobald die Börse (dank junger kreativer Hitzköpfe wie Leo Melamed und Alan Greenspan) nun auch den Einsatz von Finanzhebeln duldet, wird diese Schlichtheit deutlich komplexer. Diese einfachen Kontrakte dürfen also in einem Verhältnis von 100:1 bis 300:1 gehebelt werden.

Kurz: deutlich mehr Kontrakte als dagegenstehende Güter.

Die Schlichtheit wird weiter verkompliziert, weil die Marktteilnehmer jetzt auch noch die Möglichkeit bekommen, Long- UND Short-Positionen auf die betreffenden Kontrakte abzuschließen – mithilfe von Derivaten, die zugegebenermaßen komplex sind.

Die Schlichtheit wird letztlich dann vollkommen verzerrt und komplex, wenn eine kleine Minderheit extrem finanzstarker Akteure den Kauf und Verkauf dieser Kontrakte größtenteils kontrolliert – und somit auch die Preisfindung.

Kurz formuliert: Die COMEX-Terminbörse ist nicht einfach ein Ort, wo Papierkontrakte gekauft und verkauft werden, sie ist viel mehr ein korrupter Stützpunkt, wo jene Papierkontrakte gehebelt und manipuliert werden und wo die Preise der zugrundeliegenden Güter bestimmt werden.

Wertloses Papier…

Wie wir wissen, ist Papier im Grunde eine ganz dünne und leichte Sache. Thematisch liegen Fiat-Währungen ziemlich nah, denn auch die sind, wie die meisten Papierprodukte, nicht furchtbar werthaltig. Voltaires Gedanke dazu ist berühmt geworden: „Papiergeld kehrt früher oder später zu seinem intrinsischen Wert zurück – Null.“

Doch seitdem Nixon ihm 1971 die Golddeckung stahl, leben wir in einer pausenlos „interessanten“ Ära, in der sich die ewig verrückte Finanzwelt immer nur um das kontinuierlich schwächer werdende Papiergeld dreht.

Zentralbanken und bankrotte Nationen müssen das an sich schwache Papier dementsprechend werthaltig erscheinen lassen. Es werden die verschiedensten komplexen Marktgymnastikübungen vollführt, um die Illusion aufrechtzuerhalten, dass Papier tatsächlich Vermögen ist.

Mächtigen Akteuren kommt nun die ungeheuer wichtige Aufgabe zu, dafür zu sorgen, dass wahrhaftige Wertspeicher – d.h. Gold und Silber – weit weniger wertvoll erscheinen, als es sonst der Fall wäre.

Kurz: Maßgebliche Marktmanipulatoren (weiter unten ausgeführt) benutzen vorzugsweise Papierprodukte, um Gold und Silber weniger aufreizend dastehen zu lassen. Denn würden Gold und Silber auf Grundlage authentischer Angebots- und Nachfragekräfte bewertet werden, fiele das gesamte (und peinlicherweise bankrotte) Papiersystem aus globalen Giralgeldwährungen und -Märkten in sich zusammen wie ein Haus aus billigen (Papier-)Spielkarten.

Kaum zu glauben?

Dann zeige ich Ihnen mal…

Der fiktionale „Papier“-Preis von Gold & Silber

Nehmen wir dazu meine zwei verkannten aber historisch bestätigten Lieblingsaufbewahrungsmittel von authentischem Wert (und nicht Papier- oder gar Kryptowert): Gold & Silber.

Die allgemeine, populäre Nachfrage nach diesen Assets ist in der Tat enorm; und eigentlich sollte sich das auch in ihren Preisen widerspiegeln.

Immerhin werden in einer Marktwirtschaft jene Assets mit hohen Kursen bedacht, die hohe Nachfrage und ein relativ niedriges Angebot zu verzeichnen haben, oder? Das sagt zumindest das Einmaleins der Ökonomie.

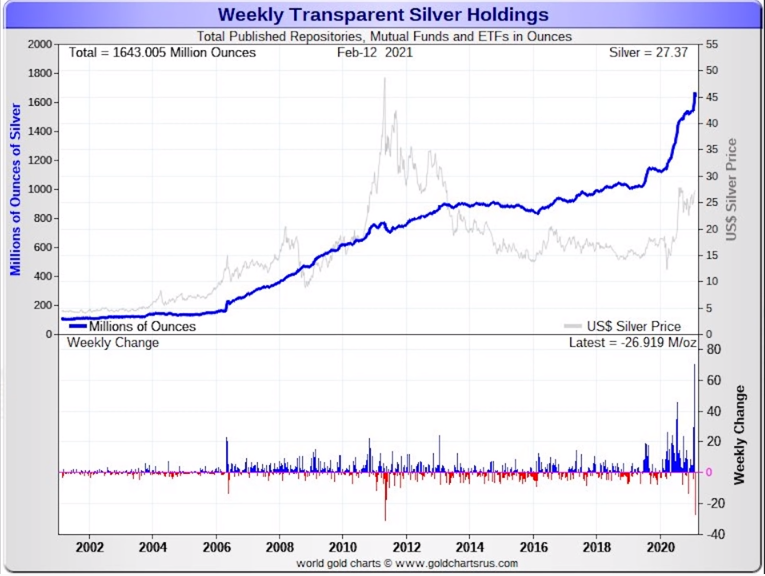

Nehmen wir zum Beispiel die steigende Silbernachfrage im Jahr 2021, so wie sie sich aus den ETF-Flüssen ergibt:

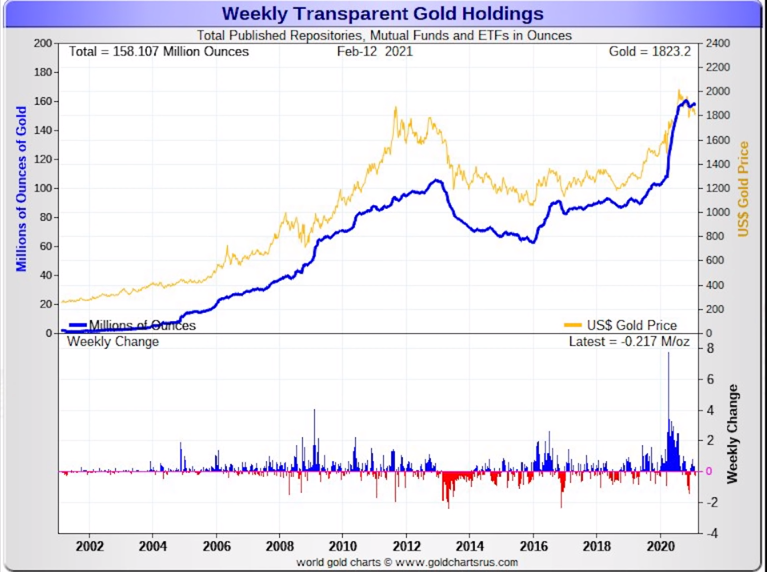

Jetzt dasselbe für die Gold-ETF-Zuflüsse, nur um den Punkt „natürliche Nachfrage“ klar zu visualisieren:

Wenn die Nachfrage nach den Gold- und Silber-ETF-Anteilen (vermeintlich gedeckt durch echtes physisches Gold und Silber, das von den Fondsverwaltern verwahrt wird) derart steigt, so müssten doch auch die Preise an den zuständigen Papiermärkten durch die Decke gehen…!?

Naja, Papier ist eine komische Sache, ich hatten eben schon darauf angespielt… . Steigende Gold- und Silberpreise sind eine ernste Bedrohung für die betreffenden Entscheidungsträger (d.h. Zentralbanken, große Geschäfts- oder „Bullion“-Banken und alle Dollar-abhängigen Politiker); Papier lässt sich leicht manipulieren – und auf diesem Weg auch die Gold- und Silberpreise.

Die „Hateful-8“ und wie sie marktwirtschaftliche Preisfindung zerstören

Ok, damit es nicht zu theoretisch oder dramatisch wird, machen wir es offensichtlich, objektiv und unstrittig. Wir wollen zeigen, wie Großakteure – und nicht die natürlichen Angebots- und Nachfragekräfte – dafür sorgen, dass die Gold- und Silberpreise auf künstliche, legale und unehrliche Weise zustande kommen – und somit auch das letzte Bisschen Respekt für eine so überkommene Sache wie Preisgeschehen an freien Märkten der Lächerlichkeit preisgeben.

Wir wollen im Besonderen betrachten, wie es acht Geschäftsbanken schaffen, sich über die natürliche Preismacht tausender anderer COMEX-Terminkontraktkäufer hinwegzusetzen, mit dem Ziel, die natürliche Preisfindung bei jenen beiden Edelmetallen zu unterdrücken.

Ob Sie es glauben oder nicht: Fast jeder der Gold- und Silberkontrakte (und ich spreche hier von Tausenden), die am COMEX-Terminmarkt gehandelt wird, ist ein Netto-Long-Kontrakt – das heißt es handelt sich dabei um Käufer. Der Preis dieser Kontrakte müsste also recht hoch sein.

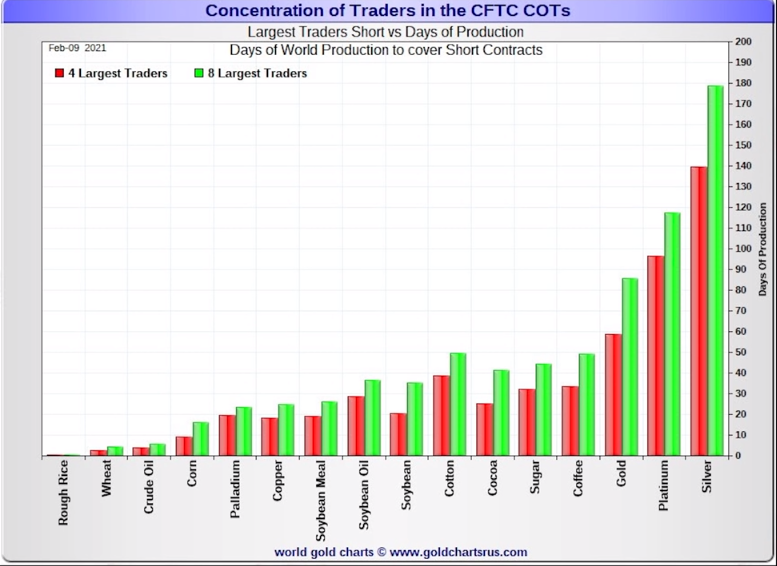

Was könnte also die Nachfragekraft hinter diesen Metall-Kontrakten (und die potentiell steigenden Preise) zunichtemachen? Dafür reichen die vier bis acht größten Händler am Terminmarkt (zumeist Bullionbanken), die die Kontrakte der anderen unablässig shorten (d.h. sie wetten gegen sie), um steigende Preistrends aufzuhalten.

Kaum zu glauben? Dann sehen Sie selbst:

Unterm Strich sehen wir an den COMEX-Terminmärkten Folgendes: Acht Akteure wetten im Grunde gegen den Rest der Welt, um die Edelmetallpreise zu kontrollieren.

Eine winzige Hand voll von acht Akteuren (the „Hateful-8“?) bestritten und bestreiten mehr als 50 % der Leerverkäuferseite des gesamten Terminmarkts. Da sie so tief in den Markt eindringen und dort so short sind, erlangen sie praktisch (und auf unnatürliche Weise) die Kontrolle über die Edelmetallpreise, denn ohne solche Interventionen würden die Gold- und Silberpreise tatsächlich durch die Decke schießen.

Verstehen Sie jetzt, wie sehr es den Großen vor steigenden Gold- und Silberpreisen graut? Sie waren jüngst beim Silber mit 112% short – im Umfang von mehr als 412 Millionen Unzen.

Natürlich wissen wir längst, wovor sie Angst haben: Steigende Gold- und Silberpreise wären die ultimative und absolute Bestätigung des ganz offensichtlichen Scheiterns eines (Nach-Nixon-)Systems, das von unbegrenzter Geldschöpfung und Fiat-Währungen geprägt ist.

Wie lange lassen sich natürliche Preiskräfte unterdrücken?

Das wirft natürlich auch folgende Frage auf: Wie lange kann eine solche Abzocke/ Manipulation aufrechterhalten werden?

Also: Wenn vier bis acht große Akteure an der COMEX gemeinsame Sache machen – mithilfe von Leerverkäufen im Umfang von Milliarden und Abermilliarden Dollar –, wie lange kann ein solches System ohne schwere Komplikationen weiterlaufen?

Entscheidend für das Überleben einer solchen unverhohlenen Abzocke und Preisbegrenzung (betrieben seit 1973) ist es, die Short-Kontrakte über die betreffenden Edelmetalle ständig zu erneuern und nie auslaufen zu lassen; denn sollten diese Kontrakte jemals auslaufen, wäre damit auch die vertraglich vereinbarte Auslieferung der physischen Edelmetalle fällig.

Für die Hateful-8 und auch die gesamte COMEX hieße es dann unverzüglich „Party Over“.

Die großen Akteure wären im Verzug, sie könnten die physischen Metalle nicht liefern, weil sie nicht einmal über genügend Metalle verfügen, um ihre gehebelten Kontrakte zu bedienen. Bei weitem nicht.

Aus diesem Grund bewegen sich die Kosten für das „Überrollen“ bzw. Verlängern von Gold- und Silber-COMEX-Kontrakten auch auf derart niedrigem Niveau! Sie sind im Grunde fast kostenlos.

Einfach formuliert: Die betreffenden Marktmanipulatoren (und auch die COMEX an sich) würden ohne Manipulation und kontinuierliche Kontraktverlängerungen nicht überleben.

Es bliebe noch folgende Alternative: Falls sie die physischen Metalle nicht liefern können (und das können sie nicht), müssten die Hateful-8 ihre eigenen COMEX-Leerverkäufe glattstellen und dazu „long“ gehen – während die Gold- und Silberpreise (inmitten eines „Short-Squeeze“) ohnehin schon unkontrollierbar steigen.

Diese Short-Glattstellungen würden zu sprunghaft steigenden Edelmetallpreisen führen.

Eine Glattstellung durch den Kauf von Long-Kontrakten (bzw. der Ablass für ihre Sünden und Leerverkäufe) könnten sich selbst die großen Akteure nicht mehr leisten – dafür bräuchte es nicht Milliarden, sondern Billionen.

Selbst eine Rettung durch den Exchange Stabilization Fund könnte diesen TBTF-(Too Big to Fail)-Bullionbanken an diesem Punkt nicht mehr helfen.

Kurz: Diese kleine Hand voll „Big Boys“, die Gold- und Silberkontrakte an der COMEX leerverkaufen, spielt mit Streichholz und Benzinkanister.

Und zwar alle von ihnen; allerdings gibt es da einen…

JP Morgan – Keine Ganovenehre

Nach 2008 erbte JP Morgan die Geschäftsbücher eines anderen bekannten Pleitiers, Bear Sterns, und darin standen auch 30.000 bis 40.000 Leerverkaufspositionen für Gold und Silber.

Aus all den oben geschilderten Gründen (und Risiken) wusste man bei JP Morgan, dass es gefährlich war, am Gold- und Silber-Terminmarkt netto „short“ zu sein, also unterm Strich auf der Leerverkäuferseite zu stehen (denn als Metallverwalter für andere Fonds weiß die Bank bestens darüber Bescheid, dass es einfach nicht genügend physisches Gold und Silber gibt, um die aus den massiv gehebelten Kontrakten einer insgesamt „überhebelten“ COMEX stammenden Lieferansprüche überhaupt bedienen zu können).

Anders ausgedrückt: JP Morgan musste diese Leerverkaufspositionen im richtigen Moment abstoßen und durch den Aufbau von Long-Positionen glattstellen; und der richtige Moment ist dann, wenn die Kurse niedrig sind.

Nachdem JP Morgan die Marktentwicklung Anfang 2020 durch Order-Manipulation („spoofing“) verfälschte, manipulierte die Bank die Marktkurse nach unten, so dass die eigenen Short-Positionen im März glattgestellt werden konnten.

Nach heutigem Stand hat JP Morgan ihr Short-Engagement aufgegeben – anstatt unterm Strich auf der Leerverkäuferseite zu stehen, verhält sich die Bank jetzt marktneutral.

Mehr noch, die Bank stapelt derzeit ihre physischen Gold- und Silberbarren in Londoner Metalldepots auf und kontrolliert auf diesem Wege schon mehr als 1 Mrd. Unzen Silber und über 25 Mio. Unzen Gold.

Warum?

Ganz einfach: Mit Insiderwissen gerüstet, plant diese Bank, der unvermeidlichen Gold- und Silberhausse, über die wir seit Jahren schreiben, zuvorzukommen.

Und was passiert mit dem COMEX-Papiergold-Terminmarkt? Nun, seine Tage sind gezählt. Und die Konsequenzen eines solchen Zusammenbruchs dürften sich mit „interessant“ kaum beschreiben lassen, sie werden schlichtweg katastrophal sein.