Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

Überall schlagen die negativen Effekte der „Dollarstärke-Politik“ der US-Notenbank durch. Der US-Normalverbraucher in Stadt & Land bekommt sie zu spüren und auch die Zentralbanken in Europa, Japan und anderswo. Und zwar richtig! Man frage nur die Briten…

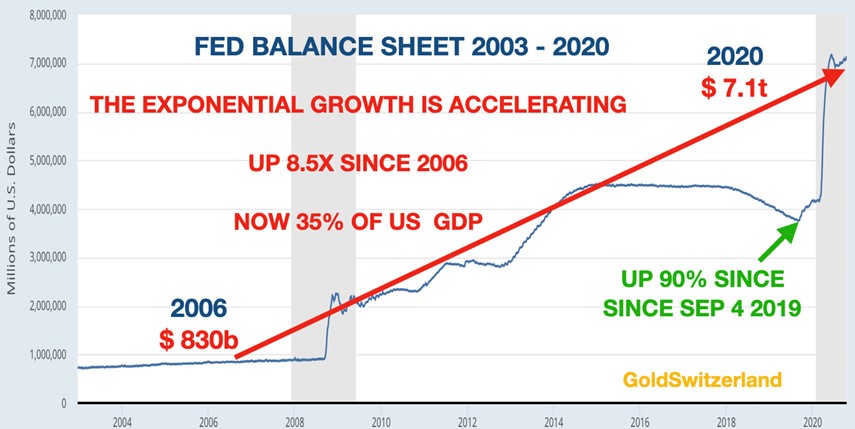

Erst generierte sie jahrelang Inflation (QE1 bis QE-Grenzenlos, massive Geldmengenausweitung und historischer Vermögenstransfer mittels Fed-gesteuerter Aktienwertinflation). Jetzt bereinigt die US-Notenbank ihr selbsterzeugtes Inflationschaos auf dem Rücken der US-Arbeiterklasse und deren globalen „Verbündeten“. Schuld an der Verbraucherpreisinflation tragen Putin, Covid und der Klimawandel…

Wenn das mal nicht zum Scheitern manipuliert ist!

Doch das ist erst der Anfang, und nicht nur die USA sind betroffen.

Anbahnung einer Rezession, die Powell nicht kontrollieren kann

Mit Zinssatzerhöhungen in einem für uns klar ersichtlichen rezessiven Wirtschaftsklima möchte der Chef der US-Notenbank ein Inflationsproblem lösen, an dem er mitschuldig ist. Powell (der wahnhafterweise vorgibt, ein wiedergeborener Volcker zu sein) will zu diesem Zweck eine nachfragelähmende Rezession erzeugen, die sich seiner Auffassung nach kontrollieren ließe. Doch eine solche Rezession kann und wird sich nicht kontrollieren lassen.

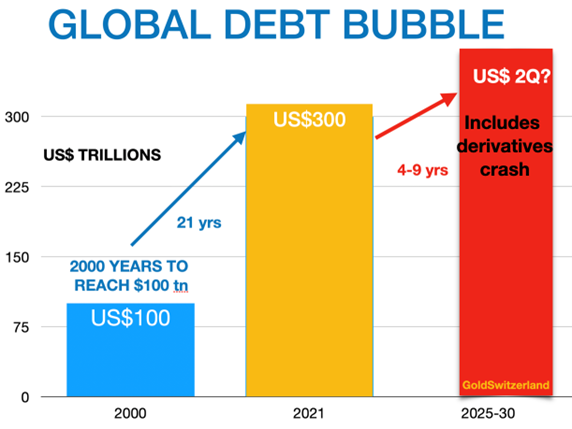

Hier entsteht die Mutter aller Rezessionen, weil gleichzeitig auch eine historische Schuldenkrise mitläuft. Diese Krise reicht nicht nur in jeden Winkel der USA (90 Bill. $ +) – vom toxischen Markt für Unternehmensanleihen über heillos verschuldete Haushalte bis hin zum grotesk aufgeblähten Staatsanleihemarkt (30 Bill. $+). Sie reicht auch in jeden Winkel der Welt (300 Bill. $ +).

Ganz (furchtbar) einfach

Es ist in der Tat alles furchtbar einfach.

Wenn Schulden übergeordnete Triebkraft in Wirtschaften und Märkten sind, wird jeder spürbare Anstieg der Schuldenkosten dafür sorgen, dass diese Wirtschaften und Märkte bis in den letzten Winkel hinein verwüstet werden – vom Zombie-Unternehmen bis hin zur negativ verzinsten US-Staatsanleihe.

Powells strenge Geldpolitik wird alles andere als eine „eingedämmte“ Rezession hervorrufen. Die „Eindämmung“ einer Rezession wird die US-Notenbank genauso gut meistern wie zuvor schon die „Eindämmung“ der sogenannten „vorübergehenden Inflation“.

Steigende Zinsen werden so gut wie jeder Geldanlage schaden, mit Ausnahme des künstlich aufgeblähten USD – und zwar solange, bis alle Ersparnisse aufgebraucht, die meisten Bürger von staatlichen Zuschüssen abhängig und die meisten Märkte und Währungen am Boden sind.

An diesem Punkt wird Uncle Sam entweder bei seinen Treasury-Schulden säumig, die niemand mehr nachfragen wird. Oder die US-Notenbank vollzieht den Kurswechsel und schaltet zurück auf auf mehr Mausklickgeld, um die Schuldensucht des Staates weiter zu finanzieren/ zu verlängern, so wie es Großbritannien gerade vormacht.

Und weil die USA zu arrogant für „Scheitern & Schuldenausfall“ sind (TooArrogantToFail), wird der US-Notenbank mit ihrer langen Geschichte blöder Entscheidungen keine andere blöde Entscheidung mehr bleiben als eine goldtreibende QE-Kehrtwende.

Wann?

Ja, die Kehrtwende ist unausweichlich

Also: Wann wird Powell den Kurs wechseln?

Wenn Probleme, Politik und Paniken Ausmaße erreicht haben, wie sie in den USA, der Weltwirtschaft und an den Märkten seit der Ära F.D. Roosevelt nicht mehr registriert wurden. Dann wird Powell letztlich das Handtuch werfen und umkehren.

In der Zwischenzeit kann sich die Mittelklasse in den USA (und weltweit) bei Greespan, Bernanke, Yellen und Powell für die anstehenden Verwerfungen bedanken. Denn diese Verwerfungen sind direkte (und ich meine direkte!) Folge jahrelanger, beispielloser Gratisgeldzecherei und Schuldenaufschwemmung, auf die ein rekordbrechender Kater folgen wird.

US-Treasury-Markt auf Messers Schneide

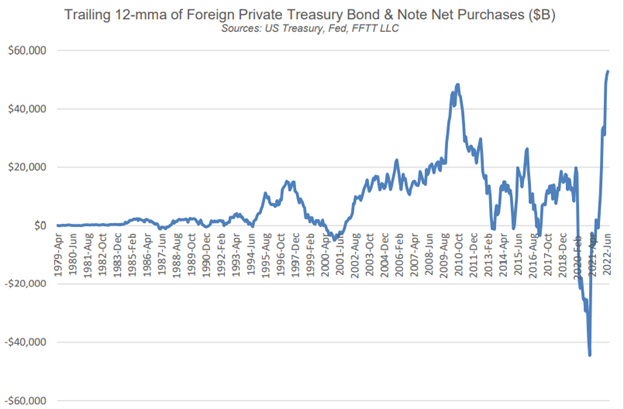

Investoren vergessen meist, dass Falke Powell nicht nur die Zinssätze inmitten einer Schuldenblase erhöht, er strafft zudem noch die Bilanzen der US-Notenbank. Das heißt, er kippt mehr Treasury-Angebot in einen nachfragefreien US-Staatsanleihemarkt.

Dieser Angebotsfluss bedeutet Folgendes: Anleihen werden weiter fallen und deren Zinserträge (und Zinssätze) daher weiter steigen, womit sich die ohnehin fatale Lage der Kredit-/Schuldenmärkte weiter massiv verschlimmern wird.

Mein Gefühl sagt mir: Wenn die US-Staatsanleihen geballt abstürzen, wird Powells „Volcker-Fantasie“ ein Ende haben; die Kehrtwende zur Geldschöpfung wird dann rasant und heftig kommen und die Edelmetalle auf Rekordhochs schicken.

Aber bis dahin, bitte anschnallen!

Powells Dollar-Masterplan – Auslandskapital zieht den Kürzeren

Powells bisheriger Plan: Leitzinsen und Zinserträge sollen steigen und somit auch der Dollar. Auf diesem Weg, so hofft Powell, wird der „Greenback“ zum einzigen Fluchthafen für globale Anleger (die Gelackmeierten). Und vorerst scheint die Fluchtbewegung der Investoren genau dorthin zu gehen.

Wer als ausländischer Kapitalanleger noch nostalgisch den einstigen Glanzzeiten des USD hinterherblickt, wird irgendwann erkennen müssen, dass hier 1.) nichts mehr glänzt und dass 2.) US-Staatsanleihen nur dann als „risikofreie Renditebringer“ funktionieren können, wenn die Federal Reserve diese auch aufkauft, wofür sie noch mehr entwertetes Geld drucken muss. Doch aktuell verfolgt Powell diesen Ansatz nicht.

Im eigentlichen Sinne finden ausländische Investoren auch gar keine Zuflucht in „risikofreien Renditebringern“. Sie ertrinken vielmehr in „renditefreiem Risiko“, denn selbst 3-4% Rendite für eine 10-jährige US-Staatsanleihe ergeben unterm Strich eine inflationsbereinigte Negativrendite von -5 %. Und hier wird mit einer Inflation kalkuliert, die um 50 % zu niedrig ausgewiesen ist.

Ich hatte geschrieben, dass der US-Notenbank die Optionen ausgegangen seien, erinnern Sie sich? Genauso war es auch gemeint! Entweder strafft die Fed und riskiert einen systemischen Kollaps oder sie lockert und zerstört damit die Währung.

Also die Wahl zwischen Pest und Cholera.

Mehr noch. Ironischerweise ist der USD (also die Weltreservewährung) stark illiquide, trotz jahrelanger Mausklickproduktion. Und zu verdanken haben wir diese USD-Knappheit – aber auch den immensen Druck, der auf Haltern USD-denominierter Schulden sowie nationalstaatlichen Finanzpartnern lastet – einer weiteren Seuche. Gemeint ist der Billiarden $ schwere Derivatemarkt, über den ich auch schon geschrieben hatte.

Onkel Amerikas Schuldscheine: Vertrauensverlust

Irgendwann werden die Amerikaner und der Rest der Welt erkennen, dass die USA und auch deren Schuldscheine nicht mehr sind, was sie einst waren.

Zum ersten Mal seit fast einem Jahrhundert wird das Vertrauen in Uncle Sam ganz am Boden sein, und die Edelmetalle werde auf ihrem Gipfel stehen. Doch Vertrauen, das hatte ich ebenfalls geschrieben, ist ein Finanzindikator, der sich kaum zeitlich exakt eingrenzen lässt.

Das ist kein „Goldbug“-Gehabe, sondern ein Feld, auf dem Mathematik, politische Realität und Lektionen laufender wie vergangener Geschichte aufeinandertreffen.

Japan, als erbärmliches Beispiel

Die Leitzinserhöhungen der US-Notenbank haben Tokyo und den Yen in die Knie gezwungen.

Anders als die Kontrolleure der Weltreservewährung (d.h. die Fed) kann die Bank of Japan es sich schlichtweg nicht leisten, gleichzeitig den eigenen Leitzins anzuheben und die eigenen Staatsschulden (JGB) zu bedienen.

Unterm Strich heißt das:

Die Bank of Japan druckt gerade kriminell viel Yen und hält die Inflation absichtlich über den Zinssätzen.

In diesem Negativrendite-Alptraum gab es 2 Tage lang keine Gebote für 10-jährige japanische Staatsanleihen.

Da der Yen unterdessen auf ein 50-Jahre-Tief fiel, musste Japan zum ersten Mal seit drei Jahrzehnten die eigene Währung stützen. Dies geschah durch direkte Devisenmarktinterventionen (FOREX) und kostete Japan einen ganzen Stapel US-Staatsanleihen aus den Landesreserven.

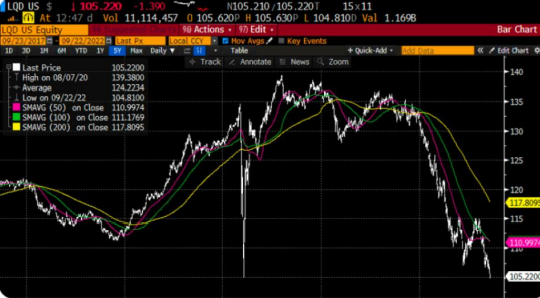

Das erklärt auch, warum der TLT (ETF für US Treasury-Anleihen) am selben Tag ganze 3 % verlor. US-Hochrisikoanleihen (Junk-Bonds; Grundlage: LQD-ETF) markierten unterdessen Tiefstände, wie wir sie seit den COVID-Tiefs nicht mehr gesehen hatten.

Übrigens sind einbrechende Junk-Bonds in der Regel ein Frühindikator für einbrechende Aktienmärkte.

Mein’ ja nur…

Und dann noch die EU…

Selbstverständlich wird Japan nicht die letzte Nation mit derart hoffnungslosen Werten sein. Auch in den USA werden die Kreditkosten schmerzhafte Stände erreichen, sobald weitere US-Staatsanleihen abgestoßen/ verkauft werden, ganz gleich, wie es Powell, der Zauberer von W-OZ-INGTON DC, drehen und wenden mag.

Auch hier sei wieder auf die geldpolitische QE-Wende der Bank of England verwiesen, die jüngst für Schlagzeilen sorgte. Für uns war das eigentlich kein Schocker…

Im Ausland werden US-Dollar-Anlagen im Wert von 18 Billionen $ gehalten (Anleihen, Immobilien und Dollars eingeschlossen). Sobald hier Stressverkäufe einsetzen, geht es plötzlich ganz schnell. Und diese Dynamik wird auch beim Otto-Normal-Schuldner in den USA rasant und schmerzhaft durchschlagen.

Auch andere „US-freundliche“ Nationen sind von Powells strenger US-Notenbankpolitik und dem starken USD betroffen.

So lag etwa in Deutschland die Anleiherendite für 2-jährige Staatsanleihen erstmals seit 2008 wieder über 2 % – ein eigentlich unspektakulärer Zins, den sich das Land aber buchstäblich nicht leisten kann.

Während die Anleiherenditen in der EU wegen der Politik ihres großen US-“Alliierten“ steigen, bekommt man in der Europäischen Union das große Zittern. Denn letztlich bedeutet das nur: Das Zinsniveau in Europa wird steigen.

Da sich überschuldete Länder wie Italien fast schon auf Frankenstein-Niveau bewegen, treibt Notenbankchef Powell die EU quasi in ein Dilemma, das die nationale Sicherheit (Währung und Schulden) aber auch die politische Einheit der Union bedroht.

Und auch hier: Welche Optionen bleiben der Europäischen Union noch?

Wahrscheinlich wird sie, so wie Japan, US-Staatsanleihen & Dollars verkaufen, damit die Lichter von Paris bis Portugal nicht ausgehen.

Selbst in China verkaufen Großunternehmen in einem immer alarmierenderen Umfang US-Dollar-Anlagen und Gewerbeimmobilien (mehr als 20 Mrd. seit 2019).

Powells Politik des „Starken Dollars“ rächt sich

Kurz: Powells Politik des starken Dollars geht ganz klar nach hinten los, wie schon die westlichen Sanktionen gegen Putin. Schon jetzt krümmen sich die „Alliierten“ Amerikas unter den beklemmenden Welleneffekten und dem Gewicht eines künstlich stark gemachten USD – und das ausgerechnet zu einer Zeit, in der die EU mit weniger Energie aus dem Osten in die Wintermonate geht.

Und trotz alledem bewegt sich die Fed immer mindestens zwei bis drei Schritte hinter ihrer eigenen Lernkurve.

Als Bank, die vielmehr politisch als unabhängig agiert, kann die Federal Reserve in der Kommunikation mit der Öffentlichkeit nur auf Formulierungen und Verzerrungen zurückgreifen anstatt auf Mathematik und Redlichkeit. Seit dem Tag ihrer offiziellen (und Wall-Street-lastigen) Geburt im Dezember 1913 hat sie dieser Öffentlichkeit einen falschen Dienst erwiesen.

Die sich aktuell verdichtenden Währungs-, Schulden- und Energiemuster ähneln ganz stark der Wetterkarte eines perfekten Sturms.

Kurzum: Unter Powells massigem US-Dollar geht den ausländischen Währungen die Luft aus, sie werden weiterhin fallen, während die globalen Anleihemärkte weiter austrocknen und folglich implodieren.

Sofern die Fed keinen Kurswechsel bei ihrer Dollarstärke-Politik vollzieht (und erneut die QE/Mausklickgeldproduktion hochfährt), sind die Weltmärkte durchaus vom Risiko eines systemischen Zusammenbruchs bedroht.

Andererseits: Mehr Mausklickgeld bedeutet einfach nur Währungskrise. Also auch hier die Frage: Pest oder Cholera?

Aus all diesen Gründen bin ich standhaft der Meinung, dass die globalen Währungs- und Staatsanleihemärkte unter Powells Dollarstärkepolitik nicht mehr lange durchhalten werden.

Sofern die Fed keinen Kurswechsel vollzieht und mehr erbärmliche quantitative Lockerungen beschließt (also Dollarschwächung/-entwertung), wird sich das oben beschriebene systemische Risiko zur systemischen Implosion auswachsen.

Vorerst liegt der Ball (Dollar) in Powells Feld, und Powell hat einen schwachen Aufschlag.

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

Im folgenden Artikel betrachten wir die klassischen (und ach so vorhersagbaren) Taktiken, auf die schuldenübersättigte Nationen zurückgreifen, wenn der Showdown ansteht bzw. die Zerreißprobe – zwischen fallenden Märkten und reißender Inflation.

Letztendlich sehe ich ein stagflationäres Endgame kommen, das beides beinhaltet. Vorläufig sollte man sich aber auf stärkere Inflation gefasst machen. Denn sie ist die ewige Option, auf die schuldenübersättigte Nation unablässig zurückgeworfen sind.

Der grausamste Monat

T.S. Elliot hatte den Monat April einmal als den grausamsten aller Monate bezeichnet, doch die Ereignisse im Monat Mai schienen weitaus grausamer.

Wie wir schon ganz zu Anfang dieses ansonsten vermeidbaren Ukrainekriegs gewarnt hatten, waren die Bumerangeffekte der westlichen Sanktionen gegen Putin (Dedollarisierung, inflationäre Impulse, zunehmend diskreditiere Zentralbanken) nicht nur sehr vorhersehbar, sie brachten den Westen auch in eine fast komische (dennoch tragische) Konstellation, bei der zum Beispiel Nationen wie Deutschland plötzlich Waffen in die Ukraine schicken aber gleichzeitig Rubel an Putin überweisen.

Wie konnte diese Welt so scheinheilig, unredlich, festgefahren und albern werden?

Kalte ökonomische Wirklichkeit vs. (Leerer) Moralischer Dünkel

In einem Moment realpolitischer Offenherzigkeit bemerkte George Washington in den 1770ern: „Nationen haben keine dauerhaften Freunde und auch keine dauerhaften Feinde, nur dauerhafte Interessen.“

Heute, im Jahr 2022, sorgt die egoistische Realität westlicher Energieabhängigkeit von Russland inzwischen dafür, dass die moralisierenden Schlagzeilen des Westens etwas weniger Edelmut versprühen …

Der Druck der kalten Wirklichkeit erklärt wohl auch, warum Italiens Premierminister Draghi schon am 11. Mai realistischerweise bekannte, EU-Unternehmen könnten russisches Gas doch in Rubel abrechnen. Es erklärt auch, warum sich der deutsche Kanzel Olaf Scholz noch in derselben Woche realistischerweise gegen eine sofortige Aussetzung der Ölimporte aus Russland aussprach.

Am 12. Mai war den Schlagzeilen unterdessen schon zu entnehmen, dass die Einnahmen Russlands aus Ölverkäufen im Jahresvergleich um 50 % gestiegen seien, dem „Boykott“ des Westens zum Trotz.

Das ebenso (wie Deutschland) realistische Japan beansprucht eine Übergangsperiode, um die Abhängigkeit von russischer Energie zu reduzieren, da es (wie auch Deutschland) erkennt, dass ein sofortiger G7-Boykott russischen Gases und Öls im Grunde ein energiepolitischer Selbstmordpakt wäre.

Nur noch schlechte Optionen für den Westen

Abhängig davon, ob die Lage in der Ukraine eskaliert oder deeskaliert wird, müssen sich die energiehungrigen Staaten des Westens auf veränderliche Szenarien und Lösungen einstellen, von denen keine richtig gut ist.

In Deutschland sind sogar Verstaatlichungen von Energieunternehmen im Gespräch, welche dem EUR schaden und den USD beflügeln würden. Doch wie wir schon an anderer Stelle gewarnt hatten, fallen zusammenbrechende Wirtschaftssysteme zwangsläufig auf verstärkte zentralisierte Kontrollen/ Machtausübung zurück.

Auch das ist kein Schocker.

Zu den öffentlich diskutierten Optionen gehört natürlich auch das „Tapering-Thema“ mit seinen Zinserhöhungen, die eine Rezession hervorrufen, folglich die Nachfrage lähmen und auf diesem Weg die Inflation bekämpfen (welche von Zentralbanken aber selbst geschaffen wurde und jetzt COVID und Russland in die Schuhe geschoben wird; Stichwort „Schuldzuweisungen“).

In schuldenübersättigten Ländern wie Japan und den USA hätte diese furchtbare QT-Option (quantitative Straffungen) allerdings fatale Folgen für die Schuldenstände.

Aller Wahrscheinlichkeit nach werden sich die Zentralbanken jedoch gezwungen sehen, wieder zu ihren ebenso furchtbaren (und inflationären) Geldschöpfungsprogrammen zurückzukehren (Stichwort „Kehrtwende“).

Warum?

Deswegen: Wenn die Kurse ungestützter Anleihen abstürzen, steigen deren Renditen (und somit die Zinssätze) und die Schuldenverbindlichkeiten von Uncle Sam und Wall Street werden unbezahlbar. Dann heißt es „Party over!“ für die nach 2008 aufgeblasene „Everything Bubble“.

Punkt.

Ansonsten gäbe es noch die länderübergreifende Option einer kompletten Sperre russischer Energieimporte.

Doch auch das würde direkt Rezessionen und Anleihekursstürze in Gang bringen und ganz einfach dazu führen, dass die Zentralbanken mehr ungedecktes Fiat-Geld produzieren müssten.

Eine weitere Option wäre natürlich auch eine Friedenslösung in der Ukraine – auf die ich zurückkommen werde, wenn/ falls sie zustande kommt; die Möglichkeit bestünde zumindest.

Die einzig „realisierbare“ Option? Mehr Falschgeld!

Auf Grundlage der aktuellen Bedingungen ist es realistischer, dass sich die westlichen Zentralbanken gegen Ende 2022 zur Umkehr gezwungen sehen und wieder verstärkt Geld schöpfen (und nicht weniger), um die Anleiherenditen (sowie Zinssätze) unter Kontrolle zu kriegen. Und das heißt ganz einfach: mehr und nicht weniger Inflation, auch bei den Ölpreisen, was ironischerweise günstig für Putin ist.

Sollte sich diese QE-Option bewahrheiten, dann wäre das günstig für Risikoanlagen als auch für Edelmetalle und womöglich selbst BTC.

Überbewertete Märkte auf der Suche nach Mittelwerten

Der ehemalige Hedgefondsmanager in mir kommt unterdessen nicht umhin, auch die einbrechenden Sharpe-Ratios und eingeschnitten Aktienunterstützungslinien wahrzunehmen.

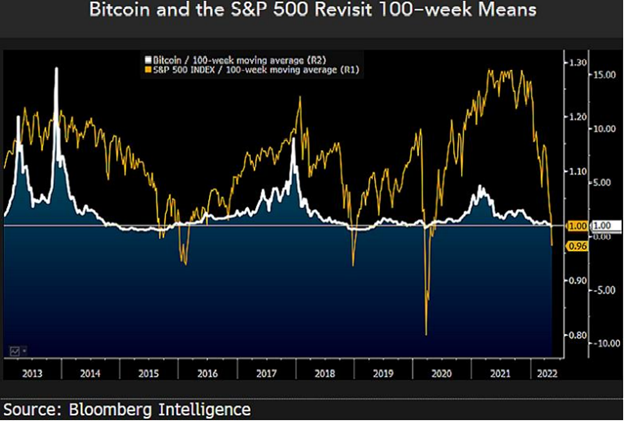

So geschah im Mai bspw. im S&P und bei BTC genau das, wovor wir gewarnt hatten – eine Rückkehr zu deren (miesesten) Mittelwerten und der Fall durch die 100-Wochen-Durchschnitte. Kurzum: Grusliges Zeugs.

Sollten die Märkte weiter fallen, würde ich (immer noch) davon ausgehen, dass speziell die US-Notenbank aber auch andere Zentralbanken die Kehrtwende zu mehr QE einleiten.

Doch was, wenn ich falsch liege? Das wäre sicherlich auch möglich.

Die strenge Falken-Option? Könnte sie funktionieren?

Hört man zum Beispiel, was die blechernen Stimmen aus den Chefetagen sagen – wie etwa die Neel Kashkaries von der Minnesota Federal Reserve (eine ehemalige geldpolitische Supertaube, wie auch Lael Brainard) –, so sprechen hier die geldpolitischen Falken. Es werden weitere Leitzinserhöhungen gefordert (also: straffen statt lockern), um den USD zu stärken und um Putin mit Währungsstärke zu bekämpfen (USD) anstatt mit Schießgewehren.

Solche Vorstöße „vom Typ Kashkarie“, davor hatte ich ebenso gewarnt, treffen dem US-Aktienmarkt und der US-Wirtschaft direkt ins Herz; beide werden vollständig von der US-Notenbank bespielt und beide sind, rein mathematisch, im Umfeld steigender Zinssätze nicht mehr überlebensfähig, da ihre Schuldenstände die BIP-Niveaus um weit mehr als 100 % übersteigen.

Einfacher formuliert: Ich sehe für den Westen keine guten Szenarien mehr, und in Kashkaris (oder Brainards) QE-zu-QT-Wagemut sehe ich nichts anderes als aufgeblasene Drohgebärden – wohl als Begleiterscheinung echten Hirnschwunds.

Dem Westen, ich wiederhole es, bleiben keine guten Optionen mehr.

China in der Klemme

Damit ist aber keinesfalls gemeint, dass liebenswert-knuddlige Nationen wie Russland oder China gerade zusammen quietschvergnügt über Blumenwiesen hopsen.

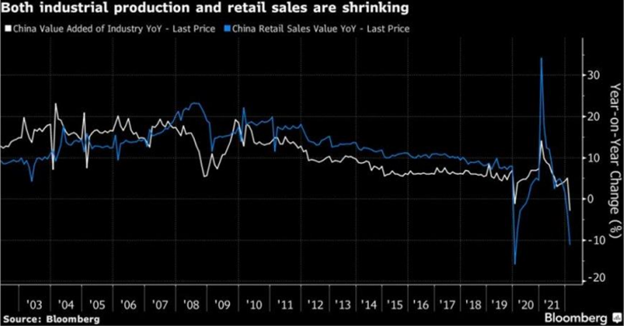

Chinas sogenannter „Null-Covid“-Trick ist nichts anderes als ein klassischer Tyrannen-Lockdown. Und die pawlowsch kontrollierte Gesellschaft und Ökonomie des Landes bekommt gerade die Folgen sinkender Industrieproduktion und Einzelhandelsumsätze zu spüren.

Weitaus alarmierender ist die Tatsache, dass das Ausland chinesische Anleihen im Umfang von 7 Mrd. $ pro Monat verkauft. Ein Tatsache, die China so peinlich ist, dass man das tut, was alle Diktaturen tun (auch die USA), wenn Tatsachen uneingestehbar schlimm sind: Es wird nicht mehr davon berichtet.

Sinkende Anleihepreise bedeuten für China selbstverständlich steigende Zinssätze, und wie die überschuldeten Nationen im Westen kann sich auch China keine steigenden Zinsen und keinen starken CNY leisten.

Daher ist es eher wahrscheinlich, dass auch China gedrucktes oder anderes Geld aus dem Ärmel schüttel muss, um die eigenen unbeliebten Anleihen zu stützen.

China verkauft US-Staatsanleihen, um eigene Anleihen zu stützen

Um schnell an Geld zu kommen, hat China die Möglichkeit, größere Tranchen der eigenen, mehr als 1 Billion $ schweren US-Staatsanleihenbestände zu verkaufen, was für den ohnehin fragilen US-Staatsanleihemarkt ein echter Schlag wäre. Um diese „Lücke zu füllen“ und um den US-Staatsanleihemarkt zu stützen, müsste Uncle Sam verstärkt Geld schöpfen, während Peking chinesische Staatsanleihen mit Kapital stützt, das einst in US-Staatsanleihen floss.

Sehen Sie, wie eng verzahnt das Schuldenkarussell in dieser Welt bankrotter Nationen ist? Eine wahrhaftig global tickende Zeitbombe der gegenseitig gesicherten (ökonomischen) Zerstörung.

Sehen Sie auch, dass so gut wie alle großen (und bankrotten) Nationen nicht umhinkommen werden, mehr (und nicht weniger) Geld zu schöpfen, um die unrückzahlbaren Schulden weiter zu finanzieren?

Wie der große Ökonom Forest Gump einst sagte: „Dumm ist der, der Dummes tut.“

USA als Geisel Chinas

Obwohl das chinesische Anleiheproblem an sich schon gruslig ist, sollte man vielleicht auch noch wissen, dass die Kommunistische Partei Chinas von ihren Eliten inzwischen verlangt, jegliche US-Vermögenswerte abzustoßen – in Reaktion auf die Sanktionen gegen Putin.

Ein ehemaliger ranghoher Mitarbeiter der People’s Bank of China drängt derzeit schon auf einen derartigen Selloff.

Leute: In einem West-Ost-Finanzkrieg, der sich verschärft, während ich diesen Absatz schreibe, ist das eine ziemlich düstere Bedrohung.

Auch wenn Daten aus China alles andere als vertrauenswürdig sind, so kann man vernünftigerweise davon ausgehen, dass die Chinesen US-Dollar-Vermögenswerte im Bereich von ungefähr 50 Bill. $ besitzen (laut DTI-Informationen, die Luke Gromen teilte).

Falls diese Zahlen auch nur halbwegs korrekt sind, dann hält China die US-Märkte quasi in Geiselhaft.

Genauer gesagt: Jeder potentielle und größere Selloff bei USD-Assets, über die die Chinesen verfügen, würde zu einer radikalen Veränderung der globalen Kapitalflüsse führen und den ohnehin schon fragilen US-Anleihemarkt in die Tiefe schicken, die Anleiherenditen damit in die Höhe. Ein Dominoeffekt, der die Märkte und Ökonomien blitzschnell zerquetscht.

Die schlimmsten makroökonomischen Bedingungen, die ich je gesehen habe

Fluktuierende Makrorisiken wie die heutigen, habe ich so noch nie gesehen!

Egal, wo ich hinschaue – auf beispiellos pralle Schuldenkarzinome, auf in Bedrängnis geratene (und der Selbstüberschätzung zum Opfer gefallene) Zentralbanken, auf westliche Sanktionen, die die Sanktionierenden treffen und auf ein finanzpolitisches Spiel mit dem Feuer seitens Chinas (und Russlands) – mit Blick auf all das, sehe ich nur noch Kreditmärkte, die auf ein letztes Gefecht zusteuern, das so fatal (und schicksalhaft) ist, wie die Schlacht des übertrieben arroganten Generals Custer bei Little Big Horn.

Angesichts dieser konvergierenden Risikolage muss ich wiederholt Folgendes feststellen: Eine US-Notenbanken, die im Kontext perfekter Schulden- und Liquiditätstürme strenge Geldpolitik macht, scheint eigentlich ein Ding der Unmöglichkeit zu sein und/ oder Wahnsinn.

Schonungslos (wie ich immer bin): Für den Westen sehe ich keinen anderen Weg als erhöhte Mausklick-Liquidität! Für die Zukunft hieße das: mehr inflationäre, währungsentwertende Politik, die längerfristig natürlich den Edelmetallen und den weitsichtigen Goldeigentümern zugute kommt.

Warum bin ich mir da so sicher?

Weil letztlich alles eine Frage der Liquidität ist.

Die Realpolitik der Liquidität

An den ganz und gar künstlich aufrechterhaltenden Wertpapiermärkten und Schuldenblasen nach 2008 sorgte nur noch eine Sache für zweifelhaften Auftrieb bei den maßlos überbewerteten Anlageklassen: Sofortliquidität (d.h. Cashflow), die von der jeweiligen Zentralbank aus Nichts hergestellt wurde.

Alle Anlageklassen, die nach 2008 im Umfeld vollständig künstlich gestützter Wertpapier- und Schuldenblasen eine maßlos Überbewertung erfuhren, konnten nur durch eine einzige zweifelhafte Sache in der Schwebe gehalten werden: Sofortliquidität (d.h. Cashflow), die von den betreffenden Zentralbanken aus Nichts hergestellt wurde.

Einmal mehr darf nicht vergessen werden, dass jede Marktkrise im Kern eine Liquiditätskrise ist. Jede. Jedes Mal.

Und was die Liquidität in den USA angeht, gibt es gerade überhaupt keine guten Nachrichten.

Wie ein Bloomberg-Artikel kürzlich aufzeigte, steht es um die Liquidität der US-Aktien und -Anleihen derzeit so schlecht wie schon im Jahr 2020, kurz bevor die Märkte abstürzten und die Fed sich gezwungen sah, innerhalb eines Jahres mehr Fiat (d.h. Fake-) -Geld zu drucken als für alle QE-Maßnahmen seit der Großen Finanzkrise zusammengenommen.

Zugleich fällt es Risikokapitalfonds aktuell immer schwerer, Kapital für die zunehmend unbeliebten Technologie-Start-Ups zu beschaffen.

Noch alarmierender ist, dass auch die Emittenten von Risikopapieren (junk bonds) auf immer weniger Abnehmer stoßen, weil Anleger das Vertrauen in einen sterbenden (und austrocknenden) Markt verlieren.

CDS-Warnsignale

In der Folge machen Hedgefonds und informierte Investoren wieder genau das, was sie kurz vorm Markteinbruch 2008 schon gemacht hatten. Man kauft mehr Versicherungen gegen Kreditmarkteinbrüche.

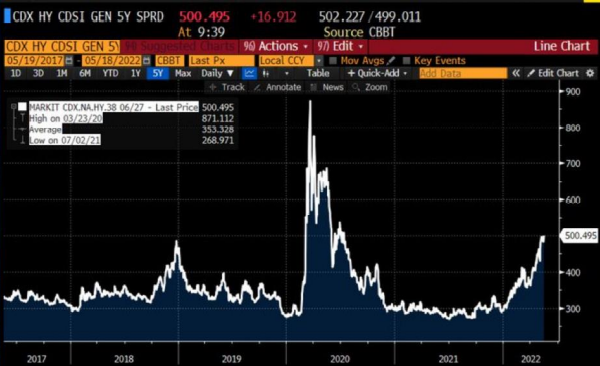

Eine solche „Versicherung“ ist, falls Sie es vergessen haben, in Form von „Credit Default Swaps“ (Kreditausfallswaps), kurz „CDS“, erhältlich. Der Chart unten zeigt, dass auch der CDS-Index langsam in Richtung der Stände von 2020 steigt:

KEIN gutes Szenario mehr übrig – nur noch das Schattenmandat

Wie Mohamed El-Erian feststellte, und ich in diesem Artikel und an anderer Stelle schrieb, hat die US-Notenbank einfach kein gutes Szenario mehr zu bieten.

Sie kann entweder strengere Geldpolitik betreiben und damit Wirtschaft und Märkte in einen rezessiven Spiralsturz treiben. Oder sie kann Kehrtwende machen – von QT zu QE – und exorbitante Inflation erzeugen.

Da ich stark der Meinung bin, dass das eigentliche Mandat der Federal Reserve (ihr Schattenmandat) eher der Schutz der Anleihemärkte ist als der Schutz von Hinz und Kunz, die aktuell schon in den inflationären Fluten ertrinken, lautet meine Einschätzung nun, dass sich die Fed am Ende lieber für mehr Inflation entscheidet (also mehr „Liquidität“), als zulassen zu müssen, dass der Markt für US-Staatsanleihen absäuft.

Wie ich in anderen Berichten schon deutlich gemacht hatte, braucht die US-Notenbank die Inflation sogar. In Anbetracht des größten Schuldenbergs der US-Geschichte braucht die Federal Reserve die Inflation als Mittel und Weg, eine Schuldenkrise „wegzuinflationieren“, die sie selbst – seit Amtsantritt von „Patient Null“ Alan Greenspan – geschaffen hat.

Um es zu wiederholen: Die Fed wird öffentlich behaupten, sie bekämpfe die Inflation, während sie insgeheim mehr davon anstrebt.

Verschwörungstheorie oder gängige Praxis?

Für US-Notenbanktreue mag das vielleicht nach einer Verschwörungstheorie klingen. Tatsächlich aber ist ein verschleierter jedoch gewollter Inflationismus nicht mehr und nicht weniger, als eine vorsätzliche betriebene Politik negativer Realzinsen (wenn die Inflation schneller steigt als die Zinsen) – und das ist der älteste Trick aus dem Kursbuch überschuldeter Nationen.

Kurzum: Die „Verschwörungstheorie“ des einen, ist für andere Nationen bestätigte Geschichte – eine Geschichte von immer wieder verzweifelt betriebener (und pro-inflationärer) staatlicher Geldpolitik…

Warum ich von mehr QE, mehr bewusster Inflationierung und mehr Währungsentwertung ausgehe (und damit längerfristig für mehr Rückenwind beim Gold), lässt sich zusammenfassend auf Folgendes zurückführen: Lektionen aus der Geschichte, der Egoismus von Realpolitik und die kalte Wirklichkeit grundlegender Mathematik (also negative Realzinsen).

Irgendwie glaubt die Welt immer noch an die magische Zentralbankentheorie, dass sich Schuldenkrisen durch mehr Schulden und zusätzliche Geldschöpfung lösen ließen.

Verrückt, nicht?

Jupp.

Wie Mark Twain einst feststellte: „Geschichte mag sich vielleicht nicht wiederholen, doch sie reimt sich oft.“ Wenn ich mich heute umschaue, „reimt“ sich gerade jede Menge Inflationäres um uns herum zusammen.

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

In diesem ersten deutschen Interview mit Matt Piepenburg diskutiert er mit Steffen Krug über die Wichtigkeit von real-life Erfahrung, geht auf die langfristigen Schuldenzyklen ein und darauf, was dies für uns alle bedeutet. Er ist kein «Gold Bug», empfiehlt aber eine gewisse Exposure zu diesem Metall als Absicherung, auch wenn es langweilig klingen mag. Die Zentralbanken würden kriminell agieren. So ist für ihn die Frage irrelevant, welche Währung die anderen outperformen wird, denn sie verlieren langfristig alle an Kaufkraft.

Matthew Piepenburg war nach seinem Studium an der Brown- und Harvard University als Wirtschaftsjurist tätig. Während der Internetblase gründete er seinen ersten Hedgefonds. Im Anschluss richtete er als Berater, CIO und Geschäftsführer verschiedene Family Offices auf alternative Investments aus. Heute ist er Kommerzdirektor der Matterhorn Asset Management und betreibt den Informationsdienst SignalsMatter.

- 00:00 Intro / Vorstellung

- 01:32 Erfahrung

- 05:07 Schuldenzyklus

- 11:05 Probleme sind nicht neu

- 14:08 Sichern Sie sich ab

- 19:01 Gold vs. Silber

- 20:24 Abschluss / Outro

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

„Hartgeld [Gold- und Silbermünzen] ist das optimale Medium, weil es sein eigenes Maß halten wird, denn wegen seines innewohnenden und universellen Wertes kann es nicht in unseren Händen vergehen, in Kriegszeiten ist es zudem der verlässlichste Wertstoff des Vertrauens.“ – Thomas Jefferson

Da kein heutiger Präsident, Premierminister oder irgendein Zentralbankenvorstand versteht, was Geld eigentlich ist und welche Bedeutung Gold hat, schauen wir jetzt zurück in die Geschichte, zu Thomas Jefferson, dem dritten Präsidenten der USA, um eine korrekte Definition zu bekommen.

Jefferson erkannte auch Folgendes: „Papier ist Armut. Es ist nur ein spärliches Abbild von Geld, aber kein Geld an sich.“

Da sich die Welt auf eine inflationäre Depression zubewegt, welche nicht nur durch epische Schulden- und Defizitstände verschärft wird, sondern jetzt auch durch Krieg, bekommt die Bedeutung von Gold eine ganz andere Dimension.

Schauen wir uns jetzt Jeffersons Aussage im Detail an:

“(GOLD) wird sein eigenes Maß halten“

Gold ist konstante Kaufkraft. Effektiv betrachtet, steigt Gold also gar nicht. Für eine Unze Gold bekommt ein Mann heute einen guten Anzug, so wie auch schon zu Zeiten des Römischen Reichs.

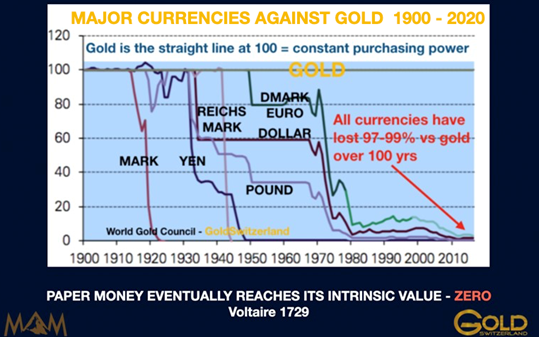

Im Diagramm unten sieht man Gold als konstante Kaufkraft linear bei 100, während alle anderen Währungen in die Tiefe stürzen.

Alle Währungen verlieren weiterhin an Wert gegenüber echtem Geld, auch wenn das nicht schlagartig passiert. Angesichts steigender Zinssätze, Inflation, steigender Defizite &Schulden, Armut, Kriegskosten sowie wachsendem Druck innerhalb des Finanzsystems, wird sich die Währungsentwertung jetzt beschleunigen.

Gold ist keine Investition. Gold ist ewiges Geld. Als solches behält Gold seinen REALEN Wert, wohingegen Papiergeld mit der Zeit seinen gesamten Wert verliert. Seit 5.000 Jahren überdauert Gold alle anderen Geldformen, darunter auch Papiergeld.

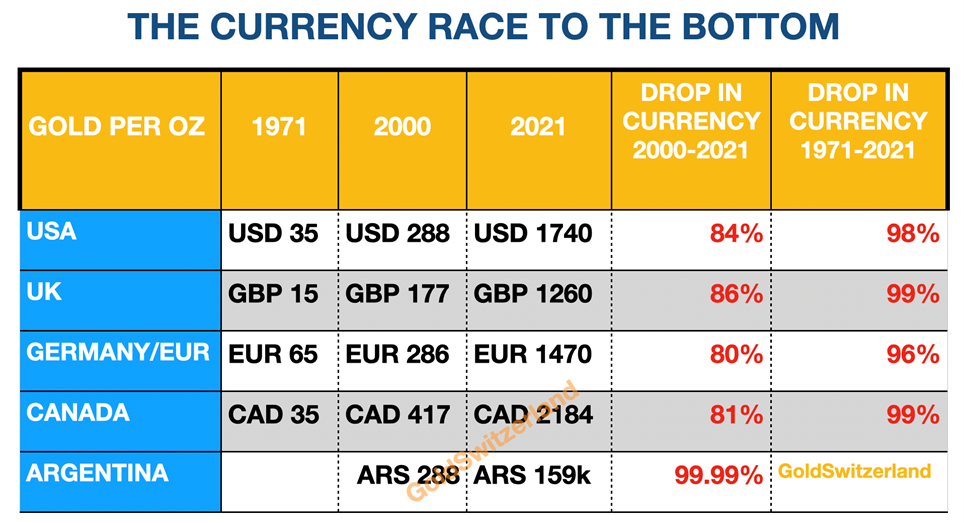

Man darf nicht vergessen, dass bislang noch ausnahmslos jede Papierwährung auf NULL gesunken ist. Das derzeitige Geldsystem macht gerade seine letzten Atemzüge. Da der Dollar und die meisten anderen Währungen seit der Gründung der Federal Reserve (1913) 99 % ihres Wertes verloren haben – und 98 % seitdem Nixon 1971 das Goldfenster schloss –, werden auch die verbleibenden 1-2 % in den nächsten Jahren unter Garantie verloren gehen.

Der Verlust der verbleibenden 1-2 %, darauf mache ich häufig aufmerksam, kommt, von heute aus betrachtet, aber einem Verlust von 100 % gleich.

Wer das nicht versteht, wird in den kommenden 5-10 Jahren, und möglicherweise früher, unter Garantie sein gesamtes Papiervermögen einbüßen.

„innewohnender und universeller Wert, kann nicht in unseren Händen vergehen“

Im Verlauf der Geschichte ist Gold noch nie wertlos geworden und es wird auch nie wertlos werden. Gold ist das Geld der Natur – ewiges Geld.

Für viele sind Kryptowährungen zur Religion oder zum Kult geworden. Wer früh einstieg, konnte spektakuläre Gewinne machen. Ich sehe die Blockchain durchaus als nützliche Technologie, allerdings kann sie niemals echtes Geld sein.

Kryptos haben also nichts mit echtem Geld – Gold – zu tun. Zudem eigenen sie sich nicht als echtes Mittel der Vermögenssicherung. Wenn Bitcoin sich halbiert, Luna „in den Händen der Investoren vergeht“ und sich komplett entwertet, dann ist das der Sicherung von Vermögen jedenfalls nicht förderlich.

Ich bin mir sicher, dass die Zentralbanken dieser Welt Digitale Zentralbankenwährungen (DZBW) einführen werden. Doch auch diese neuen Währungen sind nur eine weitere Form des Fiat-Geldes. Als solche können und werden sie in unbegrenzten Mengen geschöpft, wodurch sie – wie auch alle anderen Papierwährungen – den größten Teil ihres Wertes verlieren. Der eine große Vorteil für Staaten und Regierungen liegt jedoch in der Möglichkeit der Rückverfolgung aller Transaktionen, gemäß dem Wunsch, uns alle (wie im dystopischen 1984-Szenarium) kontrollieren zu können.

Allerdings sind totalitäre Gesellschaften nicht überlebensfähig, weil sie gegen die Gesetze der Natur und auch gegen das menschliche Wesen sind. Nichtsdestotrotz bringen sie, wenn auch zeitlich begrenzt, für viele Menschen sehr unangenehme Zeiten mit sich.

Das Ziel des WEF (Weltwirtschaftsforum), eine Gesellschaft hervorzubringen, in der jeder arm aber glücklich lebt, ist absoluter Unfug, welcher, wie auch totalitäre Gesellschaften, elendiglich scheitern würde.

Zum WEF kommen in der Tat zahlreiche Milliardäre und führende Politiker, die sich gerne mischen und unter dem Kommando von Klaus Schwab – selbst ein Milliardär – zusammenfinden.

Allerdings wird auch das WEF in sich zusammenfallen, wenn die Milliardäre und die Trudeaus dieser Welt im größten Vermögenstransfer der Geschichte aus dem Spiel geworfen werden.

„in Kriegszeiten der verlässlichste Wertstoff des Vertrauens“

In bislang noch jeder Krise funktionierte Gold stets als Geld, für Nationen wie auch Privatpersonen. Da Gold universelles Geld ist, ist es auch des beste Tauschmittel für Menschen, die aus kriegszerütteten Ländern fliehen müssen. Da Krieg oft Inflation und Papiergeldentwertung hervorbringt, ist Gold der „VERLÄSSLICHSTE WERTSTOFF“, der in allen Ländern akzeptiert wird.

Doch warum steigt Gold dann nicht, und warum kaufen nicht mehr Menschen Gold, wenn es doch so billig ist?

Solche Fragen erreichen mich regelmäßig.

Zumindest sind alle Grundvoraussetzungen für steigende Goldkurse erfüllt:

INFLATION

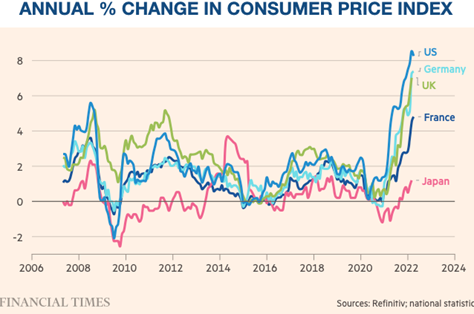

Die Inflation steigt rapide, und mit größter Sicherheit wird sie in vielen Ländern bald schon im 10 %+ -Bereich liegen.

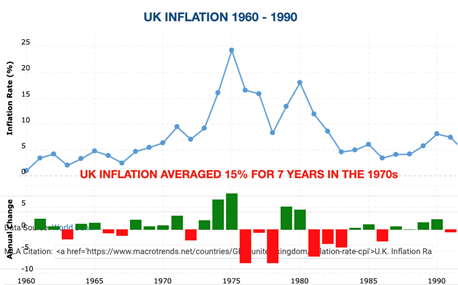

Da ich selbst schon Inflation erlebt habe – in den 1970ern in Großbritannien –, weiß ich auch, wie rapide sie ansteigen kann. Zwischen 1974 und 1981 hielt sich die Inflation in Großbritannien über der Marke von 10 %, mit einem Spitzenstand von 24 %. Der Durchschnittswert lag in diesem Zeitraum bei ca. 15 %.

Bei einer annualisierten Inflationsquote von 15 % verdoppeln sich die Preise alle 5 Jahre.

Es würden mich überraschen, wenn die Inflation in vielen westlichen Ländern nicht die Marke von 15 % erreicht.

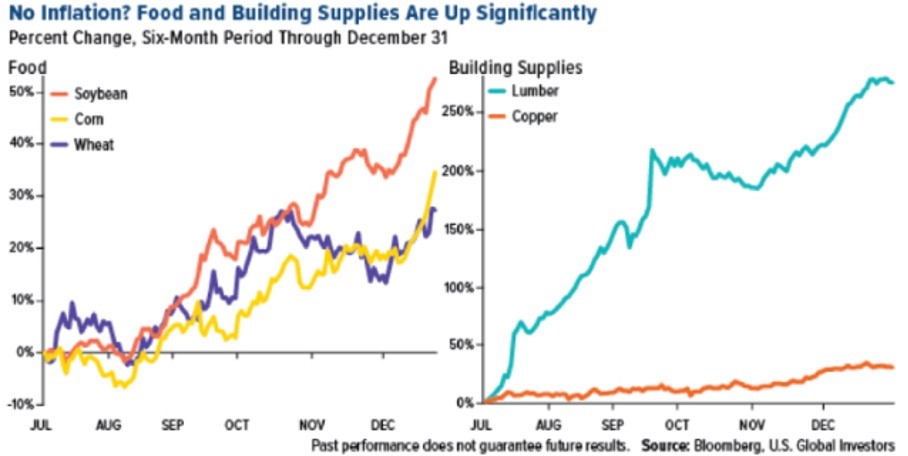

Rohstoffknappheiten

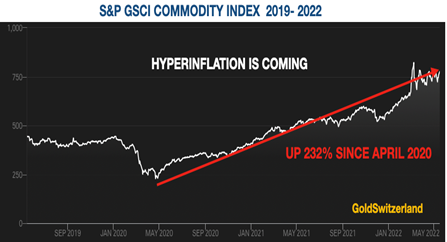

Derzeit herrscht eine globale Rohstoffknappheit. Die Preise begannen schon im April 2020 zu steigen. Der GSCI-Rohstoffindex ist seit April 2020 schon um 232 % gestiegen. Seit Beginn der Ukrainekrise bzw. seit dem 20.02.2022 sind die Rohstoffpreise um 18 % gestiegen. Die Welternährungsorganisation der UN erklärte schon im Herbst 2021, dass es katastrophale Nahrungsmittelknappheiten gäbe. Und das war noch vor den großen Lieferunterbrechungen aus der Ukraine und Russland.

Anstieg der Globalen Verschuldung & des Geldangebots

Die globale Verschuldung wächst exponentiell an und hat sich in diesem Jahrhundert schon verdreifacht. Liegen die Wachstumsraten von Verschuldung und Geldangebot lange Zeit über dem Wachstum der Wirtschaftsleistung (BIP), so hat dies direkten Einfluss auf die Inflationsquoten.

Der größte Teil des seit der Großen Finanzkrise 2006-09 geschöpften Geldes hat nicht die Verbraucher erreicht, sondern ist in die Anlagemärkte geflossen (z.B. Aktien, Anleihen, Immobilien). Dadurch blieb die Geldumlaufgeschwindigkeit auf einem sehr niedrigen Niveau und hat – bis vor Kurzem – keinen Einfluss auf die Verbraucherpreise gehabt. Doch all das wird sich jetzt ändern; demnächst werden starke Inflationssteigerungen folgen.

Niemand hat Gold!

Wenn Gold also die Anlageklasse mit der besten Performance in diesem Jahrhundert ist, warum sind dann nur 0,5 % der Finanzanlagen in physischem Gold investiert?

Die Antwort lautet ganz einfach: Die meisten Anleger verstehen Gold nicht und haben es nicht auf dem Schirm. Deswegen ist Gold so billig.

Praktisch keiner der Anleger ist sich dessen bewusst, dass Gold in den vergangenen 22 Jahren die Anlageklasse mit der besten Performance gewesen ist.

Doch angesichts anhaltender Inflation werden insbesondere institutionellen Investoren zum Kauf von Inflationsabsicherungen verpflichtet sein. Aktien, Anleihen und Immobilien sind zu Blasen-Werten geworden, die ein massives Abwärtsrisiko haben und NULL Inflationsschutz bieten.

Viele Investoren werden sich deshalb physischem Gold und Edelmetall-Bergbauwerten zuwenden.

Der Gesamtwert der 33 größten Bergbauaktien beträgt nur 210 Milliarden $, wobei nur 6 Aktien einen Einzelwert von mehr als 10 Milliarden $ haben.

Die globale Aktienmarktkapitalisierung liegt bei knapp über 90 Billionen $; Goldbergbauwerte machen davon also nur 0,2 % aus.

Rechnet man den Gesamtwert des physischen Goldes für Privatinvestitionen hinzu, so belaufen sich die gesamten investierfähigen Goldanlagen auf 2,5 Billionen $. Gemessen an den globalen Finanzanlagen mit einer Gesamtsumme von 220 Billionen $ macht der Markt für Goldinvestitionen also nur 1 % der weltweiten Vermögensanlagen aus.

Hier wird ganz deutlich, dass die in Goldbergbauaktien oder physischem Gold investierten Gesamtsummen winzig ausfallen im Verhältnis zu allen anderen Finanzinvestitionen weltweit.

Wenn institutionelle und andere Investoren also an den Goldmarkt gehen und ihre Bestände dort von 0,5 % (anteilig an den globalen Finanzanlagen) auf 1 % erhöhen, dann ginge es hier um eine 1,1 Billionen $-Investition in Gold und Goldbergbauwerte, die nach heutigen Preisen 50 % dieses globalen Marktes ausmachen würde. Stiegen die Goldinvestments nun von 0,5 % auf 1,5 % der globalen Assets, so hieße das, dass das gesamte zu Investitionszwecken verfügbare Gold gekauft würde.

Hier wird schon klar, dass solche Mengen gar nicht verfügbar wären. Ein solcher Anstieg der Nachfrage im Goldsektor ließe sich nur zu viel höheren Preisen befriedigen, und das könnten ohne weiteres 10-mal so hohe Preise sein, oder mehr.

Gold kurz vor einer großen Bewegung

In den 1970ern stieg Gold um das 25-fache und pausierte dann fast 20 Jahre lang, während die Aktienmärkte deutlich stiegen. Zwischen 1999-2000 lotete Gold dann seine Talsohle aus. Seither schneidet Gold besser ab als Aktien und die meisten anderen Vermögensmärkte.

In Papiergeld gemessen stieg Gold zwischen 1999 und dem Hoch von 2011-12 um das ca. 8-fache.

Es macht den Eindruck, als hätte es seit dem Hoch von 2011-12 für sehr lange Zeit korrigiert. Schaut man sich aber den Jahreschart in Dollar unten an, sieht man, dass die Korrektur 3 Jahre dauerte – 2013 bis 2015.

Bei genauerer Betrachtung sieht man im Chart auch, dass es zwischen 2001 und heute nur drei Verlustjahre gab (rote Balken).

Wir haben es also jetzt schon mit einer sehr starken Performance zu tun – also noch bevor die Effekte aller oben genannten positiven Faktoren für Gold zum Tragen kommen.

Gold in Fiat-Geld zu messen, das sich entwertet, ist hier nicht sehr sinnstiftend. Wenn ich sage, dass Gold auf 25.000 $ steigen wird, dann bedeutet das rein gar nichts, wenn man diesen Preis nicht auch im Kontext von Inflation und Kaufkraft betrachtet.

Ich hatte vor vielen Jahren gesagt, dass Gold mindestens auf 10.000 $ in heutigem Geld steigen wird, was auch heute noch, angesichts aller derzeit positiven Faktoren für Gold, eine realistische Prognose ist.

Oder korrekter formuliert… angesichts der negativen Faktoren für Fiat-Geld und die Welt.

Also: Wann wird Gold dann steigen?

Wir, die seit 2002 persönlich und für unsere Investoren in größerem Umfang in physisches Gold investiert haben, machen uns nie Sorgen um kurzfristige Entwicklungen.

Gold ist für langfristige Vermögenssicherung und nicht für kurzfristige Belohnung.

Trotzdem weiß ich, dass viele Goldinvestoren, im Gegensatz zu den Vermögensschützern, nach wie vor ungeduldig sind.

Kurzfristig betrachtet, könnten wir diese Woche oder im Verlauf der kommenden Wochen eine Korrekturbewegung hinter uns haben. 1.800 $ dient als Unterstützung, doch wie wir alle wissen, werden Unterstützungslinien häufig getestet, damit die Long-Seite des Marktes kapituliert.

Also: Egal, was kurzfristig passieren wird, es ist von geringer Bedeutung.

Langfristige habe ich meine Meinung, dass Gold Stände erreichen wird, die heute kaum vorstellbar sind, nicht geändert.

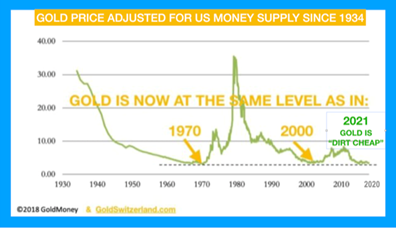

GOLD SO BILLIG WIE 1971 UND 2000

Zum Abschluss noch mein Lieblingschart. Er zeigt, dass Gold – im Verhältnis zum US-Geldangebot – auch heute noch so billig ist wie 1971, als der Preis bei 35 $ lag, und auch wie 2000, als Gold bei 290 $ stand.

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

„Das erste Allheilmittel schlecht verwalteter Nationen ist Währungsinflation. Das zweite ist Krieg. Beide bringen vorläufig Wohlstand; beide bringen dauerhaft Ruin. Aber beide sind Zufluchtsort für politische wie ökonomische Opportunisten.“

Ernest Hemingway

Der Westen steht am äußersten Rand der Klippe, von wo aus sich nur noch sehr unappetitliche Entwicklungen abzeichnen.

Im besten Fall steht die Welt vor einer hyperinflationären Depression, auf die eine deflationäre Depression folgt.

Doch leider steht heute deutlich mehr auf dem Spiel, da der Westen in Fragen der russischen Invasion der Ukraine frenetisch den Klang der Kriegstrommel anheizt.

DER WESTEN WÜNSCHT KEINEN FRIEDEN

Während die Weltwirtschaft den Punkt ihres Zusammenbruchs erreicht, bekommen die einzelnen Länder jene Führer, die sie verdienen. Heutzutage gibt es im Westen keinen Führer oder Staatsmann mehr, der mit Putin auf Augenhöhe über Frieden verhandeln könnte. Biden hat traurigerweise weder die Vitalität noch die Fähigkeiten, um eine entscheidende Rolle bei der Lösung des Konflikts zu spielen. Zudem wird er von den Neocons zum Angriff und zur Niederschlagung Russlands gedrängt. Zudem sind Bidens öffentliche Äußerungen zu Putin – mit Worten wie Kriegsverbrecher und Genozid – dem Frieden wenig förderlich. Biden darf nicht vergessen, dass allein im Vietnamkrieg geschätzt eine Million Soldaten und zwei Millionen Zivilisten auf der Seite Nordvietnams und der Vietcong ihre Leben verloren. Unprovozierte Kriege sind natürlich immer sinnlos, ganz gleich wer sie beginnt.

Technisch betrachtet, haben die USA keinen Krieg gegen Russland begonnen. Russland wird natürlich argumentieren, dass die von den USA unterstützte Maidan-Revolution von 2014, mit der Vertreibung des gewählten Präsidenten Janukowitsch, eine direkte Bedrohung Russlands gewesen ist. Die unten folgenden Karten zum NATO-Gebiet von 1988 bis möglicherweise heute, sollten Finnland und Schweden Mitglieder werden, zeigt deutlich eine sehr unangenehme Situation für Russland.

Präsident Selenskyj tut alles in seiner Macht Stehende, um den Rest der Welt militärisch in den Konflikt zu involvieren; so fordert er Geld und mehr Waffen vom Westen, anstatt sich für Friedensverhandlungen stark zu machen. Natürlich kann die Ukraine für sich niemals einen Krieg gegen Russland gewinnen. Wenn die USA und die NATO ins Boot gezogen werden, so kann das nur zu unberechenbaren Folgen sowie zu einem potentiellen 3.Weltkrieg führen, der dann ein nuklearer sein könnte.

Und im Westen unternimmt keine einzige Führung einen ernsthaften Vorstoß in Richtung Frieden. Von Biden über Johnson bis hin zu Macron und Scholz hören wir nur von neuen Waffenlieferungen und mehr Geld für die Ukraine. Das ist fürchterlich tragisch und Zeichen einer vollständig inkompetenten Führerschaft im Westen.

Trump hatte viele Schwächen, er hätte allerdings nicht gezögert, Friedensgespräche mit Putin auf den Weg zu bringen.

SCHWACHE FÜHRUNGEN IN EUROPA

Die USA und der Westen haben also nicht die Kraft oder den Wunsch, Frieden zu erreichen. Und Boris Johnson kam der Krieg ganz gelegen, um vom innenpolitischen Druck im Rahmen seiner „Partygate“-Affaire ablenken zu können. Deswegen hat er eine aggressive Position gegenüber Russland gewählt und nicht die Suche nach einer friedlichen Lösung.

Macron ist ein Opportunist, der den Spagat zwischen beiden Lagern macht; er gibt sich kumpelhaft mit Putin und verurteilt ihn gleichzeitig.

Und Scholz, der deutsche Kanzler, steckt in einer unmöglichen Lage, welche durch Merkels schlechte Politik in Fragen der deutschen Energieversorgung verursacht wurde. Die drei verbleibenden Atomkraftwerke Deutschlands werden abgeschaltet und fossile Brennstoffe sind politisch inakzeptabel. Fast 60 % der deutschen Gasimporte stammen aus Russland. Die deutsche Industrie könnte ohne russisches Gas nicht überleben. Scholz strebt also die Quadratur des Kreises an: einerseits Sanktionen gegen Russland, während das Land Milliarden Euro ausgibt für Energielieferungen und andere Rohstoffimporte (auch Nahrungsmittel) aus Russland.

Deutschland steckt also, mit seiner kompletten ökonomischen Abhängigkeit vom Kriegsfeind, in einer ziemlich prekären Situation. Andererseits ist das wieder gut für die Welt, da Scholz selbst Interesse am Frieden hat. Man darf nicht vergessen, dass nur eine Minderheit von Staaten die Maßnahmen der USA und Europas tatsächlich unterstützen. Afrika, Südamerika und die größten Teile Asiens ergreifen keine Partei und treiben weiter Handel mit Russland; und diese Regionen vereinen 85 % der Weltbevölkerung auf sich.

Also: Die überwiegende Mehrheit der Welt strebt keinen Krieg gegen Russland an, doch ihre Stimmen finden kaum Gehör in den westlich dominierten Medien.

Da die Führungen im Westen nicht von ihrer Kriegstreiberei ablassen, muss man sich wieder Winston Churchills Worte vergegenwärtigen:

„Glaube niemals, niemals, niemals, dass ein Krieg glatt und einfach verlaufen wird, oder dass jemand, der sich auf diese befremdliche Reise begibt, die Gezeiten und Hurrikane ermessen kann, denen er begegnen wird. Der Staatsmann, der dem Kriegsfieber nachgibt, muss erkennen, dass er, sobald das Signal gegeben ist, nicht mehr der Herr der Politik ist, sondern der Sklave unvorhersehbarer und unkontrollierbarer Ereignisse.“

Winston Churchill

Die Herren Biden, Johnson, Scholz und Macron sollten also Notiz davon nehmen, dass sie in Kürze, und in den Worten Churchills, zu „Sklave[n] unvorhersehbarer und unkontrollierbarer Ereignisse“ werden könnten.

Russland ist ganz klar entschlossen, das zurückzuholen, was sie aus historischer Sicht als zu ihnen gehörig betrachten, und das ist die Donbas-Region im Osten und die Südukraine, einschließlich Odessa, über die sie vollständigen Zugang zum Schwarzen Meer haben.

Vollständig von NATO-Staaten umgeben zu sein, besonders dann, wenn Finnland und Schweden eintreten, ist natürlich eine weitere „Irritation“ für Russland; doch da diese Länder nie Teil des russischen Reiches waren, sind sie von geringerer Bedeutung.

ENDE EINER GELDPOLITISCHEN ÄRA & EINE NEUE ZEICHNET SICH AB

Politik und Geld sind untrennbar miteinander verbunden, und die derzeit entstandene geopolitische Situation wird als idealer Impulsgeber funktionieren, mit dem eine geldpolitische Ära, die seit der Gründung der Fed 1913 besteht, zu Ende gebracht wird.

Man darf dabei nicht vergessen, dass hier ein in erster Linie durch den Westen (Japan eingeschlossen) kontrolliertes Geldsystem zu Ende gehen wird.

Dieser finale und verzweifelte Versuch der USA und der EU zur Rettung des eigenen kaputten Systems durch Sanktionen im Welthandel wird letztendlich scheitern, da die westlichen Wirtschaften schrittweise im Umfeld ökonomischer wie sozialer Einbrüche verfallen werden. Dieser Einbruch lässt sich auf einen düsteren Mix aus Währungseinbrüchen, Defiziten, Verschuldung und historisch nie gekannten Vermögenswertblasen zurückführen.

Der aufsteigende Phönix wird jedenfalls der Osten sein, allen voran China, mit Russland als wichtigen Partner. China ist, mit Blick auf die Weltbevölkerung, das größte Land der Welt und wird bald auch das größte Land mit Blick auf die nationale Wirtschaftsleistung sein. Dank vollständiger US-Unterstützung in Form von Know-How und Technologie hat sich China zu einem strategischen und fortschrittlichen Produktionsstandort entwickelt, der in vielen Sektoren schon dominiert.

Als Beispiel: 18 % aller US-Importe stammen aus China, darunter 35 % aller Computer und Elektrogeräte. 40 % aller Top-Marken auf Amazon und 75 % aller neuen Verkäufer kommen aus China.

Die USA und die restliche Welt kritisieren Deutschland für dessen Abhängigkeit von russischer Energie, doch der wahnsinnige Umstand, dass die USA Großteile ihrer Produktion nach China ausgelagerten, ist mit Sicherheit Anwärter für ersten Preis in der Kategorie „kommerzielle und strategische Idiotie“.

Da Gold das ultimative Geld ist und auch das einzige Geld, das im Verlauf der Geschichte überlebt hat, wird es in den kommenden Jahren beim Zusammenbruch des Fiat-Währungssystems eine sehr wichtige Rolle spielen.

DER WESTLICHE TEUFELSKREIS DER SELSTZERSTÖRUNG

Weltreiche erleben in der Regel einen langwierigen und qualvollen Niedergang. Der Fall der USA und des Westens begann vor einem halben Jahrhundert und dauert nun schon länger an. Vom Scheinwohlstand profitierte jedoch nur eine kleine Elite, die Massen begrub er unter erdrückenden Schulden.

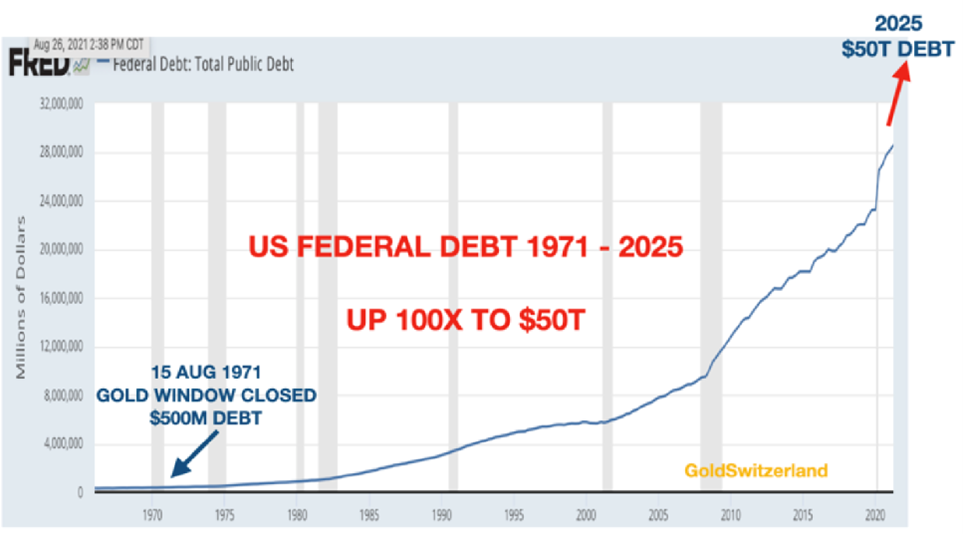

1971 waren die USA mit 1,7 Billionen $ verschuldet; 50 Jahre waren es 90 Billionen – lediglich 53-mal so viel.

Je näher der finale Schulden- und Währungskollaps rückt, desto stärker – und zwar exponentiell – wächst auch die Verzweiflung. Folglich wird die Geldmengenproduktion steigen müssen, und auch Kriege müssen initiiert werden, um jene Schuldenexplosion rechtfertigen zu können. All das geschieht in einer Art Teufelskreis der Selbstzerstörung.

In mehr als einem halben Jahrhundert haben die USA ihre Währung zerstört und in zahlreichen Ländern unprovozierte Militäraktionen durchgeführt – von denen praktisch jede erfolglos war.

Ja, die USA haben vorübergehend im Scheinwohlstand gelebt. Doch das gelang nur mithilfe von Defiziten, Schulden und Scheingeldproduktion.

Die massiven Kosten des gescheiterten Vietnamkriegs führten dazu, dass Nixon 1971 das Goldfenster schloss.

Und Nixon sagte damals: „[D]ie Stärke der Währung hängt grundlegend von der Stärke der Wirtschaft ab.“!

Hmmm, ein halbes Jahrhundert später hat die US-Währung effektiv (GOLD) 98 % ihres Wertes verloren und die Staatsverschuldung wuchs um das 75-fache an – von 400 Milliarden auf 30 Billionen $. Es brauchte 22 Jahre (1971-1993), bis die Verschuldung auf 15 Billionen angewachsen war. Allein in den letzten 2 Jahren ist die gegenwärtige Verschuldung um genau diese Betrag angestiegen – um 15 Billionen $.

Es ist schon verrückt, wie schnell „politische wie ökonomische Opportunisten“ (Zitat Hemmingway) sowohl Wirtschaft als auch Währung zerstören können.

Und so sieht es jetzt aus: Der US-Dollar ist eine vollkommen gescheiterte Währung und Spiegel des bankrotten Zustands der US-Wirtschaft. Wie ich häufig schon erwähnt habe, ist die Staatsverschuldung der USA seit 1930 jedes Jahr gestiegen, mit Ausnahme von vier Einzeljahren.

Da die meisten Währungen seit dem 2. Weltkrieg an den Dollar gekoppelt sind, entweder durch Bretton Woods oder den Petrodollar, wurden sie alle zusammen mit den Dollar in den Sumpf gezogen.

Da mein Arbeitsleben ein paar Jahre vor jenem ominösen Datum des 15. August 1971 (Schließung des Goldfensters) begann, hatte ich eine hervorragende Position, um den Zusammenbruch eines Währungssystems aber auch das traurige wie unvermeidliche Aufkommen von Krieg beobachten zu können.

Aus intellektueller Sicht ist es eine faszinierende Erfahrung inkompetente und verzweifelte und getriebene Staatsführungen beobachten zu können, die bei der Verwaltung ihrer Wirtschaft und Währung auf ganze Linie versagt haben.

Doch selbst ohne einen neuen Weltkrieg werden die Folgen eines Zusammenbruchs des Westens verheerende und sehr langwierige Konsequenzen für die Menschheit haben.

SEIT 2000 GOLD BESSER ALS ANDERE ASSET-KLASSEN

Seit seinem 1999er Tief bei 250 $ ist Gold in US-Dollar um das 8-fache gestiegen. Noch wichtiger: Der Dow Jones hat in derselben Zeit 60 % gegenüber Gold verloren (Dividenden nicht berücksichtigt).

In diesem Jahrhundert ist Gold eine der am besten laufenden Anlageklassen gewesen, und trotzdem hat es niemand. Weniger als 0,5 % der globalen Finanzanlagen sind in Gold investiert. Seit Januar 2000 ist Gold um das 7-fache gestiegen.

Es ist schon faszinierend, dass Gold trotz dieser brillanten Performance in der Welt der Investoren ignoriert wird.

Doch all das wird sich jetzt bald ändern.

Das gegenwärtige Scheingeldsystem, das auf 300 Billionen $ globaler Verschuldung aufbaut sowie auf wertlosen Papieranlagen in Form von Derivaten im Umfang von ca. 2 Billiarden $, wird in den kommenden Jahren unter seiner wertlosen Eigenlast zusammenbrechen.

Zukünftige Beobachter und Historiker werden zahlreiche Bücher schreiben über ein illusionäres System aus Falschgeld, Scheinpapieren und schwerst überbewerteten Vermögensanlagen, die gemeinsam die riesigste Blase der Geschichte hervorbrachten.

Es liegt auf der Hand, dass China und Russland im Zentrum der zukünftigen Weltwirtschaft stehen werden – eine Kombination aus dem global dominanten Produktionsstandort China und den weltgrößten Rohstoffreserven Russlands (Gesamtumfang 75 Billionen $!).

China und Russland sind zudem die weltgrößten Goldproduzenten; sie verfügen möglicherweise über Goldreserven, die weit über den offiziellen Angaben liegen und die Marke von 20.000 Tonnen sogar deutlich übersteigen könnten. Auf der anderen Seite wurden womöglich größere Teile der US-Goldreserve von 8.000 Tonnen verkauft oder gegen wertlose Papiergoldanrechte eingetauscht.

Es liegt also auf der Hand, dass das westliche, Dollar-basierte Währungssystem im Rahmen seines Zusammenbruchs in den kommenden Jahren durch rohstoffgedeckte Währungen ersetzt wird, wobei der Yuan und der Rubel (beide goldgedeckt) tragende Säulen sein werden.

Wer noch kein physisches Gold gekauft hat, und das trifft auf 99,5 % der Anleger zu, kann dies immer noch zu unglaublich günstigen Preisen tun – aber nicht mehr lange.

MÄRKTE

Da wir uns auf Vermögenssicherung konzentrieren und insbesondere auf physische Edelmetalle, machen wir uns keine Gedanken über Papieranlagen und über kurzfristige Kursbewegungen ebenfalls nicht. Da aber 99 % der Finanzanlagen in Papierform und auf kurze Sicht gehalten werden, sollten sich eben diese Investoren ganz besonders Gedanken um den Schutz ihres Scheinpapiervermögens machen.

Wie ich kürzlich auf Twitter geschrieben hatte, sehen die Aktienmärkte verheerenden Kurseinbrüchen entgegen und sind nicht der richtige Ort für Vermögensanlagen. Doch leider werden die meisten Investoren an ein weiteres Wunder glauben bzw. daran, dass sie von der Federal Reserve und anderen Zentralbanken erneut gerettet werden.

Das wird diesen Investoren noch sehr leid tun, denn der größte Vermögenstransfer der Geschichte beginnt jetzt.

Gold wird in Kürze seinen starken Aufwärtstrend wieder fortsetzen und eine extrem wichtige Rolle als Absicherungsanlage für Vermögenserhaltung spielen, welche Schutz bietet in den kommenden ökonomischen und geopolitischen Stürmen.

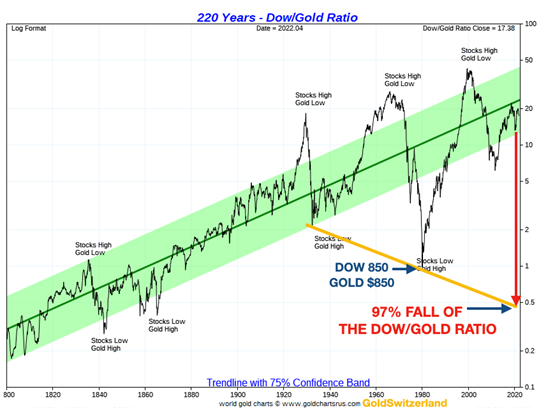

Wie sich einbrechende Aktienmärkte und steil steigende Goldkurse auf das Dow/Gold-Verhältnis auswirken, kann man unten sehen.

1980 lag dieses Verhältnis bei 1:1, der Dow stand bei 850 Punkten und Gold bei 850 $. Wahrscheinlich wird die Trendlinie im Chart – die bei 0,5 verläuft – mindestens wieder erreicht werden.

Das heißt: Der Dow (und andere Aktienmärkte) werden von den derzeitigen Ständen aus um mindestens 75 % gegenüber Gold fallen.

Was das für die Kurse zu bedeuten hat, darüber kann man nur spekulieren. So könnte der Dow bei 10.000 Punkten liegen und Gold bei 20.000 $. Oder 5.000 Punkte im Dow und Gold bei 10.000 $. Meiner Einschätzung nach wird das Verhältnis jedoch deutlich unter 0,5 fallen.

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

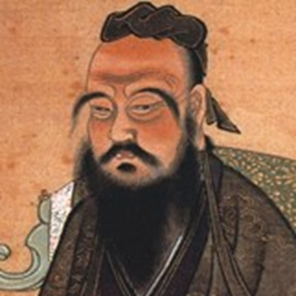

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt – „überlegen“ im Sinne von Konfuzius:

Wenn Blasen platzen, werden wir entdecken, wie wenige überlegene Menschen es tatsächlich gibt – „überlegen“ im Sinne von Konfuzius:

„Auch wenn er sich in Sicherheit wähnt, vergisst der überlegene Mensch nicht, dass Gefahr kommen kann. Im Zustand der Sicherheit vergisst er nicht die Möglichkeit des Ruins. Wenn alles in Ordnung ist, vergisst er nicht, dass Unordnung kommen kann. Somit ist seine Person nicht gefährdet, und auch seine Staaten und seine Sippen bleiben erhalten.“ – Konfuzius

Überlegene Menschen kann es auf vielen Ebenen der Gesellschaft geben – nicht zwangsläufig in Bereichen, die mit Geld oder Investitionen in Verbindung stehen. Es wird viele Menschen geben, die gar kein Geld haben, die aber auf intellektueller oder psychologischer Ebene vorbereitet sind. Diese Menschen zählen womöglich zu den glücklichsten, denn viele reiche Menschen machen sich leider die ganze Zeit über Gedanken um ihr Geld, anstatt es zu genießen.

In diesem Artikel soll es in erster Linie um das Vorbereitetsein in Bezug auf das eigene Vermögen gehen.

PS: Aus gegebenem Anlass wartet am Ende des Artikels ein wichtiger Nachtrag.

VERMÖGENSERHALTUNG IM FOKUS

Investoren, mit denen wir in unserer Branche zusammenkommen, sind risikoaverse Menschen und daher sehr auf Vermögenssicherung bedacht. Diese Investoren kaufen physisches Gold, weil die exzessiven Marktrisiken ihnen Sorge bereiten. Sie möchten ihr Vermögen gegen nie dagewesene Finanz- und Währungsrisiken schützen und absichern. Physische Edelmetalle, die außerhalb des Bankensystems gehalten werden, sind für diese Investoren, wie auch für uns, die ultimative Form der Vermögenssicherung.

Anteilig an den gesamten globalen Finanzanlagen kommt Anlagegold aber nicht einmal auf 0,5 %. Das heißt also, dass nur ein winziger Prozentsatz von Investoren das eigene Vermögen mit Gold absichert. Das überrascht schon, wenn man bedenkt, dass Gold seit 5.000 Jahren das einzige Geld ist, das überlebt hat.

DIE INFLATION KOMMT

Natürlich haben auch andere Sachwerte, wie Land und Immobilien, ihren Wert im Verlauf der Zeit sehr gut halten können. Da wir starke Nahrungsmittelpreisinflation erwarten, wird Agrarland in den kommenden Jahren wahrscheinlich gut abschneiden. Wie in zahlreichen Artikeln der letzten Zeit hervorgehoben wurden, ist aktuell schon hohe Inflation bei Agrar- und anderen Rohstoffen zu verzeichnen (siehe Chart unten).

ANLEIHEERTRÄGE: KEIN ABBILD DER MASSIVEN RISIKEN

Privat- und Geschäftsimmobilien sind wieder etwas anderes. Die seit 1971 unablässig betriebene Kreditschöpfung hat die Immobilienpreise immer weiter steigen lassen. Die Tatsache, dass die Zentralbanken praktisch nichts für Geld verlangen hat den Kreditnehmern perfekten Auftrieb und Rückenwind beschert.

So kann man in der Schweiz z.B eine festverzinste Hypothek über 15 Jahre zu einem Zinssatz von 1 % bekommen. Das ist fast so, als würde man das Geld kostenlos rausgeben. Allerdings sind die niedrigen Zinsen kein Zeichen der Freigiebigkeit von Staaten und Zentralbanken. Sie sind viel mehr die Folge ihrer verschwenderischen Ausgabepolitik.

Angesichts permanenter Defizitfinanzierung müssen Regierungen die Neuschuldenaufnahme praktisch ohne größere Kosten finanzieren, ansonsten droht Schuldenausfall. Deswegen gibt es inzwischen negativ verzinste Staatsanleihen im Umfang von 18 Billionen $, und kein westlicher Kreditnehmer zahlt mehr als 2 % ungeachtet der Laufzeit.

Wie absurd die Zinssätze inzwischen sind, zeigt beispielsweise ein Vergleich der Zinssätze 30-jähriger Staatsanleihen Griechenlands und der USA. Griechenland emittierte gerade eine massiv überzeichnete 30-Jahre-Staatsanleihe zu 1,95 %. Zum Vergleich: Die 30-Jahre-Anleihe der USA rentiert mit 2,36 %. Beide Gläubiger sind quasi bankrott, allerdings ist es absurd, dass ein finanziell derart schwacher Staat wie Griechenland Geld zu einem niedrigeren Zins leihen kann als die USA.

Der Markt für Staatsanleihen ist also die größte Bubble von allen. Das wird sie allerdings nicht davon abhalten, noch weiter zu wachsen.

Nehmen wir die USA als Beispiel. Als Trump im November 2016 gewählt wurde, betrug die US-Verschuldung 20 Billionen $. Auf Grundlage meiner historischen Einschätzung prognostizierte ich, dass sie bis Januar 2021 auf 28 Bill. $ ansteigen würde und bis 2025 auf 40 Bill. $. Die meisten Marktbeobachter fanden diese Prognose absurd, doch leider hatten sie sich nicht mit der Geschichte auseinandergesetzt, die uns sagte, dass es so kommen würde.

US-STAATSVERSCHULDUNG IM JAHR 2025

Mit Blick auf den aktuellen Zustand der US-Wirtschaft sowie die Defizit- und Kreditwachstumsprognosen waren 40 Bill. $ für 2025 zu niedrig; die US-Verschuldung dürfte sich bis dahin auf 50 Bill. $ belaufen.

Man denke nur daran, dass die US-Staatsverschuldung bei Regierungsantritt Ronald Reagans unter einer Billion $ lag. Und 44 Jahre später – im Jahr 2025 wird sie, laut Prognose, 50 Billionen $ erreicht haben. Das entspricht einer verblüffenden durchschnittlichen jährlichen Wachstumsrate von 28 % für den Zeitraum 1981 bis 2025. Und jene 50 Bill. $ umfassen nicht einmal potentielle Ausfälle an Kredit- und Derivatemärkten, diese Zahl könnte also noch exponentiell ansteigen. Die Gesamtverschuldung der Vereinigten Staaten von Amerika von 84 Bill. $ kann niemals zurückgezahlt oder zu unmanipulierten Zinsniveaus bedient werden.

Wenn Blasen platzen, sind die potentiellen Dominoeffekte unberechenbar. Zusätzlich zu Schuldenausfällen in zweistelliger Billionenhöhe, könnten im Rahmen von (sehr wahrscheinlichen) Derivateausfällen weitere dreistellige Billionenbeträge und mehr hinzukommen.

Ich bin mir sicher, dass die Fed und andere Zentralbanken die Druckerpressen gerade schon hochfahren oder den Speicher ihrer Rechner aufrüsten, um den ganzen zusätzlichen Nullen Herr zu werden.

HYPERINFLATION IST EIN WÄHRUNGSEREIGNIS

Ein Reihe angesehener Marktbeobachter geht davon aus, dass wir keine hohe Inflation oder Hyperinflation erleben werden. Was sie in ihren Analysen jedoch ständig außen vor lassen, ist der Währungseffekt.

Ich habe wieder und wieder darauf aufmerksam gemacht, dass jedes! bisherige hyperinflationäre Ereignis aus einem Währungseinbruch herrührte. Es ist nicht die steigende Nachfrage nach Gütern und Dienstleistungen und auch nicht die Zinspolitik, die Hyperinflation bewirkt.

Nein, es sind vollkommene Misswirtschaft und die damit einhergehende Entwertung der Währung, die Hyperinflation entstehen lassen.

Man braucht sich nur die Tabelle unten anzuschauen. Alle wichtigen Währungen haben seit 2000 80 -86 % ihrer realen Kaufkraft (Gold) verloren, und 96 – 99 % seit 1971 als Nixon die Goldkonvertierbarkeit der US-Währung aussetzte.Und in einer hyperinflationären Wirtschaft wie Argentinien hat der Pesos 99,99 % seit 2000 verloren.

WENIGE SIND AUF UNORDNUNG, VERFALL ODER HYPERINFLATION VORBEREITET

Jeder glaubt, er werde nicht von Verfall und Untergang betroffen sein, darin sind sich normale Menschen und sogenannte Experten gleich. Sie befinden sich also nicht im konfuzianischen Zustand des „Vorbereitetseins“ hinsichtlich des kommenden Wirtschafts- und Währungskollaps.

An dieser Stelle möchte ich kurz auf eine hyperinflationäre Periode eingehen, die sich erst vor kurzem in Europa ereignet hatte. Letztes Jahr aß ich in Ticino (im italienischen Teil der Schweiz) mit meiner Frau und Freunden in einem kleinen Restaurant gemeinsam zu Abend. Schließlich kam der Besitzer auf mich zu und meinte, er kenne mich. Wie sich herausstellte, verfolgt er regelmäßig meine Beiträge und Interviews. Er erzählte uns, dass er in den 1990ern aus Jugoslawien geflohen sei. Er und seine Familien hätten einen großen Teil ihres Geldes in der Hyperinflation der Jahre 1992-94 verloren.

Im Januar 1994 hatte die jährliche Inflationsquote in Jugoslawien einen Stand von 116 Mrd. Prozent erreicht!

Unten ist eine jugoslawische Banknote über 500 Milliarden Dinar abgebildet.

Glücklicherweise besaß der Eigentümer des Restaurants auch ein paar Goldersparnisse, die ihm dann einen Neustart in der Schweiz erlaubten. Er riet unseren Freunden, nie Geld auf der Bank zu lassen und nur physisches Gold zu halten.

Dieser Mann aus Jugoslawien war also auf die „Möglichkeit des Ruins“, vor der Konfuzius warnt, vorbereitet gewesen; und er meinte, dass er nie wieder dem Bankensystem trauen werde.

MONUMENTALE ÜBERWERTUNG BEI AKTIEN

Meine Freunde, die mit mir im Restaurant waren, sind immer noch keine Goldeigentümer. Sie sind wie 99,5 % der Investoren, die glauben, dass Bäume – zusammen mit Aktien und Immobilien – tatsächlich in den Himmel wachsen können.

Mit Blick auf die Aktienmarktentwicklungen der vergangenen 40 Jahre war es für die meisten Investoren gar nicht möglich, keine Gewinne an den Aktienmärkten zu machen. Somit befinden sich die wenigsten im konfuzianischen Zustand des Vorbereitetseins und werden völlig überrumpelt, wenn der nächste große Crash beginnt.

Am Anfang wird man noch erwarten, dass wieder die Zentralbanken zur Rettung kommen. Wenn die V-förmige Erholung aber nicht kommt und der Markt einfach weiter fällt, werden die meisten Investoren die Talfahrt bis zum bitteren Ende mitmachen.

Und es würde mich überraschen, wenn die Märkte in den nächsten Jahren um weniger als 90 % fallen, wie damals zwischen 1929-32.

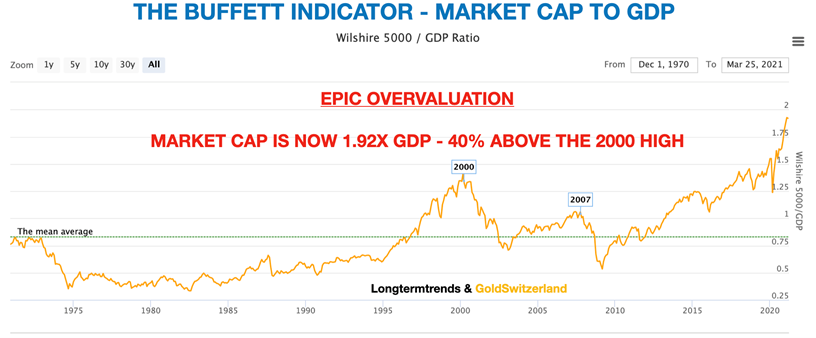

Der Buffett-Indikator – Marktkapitalisierung : BIP – sollte uns ein Warnsignal sein. Wie man im Diagramm unten sieht, haben Aktien derzeit Allzeithochbewertungen im Verhältnis zur Wirtschaftsleistung erreicht.

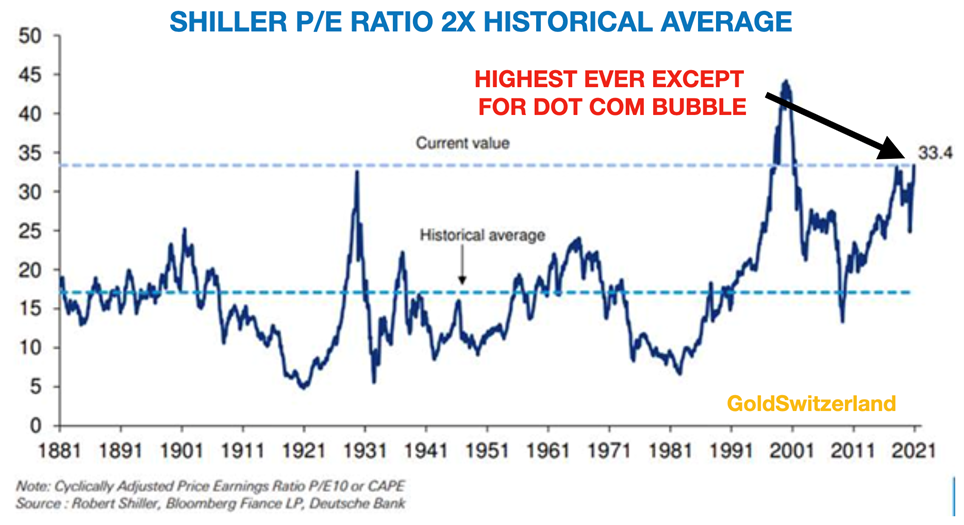

Auch der Shiller-Cape-Index befindet sich auf einem historischen Hoch (nur übertroffen von der Dotcom-Bubble), er steht beim Doppelten der historischen Indexstände. Ja, überkaufte Positionen können weiter anwachsen, doch der darauf folgende Crash wird lang und brutal werden.

AKTIEN VERKAUFEN UND GOLD KAUFEN – EINE ZUKUNFTSTRÄCHTIGE ENTSCHEIDUNG

Zum Abschluss noch eine weitere Grafik, die uns an Konfuzius Warnung erinnert, dass „Gefahr, Unordnung und Verfall kommen kann“.

1999 erreichte das Dow:Gold-Verhältnis seinen Höchststand. Dann sank das Verhältnis bis 2011 von 44 auf 6 – oder um 87 %. Anschließend erlebten wir – dank der Fed sowie massiver Geldschöpfung und Kreditausweitung – eine 10-jährige Korrektur.

Die steigenden Kurse im Dow könnten morgen schon enden, oder wir könnten für eine begrenzte Zeit noch einen Melt-Up am Markt erleben. Wie dem auch sei – JETZT ist die Zeit für konfuzianisches Vorbereitetsein! Wir wissen, dass Aktien nach allen erdenklichen Maßstäben überbewertet sind. Die letzten paar Punkte dieses Anstiegs mitzunehmen, ist ein extrem gefährliches Unterfangen, das zum Ruin führen kann!

Jetzt ist die Zeit, die Gewinne aus dem Aktienmarkt mitzunehmen und die eigenen Anlagen vor der kompletten Auslöschung zu schützen.

Wie ich im Artikel von letzter Woche gezeigt hatte, ist Gold heutzutage – relativ zum Geldangebot – so günstig wie 1970 als es 35 $ kostete und auch so günstig wie im Jahr 2000, als Gold bei 290 $ stand.

Der Anstieg beim Gold und der Fall bei Aktien wird bedeuten, dass der Dow von den heutigen Ständen aus weitere 99 % fallen wird (siehe Chart oben) und die langfristige Trendlinie erreicht (nicht gezeigt).

Der Ausstieg am Aktienmarkt und physisches Goldeigentum wird also nicht nur eine zukunftsträchtige Entscheidung sein, man folgt damit auch einer 2.500 Jahre alten Weisheit, die Konfuzius uns heute noch lehrt.

NACHTRAG

Nachdem ich diesen Artikel verfasst hatte, verlor ein kleiner Hedgefonds 30 Mrd. $, weil haarsträubende Risiken am Derivatemarkt eingegangen wurden. Auch Banken wie Credit Suisse werden Milliarden verlieren. Ich hatte ununterbrochen vor solchen Risiken gewarnt. Die gesamte 1,5 Billiarden $ schwere Derivatezeitbombe steht auf dem Spiel. Mehr dazu im nächsten Artikel. Denken Sie an Konfuzius Warnung!

Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

Auf jeden Fall leben wir in interessanten Zeiten. Ob Baissier oder Haussier, links oder rechts, Zyniker oder Pessimist, es dürfte wohl allen schwer fallen, so zu tun, als sei alles…naja…normal.

Umstrittener Wahnsinn

Viele fragen sich, warum ein Virus mit einer Sterblichkeitsrate von unter 0,4 % nun schon seit einem Jahr die Weltwirtschaft stilllegt.

Trotz extrem angebrachter Schweigeminuten für alle, die mit (oder an) COVID starben, hinterfragen manche Leute die Politik, die nicht dafür sorgte, dass die Hochrisikogruppen geschützt wurden und die ansonsten nur schweigt zum selbstverschuldeten Tod aller stillgelegten globalen Realwirtschaften.

Während Millionen US-Amerikaner auf einen Scheck vom Staat über ca. 1.400 $ warten, fragen sich einige, warum SEC-sanktionierte Lügner und Twitter-freudige Front-Runner wie Elon Musk und andere Tech-Giganten mit „C_O“- Titeln gewaltige Reichtümer anhäufen.

Zufälligerweise ist jener 1.400 $-Check ¼ dessen wert, was das Kleid kostete, das Meghan Markle trug, als sie jüngst versuchte, bei Oprah und dem Rest der Welt für Sympathie zu werben für ihre einmaligen Konflikte, während mehr als 50 % der US-Kinder in Haushalten wohnen, die Sozialleistungen beziehen.

Nochmal gefragt: Ist das normal?

Jedenfalls ist es „interessant“.

Zentralbanken schöpfen Jahr für Jahr Billiarden, um ansonsten unpopuläre Staatsschulden aufzukaufen; die betreffenden Anleihemärkte erfahren enorme Unterstützung und auch enorme Überbewertung, so dass das Gros der Staatsanleihen negative Nominal- wie Realverzinsung aufweist. So etwas hat es noch nie gegeben in der überlieferten, 5.000-jährigen Geschichte der Märkte.

Unterdessen sind 20 % der US-Unternehmensanleihen buchstäblich Zombi-Anleihen – Schuldentote eigentlich, die die alten Schulden nur durch Neuverschuldung finanzieren können. An die Rückzahlung der ursprünglichen Darlehenssumme ist meist überhaupt nicht mehr zu denken, schließlich besteht die überwiegende Mehrheit (deutlich mehr als 65 %) der US-Unternehmenskredite entweder aus Leveraged Loans oder Krediten, die nur noch eine Wimper breit über dem Schrott-Status stehen.

Langsam steigende Anleiherenditen, weiterhin explizit begrenzt und gedrückt durch Zentralbankinterventionen, werden der Welt als Hinweis auf „Wirtschaftswachstum“ vermittelt – dafür sorgen die Wall-Street-Pinocchios, die für‘s Hoffnung-Machen bezahlt werden und nicht für Fakten.

Unterdessen haben die Medien die Massen inzwischen überzeugt, dass eine magische Impfung alles lösen wird, trotz zahlreicher, vom US-Kongress ignorierter Hinweise darauf, dass spezifische Antikörper in diesen Impfstoffen nicht-spezifische Antikörper angreifen, welche unserer Immunsystem jedoch dringend zur Bekämpfung späterer Krankheiten benötigt.

Zentralbanken-Akkomodierung, Lockdown-Maßnahmen, Manipulation von Anleiherenditen oder Schnellfeuer-Impfstoffe: Unterm Strich scheinen Gedankenspiele plausibel, die hinterfragen, inwieweit politische Heilmittel sogar noch schlimmer sind als globale Krankheiten.

Selbstverständlich bin ich weder Virologe noch Experte für Oprah-Bewertungen oder Elons Twitter-Account; es handelt sich hierbei also eher um Schimpftiraden als um maßgebliche Schlussfolgerungen, dennoch beginne ich (wie auch viele von Ihnen), an dieser „interessanten“ Welt um mich herum zu zweifeln.

Eindeutig Wahnsinn

Weniger debattenfähig sind hingehen das augenscheinliche aber von den Medien ignorierte Desaster des Weltfinanzsystems und die hierbei ausschlaggebenden Verzerrungen (d.h. Lügen), was man deutlich am Beispiel des Verbraucherpreisindex (CPI) – jener skurrilen Inflationsmessgröße – sehen kann.

Allein die Tatsache, dass wir Aktienmarkt-Allzeithochs haben, während globale Wirtschaften, BIP, Beschäftigungszahlen sowie soziale Bedingungen vor dem Hintergrund eines weltweiten Shutdown neue Tiefststände markieren, sollte wirklich jeden zum Grübeln bringen – auch diejenigen, denen „freier Marktkapitalismus“ kein Begriff ist.

Tod der Freien Märkte

Das liegt daran, dass es so etwas wie freie, kapitalistische Marktwirtschaft gar nicht gibt. Zumindest nicht in einer Welt, wo Zentralbanken und acht maßgebende Geschäftsbanken sowie eine oder zwei globale „Institutionen“ (als Tipp: IWF und Weltbank) fast jeden Aspekt natürlicher Angebots- und Nachfragekräfte (für die wir und Adam Smith einst schwärmten) voll und ganz übernommen und verzerrt haben.

Falls Sie jetzt denken, dass solche Aussagen eher Drama erzeugen als Durchblick: Lassen wir uns jetzt also objektive Fakten durch den Kopf gehen anstatt kontroverse Adjektive und Nomen.

Es würde (wie schon gezeigt wurde) hunderte Seiten benötigen, um eine Kurzdarstellung der unzähligen Möglichkeiten zu liefern, wie Preisfindung an freien Märkten und der natürliche, freie Kapitalismus mittels fiskaler und monetärer Politik globaler Gesetzgeber und Banker gekapert, verzerrt und dann zerstört wurde.

Doch anstatt neue Wortzahl-Rekorde aufzustellen, sollten wir einen kurzen Blick in nur einen der vielen Bereiche dieser schrägen Weltordnung werfen und dort aufzeigen, wie manipuliert die „Preisfindung“ an freien Märkten als auch die Grundlagen der kapitalistischen Marktwirtschaft tatsächlich schon sind.

In einem Satz: Öffnen wir den Vorhang zur einer Bühne der Korruption, die sich auch als COMEX-Terminbörse für Edelmetalle bezeichnet. Und sehen wir selbst…

Anschnallen bitte.

Der COMEX-Terminmarkt – Das Komplexe und (Scheußliche) heruntergebrochen

Für viele ist die COMEX-Terminbörse ein grusliger, mysteriöser Ort, ja ein fast fremdes Universum.

Und sie ist zugegebenermaßen auch ein sehr komplexer Ort – mit all den Handelspapieren, Akteuren, Strategien und verschiedenen Ebenen. Zu komplex jedenfalls, um an dieser Stelle alles aufzudröseln.

Ganz grundlegend betrachtet ist die COMEX-Terminbörse jedoch ein Ort, an dem Papierkontrakte gehandelt werden, die eigentlich physische Güter repräsentieren (von Soja bis Gold).

In einer normalen Welt lässt sich am COMEX-Terminmarkt beispielsweise ein Kontrakt über den Kauf eines Pakets Getreide handeln. Auf diesem Weg können feste (d.h. vertraglich fixierte) Preise gewährleistet und Preisschwankungen am Markt vermieden werden.

Wenn ein solcher Kontrakt (für Getreide, Metalle oder aber Schweinebäuche) kurz vor seinem Verfall bzw. Auslaufdatum steht, kann der Halter des Kontrakts entweder die Auslieferung des vertraglich vereinbarten Rohstoffs beantragen oder diesen „überrollen“ bzw. die Laufzeit über einen bestimmten Zeitraum ausweiten, wobei die tatsächliche Lieferung verschoben wird.

Schön schlicht, oder?

Schlicht zu manipuliert

Sobald die Börse (dank junger kreativer Hitzköpfe wie Leo Melamed und Alan Greenspan) nun auch den Einsatz von Finanzhebeln duldet, wird diese Schlichtheit deutlich komplexer. Diese einfachen Kontrakte dürfen also in einem Verhältnis von 100:1 bis 300:1 gehebelt werden.

Kurz: deutlich mehr Kontrakte als dagegenstehende Güter.

Die Schlichtheit wird weiter verkompliziert, weil die Marktteilnehmer jetzt auch noch die Möglichkeit bekommen, Long- UND Short-Positionen auf die betreffenden Kontrakte abzuschließen – mithilfe von Derivaten, die zugegebenermaßen komplex sind.

Die Schlichtheit wird letztlich dann vollkommen verzerrt und komplex, wenn eine kleine Minderheit extrem finanzstarker Akteure den Kauf und Verkauf dieser Kontrakte größtenteils kontrolliert – und somit auch die Preisfindung.

Kurz formuliert: Die COMEX-Terminbörse ist nicht einfach ein Ort, wo Papierkontrakte gekauft und verkauft werden, sie ist viel mehr ein korrupter Stützpunkt, wo jene Papierkontrakte gehebelt und manipuliert werden und wo die Preise der zugrundeliegenden Güter bestimmt werden.

Wertloses Papier…

Wie wir wissen, ist Papier im Grunde eine ganz dünne und leichte Sache. Thematisch liegen Fiat-Währungen ziemlich nah, denn auch die sind, wie die meisten Papierprodukte, nicht furchtbar werthaltig. Voltaires Gedanke dazu ist berühmt geworden: „Papiergeld kehrt früher oder später zu seinem intrinsischen Wert zurück – Null.“

Doch seitdem Nixon ihm 1971 die Golddeckung stahl, leben wir in einer pausenlos „interessanten“ Ära, in der sich die ewig verrückte Finanzwelt immer nur um das kontinuierlich schwächer werdende Papiergeld dreht.

Zentralbanken und bankrotte Nationen müssen das an sich schwache Papier dementsprechend werthaltig erscheinen lassen. Es werden die verschiedensten komplexen Marktgymnastikübungen vollführt, um die Illusion aufrechtzuerhalten, dass Papier tatsächlich Vermögen ist.