Ronni Stoeferle: 5 Gründe, warum das klassische 60/40-Portfolio Geschichte ist und Gold im Portfolio wichtiger wird

1) Anleihen sind nicht mehr das antifragile Portfolio-Fundament

2022 war für Anleihen bisher ein höchst unerfreuliches Jahr. Im Jahresverlauf gaben etwa die 30-jährigen US-Treasuries rund 45%, die 10-jährigen rund 18% und die deutschen Bundesanleihen rund 19% ab. Eine unserer zentralen Thesen der In Gold We Trust-Reporte der vergangenen Jahre dürfte sich nun bewahrheiten: (Staats-)Anleihen sind nicht mehr das antifragile Portfolio-Fundament, das sie in den letzten 40 Jahren waren.

Besonders kräftig sind die Kurseinbußen naturgemäß bei besonders langläufigen Anleihen. Die zweite der beiden bisher emittierten 100-jährigen österreichischen Staatsanleihen war bislang alles andere als ein gutes Geschäft. Sie wurde 2020 mit einem Kupon von mickrigen 0,850% und einer Emissionsrendite von 0,880% aufgelegt. Diese Anleihe mit einem Volumen von 2 Mrd. EUR war bei ihrer Emission 12fach (!!!) überzeichnet, was den Finanzminister ziemlich glücklich gestimmt haben muss. Die Anleger schauen bei einer Inflationsrate von mittlerweile mehr als 10,0 Prozent allerdings durch die Finger. Der Kursverlust seit der Emission beträgt mittlerweile rund 62%, vom Zwischenhoch im Herbst 2020 aus gerechnet beträgt das Minus sogar rund 70%. Die Chartentwicklung erinnert eher einem volatilen Junior-Miner als an angeblich sichere Staatsanleihen. Viele Anleger mussten also schmerzhaft lernen, was Duration-Risiko in der Praxis bedeutet.

2) Die negative Korrelation von Aktien und Anleihen ist ein Mythos

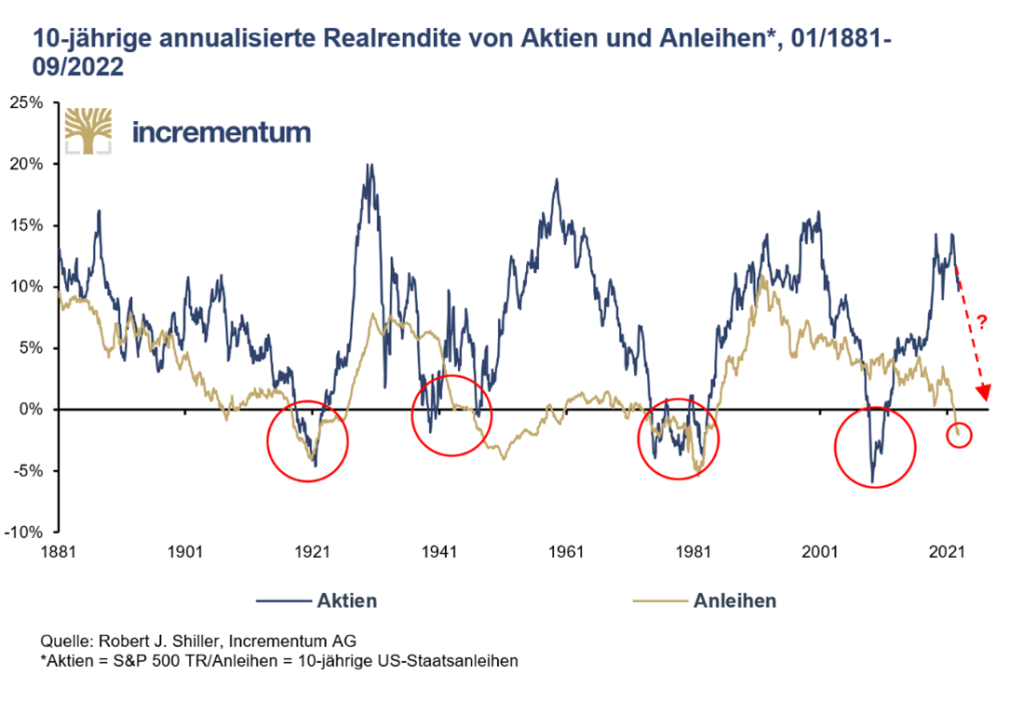

Die Zahlenkombination 60/40 galt für lange Zeit als eine unumstößliche Gewissheit, fast schon als heiliger Gral des Asset-Managements. Ein Portfolio mit einem 60%-Anteil Aktien und einem 40%-Anteil Anleihen würde den Anspruch auf Kapitalzuwachs mit überschaubarem Risiko sicherstellen. Doch was als ewige Wahrheit galt, entpuppt sich bei näherem Hinsehen als vermögensbedrohender Mythos. Der folgende Chart zeigt den Verlauf der 10-jährigen annualisierten Realrendite von Aktien (S&P 500 TR) und Anleihen (10-jährige US-Treasuries) in den vergangenen 140 Jahren.

Bemerkenswert ist, dass die Renditen größtenteils symmetrisch verlaufen, was auf eine längerfristig positive Korrelation der beiden Assetklassen schließen lässt. Doch während Aktien noch immer eine hohe Rendite erzielen, befindet sich die annualisierte Realrendite für Anleihen das erste Mal seit knapp 40 Jahren im negativen Bereich.

In den vergangenen 140 Jahren rutschte die Aktienrendite erst viermal in negatives Terrain. Auslöser waren die beiden Weltkriege, die Stagflation in den 1970er-Jahren und die Finanzkrise 2007/08. Und jedes Mal, bevor die langjährige Rendite einbrach, befand sich der Aktienmarkt zuvor in einer Phase der Euphorie, gekennzeichnet durch eine annualisierte Rendite von teilweise weit über 10%.

Die negative Korrelation ist jedoch langfristig betrachtet eher die Ausnahme als die Regel. So war die Korrelation zwischen Aktien und Anleihen in den USA in 70 der letzten 100 Jahre leicht positiv. Ausschlaggebend für die negative Korrelation in den letzten 30 Jahren war in erster Linie der geringe Inflationsdruck bzw. die abnehmende Inflationsvolatilität im Zuge der „Great Moderation“.

3) Die positive Korrelation von Anleihen und Aktien ist zum Problem geworden

Was sind nun eigentlich die Konsequenzen, z. B. für gemischte Portfolios oder „Risk-Parity“-Anlagestrategien, wenn die positive Korrelation zwischen Aktien und Anleihen weiter anhält? Aktien-Anleihen-Korrelationsregimes sind lange Zeit stabil, können sich aber – meist als Reaktion auf höhere Inflationsraten – rasch umkehren. Das Gros der heutigen Marktteilnehmer kann sich die Auswirkungen einer möglichen Umkehr der Korrelation kaum vorstellen, denn viele Anlagekonzepte bauen auf einer geringen bzw. negativen Korrelation zwischen den beiden Hauptanlageklassen auf.

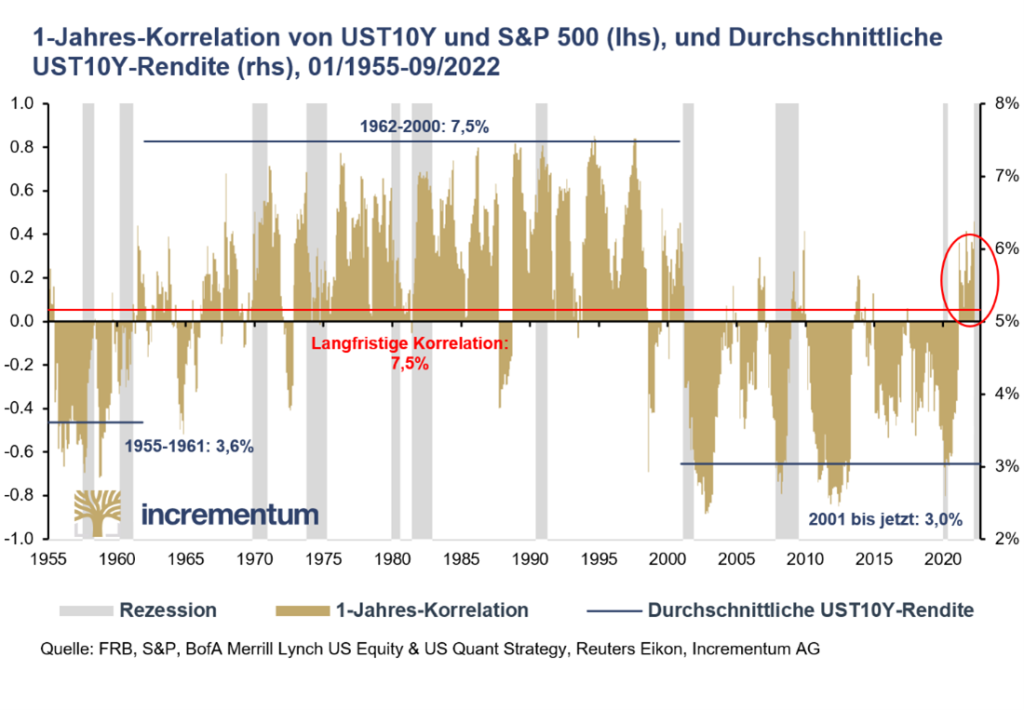

Der nachfolgende Chart zeigt die einjährige rollierende Korrelation zwischen 10-jährigen US-Staatsanleihen und dem S&P 500 sowie die durchschnittliche Rendite der 10-jährigen Treasuries.

Man erkennt klar, dass die 1-Jahres-Korrelation zuletzt in positives Terrain gedreht ist. Seit 1955 beträgt der Korrelationskoeffizient zwischen Aktien und Anleihen in den USA rund -0,033, was beim Betrachten der gesamten Periode darauf hindeutet, dass praktisch eine Unkorreliertheit der beiden Asset-Klassen vorliegt. Wenn man sich hingegen einzelne Zeitabschnitte ansieht, stellt man fest, dass sich Aktien und Anleihen eher in Ausnahmefällen unkorreliert zeigten. Zwischen 1960 und 2000, wo über weite Strecken hohe (Nominal-)Zinsen das Marktgeschehen beeinflussten, lag der Korrelationskoeffizient meist über 0,2, während er im Umfeld niedriger Inflation und Zinsen meist unter -0,2 lag. Derzeit beeinflusst die Inflation die Korrelationseigenschaften somit wieder positiv, was vermutlich für hitzige Diskussionen bei Asset-Allokationsausschüssen und schlaflose Nächte bei Portfoliomanagern sorgt.

4) Die Lage an den Anleihemärkte könnte bald prekär werden

In den USA ist die Nachfrage nach US-Treasuries von der Federal Reserve, US-Banken und ausländischen Institutionen zum ersten Mal seit zumindest 10 Jahren jeweils negativ. Dieser Nachfragekollaps vollzieht sich, während das US-Defizit im Ende September zu Ende gegangenen Fiskaljahr 2021/2022 mit 1,4 Billionen USD deutlich größer ausgefallen ist als im Vor-Corona-Fiskaljahr 2018/2019 mit knapp einer Billion USD. Im Zusammenspiel mit den zu erwartenden weiteren Zinserhöhungen und der Fortsetzung des Quantitative Tightenings (QT) sollte den Anleiherenditen weiteren Auftrieb verleihen, zumindest solange, bis die auf ewige Disinflation setzenden Investitionsmodelle und Algorithmen vor dem Zusammenbruch stehen.

Diesseits des Atlantiks ist die Lage sogar deutlich prekärer. Am 28. September griff die Bank of England massiv in den britischen Anleihemarkt ein, um ein Lehman 2.0 zu verhindern. Die stark fallenden Anleihekurse brachten britische Pensionsfonds aufgrund der fälligen Nachschussverpflichtungen in eine schwierige Lage. Zwei Wochen später war die der Intervention geschuldete Entspannung auch schon wieder passé. Die Bank of England hat jedenfalls gezeigt, dass sie im Falle eines systemischen Risikos ihren Straffungskurs zumindest unterbricht.

Diese Intervention ist auch darauf zurückzuführen, dass sich die Marktbewertungsverluste bei Derivaten in Verbindung mit „Liability-Driven Investments“ (LDI) auf über 125 Mrd. GBP belaufen könnten, so eine Schätzung von JP Morgan. Dies entspricht rund 6 % des britischen BIP.

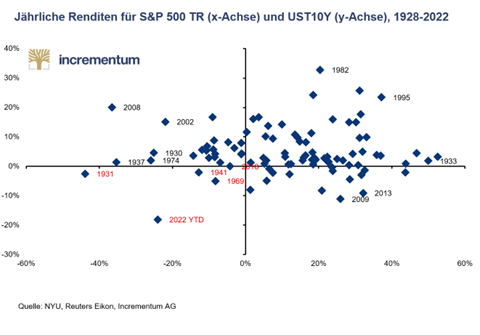

5) Gold als Stabilisator des 60/40-Portfolios

Für einen Großteil der gemischten Portfolios sind gleichzeitig fallende Aktien und Anleihen das absolute Worst-Case-Szenario. In den letzten 90 Jahren gab es allerdings lediglich vier Jahre, in denen sowohl US-Aktien als auch Anleihen im selben Jahr eine negative Jahresperformance auswiesen. Aktuell deutet alles darauf hin, dass 2022 das fünfte Jahr werden könnte.

In zwei der vier bisherigen Fälle, nämlich 1931 und 1969, folgte eine dramatische Abwertung der Währungen gegenüber Gold. 1931 führten die deutlichen Kursverluste bei Aktien und Anleihen zu Roosevelts Abwertung des US-Dollar gegen Gold um 70% drei Jahre später. 1969 dauerte es nur zwei Jahre, bis die USA durch den Nixon-Schock gezwungen waren, den Goldstandard aufzugeben. Was wird dieses Mal passieren? Was genau passieren wird, wissen wir noch nicht. Dass etwas Historisches passieren wird, ist allerdings wahrscheinlich.

Man erkennt, dass die Inflation in all den genannten Fällen eine zentrale Rolle spielte. Denn nicht nur die Vermögen werden durch die Inflation entwertet, sondern auch die Geschäftsmodelle vieler Unternehmen.

Die von uns in den Vorjahren bereits angekündigte Abkopplung zwischen Gold und Anleihen hat sich in den letzten Monaten also vollzogen. Der Bondmarkt und der Goldmarkt senden die gleiche Botschaft: Deflation bzw. Disinflation sind nicht mehr die größte Bedrohung für die Portfolios, Inflation ist die neue Realität.

Eines steht mit Sicherheit fest: Die nun hereinbrechende Stagflation wird man mit einem klassischen 60/40-Portfolio nicht bezwingen können. Nicht nur die historische Performance von Gold, Silber und Rohstoffen in vergangenen Stagflationsphasen sprechen für eine entsprechend höhere Gewichtung dieser Vermögenswerte als unter normalen Umständen. Auch die relative Bewertung von Technologieunternehmen zu Rohstoffproduzenten ist ein Argument für ein antizyklisches Investment in Letztere. Die Marktstrategen der BofA haben in Erwartung der Trendwende frühzeitig den Begriff „FAANG 2.0“ geprägt:

- Fuels

- Aerospace

- Agriculture

- Nuclear and Renewables

- Gold and Metals/Minerals

Fürs Erste mag es überraschend klingen, aber Rezessionen sind für Gold typischerweise ein positives Umfeld. Wie unsere Analysen im In Gold We Trust-Report 2019 gezeigt haben, sind Phasen, in denen an den Märkten und in der Realwirtschaft der Bär dominiert, für Gold bullische Zeiten. Betrachtet man die Performance über den gesamten Rezessionszyklus, so fällt auf, dass Gold in jeder der vier Rezessionsphasen – Phase 1: Eintrittsphase, Phase 2: Inoffizielle Rezession, Phase 3: Offizielle Rezession, Phase 4: Letztes Quartal der Rezession – sowohl in US-Dollar als auch in Euro im Durchschnitt deutliche Preiszuwächse verzeichnen konnte. Aktien – gemessen am S&P 500 – konnten hingegen nur in der Schlussphase der Rezession deutlich zulegen. Damit konnte Gold die Aktienverluste in den Frühphasen der Rezession hervorragend kompensieren. Darüber hinaus fällt auf, dass Gold im Durchschnitt umso stärker performte, je höher die Kursverluste des S&P 500 waren.

Zusammenfassend lässt sich sagen, dass Gold Aktienkursverluste während Rezessionen größtenteils abfedern konnte. Für Anleihen, den klassischen Aktiendiversifikator, sieht es hingegen weniger gut aus. Die hohe Verschuldung, die Zombifizierung der Wirtschaft und die kräftigen Kursverluste der Anleihe als Folge der stark gestiegenen Zinsen schmälern nicht nur das Potenzial von Anleihen als Aktienkorrektiv, sondern berauben Anleihen vollkommen dieser Eigenschaft.

Wenn sich die Beziehung zwischen Aktien und Anleihen nun tatsächlich nachhaltig umkehrt, wäre dem 60/40-Portfolio die Grundlage – nämlich eine negative Korrelation zwischen Aktien und Anleihen – strukturell und damit längerfristig entzogen. Dann würde sich die grundlegende Frage stellen, welches Asset das Zepter von den Treasuries übernimmt. Gold wäre jedenfalls ein heißer Kandidat. Und unserer Meinung nach ist es höchst an der Zeit, diese Frage zu stellen und dementsprechend zu handeln.

About Ronnie Stoeferle

Ronnie Stoeferle

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..