Papiergold-Kursmanipulation – Zum Scheitern manipuliert

Der laufende und offene Betrug bei den Papiergoldkursen des COMEX-Markts zeichnet sich heute so klar ab wie die allgemeine Verzweiflung im Weltfinanzsystem, das sich in Echtzeit auflöst.

Während Risikoanlagen im Kontext vorsätzlich erhöhter Zinsniveaus vorhersehbar in den Baisse-Bereich stolpern, hat es auch bei den Edelmetallen Verluste gegeben, die für Schlagzeilen sorgen.

Welche Gründe das hat, werden wir im Folgenden erklären.

Beobachtungen zum Papiergoldkurs – Die Standardantwort

In den vorangehenden Artikel hatten wir darauf hingewiesen, dass die Edelmetalle in der Regel auf Einbrüche an anderen Märkten „sympathisch“ reagieren“. Im Anschluss daran Gold schießt Gold wieder nach oben. Dieses Muster sahen wir im Oktober 2008 und März 2020.

Darüber hinaus gilt: Eine strenge US-Notenbankpolitik – temporär aber gesichtswahrend – mit Zinssatzerhöhungen und Quantitativen Straffungen sorgt dafür, dass der US-Dollar im globalen Währungsschlachthof noch als relativ stark begutachtet wird.

Und ein relatives Erstarken des USD ist natürlich Gegenwind für Gold.

Erklärungen zum Papiergoldkurs – Die Manipulationsantwort

Doch kommen wir zum tatsächlichen Kern der Angelegenheit, und zwar: Legalisierte Papiergold-Kursmanipulation (d.h. Betrug) am COMEX-Markt, ein Thema, das wir mehr als einmal aufgegriffen hatten – hier und hier.

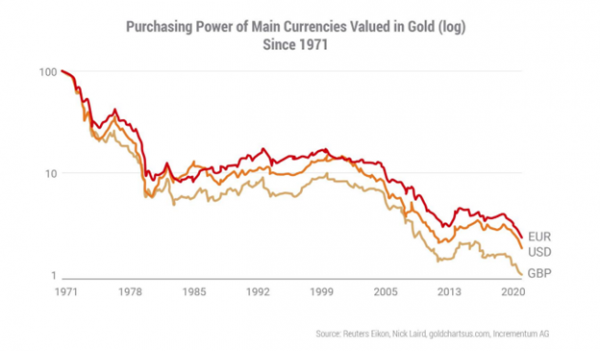

Seit Jahren argumentieren wir offen, dass eine im Grunde längst diskreditierte Fiat-Währung nur durch einen steigenden Goldpreis wirklich in Verlegenheit gebracht werden kann.

In unseren Worten sind steigende Goldpreise ein Stinkefinger gegenüber den entwertenden Währungen, deren sinkende Kaufkraft DIREKTE Folge gescheiterter und unzurechnungsfähiger Geldpolitik der jeweils zuständigen Zentralbanken ist (Stichwort: Mausklick-Billionen).

Oder wie Ronan Manly es prägnanter formulierte: „Gold ist für Zentralbanker das, was Sonne für Vampire ist.“

Und das, liebe Leute, ist genau der Grund, warum die Großbanken (unter Anleitung der BIZ) den Papiergoldkurs vorsätzlich und (wenn mich mein juristischer Hintergrund nicht täuscht) auch in betrügerischer Absicht manipulieren.

Fakten vs. Manipulation

Im ersten Quartal 2022 waren Rekordkäufe bei ETF-Gold, physischem Gold und Zentralbankengold zu beobachten. Selbst der Chef der Commodity-Research-Abteilung von Goldman Sachs gab für dieses Jahr ein Goldpreisziel von 2.400 $ aus.

Stattdessen fiel der Goldpreis, im Umfeld steigender Goldnachfrage.

Hä?

Das erinnert mich an 2008, als es massenhaft zu Hypothekenausfällen kam, während der ABX-Index für Subprime-Hypotheken weiter stieg.

Kurz: Eine Reihe missratener Banken (darunter Morgan Stanley) manipulierte im Hintergrund radikal (und temporär).

Das aktuelle Verhalten der Goldkurse (d.h. surreale Manipulation) steht dem in nichts nach und ist ebenso eine Beleidigung für die natürlichen Kräfte von Angebot & Nachfrage, welche die Zentralbanken seit mehr als einem Jahrzehnt zu vernichten versuchen.

Doch für diese Meister des expliziten Betrugs und des Wall-Street-Sozialismus ist das Spiel bald aus.

Papiergoldkurs & Aus Erster Quelle

Falls Sie befürchten, ich wolle nur irgendwelchen „Goldbugs“ in die Karten spielen, hier vorab einige Bekenntnisse und Fakten zu explizierter Kursmanipulation an den Edelmetallmärkten aus erster Quelle.

Und ich schwöre, so was kann man sich nicht einfach ausdenken – all das ist wirklich so offensichtlich und verfälscht.

In einem kürzlich auf der britischen Nachrichtenseite Reaction erschienenen Artikel benennt der Autor – Peter Hambro, Goldinsider in der 3. Generation (Petropavlovsk, Hambros Bank) – das offene Geheimnis der Goldkursmanipulation überaus konkret und unzweifelhaft.

Auch Folgendes sollte noch erwähnt werden: Peter Hambros gesamte Karriere ist die eines Nachfolgers der Hambros-Bankendynastie – einer Bank, die sich nur allzu gut mit Insider-Intrigen im Umfeld der Edelmetallmärkte und Aktienbörse von London auskennt.

Kurz: Wenn Mr. Hambro über Goldkursmanipulation spricht, sollte man zuhören.

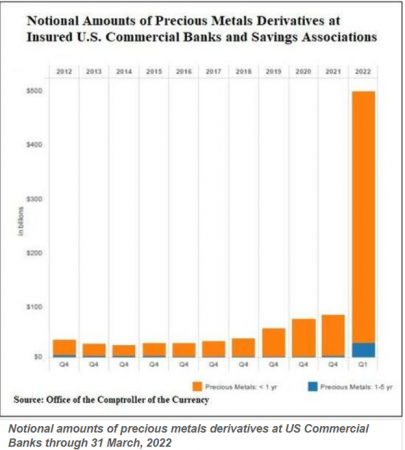

Ein Chart sagt mehr als eine Billion Worte

Gerade für diejenigen, die lieber Fakten haben als menschliche Geständnisse oder „Goldbug-Gejammere“, zeigt der folgende Chart ganz deutlich, in welchem extremen Ausmaß eine handvoll kapitalstarker Banken wie JP Morgan und Citi (mit Zentralbankunterstützung) ein extremes, derivatebasiertes Finanzhebelaufgebot zum „Shorten“ der Papiergoldkurse nutzen können (sprich: der permanente Stiefel im Goldkurs-Nacken):

Der ansteigende Balken rechts außen ist schlicht und ergreifend eine gesicherte Spur vom Tatort.

Wie Hambro anmerkt, gibt es eine lange Tradition der Medien- und Banken-gestützten Falschinformation, die das Ziel hat, die verzweifelten Versuche einer kleinen Anzahl von BIZ-Handlangerbanken wie JP Morgan und Citi zu verdunkeln, die eine freie Marktpreisfindung beim Goldkurs faktisch verhindern sollen.

Auch wenn tausende Long-Kontrakte (also Kauforder) pro Tag über außerbörsliche Terminkontraktmärkte etabliert werden: Wenn allein 7-8 Banken eben jenes Metall unter Einsatz massiver Finanzhebel (siehe steigender Balken rechts) leerverkaufen möchten, dann sind sie faktisch zur Kursbildung in der Lage – und zwar mittels gewollter Manipulation von Derivatekontrakten, zu denen nur eine kleine Anzahl von Banken Zugang hat.

Diese offene aber legalisierte Form des Betrugs wird von der Zentralbank der Zentralbanken gemanaged – sprich von der in der Schweiz ansässigen Bank für Internationalen Zahlungsausgleich.

Wie Hambro jüngst in dem von Ronan Manly veröffentlichten Artikel selbst erklärte:

„[S]eit 2018 folgen die Finanzstabilitätsabteilungen der Zentralbanken dieser Welt den Instruktionen der Bank für Internationalen Zahlungsausgleich (BIZ) zur Kaschierung der Inflationswahrnehmung mittels der Manipulation des Goldmarkts.“

Hambro stellt weiter fest:

Mithilfe der Terminmärkte und dem stillschweigenden Einverständnis der Alchemisten waren die Bullion-Trader – und ja, als ehemaliger stellvertretender Geschäftsführer von Mocatta & Goldsmid, gehöre auch ich dazu – in der Lage, die unerschütterliche Wahrnehmung zu erzeugen, dass Goldunzen, die dem Konto einer Bank oder eines Bullion-Dealers gutgeschrieben wurden, dasselbe seien wie echtes Gold. ‘Und alles wird viel einfacher, mein guter Freund und Kupferstecher! Man braucht es nicht lagern und auch nicht versichern.‘“.

Da haben wir es: Banken verhalten sich schlecht, sehr schlecht.

Auch das ist kein Schocker…

Grünes Licht von Big Brother

Im Wesentlichen sind es 7-8 LBMA-Institutionen, die eine nahezu unbegrenzte Menge synthetischer Papiere erzeugen, welche nicht zugewiesenes (unallocated) Gold repräsentieren (also Gold, das sie nicht wirklich besitzen), um damit am Markt für Papiergold auf sinkende Kurse zu setzen.

Warum?

Auch hier wieder: Weil Zentralbanker, die Landeswährungen billionenweise herbeiklicken und folglich zerstören (seitdem Nixon die Anstandsdame Gold 1971 außer Dienst stellte), furchtbare Angst haben vor einem neutralen und relativ fixen/ raren Geldmetall wie Gold – sprich: echtes Geld.

Und Gold ist in der Tat Geld – der Rest sind nur Schulden und Toilettenpapier, die sich als Währung ausgeben. Zudem ist es den politischen Entscheidungsträgern (oder Zentralkontrolleuren) peinlich, die inflationären Konsequenzen ihre absurden Geldschöpfung einzugestehen; und nichts offenbart die Konsequenzen besser als ein natürlich steigender Goldpreis.

Die Lösung?

Einfach: Über Inflation lügen und den Goldpapierkurs mit Finanzhebeln, Derivaten und dem grünen Licht der BIZ (alias „Big Brother“) manipulieren.

In Rigged to Fail zeige ich, wie Zentralbanker die Anleihemärkte und somit auch die Aktienmärkte manipulieren. Hier zeigen wir, wie dieselben Zentralbanker auch den Goldpreis manipulieren, um einen gescheiterten Währungsmarkt zu verheimlichen.

Und falls Sie zu dieser Farce noch ein schönes Gesicht möchten – dieses hier ist unvergesslich:

Und was ist mit „Don’t Fight the Fed“?

Klar, die meisten von Ihnen dürften sehr verärgert sein, wenngleich kein bisschen überrascht, dass sich solche Machenschaften in aller Öffentlichkeit versteckt halten können.

Und selbst wenn Sie die ganze Zeit schon (oder eben seit jetzt) mit offenen Augen durch die Welt gehen, so werden Sie wahrscheinlich trotzdem sagen: „Toll, danke für die Information, aber wie um alles in der Welt können WIR (oder Gold) gegen alle Zentralbanken ankämpfen?“

Berechtigte Frage.

Wie gesagt, selbst wenn man weiß, dass ein Bulle korrupt ist, ist es nahezu zwecklos, gegen ihn vorzugehen. Stimmt’s?

Das (Schau-)Spiel ist aus

Wir mögen vielleicht etwas abgestumpft und realistisch sein, naiv sind wir deswegen noch lange nicht. Gold wird zuletzt lachen, ein ehrliches Lachen, das über derart korrupte und unehrliche „Politik“ triumphiert.

Während die Zentralbanken zunehmend unter Glaubwürdigkeitsverlust leiden und Anleger immer vertrauter und bewusster mit der Absurdität umgehen, dass man jahrelang belogen wurde von Zentralbankern und MMT-Wichten – die tatsächlich behaupten, eine Schuldenkrise ließe sich durch mehr Schulden lösen, die mit ungedeckt produzierten Billionenbeträgen einfach weiterfinanziert werden – während all das passiert, löst sich eben auch das gesamte System auf.

Da die entstehende Inflationskrise genau aus dieser absurden „Politik“ hervorgeht, werden die Zentralbanker nicht mehr in der Lage sein, die so naheliegenden und lange unterdrückten inflationären Konsequenzen ihrer benebelten Geldpolitik einfach auf einen Virus oder Putin zu schieben.

Auch ihre Lüge von einer bloß „vorübergehenden“ Inflation lässt sich nicht mehr unter’s Volk bringen – eine Tatsache, auf die wir, lange bevor Powell sie eingestehen musste, hingewiesen hatten.

Anders formuliert: Immer mehr Leute kapieren, wie hier betrogen wird.

Mathematik macht deutlich, dass die Ausweitung des breit gefassten Geldangebots (und auch die Ausweitung der Zentralbankenbilanzen von 6 Bill. $ auf 36 Bill. $ in etwas über einem Jahrzehnt) der wahre Grund ist für die Inflation in Ihrer Nachbarschaft und die Entwertung in Ihren Geldbeuteln.

Erste Risse & Letzte Tropfen

Geopolitischer Irrsinn, ermordete Staatschefs, gefeuerte Premierminister, wütende LKW-Fahrer, gestürmte Amtssitze und sri-lankische Demonstranten sind nur die ersten tragischen Risse im Kontext zunehmender sozialer Unruhen, welche aus sinkendem Wohlstand und wachsender Vermögensungleichverteilung hervorgehen; all das sind klassische Symptome und historische Muster für Zeiten, in denen Schuldenkrisen politische Krisen nach sich ziehen, und letzten Endes leider auch mehr zentralstaatliche Kontrollen über unsere Märkte und Leben bringen.

Doch selbst Hambro merkt an, dass letztlich jener Tropfen fallen wird, der das manipulierte Fass zum Überlaufen bringt, und „Tropfen im Wind gelten häufig als Vorzeichen eines nahenden Unwetters, und ich glaube, dass [der Chart oben] genau so einen Tropfen zeigt.“.

Jahre verzerrender, manipulativer und vollkommen leichtsinniger Verschuldungs- und Geldschöpfungspolitik haben die globalen Ökonomien und Währungen geschwächt, nicht stärker gemacht.

Die Waffenfähigmachung des US-Dollars in Folge gescheiterter Sanktionen gegen Putin ist nur ein weiteres Indiz dafür, wie schwach die westlichen Ökonomien geworden sind.

Schwindendes Vertrauen, Steigendes Gold

Nach Jahren verschwenderischer Zentralbankenpolitik geht den sogenannten „entwickelten Wirtschaften“, die heute kaum mehr sind als glorifizierte Bananenrepubliken, Glaubwürdigkeit, Handlungsspielraum und vor allem öffentliches Vertrauen verloren.

Und das ist entscheidend.

Wenn der Glaube an ein System letztlich verloren geht, ist auch dessen Währung verloren.

Wie wir an anderer Stelle schon geschrieben hatten, ist eine exakte zeitliche Bestimmung dieses „endgültigen Vertrauensverlusts“ im Grunde nicht möglich. Allerdings helfen Charts wie der oben gezeigte dabei, Manipulationen aufzuzeigen und somit das unausweichliche Ende des derivatebasierten Betrugs, der zentralisierten Kursstellung und letztendlich auch das Ende des OTC-Kasinos zu beschleunigen.

In der Zwischenzeit öffnet sich bei den gedrückten Edelmetallen gerade ein bemerkenswertes „Kauffenster“; und sobald die Zentralbanken die deflationären Schmerzpunkte bis zur völligen Marktlähmung getriggert haben, wird auch das Chaos zurückkehren – um mit ihm die Geldschöpfung. All das wird die Edelmetallkurse steigen lassen, Fiat-Währungen und Märkte hingegen in die Tiefe und zurück zu den Mittelwerten schicken.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..