Je t’accuse: Anleihe-Killer & andere bösartige Weltzerstörer

Ob Anleihemärkte oder Grenzkriege, die Welt kippt konsequent und objektiv in Richtung Katastrophe. Viele von uns wissen das. Doch was kann man tun?

Das jüngste Fiasko

Wenn ich allein zurückschaue auf die jüngsten, restlos vorhersagbaren und verschwendeten Stunden, Tage und Wochen an den globalen Schuldenmärkten im Allgemeinen und den US-Treasury-Märkten sowie Bankensystemen im Besonderen, dann sprengen jene Milliarden und Billionen, die durch Ernstfall-Swap-Lines, Diskontfenster und defekten Finanzsysteme spritzen und schwappen, jegliches Vorstellungsvermögen.

Seit zwei Jahren verbreiten wir konsequent Alarmstimmung wegen des Anleihemarkts. Denn „der Bondmarkt ist DAS Ding“; ein defekter Bondmarkt würde die Aktienmärkte in die Implosion treiben und bei den Entscheidungsträgern, die diese Krise verursachten, sofort mehr Zentralsteuerung auf den Plan rufen.

Anleihemarktdesaster: Schuld so klar ersichtlich, Zuständigkeit gewissenhaft verdrängt

Und jetzt erleben wir, wie auf Zuruf, eine erneute Krise am Anleihemarkt – aber auch wieder die hektische Geschäftigkeit der Schuldigen beim Zurechtrücken der Liegestühle, die an Deck ihrer buchstäblich selbstkonstruierten Finanz-Titanic ins Schlittern geraten sind.

Mein Kollege Egon von Greyerz mahnt seit Jahren Folgendes an (zuletzt im Januar – siehe Minute 12:18 unter diesem Link): Wenn bestimmte Dominosteine fallen (klare Signale dafür sind die Repo-Märkte 2019, die Staatsanleihemarkteinbrüche 2020 und die Implosion des britischen Gilt-Markts), dann sind im nächsten Schritt die Banken dran.

Diese totalen Anleiheimplosionen waren in keinster Weise Zufälle, Schwarze Schwäne oder Markt-Verirrungen.

Jedes dieser Kredit-Domino-Ereignisse ist direkte und klar ersichtliche Folge des Wirkens geschichtsblinder, machtbefriedrigter, ökonomisch unbedarfter und mathematik-trotzender Finanzentscheidungsträger (links wie rechts, blau, rot, lila oder pink), die uns mit Erfolg seit Jahren erzählen, eine Schuldenkatastrophe (ca. 2008) ließe sich mit Neuschulden lösen, welche schließlich im Fed-Hauptquartier durch verdammtes Mausklickgeld gegenfinanziert wurden.

Natürlich war diese Lösung/ Politik eindeutig absurd und zudem ein völlig verlogener Trick, um Zeit zu schinden, Macht zu konsolidieren und um den Weg zu ebnen für sinkenden (nicht wachsenden) Wohlstand, Freiheit und Transparenz.

Doch wie einst Goebbels im kurz vor der Implosion stehenden Berlin sagte: „[J]e größer die Lüge, desto leichter wird sie geglaubt.“

Falls Zweifel daran bestehen, dann denken Sie nur an Janet Yellens stümperhafte Unkenntnis, die sie beim letzten Auftritt vor dem US-Senat an den Tag legte.

Sie hat buchstäblich keinen blassen Schimmer von den Zahlen ihres eigenen Finanzministeriums oder den Gefahren der tickenden US-Defizit-Zeitbombe.

Doch Yellen ist nicht die einzige.

Wie hatten Muster aufgezeigt, die von Greenspan bis Biden, Draghi bis Johnson, Lagarde bis Kuroda und von Neuman bis SBF reichen und deutlich machen, dass die Finanzwelt voller mentaler Zwerge steckt, die sich als Finanzgiganten ausgeben.

Eine neue Banalität, ein Neues Böse

In unserem „Neuen Normalzustand“ nach 2008 leben wir mit Finanzdaten und Zahlen, die in der Tat so hoch und so schlimm sind, dass „Billionensummen“ inzwischen fast „banal“ geworden sind, so wie einst die zerstörten Leben im 2. Weltkrieg zur „Banalität“ wurden – ein Wort übrigens, das Hannah Arendt in ihrer Beschreibung des Holocaust verwendet, der zweifelsohne ein Nieselregen des Wahnsinns war, in dem sich große Teile der Bevölkerung an die „Banalität des Bösen“ gewöhnten.

Die Banalität ist hier jedoch eine andere. Eine andere Form des Wahnsinns in einem ansonsten so langweiligen und scheinbar gutartigen (aber enorm folgenschweren) Bereich wie dem US-Staatsanleihemarkt.

Wie unten gezeigt wird, sind wir heute in der Tat andauernd einer Banalisierung des ökonomisch Bösen ausgesetzt – einer Verschwendung, die derartig groß ist, dass wir unweigerlich in eine Finanzkrise driften, die unausweichliche Konsequenzen für das menschliche Leben hat und politische Auflösungserscheinungen/ Rückentwicklungen mit sich bringt.

Nun gut, werfen wir einen Blick auf jene „langweiligen“ Anleihemärkte, analysieren wir den Wald und auch die Bäume jener epischen Katastrophe, die ganz „banal“ vor unseren müden Augen abläuft.

Außerordentliche Anleiherisiken versteckt auf freiem Feld

Wie ich kürzlich festgestellt hatte, ist es in der Tat höchst verunsichernd, wenn die wichtigste Anleihe im globalen Finanzsystem – die 1.) als Maßstab für Bankensicherheit und Liquiditätssituation fungiert 2.) als Sicherheit für die Derivatemärkte dient und 3.) von den Nationalstaaten dieser Welt als Reserveanlage (> 7 Billionen $) gehalten wird – plötzlich an Glanz, Autorität und Glaubwürdigkeit verliert.

Kurzum: Die US-Staatsanleihe ist fundamental.

Doch leider vertraut dieser fundamentalen Staatsanleihe niemand mehr, nachdem sie jahrelang untragbare Schuldenstände deckte und US-Inflation in die ganze Welt exportierte.

Tatsächlich gilt Uncle Sams berühmt-berüchtigter Schuldtitel heute kaum mehr als „risikofreies Renditeversprechen“ und ist, objektiv betrachtet, zu einem Symbol für „renditefreies Risiko“ verkommen.

Kaum zu glauben?

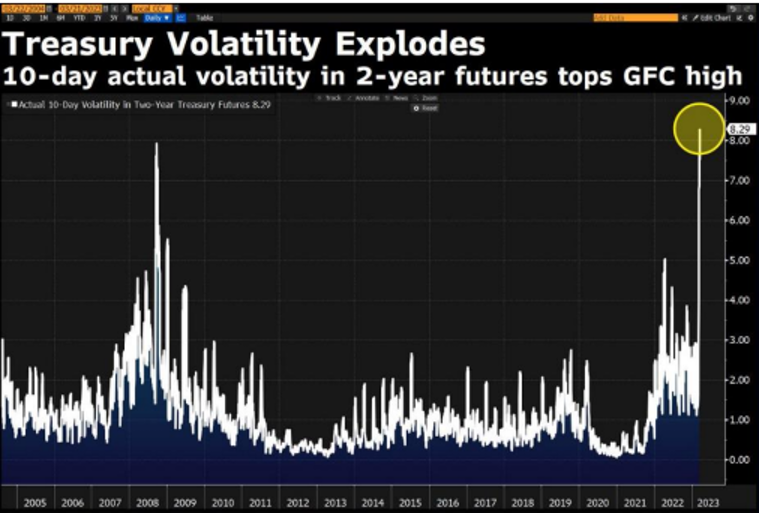

Volatil wie nie zuvor

Schauen wir uns einfach an, was es mit dieser beispiellosen Volatilität an den UST-Märkten (so oft vorhergesagt/ angemahnt) in den letzten Tagen auf sich hatte.

So versank letzte Woche die Liquidität am US-Staatsanleihemarkt (übrigens auch bei deutschen Bundesanleihen) wie ein Felsbrocken im Meer, mit Welleneffekten, die auf der ganzen Welt zu spüren waren.

Am Montag fiel die Rendite für 2-jährige UST innerhalb eines Handelstags dann auf Stände, die es seit 1987 nicht mehr gegeben hatte.

Am Dienstag und Mittwoch überstieg die Volatilität im Tageshandel schließlich die während der Großen Finanzkrise von 2008 erreichten Stände.

Aber das war noch nicht der eigentliche Rekordbruch. Bei weitem nicht.

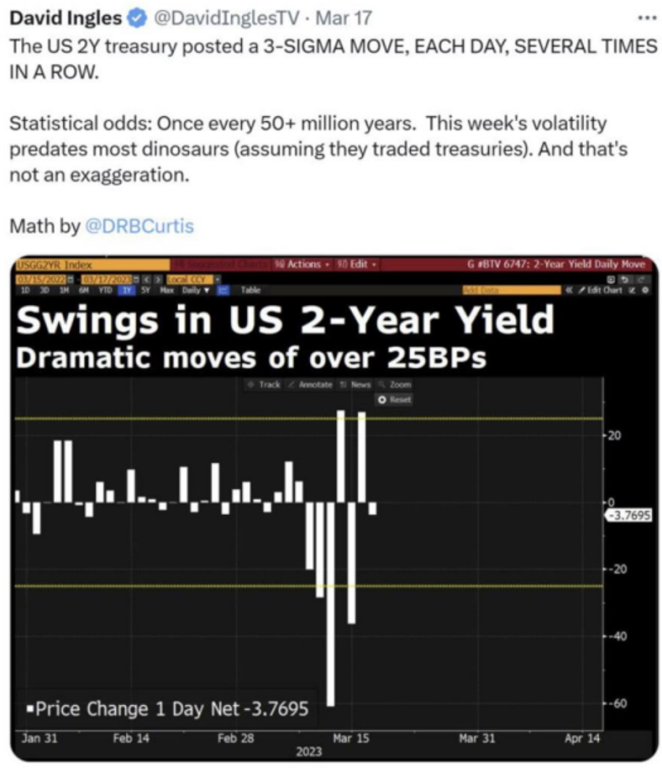

Wie David Ingles von Bloomsberg meldete, habe sich die extreme Volatilität und die Renditeentwicklung der 2-jährigen US-Staatsanleihe vergangene Woche im Bereich von 3 Standardabweichungen (3 Sigma) bewegt. Etwas, das nach Aussage von MIT-Mathematikern statistisch nur einmal alle 50 Millionen Jahre vorkommen sollte.

Hmmm.

Uh-oh?

Etwas Großes ist gerade zersprungen

Doch abgesehen von all diesen „statistisch höchst unwahrscheinlichen Schocks“ hatten wir und andere mathematischen Realisten das gesamte Jahr 2022 über mit Nachdruck darauf hingewiesen, dass der Anleihemarkt der echte Indikator sei, dem man folgen und vertrauen sollte, nicht aber den Zentralbanken.

Wir hatten ebenfalls erklärt, dass es diesen Anleihemarkt, der durch das Volcker-verliebte Ego Powells und dessen Leitzinserhöhungen unter Druck geraten war, irgendwann schlichtweg „zerreißen“ werde. Und wie es ihn zerrissen hat, Junge, Junge…

Ozeane aus währungsvernichtender Liquidität im Anmarsch

Schließlich hatten wir auch auf Folgendes hingewiesen: Platzt der Anleihemarkt, bräuchte es letztlich Ozeane aus Neuliquidität, um zu verhindern, dass die Volatilität am US-Staatsanleihemarkt auch das globale Bankenwesen, die Devisenmärkte (FX) als auch die Anleihe- und Risikoanlagemärkte kollabieren lässt.

Das ist übrigens keiner präzisen Marktprognose geschuldet oder irgendeinem magischen Tarotkartenstapel hier in unserer Züricher Geschäftsstelle.

Nein.

Es war leicht abzusehen, weil wir grundlegende Mathematik, Geschichte und gesunden Menschenverstand respektieren – drei Kompetenzen also, die die politischen Entscheidungsträger der ganzen Welt am liebsten „gecancelt“ sähen.

Kurzum: Der Bondmarkt ist präziser, ehrlicher und berechenbarer als Entscheidungsträger wie Powell bzw. am Steuer schlafende Führungspersönlichkeiten wie Biden, die (zwecks unkomplizierter, vorausgeplanter Manipulation) in hohe Ämter gehievt worden.

Oder noch einfacher formuliert: Den Anleihemarkt hat es deshalb zerrissen, weil alle Blasen stets und unweigerlich immer dasselbe machen. Sie platzen.

Und wie wir kürzlich gewarnt hatten: Die Währungsblase ist immer die letzte Blase, bei der das passiert.

Betrunken am Steuer: Was kommt als Nächstes?

Also: Was werden die zwerggeistigen, berauscht steuernden, QE-süchtigen Zentralplaner als Nächstes tun?

Welche „Lösung“ haben sie dafür, dass die Anleihevolatilität von ihren keynesianischen Petrischalen im Hyper-MMT-Experiment übergesprungen ist und sich jetzt ausbreitet?

Traurigerweise liegt hier ein Muster vor, das wir bestens aus der Geschichte kennen und das ich letzten Sommer akribisch in Frankfurt behandelt hatte… Siehe hier.

Hemingway brachte es am besten auf den Punkt: Inflation, Währungsvernichtung & Krieg

Anstatt leeren Politikerworten zu folgen oder dem Finanz-Bias von Hedgefondsmanagern oder gar irgendwelchen „Endlosvorträgen“ von Schweizer Gold-Nervensägen, gehen wir lieber zu Papa Hemingway, der nie angewandte Mathematik studierte oder ein Regierungsamt anstrebte.

„Das erste Allheilmittel schlecht verwalteter Nationen ist Währungsinflation. Das zweite ist Krieg. Beide bringen vorläufig Wohlstand; beide bringen dauerhaft Ruin. Aber beide sind Zufluchtsort für politische wie ökonomische Opportunisten.“ / Ernest Hemingway

Da haben wir’s. Die aktuelle und zukünftige Ausrichtung unter den politischen wie ökonomischen Opportunisten lässt sich wie folgt herunterbrechen: Währungsentwertung, Inflation und Krieg.

Diese sensationelle Prognose ist umso greifbarer, weil wir sie buchstäblich gerade selbst miterleben.

Powell sagte uns, die Inflation sei „vorübergehend“. Das war kein Fehler; es war eine Lüge.

Wie ich in zahllosen Interviews und Artikeln beschrieben hatte, brauchen alle heillos überschuldeten Nationen Inflation (und negative Realzinsen), um ihre Verschuldung wegzuinflationieren.

Powell hatte gehofft, er könne die tatsächliche Inflation falsch darstellen UND in der Öffentlichkeit den Kampf gegen sie simulieren.

Eigentliches Ziel der Zinserhöhungen von 2022 war nicht die Inflation (die Powell ja braucht), sondern die Möglichkeit, überhaupt etwas kürzen zu können, sobald die Rezession, die er im selben Jahr sogar noch umdefiniert hatte, nicht mehr von der Hand zu weisen sei.

Mit den Leitzinserhöhungen hätte er etwas gehabt, das er erst aussetzen und später (in der Rezession von morgen) auch hätte kürzen können.

Und diese Rezession, liebe Leute, kommt gerade mit Höchstgeschwindigkeit auf uns zugerast.

Wovon Sie ausgehen können: Mehr magisches Geld

Fakt ist: Historisch betrachtet, ist es noch keiner Nationen gelungen, eine Rezession mit Währungsstärke und hohen Zinsen zu bekämpfen; zugleich schreit unser heutiger Anleihemarkt buchstäblich nach Liquidität in Billionenhöhe. Um also zu verhindern, dass die Welt von einer Echtzeitkrise am Anleihemarkt in die globale Depression gestürzt wird, gibt in den kommenden Monaten und Jahren keine Alternative zu MEHR magischer, unmittelbarer und komplett künstlicher Liquidität.

Kurzum: Sie können von mehr Mausklick-Billionen und mehr inhärent inflationären (und folglich währungsvernichtenden) QE- oder QE-ähnlichen Programmen durch die Hintertür ausgehen (d.h. Repo-Spielereien, Bank-Bailouts/ins, Diskontfensterkrediten, Cash Swaps etc.).

Wovon Sie noch ausgehen können: Mehr Zentralsteuerung

Genauso wichtig und genauso oft als Warnung formuliert: Man sollte sich auf mehr Zentralsteuerung einstellen. Offensichtlichstes Beispiel dafür ist natürlich der clevere Wolf im Schafspelz alias Zentralbankendigitalwährungen (CBDC), dessen schonungsloses und widerliches Wesen ich in nüchternem Detail schon beschrieben hatte.

Wie schon Sam Bankman-Fried, Bernie Madoff oder andere unzählige, namenlose Bad-Banker und langfingrige Abzocker werden auch die USA und die US Federal Reserve nicht fähig sein, dem Diebstahl von Kundengeldern zu widerstehen – nämlich dem Geld der eigenen Bevölkerung.

CBDC sind der Türöffner für jenen verlockenden Zeitpunkt, an dem eine „Krise“ tatsächlich eingetreten ist und die Regierung, im Namen der nationalen Sicherheit, einfach „ein bisschen von Ihrem Geld“ nehmen muss, um Sie und die Nation zu retten.

Gäbe es einen einfacheren Weg, dies zu tun, als per Direktzugriff auf Ihre CBDC?

Wenn man anfängt, wie ein korrupter Politiker oder ein hoffnungslos bankrotter Fondsmanager zu denken, dann fällt es leichter, die wahren Motive und Narrative und die Anbahnung/ den Aufbau von CBDC zu erkennen, zu verfolgen und vorherzusagen.

Und dann bleibt natürlich noch Hemingways andere Warnung: Krieg.

Freiheit bringen oder nur noch Kriegsstaat sein?

Seltsamerweise kenne ich genauso viele Militärveteranen wie Wall-Street-Supermänner, und offen gesagt haben die meisten meiner Mentoren Kämpfe von Vietnam bis Afghanistan miterlebt.

Soldaten sind nicht nur meine Lieblingsmentoren, sie sind auch meine Lieblingsmenschen. Sie machen die eigentliche Arbeit und tragen das größte Risiko.

Viele von ihnen, durch und durch patriotisch gesinnt, haben begonnen, in Frage zu stellen, was zum Teufel die USA von Bagdad bis Kabul, von Damaskus bis zum Golf von Sidra eigentlich zu Stande gebracht haben.

Freiheit? Demokratie? Jene schwer zu fassenden Massenvernichtungswaffen (WMD)?

Doch es war nie ihre Schuld – sie waren Löwen, angeführt von Eseln.

Jetzt führen andere Esel einen weiteren, klaren US-Stellvertreterkrieg in der Ukraine, im korruptesten Land Europas, in einem Grenzkrieg zwischen zwei Autokraten. Natürlich sehen viele das ganz anders. Und das ist auch vollkommen in Ordnung so.

Unsere eigene Grenze zu Mexiko steht unterdessen weit offen für die unsichtbaren Armeen todbringender Drogen, die unsere Städte von innen heraus zerstören, während Selenskyj Steuermilliarden der USA und des Westens einfordert, um weiter an seinem Schwindelbild (und dem der westlichen Medien) eines George Washington 2.0 zu basteln.

Er bekommt dafür stehenden Applaus von unseren Politikern, die ihrerseits dafür 2 Minuten Twitter-Ruhm bekommen und einen Fototermin als „wahre Freunde der Freiheit“ und der sozialen Gerechtigkeit, obschon die meisten von ihnen keinen blassen Schimmer haben von der undurchsichtigen Geschichte hinter Selenskyjs suspektem Aufstieg zur Macht, oder überhaupt der Verortung der Ukraine auf einer Landkarte.

Von daher, ja – Hemingway hatte Recht. Wir können von mehr Währungsentwertung, Krieg und Inflation ausgehen.

Wandel wird von UNS kommen, nicht von „ihnen“

Ich sage meinen Kindern, sie sollen keine Opfer sein. Ich sage ihnen, sie sollen nicht nur mit Problemen zu mir kommen, sondern mit Problemen und Lösungen.

Meine eben mitschwingende Frustration (Tiraden?) ist also nicht genug. Wir brauchen Lösungen. Wir brauchen informierte Visionen, demütige Weisheit, eine offene Debatte (erinnern Sie sich noch an die schlaueren Tage von Vidal vs. Buckley?) und einen Plan.

Gold ist ganz klar ein Lösungsansatz mit Blick auf die Währungsentwertung und die inflationären Wellen, die von unserem kaputten Anleihemärkten ausgehen.

Schön und gut.

Wir müssen uns aber auch gegen die Untätigkeit wehren, die von echtem Zynismus ausgeht.

Die Unmengen an Adam Neumans, Sam Bankman Frieds, Bernie Madoffs, unfähigen Zentralbankern, überbezahlten Geschäftsbankern, geführten Führern mit niedrigem IQ und komisch-peinlichen Medienplattformen, die von Außenseitern von Russell Brand bis Bret Weinstein entlarvt werden, können uns informiert halten und gleichzeitig doch abstumpfen.

Helden im Verborgenen

Von den Schlagzeilen unserer öffentlichen Figuren und ihren Fehlschlägen einmal abgesehen, sind wir mehrheitlich von Helden umgeben, die meist unsichtbar bleiben.

Hier gibt es großartige Menschen, Giganten der Integrität, die sich für das Gute einsetzen, ob sie nun Baguettes verkaufen oder Karies behandeln, ob sie sich als Alleinerziehende durchschlagen, medizinische Wunder vollbringen oder Baseballtrainer sind.

Von den Polo-Feldern bis zu den Ghettos: Ich glaube nach wie vor daran, dass die meisten Menschen Gutes tun wollen und die intuitive Vorstellung, dass sie morgen eine bessere Version ihrer selbst sein können als sie es gestern waren, nicht aufgegeben haben.

JFK sagte 1963, nur Wochen vor seiner Ermordung (Coup), Folgendes:

„Denn letztendlich haben wir alle etwas ganz Grundlegendes gemeinsam. Wir alle bewohnen diesen kleinen Planeten. Wir alle atmen dieselbe Luft. Wir alle sorgen uns um die Zukunft unserer Kinder. Und wir alle sind sterblich.“

Und ja, es gibt vieles, das uns trennt – aber auch so viel mehr, das uns vereint.

Es gibt massive kulturelle Unterschiede zwischen Italienern und Briten oder Amerikanern und Nigerianern – und ja, weiß oder schwarz zu sein, hetero oder schwul, reich oder arm, links oder rechts, gebildet oder ungebildet, militant oder baumliebend, bedeutet eben auch, dass zwischen uns ganz einzigartige und vielfältige Erfahrungen, Herausforderungen und Grenzen stehen.

Doch trotz aller Hysterie und Selbstzensur, die den toxischen und spaltenden Identitätspolitiken entspringen und sich über sogenannte „Medieninformationsquellen“ und Instagram-Eitelkeiten verbreiten wie Nervengas, beginnen doch immer mehr von uns, diese Tricks zu durchschauen, Tricks, die uns von einer simplen aber zunehmend ignorierten Tatsache ablenken: Wir alle sind Menschen. Und im Grunde will die Mehrheit von uns Gutes tun, sehen und gut sein.

Zu gutgläubig?

Vielleicht.

Je T’Accuse! Ich klage an –

An alle, die aktiv versuchen, persönliche Eitelkeiten, Vermächtnisse, Macht und brüchige Narrative über objektive Wahrheit, Freiheitsstreben und klare Verantwortung und Rechenschaft zu stellen: Wir, die euch anklagen können und durchschauen, sind in der Mehrzahl.

An die Zentralbanker, die glauben, noch beispiellosere Schuldenstände wären die Lösung für eine ohnehin beispiellose wie hausgemachte Schuldenkrise: Ich klage euch an!

An die nicht gewählten Machthaber, die in umweltschädlichen Privatjets in die Schweiz und zurück fliegen, um den Klimawandel zu instrumentalisieren und ihre persönliche Macht und ihren politischen Einfluss zu festigen: Ich klage euch an!

An die Waffenlobbyisten, versteckten Neokonservativen und kriegstreiberischen Esel, die junge Löwen in vermeidbare Kriege führen, indem sie Leute wie Kamala Harris in Krisen schicken, um eine archaische NATO-Story voranzutreiben, anstatt offensiv und aufrichtig nach Friedenslösungen zu suchen: Ich klage euch an!

An die Medienunternehmen, die von parteiischen Vorständen geführt werden, wo überbezahlte, aber unterdurchschnittlich gebildete Souffleure (anstelle der ausgestorbenen investigativen Journalisten) propagandistische politische Narrative liefern anstatt objektive Fakten zu verbreiten (was das Recht der Öffentlichkeit, selbst zu denken und zu handeln, eher beleidigt als nährt): Ich klage euch an!

An all jene, die persönliche Freiheitsrechte im Namen der Sicherheit opfern würden, die über alles lügen – vorübergehende Inflation, die Definition einer Rezession, ehrliche Bewertungsmaßstäbe für Inflation und Arbeitslosigkeit, ja sogar über den wahren Ursprung eines globalen Virus oder die Wirksamkeit ihrer Big-Pharma-“Impfstoffe“: Ich klage euch an!

Und an den Rest von uns: Bleiben Sie auf dem Laufenden, aber bleiben Sie nicht still, hoffnungslos, abgestumpft oder verängstigt!

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..