GOLD & SILBER: DIE ECHTE BEWEGUNG BEGINNT ERST NOCH

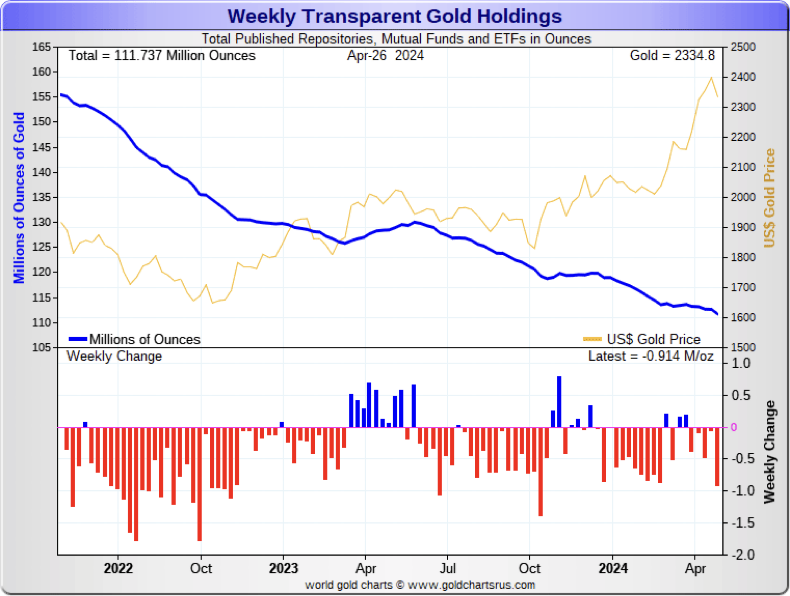

Gold markierte im Oktober 2023 bei knapp über 1.600 US$ sein Tief. Seitdem steigt es. Doch kauft irgendjemand Gold?

Eigentlich nicht, zumindest nicht die normalen Akteure.

In den letzten zwei Jahren, seit Mai 2022, haben Goldlagerstellen, Goldfonds und Gold-ETFs knapp 1.400 Tonnen Gold verloren.

Doch nicht nur die Goldfonds erleben schwache Absatzzahlen, auch die Prägeanstalten, wie die Perth Mint und die US Mint, verkaufen im Vergleich zum Vorjahr bis 96 % weniger Münzen.

Gold weiß eindeutig etwas, das der Markt noch nicht entdeckt hat.

ZINSEN DEUTLICH GESTIEGEN

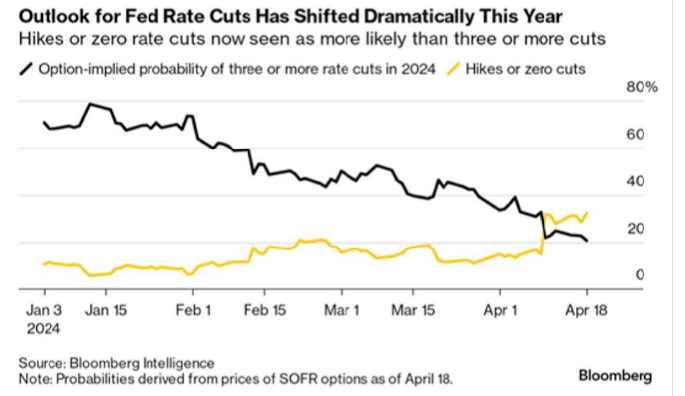

Seit Jahren vertrete ich die Ansicht, dass es keine dauerhaften Zinssenkungen geben wird.

Wie der Chart unten zeigt, hat der 40-Jahre-Abwärtstrend bei den US-Zinssätzen im Jahr 2020 seine Talsohle markiert; seither befinden sich die Zinsen in einem langanhaltenden Aufwärtstrend.

Seit Jahren thematisiere ich das in vielen meiner Artikel. Auch in diesem Interview aus dem Jahr 2022 erkläre ich, dass die Zinssätze die Marke von 10 % übersteigen werden und im kommenden inflationären Umfeld – befeuert durch eskalierende Defizite und Schuldenexplosionen – weit darüber liegen können.

„Die US-Notenbank wird die Zinsen schon niedrig halten!“ – das höre von allen Experten.

Am Ende werden die „Experten“ ihre Meinung ändern und glauben, dass Zinssatzsenkungen nicht mehr kommen werden.

Keine Zentralbank kann die Zinssätze kontrollieren, wenn der betreffende Staat rücksichtslos Schuldscheine emittiert und die eigene Zentralbank zum alleinigen Ankäufer dieser Schulden geworden ist.

PONZI-SYSTEM IM STIL EINER BANANENREPUBLIK

Hier haben wir es mit einem Ponzi-Betrugssystem zu tun, das eigentlich nur von einer Bananenrepublik stammen könnte. Und genau dorthin geht es mit den USA.

Also: Stark steigende Zinsen bei den langlaufenden Anleihen werden auch die kurzfristigen Zinsen in die Höhe treiben.

Und da fängt der Spaß die Panik an.

Niall Ferguson schrieb kürzlich in einem Artikel:

„Jede Großmacht, die mehr für ihren Schuldendienst ausgibt (Zinsleistungen für nationale Schulden) als für die Verteidigung, wird nicht sehr lange groß bleiben. Das traf auf die spanische Habsburgermonarchie, das französische Ancien Régime, das Ottomanische Reich und das Britische Empire zu.“

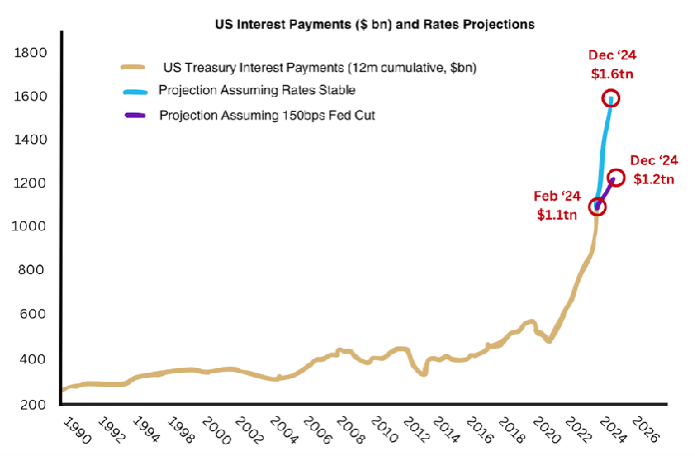

Nach Angaben des Congressional Budget Office (ungefähr:parlamentarische Behörde für Haushaltsangelegenheiten der USA) werden die USA schon Ende 2024 mehr Geld für Zinsen ausgeben als für Verteidigung. Das zeigt der folgende Chart:

Wie so oft möchte auch das CBO keine unbequemen Wahrheiten verkünden.

Der CBO-Prognose zufolge sollen die Zinskosten im Jahr 2034 1,6 Billionen US$ erreicht haben. Wenn man allerdings die Defizittrends hochrechnet und den aktuellen Zins anwendet, werden die annualisierten Zinskosten die Marke von 1,6 Billionen US$ schon Ende 2024 erreicht haben, und nicht erst 2034.

Schauen Sie nur, wie steil die Zinskurve oben verläuft. Sie ist eindeutig EXPONENTIELL.

1980 lag die öffentliche Gesamtverschuldung der USA noch unter einer Billion US$. Heute belaufen sich allein die Zinsen für staatlichen Kredite auf 1,6 Billionen US$.

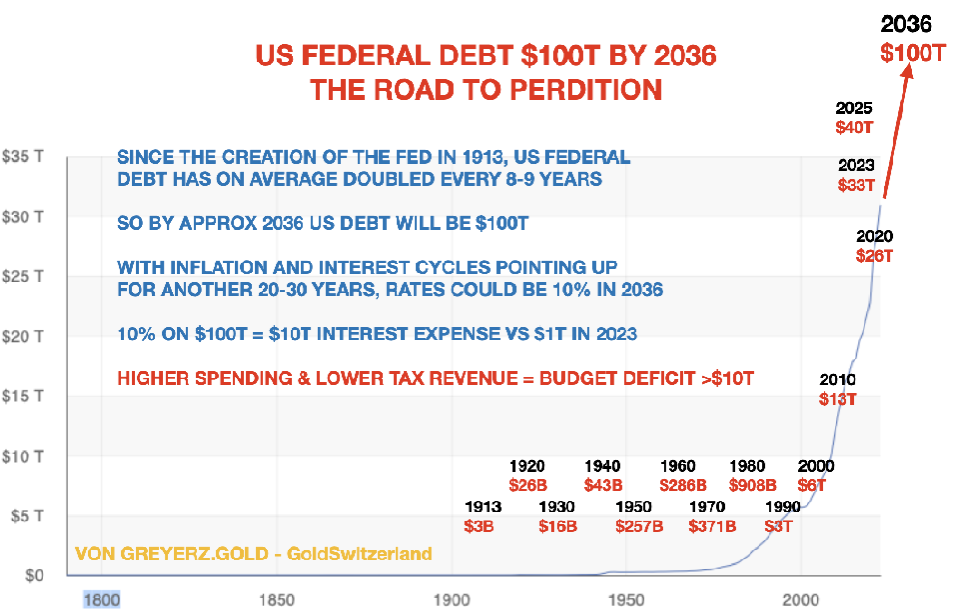

Die heutige Verschuldung von 35 Billionen US$ wird bis 2034 auf 100 Billionen US$ ansteigen.

Wenn man den öffentlichen Verschuldungstrend ab 1980 extrapoliert, wird die Verschuldung im Jahr 2036 die Marke von 100 Billionen US$ erreicht haben, und das ist womöglich noch konservativ.

Angesichts des steigenden Zinstrends (wie oben erklärt) ist ein Zinssatz von 10 % für das Jahr 2036, oder aber früher, nicht unrealistisch. Man sollte nicht vergessen, dass die Zinsen in den 1970er Jahren / frühen 1980er Jahren schon deutlich über 10 % gelegen hatten – bei deutlich niedrigeren Schulden und Defiziten.

US-ANLEIHEN – KAUFEN SIE AUF EIGENE GEFAHR

Analysieren wir jetzt die aktuelle wie zukünftige Lage bei den US-Staatsanleihen (sowie den meisten anderen staatlichen Anleihen):

- Die Schuldenemission wird exponentiell ansteigen.

- Diese Schulden werden nie zurückgezahlt werden. Bestenfalls gibt es eine Stundung, wahrscheinlicher ist aber Zahlungsausfall.

- Der Wert der Währung wird abstürzen.

HYPERINFLATION KOMMT

Wohin geht es also?

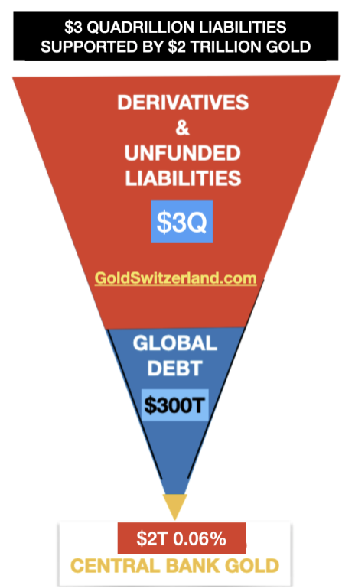

Höchstwahrscheinlich stehen wir vor einer inflationären Periode, die möglicherweise zu Hyperinflation führen wird. Allein in diesem Jahrhundert hat sich die globale Gesamtverschuldung vervierfacht – von 80 Billionen US$ auf 350 Billionen US$. Hinzu kommt eine Derivate-Berg von über zwei Billiarden US$ und ungedeckte Verbindlichkeiten. Daraus ergibt sich ein Gesamtbetrag, der drei Billiarden US$ übersteigen wird.

Die Zentralbanken werden versuchen, das Finanzsystem frenetisch zu retten; der größte Teil der drei Billiarden US$ wird sich in Schulden verwandeln, sobald Gegenparteien ausfallen und Banken mittels grenzenloser Geldschöpfung gerettet werden müssen.

BANCA ROTTA – BANKROTTES FINANZSYSTEM

Ein ruiniertes, brüchiges System ist nie und nimmer zu retten. Im April 2023 hatte ich diesbezüglich in einem Artikel erklärt, woher der Ausdruck Banca Rotta stammt – von einer zerschlagenen Bank.

Doch weder eine Bank noch ein Nationalstaat lässt sich durch die Ausgabe wertlosen Geldes – in Papier- oder digitaler Form – retten.

Im März 2023 brachen vier US-Banken innerhalb weniger Tage zusammen. Kurz darauf war die Credit Suisse in Schwierigkeiten und musste gerettet werden.

Die Probleme im Bankensystem haben gerade erst begonnen. Sinkende Anleihepreise und einbrechende Immobilienkreditbewertungen sind nur der Anfang.

Diese Woche musste die Republic First Bancorp gerettet werden.

Schauen Sie sich im Diagramm unten einfach die unrealisierten Verluste in den Portfolios der US-Banken an.

Die unrealisierten Verluste für Anleihen, die bis zum Laufzeitende gehalten werden, betragen 400 Milliarden US$.

Bei Anleihen, die zum Verkauf stehen, liegen die Verluste bei 250 Milliarden US$. Das US-Bankensystem sitzt also auf ausgewiesenen Verlusten von 650 Milliarden US$ – allein im Bereich Anleihe-Portfolios. Wenn das Zinsniveau steigt, werden diese Verluste weiter steigen.

Hinzu kommen noch Verluste bei Krediten, die mit Geschäftsimmobilien besichert sind, deren Wert gerade einbricht. Und noch vieles mehr.

EXPONENTIELLE BEWEGUNGEN

Wir werden also exponentielles Schuldenwachstum erleben. Es hat in der Tat schon begonnen. Exponentielle Bewegungen beginnen schrittweise und zeigen dann auf einen Schlag Auswirkungen – seien es Schulden, Inflation oder Bevölkerungswachstum.

Der Stadion-Vergleich unten zeigt, wie so etwas abläuft:

Das Stadion ist nach 50 Minuten voll; zuerst fällt ein Tropfen Wasser, dann verdoppelt sich mit jeder Minute die Menge der Tropfen – also 1, 2, 4, 8 Tropfen etc. Nach 45 Minuten ist das Stadion nur zu 7 % gefüllt. Erst in den letzten 5 Minuten steigt der Stand von 7 % auf 100 %.

DIE LETZTEN MINUTEN UNSERES FINANZSYSTEMS

Also: Die Welt erlebt möglicherweise gerade die letzten 5 Minuten unseres heutigen Finanzsystems.

Die kommende finale Phase wird wahrscheinlich sehr schnell gehen, wie immer bei exponentiellen Bewegungen. So auch in der Weimarer Republik 1923. Im Januar 1923 kostete eine Unze Gold 372.000 Mark; Ende November 1923 lag der Preis dieser Unze bei 87 Billionen Mark!!!

Wenn Finanzsystem und Weltwirtschaft einbrechen, so kann es Jahrzehnte dauern, bis die Folgen überstanden sind – insbesondere im Westen. Die Konsequenzen sind u.a. eine Implosion der Schulden und Vermögenswerte sowie massive Schrumpfungen in den Bereichen Wirtschaft und Handel.

Der Osten und Süden, insbesondere die Länder mit großen Rohstoffreserven, werden sich deutlich schneller erholen. Russland verfügt beispielsweise über Rohstoffreserven im Gegenwert von 85 Billionen US$ – die größten der Welt.

Während die Emission von US-Staatsanleihen deutlich steigt, wird die Zahl der potenziellen Käufer dieser Anleihen schrumpfen, solange, bis nur noch die US-Notenbank als letzter Bieter bleibt.

Auch heute würde kein vernünftiger Nationalstaat US-Staatsanleihen kaufen. Im Grunde würde auch kein vernünftiger Investor US-Staatsanleihen kaufen.

Die USA sind schon jetzt ein insolventer Schuldner, der seine Schulden nicht zurückzahlen kann – es sei denn, er emittiert noch mehr von diesem Schrott, der zukünftig nur noch als Toilettenpapier taugen wird. Doch nicht einmal dafür ist elektronisches Geld noch zu gebrauchen.

Dieses Schild stammt aus einer Toilette in Simbabwe:

Analysieren wir die aktuelle und zukünftige Situation von US-Staatsanleihen (sowie den Anleihen der meisten anderen Staaten):

- Die Anleiheemission wird exponentiell ansteigen.

- Sie werden nie zurückgezahlt, bestenfalls gestundet oder, und das ist wahrscheinlicher, nicht bedient.

- Der Wert der Währung wird steil fallen.

Mehr gibt es dazu nicht zu sagen. Wer also US-Staatsanleihen oder andere Staatsanleihen kaufen möchte, hat eine 99,9%ige Garantie, dass er sein Geld nicht wiedersehen wird.

Anleihen sind also keine Wertanlage mehr, sondern bloß eine Gläubigerverpflichtung, die nicht zurückgezahlt werden wird oder werden kann.

Was ist mit Aktien oder Unternehmensanleihen? Viele Unternehmen werden nicht überleben oder große Aktienkursverluste zusammen mit enormen Cash-Flow-Schwierigkeiten erleiden.

Wie ich schon in vielen meiner Artikel erklärt habe, starten wir jetzt in eine Ära der Rohstoffe und insbesondere der Edelmetalle.

Diese kommende Zeit ist keine der Spekulation, sondern eine Zeit, in der man versuchen muss, so viel von dem, was man hat, zu behalten. Für Investoren, die sich nicht schützen, wird es eine Zeit der Vermögenszerstörung von ungekanntem Ausmaß sein.

Die Frage wird nicht mehr sein, welche Rendite das eigene Investment abwirft.

Es wird vielmehr darum gehen, so wenig wie möglich zu verlieren.

Aktien-, Anleihen- oder Immobilienbesitz – allesamt Blasenanlagen – wird zu massiver Vermögenserosion führen, sobald der „Everything-Kollaps“ einsetzt.

DIE NEUE ÄRA VON GOLD UND SILBER

Seit knapp 25 Jahren fordere ich Anleger dazu auf, Gold zu halten, um die eigenen Vermögen zu schützen. Seit Beginn dieses Jahrhunderts hat Gold besser abgeschnitten als die meisten Anlageklassen.

Zwischen 2000 und heute hat der S&P-Index (bei reinvestierten Dividenden) eine durchschnittliche Jahresrendite von 7,7 % abgeworfen; Gold hingegen hat einen Jahresgewinn von 9,2 % erbracht oder sich über diesen Zeitraum verachtfacht (8x).

In den nächsten Jahren werden alle in diesem Artikel erläuterten Faktoren für starke Gewinne bei den Edelmetallen und für starke Verluste bei den meisten konventionellen Anlagen sorgen.

Es gibt jedoch noch viele andere positive Faktoren für Gold.

Wie man im Chart unten sieht, baut der Westen seine Goldreserven seit den späten 1960er Jahren ab, während der Osten seine Goldreserven stark ausbaut. Und dieser Trend ist noch in einer frühen Phase.

Die Sanktionen der USA und der EU gegen Russland und das Einfrieren / die Konfiszierung russischen Vermögens in ausländischen Banken sind sehr nützlich für Gold.

Nun wird kein Nationalstaat die eigenen Reserven noch in US-Dollar halten wollen. Stattdessen werden wir bei den Zentralbanken eine Reservenverlagerung hin zum Gold beobachten. Diese Verlagerung hat schon begonnen; sie ist ein Grund für den Anstieg der Goldbewertungen.

Zusätzlich nehmen die BRICS-Staaten schrittweise Abstand vom Dollar und treiben verstärkt Handel in ihren eigenen Landeswährungen. Bei den rohstoffreichen Ländern wird Gold eine wichtige Rolle im Handelsbereich spielen.

Das heißt also: Hinter der noch jungen Goldbewegung stecken starke Kräfte, die preislich wie zeitlich weiter reichen werden, als sich heute irgendjemand vorstellen kann.

GOLDEIGENTUM, ABER WIE?

Eines darf nicht vergessen werden: Für Investoren ist Goldeigentum eine Frage des finanziellen Überlebens und des Vermögensschutzes.

Deswegen muss Gold in physischer Form außerhalb des Bankensystems gehalten werden und dem Anleger direkt zugänglich sein.

Zudem muss das Gold in einem sicheren Rechtsgebiet gehalten werden, das traditionell auf Rechtsstaatlichkeit und eine stabile Staatsführung verweisen kann.

Bei der Wahl der Hinterlegungsstelle sollten die Kosten der Goldverwahrung nicht an allererster Stelle stehen. Wer sich eine Lebensversicherung leistet, darf nicht die billigste kaufen, sondern die beste!

Hauptaugenmerk muss auf den Eigentümern und dem Management liegen. Welchen Ruf, welchen Hintergrund und welche Vorgeschichte haben sie?

Anschließend sind Serversicherheit, Sicherung allgemein, Liquidität und Versicherung sehr wichtige Faktoren.

Auch starke Kundenorientierung ist von zentraler Bedeutung. Viele Tresorlagereinrichtungen versagen auf diesem Gebiet.

Vorzugsweise sollte Gold nicht im eigenen Aufenthaltsland gehalten werden, insbesondere nicht in den USA mit ihrem fragilen Finanzsystem.

Weder beim Gold noch beim Silber hat die echte Bewegung schon begonnen. Jede größere Korrektur wird wahrscheinlich von deutlich höheren Kursniveaus aus erfolgen.

Gold und Silber haben es eilig, es ist also noch nicht zu spät, um auf den Goldzug aufzuspringen.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..