Dollarstärke-Politik: US-Notenbank riskiert systemische Implosion

Überall schlagen die negativen Effekte der „Dollarstärke-Politik“ der US-Notenbank durch. Der US-Normalverbraucher in Stadt & Land bekommt sie zu spüren und auch die Zentralbanken in Europa, Japan und anderswo. Und zwar richtig! Man frage nur die Briten…

Erst generierte sie jahrelang Inflation (QE1 bis QE-Grenzenlos, massive Geldmengenausweitung und historischer Vermögenstransfer mittels Fed-gesteuerter Aktienwertinflation). Jetzt bereinigt die US-Notenbank ihr selbsterzeugtes Inflationschaos auf dem Rücken der US-Arbeiterklasse und deren globalen „Verbündeten“. Schuld an der Verbraucherpreisinflation tragen Putin, Covid und der Klimawandel…

Wenn das mal nicht zum Scheitern manipuliert ist!

Doch das ist erst der Anfang, und nicht nur die USA sind betroffen.

Anbahnung einer Rezession, die Powell nicht kontrollieren kann

Mit Zinssatzerhöhungen in einem für uns klar ersichtlichen rezessiven Wirtschaftsklima möchte der Chef der US-Notenbank ein Inflationsproblem lösen, an dem er mitschuldig ist. Powell (der wahnhafterweise vorgibt, ein wiedergeborener Volcker zu sein) will zu diesem Zweck eine nachfragelähmende Rezession erzeugen, die sich seiner Auffassung nach kontrollieren ließe. Doch eine solche Rezession kann und wird sich nicht kontrollieren lassen.

Hier entsteht die Mutter aller Rezessionen, weil gleichzeitig auch eine historische Schuldenkrise mitläuft. Diese Krise reicht nicht nur in jeden Winkel der USA (90 Bill. $ +) – vom toxischen Markt für Unternehmensanleihen über heillos verschuldete Haushalte bis hin zum grotesk aufgeblähten Staatsanleihemarkt (30 Bill. $+). Sie reicht auch in jeden Winkel der Welt (300 Bill. $ +).

Ganz (furchtbar) einfach

Es ist in der Tat alles furchtbar einfach.

Wenn Schulden übergeordnete Triebkraft in Wirtschaften und Märkten sind, wird jeder spürbare Anstieg der Schuldenkosten dafür sorgen, dass diese Wirtschaften und Märkte bis in den letzten Winkel hinein verwüstet werden – vom Zombie-Unternehmen bis hin zur negativ verzinsten US-Staatsanleihe.

Powells strenge Geldpolitik wird alles andere als eine „eingedämmte“ Rezession hervorrufen. Die „Eindämmung“ einer Rezession wird die US-Notenbank genauso gut meistern wie zuvor schon die „Eindämmung“ der sogenannten „vorübergehenden Inflation“.

Steigende Zinsen werden so gut wie jeder Geldanlage schaden, mit Ausnahme des künstlich aufgeblähten USD – und zwar solange, bis alle Ersparnisse aufgebraucht, die meisten Bürger von staatlichen Zuschüssen abhängig und die meisten Märkte und Währungen am Boden sind.

An diesem Punkt wird Uncle Sam entweder bei seinen Treasury-Schulden säumig, die niemand mehr nachfragen wird. Oder die US-Notenbank vollzieht den Kurswechsel und schaltet zurück auf auf mehr Mausklickgeld, um die Schuldensucht des Staates weiter zu finanzieren/ zu verlängern, so wie es Großbritannien gerade vormacht.

Und weil die USA zu arrogant für „Scheitern & Schuldenausfall“ sind (TooArrogantToFail), wird der US-Notenbank mit ihrer langen Geschichte blöder Entscheidungen keine andere blöde Entscheidung mehr bleiben als eine goldtreibende QE-Kehrtwende.

Wann?

Ja, die Kehrtwende ist unausweichlich

Also: Wann wird Powell den Kurs wechseln?

Wenn Probleme, Politik und Paniken Ausmaße erreicht haben, wie sie in den USA, der Weltwirtschaft und an den Märkten seit der Ära F.D. Roosevelt nicht mehr registriert wurden. Dann wird Powell letztlich das Handtuch werfen und umkehren.

In der Zwischenzeit kann sich die Mittelklasse in den USA (und weltweit) bei Greespan, Bernanke, Yellen und Powell für die anstehenden Verwerfungen bedanken. Denn diese Verwerfungen sind direkte (und ich meine direkte!) Folge jahrelanger, beispielloser Gratisgeldzecherei und Schuldenaufschwemmung, auf die ein rekordbrechender Kater folgen wird.

US-Treasury-Markt auf Messers Schneide

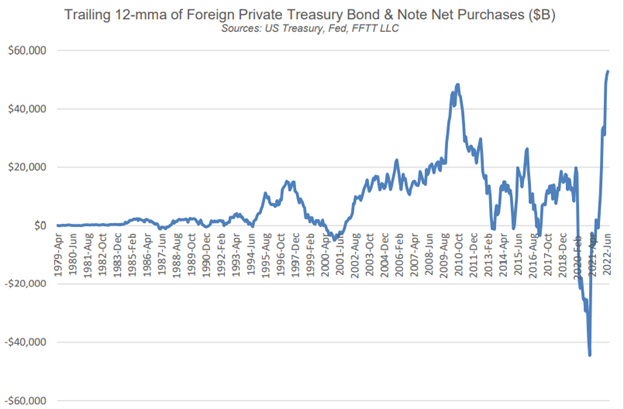

Investoren vergessen meist, dass Falke Powell nicht nur die Zinssätze inmitten einer Schuldenblase erhöht, er strafft zudem noch die Bilanzen der US-Notenbank. Das heißt, er kippt mehr Treasury-Angebot in einen nachfragefreien US-Staatsanleihemarkt.

Dieser Angebotsfluss bedeutet Folgendes: Anleihen werden weiter fallen und deren Zinserträge (und Zinssätze) daher weiter steigen, womit sich die ohnehin fatale Lage der Kredit-/Schuldenmärkte weiter massiv verschlimmern wird.

Mein Gefühl sagt mir: Wenn die US-Staatsanleihen geballt abstürzen, wird Powells „Volcker-Fantasie“ ein Ende haben; die Kehrtwende zur Geldschöpfung wird dann rasant und heftig kommen und die Edelmetalle auf Rekordhochs schicken.

Aber bis dahin, bitte anschnallen!

Powells Dollar-Masterplan – Auslandskapital zieht den Kürzeren

Powells bisheriger Plan: Leitzinsen und Zinserträge sollen steigen und somit auch der Dollar. Auf diesem Weg, so hofft Powell, wird der „Greenback“ zum einzigen Fluchthafen für globale Anleger (die Gelackmeierten). Und vorerst scheint die Fluchtbewegung der Investoren genau dorthin zu gehen.

Wer als ausländischer Kapitalanleger noch nostalgisch den einstigen Glanzzeiten des USD hinterherblickt, wird irgendwann erkennen müssen, dass hier 1.) nichts mehr glänzt und dass 2.) US-Staatsanleihen nur dann als „risikofreie Renditebringer“ funktionieren können, wenn die Federal Reserve diese auch aufkauft, wofür sie noch mehr entwertetes Geld drucken muss. Doch aktuell verfolgt Powell diesen Ansatz nicht.

Im eigentlichen Sinne finden ausländische Investoren auch gar keine Zuflucht in „risikofreien Renditebringern“. Sie ertrinken vielmehr in „renditefreiem Risiko“, denn selbst 3-4% Rendite für eine 10-jährige US-Staatsanleihe ergeben unterm Strich eine inflationsbereinigte Negativrendite von -5 %. Und hier wird mit einer Inflation kalkuliert, die um 50 % zu niedrig ausgewiesen ist.

Ich hatte geschrieben, dass der US-Notenbank die Optionen ausgegangen seien, erinnern Sie sich? Genauso war es auch gemeint! Entweder strafft die Fed und riskiert einen systemischen Kollaps oder sie lockert und zerstört damit die Währung.

Also die Wahl zwischen Pest und Cholera.

Mehr noch. Ironischerweise ist der USD (also die Weltreservewährung) stark illiquide, trotz jahrelanger Mausklickproduktion. Und zu verdanken haben wir diese USD-Knappheit – aber auch den immensen Druck, der auf Haltern USD-denominierter Schulden sowie nationalstaatlichen Finanzpartnern lastet – einer weiteren Seuche. Gemeint ist der Billiarden $ schwere Derivatemarkt, über den ich auch schon geschrieben hatte.

Onkel Amerikas Schuldscheine: Vertrauensverlust

Irgendwann werden die Amerikaner und der Rest der Welt erkennen, dass die USA und auch deren Schuldscheine nicht mehr sind, was sie einst waren.

Zum ersten Mal seit fast einem Jahrhundert wird das Vertrauen in Uncle Sam ganz am Boden sein, und die Edelmetalle werde auf ihrem Gipfel stehen. Doch Vertrauen, das hatte ich ebenfalls geschrieben, ist ein Finanzindikator, der sich kaum zeitlich exakt eingrenzen lässt.

Das ist kein „Goldbug“-Gehabe, sondern ein Feld, auf dem Mathematik, politische Realität und Lektionen laufender wie vergangener Geschichte aufeinandertreffen.

Japan, als erbärmliches Beispiel

Die Leitzinserhöhungen der US-Notenbank haben Tokyo und den Yen in die Knie gezwungen.

Anders als die Kontrolleure der Weltreservewährung (d.h. die Fed) kann die Bank of Japan es sich schlichtweg nicht leisten, gleichzeitig den eigenen Leitzins anzuheben und die eigenen Staatsschulden (JGB) zu bedienen.

Unterm Strich heißt das:

Die Bank of Japan druckt gerade kriminell viel Yen und hält die Inflation absichtlich über den Zinssätzen.

In diesem Negativrendite-Alptraum gab es 2 Tage lang keine Gebote für 10-jährige japanische Staatsanleihen.

Da der Yen unterdessen auf ein 50-Jahre-Tief fiel, musste Japan zum ersten Mal seit drei Jahrzehnten die eigene Währung stützen. Dies geschah durch direkte Devisenmarktinterventionen (FOREX) und kostete Japan einen ganzen Stapel US-Staatsanleihen aus den Landesreserven.

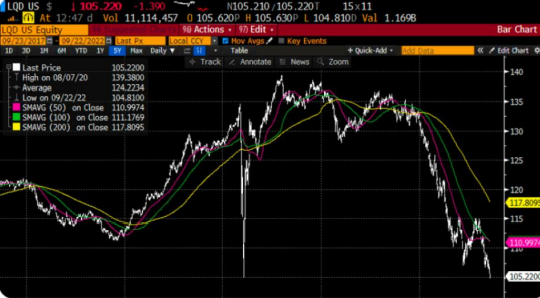

Das erklärt auch, warum der TLT (ETF für US Treasury-Anleihen) am selben Tag ganze 3 % verlor. US-Hochrisikoanleihen (Junk-Bonds; Grundlage: LQD-ETF) markierten unterdessen Tiefstände, wie wir sie seit den COVID-Tiefs nicht mehr gesehen hatten.

Übrigens sind einbrechende Junk-Bonds in der Regel ein Frühindikator für einbrechende Aktienmärkte.

Mein’ ja nur…

Und dann noch die EU…

Selbstverständlich wird Japan nicht die letzte Nation mit derart hoffnungslosen Werten sein. Auch in den USA werden die Kreditkosten schmerzhafte Stände erreichen, sobald weitere US-Staatsanleihen abgestoßen/ verkauft werden, ganz gleich, wie es Powell, der Zauberer von W-OZ-INGTON DC, drehen und wenden mag.

Auch hier sei wieder auf die geldpolitische QE-Wende der Bank of England verwiesen, die jüngst für Schlagzeilen sorgte. Für uns war das eigentlich kein Schocker…

Im Ausland werden US-Dollar-Anlagen im Wert von 18 Billionen $ gehalten (Anleihen, Immobilien und Dollars eingeschlossen). Sobald hier Stressverkäufe einsetzen, geht es plötzlich ganz schnell. Und diese Dynamik wird auch beim Otto-Normal-Schuldner in den USA rasant und schmerzhaft durchschlagen.

Auch andere „US-freundliche“ Nationen sind von Powells strenger US-Notenbankpolitik und dem starken USD betroffen.

So lag etwa in Deutschland die Anleiherendite für 2-jährige Staatsanleihen erstmals seit 2008 wieder über 2 % – ein eigentlich unspektakulärer Zins, den sich das Land aber buchstäblich nicht leisten kann.

Während die Anleiherenditen in der EU wegen der Politik ihres großen US-“Alliierten“ steigen, bekommt man in der Europäischen Union das große Zittern. Denn letztlich bedeutet das nur: Das Zinsniveau in Europa wird steigen.

Da sich überschuldete Länder wie Italien fast schon auf Frankenstein-Niveau bewegen, treibt Notenbankchef Powell die EU quasi in ein Dilemma, das die nationale Sicherheit (Währung und Schulden) aber auch die politische Einheit der Union bedroht.

Und auch hier: Welche Optionen bleiben der Europäischen Union noch?

Wahrscheinlich wird sie, so wie Japan, US-Staatsanleihen & Dollars verkaufen, damit die Lichter von Paris bis Portugal nicht ausgehen.

Selbst in China verkaufen Großunternehmen in einem immer alarmierenderen Umfang US-Dollar-Anlagen und Gewerbeimmobilien (mehr als 20 Mrd. seit 2019).

Powells Politik des „Starken Dollars“ rächt sich

Kurz: Powells Politik des starken Dollars geht ganz klar nach hinten los, wie schon die westlichen Sanktionen gegen Putin. Schon jetzt krümmen sich die „Alliierten“ Amerikas unter den beklemmenden Welleneffekten und dem Gewicht eines künstlich stark gemachten USD – und das ausgerechnet zu einer Zeit, in der die EU mit weniger Energie aus dem Osten in die Wintermonate geht.

Und trotz alledem bewegt sich die Fed immer mindestens zwei bis drei Schritte hinter ihrer eigenen Lernkurve.

Als Bank, die vielmehr politisch als unabhängig agiert, kann die Federal Reserve in der Kommunikation mit der Öffentlichkeit nur auf Formulierungen und Verzerrungen zurückgreifen anstatt auf Mathematik und Redlichkeit. Seit dem Tag ihrer offiziellen (und Wall-Street-lastigen) Geburt im Dezember 1913 hat sie dieser Öffentlichkeit einen falschen Dienst erwiesen.

Die sich aktuell verdichtenden Währungs-, Schulden- und Energiemuster ähneln ganz stark der Wetterkarte eines perfekten Sturms.

Kurzum: Unter Powells massigem US-Dollar geht den ausländischen Währungen die Luft aus, sie werden weiterhin fallen, während die globalen Anleihemärkte weiter austrocknen und folglich implodieren.

Sofern die Fed keinen Kurswechsel bei ihrer Dollarstärke-Politik vollzieht (und erneut die QE/Mausklickgeldproduktion hochfährt), sind die Weltmärkte durchaus vom Risiko eines systemischen Zusammenbruchs bedroht.

Andererseits: Mehr Mausklickgeld bedeutet einfach nur Währungskrise. Also auch hier die Frage: Pest oder Cholera?

Aus all diesen Gründen bin ich standhaft der Meinung, dass die globalen Währungs- und Staatsanleihemärkte unter Powells Dollarstärkepolitik nicht mehr lange durchhalten werden.

Sofern die Fed keinen Kurswechsel vollzieht und mehr erbärmliche quantitative Lockerungen beschließt (also Dollarschwächung/-entwertung), wird sich das oben beschriebene systemische Risiko zur systemischen Implosion auswachsen.

Vorerst liegt der Ball (Dollar) in Powells Feld, und Powell hat einen schwachen Aufschlag.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..