5 Gründe, warum Zinssenkungen schon wieder vor der Tür stehen

Nicht nur die Inflationsraten erklimmen derzeit ein Viel-Jahrzehnte-Hoch nach dem anderen. Auch die Zinserhöhungen der führenden Notenbanken fallen immer größer aus.

Um gleich 100 Basispunkte erhöhte Mitte Juli die Bank of Canada den Leitzins auf 2,5%, im Juni hob die Federal Reserve den Leitzins um 75 Basispunkte auf die Zielrate von 1,5%-1,75% an. In einem unerwarteten Zug reagierte auch die SNB Mitte Juni mit einer Zinserhöhung um 50 Basispunkte auf -0,25%. Und ein weiterer Zinsschritt in dieser Größenordnung, vielleicht sogar um 75 Basispunkte, ist geplant. Nur die EZB tut noch immer so, als ob die Inflation kein Problem wäre.

Angesichts der rekordhohen Inflationsraten sind die Realzinsen allerdings noch immer deutlich negativ. Das lässt den Eindruck erwecken, dass der aktuelle globale Zinserhöhungszyklus noch lange nicht an sein Ende gelangt ist.

Doch diese Einschätzung wird sich als falsch erweisen. Der aktuelle Zinserhöhungszyklus könnte als der kürzeste und schwächste der vergangenen Jahrzehnte in die Geschichte eingehen.

1. Die Wirtschaft kühlt sich ab

Welche Daten man auch immer analysiert; die Konjunkturaussichten trüben sich immer weiter ein. Vom strahlenden Sonnenschein, der zum Besuch eines Schwimmbades einlädt, ist am Konjunkturhimmel weit und breit nichts mehr zu sehen.

So sind die Rohstoffmärkte von ihren zwischenzeitlichen Hochs bis Mitte Juli deutlich zurückgekommen. Einer der konjunkturellen Frühindikatoren schlechthin, Kupfer, hat von seinem Hoch im März rund 35% abgegeben. Aluminium liegt mit rund 40% im Minus, Nickel mit rund 55%, Stahl mit mehr als 50%, Holz mit rund 60% und Öl mit mehr als 20%.

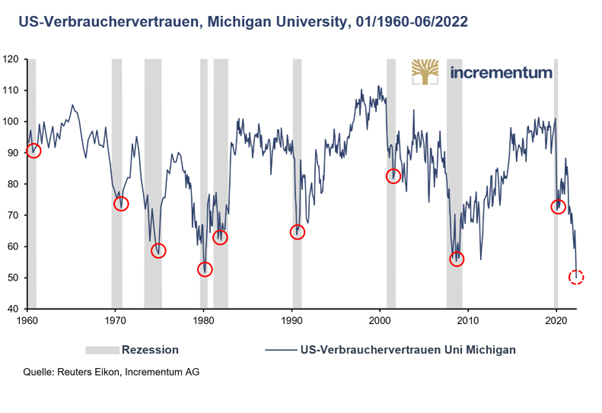

Das US-Konsumentenvertrauen befindet sich auf dem niedrigsten Niveau seiner 70-jährigen Berichtsgeschichte. Weder der Vietnam-Krieg noch das arabische Öl-Embargo der 1970er- und frühen 1980er-Jahre noch irgendein Börsencrash noch der Irak-Krieg noch das Platzen der Tech-Bubble noch die Große Finanzkrise 2008 noch die Corona-Lockdowns haben das Konsumentenvertrauen so stark in die Knie zwingen können.

Technisch befinden sich die USA bereits in der Rezession. Nachdem die US-Wirtschaft bereits im ersten Quartal 2022 um 1,6% geschrumpft ist, steht der BIP-Echtzeitindikator der Federal Reserve Bank of Atlanta per Mitte Juli für das zweite Quartal bei annualisiert -1,5%.

Die Wachstumsraten werden auch im Rest der Welt nach unten korrigiert. Auch wenn die Berücksichtigung der konjunkturellen Entwicklung nicht unbedingt zum Mandat einer Zentralbank gehört, so hat sie einen Einfluss auf die Inflationsentwicklung. Zinserhöhungen in eine sich abkühlende Wirtschaft wirken jedenfalls zusätzlich konjunkturdämpfend.

2. Vor der Corona-Pandemie war der Konjunkturhimmel schon eingetrübt

Der Mensch vergisst schnell, insbesondere nach so einschneidenden Ereignissen wie der Corona-Pandemie, zumal es aufgrund statistischer Sondereffekte 2021 und auch 2022 Traumwachstumsraten gab. Diese Wunderzahlen – Politik und Medien sprachen beispielsweise von einem Wirtschaftswunder in Italien – wurden von der Politik zur positiven Stimmungsmache ausgeschlachtet. Allein, dieses statistischen Sondereffekten geschuldete Strohfeuer verpuffte sehr schnell.

Schließlich gibt es keine strukturellen Gründe, warum die Lage der Weltwirtschaft nun besser sein soll als vor dem Ausbruch der Corona-Pandemie. Und damals, im zweiten Halbjahr 2019, hatte die Federal Reserve die sich abkühlende Wirtschaft mit gleich drei Zinssenkungen zu bekämpfen versucht.

Das Gegenteil ist der Fall. Zu den damals bestehenden Spannungen – Stichwort Handelskrieg zwischen den USA und China – sind noch jede Menge weitere belastende Faktoren hinzugekommen: die hartnäckige Lieferkettenproblematik, der Krieg in der Ukraine, die noch lange nicht überwundenen Verwerfungen der Corona-Pandemie, nicht nur, aber auch auf den Arbeitsmärkten, deutlich höhere Staatsschuldenquoten, die Immobilienkrise in China, die sich abzeichnende ausgeprägte Energiekrise, mögliche Lebensmittelknappheiten, und damit einhergehende politische Destabilisierungen. Aber auch langfristige Entwicklungen wie der markante demographische Wandel wirken sich immer deutlicher aus. Selbst in den vergleichsweisen jungen USA sank 2019 zum ersten Mal der Anteil der Bevölkerung im arbeitsfähigen Alter (15-64 Jahre).

Selbst wenn es also aktuell gelänge, die Weltwirtschaft an die Entwicklung vor der Corona-Pandemie anknüpfen zu lassen, wäre das ein Anknüpfen an einen fundamentalen Abwärtstrend. Diesen versuchte die Federal Reserve im zweiten Halbjahr 2019 mit gleich drei Zinssenkungen zu bekämpfen.

3. Zinserhöhungen sind für die hochverschuldeten Staaten kaum verdaubar

Neben der schwächelnden Konjunktur spricht noch eine andere Entwicklung gegen signifikante Zinserhöhungen. Das ist der große Unterschied zu den 1970er-Jahren, als die rekordhohen Inflationsraten mit kräftigen Zinserhöhungen bekämpft wurden. Kurzfristig hatte die Federal Reserve ihren Leitzins im März 1980 sogar auf 20% angehoben.

Damals war die Verschuldung deutlich geringer als heute. In den USA lag die Staatsverschuldung in den 1970er-Jahren bei rund 35%, heute sind es rund 125%. Doch auch die beiden anderen Wirtschaftssektoren waren damals niedriger verschuldet. Die Unternehmensschulden schwankten in den 1970er-Jahren um die Marke von 50% des BIP, heute sind es fast 80%. Die Verschuldung der privaten Haushalte stieg in den 1970er-Jahren leicht, betrug jedoch weniger als 50% des BIP. Heute steht die Verschuldung der privaten Haushalte hingegen bei mehr als drei Viertel des US-BIP. Die Gesamtverschuldung ist heute mit mehr als 275% des BIP mehr als doppelt so hoch als in den 1970er-Jahren.

Daher wird der Zinsendienst für die USA schon bald zu einem Problem werden. Das zeigen Berechnungen des Congress Budget Office. Bis 2024 wird der Zinsendienst noch leicht von aktuell 1,4% des BIP auf 1,1% nachgeben, trotz der riesigen Haushaltsdefizite 2020 und 2021 von jeweils mehr als 10%. Ab 2024 beginnt der Anteil des Zinsaufwands am BIP zu steigen und erreicht im Jahr 2051 in den Berechnungen des CBO im Basisszenario 8,6%. Damit würde knapp ein Drittel der Steuereinnahmen nur für den Zinsendienst aufgewandt werden müssen.

Angenommen wird zudem, dass sich die Verzinsung der 10jährigen US-Treasuries auf 3,3% im Jahr 2030 und auf 4,9% im Jahr 2050 erhöht. Das wäre im historischen Vergleich ein eher moderater Anstieg. 2001 rentierte die 10-jährige US-Staatsanleihe bei 5,0%, 1991 waren es sogar 7,9%. Unterstellt man ein höheres Zinsniveau mit einer durchschnittlichen Verzinsung der Staatsschulden von 2,7% im Jahr 2030 und von 6,6% im Jahr 2050, statt 2,2% bzw. 4,6% im Basisszenario, so würde man bei einem Zinsendienst von 15,8% des BIP landen. Zugleich würde die Staatsverschuldung bis 2051 auf 260% zulegen, wobei in all diesen Berechnungen die veranschlagten Ausgaben des zweiten großen Corona-Unterstützungsprogramms, des „American Rescue Plan Act“, im Umfang von 1,9 Bill. USD oder fast 10% des BIP noch nicht enthalten sind. Auch die unterstellten realen Wachstumsraten von im Schnitt etwas über 1,6% pro Jahr könnten sich als zu optimistisch erweisen und die Problematik noch weiter verschärfen.

In vielen Staaten der Welt sieht es nicht besser aus. Ächzen Staaten wie Griechenland und Italien allen voran unter ihrer hohen Staatsverschuldung, sind es in Skandinavien und in der Schweiz die privaten Haushalte und/oder der Unternehmenssektor, die aufgrund seiner ihrer hohen Verschuldung unter Zinsanhebungen zu leiden hätten.

Dass in dieser gesamtwirtschaftlichen Betrachtung Frankreich mit einer Gesamtverschuldung von fast 350% des BIP sogar Griechenland in den Schatten stellt, mag die naheliegende Erklärung sein, warum Christine Lagarde als EZB-Präsidentin gar so zögerlich agiert.

4. Entschuldung durch Inflation wird durch Erhöhung der Staatsausgaben konterkariert

Es gehört zu den vermeintlichen Standardweisheiten, dass sich Staaten in Phasen hoher Inflationsraten entschulden können. Diese perfide Entschuldung funktioniert jedoch nur, solange die Staatsausgaben langsamer wachsen als die Inflationsrate. Erhöhungen der Transferzahlungen unterhalb der Inflationsrate sind somit ein einfaches und naheliegendes Instrument zur Entschuldung durch Inflation, das allerdings zu Lasten der Schwächeren in der Gesellschaft geht. Pointiert ausgedrückt: Transferbezieher sanieren den Staatshaushalt durch erzwungenen Konsumverzicht infolge real sinkender Transferleistungen.

Dieser Automatismus ist jedoch nicht so stark, wie er auf den ersten Blick scheinen mag. Eine gesetzlich vorgeschriebene Inflationsanpassung von Ausgaben schmälert diesen Effekt. In den USA ist etwa die automatische Erhöhung der Zahlungen aus der Alters-, Hinterbliebenen- und Invalidenversicherung (OASDI, Social Security) in der Höhe des CPI gesetzlich vorgeschrieben. Ebenso schmälern zusätzliche Ausgaben oder Steuersenkungen zur Bekämpfung der Inflationsfolgen den Schuldenabbaueffekt der Inflation. Zahlreiche Staaten haben mittlerweile schon mehrere Maßnahmenpakete beschlossen, das Geringverdiener und die Industrie von den erheblichen Mehrbelastungen durch die stark anziehende Inflation entlasten soll.

Ab einer gewissen Höhe der Inflationsraten kehrt sich der Entschuldungseffekt der Inflation auf die Staatshaushalte sogar um. Denn mit zunehmender Inflation erodieren die realen Steuereinnahmen, da der Zeitpunkt der Feststellung der Steuerschuld und die Begleichung derselbigen bei einigen ertragreichen Steuerarten wie der Einkommensteuer deutlich auseinanderliegen kann. Dieser fiskalisch bedeutsame Effekt ist als „Tanzi-Effekt“ bekannt.

Berechnungen der „DZ Bank“ zeigen, dass unter Heranziehung des BIP-Deflators als Inflationskennzahl eine Inflation von 3% pro Jahr die Schuldenquote in jenen Ländern deutlich reduzieren würde, die ein geringes Primärdefizit oder womöglich sogar einen Primärüberschuss sowie eine vergleichsweise hohe Schuldenquote aufweisen. Die italienische Staatsverschuldung könnte so bis 2026 um 20 Prozentpunkte oder 13% auf immer noch hohe 136% des BIP zurückgehen. Bei einer Inflationsrate von 5%, die mehr der aktuellen Realität entspricht, würde der Rückgang sogar 32 Prozentpunkte oder rund 20% betragen. Die entsprechenden Zahlen für Deutschland ergeben im 3%-Szenario einen Rückgang von 69% auf 58% im Jahr 2026, im 5%-Szenario auf 53%. Damit läge die deutsche Staatsverschuldung wieder deutlich unter der 60%-Schuldenobergrenze. Aber wie gesagt, dieser Entschuldungseffekt der Inflation setzt voraus, dass die Staaten weiterhin einen Primärüberschuss erzielen.

Doch dagegen spricht, dass bereits unzählige fiskalisch wirksame Maßnahmenpakete zur Bekämpfung der Inflationsfolgen für die Bevölkerung verabschiedet wurden – und viele weitere werden noch folgen. Folglich wird die (Staats-)Schuldenlast nicht markant zurückgehen und der Spielraum für Zinserhöhungen überschaubar bleiben.

Wie sehr heute kurzfristiges Denken dominiert und die möglichen Inflationsgewinne des Staates mindert, zeigt sich aktuell in Deutschland. Um vom niedrigen Inflationsniveau zu profitieren, hatten die Finanzminister früherer Regierungen verstärkt auf inflationsindexierte Anleihen gesetzt,. Die Rechnung bekommt Deutschland jetzt präsentiert. Obwohl inflationsindexierte Anleihen nur 5% an den Gesamtschulden des Bundes ausmachen, beträgt ihr Anteil an den Zinszahlungen 2023 rund 25%. Allein im nächsten Jahr fallen – defiziterhöhende – Mehrausgaben von über 7 Milliarden Euro an.

5. Der Markt preist bereits Zinssenkungen ein

An den Märkten hat sich die Einsicht nach dem engen Handlungsspielraum der Zentralbanken bereits durchgesetzt. Für die USA erwarten die Märkte aktuell schon für das zweite Quartal 2023 erste Zinssenkungen im Umfang von im Schnitt 60 Basispunkten. Der Zinserhöhungszyklus wird also an sein Ende kommen, noch bevor er richtig begonnen hat.

Fazit

Negative Realzinsen werden uns noch lange Zeit erhalten bleiben und damit ein für Gold positives Umfeld. Wegen der hohen Verschuldung würden Zinssätze, die die Inflation tatsächlich bekämpfen, auf direktem Wege in eine veritable Schuldenkrise führen sowie eine tiefgreifende Rezession auslösen. Keine Regierung der Welt würde ein derartiges ökonomisches Horrorszenario überleben. Auch wenn die Inflation ebenso Regierungen ins Wanken bringt, so steht mit dem Ukraine-Krieg eine politisch plausible Ausrede parat.

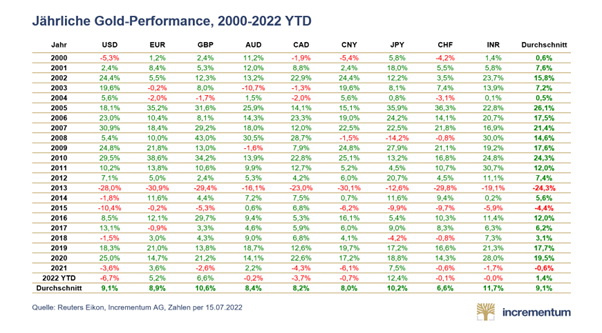

Für den Euroraum sieht die Lage für Gold noch positiver aus. Die extrem zögerliche Vorgehensweise hat den Euro zwischenzeitlich sogar schon unter die Parität zum US-Dollar gedrückt. Die fundamentale Euro-Schwäche hat die Schwäche von Gold in den vergangenen Wochen zu einem Gutteil kompensiert, seit Jahresbeginn ist Gold in Euro daher weiterhin kräftig im Plus.

About Ronnie Stoeferle

Ronnie Stoeferle

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..