ARGENT : UNE OPPORTUNITé EN OR

Il existe aujourd’hui une opportunité d’investissement spectaculaire dont pratiquement personne ne parle. Il représente moins de 0,1 % des actifs financiers mondiaux. Cet investissement a un potentiel de hausse de 36x ou 3 500%. Le risque de baisse est extrêmement faible puisque l’offre est limitée et la demande forte. Il se vend à un prix proche du coût de production et a une réelle valeur intrinsèque. C’est aussi une monnaie depuis des milliers d’années.

Je parle bien sûr de l’argent métal. C’est probablement l’un des actifs les plus sous-évalués que vous puissiez acheter aujourd’hui. Après le sommet de 2011 à 50 $, l’argent est tombé à 14 $ en 2015. Mais n’oublions pas que l’argent était à 4 $ en 2002. Beaucoup d’investisseurs se sont brûlés les doigts avec l’argent, en achetant haut et en vendant bas. J’ai entendu parler d’investisseurs qui ont acheté à 50 $ car ils s’attendaient à une percée au-dessus du sommet de 1980 à 50 $. La chute de 70% depuis ce niveau a fait évidemment mal, mais heureusement tous les investisseurs seront largement récompensés dans les prochaines années, quel que soit leur prix d’achat.

Si vous détenez déjà de l’argent, ou si vous envisagez d’en acheter, vous entrez dans l’une de ces périodes de l’histoire où un investissement monte de façon spectaculaire pendant plusieurs années. À un moment donné, probablement cette année, l’argent gagnera plusieurs dollars en un jour ou deux, et ensuite des dizaines de dollars. Au cours des cinq prochaines années, l’argent pourrait dépasser 500 $.

L’argent n’est pas fait pour tout le monde

Mais laissez-moi vous avertir : l’argent n’est pas fait pour tout le monde. Le mouvement à la hausse sera parsemé de corrections qui, si vous êtes de nature stressée, vous empêcheront de dormir la nuit. La volatilité sera forte, et les gains ne se feront pas sans douleurs.

Mieux vaut acheter dès maintenant, avant que le vrai mouvement ne commence. Nous avons déjà observé un gain de 4 $ depuis le plus bas de la fin juin, mais ce n’est rien comparé à ce qui se profile.

Généralement, ça ne vaut pas la peine d’attendre les replis, parce qu’ils pourraient ne pas avoir lieu ou se produire à des niveaux beaucoup plus élevés. Même si nous assisterons à une forte volatilité, la plupart des mouvements seront à la hausse. À certains moments, tous les indicateurs techniques crieront au surachat, mais le prix continuera de grimper. Mais n’oubliez pas qu’il y aura aussi des corrections douloureuses, comme celle que nous venons de voir, qui constitue une excellente occasion d’acheter de l’argent.

Le ratio or/argent est la clé

Alors, pourquoi suis-je si certain que le prix de l’argent va augmenter ? J’ai souvent dit que la véritable reprise des métaux précieux sera menée par l’argent. Fin juin, le franchissement de la ligne de resistance Maginot à 1 350 $ a lancé la hausse des métaux.

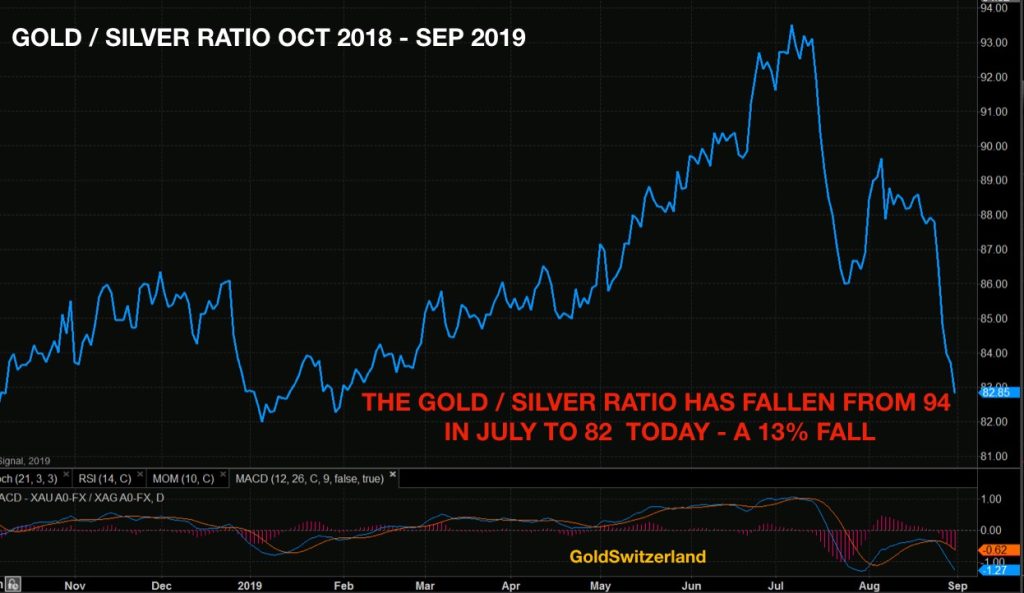

Cette cassure a été un signal et le ratio or/argent a culminé quelques jours plus tard à 94. Comme l’argent monte maintenant plus vite que l’or, le ratio diminue rapidement et a jusqu’à présent perdu 13%. Mais ce n’est qu’un début. Je m’attends à ce que ce ratio redescende à son plus bas niveau de 2011, soit 30. Cela signifie que l’argent montera trois fois plus vite que l’or (le ratio passant de 94 à 30).

Quand l’or atteindra 2 000 $, l’argent pourrait monter à 66 $

Si l’or atteint un sommet intermédiaire à 2 000 $ et que le ratio or/argent descend à 30, le prix de l’argent sera de 66 $.

La moyenne historique à long terme du ratio est de 15. Cela correspond assez bien à la quantité d’argent sous-sol par rapport à la quantité d’or, qui est 19 fois plus élevée. Mais aussi à la quantité d’argent extraite, qui est 9 fois plus élevée (9 onces d’argent extraites par une once d’or).

Cibles à long terme : or 10 000 $ et argent 666 $

Si nous prenons notre cible à long terme pour l’or qui est d’au moins 10 000 $ en monnaie d’aujourd’hui, et que nous appliquons le ratio historique or/argent de 15, nous obtenons un prix de l’argent de 666 $, ce qui est tout à fait possible.

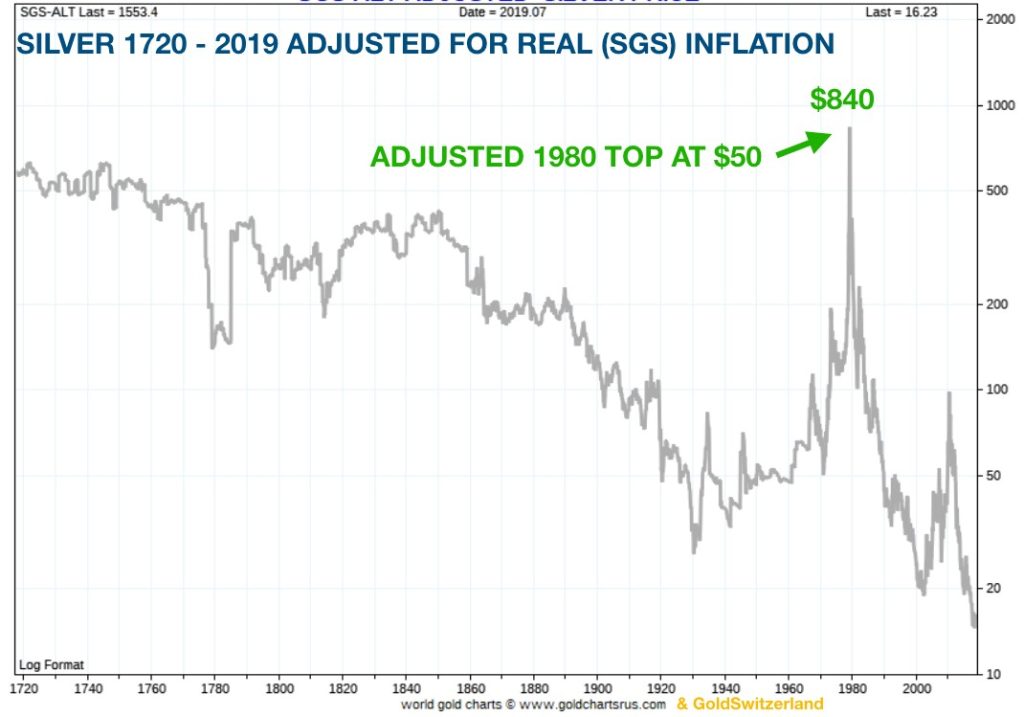

GoldChartsRUS a réalisé un graphique de l’argent ajusté par l’inflation réelle (Shadow Statistics inflation index) qui donne un prix de l’argent de 840 $ en 1980, au lieu du prix record de 50 $. Ainsi, un prix de 666 $ est envisageable dans les cinq prochaines années.

Positions vendeuses sur l’argent – une année de production

Il ne faut pas oublier que les marchés à terme sont complètement manipulés via les positions vendeuses. À New York et en Chine, les positions vendeuses représentent plus d’une année de production d’argent. Quand le marché à terme s’effondrera, il n’y aura plus d’argent physique disponible.

La demande d’argent augmente de façon spectaculaire et les ETF ont connu un influx de 125 millions d’onces au cours du dernier mois. Cela fait 500 millions par an, soit 50% de la production annuelle. L’argent d’investissement représente normalement environ 30% de la demande, le reste étant destiné à l’industrie et à l’argenterie. Il n’y a donc pas assez d’argent pour répondre à cette demande élevée et nous devons nous demander si les ETF reçoivent réellement les livraisons d’argent physique ou seulement des promesses en papier. Je doute fortement qu’ils reçoivent l’argent physique.

Les raffineurs suisses font état d’une faible demande physique

Les raffineurs suisses signalent toujours une activité lente et des niveaux de stocks élevés. Ils voient des produits revenir d’Extrême-Orient, notamment de Chine et de Thaïlande. Il en va de même pour de nombreuses banques spécialisées dans le négoce de métaux précieux (bullion banks) qui rapportent des stocks exceptionnellement élevés. Nous nous attendions à ce que les raffineurs suisses, qui produisent 70% des lingots d’or de la planète, reflètent l’augmentation de la demande provenant des ETF et d’autres sources. Je suppose donc que les ETF n’obtiennent pas les quantités physiques, mais achètent simplement de l’or papier avec une promesse de livraison physique de la bullion bank.

Cela me conforte dans l’idée que personne ne devrait jamais acheter des ETF, or ou argent. Tout ce que vous obtenez, c’est un morceau de papier disant que vous possédez x onces d’or. La plupart des brochures des ETF indiquent qu’ils n’ont pas besoin de détenir le physique. À en juger par la lenteur de l’activité et le niveau élevé des stocks des raffineurs et bullion banks, les ETF semblent remplir leur stock de papier plutôt que leur stock de physique.

Même si les ETF détiennent des métaux physiques, ils restent dans le système bancaire avec tous les risques que cela comporte. Les investisseurs dans les ETF ne détiennent pas leurs propres barres et n’ont pas accès à leur or. L’or n’est pas assuré et il est exposé aux risques du système financier, en particulier si l’ETF n’a qu’un papier de la bullion bank à laquelle le métal a été acheté.

L’or connaît une année spectaculaire jusqu’à présent et a surperformé pratiquement toutes les principales classes d’actifs. En 2019, l’or est en hausse de 20% en dollars américains, 24% en euros, 25% en livres sterling et 15% en yens.

En août, nous avons assisté à une forte hausse du prix de l’or. L’or a décollé après avoir brisé la ligne Maginot à 1 350 $ en juin dernier.

Le marché de l’or papier règne toujours

L’absence de demande physique confirme ce que nous avons toujours su, à savoir que le prix de l’or est déterminé par le marché papier. La meilleure année pour l’or depuis 2009 ne se reflète pas encore sur le marché physique. D’une certaine manière, cette situation rend le mouvement à venir de l’or et de l’argent encore plus haussier. Les marchés à terme et les bullion banks accumulent de toute évidence de grosses positions vendeuses sur l’or et l’argent. Lorsque le marché papier explosera, ce sera la panique absolue sur le marché physique, l’or augmentant par tranche de 1 000 $ et l’argent de 10 $.

L’or est destiné à la préservation du patrimoine et non à la spéculation

Ces projections n’ont rien de sensationel, elles me semblent réalistes. Mais n’oubliez pas que vous n’achetez pas de l’or ou de l’argent pour réaliser des gains à court terme et que, par conséquent, le prix n’a pas d’importance.

Les métaux précieux physiques servent à préserver le patrimoine. Vous achetez et possédez de l’or et de l’argent physiques comme assurance contre un système financier totalement pourri et manipulé, qui a peu de chances de survivre sous sa forme actuelle.

Si vous ne possédez pas déjà de l’or et de l’argent, achetez-en maintenant. Ne soyez pas gourmand et n’attendez pas les corrections. C’est le meilleur moyen de rater le train. Au delà de passer à côté d’une potentielle plus-value, vous serez sans protection et non préparé pour affronter ce qui se profile.

Même si le prix continue de monter avant que vous n’achetiez, cela n’a aucune importance. Dans quelques années, l’or et l’argent seront des multiples de leur niveau actuel. Et si vous l’entreposez dans un coffre situé dans un pays sûr, vous pourrez bien dormir la nuit.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD