VENDEZ LE NASDAQ ET ACHETEZ DE L’OR

Dans la longue tradition des gouvernements et banques centrales qui abusent la confiance du peuple, le 15 août 1971 n’est qu’une date parmi tant d’autres. Tout au long de l’histoire, le peuple a été systématiquement berné par l’élite au pouvoir. Heureusement, les actions irresponsables des dirigeants finissent toujours par être exposés au grand jour car elles se soldent invariablement par des échecs.

Il n’en reste pas moins que cette journée du 15 août 1971 a été d’une importance capitale pour l’époque moderne. Ce jour-là n’a pas marqué la fin du système financier, ni même le commencement de la fin, mais probablement la fin du commencement. Les historiens reconnaîtront ici une paraphrase des mots prononcés par Churchill en 1942 après la victoire des Alliés à El Alamein.

1913 A ÉTÉ LE COMMENCEMENT ET 1971 LA FIN DU COMMENCEMENT

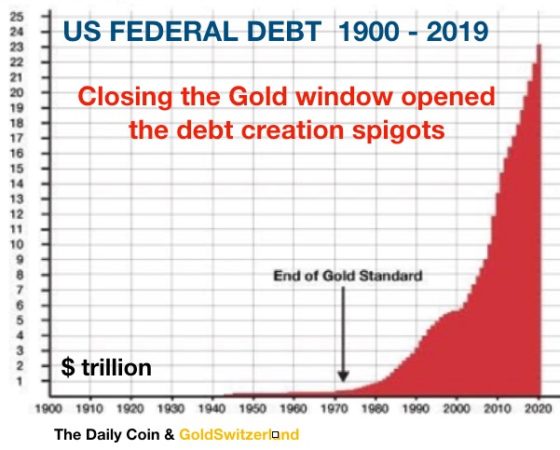

Au commencement, il y a eu la création de la Fed, en 1913, qui a permis aux banquiers privés de prendre le contrôle du système financier et de la création monétaire. Si l’on considère le mois d’août 1971 comme la fin du commencement, nous assistons donc depuis près d’un demi-siècle au développement de la phase finale, qui a donné naissance à la super bulle la plus titanesque que le monde n’ait jamais connue.

LA FIN EST PROCHE

Nous nous rapprochons donc de la fin, après avoir enduré pendant plus d’un siècle un système financier illusoire, créé et contrôlé par les banquiers pour servir leurs propres intérêts. Autant il nous a fallu du temps pour en arriver là, autant la fin sera soudaine et douloureuse, et le monde sera pris au dépourvu par la rapidité de cet effondrement. La phase finale se déroulera à un rythme exponentiel, comme je l’ai expliqué dans un article de 2017 en prenant l’exemple d’un stade rempli d’eau :

« LES MOUVEMENTS EXPONENTIELS SONT EN PHASE TERMINALE

Il y a une illustration scientifique qui montre comment ces mouvements exponentiels se produisent et aussi, comment ils se terminent.

Imaginez un stade de football rempli d’eau. Chaque minute, on ajoute des gouttes. On commence par une goutte, puis on double le nombre de gouttes à chaque minute. On passe ainsi d’1 goutte à 2, 4, 8, 16, etc. Combien de temps faut-il donc pour remplir le stade tout entier ? Un jour, un mois ou un an ? Non, cela se fera bien plus rapidement, en seulement 50 minutes ! Voilà qui peut sembler difficile à comprendre, mais il y a encore plus intéressant : à votre avis, quel est le niveau de remplissage du stade après 45 minutes ? La plupart des gens diraient, environ 75-90%… mais ils se trompent. Après 45 minutes, le stade n’est rempli qu’à 7% ! Dans les cinq dernières minutes, le niveau de remplissage passe de 7% à 100%. »\

TRIPLEMENT DE LA DETTE MONDIALE DEPUIS 2000

Il a fallu 107 ans pour générer plus de 2 quadrillions $ de dettes et de passifs à l’échelle mondiale, dont la majeure partie a été créée ces 25 dernières années.

Prenez la dette mondiale, dont le montant a triplé depuis le début de ce siècle, passant de 80 000 milliards $ à 258 000 milliards $. Voilà encore un exemple de la dimension exponentielle de la phase finale.

Si nous avons assisté à un triplement de la dette en 20 ans, ce que nous réservent les cinq dernières années de la phase finale sera encore plus spectaculaire. Pour tenter de sauver le système financier, les banques centrales se sont lancées dans la plus grande création monétaire de tous les temps. Le sauvetage du système nécessitera plus de 2 quadrillions $, en incluant les produits dérivés et le système bancaire parallèle, montant qui sera sans doute multiplié par l’hyperinflation.

LA FIN DE LA PHASE FINALE SERA RAPIDE

Je serais surpris si la phase finale durait plus de cinq ans. Cela suffit pour voir les bulles d’actifs et de dettes imploser. À l’horizon 2025, le système financier global sera non seulement méconnaissable, mais il ne sera plus que l’ombre de ce qu’il est aujourd’hui.

Le monde va devoir affronter les conséquences inéluctables de 107 années passées à créer de la fausse monnaie, de faux actifs, une dette sans limites et de fausses valeurs morales et éthiques.

Même si cet effondrement se déroule sur une période relativement brève, cela ne signifie pas que les problèmes seront résolus à l’issue de ces cinq années. Non, cela veut dire que la dette et les valorisations d’actifs auront disparu dans un trou noir. Les dettes et tous les faux actifs papiers, comme les 1,5 quadrillions $ de produits dérivés, se seront aussi évaporés. Pratiquement toutes les obligations n’auront plus aucune valeur. Les entreprises solides survivront, mais les bénéfices seront en chute libre et les ratios cours-bénéfices (P/E) également. Cela se traduira par une dégringolade des actions de 95% en moyenne, en termes réels.

Il faudra plusieurs décennies pour que l’économie mondiale, qui s’est construite sur de la fausse monnaie et des valorisations illusoires, revienne au niveau actuel. Souvenez-vous qu’après la chute de l’Empire romain, l’époque sombre du Moyen Âge a duré 500 ans.

Cette phase finale nous aura démontré qu’il est tout simplement impossible de bâtir une économie saine en la fondant sur la dette et l’impression monétaire. Tous les gouvernements qui s’y sont risqués ont toujours été pris la main dans le sac. Et cela ne manquera pas d’arriver dans notre système frauduleux actuel.

L’IMPOSITION : UN PRÉLÈVEMENT CONFISCATOIRE

Tout au long de l’histoire, les dirigeants ont utilisé de nombreuses méthodes pour escroquer leurs citoyens. L’imposition est le plus notoire de ces instruments. Ce sont des frais confiscatoires imposés aux populations, souvent dans le but de financer les extravagances et les guerres des dirigeants. Le premier système fiscal est né en Égypte il y a 3 000 ans. Depuis, les taxes sur les marchandises ou le commerce se sont multipliées.

En Angleterre et au Pays de Galles, une taxe sur les fenêtres a été introduite en 1696. Il s’agissait d’un impôt fondé sur la prospérité du contribuable. Au départ, c’était une taxe forfaitaire de 2 shillings par maison, soit l’équivalent de 13 £ ou 16 $ aujourd’hui. Il y avait aussi une partie variable, à partir de 4 shillings, lorsque le nombre de fenêtres dépassait 10. À l’époque, les gens se sont opposés à un impôt sur le revenu puisque la divulgation du revenu des particuliers était considérée comme une intrusion du gouvernement dans les affaires privées.

Cela fait plaisir de voir l’importance que l’on attachait alors à ces valeurs sensées que sont la confidentialité et le respect de la vie privée. Quel contraste avec le monde actuel, où les gouvernements s’immiscent dans nos affaires personnelles et contrôlent tous nos mouvements sans que rien ne soit confidentiel ou privé. Orwell avait raison quand, en 1949, il a écrit son roman 1984, car aujourd’hui il y a bien un BIG BROTHER qui surveille chacun de nos mouvements. Mais cela ne durera pas non plus, car avec l’effondrement du système, la capacité des gouvernements à assurer le maintien de l’ordre sera également anéantie. L’État n’aura plus suffisamment de ressources et les systèmes nécessaires pour contrôler le peuple.

L’IMPÔT SUR LE REVENU : UN PHÉNOMÈNE RÉCENT

Pour en revenir à l’impôt sur le revenu, il a été introduit pour la première fois au Royaume-Uni en 1798, mais a rapidement été abrogé. Réinstauré à plusieurs reprises, il devint permanent à la fin des années 1800. Aux États-Unis, la fiscalité a été l’une des principales raisons de la Révolution américaine qui a conduit à la Déclaration d’indépendance. L’impôt sur le revenu a été introduit pour la première fois aux États-Unis en 1913, sur la base de 1% des revenus supérieurs à 3 000 $, ce qui concernait très peu de gens à l’époque.

Pendant des milliers d’années, la plupart des pays ont fonctionné avec des taux d’imposition nuls ou très faibles. Il n’y a aucune raison pour que ça ne puisse pas fonctionner à nouveau. Mais étant donné l’étendue inouïe du gaspillage et de la bureaucratie qui caractérisent le système actuel, cela semble impossible. Une révision complète du système fiscal, avec disons une taxe sur la vente de 10% et un impôt sur les sociétés de 10% également, pourrait être une solution viable si l’on se débarrassait de tout le gaspillage affectant le système. Les citoyens paieraient pour les services qu’ils utilisent, comme par exemple les routes.

LA DÉPRÉCIATION DES MONNAIES : UNE FORME DE TAXATION DU PEUPLE

Mis à part l’imposition confiscatoire, la dévaluation de la monnaie fiduciaire est la méthode la plus couramment utilisée par les gouvernements pour escroquer le peuple. En détruisant la valeur de la monnaie, on dépossède les gens ordinaires de leur épargne et de leur retraite. Seuls les riches sont capables de tirer leur épingle du jeu. Ils investissent, souvent avec effet de levier, sur les marchés d’actifs comme les actions ou l’immobilier qui bénéficient de l’expansion du crédit causée par la dépréciation de la monnaie.

Même si une grande partie de leur fortune sera détruite, les riches conserveront des actifs assez considérables, à condition de ne pas être excessivement endettés. Les bâtiments et terrains détenus par la classe aisée existeront toujours, même si leur valeur sera sensiblement réduite. Mais lorsque les gouvernements marxistes ou socialistes prendront le pouvoir, ils vont exproprier les propriétés des riches ou les taxer si lourdement que les propriétaires n’auront pas les moyens de les conserver. Jeremy Corbyn, le chef du parti travailliste britannique, a déjà déclaré que les propriétés de luxe du centre de Londres devraient être habitées par des gens ordinaires et non par les riches résidents actuels.

La plupart des gens n’ont aucun actif, mais seulement des dettes. Pour ceux qui ont contracté un prêt à la banque pour acheter leur maison ou leur appartement, la valeur de ces biens est probablement inférieure au montant de leur dette. La question est de savoir si les gouvernements vont légiférer pour permettre aux propriétaires fonciers en défaut de rester dans leur maison. Et quid des locataires, seront-ils également autorisés à rester dans leur habitation lorsque nous serons entrés dans l’ère marxiste ?

Permettre à chacun de rester dans son logement, même s’il ne peut pas payer le service de la dette ou le loyer, provoquera certainement des défauts bancaires. Les banques centrales devront donc imprimer davantage de monnaie pour renflouer les banques en difficultés.

L’EXTRÊME INÉGALITÉ DES RICHESSES CONDUIRA À LA RÉVOLUTION

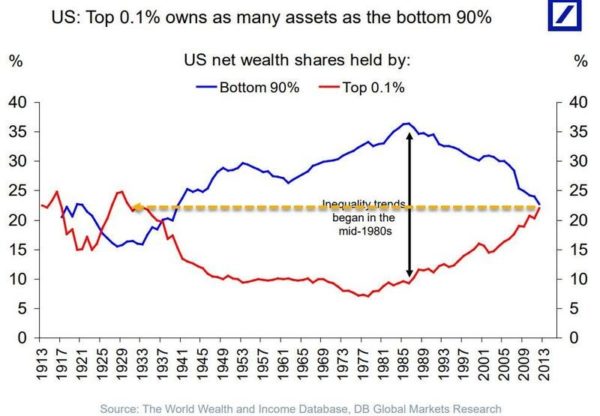

Les révolutions ou les troubles sociaux sont souvent la conséquence de la misère économique vécue par les citoyens ordinaires, combinée au sentiment de rancœur qu’ils éprouvent à l’égard de l’élite dirigeante et des riches. Dans la plupart des pays occidentaux, mais aussi en Chine et en Russie, le fossé entre les riches et les pauvres s’est creusé dans des proportions extrêmes. Le graphique ci-dessous montre l’écart qui existe aux États-Unis entre les 0,1% les plus riches et les 90% au bas de l’échelle. Au milieu des années 80, les 90% les plus pauvres possédaient 37% des actifs contre 10% pour les 0,1% les plus riches. Comme vous pouvez le voir sur la courbe, cet écart s’est réduit tant et si bien qu’actuellement les 0,1% les plus riches détiennent autant d’actifs que les 90% les plus pauvres.

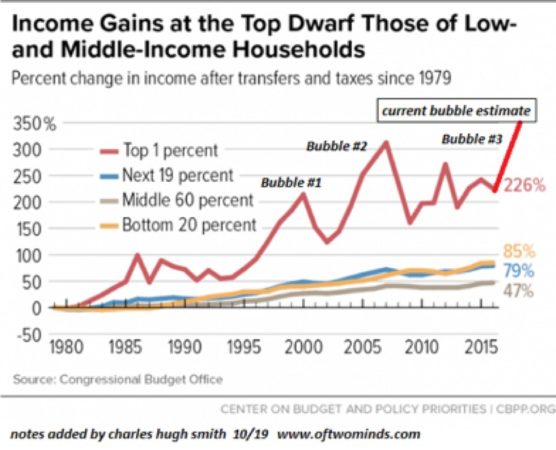

En ce qui concerne la croissance des revenus des ménages américains, on observe un phénomène similaire, avec un élargissement de l’écart entre la tranche des 1% aux revenus les plus élevés et les autres. Selon le graphique ci-dessous, les 1% aux revenus les plus élevés ont vu leurs revenus augmenter de 350% depuis 1980, tandis que les revenus moyens, soit 60% des ménages, ont vu les leurs croitre de seulement 47% sur la même période.

Une telle concentration de richesses et de revenus est non seulement néfaste pour l’économie, mais surtout très dangereuse. Lorsque le ralentissement économique s’amorcera dans les prochaines années, la misère économique des plus démunis risque de provoquer des troubles sociaux majeurs et même une guerre civile. D’autre part, dans de nombreux pays, l’arrivée d’un nombre croissant d’immigrants pourrait également favoriser l’émergence de groupes néo-nazis ou d’extrême droite.

En un mot, nous sommes à l’aube d’une période très instable et dangereuse, tant sur le plan économique que social. Dans le monde entier, nous observons déjà d’importantes manifestations et des actes de violence, ainsi qu’une recrudescence notable de la criminalité. De nombreux gouvernements se révèlent incapables de faire face à l’augmentation des révoltes populaires et de la délinquance. En Suède, par exemple, les prisons sont déjà pleines. Lorsque ces problèmes s’aggraveront, le monde risque de devenir beaucoup moins sûr car les gouvernements perdront le contrôle de la loi et de l’ordre.

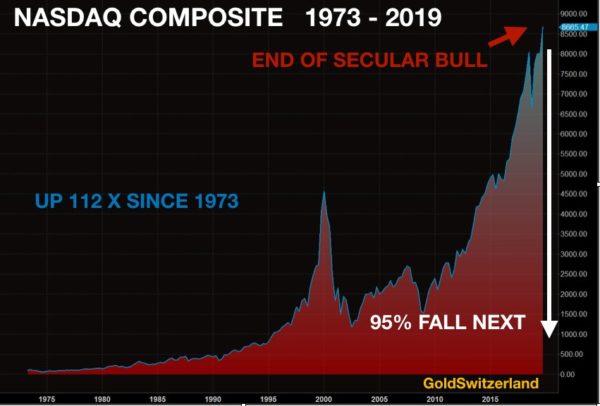

L’EFFONDREMENT DU NASDAQ SERA PIRE QU’EN 2000-2002

Les marchés boursiers sont à la fin d’un marché haussier séculaire. Le graphique trimestriel du Nasdaq est éloquent : l’indice a été multiplié par 112 depuis 1973. Mais lorsque ce marché se retournera, la chute sera très rapide. En 2000-2002, le Nasdaq a reculé de 80%. Il serait surprenant que la chute prochaine soit moindre. Une baisse de 95% ne serait pas étonnante, du moins pour moi. Vers la fin des années 1990, j’étais personnellement impliqué dans une entreprise de commerce électronique. J’ai pressenti que la bulle Internet allait éclater et, au début de l’année 2000, nous avons donc vendu la société à une entreprise cotée sur le Nasdaq. Nous avons été payés en actions, mais j’ai fixé comme condition de pouvoir revendre ces actions immédiatement. Ce que nous avons fait, bien sûr. La société qui a racheté notre entreprise et beaucoup d’autres a fait faillite quelques années plus tard.

Je suis convaincu que la situation actuelle est pire qu’en 2000 et que les bulles sont beaucoup plus grosses. Quiconque détient des actions cotées sur le Nasdaq, ou tout autres actions, assistera à la destruction totale de ces valorisations et de son patrimoine dans les années à venir. C’est pourquoi je juge nécessaire de lancer cet avertissement : CAVEAT EMPTOR ! (que l’acheteur soit vigilant).

LE MOUVEMENT DE L’OR NE FAIT QUE COMMENCER

Lorsque les marchés boursiers s’effondreront, les métaux précieux poursuivront la tendance haussière séculaire amorcée en 1971 et dont la dernière étape a démarré en 2000. Quiconque douterait que nous sommes dans un marché haussier ferait bien de regarder les graphiques annuels des cours de l’or en dollars américains et en euros. Le tableau est on ne peut plus claire. Le marché haussier, qui a commencé en 2000 et qui dure depuis 20 ans, n’a connu qu’une seule correction majeure pendant l’année 2013. (Les barres vertes montrent les années de hausse et les rouges, les années de baisse).

C’est un tableau particulièrement frappant, et si vous doutez encore de l’orientation future du cours de l’or, je vous conseille d’y prêter attention. À ce stade, le mouvement est à peine amorcé. Lorsque les événements décris dans cet article se déclencheront, l’or montera à une vitesse qui surprendra tout le monde. Le cours de l’or atteindra des multiples du prix actuel avant la fin de ce marché haussier.

Souvenez-vous néanmoins que l’appréciation du capital ne doit pas représenter la raison principale de détenir de l’or physique. Par-dessus tout, nous considérons l’or comme la meilleure protection contre un système financier pourri et une assurance contre un risque financier, économique et politique/géopolitique sans précédent.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD