WENN SIE GOLD VERSTEHEN – SIND SIE KEIN GOLDBUG

Was ist ein Goldbug? Wikipedia definiert es so: „eine Person mit extrem optimistischen Einstellungen gegenüber Gold als Investitionsgut und Standard der Vermögensbewertung […] das Wort wird teils auch pejorativ gebraucht.“

Investopedia meint dazu: „Ein Goldbug ist eine Person, die sich sehr enthusiastisch zeigt hinsichtlich Gold als Anlagewert und dem erheblichen Wertsteigerungspotential von Gold.

Das Free Dictionary definiert den Goldbug schließlich als: „1. Eine Person, hauptsächlich Ökonomen oder Politiker, die den Goldstandard unterstützt, oder 2: Eine Person, die daran glaubt, dass der Kauf von physischem Gold eine persönliche Investition ist, oder 3: ein Goldkäfer.“

Da weniger als 0,5 % der globalen Finanzanlagen in Gold gehalten werden, haben die meisten Menschen weder Gold noch ein Verständnis für Gold. Diejenigen, die den wahren Wert von Gold verstehen, können allein einer der oben angeführten Definitionen zustimmen – ein Goldbug ist ein Goldkäfer. Über diese klare Definition lässt sich nicht streiten.

Viele Menschen benutzen den Begriff Goldbug als bissige Beleidigung, weil sie sich nie die Mühe gemacht haben, die Bedeutung des Goldes verstehen.

WENN SIE GOLDVERSTEHER SIND – SIND SIE KEIN GOLDBUG

Also: Warum habe ich, zusammen mit wenigen anderen, seit 17 Jahren Goldeigentum verteidigt und empfohlen, ohne ein Goldbug zu sein? Nicht, weil ich der Goldpr.

Nein, Gold hat eine viel tiefgreifendere Bedeutung. Die einfachste Definition von Gold stammt von J.P. Morgan: „Gold ist Geld und sonst nichts.“ Allerdings bedarf diese Aussage weiterer Erklärung. Natürlich ist Gold Geld. Deswegen ist Gold ja auch die einzige Währung, die geschichtlich betrachtet, überlebt hat. Alle anderen Währungen wurden durch Herrscher oder Zentralbanker mittels der Ausgabe von unbegrenzten Kreditmengen und gedrucktem Geld solange zerstört, bis die jeweilige Währung wertlos verfiel. Und das passiert gerade wieder – alle Währungen haben, effektiv betrachtet, seit 1913 (dem Gründungsjahr der Fed) 97 %- 99 % ihres Wertes verloren.

Wenn wir keine Goldbugs sind, warum dann Goldeigentum? Einfach ausgedrückt: Gold ist Vermögensschutz und Versicherung gegen ein faulendes Finanzsystem, das durch hunderte Billionen $ Kredit und Geldschöpfung sowie mehreren Billiarden $ in Derivaten aufgebläht ist. Wenn man das Ausmaß dieser Blase versteht, die infolgedessen an allen Anlage- und Schuldenmärkten entstanden ist, dann wird man auch verstehen, warum Gold der beste Selbstschutz gegen die kommende Implosion all dieser Märkte ist.

Und an alle, die denken, dass es diesmal anderes laufen wird: Ich bitte Sie, beschäftigen Sie sich mit der Geschichte. Ausnahmslos jede große Anlage- und Schuldenblase der Menschheitsgeschichte führte auch zu einem Einbruch der betreffenden Währung und des betreffenden Finanzsystems.

Der große Unterschied heute ist, dass wir es mit einem globalen Problem zu tun haben. Die globale Gesamtverschuldung steht bei 250 Billionen $, dem 3-fachen des globalen BIP – ein historischer Rekord. Rechnet man ungedeckte Verbindlichkeiten und Derivate hinzu, beläuft sich die Gesamtverschuldung plus Verbindlichkeiten auf mehr als 2 Billiarden $, das 25-fache des globalen BIP. Das ist also das Risiko, das potentiell zur größten Finanz- und Wirtschaftskatastrophe der Geschichte werden kann.

Natürlich kann niemand mit absoluter Sicherheit sagen, dass es passieren wird, doch die Wahrscheinlichkeit, dass es so kommt, ist sehr hoch. Staaten und Regierungen kennen nur ein Heilmittel – Geldschöpfung. Doch jedes Kind würde verstehen, dass es einfach nicht hinhaut, wenn man zur Lösung eines Schuldenproblems mehr Geld schöpft und mehr Kredit ausgibt. Leider versteht der Keynesianer und Nobelpreisträger Krugman das nicht. Man kann ein Schuldenproblem nicht mit denselben Mitteln lösen, die dieses Schuldenproblem verursacht haben.

GOLDEIGENTUM – CONDITIO-SINE-QUA-NON

Schauen wir uns eine Reihe von Gründen dafür an, weshalb physisches Goldeigentum so entscheidend ist:

Gold schützt gegen:

1. Währungsentwertung

– Der 97-99%ige Verfall aller Währungen im Verlauf der letzten 100 Jahre wird weitergehen, bis die Währungen den Nullpunkt erreicht haben. Es verbleiben also nur noch 1 bis 3 %, wobei wieder zu beachten ist, dass dies, von heutigen Standpunkt aus betrachtet, einem Wertverlust von 100 % entspricht.

2. Bankenpleiten – Bail-Ins

– Mit einem Fremdfinanzierungsgrad (Hebel), der beim 10- bis 50-fachen liegt, werden die Banken die nächste Kreditkrise nicht überleben können. Rechnet man die Beteiligung an Derivategeschäften hinzu, ist ein systemischer Ausfall garantiert.

3. Einbruch am Aktienmarkt

– Die Aktienmärkte wurden durch Geldschöpfung und Rückkäufe befeuert und sind jetzt unter allen Geschichtspunkten überbewertet. Wie 1929 sind Verluste von effektiv 90 % wahrscheinlich. Die global existierenden ökonomischen wie finanziellen Risiken sind heute exponentiell größer als Ende der 1920er.

4. Zusammenbruch des Anleihemarktes

– Die 35-jährige Aufwärtsphase im Anleihezyklus ist zu einer Mega-Bubble geworden, die implodieren wird. Vor drei Jahren setzte die Abwärtsbewegung ein. Sie befindet sich jetzt auf dem Weg zu den Ständen der frühen 1980er Jahre, als 10-jährige US-Staatsanleihen mit 16 % verzinst wurden. Dies ist ein langer Zyklus, und solche Stände werden nicht sofort erreicht. Wenn Staaten unbegrenzte Geldmengen schöpfen, zahlungsunfähig werden oder Moratorien einführen, werden Anleihemarktinvestoren, wie auch China und Japan, US-Anleihen abstoßen, so wie es Russland schon getan hat.

5. Inflation – Hyperinflation

– Wenn Regierungen, in einem verzweifelten und nutzlosen Versuch der Systemrettung, endlose Mengen Geld schöpfen werden, wird sich in den meisten großen Wirtschaftsräumen eine Inflation zeigen, die sich zur Hyperinflation entwickeln wird. Wer schon eine hyperinflationäre Ökonomie erlebt hat (wie in Argentinien, Simbabwe und Venezuela), der weiß, dass das Geld dieser Länder vollends vernichtet ist. Leider begreifen nur wenige, dass Gold sie in dieser Situation gerettet hätte.

6. Deflation

– Entgegen der Überzeugung der meisten Menschen konnte sich Gold während deflationärer Perioden historisch betrachtet sehr gut entwickeln. Meiner Ansicht nach werden wir zuerst Hyperinflation bekommen, da Staaten und Regierungen versuchen werden, die Welt durch Geldschöpfung zu retten. Wenn dieser Versuch scheitert und Anlage- wie Schuldenmärkte implodieren, werden wir eine schwere deflationäre Implosion erleben. Die Banken werden dieses Ereignis höchstwahrscheinlich nicht in ihrer heutigen Form überleben. Banken werden Pleite gehen – zusammen mit dem Geld, das dort liegt. Dann wird Gold Geld sein und als Zahlungs- oder Tauschmittel eingesetzt werden.

7. Peak Gold

– Der Höhepunkt der Goldproduktion wurde schon erreicht. Seit den 1990ern gibt es keine großen Goldentdeckungen mehr. Selbst im Fall einer unerwarteten, umfangreichen Neuentdeckung würde der Prozess von der Entdeckung bis zur Produktion mindestens 15 Jahre in Anspruch nehmen. Folglich werden wir in den kommenden Jahren deutliche Goldknappheiten erleben.

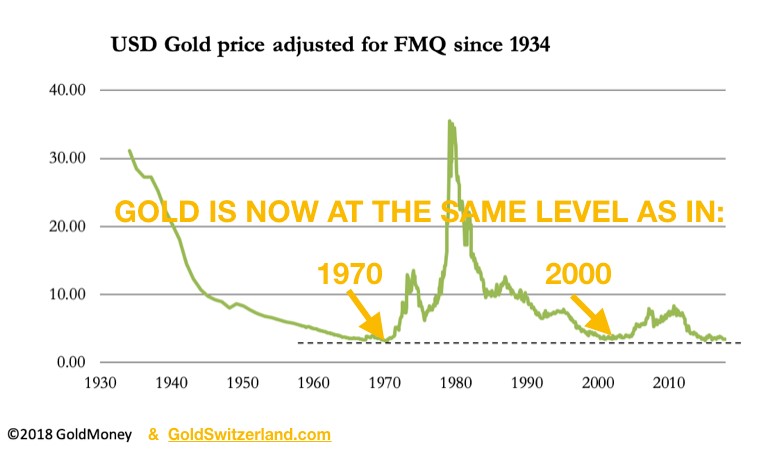

8. Papiergold

– Dass sich der Goldpreis auf seinem derzeit lächerlich niedrigen Niveau befindet, ist allein dem Goldpapiermarkt geschuldet, wo die Goldpreise ermittelt werden, egal ob es sich dabei um physisches Gold oder Papiergold handelt. Der um das Geldangebot bereinigte Goldpreis bewegt sich aktuell auf den Ständen von 1970 und 2000, als Gold bei 35 $ bzw. 280 $ lag. Die ausgegebenen Papiergoldmengen liegen aktuell bei mindestens dem 100-fachen der physischen Goldmengen, die zur Deckung dienen. Wenn die Besitzer von Papiergold unruhig werden und physische Auslieferung verlangen, wird kein Gold zur Verfügung stehen und wegen fehlender Gebote kein Preis feststellbar sein: „No offer“ – kein Gold mehr verfügbar zu keinem Preis. Anschließend wird Gold ein Vielfaches der heutigen Preise erreichen.

9. Unternehmensschulden

– In den meisten Industrienationen sind die Schulden der Unternehmen explodiert und haben gefährliche Stände erreicht. In den USA hat sich das Verhältnis von Unternehmensschulden zu BIP seit den 1960ern verdoppelt. Irrationaler Optimismus und Aktienrückkäufe haben diesen Schuldenboom befeuert.

10. Andere Risiken

– Es gibt eine Reihe anderer großer Risiken, die jederzeit ausbrechen können. Dazu zählen auch geopolitische Risiken, Bürgerkriege, soziale Unruhen, Länderrisiko für China, Japan, die USA, den Nahen Osten, die Schwellenmärkte, etc. Viele dieser Dinge haben bereits begonnen, so zum Beispiel die Stilllegung der [Bundes]Verwaltung in den USA, das Brexit-Fiasko in Großbritannien, die Gelben Westen in Frankreich und die Massenmigration auf verschiedenen Kontinenten. All das ist nur der Anfang.

GOLD HEUTE: ENTSCHEIDENDE VERSICHERUNG & HERVORRAGENDES INVESTMENT

Gold ist eindeutig nicht das Allheilmittel für alle oben aufgelisteten Probleme. Allerdings gibt es keine bessere Versicherung gegen die finanziellen wie ökonomischen Risiken in der heutigen Welt, welche im historischen Vergleich nie größer gewesen sind. Gerade in Zeiten der Krise ist Gold die wichtigste Vermögensschutzanlage sowie ein Wertspeicher und Zahlungsmittel.

Am treffendsten beschreibt mein guter Freund Simon Mikhailovich das (Un-)Verständnis der Welt gegenüber Gold:

„Würde man Investoren eine Fat-Tail-Put-Option anbieten, die nie verfällt oder ausläuft, mit Haltekosten von ca. -1% p.a., ohne Gegenparteirisiko & ohne Gefahr, jemals wertlos zu werden, dann würden die Leute Schlange stehen bis auf die Straße. Erklärt man aber, dass diese Option physisches Gold ist… Nein danke. Kein Interesse.“

Trotz der völligen Unwissenheit der meisten Menschen bezüglich Gold, oder gerade deswegen, wird Gold zum herausragendsten Asset werden, das man in den nächsten Jahren halten kann – als Versicherung und aus Gründen der Anlagewertsteigerung. Doch vergessen Sie dabei Folgendes nicht: Halten Sie physisches Gold, und lagern Sie es außerhalb des Finanzsystems in einer sehr sicheren Tresoreinrichtung und in einem sehr sicheren Rechtsgebiet.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..