VERRÜCKTE WELT – WÄHRUNGEN AUF NULL, ANLEIHEN UNTER NULL

Wie tief ins Kaninchenloch wird die Welt fallen? Man hat den Eindruck, als wären wir bei Alice im Wunderland, wo die Dinge von Tag zu Tag eigenartiger werden. Wenn wir dieses Tempo beibehalten, wird das Kaninchenloch zu einem schwarzen Loch ohne Boden.

Das Halten von Anleihen kostet Geld, Währungen werden bald nichts mehr wert sein und Gold wird mindestens auf 7.000 $ steigen, bevor es 700 $ erreicht.

NEGATIVZINS-ANLEIHEN BALD IM UMFANG VON 50 BILLIONEN $ +

Die Anleihemärkte werden mit jedem Tag blasiger – die Menge der negativ verzinsten Anleihen (derzeit 16 Billionen $) wird wohl bald schon auf 50 Billionen $ anwachsen, wenn auch die USA mit ihren 22 Billionen $ beim Wettkampf um die allerniedrigsten Anleihezinsen an den Start gehen.

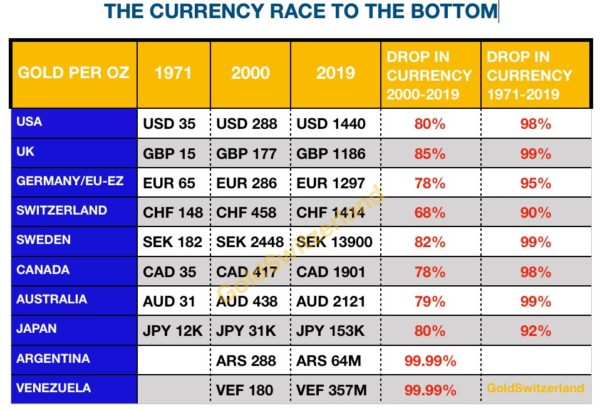

Die meisten Währungen stehen schon jetzt fast ganz unten, da sie seit 1971 98 %-99 % verloren haben, und 80 % seit 2000. Auch Aktien werden mit von der Partie sein, wenn sie von ihren schwindelerregenden Höhen stürzen.

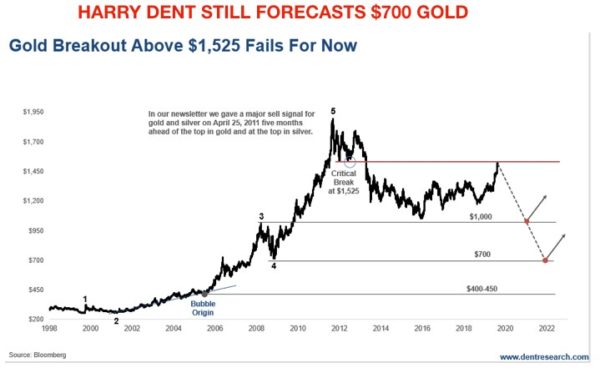

Eigenartig ist auch, dass Harry Dent nach wie vor darauf beharrt, dass sein 700 $-Ziel für den Goldpreis Wirklichkeit wird. Er hat eine gute Erfolgsbilanz mit seinen Markteinschätzungen und findet Beachtung. Er meint, dass Gold bei 1.525 $ auf Widerstand treffen werde, dort wo sich das Tief der Konsolidierung von 2011-12, nach Erreichen des Hochs, befand.

Dent glaubt, wie auch viele Amerikaner, faule Analysten und Journalisten, die USA seien das Epizentrum der Welt. Und das bedeutet, dass Gold in der korruptesten und am stärksten überbewerteten Währung der westlichen Welt bemessen werden sollte. Der US-Dollar wird nicht durch einen einzigen ökonomischen Fundamentalwert gestützt, sondern allein durch politische wie militärische Macht. Angesichts der 22,5 Billionen $ Schulden sowie weiterer 21 Billionen $, die in den Ausgabebüchern des Pentagon und anderswo versteckt sind, verdienen die USA mit Sicherheit nicht die Weltreservewährung. Und wahrscheinlich wird dieser Zustand auch in den kommenden Jahren ein Ende finden, wenn der wacklige US-Dollar aus dem Bett fällt.

Ich bezweifle, dass wir zu meinen Lebzeiten einen Goldpreis von 700 $ sehen werden, und so schnell werde ich nicht aufgeben!

ALS GELD, MÜSSTE GOLD IN UNZEN ODER GRAMM GEMESSEN WERDEN – UND NICHT IN US $

Zurück zum Gold. Es sollte nicht US-Dollar bemessen werden. Gold ist eine Währung für sich, und diese lässt sich allein durch ihr Gewicht messen. Gold müsste also in Gramm oder Unzen gemessen werden. Für viele Menschen ist es bequemer, den Goldpreis in die jeweiligen lokalen Währungen umzurechnen – ob nun Pfund, Euro, Yen oder Dollar. Doch bei der Konvertierung von Gold in einen Währungskurs handelt es sich um nichts anderes als eine Bequemlichkeitsumrechnung, nicht aber um eine Bemessung des Goldwertes. Tatsache ist, dass uns die Umrechnung von Gold in beispielsweise Euro oder Dollar ein klares Bild davon vermittelt, was mit dem Wert dieser Währungen – nicht aber mit dem Wert von Gold! – passiert ist.

Die Tabelle unten zeigt, wie stark Papier- oder Fiat-Geld seit 1971 bzw. 2000 an Wert verloren hat – und zwar in verschiedenen Währungen. So hat beispielsweise der US-Dollar seit 2000 80 % seines Wertes verloren und 98 % seit 1971, und das Pfund 85 % bzw. 99 %. Folglich ist es vollkommen falsch zu glauben, der Goldpreis stiege, wenn doch der Wert des Papiergeldes sinkt!

GOLD IST KONSTANTE KAUFKRAFT

Ganz ähnlich verhält es sich auch mit vielen Dingen, die wir kaufen, ob nun Häuser oder Lebensmittel. Aufgrund totaler staatlicher Misswirtschaft steigen alle Dinge, die wir kaufen, mit der Zeit im Preis. Doch eigentlich steigt nicht der Preis, sondern der Wert des Papiergeldes nimmt ab!

Der Wert des Goldes bleibt im Lauf der Zeit konstant. Abgesehen von den normalen Fluktuationen stellt Gold konstante Kaufkraft dar. Ein guter Männeranzug hat – in Gold gerechnet – immer schon eine Unze Gold gekostet, heute oder vor 2.000 Jahren.

Von Staaten und Regierungen erfährt man so etwas natürlich nie. Sie erzählen uns nicht, dass sie konstant Geld drucken und leihen müssen, weil sie stets nicht über die Runden kommen. Und wenn man Geld fabriziert, das null Wert hat, so wird automatisch das gesamte im Umlauf befindliche Geld WENIGER WERT. Werden große Mengen Geld gedruckt, wird das Geld letztlich seinen WERT ganz LOS. Und dorthin steuert die Welt gerade. Da die meisten Währungen seit 1971 ohnehin schon 98 %-99 % ihres Wertes verloren haben, werden sie bald auch noch die verbleibenden 1-2 % verlieren und wertlos werden.

GOLD IN US$: NUR MESSLATTE FÜR DOLLAR-SCHWÄCHE

Also: Gold in einer Währung zu messen, ist eine praktische Methode, um herauszufinden, wie stark der Wertverlust dieser Währung ist – nicht mehr, nicht weniger. Große Vorsicht ist aber dann geboten, wenn die Kursbewegungen mittels technischer Analyse bewertet werden, wie Dent es tut.

Indem er Gold in Dollar misst, möchte Dent beweisen, dass Gold am Widerstand aufgehalten wurde (Dents Chart finden Sie oben) und nun auf 700 $ zurücksetzen wird.

Was er praktischerweise nicht zeigt, sind die Kursbewegungen in kanadischen oder australischen Dollar oder aber in Schwedischen Kronen und Euro, also Währungen in denen Gold neue Allzeithochs markiert hat. Wie Gold beispielsweise gegenüber dem argentinischen Peso abgeschnitten hat, zeigt er ebenfalls nicht. Und hier ist Gold seit 1999 um 34.000 % gestiegen! Da die Fed zunehmend panisch reagiert, werden die US-Zinssätze schnell unter die Null-Prozent-Marke gedrückt sein, in Kombination mit unbegrenzter Geldschöpfung – und das wird zu einem rapiden Verfall des Dollars führen und zu einem sprunghaften Anstieg des Goldpreises in US-Dollar.

Der Fehler in Dents Argumentation ist folgender: Nur weil Gold in einer bestimmten Währung auf einen Widerstand getroffen ist, wird es abstürzen. Ich argumentiere hingegen: Gold hat in Dutzenden Währungen neue Hochs markiert, und deshalb ist der in US-Dollar gemessene Widerstand irrelevant und auch überhaupt kein Hindernis für Gold. Gold wird bald durch Dents 1.525 $-Widerstand preschen, und später auch durch das 1.920 $-Hoch.

Im Juni durchbrach Gold, wie prognostiziert, die Maginot-Linie bei 1.350 $; seit dem 1.Juni hat Gold eine 150 $-Aufwärtsbewegung vollzogen. Vor dem Hintergrund einer sechsjährigen Seitwärtsbewegung am Goldmarkt haben wir es hier mit einer relativ kräftigen Aufwärtsbewegung von 11 % zu tun. Doch das ist nur der Anfang. Mit Blick auf die technischen Indikatoren müsste Gold jetzt ohne größere Korrektur weitersteigen – auf 1.650 $ bis 1.750 $. Diese Bewegung könnte sogar schon nächste Woche beginnen und dabei nicht länger als 3-8 Wochen brauchen.

SILBER WIRD EXPLODIEREN

Parallel dazu werden wir wahrscheinlich auch die erste große Bewegung beim Silber erleben. Seit einer Weile erkläre ich schon, dass wir die 25 $-Marke sehr schnell erreichen könnten. Es würde mich nicht überraschen, wenn Silber in den nächsten Monaten in die Nähe dieser Marke kommt.

Langfristig wird Silber wahrscheinlich in den 100 $-Plus-Bereich steigen. Es ist unglaublich unterbewertet. Allerdings sollten Anleger vorsichtig sein, denn Silber ist extrem volatil. Mit den Aufwärtsbewegungen kann jeder gut umgehen, kaum jemand aber mit den brutalen Korrekturen.

Ich weiß in der Tat, dass solche Prognosen im Grunde unsinnig sind, doch die seit Langem überverkaufte Lage beim Silber und die aufgestaute Energie könnten ohne Weiteres dafür sorgen, dass Silber in den nächsten Wochen explodiert.

DIE WELTWIRTSCHAFT WIRD DURCH 2 BILLIARDEN $ SCHULDEN UND VERBINDLICHKEITEN ERDRÜCKT

Das Platzen der derzeitigen globalen Bubble wird durch ein spezifisches Ereignis ausgelöst werden, selbst wenn dieses nicht der eigentliche Grund ist, sondern nur der Auslöser und Beschleuniger. Ein solches Ereignis war beispielsweise der Untergang von Lehman Brothers im Jahr 2008; die Pleite war aber nicht die Ursache der Finanzkrise von 2007-09.

Die tieferliegenden Gründe für die aktuelle Bubble sind natürlich die 250 Billionen $ Schulden plus Derivate in Höhe von 1,5 Billiarden $ + sowie ungedeckte globale Verbindlichkeiten von mindestens 250 Billionen $. Eine hübsche kleine Summe von mehr als 2 Billiarden $ also. Nun stellen Sie sich das Ausmaß an Geldschöpfung vor, das benötigt wird, um ein Platzen der Blase zu stoppen.

BILANZBETRUG GRASSIERT

In der letzten Phase einer Blase werden viele Unternehmen ihre Bücher frisieren bzw. bei der Bilanzierung schummeln. Die Fälle Enron oder Madoff sind Beispiele für Unternehmen, die ihre Bilanzen im großen Stil fälschten. Im Fall Madoff hieß der Whistleblower Harry Markopolos, doch jahrelang wurden seine Warnungen ignoriert. Markopolos trat jetzt wieder an die Öffentlichkeit mit einem angeblichen Bilanzierungsskandal bei GE. Er behauptet, GE hätte langfristige passive Rechnungsabgrenzungsposten in Höhe von 38 Milliarden $ vorab als Einnahmen bilanziert; diese Summe sei jedoch nur die Spitze des Eisbergs. Es wird sich noch zeigen, ob Markopolos auch diesmal recht hat.

Sicher ist jedoch, dass man in den kommenden Jahren noch viele Beispiele für „Kreativbilanzierung“ oder Bilanzbetrug entdeckt wird.

WER WIRD DER AUSLÖSER SEIN: DEUTSCHE BANK ODER COMMERZBANK?

Eine Situation wie bei GE könnte in Kürze das Platzen der derzeitigen Finanzblase auslösen. Wahrscheinlicher ist aber eine Bankeninsolvenz. Wir hatten schon an anderer Stelle die prekäre Situation der Deutschen Bank erläutert. Vom Aktienmarkt wurde die Deutsche Bank schon eindeutig als hoffnungsloser Fall identifiziert. Noch schlimmer ist aber der Aktienkurseinbruch bei der zweitgrößten Bank Deutschlands, der Commerzbank. Seit 2007 sank die Aktie der Deutsche Bank um nur 94 %, wohingegen die der Commerzbank mit 98,4 % im Minus steht.

BUNDESBANK UND EZB WERDEN ZWEISTELLIGE BILLIONEN-€-BETRÄGE ZUR BANKENRETTUNG DRUCKEN

Die Bundesbank und die EZB werden unheimlich viel Geld drucken müssen für ihre vergeblichen Bankenrettungsversuche. Es könnten problemlos zweistellige Billionen-€-Beträge oder mehr werden. Im Verhältnis zum deutschen BIP von 3 Billionen € wird dies natürlich zu Weimar II führen – also zu massiver Hyperinflation.

Venezuela hat derzeitig unter einem ökonomischen Zusammenbruch und Hyperinflation zu leiden. Doch auch Argentinien ist nicht mehr weit entfernt, denn letzte Woche sprang Gold von 65.000 Pesos auf 85.000 Pesos, als die Landeswährung um 25 % fiel.

Gold in Euro oder Dollar könnte ähnliche Stände erreichen, wenn sich die Hyperinflation auch im Westen breit macht.

SCHWEIZER VEREDLER BERICHTEN VON RUHIGEN PHYSISCHEN MÄRKTEN – DIE RUHE VOR DEM STURM?

Abschließend noch eine sehr wichtige Nachricht über die physischen Märkte. Alle Schweizer Veredler berichten von sehr ruhigen Geschäftsaktivitäten und viel höheren Lagerbeständen, als es normalerweise der Fall ist. Chinesen und Inder kaufen aktuell sehr wenig. In Thailand und Indonesien nehmen die Leute an den lokalen Märkten Gewinne mit und verkaufen.

Die kräftigen Kursbewegungen der letzten 10 Wochen standen auf jeden Fall nicht mit einer sehr stark gestiegenen physischen Nachfrage in Verbindung. Unser Unternehmen und ähnlich aufgestellte Unternehmen verzeichnen eine gute physische Nachfrage von Vermögensschutzinvestoren. Doch das gleicht natürlich nicht den Nachfragerückgang aus China und Indien aus.

Folglich sind die jüngsten Kursgewinne von 250 $ in erster Linie auf den Papiermarkt zurückzuführen. Auch die ETF haben ihre Bestände ausgebaut, allerdings kann man nie sicher sein, dass sie auch tatsächlich physisches Gold kaufen.

Doch jetzt erleben wir, wie der Papiermarkt die Kurse auch in die Höhe treiben kann. Das könnte sich kurzfristig sogar negativ auswirken, denn Papierkäufer sind keine langfristigen Halter. Doch den Papiermarkt hindert natürlich nichts daran, die Gold- und Silberkurse vor einer Korrektur noch deutlich in die Höhe zu treiben. Diese Kursbewegung ist sogar wahrscheinlich, wie ich oben geschrieben hatte. Und steigende Kurse können ohne Weiteres steigende physische Nachfrage bewirken.

Also: Was wir vorübergehend an den physischen Märkten beobachten können, ist ganz bestimmt eine Spätsommerflaute, der ein Herbststurm folgen wird.

Investoren, die physisches Gold zur Vermögenssicherung kaufen, sollten sich um diese kurzfristigen Anomalien im Markt keine Gedanken machen. Sie sollten stattdessen physisches Gold und Silber kaufen, solange es noch verfügbar ist. Die globalen Risiken sind größer als je zuvor und Edelmetalleigentum ist die beste Lebensversicherung, über die man verfügen kann.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..