LES ANNéES SOMBRES SONT Là [PARTIE 2]

La sagesse rétrospective est la plus exacte de toutes les sciences. Il est difficile d’avancer dans la vie en se retournant constamment vers le passé. Avec l’expérience, j’ai tendance à ne pas regarder en arrière, surtout pas les événements négatifs. Je préfère embrasser l’incertitude. Nous ne pouvons rien changer au passé, mais nous avons davantage de contrôle sur notre avenir. Et il semble bien que les prochaines années seront extrêmement tumultueuses sur les plans économique, social et politique.

Même si je n’aime pas regarder le passé, je suis quand même revenu sur un de mes articles écrit en juillet 2009, à une époque où l’or dépassait à peine 900 $ et le Dow 9 100 $. Il s’intitulait “Les années sombres sont là” et avait suscité beaucoup d’intérêt. C’était la fin de la crise des subprimes, le Dow Jones venait de perdre 60 % et le cours de l’or était passé de 250 $ en 1999 à 925 $.

Je mets clairement ma tête sur le billot car, comme pour la plupart des prévisions, mon timing était mauvais. Mais comprendre qu’il faut se protéger contre le risque est plus important que la justesse du timing.

À la fin de l’article, je tire quelques conclusions importantes.

Les années sombres sont là (écrit en juillet 2009)

Dans cet article, nous allons évoquer les futurs effets dévastateurs de la bulle de crédit, de l’impression monétaire par les gouvernements et des décisions désastreuses qu’ils prennent. D’ici 2011-2012, le monde connaîtra une série d’événements tumultueux qui changeront notre quotidien. 2011-2012 ne sera pas le début d’une reprise de l’économie mondiale, mais le début d’une longue période de bouleversements économiques, politiques et sociaux qui pourraient durer deux décennies.

Nous allons discuter des trois domaines qui, selon nous, détermineront le sort du monde dans un futur proche : L’explosion à venir du chômage, la prochaine phase (beaucoup plus grave) dans les marchés du crédit et, finalement, les répercussions hyperinflationniste ou inflationniste sur l’économie mondiale et les investissements.

LES EMPIRES ont été bâtis SUR LE PILLAGE, L’ESCLAVAGE ET L’IMPRESSION MONÉTAIRE

Regardons l’Histoire et analysons ce qui permet de fonder un empire et la prospérité qui l’accompagne.

L’Empire britannique fut crée au 17ème siècle et atteignit son apogée au 19ème siècle sous le règne de la Reine Victoria. À la fin du 19ème siècle, l’Empire britannique représentait près de 20% de la surface du globe et 25% de sa population. Donc la Grande-Bretagne, qui n’occupe que 0,5% de la surface du globe, contrôlait un empire plus de 50 fois supérieur à sa taille. Alors, avec l’esclavage et le pillage de 20% des ressources mondiales, il n’est pas étonnant que la Grande-Bretagne ait été la nation la plus prospère pendant plusieurs siècles. Mais, comme tous les empires, l’Empire britannique portait en lui les germes de sa propre destruction. Tous les empires – Mongols, Romains, Ottomans ou Britanniques, etc. – ont finit par surexploiter leurs ressources militaires et financières. Cela, combiné avec la décadence et les illusions de grandeur, provoque l’effondrement d’un empire.

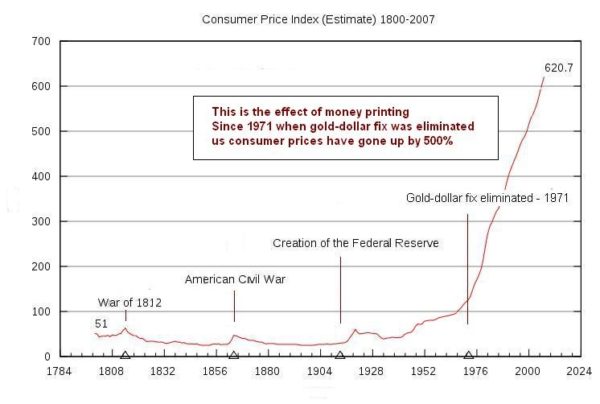

L’Empire américain, quant à lui, est légèrement différent, étant donné qu’il n’a jamais conquis le monde, quoique les États-Unis, au départ, sont une colonie conquise aux autochtones. Mais les États-Unis sont intervenus dans plusieurs régions (Corée, Vietnam, Afghanistan, Irak etc). Ils ont aussi des bases militaires dans 120 pays. À l’origine, les Etats-Unis étaient une superpuissance économique basée sur l’esprit d’entreprise et une machine de production très puissante soutenue par une puissance militaire féroce. Mais, avec la Guerre du Vietnam, les États-Unis ont épuisés leurs ressources et, en 1971, Richard Nixon mit fin à l’étalon-or pour pouvoir commencer à imprimer de l’argent. La phase d’impression monétaire est généralement la dernière étape avant l’effondrement d’un empire, et c’est à ce point-là qu’en sont les États-Unis aujourd’hui. Le dollar US est devenu la monnaie de réserve internationale à une époque où les États-Unis étaient économiquement forts. Mais lorsque l’économie américaine a commençé à s’affaiblir dans les années 60-70, ils ont trouvé un moyen de maintenir sa vigueur : ils se sont mis à imprimer du papier qu’ils vendaient aux autres pays en échange de biens et services. Depuis près de 50 ans, c’est le moyen le plus intelligent jamais inventé pour maintenir le niveau de vie d’une nation en détérioration économique, sans avoir à dépenser les ressources normalement dévolues à la création d’un empire. C’est un schème de Ponzi qui fonctionne depuis des décennies mais, tout doucement, les pays du monde réalisent qu’ils détiennent du papier sans valeur imprimé par le gouvernement américain. (Il s’agit d’une version très simplifiée de la création et de la destruction des empires mais, néanmoins, cette analyse est correcte.)

LE GOUVERNEMENT AMÉRICAIN EST DANS LE DÉNI

Les États-Unis souffrent d’une hémorragie financière et économique. Ils ont prêté ou engagé près de 13 000 milliards $ pour soutenir le système financier. Le déficit public pour l’année en cours est estimé à 2 000 milliards $, soit 50% du budget. Tout l’argent engagé jusqu’à présent n’a eu que deux effets : premièrement, cela a créé un espoir à court terme qui, associé à des anticipations totalement illusoires de relance, a généré une petite correction des actions (que nous avions anticipé dans notre article de janvier) et la conviction que la crise touchait à sa fin.

Deuxièmement, tout cet argent imprimé pour sauver le système est allé à Wall Street et non dans l’économie réelle. Tous les secteurs de l’économie réelle se détériorent, qu’il s’agisse de la production, du chômage, des bénéfices des sociétés, de l’immobilier, des défauts de crédit, de la construction, des déficits fédéraux, des déficits publics et des autorités locales, etc.

Que fait le gouvernement ? La seule chose qu’il sait faire… imprimer encore plus d’argent.

C’est de la pure folie ! Comment une personne intelligente peut-elle croire que du papier imprimé peut résoudre une catastrophe économique ?

Si c’était le cas, nous pourrions tous imprimer des morceaux de papier ou se servir de billets de Monopoly pour payer dans les magasins et rembourser nos dettes.

Comment le gouvernement américain, le gouvernement britannique et de la plupart des autres pays ne peuvent-ils pas comprendre que la seule façon de diriger une économie est d’adapter sa politique en fonction des moyens à disposion ? C’est pourquoi l’Empereur était nu… parce que le pays était à court de fil d’or pour confectionner le tissu.

Jusqu’à présent, les États-Unis et d’autres pays ont pu acheter du tissu, seulement parce que le monde a été assez stupide pour accepter dêtre payé avec des morceaux de papier sans valeur. Mais cela prendra fin et plusieurs pays n’auront ni habits, ni tissus.

Les gouvernements détruisent la valeur de l’argent du peuple. Le pouvoir d’achat aux États-Unis et dans de nombreux autres pays a décliné de plus de 95% au cours des 100 dernières années. Cela peut acheter des votes à court terme mais, à long terme, cela engendrera une misère extrêmement élevée. Et c’est ce que de nombreux pays commencent à expérimenter aujourd’hui. Malheureusement, les choses vont empirer. Nous n’en sommes qu’à la première phase. La deuxième phase devrait débuter dans les 6 prochains mois.

ÉTATS-UNIS : 100 MILLIONS DE PERSONNES au CHÔMAGE

Le taux de chômage réel aux États-Unis atteint 20%, soit 30 millions de personnes. Ce sont les chiffres réels, non ajustés, calculés selon la méthode de calcul officielle qui prévalait avant d’être changée dans les années ’90. Les chiffres officiels du gouvernement, surtout aux États-Unis, sont constamment manipulés afin de répondre aux objectifs politiques du gouvernement. Il ne faut donc pas se fier aux chiffres officiels.

Avec un taux de chômage de 20% aux États-Unis, nous approchons déjà des niveaux des années 1930, lorsque le taux de chômage total attegnait 25%. Le niveau actuel de 20% est celui du chômage non-agricole, et il est encore très inférieur au sommet des années 1930, qui était de 35% de chômeurs.

Étant donné que nous sommes encore qu’au début de cette crise, nous croyons fermement que le taux de chômage non-agricole atteindra au moins 35% d’ici quelques années.

Le chiffre actuel de 30 millions de chômeurs est catastrophique. Si l’on ajoute les personnes à charge de chaque chômeur, il y a aujourd’hui plus de 100 million de personnes affectées par le chômage aux États-Unis. Dans les prochains mois, 3 millions de chômeurs sortiront du filet de la sécurité sociale. Ce sont ces gens qui ont été mis à pied au cours du deuxième semestre 2008. Si l’on inclut leurs familles, environ 10 millions de personnes seront démunies d’ici septembre, sans sécurité sociale et sans économies. Si l’on y ajoute les 4 millions de personnes qui ont été licenciées au cours du premier semestre 2009, soit 13 millions de personnes supplémentaires, incluant les familles, se retrouveront sans ressources vers Noël. C’est un désastre aux conséquences inimaginables qui affectera l’ensemble du tissu social américain.

Les conséquences seront sociales, politiques et financières, et les effets sur l’économie américaine seront d’une ampleur beaucoup plus grande que la Grande Dépression des années 1930.

Aucun des problèmes du système financier n’a été résolu; ils ont été temporairement mis en suspens. La hausse du chômage, combinée à la réduction de la consommation, conduira à la prochaine crise bancaire, qui s’annonce beaucoup plus sévère que la précédente.

Le chômage en Europe augmente aussi rapidement et ne montre aucun signe de réduction. De nombreux pays dépassent les 10%, comme l’Espagne (19%) et la Lettonie (16%). Comme nous le disons depuis longtemps, parmi les plus grands pays européens, le Royaume-Uni est celui qui connaît le plus de problèmes. Le chômage au Royaume-Uni est “seulement” de 2,5 millions, ou 7%, mais on estime qu’il touchera 3 millions de personnes d’ici fin 2009. La combinaison des déficits publics, d’un système bancaire extrêmement fragile et important pour le pays, d’un niveau d’endettement personnel très élevé qui ne sera jamais remboursé, et d’une bulle immobilière qui n’a pas fini de gorssir, fait que l’Angleterre est très vulnérable à un choc financier majeur.

Lors des prochains mois, le chômage affectera sévèrement la plupart des pays, y compris la Chine, l’Asie et l’Afrique. Jamais auparavant une crise du chômage n’avait touché le monde simultanément. Cela se traduira non seulement par une baisse massive de la consommation et du commerce mondial qui engendrera une récession ou une dépression mondiale, mais aussi par une montée de la pauvreté, de la famine et des troubles sociaux.

LES BANQUIERS DIRIGENT TOUJOURS Le jeu

Les maîtres du cirque financier sont les banquiers. Non seulement ils ont engrangé les bénéfices découlant de leurs produits toxiques au cours des 15-20 dernières années, sous la forme de bonus et d’actions de l’ordre de plusieurs milliards de dollars, mais ils sont aussi les seuls bénéficiaires des milliers de milliards imprimés par les gouvernements pour sauver le système financier.

Pourquoi les banquiers bénéficient-ils du sauvetage de leurs propres banques ? Parce que ce sont eux qui contrôlent et conseillent le gouvernement et qui contribuent aux campagnes des politiciens.

LE RETOUR DES BONUS

Et oui, plusieurs banques vont verser de meilleurs bonus en 2009 qu’en 2008. Goldman Sachs devrait payer 20 milliards $ de bonus, soit 700 000 $ par employé. Morgan Stanley augmente de 30% sa moyenne par employé de 262 000 $, l’an passé, à 340 000 $ cette année. Les bonus chez JP Morgan, pour le premier trimestre 2009, ont augmenté de 175% à 3,3 milliards $. Le nouveau patron de RBS, la banque nationalisée par l’Angleterre, va recevoir un bonus de plus de 10 millions de livres ! De nombreuses autres banques distribuent des bonus similaires. Barclays Capital, par exemple, recrute massivement des cadres supérieurs en offrant des ponts d’or et des bonus garantis de plusieurs millions de dollars. Morgan Stanley était pratiquement en faillite en 2009 et a dû être sauvé, mais malgré cela, les bonus versés en 2009 ont été plus élevés que l’année précédente.

Les banques centrales et les gouvernements du monde entier ont dépensé des milliers de milliards de dollars pour sauver temporairement un système financier en faillite totale et quelques mois plus tard, les banquiers gagnent à nouveau des sommes délirantes, dans un système bancaire qui n’a pas été réparé et est toujours en faillite. C’est scandaleux.

LE RETOUR DES structures TOXIQUES

Si ce n’était que ca… mais ils ont aussi crée de nouveaux programmes de titrisation afin de réduire les exigences de fonds propres et d’accroître l’effet de levier. Goldman Sachs et Barclays Capital le font déjà, et d’autres banques suivront. Ce sont précisément ces types de programmes qui ont créé la crise financière et les banquiers s’y remettent. C’est un comportement totalement honteux et irresponsable de la part des banquiers qui n’ont rien appris de leurs actions désastreuses, à part comment profiter du système au maximum.

Aucun des problèmes du système bancaire n’a été résolu. Le système a encore un effet de levier de 25 à 50, il est encore plein de dettes toxiques et de produits dérivés, les portefeuilles de prêts se détériorent quotidiennement, il a encore des actifs papier sans valeur évalués à des prix délirants et la plupart des banques sont gérées par les mêmes banquiers qui ont créé les problèmes au départ. Pour une banque traditionelle, une baisse de 4% de la valeur des actifs détruirait les capitaux propres… c’est la recette pour une catastrophe.

Pendant ce temps, les gouvernements tentent, timidement, d’empêcher une future crise en implémentant de nouvelles réglementations. Mais elles ne seront adaptées qu’à des problèmes connus, historiques. Les banquiers pourront toujours berner les autorités en créant de nouvelles structures pour contourner les nouvelles règles.

La prochaine phase va bientôt débuter

La prochaine phase de cette tragique saga va bientôt débuter. Nous sommes aujourd’hui dans une situation encore plus grave qu’au même stade de la Grande Dépression. La production industrielle est pire dans de nombreux pays. Le commerce mondial est pire, et la chute de la Bourse est plus prononcée qu’au même stade de la Grande Dépression. La dette, privée et gouvernementale, est bien élevée.

QUE VA-T-IL SE PASSER MAINTENANT?

– Le chômage fera augmenter les déficits gouvernementaux

Premièrement, le chômage augmentera sensiblement, comme nous l’avons dit plus haut, et le chômage de masse aura des répercussions majeures sur l’économie. Cela entraînera une croissance substantielle des déficits publics. Les recettes fiscales baissent déjà à un rythme alarmant aux États-Unis, au Royaume-Uni et dans d’autres pays, mais la situation va s’aggraver. Les dépenses publiques augmenteront rapidement en raison du chômage de masse. Les taxes seront relevées, mais il n’y aura pas beaucoup de revenu à imposer. Et si la TVA ou les taxes de vente montent, cela tuera encore plus la consommation. En outre, les gouvernements devront déployer davantage de programmes pour aider les pauvres, les affamés et les sans-abri. Ce qui demandera plus d’impression monétaire.

– La prochaine crise bancaire

Deuxièmement, la prochaine phase des problèmes du système financier commencera à l’automne 2009. Comme il s’agira d’un choc pour tous, l’effet sera bien pire qu’en 2008. Jusqu’à présent, les banques américaines ont subit des pertes de 1 100 milliards $. Selon des estimations prudentes, les pertes totales s’élèveront à 2 200 milliards $, mais les estimations réalistes se situent autour de 4 000 milliards $, et cela exclut tout problème sur le marché des produits dérivés. Lors de la prochaine levée de fonds pour les banques, il n’y aura qu’un seul investisseur – le gouvernement. Il y aura donc encore plus d’impression monétaire.

– Les gouvernements s’effondreront, d’abord aux États-Unis et au Royaume-Uni

Avec l’escalade de l’impression monétaire, les marchés seront inondés de titres papiers émis par le gouvernement dont personne ne voudra, laissant le gouvernement comme seul acheteur de sa pacotille. Les deux pays avec le plus de problèmes sont l’Angleterre et les États-Unis, et leur situation précaire émergera en premier. Dans les mois à venir, les agences de notation vont sans doute dégrader la note des deux pays. Cela conduira à la dégringolade des obligations et à la remontée rapide des taux d’intérêt au-dessus de 10%. Les taux élevés feront grimper les coûts de financement de la dette, ce qui se traduira par une augmentation de l’impression monétaire et des taux d’intérêts plus élevés. C’est le cercle vicieux “parfait” pour aboutir à une dépression hyperinflationniste.

– L’hyperinflation est un évènement lié aux monnaies

Depuis de nombreuses années, nous disons que cette crise sera hyperinflationniste. L’émission illimitée de papier poussera le reste du monde à vendre les bons du Trésor américain ou britannique, aussi bien que leurs dollars et leurs livres sterling. La plupart des soi-disant experts de la finance ont prédit une récession/dépression déflationniste, car ils ne voient pas la hausse de la demande, qu’ils pensent être la cause de l’hyperinflation. Nous faisons partie des rares (avec le très sage Jim Sinclair) individus à comprendre que l’inflation est un événement lié aux monnaies. L’émission illimitée de papier, mentionnée plus haut, mènera à l’effondrement du dollar et de la livre sterling. C’est l’effondrement de la monnaie qui conduit à l’hyperinflation. Dans l’Histoire, chaque événement hyperinflationniste a toujours été causé par un effondrement de la monnaie et non par une hausse de la demande.

Les États baltiques, certains pays de l’Europe de l’Est et de l’Asie, connaîtront également l’hyperinflation. Encore plus de pays seront confrontés à une forte inflation.

LES ANNÉES SOMBRES

Dans les mois à venir, nous assisterons au début des années sombres. Pour la première fois de l’Histoire, une récession frappera toutes les nations de manière synchronisée. C’est le point culminant d’un monde, plus spécifiquement le monde occidental, qui a vécu au-dessus de ses moyens pendant des décennies dans la folie des bulles de crédit, bulles d’actifs, bulles immobilières et autres excès menant à la décadence et à la perte des valeurs morales et éthiques. (Évidemment, aucune société ne le réalise avant d’être touché, mais seulement après coup). Les gouvernements ont alimenté ce processus en imprimant des quantités illimitées de papier, détruisant ainsi la monnaie et le pouvoir d’achat dans la plupart des pays.

Ces années sombres seront extrêmement difficiles, financièrement et socialement. De nombreux pays occidentaux seront frappés par une sévère dépression qui marquera la fin de l’État-providence. La plupart des régimes de retraite privés et publics risquent aussi de disparaître. Ce sera une dépression mondiale, mais certains pays ne connaîtront qu’une profonde récession. Il y aura de la famine, des sans-abri et de la misère, ce qui déclenchera des troubles sociaux et politiques. De nouveaux dirigeants et régimes gouvernementaux sont susceptibles d’en profiter pour émerger.

Combien de temps dureront les années sombres ? Il y a un livre intitulé “Le Quatrième Tournant”, écrit par Neil Howe. Il a identifié une tendance qui se répète tous les 80 ans. Cette configuration a été très précise dans le monde anglophile. Nous sommes récemment entrés dans le “Quatrième Tournant”, qui représente les vingt dernières années du cycle. Selon Howe, nous sommes aux premiers stades d’une période de vingt ans de bouleversements économiques et institutionnels. Une période de crise où le tissu-même de la société changera radicalement. Les “quatres tournants” précédents furent la Révolution américaine, la Grande Dépression et la Deuxième Guerre mondiale. Selon Howe, cette crise sera plus grave et durera environ une vingtaine d’années.

Cela n’augure rien de bon. Nous espérons nous tromper sur la gravité et la durée de cette crise. Mais je crains que nous ayons raison tous les deux. Nous devons encore souligner que le monde ne s’est jamais retrouvé dans une récession simultanée et dans un état aussi fragile, financièrement et économiquement; c’est pourquoi ces années sombres devraient être si dévastatrices et longues.

LES MARCHÉS FINANCIERS

LA BOURSE

La correction des marchés boursiers est probablement terminée, mais il est possible qu’elle se poursuive encore quelques mois. Il est important de souligner qu’il s’agit d’une correction (nous l’avions prédit en janvier), et elle mènera bientôt à un retour de la tendance baissière. Sur le Dow Jones, une rupture de la ligne de tendance à 6400 entraînerait un déclin d’au moins 90% depuis son sommet. Presque tous les marchés majeurs se dirigent vers des déclins similaires. Cela peut sembler incroyable; mais souvenez-vous que le Dow Jones a perdu 90% dans les années 1930, et gardez en tête notre discussion du paragraphe d’en haut… cette cible n’est pas impossible.

Les plus gros bénéficiaires de la crise seront certains titres de matières premières, ainsi que les actions minières aurifères et argentifères.

LES BONS DU TRÉSOR

Nous avions prédit au début de l’année que les taux longs américains augmenteraient, et ils ont presque doublé depuis. Mais ce n’est que le commencement. Nous prévoyons que les taux longs américains et britanniques atteindront au moins 10-15% dans les deux ou trois ans à venir. Les taux d’intérêts monteront considérablement dans tous les pays.

LES MONNAIES

Le dollar et la livre sterling connaîtront des baisses très importantes à l’automne 2009. Un peu plus tard, l’euro faiblira aussi, vu que certains pays quitteront la Zone Euro.

L’OR

L’or sera le principal bénéficiaire de la crise. Nous investissons dans l’or depuis 2002, année où nous avons la crise se profiler. L’or a triplé depuis. Mais ce n’est que le début. Le prochain mouvement à la hausse surviendra dans les 4-5 prochains mois, et il sera majeur.

L’or, dans le but de préserver son patrimoine, devrait être détenu directement par l’investisseur et stocké en-dehors du système bancaire, en nom propre. Détenir de l’or sous forme de ETF, de contrats à terme, ou détenir des parts de lingots d’or auxquelles vous n’avez pas accès ne constituent pas un bon moyen de préserver sa richesse.

Juillet 2009

Egon von Greyerz

6 Septembre 2018

En relisant l’article 9 ans plus tard, je ne changerai pas grand chose. Environ 98% de l’article est encore valable aujourd’hui. Je me suis complètement manqué sur les dates. En changeant seulement quelques dates, l’article pourrait être publié aujourd’hui.

Les prévisions relatives à l’or étaient correctes, l’or ayant plus que doublé, passant de 900 $ en 2009 à 1 920 $ en 2011. Mais les prévisions boursières étaient mauvaises. Ça prouve que nous sommes des spécialistes de l’or et non des actions ! Cela montre également que les actions sont dans une bulle massive.

Qu’est-ce que j’ai/nous avons appris 9 ans plus tard ?

Tout d’abord, la leçon la plus évidente est que les prévisions sont un jeu de dupes.

Deuxièmement, comme il s’agit probablement de la fin d’un super-cycle majeur, que ce soit un cycle de quelques centaines ou de quelques milliers d’années, nous devons réaliser que les choses durent souvent plus longtemps que le bref horizon de l’être humain.

Troisièmement, à l’instar de nombreuses personnes qui analysent les risques, j’ai sous-estimé la capacité des gouvernements et des banques centrales à repousser l’échéance en doublant la dette mondiale depuis 2006 et en portant le passif total à plusieurs quadrillions de dollars, en incluant les dérivés et les passifs non capitalisés.

L’impression monétaire, les fake news et les données manipulées ont grandement contribué à induire le monde en erreur en faisant croire que “tout va bien en Occident”.

Mais les choses ne vont pas aussi bien que cela à l’Ouest, ni à l’Est.

Le risque était très élevé en 2009, mais les élites ont réussi à repousser l’inévitable de neuf ans. 2007-2009 n’était qu’une répétition. Aujourd’hui, en 2018, le risque est exponentiellement plus élevé. Plutôt que de se demander quand le système financier s’effondrera, nous devons nous inquiéter du risque massif et des conséquences d’une défaillance systémique.

Le processus a déjà commencé en périphérie et va s’étendre jusqu’au centre. Regardez le Venezuela, l’Argentine, la Turquie, le Brésil, l’Indonésie. Ces pays sont durement touchés. La crise atteindra l’Italie, le Japon, les États-Unis… Ce n’est pas une question de SI mais de QUAND. Dans la plupart de ces pays, les années sombres ont déjà commencé.

En Occident, les gens ordinaires souffrent de la stagnation du revenu réel, de la montée en flèche des prix et des dettes dont ils ne peuvent même pas payer les intérêts. L’augmentation de 125 000 milliards $ de la dette mondiale depuis 2006 est un fardeau imposé à la plupart des peuples et qui risque de les briser. Les riches ont cependant profité de cette augmentation massive du crédit pour faire fructifier leurs actifs et amasser des fortunes inimaginables. La plupart de ces fortunes imploseront dans les années à venir.

La protection contre les risques doit être obtenue avant l’événement. Il est encore temps d’acheter une “assurance” à un bas prix. Une fois que vous avez une assurance sous forme de métaux précieux, placez-la au bas de votre pyramide d’investissement et n’y touchez pas.

Achetez de l’or physique et de l’argent maintenant. Entreposez-le en sécurité à l’extérieur de votre pays de résidence. N’attendez pas car il y aura des contrôles des changes lorsque toutes les devises seront dégradées. À ce stade, il sera trop tard.

Profitez de la vie. Parce qu’au cours des prochaines années, le ciel risque de s’assombrir pour beaucoup d’entre nous.

“Il n’y a aucun moyen d’éviter l’effondrement final d’un boom économique dû à l’expansion de crédit. La seule alternative consiste à faire en sorte que la crise arrive plus vite, suite à un abandon volontaire de l’expansion de crédit, ou plus tard, impliquant ainsi une destruction finale et totale du système monétaire en question.” – Ludwig von Mises

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD