LA DETTE MONDIALE, UN PARASITE à éRADIQUER

La montée en flèche de l’or et de l’argent est garantie. Ce n’est pas une question de SI, mais seulement de QUAND. La réévaluation imminente des métaux précieux n’aura rien à voir avec une phase mania, mais sera la conséquence de la mauvaise gestion de l’économie mondiale. Une montée spectaculaire des métaux ne serait que le reflet du désordre dans lequel le monde est plongé.

La “Fusée Argent” vient-elle d’être lancée ? La semaine dernière, j’ai parlé de l’explosion de l’argent à venir. J’ai souvent considéré le ratio or/argent comme la clé de la remontée des métaux précieux.

Le ratio or-argent – un indicateur avancé

Lorsqu’une divergence baissière apparaît sur les indicateurs de tendance, au niveau critique de 80-84, ce n’est souvent qu’une question de temps avant que le ratio or/argent ne s’effondre. Quand le ratio se retourne à un niveau important, cela annonce une remontée des métaux, avec l’argent en tête. Comme le montre le graphique à long terme ci-dessous, la cible pour le ratio est de 15-30. Un retour au niveau historique de 15 signifierait que l’argent montera six fois plus vite que l’or.

Si nous regardons le graphique hebdomadaire du ratio or/argent ci-dessous, il montre la baisse de 4% survenue au cours des 10 derniers jours de négociation. En soi, cette chute pourrait sembler insignifiante. Mais la clé est le retournement à partir d’un point haut très important, combiné à des indicateurs techniques baissiers. Comme le montre le graphique, le ratio peut chuter très rapidement, comme le déclin de 65% en 2010-2011 ou de 23% en 2016.

Une seule solution au désordre mondial

Normalement, j’évite de parler des mouvements à court terme, car ils n’ont aucune incidence sur la stratégie à long terme, surtout pour la préservation du patrimoine. Le monde est dans le pétrin sur les plans économique, financier, politique et moral. Nous avons des exemples, tous les jours, dans la plupart des pays du monde.

Une chose est certaine : aucun dirigeant politique, que ce soit Trump, Merkel, May ou Junker, ne pourra résoudre ces problèmes. Il n’y a qu’une seule solution au désordre dans lequel nous sommes plongés.

Les excès et la décadence morale de la magnitude que connaît le monde aujourd’hui ne pourront disparaître sans heurts. Malheureusement, seul un effondrement économique mondial peut résoudre le problème. C’est inévitable. Aucun gouvernement, aucune société et aucun particulier ne peut rembourser ou ne remboursera la dette de 250 000 milliards $. Les valeurs et la décence ne reviendront pas non plus d’elles-mêmes.

La dette mondiale doit donc imploser avec tous les actifs qu’elle soutient artificiellement. Cette dette est un parasite qu’il faut éradiquer de la surface de la terre. Le monde devra traverser une période difficile pour revenir à de vraies valeurs et à la moralité. Ce n’est qu’à ce moment-là que nous pourrons reprendre une véritable croissance à tous les niveaux. En attendant, nous devons nous préparer au mieux de nos capacités et profiter de la vie.

Années 1970 – krach boursier, crise pétrolière, grève des mineurs, taux hypothécaire de 21%

D’une certaine manière, j’ai eu la chance de vivre un grand nombre de problèmes économiques et politiques au début de ma carrière professionnelle. Cela m’a rapidement donné une excellente compréhension des risques et des imprévus.

Je suis arrivé au Royaume-Uni au début des années 1970 en provenance de Suisse. J’ai rejoint un petit détaillant de matériel électronique. Au début des années 1970, une crise pétrolière mondiale a éclaté. Au Royaume-Uni, à cause de la grève des mineurs de charbon, nos magasins n’avaient l’électricité que trois jours par semaine. Les autres jours de la semaine, nous vendions des téléviseurs à la chandelle. Le marché boursier britannique a chuté de plus de 60 % entre 1973 et 1974. Aux États-Unis, le Dow Jones a reculé de 47 %. J’ai reçu mes premières actions de l’entreprise à 1,32 £. 18 mois plus tard, elles valaient 9 pence. Les intérêts sur mon prêt hypothécaire sont passés à 21 %. Mais le Royaume-Uni a survécu, de même que notre société, que nous avons par la suite développée pour en faire le plus grand détaillant d’appareils électroniques du pays et une société du FTSE 100. Certes, c’était une période difficile, remplie d’obstacles qui semblaient insurmontables. Ce qui se profile sera bien pire encore.

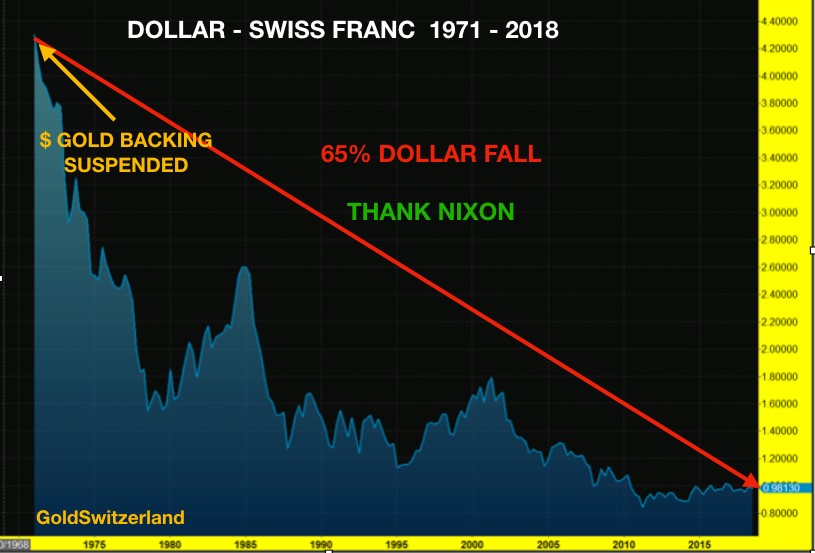

Nixon a jeté le dollar aux loups

En août 1971, Nixon a jeté le dollar aux loups en abolissant l’adossement du billet vert à l’or. Cela a poussé le dollar à perdre 96% de sa valeur par rapport à l’or entre 1970 et 1980. Le dollar a également chuté contre de nombreuses autres devises. Par exemple, par rapport au franc suisse, le dollar a perdu 65% entre 1971 et 1979.

Si l’on analyse le graphique ci-dessus, la cible est d’environ 45 cents suisses pour 1 dollar, soit une dévaluation de 46% à partir du niveau actuel. Il est clair que le dollar est dans une tendance à la baisse et qu’il lui reste encore un long chemin à parcourir. Mais il ne faut pas croire que le franc suisse sera fort. Tout est relatif , bien que le Swissy s’en tirera un peu mieux que le dollar dans cette course des devises vers le bas.

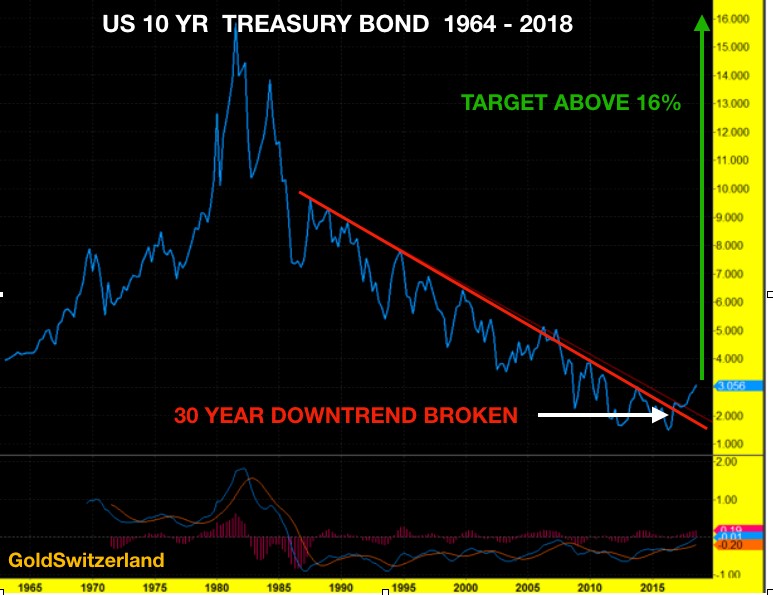

Les taux américains ont brisé la tendance à la baisse sur 30 ans

Si j’essaie de brosser le tableau des difficultés économiques des années 1970, c’est parce qu’il y a beaucoup de similitudes avec la situation actuelle. Le cycle des taux d’intérêt avait déjà atteint un creux en 1945 et était dans une tendance à la hausse. Le taux des bons du Trésor américain à 10 ans était d’environ 6 % en 1971. Comme le montre le graphique ci-dessous, le taux a culminé à 16 % en 1981. Le cycle de 35 ans a atteint un creux en 2016, à 1,3 %.

Plus important encore, le taux des bons du Trésor à 10 ans a non seulement atteint son niveau le plus bas, mais a également rompu avec une tendance à la baisse de 30 ans. Il serait surprenant de voir ce taux rester en deçà du sommet de 16 % atteint en 1981. Avec l’hyperinflation, les taux pourraient atteindre l’infini, la dette américaine devenant sans valeur.

Les quatre tendances dominantes au cours des trois à sept prochaines années

Il est donc probable que les tendances au cours des prochaines années seront semblables aux années 1970 :

❖ Hausse des taux

❖ Effondrement du dollar

❖ Effondrement des actions

❖ Explosion de l’or et de l’argent

Bien qu’il soit impossible de prédire quel sera le catalyseur du cataclysme économique à venir, il existe d’innombrables possibilités. Par exemple, l’UE est un désastre à cause de la politique de Bruxelles, du Brexit, des migrations, des déficits, des problèmes dans le système bancaire etc. Le gouvernement populiste italien prévoit des dépenses folles. Cela signifie des déficits et des dettes encore plus élevés. Mais quelle importance, puisque l’Italie est déjà en faillite avec 2 400 milliards € de dettes, soit 140 % du PIB ? Ajoutez à cela les 20% de créances douteuses des banques qui, si elles étaient comptabilisées, mettraient le système bancaire à terre. En outre, les banques italiennes ont emprunté 500 milliards d’euros à la BCE via Target2. C’est un autre désastre à venir dont personne n’ose parler.

Les États-Unis : le plus grand danger

Mais les États-Unis sont potentiellement le plus grand danger, avec des dettes et des déficits qui échappent à tout contrôle. Le déficit budgétaire pour les 11 mois de 2018 atteint 900 milliards $. Il va clairement dépasser 1 000 milliards $. En août, le déficit s’élevait déjà à 214 milliards $. Au cours des 12 derniers mois, la dette américaine a augmenté de 1 600 milliards $. Comme je le prévois depuis deux ans, la dette américaine augmentera d’au moins 2 000 milliards $ par an au cours des prochaines années. Avec l’augmentation des taux, les recettes fiscales ne couvriront même plus les frais d’intérêt.

L’Italie et les États-Unis ne sont que deux exemples de déclencheurs qui pourraient plonger l’économie mondiale dans l’abîme.

Nous sommes probablement à la fin d’un super cycle séculaire de l’économie mondiale. Le risque sur les marchés étant historiquement élevé, la protection du patrimoine est essentielle. Les investisseurs doivent déterminer s’ils surfent une éventuelle petite dernière vague ou s’ils prennent toutes les mesures de protection possibles.

Dans pratiquement toutes les crises de l’histoire, l’or et l’argent physiques ont été la meilleure assurance disponible. Il n’y a aucune raison pour que ce soit différent cette fois-ci.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD