DANS UN MONDE ILLUSOIRE, L’OR RéVèLE LA VéRITé

Au cours des deux prochaines années, les marchés connaîtront un véritable moment Eurêka. Mais ce ne sera pas aussi agréable que pour Archimède. Le mathématicien et scientifique grec aurait crié “Eurêka, Eurêka” (j’ai trouvé) au moment de découvrir que le volume d’eau déplacé en entrant dans son bain était égal au volume immergé de son corps.

Fait intéressant, Archimède a appliqué ce principe pour évaluer la teneur en or de la couronne du roi Hiero de Syracuse. Un orfèvre avait essayé de tromper le roi en remplaçant l’or de la couronne par le même poids d’argent. Mais comme l’or a deux fois la densité de l’argent et pèse donc beaucoup plus pour le même volume, la tromperie de l’orfèvre a été révélée. Plus d’informations sur le moment Eurêka à venir sur les marchés plus tard.

Dans le monde entier, des millions d’investisseurs consacrent chaque année des milliards d’heures à essayer d’obtenir un retour sur investissement décent. Le nombre de domaines dans lesquels les gens peuvent investir aujourd’hui est ahurissant. Mais quand on parle des marchés financiers, la grande majorité investit dans les actions. Parmi ceux-ci, très peu surperforment les différents indices boursiers.

LA médiocrité de la GESTION DE PLACEMENTS

Des millions d’investisseurs, des milliards d’heures et des programmes informatiques à plusieurs milliards de dollars dégagent un rendement inférieur à celui d’un fonds indiciel. Quelle perte de temps et de ressources. De plus, les gestionnaires sont payés des sommes considérables par leur banque d’investissement ou leur cabinet de gestion de fortune. Au lieu de cela, un ordinateur aurait pu faire le même travail, rendant ces gestionnaires de placements inutiles.

La majeure partie du secteur de l’investissement n’est qu’un gigantesque mélange de médiocrité, d’intérêt personnel et de nombrilisme. Cela se fait aux dépens des citoyens ordinaires et des retraités qui perdent une grande partie de leur rendement potentiel ou de leur retraite en payant des commissions considérables à une industrie inefficace et peu performante.

L’industrie de la gestion d’actifs est médiocre et réalise en moyenne de faibles rendements, à un moment où tous les marchés d’actifs établissent des records. Que se passera-t-il lorsque les marchés boursiers baisseront ? Pire encore, que se passera-t-il lorsque les marchés s’effondreront (ce qui est extrêmement probable cette année ou en 2020) ?

ACHETER LORS DES PHASES DE BAISSE NE FONCTIONNERA PLUS

Qu’adviendra-t-il de l’industrie de la gestion d’actifs lorsque nous aurons un marché baissier séculaire depuis plusieurs années et que les actions du monde entier auront perdu en moyenne 75-95 % en termes réels ? Car c’est le scénario le plus probable. Dans un premier temps, tous les investisseurs achèteront lors des phases de baisse. Cela fonctionne depuis des années, voire des décennies, alors pourquoi pas cette fois-ci ? Cela fonctionnera pendant une période très courte, lorsque les banques centrales du monde entier imprimeront des dizaines de milliers de milliards supplémentaires, voire des centaines de milliers de milliards, à la suite de l’implosion de la bulle des dérivés.

EUREKA – L’ARGENT IMPRIMÉ N’A AUCUNE VALEUR !

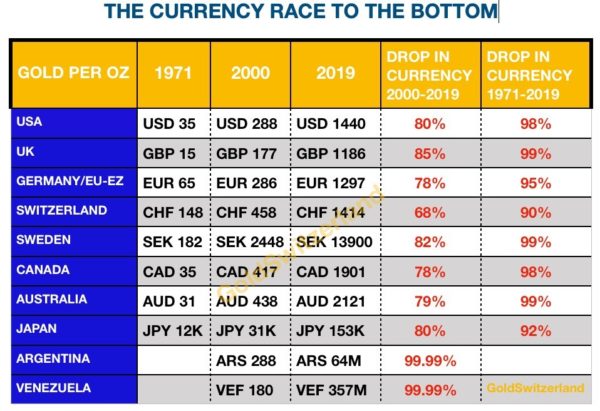

Cette fois-ci, le marché décèlera le grand bluff. Le moment Eurêka aura lieu quand le tour de la “création monétaire à partir de rien” ne fonctionnera plus. Pendant des décennies, les banquiers centraux se sont tirés d’affaire en imprimant de la monnaie qui, selon eux, a une réelle valeur. Bien entendu, l’or a toujours révélé la supercherie des banquiers centraux qui détruisent la valeur de la monnaie-papier. Mais comme pratiquement personne ne détient de l’or (moins de 0,5 % des actifs financiers mondiaux), très peu de gens comprennent que leur monnaie papier a perdu environ 98-99 % par rapport à l’or depuis 1971 et 75-85 % depuis 2000. Les gouvernements font tout leur possible pour masquer cette incompétence à gérer les finances de leur pays.

Cette fois-ci, ce ne sera pas un individu qui criera Eurêka, mais un événement qui touchera le monde entier. Il est probable que le poids de la dette finisse par totalement écraser le système financier international. C’est le moment Eurêka où les gens réaliseront que tout l’argent imprimé, y compris toutes les dettes, n’ont en réalité aucune valeur. Lorsque vous émettez une dette à partir de rien, elle ne vaut rien. Je suis sûr que le brillant mathématicien Archimède l’aurait démontré en quelques minutes.

SI L’ARGENT IMPRIMÉ NE VAUT RIEN, LES ACTIFS FINANCÉS PAR LA DETTE NE VALENT RIEN

Mais le problème est beaucoup plus profond. Si la dette et l’argent imprimé n’ont aucune valeur, les actifs financés par cette dette non plus. Si vous attachez une fausse valeur à la dette ou à l’argent imprimé, tous les actifs qui ont été achetés avec cette dette comme les actions, les obligations et l’immobilier auront également une fausse valeur. C’est assez simple : si vous imprimez des billets à coût nul, ils n’ont aucune valeur. Pire encore, si vous le prêtez à coût nul, les actifs dans lesquels cet argent est investi doivent aussi avoir une valeur nulle. L’équation est simple : 0 valeur IN = 0 valeur OUT.

Tant que la valeur attribuée à la dette est positive, les actifs financés par la dette auront une valeur positive. Mais lorsque le moment Eurêka arrivera et que la dette implosera, en raison du volume considérable de crédits sans valeur émis, alors la dette deviendra sans valeur, ainsi que les actifs financés par celle-ci.

DANS UN MONDE ILLUSOIRE, LA PLUPART DES VALEURS SONT FAUSSES

C’est tellement évident… Mais dans un monde où la dette et les actifs sont illusoires, les gens ont l’impression que tout cela est réel. Leur désillusion sera grande au cours des prochaines années, lorsque la valeur des actifs et de la richesse sera massivement détruite. Seuls les futurs historiens pourront clairement le constater. C’est évidemment plus facile avec l’avantage du recul.

Je trouve incroyable que si peu de gens réalisent la situation actuelle. Tout ce qu’ils ont à faire, c’est mesurer leurs actifs en utilisant l’or comme référence. L’or est la seule monnaie à avoir survécu dans l’histoire et qui a maintenu son pouvoir d’achat pendant des milliers d’années. Cela signifie que l’or est un révélateur de vérité et, par conséquent, révèle les actions trompeuses des gouvernements et des banques centrales dans la création de fausse monnaie.

Comme indiqué dans le tableau ci-dessus, le papier-monnaie a perdu 98-99% de sa valeur depuis 1971. C’est la même chose avec les marchés boursiers. Nous évaluons la performance des actions dans une monnaie imprimée, qui a une valeur illusoire. En mesurant les actions en or, on découvre la réalité. Et la performance des actions n’a plus rien à voir si vous la mesurez dans la monnaie véritable, c’est-à-dire l’or.

Aucun étalon n’est parfait, pas même l’or. D’autant plus que l’or est manipulé par la Banque des règlements internationaux (BRI) à Bâle, avec l’aide des banques d’investissement. Néanmoins, c’est la meilleure mesure dont nous disposons pour évaluer le rendement de la plupart des actifs, y compris les actions.

LES BOURSES SONT EN BAISSE DE 60-85 % EN TERMES RÉELS

Le tableau ci-dessous montre l’évolution des principaux marchés boursiers en monnaie véritable, c’est-à-dire l’or, depuis 2000. L’année 2000 est bien sûr importante, c’est le tournant du siècle. La date de début fait clairement la différence dans n’importe quel tableau de performance. Les “anti-or” prennent toujours 1980 comme point de départ, car il montre l’or sous son pire jour. L’or a atteint 850 $ en janvier 1980 et a ensuite corrigé pendant 20 ans. Mais il est important de comprendre que l’or était à 35 $ en août 1971. Nixon a ensuite abandonné l’étalon-or.

Quoi qu’il en soit, l’an 2000 est un point de départ logique et nous fournit près de 20 ans de données.

Le tableau ci-dessous montre que, depuis 2000, l’or a nettement surperformé l’ensemble des marchés boursiers. Les plus performants sont le Dow Jones et le DAX, qui ont respectivement perdu “seulement” 58% et 63% contre l’or. Le Nikkei et le FTSE ont perdu 80% et 85% par rapport à l’or, ce qui est assez remarquable.

Oui, je sais que les dividendes ne sont pas inclus, sauf dans le DAX. Mais cela ne compenserait pas la sous-performance significative des actions. Il est bien sûr possible de prêter de l’or et d’en tirer un rendement. Mais dans une optique de préservation de la richesse, nous ne le recommandons pas.

La conclusion est simple. Il existe une vaste industrie qui dépense des sommes considérables pour gérer l’argent des caisses de retraite, des fonds communs de placement, des ETF et une vaste offre de fonds d’actions ainsi que pour des particuliers. Cette industrie rapporte une fortune aux professionnels, quelles que soient leurs performances.

Certainement qu’aucun de ces gérants n’envisagerait d’investir massivement dans l’or. Ils ne regardent jamais l’or, ils ne le comprennent pas et même s’ils le faisaient, ils ne gagneraient pas assez d’argent avec l’or. Il est beaucoup plus intéressant pour eux d’engranger des commissions en achetant et en vendant des actions régulièrement.

Ce n’est pas l’or qui a surperformé les actions, mais ce sont les actions qui ont sous-performé en ne suivant pas l’évolution de la monnaie réelle. Mesurées en or, les actions ont été un mauvais investissement au cours des 20 dernières années.

Mais pratiquement personne n’en a conscience. Au lieu de cela, les gens paient des milliards pour engraisser une industrie de la gestion d’actifs complètement inefficace.

Pire encore, la tendance décrite ci-dessus va s’accélérer. Les actions vont bientôt s’effondrer contre l’or et perdre 75% à 95% depuis leur niveau actuel. Je sais que l’industrie de la gestion d’actifs trouvera ces prévisions totalement ridicules. Mais comme aucun d’entre-eux ne sait ce qu’ils ont perdu jusqu’à présent en termes réels, ils ignorent aussi totalement la suite des événements.

LES DÉTENTEURS D’OR DORMIRONT BIEN

L’accélération de la phase de baisse des actions et de hausse de l’or est imminente. Nous pourrions assister à un krach boursier en octobre. Au plus tard au début 2020. Dans le même temps, l’or dans toutes les devises augmentera très rapidement pour atteindre des niveaux nettement plus élevés.

La petite minorité de gens qui détiennent de l’or pour préserver leur patrimoine dormiront tranquillement, alors que la majorité de l’industrie de la gestion d’actifs est susceptible de faire des cauchemars pendant de nombreuses années.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD