D’ABORD QE, ENSUITE QT, PUIS TE

Où sont partis tous les dollars ?

Tant de temps est passé

Où sont partis tous les dollars ?

Il y a si longtemps

Où sont partis tous les dollars ?

Uncle Sam les a tous dépensé

Quand va-t-il enfin apprendre ?

Quand va-t-il enfin apprendre ?

Lorsque Pete Seeger a écrit la célèbre chanson “Where have all the dollars flowers gone” en 1955, il ne savait pas que la dette totale des États-Unis, qui s’élevait alors à quelques centaines de milliards de dollars, atteindrait environ 70 000 milliards $, 63 ans plus tard.

Seeger était auteur-compositeur-interprète et son héritage durera beaucoup plus longtemps que celui de Nixon, Greenspan, Bernanke et de tous ceux qui ont contribué à cette croissance massive du crédit et à la destruction du dollar. Alors que la chanson de Seeger – un chef d’oeuvre – existera encore dans 50-100 ans, tous les opportunistes qui ont détruit l’économie américaine, et donc l’économie mondiale, seront bientôt oubliés.

Il est incroyable de voir autant de médiocrité ou même d’incompétence dans la gestion du système financier. Les banques centrales et leurs dirigeants ont crée une énorme bulle qui s’apprête à éclater. Ils ont donné au monde l’impression d’avoir sauver l’économie mondiale, alors qu’en fait, ils ont créé un monstre. Les dirigeants de banque centrale qui ont réussi à prendre leur retraite avant l’éclatement peuvent s’estimer heureux. Ceux actuellement en place risquent de ne pas avoir cette chance.

QE a échoué et QT échouera

Les dirigeants ne cessent de faire grandir le monstre en imprimant toujours plus. Ils font de la pure “impression monétaire” (Money Printing ou MP). Mais ils appellent cela “assouplissement quantitatif” (Quantitative Easing ou QE). Un nom ridicule pour cacher leurs propres insuffisances et tromper les gens. Personne ne comprend ce que signifie “assouplissement quantitatif”, et c’est bien sûr délibéré. Induire le peuple en erreur en lui faisant croire que ce tours de passe-passe est une formule alchimique qui crée la prospérité éternelle.

Les dirigeants de banque centrale sont tellement persuadés de contrôler la situation qu’ils transforment l’assouplissement quantitatif (QE) en resserrement quantitatif (QT – Quantitative Tightening). Le QE n’a pas fonctionné et a transformé un système financier fragile en plus grosse bulle de l’histoire. Même les taux d’intérêt nuls ou négatifs, combinés à l’impression monétaire massive (MP), n’ont pas permis de générer une croissance du PIB réel (mesuré avec l’inflation réelle). De plus, plusieurs dollars/euros/livres d’expansion du crédit sont nécessaires pour créer un seul dollars/euros/livres de croissance du PIB.

Alors que QE a été un échec, comment peut-on penser que QT fonctionnera ? Cela revient à enlever le bol de punch à un alcoolique, qui mourra à cause de la boisson ou du manque. C’est la même chose pour l’économie mondiale. Elle s’effondrera avec plus de QE ou avec le QT. Donc QE / QT = TE (THE END – LA FIN).

Une bulle de 240 000 milliards $ et un ballon de 2,5 quadrillions $

“Quand va-t-il enfin apprendre ?” qu’on ne crée aucune prospérité en imprimant de l’argent. N’oubliez pas que la création monétaire ne concerne pas uniquement les banques centrales. Cela désigne aussi l’expansion du crédit par les banques, les sociétés de cartes de crédit et de financement, etc. Toutes ces institutions prêtent 10 à 50 fois le dépôt ou le capital qu’elles reçoivent.

La meilleure façon de retenir une leçon est de l’apparendre “à la dure”. Dans le cas de l’économie mondiale, cela se traduirait par l’explosion de la gigantesque bulle. Comme beaucoup de bulles, celle-ci ne contient que de l’air chaud. Ainsi, ce monstre de 2,5 quadrillions $ ne contient que des fausses promesses qui disparaîtront lors de l’éclatement, comme la dette, les passifs non capitalisés et les produits dérivés. Ces promesses ne sont pas seulement des mots, mais aussi 2,5 quadrillions $ d’engagements monétaires ou de reconnaissances de dette. Pour éviter l’effondrement, les banques centrales ont dû constamment gonfler le ballon. Donc, de plus en plus de dettes pour remplir la bulle avec des actifs gonflés, et encore plus de paroles en l’air des banquiers et des politiciens pour rendre tout cela plausible.

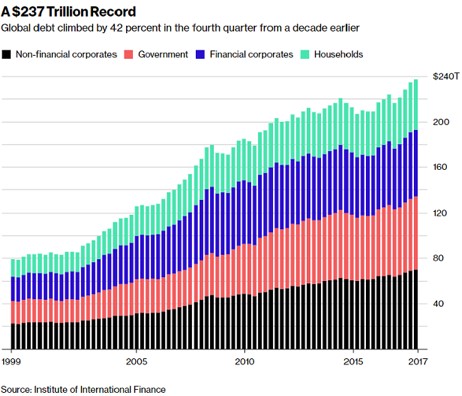

L’explosion de la dette n’est pas seulement une maladie américaine. Il s’agit d’un phénomène mondial qui a touché la plupart des pays ayant une banque centrale capable d’imprimer de la monnaie.

Il suffit de regarder le graphique ci-dessous pour voir que la dette mondiale a triplé depuis 1999, en passant de 80 000 milliards $ à 240 000 milliards $ aujourd’hui.

Dette mondiale et bulle des actifs

Lorsque la dette mondiale et la bulle des actifs éclateront, le monde découvrira qu’il n’y avait rien à l’intérieur. Évidemment, il y a aussi des actifs réels et de la véritable richesse. Le problème est que lorsque la bulle éclatera, toute la dette implosera, car personne ne pourra la rembourser, et avec elle, beaucoup d’actifs perdront leur valeur.

La question est de savoir si les actions, les obligations, l’immobilier et les autres actifs chuteront de 75% ou 95%. À mon avis, la plus grosse bulle de l’histoire provoquera la plus grande catastrophe financière jamais connue. MP (QE) n’aura aucun effet, sauf de provoquer une hyperinflation temporaire. Beaucoup d’actifs vont perdre toute leur valeur, comme l’argent en banque, les sociétés fortement endettées, comme Tesla, et bien d’autres. Certains biens précieux pourront être achetés pour quelques centimes.

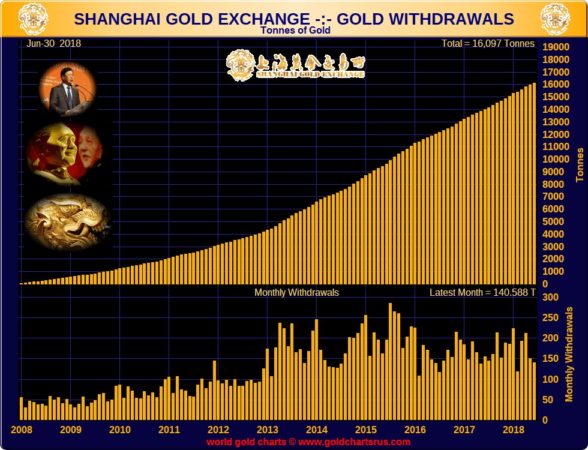

La Chine a accumulé 16 000 tonnes d’or depuis 2007

Aucune monnaie fiduciaire n’a traversé l’histoire. Elles aparaissent et disparaissent. L’or a un pouvoir d’achat stable depuis 5 000 ans et c’est la seule monnaie à avoir survécu. C’est pourquoi les pays qui comprennent l’importance de l’or physique continuent d’en accumuler, comme la Russie, la Chine et l’Inde. Dans le même temps, le reste du monde a investi moins de 0,5% des actifs financiers mondiaux dans l’or physique.

Il suffit de regarder la Chine dans le tableau ci-dessous. 140 tonnes supplémentaires ont été achetées au mois de juin, ce qui porte le total des achats à 16 000 tonnes ou 650 milliards $, dont la quasi-totalité ont été effectués depuis 2007.

Le marché papier de l’or et l’argent va s’effondrer

Lorsque l’énorme bulle éclatera, le marché papier de l’or et de l’argent en fera autant. La taille du marché papier est au moins 100 fois plus grande que le marché physique. L’essor de ce marché est étroitement lié à la manipulation des métaux précieux par les banques centrales, la BRI et les banques d’investissement. Lorsque le marché papier éclatera, il n’y aura plus d’or (ou d’argent) disponible, et ce, à n’importe quel prix. C’est à ce moment-là que les prix pourraient passer de 1 250 $ à 10 000 $ ou 100 000 $ en très peu de temps. Cela peut sembler totalement irréel et sensationnel, mais ce sera la conséquence de l’éclatement de l’enorme bulle et de la course pour sortir des marchés.

La plupart des gens croient que le statu quo peut durer indéfiniment et que les banques centrales continueront leur jeu ridicule qui consiste à prétendre que l’air est de l’argent réel et peut créer de la richesse.

Il y a un vrai risque que le système ne survive pas sous sa forme actuelle, et que la plupart des actifs perdent une grande partie de leur valeur. Les investisseurs devraient sérieusement envisager d’assurer leur patrimoine.

Le plus important marché baissier de l’histoire est imminent

La prochaine baisse des marchés financiers devrait débuter plus tard en 2018 ou au début de 2019. Il ne s’agira pas d’une baisse ordinaire ou d’une correction normale. Ce sera le début du plus important marché baissier de l’histoire. Cette fois, les banques centrales et les gouvernements échoueront dans leurs tentatives de sauver le système. Ils vont certainement imprimer beaucoup d’argent et essayer d’abaisser les taux d’intérêt. Mais lorsque les marchés obligataires s’effondreront, les taux vont monter rapidement. Cela signifie que les obligations et les actions vont chuter avec la plupart des actifs.

La seule véritable assurance contre ce qui se profile est l’or physique et un peu d’argent, détenu en dehors du système bancaire. Il n’y a aucune raison valable de ne pas détenir des métaux précieux pour se protéger contre les risques du système financier. La question est de savoir si vous devez mettre 10% de votre épargne dans l’or, ou plus de 50%, comme le font certains de nos clients. À mon avis, c’est le moment d’être complètement couvert. Libre à chacun de décider ce que signifie une protection complète. Mais n’oubliez pas que, cette fois-ci, être sous-assurer pourrait vous coûter cher.

Le récent déclin des métaux précieux est la fin d’une correction de plusieurs années. C’est la dernière occasion d’acheter de l’or et de l’argent à des prix aussi intéressants.

Espérons que personne ne se demandera quand il sera trop tard : “Quand va-t-il enfin apprendre ?“

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD