CHUTE DE 95% DES ACTIONS ET UNE MONTAGNE TROP GRANDE POUR êTRE DéPLACéE

Le portefeuille d’actions moyen augmentera-t-il de 1900% pour compenser la chute de 95% à venir ? C’est la tâche difficile qui attend les investisseurs dans les prochaines années.

Il y a six semaines, j’ai écrit un article au sujet d’Alfred, un homme de 74 ans qui, au cours de sa vie, a accumulé 14 millions $ en actions en investissant constamment dans le Dow Jones. Alfred n’a jamais analysé l’économie américaine ou mondiale, ni même un seul titre. Son secret est d’être toujours resté sur le marché.

Alfred n’est pas un grand penseur, alors il n’a pas réalisé la chance qu’il a eue. Au cours de ses 74 années de vie, il n’y a eu aucun conflit majeur. Il n’a pas vécu de dépressions et les ralentissements économiques ont été mineurs. Il a travaillé toute sa vie et n’a donc jamais été confronté au chômage. Alfred, comme la plupart des investisseurs, ignore totalement avoir été aidé par le gouvernement qui, tout au long de sa vie, a accru le crédit et imprimé de la monnaie.

Alfred a eu la chance d’éviter toute catastrophe majeure, tout comme ses enfants et ses petits-enfants. Ses enfants ont la quarantaine, une bonne éducation et de bons emplois. Ses petits-enfants, âgés de 10-17 ans, ont également une très belle vie.

Ainsi, trois générations ont connu jusqu’à présent la prospérité économique et aucune guerre. C’est une période unique dans l’histoire. Traverser 3/4 de siècle sans guerre majeure ou misère économique est remarquable.

Les enfants et petits-enfants d’Alfred n’auront probablement pas les mêmes perspectives ensoleillées que lui. Sur le plan économique, le monde a creusé sa propre tombe. Des décennies de dépenses déficitaires et l’expansion du crédit ont offert à Alfred une qualité de vie que ses enfants ont peu de chances de connaître.

La dette mondiale a triplé en seulement 19 ans dans les années 2000

Comment cette dette pourrait-elle être remboursée ? Nous n’en sommes qu’à la 19ème année de ce siècle et la dette mondiale a déjà plus que triplé, passant de 80 000 milliards $ à 250 000 milliards $. Une partie de cette dette a contribué à la richesse de 14 millions $ d’Alfred. Cette incroyable création de dette a stimulé les marchés d’actifs au profit des 1% les plus riches. Les 99% restants sont accablés par cette dette mais, bien sûr, ils ne la rembourseront jamais.

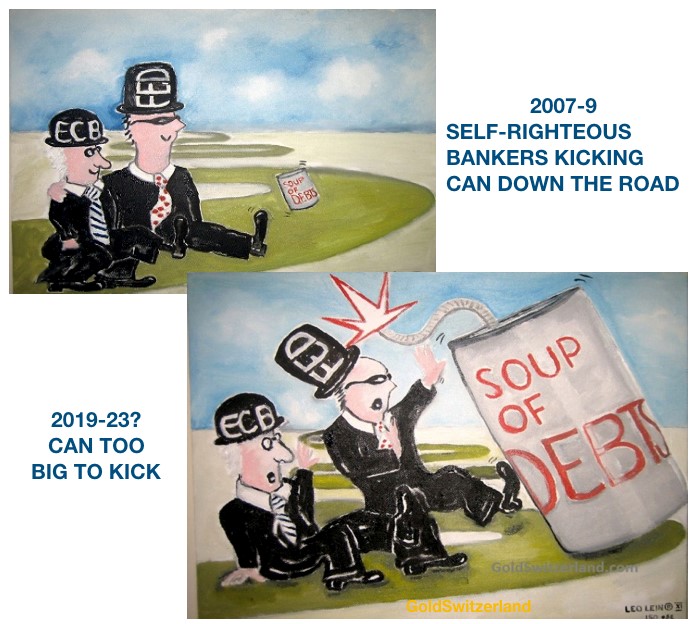

Lorsque la crise de la dette débutera, probablement au cours des 12 prochains mois, il y aura encore plus de déficits, de dettes et on imprimera davantage de monnaie. Les banques centrales vont tenter de faire fondre la dette via l’inflation, mais elles ne pourront résoudre un problème de dette avec plus de dette. La plus grande opération d’assouplissement quantitatif de l’histoire n’aura aucun effet. En 2007-2009, le total de l’assouplissement quantitatif, de l’expansion du crédit et des garanties était d’au moins 25 000 milliards $. La prochaine fois, cela dépassera probablement les 100 000 milliards $ lorsque les dérivés de 1,5 quadrillions $ exploseront suite à la défaillance des contreparties. Quand le monde découvrira que les banques centrales échouent dans leur bonanza d’impression monétaire hyperinflationniste, ce sera la panique.

La théorie monétaire moderne ou simplement la théorie du toujours plus d’argent

L’effondrement économique pourra-t-il être stoppé par la TMM (théorie du toujours plus d’argent) ? Difficilement ! En 2007-2009, la Fed, la BCE et d’autres banques centrales ont réussi à repousser l’échéance et tenir le coup pendant une décennie, ce qui est remarquable si l’on considère à quel point le système était alors proche de l’effondrement total. Mais cette fois, la montagne est trop grande et rien ne pourra la déplacer.

Personne n’est prêt à affronter une baisse de 95% des actions

Au cours des prochaines années, la plus grosse bulle d’actifs et d’endettement de l’histoire implosera. Les dettes, que personne ne peut rembourser, ne vaudront plus rien et tous les actifs qui ont été artificiellement gonflés par cette dette vont aussi imploser. Il y aura très peu ou pas d’argent en circulation puisque le système bancaire fera faillite.

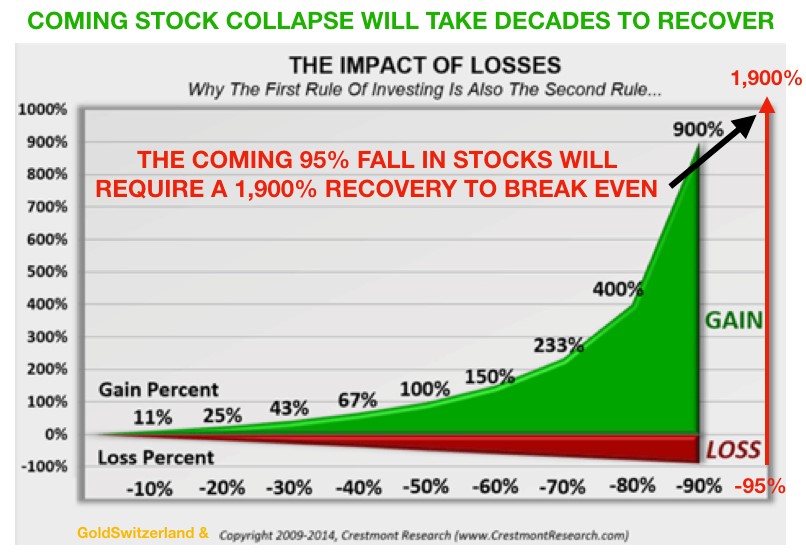

Qu’adviendra-t-il d’Alfred et de ses économies qu’il avait l’intention de léguer aux prochaines générations ? Eh bien, les actions sont susceptibles de chuter de 95% en termes réels. Cela peut sembler alarmiste et incroyable mais rappelez-vous qu’en 1929-1932, le Dow Jones a perdu 90% et qu’il lui a fallu 25 ans pour retrouver son niveau de 1929, et c’était avec l’inflation. Aujourd’hui, la situation est exponentiellement pire, tant pour les États-Unis que pour le reste du monde, que l’on parle des dettes, des bulles d’actifs, des devises ou des dérivés. Une baisse de 95% en termes réels est donc probable. Cela signifie que de nombreuses actions tomberont à zéro et que la plupart des entreprises fortement endettées ne survivront pas.

Aucun investisseur n’est prêt pour une baisse de 95%, y compris Alfred. Pauvre Alfred, quand son portefeuille de 14 millions $ perdra 95%, il ne vaudra plus que 700 000 $. Mais pire encore, sa retraite accumulée en 50 ans sera évaporée et ne croyez pas que le gouvernement sera en mesure de l’aider à ce moment-là. Leurs recettes fiscales seront minimes. Ils n’auront pas non plus la capacité d’émettre des titres de créance d’une quelconque importance. La solvabilité d’un emprunteur en faillite est négative, donc personne n’achètera des titres de créance qui ne valent même pas le papier sur lequel ils sont imprimés, même si leur rendement est supérieur à 20%. De plus, pratiquement personne n’aura d’argent à investir puisqu’ils auront tout perdu dans le krach.

Alfred n’a peut-être pas besoin de beaucoup d’argent pour s’en sortir puisque sa maison est payée et que son portefeuille de 700 000 $ pourrait lui suffire à mener une vie frugale.

Les actions doivent augmenter de 1900% pour compenser la chute de 95%

Alfred ou ses héritiers ont-ils donc une chance de récupérer une partie ou la totalité de la valeur initiale du portefeuille ? Comme le montre le graphique ci-dessous, une baisse de 95% de la valeur du portefeuille signifie que le gain pour revenir à la valeur initiale devra être de 1900%. Nous devons nous rappeler que le monde vivra une remise à zéro qui aura décimé l’économie et la capacité de production. Cela rendra également le financement par emprunt extrêmement difficile.

Implosion de la dette et érosion des capacités de production

Ainsi, le monde va connaître une implosion dévastatrice de la richesse et de la dette, accompagnée d’une érosion de la capacité de production. Que tout cela se produise très rapidement ou sur une longue période, seuls les historiens de demain pourront le dire.

Quoi que les gouvernements et les banques centrales essaient de faire pour sauver le monde, ils échoueront cette fois-ci et la souffrance qui en résultera sera terrible. En plus des difficultés financières, nous pourrions aussi connaître des troubles sociaux, des guerres civiles et des conflits armés.

Tout cela semble extrêmement alarmant et déprimant. Si ça se réalise, ce sera clairement le cas. Mais il y a aussi de réels avantages. Premièrement, le monde ne pourrait jamais croître sainement avec, à la base, des dettes et des produits dérivés d’une valeur de 2 quadrillions $. Ce n’est qu’en éliminant cette dette toxique que l’économie mondiale pourra se rétablir, à l’instar d’un incendie qui élimine le bois mort et permet aux jeunes pousses de repartir.

Tout ne sera pas mauvais

Un autre avantage sera le retour des valeurs morales et éthiques. Plutôt que de chasser impitoyablement de fausses valeurs comme le veau d’or ou les 7 péchés comme l’avarice, l’envie, la gourmandise, la colère, etc. Les vertus qui permettront de traverser la période à venir seront la bonté, l’amour véritable, l’humilité, l’honneur, l’honnêteté, l’intégrité et les véritables amitiés. La famille et les amis proches redeviendront le noyau de la société et seront extrêmement importants pour la survie spirituelle et physique.

Quoi qu’il arrive, ce ne sera pas la fin du monde. Ce sera différent et il n’y aura plus la décadence associée à la fin d’une grande époque comme ce que nous vivons actuellement. La vie continuera et bien que de nombreuses personnes souffriront sérieusement pendant la transition, la remise à zéro à venir créera un monde meilleur.

Dernier hourra pour les actions ?

Les événements que je décris ci-dessus débuteront probablement en 2019. Nous assisterons à l’effondrement du marché boursier au début de l’année, voire au début de 2020. Fondamentalement, il est garanti que les marchés imploseront. Techniquement, nous pourrions encore assister au dernier hourrah, les marchés atteignant de nouveaux sommets avant de se replier pour de bon. En réalité, qu’ils descendent maintenant ou après avoir atteints des sommets dans quelques mois, cela n’a aucune importance. Le risque est énorme, la chute à venir sera dévastatrice et prolongée.

Dernière correction de l’or avant un mouvement haussier majeur

L’or est en train de subir une correction finale qui pourrait durer quelques semaines. Mais la baisse est très limitée et une fois la correction terminée, nous verrons l’or franchir la ligne Maginot à 1 350 $ et passer rapidement à 1 600 $. Il est également possible que nous atteignions un nouveau sommet en dollars pour l’or au-dessus de 1 920 $ en 2019. N’oubliez pas que l’or a déjà touché de nouveaux sommets historiques dans de nombreuses devises, donc nous n’observerons pas de forte résistance à 1 920 $.

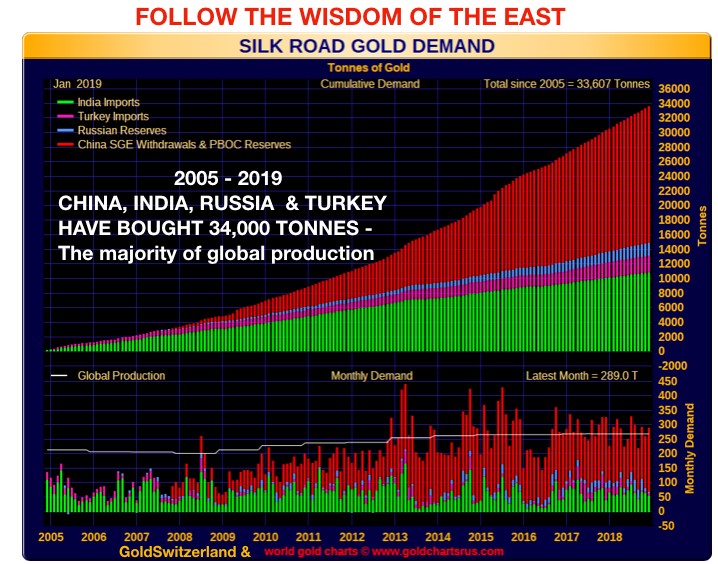

Les investisseurs ne devraient pas suivre l’Ouest qui a officiellement vendu une grande partie de son or jusqu’en 2000. Depuis, ils ont très probablement soit vendu secrètement, soit loué la majeure partie de leur or aux sages de l’Est. Cet or ne reviendra jamais à l’Ouest.

La Chine, l’Inde, la Russie et la Turquie comprennent la règle d’or : “Celui qui a l’or dicte les règles”. Ils savent que posséder de l’or physique est la meilleure protection contre un système financier en faillite et une économie mondiale défaillante. C’est pourquoi ils continuent à accumuler de l’or :

Si l’on regarde le graphique ci-dessus, ces quatre pays de l’Est ont accumulé, depuis 2005, 34 000 tonnes d’or. Il s’agit de la majeure partie de la production minière mondiale. Ils savent que l’or est la protection ultime contre un système monétaire pourri, une économie mondiale défaillante et les bulles boursières.

Alors, qui suivre ? L’Ouest insensé ou les sages de l’Est ? – Le choix n’est pas difficile.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD