TOXISCHE BEZIEHUNGEN BEENDEN, ZURÜCK ZUM GOLD

Wenn die Trennung schwer fällt

Hier nehmen sich Märkte und Liebe nicht viel: Warum fällt es so schwer, Bekanntes hinter sich zu lassen, wenn es doch eindeutig nicht funktioniert? Am Ende wird sich jeder nüchterne Romantiker eingestehen müssen, dass toxische Beziehungen schmerzhaft sind.

Denken wir an unsere toxischen aber häufig auch erstaunlich guten Ausflüge durch die Marktlandschaften nach 2008. Es fiel leicht, den oberflächlichen Verführungen zu erliegen. Dinge wie Niedrigzins, technologische Verheißungen der FAANG-Welt und jetzt auch ungebremste Geldschöpfung lassen ein ansonsten eher hässliches Finanzsystem recht attraktiv erscheinen.

Doch schlechte Liebe bleibt schlechte Liebe, und ein schlechter Markt wird kein guter, ganz gleich wie gestrafft und aufgedonnert die Wertpapiermärkte aus dem Schönheitssalon der Zentralbanken marschieren.

Am allermeistens trifft das auf die globalen und die US-Kreditmärkte zu.

Mut zum Abschied?

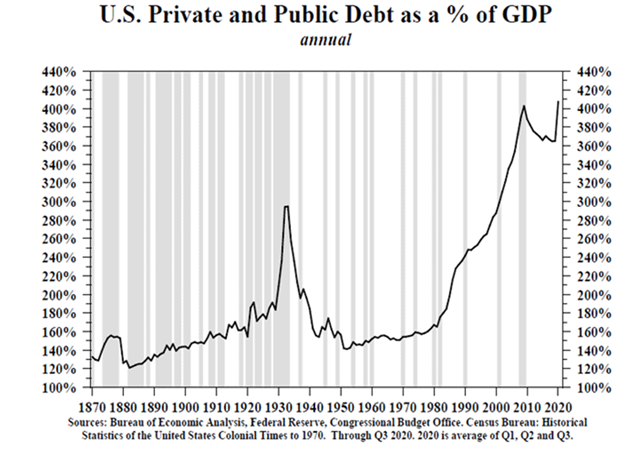

Ähnlich wie unglücklich verliebte Paare sehen sich viele Investoren gezwungen, festzuhalten an Illusionen, Nostalgie und letztlich schlechten Vereinigungen (z.B. mit untreuen Anleihemärkten), trotz aller Gefahrenzeichen, die in den schuldengetränkten Bilanzen lauern und aufblitzen.

Am Ende braucht es eben doch persönliche Courage, um Illusionen aufzugeben und sich kalter Mathematik zuzuwenden.

Allerdings sind wir, so mahnte schon Nietzsche, alle menschlich, allzu menschlich. Wir lieben unsere Illusionen. Und wir bleiben zu lange in toxischen Beziehungen.

Das macht uns anfällig, der Fantasie einen höheren Stellenwert einzuräumen als der Wirklichkeit.

So wie hoffnungslose Romantiker der faden und oberflächlichen Liebelei hinterherjagen, so jagen viele Investoren den leeren Versprechungen (und Renditen) eines ebenso leeren Anleihemarkts hinterher.

Goethes Mahnung?

In Die Leiden des jungen Werther erzählt von Goethe in den 1780er Jahren die Geschichte eines jungen Künstlers, der seine Liebe und sein blindes Vertrauen einer Frau zuteil werden lässt, die ihrerseits nicht über die Tiefe seiner edlen Seele verfügt.

Am Ende verschwendet Werther sein Leben bei seiner stürmischen Jagd nach etwas, das man vielleicht mit einer leeren Tasse vergleichen könnte.

Wo ich gerade von leeren Tassen schreibe, muss ich sofort an den US-Anleihemarkt denken. Und daran, dass alle, die diesem Markt ihr Vertrauen schenken, dazu verdammt sind, Teil einer großen Gruppe aus „jungen“ Werthern zu werden.

So hatte Bob Prince, Chief Investment Officer bei Ray Dalios Bridgewater-Fonds, im Sommer noch gewarnt, die Investoren seien fast blind verliebt in Anleihen und letztlich auch in Negativrenditen, trotz offensichtlicher Hinweise auf Täuschungen und toxische Liebe.

Doch die COVID-Umstände und Marktrisiken trieben noch mehr Investoren in die „sicheren Arme“ des Anleihemarktes, den traditionellen Ort für „Vermögensspeicherung“.

Da die Fed aber Anleihen aufkauft und auch noch die Zinsen drückt, ist es tatsächlich so weit gekommen, dass Investoren unterm Strich dafür bezahlen, dass sie Geld verlieren anstatt eigene Vermögen aufzubewahren.

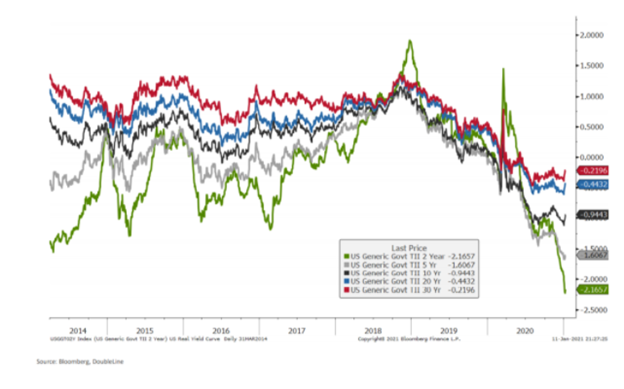

Inflationsbereinigt erbringen US-Staatsanleihen Negativrenditen.

Anders formuliert: Viele Investoren sind ins falsche Mädchen verschossen…

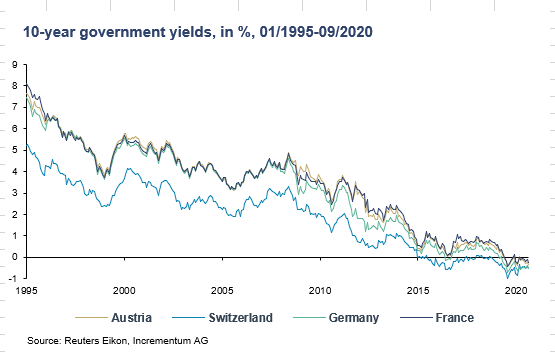

Allerdings ist toxische Liebe kein amerikanisches Problem. Es ist global, wie der folgende Chart mit negativen globalen Anleiherenditen bestätigt:

Leute: Wenn es keinen Zinssatz gibt, gibt es auch keinen Diskontfaktor für Cashflow.

Das heißt: Der Nutzen von Anleiheinvestitionen steht in einem krass asymmetrischen Verhältnis zum Risiko von Geldverlusten.

Kurz: Investoren kaufen viele Blumen, kriegen aber keine Küsse.

Ach, Zeit sich zu trennen!

Eine Rückkehr zum „Normalzustand“ wird Jahre dauern, nicht Tage; und auch hier ist die Ironie der Geschichte unerbittlich, weil das, was „normal“ vor COVID war, längst schon nicht mehr normal gewesen ist… (worauf wir anderer Stelle aufmerksam gemacht hatten).

Mit anderen Worten: Selbst die Rückkehr in ein Marktumfeld, wie es vor COVID geherrscht hatte, ist nichts, was Begeisterung auslösen kann. Schon damals war die Liebesgeschichte schlecht und ist es heute immer noch. Wofür diese Hingabe?

Die „umwerfend“ dunkle Seite der Inflation – Wie die Liebesaffaire (und Party) endet

Die Experten und verrückten Wissenschaftler, die hinter der Modern Monetary Theory stehen, glauben weiterhin, dass die Inflation ein Relikt der Vergangenheit sei. Nichtsdestotrotz müsste schon ein leichter Anstieg der ansonsten in täuschender Absicht erhobenen US-Verbraucherpreisinflation (CPI) verheerende oder, wie Prince es formuliert, „umwerfende“ Konsequenzen für Anleihen haben.

WENN (und nicht FALLS) die Inflation zurückkehrt und Investoren schließlich ihre schlechten Liebesbeziehungen am Rentenmarkt beenden, dann werden die Anleihepreise sinken und die Anleiherendite wird steigen. Das heißt: Auch die Zinssätze werden steigen.

Hier kommt der Aktienmarkt ins Spiel. Wenn die Virusimpfstoffe in den Schlagzeilen gefeiert werden, könnten die Aktienmärkte temporär noch einmal aufglühen, weil Investoren Anleihen abstoßen, um am Markttop mitzujagen. Und das treibt die Anleiherenditen – und folglich die Zinssätze – in die Höhe.

Sachkundige Investoren wissen: Steigende Anleiherenditen und Zinsen sind für die Rekorde brechenden Schuldenblasen in etwa das, was Haifischflossen für den Surfer sind – ganz schlechte Nachrichten.

Steigen die Kosten für den Schuldendienst (d.h. die Zinssätze) zu stark, gehen schuldengetriebene Märkte in die Knie (d.h. sie sterben richtig).

Jede Schuldenblase kommt zu einem abrupten Ende, wenn sich die (allzu reale) Inflation langsam wieder bemerkbar macht.

Und? Noch verliebt in die Illusion der Inflationslosigkeit?

Nun ja, liebeskranke Menschen halten Esel(stuten) eben gerne mal für Rennpferde oder Edelstuten.

Und anleiheverliebte Investoren ignorieren oft das Inflationsrisiko, das hinter diesen Märkten steckt.

Ich sehe in diesem Inflation vs. Deflation-Dialog keine widersprüchliche Debatte, für mich ist es ein Zyklus – das eine folgt auf das andere.

Die Inflation ist leider schon unterwegs, und auch die große, böse „Trennung von Rentenmarkt“ ist im Kommen.

Das deflationäre Lager

Die Pandemie und die weltpolitischen Reaktionen darauf haben die globalen Wirtschaften, die US-Wirtschaft eingeschlossen, schwerst getroffen, was den deflationären Trend zu niedrigen Wachstumsraten weiter verschärft.

Geringes Wirtschaftswachstum (die Multiplikatoreneffekte von Stimuli sind dabei ohnehin schon rückläufig) verlangsamt die Geldumlaufgeschwindigkeit. In einer Nation, wo die Wachstumsraten aufgrund der aktuellen (und beschämenden) Schuldenstandsquoten unter Garantie stagnieren werden, ist dies ein Argument für mehr Deflation.

Das deflationäre Lager wird nun (nicht zu Unrecht) argumentieren, dass die Kritiker der Fed seit 12 Jahren Inflation vorhersagen, ohne dass diese bislang aufgetaucht wäre.

Darüber hinaus hat die Pandemie dafür gesorgt, dass gespart und nicht ausgegeben wird oder – und das ist wohl auch wahrscheinlicher – sie hat dafür gesorgt, dass die Menschen einfach geschröpft und blank sind (also pleite), weil die Löhne stagnieren oder sich ganz in Luft aufgelöst haben.

Wie dem auch sei, unterm Strich bedeutet es weniger Ausgaben, weniger Umlaufgeschwindigkeit und folglich weniger Inflation. Na gut.

Das inflationäre Lager

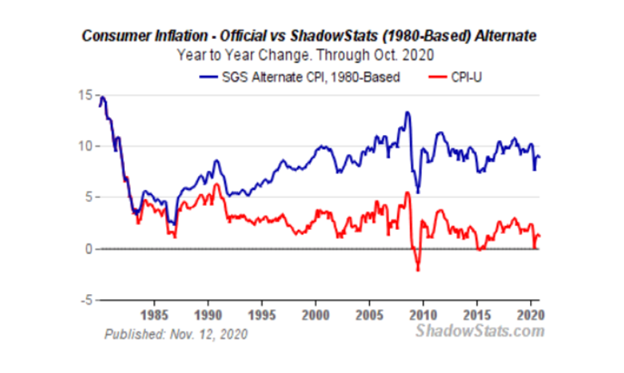

Für eine Betrachtung inflationärer Entwicklungen greift man der Einfachheit halber immer auf die Verbraucherpreisskala (CPI) zurück, die früher noch die Verbraucherpreise maß aber heute so falsch ist, wie eine auf der 42nd Street gekaufte Rolex.

Unter Verwendung der in den 1980ern geltenden Methoden zur CPI-Bestimmung – in Abgrenzung zum verwässerten Typ der Inflationsdarstellung, den das Bureau of Labor Statistics aktuell nutzt (manipuliert) – zeigt sich nun, dass wir uns heute tatsächlich näher an einer Inflationsmarke von 10 % bewegen (blaue Kurve) als an jenen “Unter-Zwei-Prozent”, die die statistischen Dichter und Lenker aus Washington DC ausweisen (rote Kurve).

Temporär inflationäre Effekte soll wohl auch ein sogenannter „Neustart“ nach den Impfungen haben; hier käme der „Nachholbedarf“ zum Tragen. Angesichts der schon jetzt zu beobachtenden, tiefer reichenden Schäden in der Weltwirtschaft, sind solche Effekte allerdings umstritten.

Auch China ist ein inflationärer Faktor.

Die „billige Arbeitskraft“ des Landes ist inzwischen weniger billig. Zudem sorgen die im Vor-Covid-Handelskrieg verursachten Schäden in den Lieferketten zusammen mit dem aktuellen COVID-Desaster dafür, dass die Preise über die gesamte Lieferkette klettern, und das gibt der Inflation Vortrieb.

Doch der naheliegende und reale Inflationsfaktor sind die Zentralbanken. Sie haben die Gelddrucker quasi auf Autopilot geschaltet und treiben die Geldschöpfung in den Wahnsinn.

Preisinflation treibt die Zinsen in die Höhe und erzwingt zusätzliche „Ertragskurvenkontrolle“ seitens der Zentralbanken, und das bedeutet nichts anderes als vermehrte Geldschöpfung, einen sinkenden Dollar und, jawohl, anziehende Inflation sowie stark fallende Realverzinsung.

Kurz: Die perfekte Umgebung für Gold.

Andere werden einwenden: Jene wahnsinnigen Mengen Zentralbankengeld, die bislang schon geschöpft wurden und in Zukunft noch geschöpft werden, lassen die Geldumlaufgeschwindigkeit eben nicht ansteigen.

Diese gedruckten Dollars werden stattdessen von stets liquiditätsdurstigen Repo- und Euro-Dollar-Märkten aufgesogen oder aber in stark aufgeblähten Märkten für Risikoanlagen aufgefangen und eingedämmt.

Das trägt jedoch der Tatsache nicht Rechnung, dass sich die Zentralbanken gerade langsam von reinen Gläubigerinstanzen zu Verteiler- bzw. Käuferinstanzen wandeln, welche direkt ETF-Anteile und Wertpapiere ankaufen anstatt bloß „Kredite“ zu vergeben.

Wie vor kurzem dargelegt wurde, lassen derartige „Ausgaben“ die Umlaufgeschwindigkeit langsam steigen und die inflationären Strömungen folglich erstarken.

Die daraus hervorgehenden inflationären Kräfte beginnen – analog zu Hemingways Beschreibung von Armut – „zuerst langsam und dann plötzlich auf einen Schlag“.

Anstatt sich in akademischen „Inflation-oder-Deflation“-Debatten zu verlieren, muss der gesunde Menschenverstand bemüht werden und die eher verzerrte als akkurate Datenlage in Betracht gezogen werden.

Letztendlich, und unbeschadet der Erhebungsmethoden und Streitargumente bezüglich Inflation, werden die Dollar, Euro, Pfund Sterling und/oder Yen in Ihren Geldbörsen sekündlich entwertet, wenn man sie in physischem Gold misst.

An dieser Stelle wieder das Diagramm, das man nicht oft genug zeigen kann und immer wieder zeigen sollte.

Wenn man sein Anleihe-Verhältnis nur noch bereut…

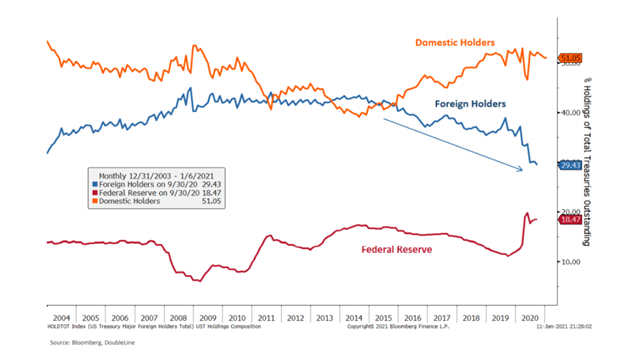

Punkt eins: Wegen des geringen, ja kaum erwähnenswerten Wachstums der nationalen Wirtschaftsleistung (sprich BIP) wird das US-Finanzministerium wie gewohnt auf eine „Lösung“ zurückgreifen, die stets und ständig bei Schuldenkrisen herangezogen wird; man produziert mehr Schulden.

Das bedeutet: In Washington DC werden jetzt mit jeder Minute mehr langlaufende US Treasury Bonds (staatliche Schuldscheine) emittiert.

Immerhin müssen aufgeblähte Haushaltsdefizite ja „beglichen werden“ (d.h. Defizitfinanzierung/Kreditaufnahme/sich aus der Klemme „drucken“).

Wer möchte aber jetzt Staatsanleihen kaufen, deren Realverzinsung (d.h. deren inflationsbereinigte Rendite) negativ ist?

Die kurze Antwort: Immer weniger sachkundige Investoren außerhalb der USA … und deswegen wird die Federal Reserve auch zum Käufer der letzten Instanz werden.

Uncle Sam wird also keine andere Wahl haben, als seinen unglückseligen Investoren die Standhaftigkeit zu versüßen, indem man ihnen kommende Ertrags- bzw. Zinssteigerungen verspricht.

Hach, diese süßen Lügen und kleinen Spielchen einer toxischen Liebe…

Doch dadurch gerät Uncle Sam (und mit ihm der Anleihemarkt) in einen fast schon ulkigen Teufelskreis.

Also: EINERSEITS muss Washington DC die Erträge/ Zinsen erhöhen, um andere Anleihekäufer (Dumme) anzuziehen, aber ANDERERSEITS kann sich der Staat diese Fremdkapitalkosten nicht leisten.

Das Dilemma wird deutlich, oder?

Wiederverliebt in Edelmetalle

Wir wissen natürlich, was die USA unternehmen werden, um die immer problematischeren Schuldenlasten finanzieren zu können: Mehr Geld schöpfen…

Mehr Geldschöpfung bedeutet wiederum nur, dass die Kaufkraft des Geldes, das auf Ihrem Konto liegt, mit jeder Sekunde schwächer wird, weil der Verwässerungseffekt endloser quantitativer Lockerungen ein stilles aber gemeines Werk an ihrem Vertrauen und der Währung verrichtet, so wie ein unzugänglicher, toxischer Partner an einer scheiternden toxischen Beziehung sägt.

Die naheliegende Lösung in einer solchen toxischen Beziehung mit Anleihen, Zentralbanken, „Inflationsdisputanten“ und falscher Hoffnung ist, das zu tun, was der junge Werther nicht tun konnte – und zwar:

Aufwachen, dann mit dem toxischen Partner brechen und schließlich einen neuen finden.

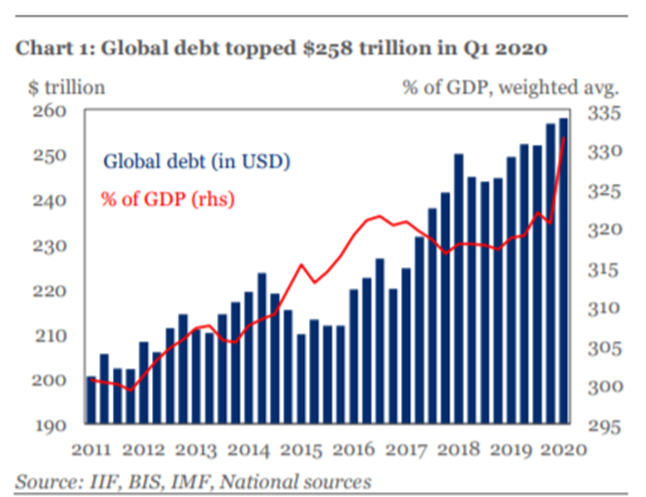

Und welch besseren Partner gäbe es hier als Gold & Silber? Denn Edelmetalle sind absolut edle und kostbare Begleiter für geknickte Währungen, die jahrelang verwässert wurden durch unehrliche, künstliche und niedrigzinslastige Anleihemärkte sowie einer nationalen als auch globalen Schuldenblase (die in weniger als 12 Monaten von 258 Bill. $ auf 280 Bill. $ anschwoll).

Das schreit förmlich nach Toxizität.

Wir reden seit Jahren (und nicht Wochen) über Gold. Aber von Goldman Sachs und anderen ist nichts zu hören.

Warum?

Ganz einfach: Wer als Bank physisches Gold empfiehlt, kann später nicht am laufenden Bande weitere Handelsgebühren abkassieren.

So viel zur „treuhänderischen Sorgfalt und Fürsorge“.

Darüber hinaus wissen Fed, BIZ und alle großen Zentralbanken, dass steigende Goldpreise der peinliche Beweis sind für ihr gescheitertes monetäres Experiment und das Sterben von Währungen.

Um derartige Schmach zu verbergen, manipulieren die Bullionbanken offen die Papierpreisfindung bei den Edelmetallen durch vorsätzliche Tricksereien an den Terminmärkten.

Bullionbanken shorten an der COMEX mehr als 100 Millionen Unzen Silber, um den Kurs auf unnatürliche Weise zu beeinflussen, in der Hoffnung, dass auch Gold diesem manipulierten Trend folgen werde, trotz fehlender Liquidität beim betreffenden Metall in London.

Fingierte COMEX-Papiergeschäfte bilden den Schwanz, mit dem der physischen Metallhund durchgewackelt wird – doch ist es nur eine Frage der Zeit (der Illiquidität), bis dieser Hund zurückbeißt…

Aber ja, ich weiß… keiner fühlt sich gern hintergangen, niemand will schöne Erinnerungen an die „guten Zeiten“ auslöschen…

Die „jungen Werther“ klammern sich an ihren konditionierten Glauben an (und ihre Liebesaffairen zu) toxischen Aktien, Anleihen, Technologietiteln und – na klar – reiche Zentralbanken mit weihnachtsmanngleichen Fähigkeiten, die jedes erdenkliche Problem durch einen neuen Sack voller Schulden und Fiat-Währungen lösen können.

Anleger, die in physisches Gold investieren, lassen sich jedoch nicht vom aktuellen Oberflächengeschehen oder den süßen Lügen eines toxischen Markts in die Irre führen.

An alle, die Anleihen als den „sichereren Hafen“ betrachten oder Aktien als die „Wunderlösung“: Es ist an der Zeit, den Tatsachen ins Auge zu blicken und solch verlogene Geldbeutelaffairen zu beenden.

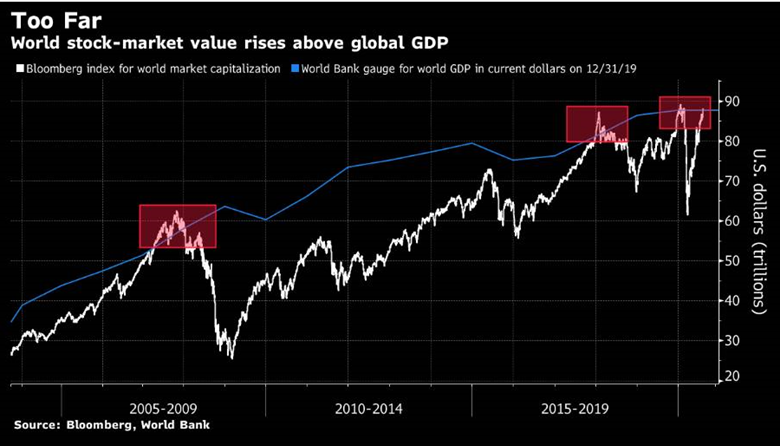

Ein Chart sagt mehr als 1000 Worte

Falls Sie weitere Hinweise auf die toxische Beziehung zwischen Investoren und trügerischen Märkten wollen, dann lassen Sie doch den folgenden Chart als Warnhinweis auf sich wirken…

Wie die oben dargestellten Daten zeigen, hat der Marktwert der globalen Aktientitel wieder einmal den Dollarwert der gesamten Weltwirtschaftsleistung überstiegen.

Lesen Sie noch mal, und lassen Sie es auf sich wirken.

Wenn es überhaupt ein Warnsignal wegen der Überhitzung des Marktes gibt (bzw. wegen seines verfälschten und toxisches Wesens), dann doch dieses!

Zieht man nun auch noch die Masse der negativ verzinsten Staatsanleihen in Betracht – im Gegenwert von 18 Bill. $! –, dann ist die Bubble, der Sie auf den Leim gehen, eine noch viel schlimmere Femme fatale, als der alarmierende Chart oben nahelegt.

Kurz formuliert: Seien Sie gewarnt – dieser Markt ist toxisch.

Physisches Gold – jenes barbarische Relikt – wartet hingegen ruhig und geduldig lächelnd in der schlauen Ecke, wo ehrliche Geschichtsbetrachtung und weitsichtiges Investieren angesagt sind.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD