Politisiertes Geld und der Tod des Kapitalismus

Es ist weder ein Geheimnis noch eine große Überraschung, dass unser persönliches Vertrauen in Fiat-Geld (allgemein) und (speziell) Zentralbanker, die dieses Geld entwertet und den Tod des Kapitalismus herbeigeführt haben, alles andere als tragfähig oder robust ist.

Im Gegenteil: Unser Erstaunen angesichts unverkennbarer Misswirtschaft bei den globalen Währungen allgemein sowie der Weltreservewährung (USD) im Besonderen wächst mit jedem Tag.

Tatsache ist: Möchte man die lange Abfolge absurder Irrtümer sowie das gescheiterte Experiment politisierter Zentralbanken umfassend und detailliert beschreiben – insbesondere ihren Versuch, eine Schuldenkrise (300 Bill. $ Tendenz steigend) durch neue Schulden (welche dann per Mausklick monetisiert werden) zu lösen –, so bräuchte es mehr als einen Artikel. Es bräuchte ein ganzes Buch.

Aus diesem Grund haben wir kürzlich Gold Matters veröffentlicht.

Nur weil Zentralbanker verzweifelt sind, politisch handeln, mit gespaltener Zunge reden und direkt dafür verantwortlich sind, dass globalen Währungen, Märkte und manipulierte Bankensysteme auf einen historisch beispiellosen Abgrund zutreiben (und letztlich dort hinein), heißt das noch nicht, dass Zentralbanker ansonsten nicht „clever“ wären.

Und deswegen werden sie auf kurze Sicht „was immer auch notwendig ist“ tun, um den fatalen Absturz des globalen Finanzsystems, den allein sie auf den Weg gebracht hatten, hinauszuzögern.

Wie üblich ist im Handbuch der Zentralbanken in erster Linie von künstlichen und zentralisierten Kontrollen die Rede, nicht aber von natürlichen Angebot-Nachfrage-Kräften oder ehrlicher Preisfindung an freien Märkten.

Überhaupt: Wer braucht noch ehrlichen Kapitalismus, wenn dessen Tod längst durch manipulierte Bankensysteme und Mausklick-Geld eingeläutet ist?

Ich für meinen Teil bin der Meinung, dass der Tod des echten Kapitalismus schon vor langer Zeit eingetreten ist, und dass Leute wie Greenspan und Draghi an seinem Grab stehen.

Alles ist politisiert – so auch der USD

Die komisch wirkende Politisierung der Wissenschaft, die wir im Kontext der COVID-Hysterie (COVID-Debakel) erleben konnten, unterscheidet sich im Grunde nicht von der unentschuldbaren Politisierung (sprich „Waffenfähigmachung“) des Finanzwesens, die kürzlich beim Sanktionsdebakel im Ukrainekontext zu beobachten war.

So überrascht es schon nicht mehr, dass die Zentralbanken nicht ansatzweise unabhängig sind, sondern selbst nur noch politische Laborschalen, aus denen immer mehr Kommandowirtschaftskeime entweichen, die die Weltmärkte, globale Politik aber auch individuelle Lebensführung kontaminieren.

Der Weg von/zwischen Zentralbankenwesen und zentral gesteuerter Politik ist kurz und schmutzig, wie Mario Draghis kurzer Amtshopser von Chefposten der EZB zum Premierminister Italiens demonstriert – oder Yellens ebenso kurzer Schritt vom US-Notenbankvorstand zur US-Finanzministerin.

Auch hier in Frankreich ist es eben kein Zufall, dass Christine Lagarde vom Chefposten beim IWF zum höchsten EZB-Amt wechselte.

Kurz: Alles, auch das Geld, dient eher politischem Eigennutz als ökonomisch freien Märkten. Der Kapitalismus ist tot. Die Menschen in den Behörden, die Ihnen “Schutz gewähren” sollen, sind in erster Linie an ihren Positionen und am Machterhalt interessiert.

Auch das ist wohl kein Schocker.

Yellen: Dreist oder nur Dement?

Was nun Yellen angeht…sie ist sicherlich eine politische Kämpfertype und furchtlose Anhängerin ungehemmter Keynesianer, sie ist allerdings auch ein schlauer Fuchs, der den monetären Hühnerstall bewacht, wo die einstige Währung des Vertrauens (bekannt als USD) zu Hause ist und auch die einst respektierten US-Schuldscheine (bekannt als UST).

Doch leider gehen selbst Füchse einmal in die Falle.

„Kommt in den brennenden Markt“ – Einladung ans Auslandskapital

Da die extreme Überbewertung bei Risikoanlagen (d.h. Aktien, Anleihen und Immobilien) überhaupt nicht mehr zu leugnen ist und das Vertrauen in den immer stärker aufgeblähten (d.h. entwerteten/ diskreditierten) USD eindeutig schwächer wird, sitzen die Menschen, die hinter dem USD stehen (d.h. Yellen), in der Falle.

Und jetzt wird man auf Zeit spielen und alle politischen Tricks und zentralstaatlichen Befugnisse einsetzen, um die Krise in den Bereichen Schulden, Währung, Soziales und Politik aufzuschieben – eine Krise, die man ganz allein hervorgebracht hat, und zwar schon viele Jahre bevor COVID oder Putin zu den angesagten Sündenböcken für die eigenen monetären und fiskalischen Notstände avancierten.

Zu diesem Zweck hat Yellen neuerdings an folgendem (verzweifeltem) Trick gebastelt: Es ist der bewusste und zentral gesteuerte Versuch, den USD Index (DXY) mittels Zinserhöhungen auf 110 Punkte (oder darüber) zu bringen, damit mehr ausländisches (d.h. abgewertetes) Geld in die gefährlichen Arme einer ohnehin grotesk aufgeblähten, überbewerteten, volatilen und risikogesättigten US-Aktienmarktblase getrieben werden kann.

Kurz: Um einen Crash am US-Aktienmarkt „abzuwenden“ (ausgelöst durch strengere US-Geldpolitik im Kontext eines schuldenprallen/ angeschlagenen Aktienmarkts), kommt die ehemalige Fed-Chefin jetzt mit der Lösung daher, mehr ausländisches Geld in ein brennendes US-Theater zu locken, in dem es verschwindend wenige Ausgangstüren (sprich Liquidität) gibt.

Wie clever ist das denn? Und wie verzweifelt!

Im Endeffekt politisiert Yellen den USD, um ausländisches Kapital in miese US-Wertpapiere hinein zu nötigen/ drängen/ locken (und aus sicheren globalen Rohstoffen heraus), damit Uncle Sams Marktblase provisorisch vor der unausweichlichen Implosion gerettet werden kann, auf Kosten des Geldes anderer Leute.

Wann werden die Zentralbanker einsehen, dass man Marktblasen nicht ewig am Leben erhalten kann, um die eigenen Politpopos zu retten?

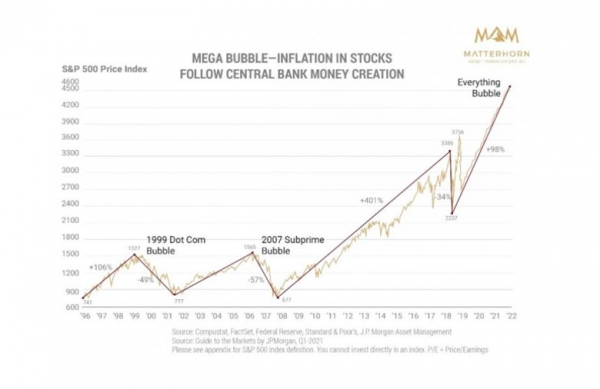

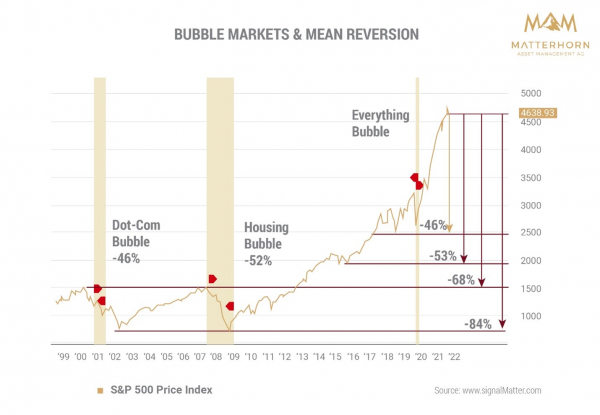

Und jetzt sagen Sie mal selbst: Sieht der heutige Markt, verglichen mit dem Dot.com-Desaster von 2000 oder der Globalen Finanzkrise von 2008, nicht ein klein wenig nach einer (Fed-konstruierten) Bubble aus?

Verzweifelt, aber nicht dumm?

Also: Politisierte Zentralbanker mögen korrupt, unehrlich und auch verzweifelt sein, doch das macht sie noch nicht dumm.

In einer Welt voller Eigeninterressen, weiß Yellen, die womöglich auch lächelte, als der Yen in den letzten Wochen abstürzte, dass ein künstlich stark gehaltener USD weiterhin als das fitteste Pferd im globalen Schlachthaus gelten kann.

Was ja nur hieße, dass der Greenback nach wie vor in der Lage wäre, ausländisches Geld, das keinen besseren Rückzugsort findet, in die US-Märkte zu ziehen. Richtig?

Naja, nicht ganz.

Yellens Vorgeschichte bei Fehleinschätzungen

In der Tat hat Yellen Makrotrends sehr häufig komplett falsch eingeschätzt, um vorrübergehend als politisch effektiv handelnde Herrin der Lage gelten zu können.

So hatte ich z.B. das gesamte Jahr 2017 über – während die US-Notenbank geldpolitische Straffungen (QT) für das Folgejahr ankündigte – Investoren vor einer 1,8 Bill. $-Anleihewelle und Verwerfungen an den Risikoanlagemärkten für Ende 2018 gewarnt, was punktgenau zu Weihnachten eintraf.

Doch Yellen hatte mit Blick auf die 2018 anstehenden QT-Maßnahmen nur gemeint, sie seien so wild wie „watching paint dry“ – also der Wandfarbe beim Trocknen zuzuschauen.

Weihnachten 2018 war die Wandfarbe aber so nass wie die Tränen auf den Portfolios der Anleger, die Marktschwankungen von 10 % verkraften mussten.

Im Juni 2017 zeigte sich Yellen erneut dreist genug (blind?), um öffentlich zu erklären, „womöglich werden wir zu unseren Lebzeiten keine Finanzkrise mehr sehen“.

Doch im März 2020 verloren die Märkte mehr als 30 % und wären doppelt so tief gefallen, hätte die US-Notenbanken nicht mehr Geld innerhalb eines Jahres gedruckt als in den letzten 10 (oder mehr) Jahren zusammen.

Das ist doch mal QE auf Steroiden, oder nicht?

Doch heute, im Jahr 2022, geht Yellen die intellektuelle, monetäre und politische Munition aus.

Falls sie meint, sie könne ausländisches Kapital für eine Rückkehr in den S&P bestechen, mittels Manipulation des USD oder DXY (vorübergehend schlecht für Gold), dann könnte sie an einer Krankheit leiden, die in Washington DC dieser Tage nicht ungewöhnlich ist: spürbare Demenz.

Zurück in die (Schulden)Wirklichkeit

Allem Anschein nach denkt Yellen immer noch, dass Uncle Sam durch die alte Welt und und die alten Mittel gerettet werden könne.

Doch diese Welt (siehe Japan unten) gibt es nicht mehr.

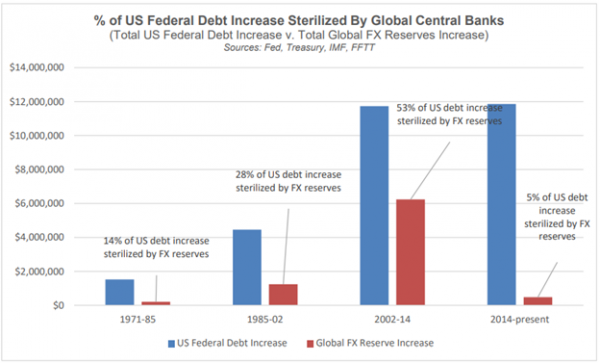

Die harte Wirklichkeit lässt sich wie folgt herunterbrechen: Uncle Sam ist aus so vielen Gründen nicht mehr vertrauenswürdig, darunter eine Schuldenstandsquote von 125 %, ein Staatsdefizit von 10 % des BIP und eine neue Welt, in der ausländische Zentralbanken nur noch 5 % der unbeliebten US-Schuldscheine aufkaufen (im Gegensatz zu 50 % im Jahr 2013, als Yellen noch bei der US-Notenbank war).

Man kann also Yellens gewagte Statements beklatschen wie auch ihre Bemühungen, den DXY auf 110+ Punkte zu bringen, allerdings hat eine zunehmend geschröpfte und desillusionierte Welt langsam genug von gewagten Ansagen, wenn ihnen letztlich schwächere Wirtschaftsleistungen, steigende Inflation und Währungsmisstrauen folgen.

Rechnen Sie mit einer Kehrtwende

Aus meiner Sicht wird die klassische „Falke-zu-Taube“-Kehrtwende der Jahre 2018-2019 auch in den Jahren 2022-2023 wiederholt werden, da die heutige US-Notenbankadministration geringe (und dennoch schmerzhafte) Zinserhöhung durchführt und US-Staatsanleihen verkauft (also QT), was zu einer Talfahrt an den schuldenübersättigten Märkten führen wird.

Diesen QT-Bestrebungen (und anschließenden Kursrutschen am Aktienmarkt) werden wahrscheinlich abrupte QE-Maßnahmen folgen. Diese verstärken das inflationäres Klima, welches sich die Zentralbanker insgeheim, trotz aller gegenteiligen Behauptungen (Stichwort „Inflationsbekämpfung“), herbeiwünschen, um Uncle Sams Verschuldung teilweise wegzuinflationieren, während dessen fernere Verwandtschaft – also der Normalbürger – mittels unsichtbarer Inflationssteuer richtig auf den Deckel kriegt.

Klar: Sobald die QE-Schleusen wieder geöffnet werden und die DXY-Punkte fallen, wird auch Gold wieder nach oben klettern.

Unterdessen: Neue Warnsignale aus dem gestressten Anleihemarkt

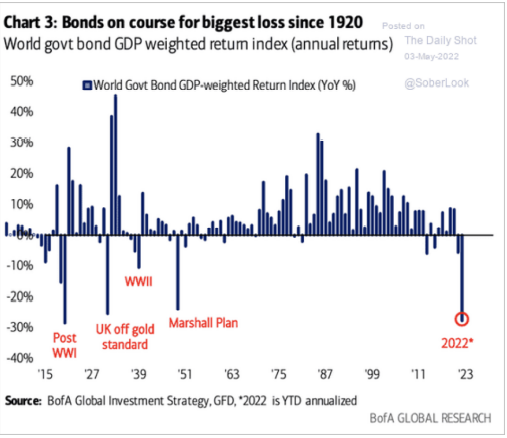

Falls die Demenz von Frau Yellen und dem USD noch nicht traurig genug war, so werfen wir jetzt einen Blick auf den wichtigsten Indikator für die globalen Marktentwicklungen – den angeschlagenen und toxischen US-Anleihemarkt.

Seit Jahren warnen wir: Uncle Sams Kneipendeckel ist inzwischen so mächtig, dass sich diese Peinlichkeit nicht mehr unter den Teppich kehren lässt; seine Schuldscheine sind daher so unbeliebt, dass sie weder auf Nachfrage noch Vertrauen stoßen. Und das Einfrieren russischer Devisenreserven hat dieses Misstrauen unlängst noch deutlich verschärft.

Nur für den Fall, dass Sie es nicht mitbekommen haben: Am Markt für US-Staatsanleihen gibt es durchaus ein kleines Problem, das in den Medien kaum auftaucht.

Im Mai wies die Federal Reserve von New York für den Monat April sogenannte „fails“ im Umfang von 500 Mrd. $ bei US-Staatsanleihen aus – eine extravagante Formulierung dafür, dass bestimmte Gegenparteien ihren Verpflichtungen im Kauf und Verkauf von Wertpapieren nicht nachgekommen sind.

Besonders alarmierend hierbei ist, dass inmitten breitangelegter Selloffs am Aktienmarkt auch keine Auktionsgebote für US-Staatsanleihen kommen oder dass diese nicht erfolgreich/ vertragsgemäß an Gegenparteien geliefert werden.

Warum aus solchen UST-“Ausfällen“ im größten und liquidesten Anleihemarkt der Welt keine Top-Schlagzeilen beim Wall Street Journal oder der Financial Times wurden, verblüfft mich offengestanden. Wer führt dort die Redaktionsleitungen???

Japanischer werden

In meinen gesonderten Berichten hatte ich Anleger daran erinnert, wie ähnlich das Schicksal japanischer und US-amerikanischer Zentralbankenpolitik sowie deren Staatenanleihen ist.

Klar, es gibt konkrete Unterschiede zwischen JBG und UST und genauso auch deutliche Unterschiede zwischen den Märkten und Ökonomien Japans und der USA. Doch das würde hier zu weit führen.

Was sich jedoch ähnelt, ist die Zwangslage, in die japanische als auch US-amerikanische Zentralbanker ihre jeweils kaputten Anleihe- und Zinsmärkte gebracht haben – Märkte, die enorme Bedeutung für (und Auswirkung auf) Wirtschaftsklima, Aktienmarkt und Inflationsgeschehen haben.

Wie die USA fürchtet auch Japan sinkende Anleihepreise, steigende Anleiherenditen und somit Zinsniveaus, die sich zuspitzen.

Um diese Renditen weiterhin drücken zu können, muss Japan mehr Yen drucken, um seine eigenen JGB (Staatsschulden) aufzukaufen, da sich die Anleihepreise invers zu den Anleiherenditen bewegen.

Die Tokioter Geldschöpfung entwertet den Yen auf eine bestimmte Weise, die im Rahmen einer ähnlichen Notenbankpolitik Washingtons auch beim USD zu beobachten sein wird.

Das Ausmaß inflationärer, währungsschädigender Geldschöpfung (QE) in Japan nimmt inzwischen… ja… wahnhafte Züge an.

Japan wird womöglich ganze 100 Mrd. $/ Monat ausgeben (d.h. drucken) müssen, um die Anleiherenditen unter Kontrolle zu halten

Der US-Notenbank steht eine ganz ähnliche, unausweichliche Zwangslage bevor und somit, davor hatte ich schon gewarnt, auch eine ganz ähnliche Richtungsentscheidung für Ertragskurvenkontrollen (EKK) und sinkende Währungsstärke.

Uncle Sams noch drängendere Sorge ist aber nicht etwa der dünner werdender Yen, der anschwellende Schuldendeckel Japans oder dessen ganze ähnliche QE-Abhängigkeit, sondern die Tatsache, dass Japan, ein Hauptabnehmer von US-Schuldscheinen, zu leergezapft ist, um zwei Deckel mit Kneipenschulden gleichzeitig bedienen zu können.

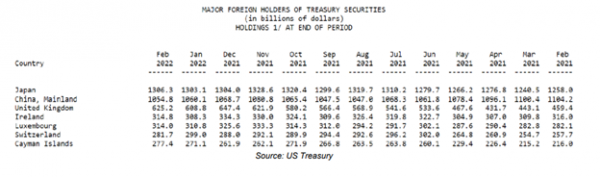

Kurz: Japan kann sich Uncle Sams Treasury-Anleihen nicht leisten, auch wenn Uncle Sam in der Vergangenheit darauf vertrauen konnte, dass Japan dabei half, ein US-Anleihevolumen von 1,3 Bill. $ (und den Anleihemarkt) aufrecht zu erhalten:

Der US-Anleihemarkt: Schwer gestresst

Doch ein Japan, das knapp bei Yen ist, wird bald auch weniger U.S. Treasuries kaufen. Der jüngste Selloff bei langlaufenden US-Staatsanleihen zeugt davon, dass Uncle Sams Anleihemarkt sogar noch unbeliebter und in noch größeren Schwierigkeiten ist.

Mit Blick auf den langen und steinigen Weg, der vor uns liegt, bedeutet das: Um das „Anleiheloch“ stopfen zu können, wird Uncle Sam jetzt die US Federal Reserve brauchen, damit diese mehr Geld zum Ankauf von US-Schulden schöpft (daher auch die kommende Kehrtwende von QT zu QE). All das wird einfach nur massiven Rückenwind für Inflation (und somit für Gold) erzeugen.

Solche Signale aus dem US-Staatsanleihemarkt sind, in Verbindung mit der schlechter werdenden Lage im Markt für Investment-Grade-Anleihen (Thema meiner jüngsten Berichten), extrem alarmierend.

Nimmt man auch noch die Stresssignale, die uns aus dem Bereich der Hochzinsanleihen (high-yield bonds, HY) erreichen, und fügt sie zu den eindeutigen Schieflagen an den Märkten für US-Treasuries und Investment-Grade-Anleihen hinzu, so verdichtet sich das Bild eines US-Rentenmarkts, der auf ein Makrodesaster zusteuert und aktuell in einer Gesamtverfassung ist, wie ich sie in all meinen Jahren im Finanzwesen nicht schlechter gesehen habe.

In den USA hat sich die Emission von Hochzinsanleihen in den letzten Wochen zu einem Rinnsal ausgedünnt.

Als Klasse betrachtet, sind US-Anleihen (UST, IG und HY) im Sinken begriffen. Für mich bedeutet das, ich wiederhole es, dass der Fed keine weitere realistische und längerfristige Option mehr bleibt als erneute quantitative Lockerungen, mehr Liquidität, mehr Inflation und mehr Währungsentwertung – allen kurzfristigen Anstrengungen Yellens zu Trotz (also allen Versuchen, den DXY diesen Sommer zeitweilig auf 110+ Punkte zu bekommen, siehe oben).

Keep It Simple: Geschichte & Mathe

Letztendlich platzt jede Blase, soviel ist klar. Und die aktuelle „Everything Bubble“ ist im Grunde eine offene Beleidigung für natürliche Märkte, echten Kapitalismus, echtes Geld und die notwendige, konstruktive Zerstörung von schlecht verwalteten Schuldenständen – allesamt Ergebnis jahrelanger Abwesenheit (Tod) des Kapitalismus sowie rauschhafter geldpolitischer Steuerung durch Zentralbanken, die in der Geschichte beispiellos ist.

Das Platzen praller Anlageblasen und die Rückkehr zu Mittelwerten (was mathematisch wie folgt aussieht) lässt sich letztendlich auch durch zusätzliche quantitative Lockerungen oder „Liquidität“ nicht unterbinden.

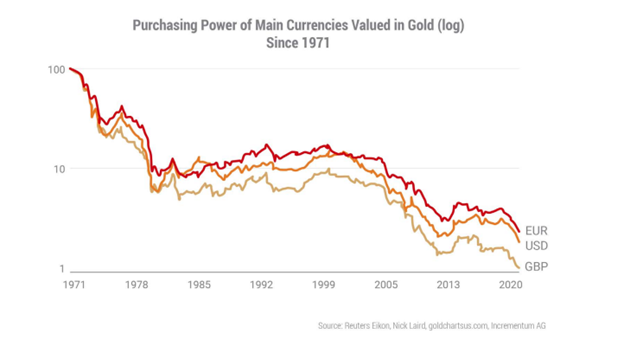

…dasselbe gilt für die Zerstörung von Währungen, die historisch so aussieht:

Deswegen kann die Analyse von Anleihemärkten, Zentralbankenaktivität, Zinsdifferenzen und Aktienbewertungen auch hilfreich und interessant sein; doch ein Verständnis von Geschichte (und Schulden) zu haben, ist dahingehend sogar noch hilfreicher und interessanter: Alle manipulierten Systeme mit Schuldenübersättigung und Währungsentwertung werden scheitern.

Alle. Jedes einzelne von ihnen.

Das Timing von Marktwenden und Spekulation auf Basis von Zentralbankenpolitik hat seine hinlängliche Berechtigung, letzten Endes ist es aber immer die Geschichte (und das Gold), die das letzte Wort (und Lachen) hat gegenüber politisierten Finanzsystemen und einer „kapitalistischen“ Ökonomie, die derart pleite (und brüchig) ist, wie die oben aus empirischer Sicht beschriebene.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD