Gold: Anklage und Verteidigung & Bitcoin

Die meisten Juristen eint die Fähigkeit, zwei Seiten eines Falls in Betracht zu ziehen, ungeachtet der ersten persönlichen Einschätzung.

Mit Blick auf Gold hat mein Urteil zur zukünftigen Preisentwicklung (steigend) und historischen Rolle (Vermögensschutz) nie geschwankt.

Ich bin trotzdem nicht blind geworden für nüchterne Argumente gegen meine (auch von anderen geteilte) Auffassung, dass physisches Goldeigentum fundamental begründet und sinnvoll ist.

Und deswegen werde ich jetzt zum Streitgegenstand „Gold“ die Anklage und die Verteidigung zu Wort kommen lassen. Darüber hinaus werde ich die aktuelle Bitcoin-Manie und eine eventuell drohende Bitcoin-Falle näher beleuchten.

Obgleich ich hier nicht antrete, um Bitcoin oder deren Verfechter vorzuführen, so möchte ich doch denjenigen eine Abkühlung verpassen, die Bitcoin mit Gold vergleichen oder, schlimmer noch, das Gefühl haben, BTC wäre das „neue Gold“.

Grober Fehler.

Abgesehen davon gibt es auch Schwierigkeiten beim Gold, die man im Blick haben sollte – besonders diejenigen, die nicht auf lange Sicht in Gold investieren und von kurzfristigen Schlagzeilen und Kursbewegungen aufgeschreckt werden.

Wer Gold eher als langfristige Brandschutzversicherung für Weltwährungen betrachtet, die ohnehin schon fast abgebrannt sind, für den ist solche Preisvolatilität kaum wichtig, schließlich ist und bleibt die langfristige Vermögensschutzfunktion von Gold historisch unangefochten.

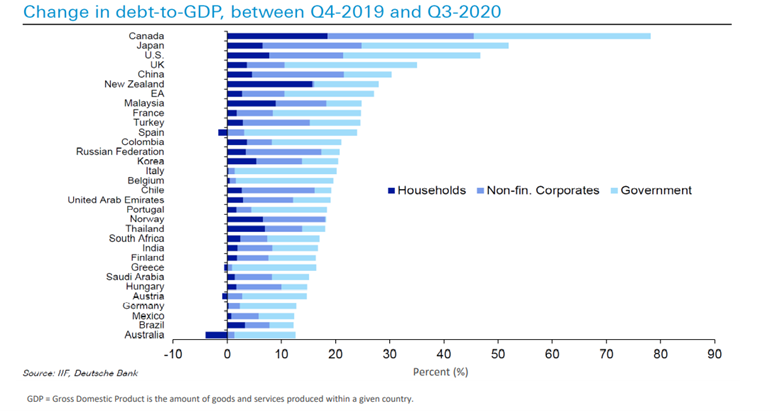

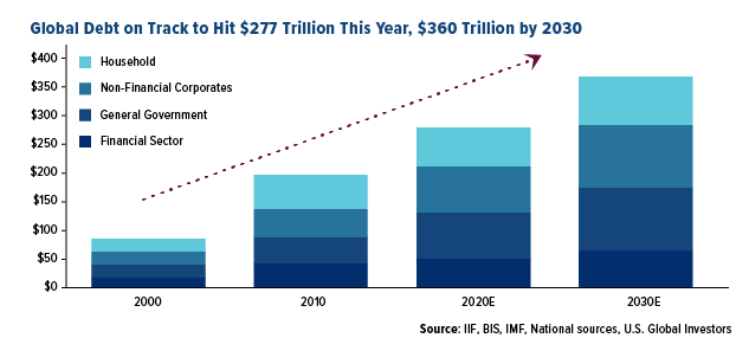

Eine Nation nach der anderen hat dramatische Veränderungen bei den Schuldstandquoten zu verzeichnen. Dennoch es gibt keine mathematische Lösung für die Frage, wie man der von unseren geschätzten Zentralbankern gegrabenen Schuldenschlucht noch „entwachsen“ kann.

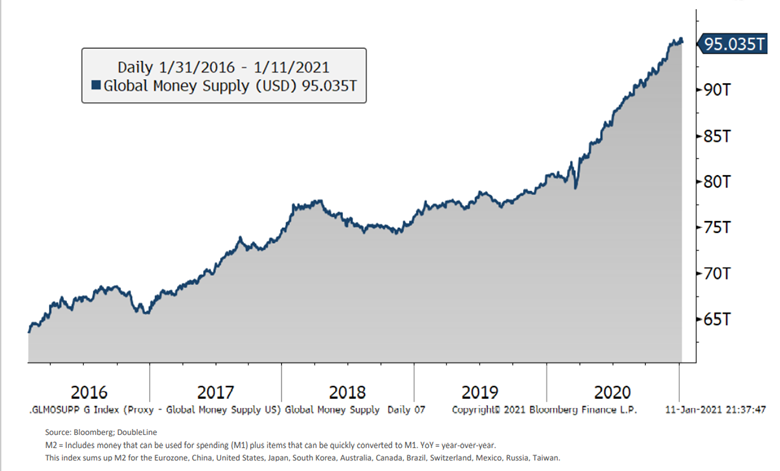

Das heißt also, dass wir uns auf mehr Kreditaufnahme, Geldschöpfung und Ausgaben einstellen können. Und das bedeutet wiederum: Wir haben historisch beispiellose Rahmenbedingungen für die Edelmetalle, weil das globale Geldangebot zuerst wie bescheuert (noch Totschlag) und dann wie absolut beknackt (schon Mord) angehoben wird.

Verschaffen wir uns also einen Überblick, der die Schwierigkeiten und Impulsgeber für die weiteren Entwicklungen beim Gold einschließt. Und dann dürfen Sie sich Ihr eigenes Urteil bilden, nachdem Sie das meinige schon kennen.

Gold & Silber-Verhältnisse im Neuen Abnormalzustand

Nachdem Nixon den US-Goldstandard aussetzte (sich aus der Verpflichtung stahl), vollführten die Kurse von Gold und Silber 50 Jahre lang walzerartige Bewegungen, also eine Choreographie, die den meisten bekannt sein dürfte.

Das bedeutete: Silber folgt Gold mit Abstand und wird danach sehr viel schneller, im Anschluss daran fallen letztlich beide Metalle im Preis – zumindest seit 1971. In der Post-Nixon-Ära wirbelte und kreiste das Gold-Silber-Verhältnis von 47 (1973) auf 19 (1974) auf 40 (1978) auf 65 (2016) dann bis auf ganze 123 und kürzlich erst wieder zurück auf 70.

Legt das aktuelle Tanzmuster nah, dass bei beiden Metallen morgen die Baisse ansteht?

Die einfache Antwort lautet nein; und Pessimisten, die es anders sehen, würde ich sagen: Ihr vergesst die Makrotrends! Doch mehr dazu unten.

Sinkende Nachfrage der Zentralbanken – Mehr Gegenwind für Edelmetalle?

Edelmetall-Ankläger werden ins Feld führen, dass die Goldkäufe durch Zentralbanken nachgelassen haben. Das Argument ist stichhaltig.

Im Jahr 2020 kauften die Zentralbanken die Rekordmenge von 660 Tonnen Gold – der Endpunkt eines 10 Jahre andauernden Kaufrauschs mit Goldkäufen von insgesamt mehr als 5.000 Tonnen.

Die Verkaufsmengen sind jedoch rückläufig, wie auch der steile Goldpreisanstieg, der 2020 zu verzeichnen war – vorerst.

Nun wird die Anklage geltend machen wollen, dass das von Zentralbanken verkaufte Gold nicht wieder mit demselben Enthusiasmus an anderer Stelle angekauft wurde.

So kündigte die russische Zentralbank kürzlich an, man werde vorerst keine weiteren Goldkäufe tätigen, was aber eher am Liquiditätsengpass liegt, unter dem das Land aufgrund stark sinkender Ölpreise und der Covid-Misere leidet, nicht aber an einem längerfristigen Vertrauensverlust ins das Metall.

Auch die Türkei, die Anfang 2020 noch ein großer Goldkäufer war, wird ihre Käufe wahrscheinlich einschränken, da sich der finanzielle Zustand des Landes 2021 wohl weiter verschlechtern wird.

Über die letzten 2 Jahrzehnte hat China Indien als den größten Goldkäufer der Welt abgelöst. Allerdings weist jetzt auch China sinkende Nachfrage auf. Der normalerweise von China verlangte Aufschlag auf den globalen Goldkurs sinkt viel mehr, als dass er steigt; aktuell sind die Aufschläge sogar einem Abschlag gewichen.

Alternative Bitcoin?

Wie wir alle wissen, hat Bitcoin Gold Schlagzeilen aber auch Marktanteile streitig gemacht (was auch die Gold-“Begeisterung“ bremste).

Die Edelmetall-Anklage wird dem Gericht der Öffentlichkeit in Erinnerung rufen, dass sich die Abflüsse aus den Gold-ETF auf mehr als 2 Milliarden $ beliefen, während Bitcoin Zuflüsse in Höhe von 7 Milliarden $ zu verzeichnen hatte. Das dürfe man nicht ignorieren, schließlich betrachten Digitalwährung-Haussiers die Blockchain als das „neue Gold“.

Hmmm.

Bitcoin ist aber nicht das neue Gold…Doch was ist es dann?

Ein Bar-Bezahlsystem?

Ursprünglich wurde Bitcoin als digitales Bargeldsystem entwickelt, eine elektronische Geldbörse mit unverwässerbaren „coins“. Eine noble technologische Vision in einer verrückten Fiatgeld-Welt, derer man sich bald bemächtigte und sie auf „Silk Road“ einsetzte – einem Online-Mekka für illegale Drogenverkäufe und Sonstiges.

Heute, da Bitcoin verstärkt ins Mainstream-Bewusstsein vordringt, sind solche dubiosen Anwendungen kaum noch ein Thema.

Allerdings ist BTC als digitales Bezahlinstrument kein Platzhirsch.

In den letzten 10 Jahren tauchten andere digitale Zahlungssysteme auf, die sekundenschnelle Überweisungen zu vernünftigen Gebühren ermöglichen – wie beispielsweise Cash App, Zelle, Apple Cash und Venmo.

Die Gebühren für BTC liegen bei ca. 10 $ pro Transaktion, doch fast niemand kauft BTC für derartige Transaktionen, denn das können andere Systeme deutlich besser.

Fakt ist einfach: Bitcoin-Eigentümer werden gerade reich, und dafür brauchen sie nicht viel mehr zu machen, als abzuwarten und die Wertsteigerungen in ihren Coinbase-Wallets zu checken; sie müssen nicht einmal glauben, dass BTC das nächste Medium für Lebensmittel- oder Autokäufe ist (oder sein wird).

Neben unmittelbarem Reichtum sind für BTC-Halter in erster Linie die Stromkosten entscheidend, die benötigt werden, um mehr von diesen magischen Münzen zu „schürfen“, obwohl längst Bedenken laut werden, dass das elektronische „Münzen-Mining“ die dazu notwendigen Stromnetze stark belastet oder gar zerstören würde.

Bitcoin, Vorsicht

Doch, was ist Bitcoin noch einmal? Ein eigenständiges Online-Bezahlsystem?

Haben wir es tatsächlich mit sicherem, nicht pfändbarem „digitalem Gold“ zu tun, das die Besitzer vor Fiat-Währungsentwertung sowie dem unausweichlich kommenden aber ignorierten Inflationsrisiko schützt?

Kurz: Wird BTC Gold in die Geschichtsbücher verweisen und den Goldpreis in den Keller schicken?

Die kurze Antwort lautet: Verdammt noch mal nein!

Gold hat seine goldene Tage noch vor sich

Warum?

Natürlich sind im Verlauf eines großen Silber/Gold-Bullenmarkts auch Korrekturphasen zu erwarten. Edelmetall-Investoren sehen in den jüngsten Kursrücksetzern allerdings Kaufgelegenheiten, aber keinen Grund zur Baisse-Panik – außer man ist ein Gold-Trader, der blind ist für technische Kauf- und Verkaufssignale.

Allgemein betrachtet, unterscheidet sich der heutige Gold-Bullenmarkt sehr deutlich von den Bullenmärkten 1971-1978 oder 2010, wo nur sehr geringes Interesse/ Nachfrage von westlichen Käufern gezeigt wurde.

Die zukünftige Nachfrage wird tatsächlich stärker von westlichen als östlichen Käufern geprägt sein, obgleich heutige Investoren die Nachfragerückgänge aus China, Russland oder Indien auf dem Schirm haben sollten.

Abgesehen davon wird auch der oben beschriebene Gold-Silber-Tanz einem ganz anderen Muster folgen; beide Assets werden eher gemeinsam steigen anstatt zwei Schritte vor, einer zurück.

Doch vor allem unterscheidet sich die große Welt, in der Gold und Silber heute gehandelt werden, ungemein stark von der Welt (und den Edelmetallmarktentwicklungen) in der Zeit unmittelbar nach Nixon oder während der oben beschriebenen Zyklen.

Ein völlig neues Abnormal

Anders als zu Zeiten früherer Hausse- und Baisse-Zyklen ist die Weltwirtschaft heute – also anders als 1973, 1979 oder 2011 – völlig pleite: Die globalen Schuldenstände hinken auf die 280 Bill. $-Marke zu, während die globale Wirtschaftsleistung nur ein Drittel dieser grauenvollen Zahl ausmacht.

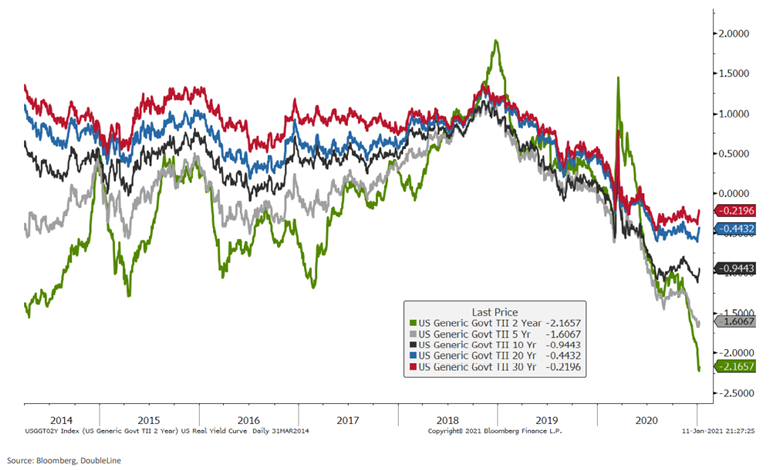

Um diese Schulden bezahlen zu können, haben Zentralbanken, wie die Fed, die Renditen im Markt für Staatsanleihen so zusammengestaucht, dass das reale Zinsniveau generell negativ geworden ist und die Anleihen, technisch betrachtet, säumig sind.

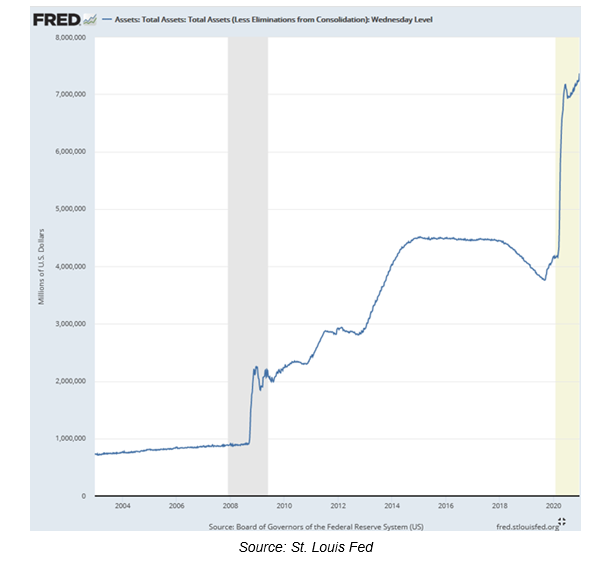

Inzwischen haben wir so viele Schulden auf dem Buckel, dass sie sich nur noch mit geschöpften Dollar, Yen und Euro bezahlen lassen. Und zwar sehr, sehr vielen. Man braucht sich nur die jüngste Schöpfungsorgie der Federal Reserve anzuschauen….

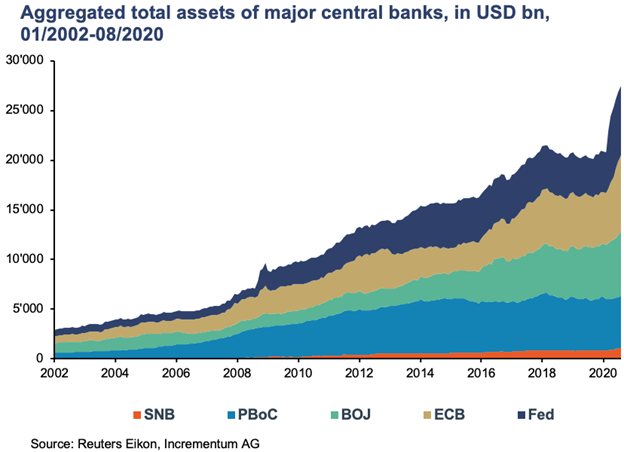

Noch nie zuvor in der Geschichte der Kapitalmärkte haben wir solche Zentralbanken-Bilanzsummen gesehen (d.h. das Ausmaß der unermesslichen Geldmengenschöpfung ist beispiellos).

Mit mehr als 30 Bill. $ (Tendenz steigend) war das Fiat-(d.h. Falsch-)-Geldniveau noch nie so hoch. Und das bedeutet: Die Menge des zunehmend wertlosen Papiergeldes ist noch nie so grotesk aufgebläht gewesen und die dahinterstehende Kaufkraft noch nie so weitreichend entwertet worden.

Das heißt natürlich auch: Zur Legitimierung der offen diskreditierten Fiat-Währungen ist ein echter, realer Wertspeicher noch nie so zwingend erforderlich gewesen wie heute.

Doch ist Bitcoin die Antwort auf diese Fiat-Währungskatastrophe?

Nö.

Bitcoin ist nicht das neue Gold

Bitcoin als dringend benötigter Wertspeicher in Zeiten einer unausweichlich kommenden Neukalibrierung bzw. eines Neustarts der derzeitigen Schulden- und Währungsmärkte?? Bitcoin kommt hier einfach nicht in Frage.

Bitcoin kann sicher vieles sein, jedoch kein Währungsstabilisator!

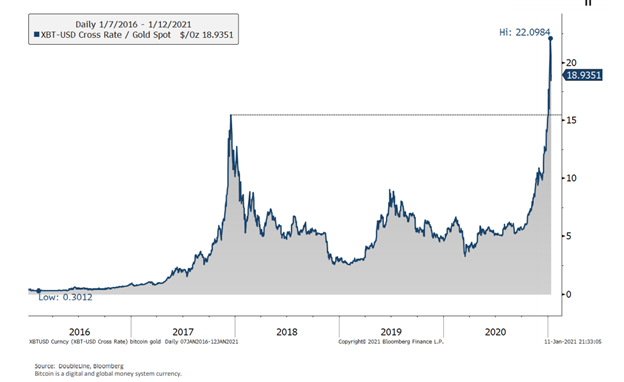

Als Spekulationsinstrument ist Bitcoin natürlich (bislang) das absolute Traum-Asset, mit viel, viel mehr spekulativem Bums und Preiswucht als Gold, wie das folgende Bitcoin-Gold-Verhältnis bestätigt.

Verfünffachung bei den jährlichen Kursbewegungen, 10 %ige Tagesgewinne (sowie -verluste) und „Übernacht-Millionäre“ – hier ist Bitcoin eine Klasse für sich, selbst im Vergleich zu den spekulativen Erfolgen, die jüngst beim Gold zu beobachten waren.

Doch genau hier liegt der Hauptpunkt (und auch das Hauptproblem) für Bitcoin.

Obgleich es auch beim Gold starke Kursgewinne (und -verluste) geben kann und wird, so ist die Art von steilen Kursgewinnen (und- verlusten), wie wir sie bei BTC sehen, viel zu volatil – nach oben wie nach unten – um noch als glaubwürdiger Wertspeicher gelten zu können.

Kurz: Bitcoin wird nicht das neue Bilanz-Asset der Federal Reserve werden und genauso wenig die nächste Lösung bei den Sonderziehungsrechten des IWF.

Die extremen Kursschwankungsbreiten entkräften die bezüglich Bitcoin gemachten Behauptungen, BTC sei ein Wertaufbewahrungsmittel. Punkt

Was etwaige Unpfändbarkeit angeht, so trifft bei Bitcoin eher das Gegenteil zu. Wie sich bei zahlreichen Gelegenheiten gezeigt hat, ist der Staat durchaus in Lage, diese digitalen Assets, wegen illegaler Geschäfte, zu konfiszieren.

Darüber hinaus, und das ist den meisten nicht bekannt, bedeuten Merkmale im Quellcode von Bitcoin (und die komplexe Einbindung der „segregated witness“-Modifikation durch Bitcoin Miner), dass Bitcoin kein digitales Cash-System mehr ist, das von anderen großen Plattformen, wie – sagen wir – Amazon, als Zahlungsmittel eingesetzt wird.

Stattdessen wird Bitcoin jetzt als neues Gold betrachtet und gehalten – als eine Anlage, mit beschränktem Angebot, die als Alternative zu Fiat-Währungen dient.

Hmmmm.

Doch wie wird Bitcoin einer Weltbevölkerung dienlich sein, die sekündlich Güter kauft und verkauft, wenn das System nur ca. 350.000 Transaktionen pro Tag bewältigen kann?

Also: Ungeachtet Ihrer oder meiner Einstellung zum globalen Expertentum – BTC wird nicht die neue Währung dieser Menschen werden, sondern lediglich ein neues Instrument für eine enorme Manie, die viele Investoren sicherlich reich macht – vorerst.

Bitcoin und Manipulation? Der Tether-Effekt

Jedes neue Spielzeug, das an den Märkten auftaucht, bietet Raum (und womöglich auch Anreiz) für Missbrauch und Betrug.

So verdichten sich jetzt die Hinweise darauf, dass Bitcoins astronomischer Anstieg tatsächlich künstlich herbeigeführt, also manipuliert, wurde – und zwar teilweise durch den Einsatz einer oder mehrerer „Stablecoins“, darunter auch Tether (Abkürzung: USDT).

Um es nicht zu komplex zu machen: Bei Tether handelte es sich um eine digitale „Coin“, die angeblich eine 1:1-US $-Deckung versprach.

Nun gibt es Bedenken, und auch vermehrt Hinweise darauf, dass USDT-Vertreter tatsächlich Tether-Coins aus dem Nichts „geschürft“ haben (ganz so, wie die Fed US-Dollars aus dem Nichts schöpft); anschließend sollen diese USDT-Münzen sagenhafter Herkunft an Börsen wie Bitfinex für Bitcoin-Käufe genutzt worden sein.

Natürlich setzten Bitcoin-Verteidiger in letzter Zeit alles daran, die Tether-Story herunterzuspielen, trotzdem darf das aktuelle und zukünftige Potential betrügerischer BTC-Kursmanipulation nicht einfach ignoriert werden.

Solche Bedenken würden Bitcoin zu mehr machen als bloß eine Blase oder Manie. Es könnte zu einer viel schlimmeren Wahrnehmung kommen – und zwar die eines künstlichen Assets, das durch künstliche Nachfrage anderer künstlicher Coins in die Höhe getrieben wird. Ein veritables Luftschloss, von denen die digitale Welt noch viele mehr zu bieten haben wird.

Kurz: Es kann wohl kaum behauptet werden, dass digitale Währungen frei von massivem Risikopotential und Manipulation sind – und somit auch frei von Zerstörungspotential.

Alles kommt auf‘s Gold zurück

Klar, denn Gold kann seine Stabilität und Herkunft auf ein Periodensystem der Elemente zurückführen, auf Wissenschaft und die physische Welt, anstatt auf einen Software-Miner, einen Hacker oder digitalen Trader aus der Software-Welt.

BTC erzeugt keinen Cashflow, hat keine anderen industriellen oder konsumrelevanten Anwendungen als lediglich ein Ding zu sein, das an irgendjemand anderes verkauft wird, welcher vielleicht sogar zum nächstgrößeren Trottel wird anstatt zum nächsten Millionär.

Ich mein‘ ja nur: Vorsichtig sein!

Wenn die Welt eines Tages mit der Faktenlage konfrontiert ist, dass Fiat-Währungen (die selbst keine Wertspeicher sind) keinen weiteren technischen Hochstapler brauchen, sondern viel eher eine Aufsichtsperson, die die offene Währungsentwertung und -verzerrung eindämmen kann, dann wird auch klar werden, dass eine Wiederanbindung an Gold nicht nur essentiell, sondern sogar unausweichlich ist.

Wenn es weniger als das wird, wird es eine Farce; und wir alle haben langsam genug von Finanzpossen.

Schlussplädoyer

Aus allen zuvor dargelegten Gründen tritt Gold in eine neue Ära und in einen neuen Bullenmarkt ein, obgleich dieser nicht frei von Preisvolatilität oder gar Manipulation sein wird.

Die jüngste Verkaufsorder im Umfang von 1,4 Millionen Unzen Gold – als Einzel-Trade in illiquidem Marktumfeld – dient als weiteres Indiz für das offene Wall-Street-Geheimnis, dass die Goldkurse durch Bullionbanken manipulierbar sind und auch zukünftig manipuliert werden. Die besagten Banken schmeißen dazu enormen Goldmengen auf den Markt, um zuvor eingegangene Short-Verpflichtungen glattzustellen.

Wer zuletzt lacht, lacht am besten: Insgesamt betrachtet, werden natürliche Rohstoffe als auch natürliche Marktkräfte am Ende die erste Wahl sein, in Abgrenzung zu künstlichen Märkten, künstlichen Währungen und sogar künstlichem „Gold“ wie Bitcoin. Wer sich gegen solche unnatürlichen und verzerrenden Kräfte absichern will, aber auch gegen bestehende wie kommende Inflation und Währungsentwertung, dem wird natürliches Gold als Vermögensschutz dienen, fabrizierte Bitcoins hingegen nicht.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD