PHILOSOPHIE DER SCHULDEN, EDELMETALL-MATHEMATIK

Oft sind es die unerwarteten Quellen, die uns Markteinblicke gewähren.

Einer der populärsten, ja innig geliebten Harvard-Professoren war beispielsweise kein Ökonom, sondern der brillante (und somit auch umstrittene) Campus-Philosoph Cornel West.

Professor West füllte die Aulen Havards mit Hunderten ehrfürchtigen Studenten, die ihm bewundernd dabei folgten, wie er Wittgenstein, Royce, Nietzsche und William James aufschlüsselte und analysierte, so wie andere Spielstatistiken der Boston Red Sox oder Newcastles Gewinnchancen in der Premier League herunterrattern.

Seit Ralph Waldo Emersons berühmt-berüchtigter Divinity School Address dürfte Havard nicht mehr so intellektuell beflügelt worden sein wie unter Professor West.

Das waren die vielleicht glücklichsten Tage (und erfüllendsten Literaturlisten) meines akademischen Lebens.

Ein Buch, zu dessen Lektüre West uns drängte, hieß „Ein Traktat über die menschliche Natur“ von David Hume.

Es war ziemlich heftiger Stoff über Kants Vorstellungen von Wirklichkeit, Wahrnehmung, Bewusstsein und andere Themen, von denen man meinen möchte, sie hätten nichts mit Ihrem Vermögen oder einem entscheidenden ökonomischen Geheimnis zu tun.

Tatsächlich ist die Philosophie aber durchsetzt mit Namen (Plato, Pascal, Hume, Descartes, Whitehead, Russell), die auch gut in Mathematik waren.

Von der Philosophie zur Ökonomie – Humes Marktgeheimnis

David Hume verfasste 1752 unter anderem ein sehr kurzes Buch (Essay?), in dem es weniger um Philosophie und mehr um Ökonomie ging.

Es enthielt ein zutiefst simples Marktgeheimnis.

Humes Arbeit mit dem Titel „Of Public Finance“ sollte später auch Inspirationsquelle für Adam Smiths berüchtigtes Werk „The Wealth of Nations“ sein aber auch die Einsichten anderer Genies von Voltaire, Franklin bis zu von Mises nicht zu knapp beeinflussen.

Hume beschäftigte sich in dieser Arbeit konkret mit dem Problem der Schulden. Um sein Hauptargument (und das Marktgeheimnis) zu entwickeln und untermauern, nutzte er Fallstudien, die sich auf das Römische Reich oder das alte, entlegene Zweistromland Mesopotamien bezogen.

Und was war sein Marktgeheimnis?

Ganz einfach: Schulden zerstören.

DAVID HUMES MARKTGEHEIMNIS IM JAHR 2021 – DAS ENDE DER „SATTSAMEN TRÄGHEIT“

Gut 269 Jahre nachdem Hume sein bahnbrechendes Marktgeheimnis niederschrieb, stecken wir heute in einem „Hume-Szenario“ der schlimmeren Form, wo Philosophie und Realität zusammentreffen.

Schon damals Ende 2019, quasi nur wenige Momente bevor das Corona-Virus für Schlagzeilen sorgte, war die Weltwirtschaft im Allgemeinen und die US-Wirtschaft im Besonderen mit einer Rekordverschuldung belastet, die deutlich über der 260 Bill. $-Marke lag.

Und das war ein Problem.

Warum?

Weil schon Hume (wie auch zahllose andere klassische Ökonomen, die weitaus schlauer sind als ich) vor Folgendem gewarnt hatte: Sobald Schulden für kurzfristige „Kicks“ eingesetzt werden, sind auf lange Sicht desaströse Folgen zu erwarten.

Die Zukunft ist praktisch über die Schmerzgrenzen hinaus verpfändet worden, während die aktuelle Generation, in Humes Worten, noch in einer „luxurious languor” lebt (auf Deutsch ungefähr: sattsamen oder luxuriösen Trägheit).

Und wer kam in den Genuss dieses schuldeninduzierten „Überschwangs oder Luxus“? Es waren die Wall Street im Allgemeinen und die „geldpolitisch versorgten (accommodated) Märkte“ im Besonderen, wie die Goldgräberstimmung am Aktienmarkt nach 2008 ganz deutlich zeigt.

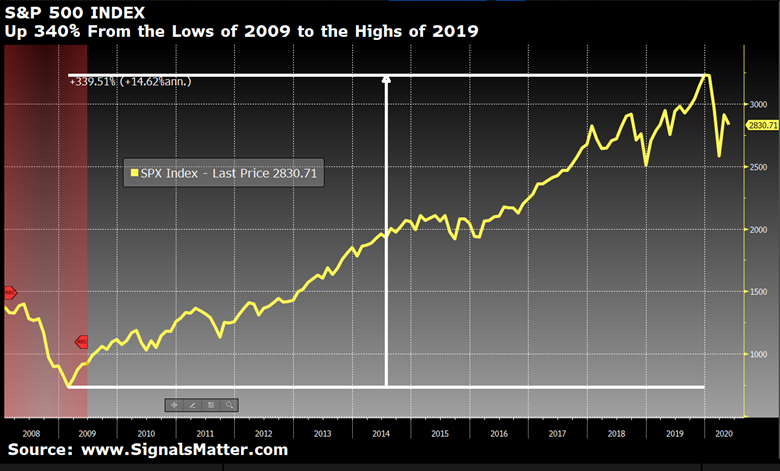

Schon vor Covid war der S&P Index zwischen 2009 und 2019 um mehr als 300 % gestiegen – fast ausschließlich beflügelt durch, Sie ahnen es, SCHULDEN.

Nicht einmal von einer globalen Pandemie ließ sich der S&P auf Steroiden (also schuldengetrieben) ausbremsen; das zeigt der Anstieg nach Ausbruch der COVID-Krise….

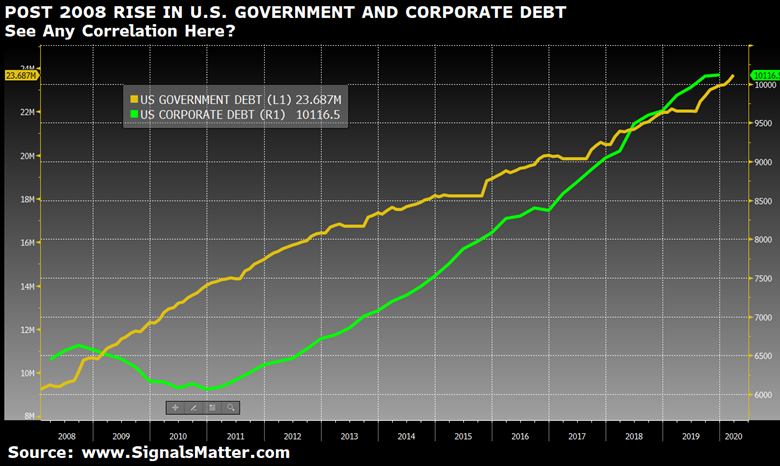

Die Verschuldung der US-Regierung aber auch der Unternehmen stieg rasant an, und genauso die Aktienmarktnotierungen.

Sehen Sie die Korrelation?

Kurz: Diese „satten“ S&P-Notierungen gingen hauptsächlich auf das Konto von Aktienrückkaufprogrammen, welche durch Niedrigzinsschulden und extreme staatliche Kreditaufnahme finanziert wurden.

Großbanker und politische Mandatsträger (parteiübergreifend), für die Wirtschaftswissenschaft (oder, offen gestanden, ein grundlegendes Geschichtsverständnis) nie entscheidend war, haben tatsächlich vergessen, den Wählern und Investoren zu erzählen, dass den von „Luxus“ und „Erholung“ geprägten letzten 12 Jahren in der Tat ein Marktgeheimnis (und ökonomisches Virus) zugrunde liegt, vor dem Hume im Jahr 1752 die Welt warnte…

Mehr ist nicht Mehr

Über diese Schulden sagte Hume konkret: „Mehr ist nicht mehr.“

Sprich: Mehr Schulden schaffen kein langfristiges Wachstum; mathematisch betrachtet zerstören sie es sogar.

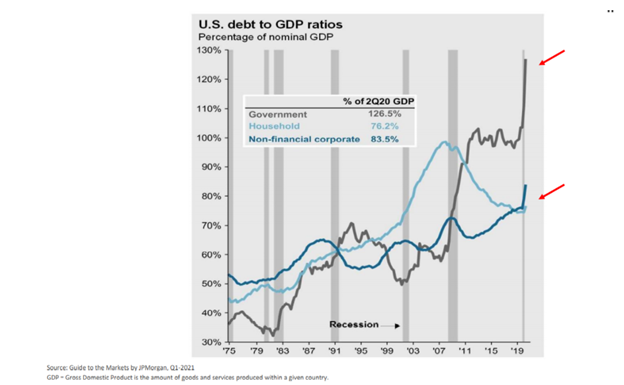

Der Blick in die Geschichte bestätigt dieses Marktgeheimnis, und zwar in Fällen, wenn die staatliche Verschuldung die Schwelle von 50 % des Einkommens, bzw. der Wirtschaftsleistung, übersteigt. Sobald das Verhältnis den Stand von 50 % des BIP erreicht, wird es schlimm.

Bei einem Stand von 90 % verliert die Wirtschaft dann schon 1/3 ihrer Wachstumsrate.

Und das ist nicht nur ab und zu mal der Fall. Es trifft immer zu, weil Ökonomie – wenn sie als solche richtig verstanden wird – keine Kunst ist, sondern eine Wissenschaft.

Sobald aus Schulden Überschuldung wird, stirbt das Wachstum.

Für das aktuelle Verhältnis aus US-Staatsverschuldung und -Wirtschaftsleistung gibt es – mit 126,5 % – schon längst kein Zurück mehr!

Auf den Punkt gebracht: Hinsichtlich Wachstum sind die USA (aber auch die EU) erledigt…

Das Beispiel Japan zeigt das sehr gut.

Japans Schuldenstandsquote (Schulden:BIP) hat die 225 %-Marke erreicht und überschritten, und seit dem Einbruch des Nikkei im Jahr 1989 hat das Land noch kein erwähnenswertes Wirtschaftswachstum gesehen.

In den USA wird es nicht anders laufen.

Bereits vor Beginn des COVID-Desasters lag die US-Schuldenstandsquote 2020 schon bei 107 %.

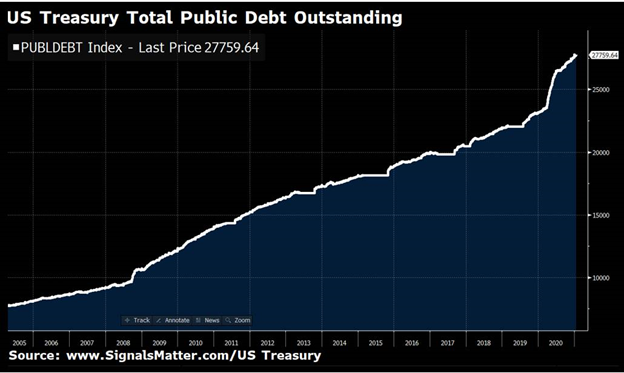

2019 erhöhte sich das US-Defizit um 1 Billion $, bis Ende 2020 kamen weitere 4 Billionen $ hinzu, und 2021 wird die Verschuldung rasant anwachsen.

Krise: Wessen Schuld?

Es ist leider unstrittig, dass auch die USA, wie viele andere „führende Volkswirtschaften“, in einer Verschuldungskrise stecken.

Aus ethischer, humaner und sogar politischer Sicht spricht zudem nichts gegen die Notwendigkeit laufender Notfallmaßnahmen (die komplett durch Schulden finanziert werden).

Der springende Punkt ist aber: Ökonomisch und historisch betrachtet, können wir uns diese Maßnahmen nicht leisten.

Humes Marktgeheimnis warnt uns, dass die nächste Generation für unsere Schulden (und die politisch fragwürdigen COVID-Maßnahmen) in noch unvorstellbarer Art und Weise aufkommen wird.

Doch ist es überhaupt gerecht, die politischen Entscheidungsträger für alle COVID-Überraschungen und COVID-Schulden verantwortlich zu machen?

Hume würde das bejahen.

Warum?

Weil politische Führungen, wie allgemein auch Familienvorstände, schon vor langer Zeit zu etwas ermahnt wurden, das Hume selbst als „Schutz vor Produktivitätslücken“ bezeichnete – und das unsere Eltern wohl eher einen „Notgroschen“ nennen würden.

In den USA war häufig auch für diesen Notgroschen gesorgt.

Unter der Regierung Eisenhowers jedenfalls.

Doch seit Nixons berühmtem Ausspruch „Jetzt sind wir wohl alle Keynesianer…“ ging alles den Bach runter. Er bedeutete: Wir alle missachten das Marktgeheimnis und sind völlig gefesselt (abhängig) von Schulden.

Wir sind verliebt in Schulden

Warum? Weil Schulden einfach Spaß machen.

Sie finanzieren Kaufräusche und „sattsame Trägheit“ – von der Wall Street über die Main Street bis hin zur Pennsylvania Avenue.

Allerdings erinnert uns Humes Marktgeheimnis daran, dass Nationen, die weniger produzieren und verdienen als sie ausgeben, mathematisch auf einen echten „Uh-Oh“-Moment zusteuern.

Hume warnte die politischen Entscheidungsträger und empfahl ihnen, sich auf dieses „Uh-Oh“ (Notgroschenmoment) vorzubereiten, wozu zu Humes Zeiten auch Kriege, Naturkatastrophen sowie Seuchen zählten.

Unsere politischen Entscheidungsträger waren leider nicht vorbereitet; sie saßen leergezapft auf dem Trockenen.

Wenn die Schuldenstandsquote (Schulden : BIP) zu stark steigt, erzeugt jeder Dollar Staatsschuld immer weniger Wirtschaftswachstum.

Anfang 2020 (und am Anfang von COVID) holten die USA beispielsweise nur noch 40 Pennies Wirtschaftswachstum aus einem Dollar Schulden heraus.

Dann kam UNSER „Uh-Oh“-Moment

Bereits zu Beginn des COVID-Desasters (d.h. des unvermeidlichen Notgroschen-Ereignisses) waren wir längst bis über beide Ohren verschuldet.

Schlimmer noch: Die jetzt neu aufgenommenen Schulden (und die, die jetzt folgen) werden dafür sorgen, dass jeder neue Schulden-Dollar 20 Pennies Wirtschaftswachstum erzeugt.

Uh-oh.

Und klar ist auch, dass die USA vor einer gewaltigen „Produktionslücke“ stehen.

Doch auch schon vor Ausbruch der COVID-Krise betrug das Volumen des Welthandels, welcher normalerweise mit 5 % pro Jahr wuchs, lediglich 0,5 %. Und solche Stände hatte es nur drei Mal in der Geschichte gegeben.

Die globale Verschuldung, die aktuell bei unglaublichen 280 Billionen $ liegt, hatte sich innerhalb von etwas mehr als einem Jahrzehnt verdreifacht!

Kurz: Schon lange bevor die Welt krank wurde, wurden wir von unseren schuldentrunkenen Politikern geschwächt…

Das ist skandalös. Trotzdem werden IWF und andere Institutionen niemals ihre Verantwortung dabei eingestehen; stattdessen zeigt man, wie schuldbewusste Kinder es tun, mit dem Finger auf Covid, während die andere Hand schon verstohlen in der Schuldenkeksdose steckt.

Von Deflation zu Inflation: Rückläufiges Wachstum & Sinkende Investitionen kommen

Steigende Schuldenstände und Zinsfixierung in der Nullzone – um erhöhte Schuldenbildung zu stimulieren – kann in der Tat zu Deflation und sinkendem Wirtschaftswachstum führen.

Allerdings mit einer überraschenden inflationären Wendung (siehe unten).

Bislang hat die Fed praktisch gar keine andere Wahl, als die Zinssätze auch in den nächsten 6-7 Jahren nahe null zu halten. Dadurch bliebe auch die Verzinsung (1 % bis 2 %) länger laufender Anleihen (mit letztlich negativer Realverzinsung) noch auf lange Sicht flach, weil die Fed-manipulierte Ertragskurve aktuell im Bereich des gedrückten Tagesgeldsatzes versumpft (festgefahren) ist.

Und was ist mit (Hyper)Inflation?

Oft stellt sich die Frage nach steigender Inflation.

Sie ist auch berechtigt angesichts all jener Geldmengen, die seit 2008 im Allgemeinen geschöpft wurden und die, im Speziellen, im Rahmen unbegrenzter QE-Maßnahmen wegen COVID gerade geschöpft werden.

Und wenn die Fed innerhalb weniger Wochen Billionen US-Dollar aus dem Nichts herbeidruckt, dann dürfte Inflation doch unausweichlich sein, oder?

Naja, es hängt davon ab…

Inflation wird allerdings kommen. Und zwar aus folgendem Grund.

Die Federal Reserve: Vom Gläubiger zum Verschwender

Dem Federal Reserve Act von 1913 aber auch den von Carter Glass in den 1930ern vorgeschlagenden Änderungen zufolge war die Macht der Federal Reserve auf die Vergabe von Krediten begrenzt; es stand NICHT in ihrer Macht, selbst Geld aufzuwenden – also Geld zu schöpfen und direkt nach eigenem Ermessen bereitzustellen/ auszugeben.

Denn höchstwahrscheinlich dürften die Verfasser des Federal Reserve Acts damals 1913 noch etwas Hume gelesen haben…

Mr. Glass hatte also Folgendes verstanden: Falls die Fed die Macht hätte, Geld zu schöpfen und auch auszugeben, dann käme es, wovor auch Hume warnte, zu lawninenartig anwachsender Inflation, steigenden Zinssätzen und ökonomischem Exitus – wir würden also zur Bananenrepublik werden ähnlich wie Frankreich in den 1790ern, Deutschland in den 1930ern, Ex-Jugoslavien nach dem Krieg oder aber wie Bolivien im 20.Jh. …

Das wäre doch sehr, sehr verrückt? Oder nicht?

Anzeichen für Verrücktheit?

Leute, vielleicht hat ja jemand schon festgestellt, dass die Zentralbanken langsam einen verzweifelten Eindruck machen – d.h. vielleicht verrückt sind.

Also genauer hingeschaut…

Vielleicht hat ja jemand darüber hinaus bemerkt, dass sich eine Art „Ausgabe-Bemächtigung“ der Fed eingeschlichen hat – jüngst durch eine Hintertür im Gesetzgebungsprozess und direkt vorbei an den Nick-Kopf-Tierchen der sogenannten Finanz“medien“.

Durch die Schaffung einer schlauen kleinen Zweckgesellschaft, die als Vermittler fungiert, konnte die Fed im Jahr 2020 privatgesellschaftliche und andere Schrottanleihe-ETF retten – was meiner Ansicht nach nur ein verzweifelter, formaler Zug war, um sich, ganz praktisch, zur Geldausgabe zu befähigen.

Uh-oh.

Das nimmt ein sehr, sehr schlimmes Ende; das legt Humes Marktgeheimnis nah, und die historische Untermauerung finden wir in Frankreich zu Zeiten John Laws (1720) oder aber in der Weimarer Republik im 20. Jh.

So kaufte die Fed ab dem Frühjahr 2020 Anleihen direkt bei Anleihe-ETF, später folgten Anleihenkäufe direkt bei den Emittenten!

Wahrscheinlich wird sie in Kürze Japans verzweifeltem Beispiel folgen und auch noch direkt Aktienmarktpapiere ankaufen.

Diese Art von Ausgaben, die der Stützung ansonsten ruinierter Märkte dient, erhöht die Geldumlaufgeschwindigkeit und vergrößert, wie Hume mahnte, letztlich auch Tempo und Ausmaß einer Inflation, die jetzt vor uns in Reichweite liegt.

Die Lösung?

Wie Humes Marktgeheimnis – aber auch grundlegende Mathematik und Wirtschaftsgeschichte – bekräftigen: Sobald eine Nation den Verschuldung:Einkommen-Rubikon überschritten hat, wird sie durch zusätzliche Kreditaufnahme und Geldschöpfung nie und nimmer mehr Wachstum erzeugen können.

Sie erkauft sich stattdessen nur einen Japan-ähnlichen Überlebensmodus der Stagnation – mit schrumpfenden Erträgen trotz aller Schuldenorgien.

Die Tragödie der Covid-Krise (mit Vermögensungleichheit fördernden politischen Reaktionen, die schon an Feudalismus grenzen) wird aber noch mehr Schulden und Hilfen benötigen und verlangen.

Und hier gilt wieder: Politiker sind keine Ökonomen. Denn wären sie Ökonomen, müssten sie zugeben, dass dieses Marktgeheimnis wahr ist und dass in Wirklichkeit jetzt Jahre mit Stagnation und steigender Inflation auf uns warten. Wohl kaum ein Slogan für ein erfolgversprechendes Wahlkampfprogramm.

Das Marktgeheimnis, von dem uns David Hume im Jahr 1752 berichtete, läuft auf Folgendes hinaus: Verschuldung lässt sich nur durch Austerität lösen – d.h. durch ein Leben im Rahmen unserer Möglichkeiten.

Allerdings haben wir als Gesellschaft, Aktienmarkt und Land seit mehr als einer Generation über unsere Möglichkeiten gelebt, was auch bedeutet, dass die Generation unserer Kinder unter den Exzessen ihrer Vorgänger zu leiden haben wird.

Im Rahmen unserer Möglichkeiten zu leben, würde bedeuten: weniger Ausgaben, weniger Nachfrage, weniger Wachstum, weniger künstliche Anleihemarktstützung, weniger Investitionen, weniger atemberaubende Markthochs und (hoffentlich) weniger Vertrauen in Fantasiegebilde.

Das heißt auch: Während die Fed ihre unverhohlene Ausgabe-Macht nach und nach ausschöpft (= reine Fantasielösung), sollten Sie sich niemals weismachen lassen (auch nicht für einen Augenblick), dass es sich dabei um eine „Lösung“ handelt.

Wenn einer Zentralbank wie der Federal Reserve ganz konkret die Macht zum direkten Geldausgeben verliehen wird, dann ist das schlicht und ergreifend das erste Anzeichen und Symptom für kommende, kräftige Inflation, die das Potential hat, Ökonomien zu zerstören – so wie das bei allen hyperinflationären Konzepten der Fall war, von Mesopotamien bis ins Paris des 18. Jh. …

Edelmetalle: Vorbereitung & Schutz mit Vernunft und Verstand

Sachkundige Investoren wären also weise genug, Humes Warnung zu Rate zu ziehen, wie auch die grundlegenden Gesetzmäßigkeiten von Mathematik und Geschichte.

Solche Einblicke sind (langfristig) weitaus dienlicher als die neuesten Schlagzeilen aus den Finanzmedien oder dem US-Kongress, der viel häufiger einem Kindergarten gleicht als einem Ort tatkräftiger Weisheit.

Historisch verweist die erhöhte Währungsschöpfung und die direkte Ausgabepolitik verzweifelter Zentralbanken (in Abgrenzung zu reiner Kreditvergabe) auf steigende Inflation und somit auf anhaltende Währungsentwertung.

Wer Vermögenssicherung langfristig betreibt, versteht, dass Rohstoffe im Allgemeinen und Edelmetalle im Besonderen absolut essentielle Komponenten sind, um sich auf dieses etwas schleppende aber historisch untermauerte Potential steigender Inflation und steigender Zinssätze vorzubereiten.

Dieser inflationäre Trend könnte für einige natürlich auch Anreiz sein, länger laufenden Staatsanleihen zu shorten. Das würde allerdings auch bedeuten, in den Kampf gegen eine mächtige (und mächtig gefährliche) Zentralbank zu ziehen – und das würde ich vorerst vermeiden, schließlich wird die Zinskurve noch von der Federal Reserve kontrolliert (verzerrt).

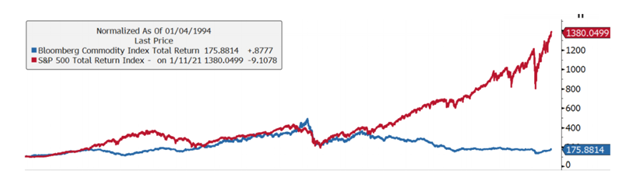

Im Vergleich zu manipulierten US-Staatsanleihen sind Rohstoffe (blaue Linie) für den geduldigen Anleger die weitaus zuverlässigere langfristige Wette und auch deutlich Value-haltiger als Aktienblasen (rote Line).

Mein Favorit unter den physischen Rohstoffen ist natürlich Gold – in einer auf Giral-Wahn basierenden Schuldenwelt. Ungeachtet der Tageskursverläufe schützt Gold auch gegen die schon heute wirkende Währungsentwertung.

Hinsichtlich der sich abzeichnenden historischen Tendenz zu steigender Inflation möchte ich zusammenfassend anmerken: Das „Schlaue Geld” wird in den kommenden Jahren genauso geschützt sein, wie es es schon seit tausenden Jahren geschützt war – in goldenen Tönen.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD