„KONTROLLIERTE“ ZINSERTRÄGE WEISEN RICHTUNG GOLD

Schubladen und Etikettenschwindel

Ungeachtet persönlicher politischer Ansichten dürften sich die meisten über Folgendes einig sein: Extrem komplexe Sachverhalte werden in der Regel in extrem irreführende Schubladen gesteckt.

Nicht alle, die extrem links stehen, sind sofort auch völlig „woke“, und nicht jeder, der weit rechts steht, ist deswegen, um gerecht zu bleiben, ein „einheimischer Terrorist“.

Nichtsdestotrotz werden Wörter häufig falsch benutzt und missbraucht, um ansonsten vielschichtige Realitäten unter simplen Formulierungen zu verdichten oder dort auch zu begraben; wir kennen das von zahlreichen Begriffen wie „Patriot Act“ oder „monetärer Stimulus“.

Financial-Fiction-Autoren

Unsere Finanzeliten werfen gerne mit schicken Wörtern und Begriffen um sich – meist vorgetragen im durchdachten und dennoch ansprechend harmonischen Ton der Ruhe, Autorität und Weisheit.

Doch selbst schon die Bezeichnung „Federal Reserve“ steckt voller Ironie, schließlich handelt es sich dabei um eine Privatbank.

Quantitative Lockerungen, Akkommodierungen der Fed, Modern Monetary Theory: Als solide Strategien getarnt, sind viele dieser ökonomischen Label und Euphemismen Teil der heutigen globalen Umgangssprache geworden.

Und es handelt sich dabei um sorgfältig gewählte Label. So zuversichtlich, so angenehm akademisch …

Wer jedoch mit grundlegender Mathematik, Wirtschaftsgeschichte oder aber dem modernen Typ politischer Heuchelei vertraut ist, der sich u.a. hinter dem Konzept der „forward guidance“ verbirgt, der weiß, dass solche Begriffe (wie auch die darunterliegenden tieferen Wahrheiten) allesamt von der tragischen Ironie einer orwellschen Dystopie beseelt sind.

Kurz: Eine ungenaue öffentliche Wahrnehmung lässt sich durch derartige Begriffe banalisieren und somit auch kontrollieren.

Von 1984 nach 2021

Orwell hatte diesen Trick schon 1949 beschrieben.

So taucht in seinem berühmt-berüchtigten Roman Neunzehnhundertvierundachtzig ein „Wahrheitsministerium“ auf, das nichts anderes als ein Lügenministerium ist, oder es gibt „Gedankenverbrechen“, die nichts weiter sind als ehrliche Ideen.

Schaut man vom 1949er Roman 1984 ins nicht-fiktive Jahr 2021, so verdichtet sich hier der Plot zu einer Realität, die in der Tat seltsamer ist als die Fiktion.

Kurz: Wir, wie auch unsere Ertragskurven, werden „kontrolliert“… oder, um es weiterzuführen, wir werden belogen.

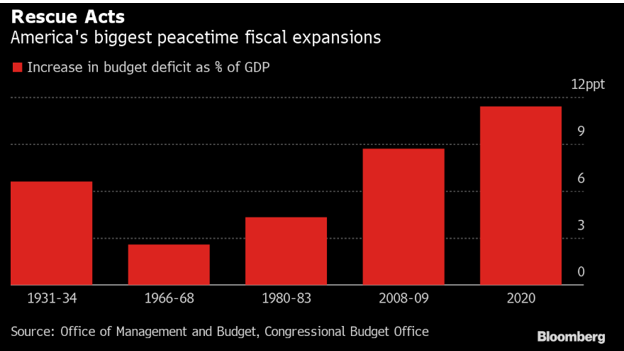

Nehmen wir beispielsweise eine derart fatale Schuldenorgie:

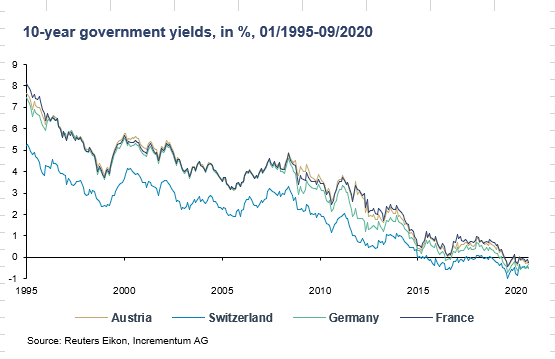

… oder hier – die katastrophale 18 Bill. $ + Monetisierung von globalen Staatsanleihen, welche aktuell negative Anleiherenditen zu bieten haben:

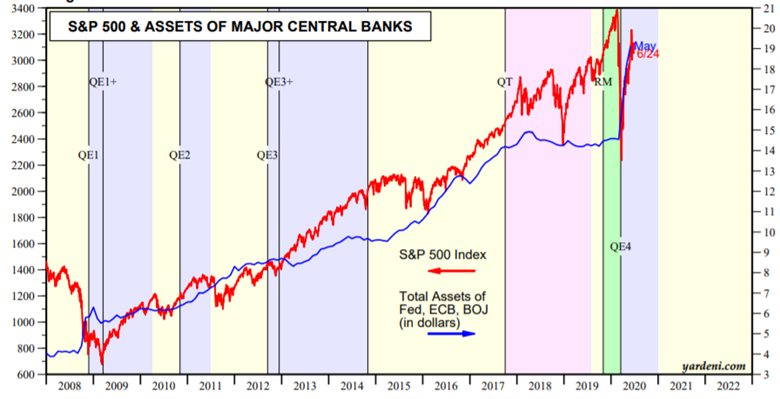

… oder hier – das Ende ehrlicher Preisfindung und das Aufkommen von Rekordblasen am Aktienmarkt:

… all das als „Fiskalstimulus“, „Akkommodierung“ oder „Rettung“ zu bezeichnen, hat verdammt noch mal den Beigeschmack von tragischer Ironie sowie „Doppeldenk&Doppelsprech“, meinen Sie etwa nicht?

„Ertragskurvenkontrolle“ – Neues Synonym für Schlechte Kunst

Extravagante Formulierungen, hinter denen sich in Wirklichkeit dumme Ideen verstecken, gibt es viele mehr. Erweitern wir diesen peinlichen Haufen doch um einen weiteren Kunstbegriff – und zwar um jene ökonomisch verlockende (und folglich beliebte) Strategie, die man ansonsten unter der Bezeichnung „Zinskurvenkontrolle“ oder „Ertragskurvenkontrolle“ kennt (hier abgekürt als EKK).

„Ertragskurvenkontrolle“ – hat das einen ansprechenden Touch, oder nicht?!

Der Begriff beinhaltet buchstäblich das Wort „Kontrolle“, so als ob das Label, und die Strategie dahinter, wahrhaftig die Behaglichkeit von etwas tatsächlich Kontrolliertem bieten kann.

Doch auch hier springt uns die Ironie wieder förmlich an: Denn wenn überhaupt so etwas wie „Ertragskurvenkontrolle“ benötigt wird, muss irgendwo (im Verborgenen) auch etwas schlimm und dramatisch außer Kontrolle geraten sein…

Kurz: Beurteile Strategien nicht nach ihrem Namen oder einen Experten nicht nach seinem/ ihrem Titel.

Das Einzige, was Ertragskurvenkontrolle wirklich kontrollieren kann, sind die, die ihr blind vertrauen.

Objektiv entpackt, ist EKK gar keine so nette Sache mehr – weder für die Geschichte, noch für die Märkte, Wirtschaft oder Ihr Portfolio, auch wenn die längst entlarvten Vertreter für politische Strategien (sonst genannt „Experten“) Ihnen genau das weismachen wollen.

Einfach Wahnsinn in Kurzfassung

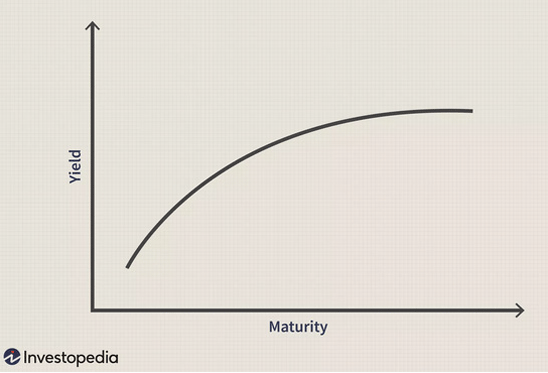

Die meisten Investoren wissen: Ertragskurven bezeichnen die steigende Renditen, die beim Halten längerlaufender Anleihen zu erwarten sind.

Man würde also eine deutlich höhere Verzinsung für das Halten von Anleihen mit einer Laufzeit von 10, 20 oder sogar 30 Jahren erwarten als beim Halten von Anleihen mit einer Laufzeit von 2 Monaten oder aber 5 Jahren, richtig?

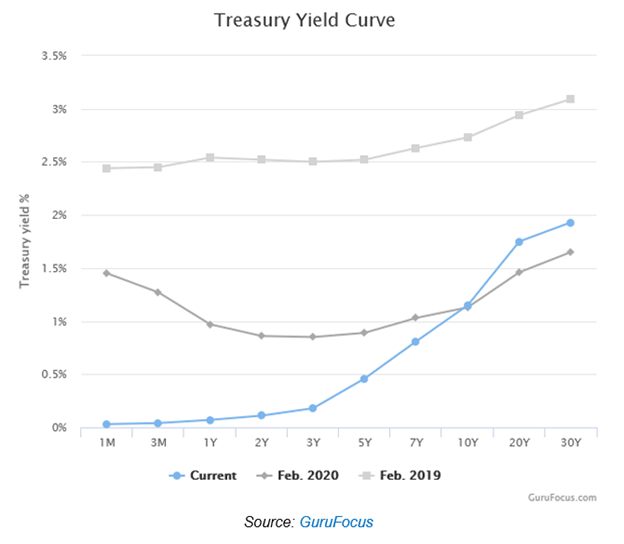

Deswegen würde eine normale Ertragskurve auch ungefähr so aussehen.

Eigentlich ganz übersichtlich, oder?

Als Anleihekäufer weiß man allerdings auch Folgendes: Wenn die Anleihekurse und folglich die Entwicklung der Erträge nicht von den Investoren (bzw. natürlichen Angebot/Nachfrage-Kräften), sondern von den Zentralbanken bestimmt (also „kontrolliert“) werden, dann ergibt an den Kreditmärkten im Grunde nichts mehr Sinn.

Das würde auch erklären, warum die Ertragskurven Anfang 2020, zu Beginn der COVID-Krise, auf der ganzen Welt invertiert waren, anstatt nach oben gekrümmt.

Es würde zudem erklären, warum ein Investor, der eine US-Staatsanleihe mit 30 Jahren Laufzeit hält (bei einer Verzinsung von 1,93 %), heute nur 190 Basispunkte mehr Ertrag bekommt als der Halter einer einmonatigen US-Staatsanleihe (deren Ertrag bei 0,03 % liegt).

So wenig Prämie für so viel Laufzeitrisiko – das ist schon beschämend.

Zur Auffrischung: Erträge sinken, wenn Anleihekurse steigen. Und Erträge steigen, wenn Anleihenachfrage, und folglich Anleihekurse, sinken.

Ferner führen steigende Erträge zu steigenden Zinssätzen; und steigende Zinssätze sind der Tod für Vermögenswertblasen, die meist unter der falschen Bezeichnung „wirtschaftliche Erholung“ firmieren.

Kontrollversuche im kaputten Neuen Normalzustand

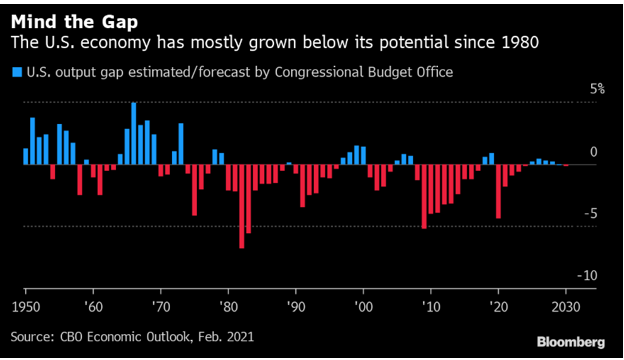

In einem fachmännisch verzerrten neuen Normalzustand – wo jedes Land mit furchteinflößenden (untragbaren) Schuldenrekorden konfrontiert ist und einer im Verhältnis dazu stark sinkenden Wirtschaftsleistung – führt kein Weg an dauerhafter Rekordneuverschuldung vorbei, um sich immer wieder als „ökonomisch erholt“ präsentieren zu können.

Um diesem globalen Trick zustande zu bringen, müssen die schuldenabhängigen (und gescheiterten) politischen Entscheidungsträger alles daran setzen, die Kosten ihrer Schulden (d.h. deren Zinssätze) möglichst niedrig zu halten. Das heißt: Um die Renditen bzw. Erträge der von ihnen emittierten Anleihen „unter Kontrolle“ zu bekommen, müssen sie die Anleihenachfrage und folglich die Anleihekurse auf hohem Niveau halten.

Das Problem dabei ist nur: Smarte Investoren kaufen nicht gerne Schuldscheine von bankrotten Gläubigern. Und falls doch, dann nur für höhere Erträge – wegen des Risikos, das bei der Kreditvergabe an schlechte Gläubiger eingegangen wird.

Für die politischen Entscheidungsträger bankrotter staatlicher Instanzen, wie USA, UK, Japan oder EU, ist das aber ein großes Problem.

Die Schuldscheinvertreter, die sich hinter den Titel ihrer Ministerien verstecken, müssen für einen ununterbrochenen Zustrom von Dummen (bzw. Käufern) sorgen, um die Zinsen und Erträge ihrer eigenen Schuldscheine unter Kontrolle zu halten.

Doch Fakt ist, dass diese natürlichen Käufer einfach nicht da sind.

Und die brillante Lösung der Zentralbanker?

Ganz einfach: Sie kaufen ihre eigenen Staatsschulden mit aus dem Nichts geschöpftem Geld auf und geben dieser verzweifelten „Strategie“ einen beruhigenden Namen wie beispielsweise „Quantitative Lockerungen“, obschon es sich hier, objektiv betrachtet, um wenig mehr als Finanzbetrug und glorifiziertes Fälschertum handelt – mit einem Extraschuss staatlicher Immunität.

Sehen Sie, wie trügerisch clever politische Strategien sein können?

Solche „Lockerungen“ sind allerdings maßgeblicher Bestandteil jener anderen, ebenso irreführenden (und verzweifelten) Strategie der „Ertragskurvenkontrolle“.

Täuschung auf amerikanische Art

Aktuell haben wir auf der ganzen Welt künstliche und recht gefährliche, kursverzerrende Ertragskontrollen (und -kurven).

Schauen wir uns, um ein Beispiel zu nehmen, die Ertragskurve für Uncle Sams U.S. Treasury Bonds an.

Sehen Sie, wie wenig Rendite der Kauf von US-Schulden bringt?

Man beachte auch: Erst ab Jahr 5 beginnt die Kurve langsam „steiler zu werden“.

Und wer gerne amerikanische Schuldscheine für die Dauer von 30 Jahren halten will, der bekommt satte 1,93 % Rendite, die – inflationsbereinigt – nur bedeuten, dass man weniger als null Prozent Rendite für drei Jahrzehnte Loyalität zu Amerika bekommt.

Ziemlich beschissen, oder?

Fühlen Sie sich jetzt auch ein bisschen „kontrolliert“?

Ach was, es kommt noch schlimmer.

Wenn man die aktuellen Erträge für Anleihen mit Laufzeiten über 10 Jahren verfolgt (blaue Linie oben), wird man auch feststellen, dass die Erträge heute schon höher sind als noch vor einem Jahr (die grüne Linie oben).

Uh-oh.

Die steigenden Erträge bedeuten, dass die Anleihepreise am langen Ende der Kurve sinken (um 5 %), was ein Indikator dafür ist, dass nicht einmal die Fed die eigenen „Ertragskurvenkontrollen“ vollständig unter Kontrolle hat.

Zwar ist die Fed in der Lage, die Verzinsung kürzer laufender Anleihen zu bestimmen, die Zinsen länger laufender Anleihen kann sie hingehen nicht fixieren.

Die Erträge solcher Anleihen werden in der Regel noch von tatsächlichen Anleihekäufern bestimmt.

Stellen Sie sich das mal vor – echtes Angebot, echte Nachfrage…

Wenn die Nachfragebasis schrumpft (d.h. die Zahl tatsächlicher Käufer), sinken naturgemäß die Anleihepreise; die Erträge und Zinssätze steigen folglich.

Aber erinnern wir uns: Bankrotte Nationen können sich steigende Erträge und steigende Verzinsung nicht leisten. Sie müssen Falschgeld schöpfen, um ihre eigenen Schulden damit aufzukaufen.

Fatalerweise muss Fed-Chef Powell jetzt jede Menge Schulden „aufkaufen“ (Billionen über Billionen), was wiederum bedeutet, dass zu diesem Zweck fortwährend ein Haufen Falschgeld geschöpft werden muss (Billionen über Billionen).

Falschgeld zu schöpfen, um damit echte Schulden zu finanzieren ist nicht nur eine manipulative Taktik, es ist eine Taktik, die in ihren Grundzügen zum Scheitern verurteilt ist.

Täuschung jetzt weltweit

Fragen Sie doch die Japaner.

Seit Jahren wird bei ihnen QE mit EKK gemixt, und der heutige Ertrag einer 10-jährigen japanischen Staatsanleihe liegt bei einer peinlichen Null…

Ja. Null. Ganz offensichtlich.

Tatsächlich kauft die japanische Zentralbank jede Anleihe auf, die vom Staat emittiert wird.

Es gibt tatsächlich Tage, an denen nicht ein einziger Trade am Markt für japanische Staatsanleihen gemacht wird.

Das nenne ich jetzt mal Kontrolle.

Aber ist das noch Kapitalismus?, frage ich jetzt in die Runde.

Und es ist eine rhetorische Frage.

Andere Zentralbanken in anderen schuldenverwüsteten Ländern gehen genauso verzweifelt vor.

Auch diese Länder sind gebunden an eine ebenso verrückte und euphemistisch verbrämte Strategie der „Ertragskurvenkontrolle“.

In der EU ist Ertragskurvenkontrolle offizielle Politik. In Australien ebenfalls.

Die dunkle Seite der Ertragskurvenkontrolle

Natürlich sind solche künstlichen Zinskontrollen temporär gut für Nationen, die jahrelang durch schuldensüchtige politische Entscheidungen zerstört wurden – Entscheidungen von Experten, die sich neuerdings hinter Masken verstecken und jahrelanges Versagen auf die COVID-Krise abwälzen möchten.

Doch wie gut ist EKK für Investoren, Währungen und für das Konzept der „Preisfindung an freien Märkten“?

Das ist natürlich wieder eine rhetorische Frage.

EKK zerstört langsam aber sicher all das oben Genannte.

EKK zerstört nicht nur ehrliche Preisfindung für Anleihen, sondern für alle Risikoanlagen – vom Aktienmarkt bis hin zu den aufgeblähten Immobilienpreisen.

Auch für Schrottanleihen! bekommt der heutige Investor, der verzweifelt nach irgendwelchen Erträgen sucht, eine geringere Rendite, als er einst für Staatsanleihen bekam – damals, als das Risiko noch ohne Fed-„Kontrolle“ eingepreist wurde.

Der folgende Chart ist ein Schocker; er zeigt, wie verzerrt die Kreditmärkte inzwischen schon sind.

Die künstliche Kontrolle (Repression) von Erträgen und Zinsen sorgt dafür, dass erstens Schulden billiger werden und zweitens zusätzliche Verschuldungsexzesse stattfinden (und folglich auch Preisinflation). Diese neuen Schulden fließen in überteuerte Immobilien, unerschwingliche Aktientitel etc. – Anlagebereiche also, die ohnehin schon von leicht und billig verfügbarem Kredit in die Höhe getrieben wurden, anstatt von altmodischen Dingen wie, na Sie wissen schon, … Einnahmen und Gewinnen.

Darüber hinaus ist die Welt nach wie vor an den US-Dollar gebunden (bzw. mit ihm gefangen) und der US-Staatsanleihen-Hegemonie ausgesetzt; die „kontrollierten“ Verzerrungen in den USA bewirken Verzerrungen (und Anlageblasen) in allen Teilen der Welt.

Unhappy Ending – Kontrollverlust & Verkettung unglücklicher Zustände

Die durch EKK vorprogrammierte und in der Tat auch ausgelöste Rekord-Überbewertung bei Risikoanlagen erzeugt jetzt eine Verkettung unglücklicher Zustände und bildet die Basis für die perfekte Finanzkrise, die dann kommt, wenn die Ertragskurve außer Kontrolle gerät. Und wie der Chart oben bestätigt, passiert das gerade schon.

Den Zentralbanken bleiben tatsächlich nur noch schlechte Optionen.

- Sie versuchen, das allmählich steigende lange Ende der Ertragskurve zu „kontrollieren“, indem sie weitere Fiatgeld-Billionen drucken – was eine (zusätzliche) drastische Entwertung der betreffenden Währungen bedeuten würde; oder …

- Sie stoppen den währungsentwertenden EKK-Wahnsinn einfach und lassen zu, dass die Anleihepreise ungehindert sinken und die Erträge (also auch die Zinssätze) steil in die Höhe schießen. Die Folge wäre ein vollendetes Gemetzel bei Aktien- und Anleiheblasen, die von niedrigen Zinsen und billigem Kredit abhängig sind.

Das Dilemma ist sicher deutlich geworden …

Die „Experten“ (und wieder ein Euphemismus) sind in ihren Entscheidungen also zwischen selbstverschuldeten Marktruin und Währungsliquidation gefangen.

Apropos Experten: Auch Biden (wie alle seine Vorgänger, Republikaner wie Demokraten) sieht allen Warnungen vor den potentiellen Auswirkungen eines weiteren 1,9 Billion $ schweren „Stimulus“ (d.h. Neuverschuldung für eine überschuldete Nation) gelassen entgegen.

Ach was, schreibt es einfach dort auf Uncle Sams Schuldenbierdeckel; die Fed kann die zusätzlich emittierten Schuldscheine fix aufkaufen und die Nation wird irrigerweise im Glauben gelassen, dass mehr mehr ist – dass sich Einnahmen oder Wachstum durch Verschuldung ersetzen lassen.

Wie eh und je, und wie zu erwarten war, führen alle Gespräche – und auch alle schlechten geldpolitischen Strategien – am Ende zurück zum Gold, das, im Gegensatz zum ertragskurvenkontrollierten (d.h. entwerteten) US-Dollar, ein echter Wertspeicher ist und bleibt.

Seit 1971 hat der US-Dollar, gemessen in Milligramm Gold, 97 % seines Wertes verloren.

Um zu Etiketten und Schubladenbegriffen zurückkehren: Was würden Sie jetzt als echtes Geld in Ihre Schublade packen – Gold oder den Greenback?

Auch das ist eine rhetorische Frage.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD