BANQUE NATIONALE SUISSE – 1 000 MILLIARDS $ DE POSITIONS SPéCULATIVES SUR LES DEVISES

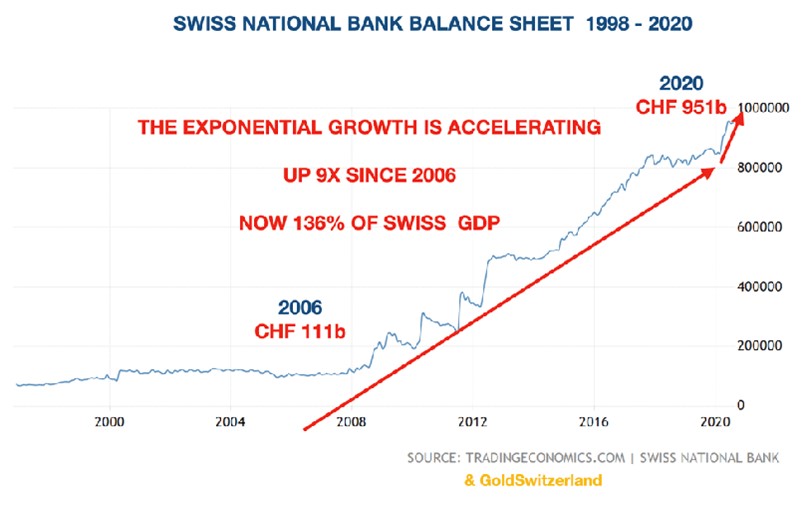

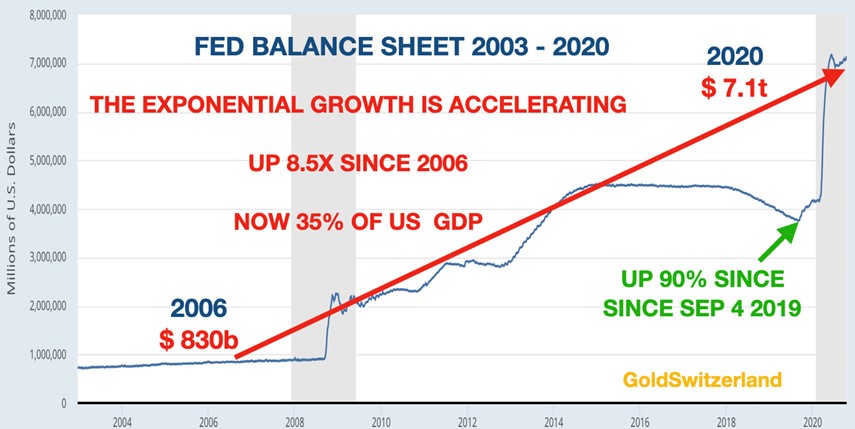

Alors que les bilans des banques centrales mondiales explosent, avec des conséquences désastreuses, la Banque nationale suisse (BNS) se distingue comme le “plus gros hedge fund” et spéculateur du monde. Son bilan s’élève à plus de 1 000 milliards $, soit 136 % du PIB suisse. Le bilan de la Fed représente 35% du PIB américain. Pour rivaliser avec la BNS en terme de pourcentage du PIB, la Fed devrait donc faire passer son bilan de 7 000 milliards $ à 27 000 milliards $. Cela paraît énorme, mais pas du tout improbable dans les prochaines années.

Rappelons-nous que le bilan de la Fed a augmenté de 90% depuis le 4 septembre 2019, passant de 3 700 milliards $ à 7 100 milliards $. Alors que l’impression monétaire va probablement s’accélérer, une augmentation exponentielle de 20 000 milliards $ est probable. Le bilan de la Fed a donc été multiplié par 8,5 depuis 2006, juste en dessous de la multiplication par 9 du bilan de la BNS.

LE REJET DE LA monnaie SAINe PAR LEs SUISSEs APRÈS LA PROPAGANDE DE LA BNS

“Sauvez l’or de la Suisse (Initiative sur l’or)”, referendum du 30 novembre 2014

En 2014, j’ai soutenu activement les parlementaires suisses qui ont introduit l’initiative “Sauvez l’or de la Suisse”. En octobre 2014, j’ai écrit un article qui commençait comme suit :

Le 30 novembre 2014, les citoyens suisses auront l’opportunité de déterminer non seulement le destin de leur système financier, mais aussi d’agir comme catalyseur pour le retour à une monnaie saine dans le monde occidental.

Le 30 novembre, les Suisses voteront sur :

1. Le rapatriement de leur or détenu à l’étranger.

2. L’obligation pour la Banque Nationale Suisse de détenir 20% de ses actifs en or physique.

3. L’interdiction de toutes ventes d’or dans le futur.

Depuis 2006, le bilan de la Banque nationale suisse (BNS) a explosé, passant de 100 milliards de francs suisses à 550 milliards en novembre 2014. Cette explosion du bilan est purement due à la décision ridicule de fixer un taux plancher de 1,20 franc pour un euro. Le franc suisse a toujours été l’une des monnaies les plus fortes au monde en raison de la faiblesse des dettes et de l’absence de déficits. Une monnaie forte est le fruit d’une économie bien gérée et conduit également à une faible inflation. Mais la politique visant à manipuler la monnaie en gonflant le bilan de la BNS ne pouvait qu’engendrer des problèmes.

De plus, l’ancrage monétaire a toujours comporté des risques. À cet effet, j’ai écrit et publié, début décembre 2014, après le rejet de l’initiative sur l’or, une note fictive du président de la BNS à son conseil d’administration :

Mémo interne Banque nationale suisse

De : Thomas Jordan, Président

Pour : Le conseil d’administration

Date : 1er décembre 2014

J’étais très préoccupé par le résultat du référendum sur “l’initiative sur l’or”. C’est pourquoi j’ai communiqué dans les médias pratiquement tous les jours ces dernières semaines. Je sais que la BNS ne devrait pas faire campagne lors d’un référendum, mais comme il s’agissait d’une question d’importance nationale, je n’avais pas d’autre choix.

Comme vous le savez, jusqu’en 1999, les réserves d’or représentaient 40% du bilan de la BNS. À l’époque, nous pensions que cette quantité d’or était essentielle pour la stabilité de la Banque nationale et de notre monnaie nationale. Mais heureusement, nous sommes parvenus à modifier la Constitution, ce qui nous a permis de vendre plus de la moitié de l’or national au plus bas du marché. Nous sommes sacrément chanceux que la réputation de la BNS soit resté intacte après cette décision qui a coûté 30 milliards de francs suisses à notre nation. Nous avons été clairement incompétent malchanceux de vendre l’or au plus bas, mais anticiper le marché n’a jamais été notre point fort.

Je suis très heureux que 77% des électeurs aient approuvé ma propagande déclaration selon laquelle l’or ne joue aucun rôle dans le système bancaire moderne. L’or est une relique du passé. Nous ne pouvons pas imprimer d’or et c’est un inconvénient majeur lorsque nous voulons manipuler gérer notre monnaie ainsi que les marchés financiers. Les principes de gestion de la Banque nationale sont désormais fixés par la Réserve fédérale et, en dernier ressort, par Goldman Sachs. Ici, à la BNS, nous adhérons pleinement à la déclaration du sage Mayer Amschel Rotschild : “Donnez moi le contrôle sur la monnaie d’une nation, et je n’aurai pas à me soucier de ceux qui font ses lois.”

Heureusement, nous n’avons pas besoin d’acheter plus d’or et nous devrions envisager de vendre les 1 000 tonnes en notre possession, car l’or ne sert à rien et ne rapporte aucun rendement. Ceci nous donnerait des munitions supplémentaires pour acheter encore plus d’euros.

La seule préoccupation que je voudrais partager avec le conseil d’administration est notre position en devises. Comme vous le savez, nous avons imprimé plus de 400 milliards de francs suisses et acheté principalement des actifs en euros, mais aussi dans d’autres devises, afin de maintenir l’ancrage au-dessus de 1,20. Nous sommes tous conscients que les morceaux de papier imprimés n’ont pas vraiment de valeur, mais comme nous sommes une banque nationale, nous pouvons simplement dire aux gens que c’est de la vraie monnaie. Heureusement, ils sont assez stupides sages pour nous croire.

La raison pour laquelle j’étais si nerveux à propos du référendum est que la BNS est désormais assise sur la plus grande position spéculative en devises parmi toutes les grandes banques centrales du monde. Notre bilan de 522 milliards de francs suisses représente plus de 80% du PIB, ce qui place notre pays dans une position extrêmement dangereuse. Il est pratiquement impossible de s’en sortir sans perdre 10 milliards, voire même 100 milliards de francs suisses. Il est évident que la population finira par payer cette perte.

L’ancrage à 1,20 est artificiel et, tout au long de l’histoire, aucun ancrage monétaire n’a tenu sur le long terme. Au fil du temps, les taux de change reflètent toujours les différences économiques et monétaires entre les pays. Étant donné que notre économie, du moins pendant un certain temps, continuera probablement à être plus forte que celle de la zone euro, qui est faible, notre monnaie nationale s’appréciera naturellement par rapport à l’euro. Nous sommes extrêmement reconnaissants envers les électeurs d’avoir écouté notre propagande communication pendant la campagne et d’avoir rejeté “l’initiative sur l’or”. Mais malheureusement, les problèmes de la BNS ne sont pas résolus.

Cet ancrage était essentiel pour sauver les banquiers banques qui avaient prêté d’énormes montants de notre monnaie nationale à des banques, principalement d’Europe de l’Est. Nous sommes désormais totalement liés à la zone euro et nous devrions peut-être, à un moment donné, discuter pour rendre cette situation permanente. Il y a bien sûr des inconvénients à être lié à une monnaie très faible. Tout ce que nous achetons dans les magasins est maintenant plus cher. De plus, nous pourrions être entraînés vers le bas par la zone euro et nous retrouver dans la même situation économique désastreuse. Mais heureusement, les gens ne comprennent pas ces inconvénients majeurs.

Le plus grand problème si l’on choisit l’euro comme monnaie est que la BNS perdrait sa capacité à être irresponsable indépendante. La BCE prendrait le relais et nous perdrions tout notre pouvoir d’imprimer de la monnaie.

C’est pourquoi je recommande au Conseil d’administration de rester dans la situation actuelle. Mais cela ne résout pas le problème de notre position spéculative de 470 milliards de franc suisses. C’est une bombe à retardement et nous ne pourrons jamais en sortir sans subir d’énormes pertes. Espérons que le conseil d’administration actuel de la BNS se sera retiré avant que cela n’arrive, afin qu’un nouveau conseil puisse être tenu responsable.

Enfin, je tiens à remercier le Conseil pour le soutien qu’il apporte à mes décisions. La BNS conserve désormais le “contrôle total de la monnaie de la nation”, ce qui est rassurant.

Thomas Jordan

Président

P.S. La note ci-dessus est fictive

LA BNS ABANDONNE L’ANCRAGE À L’EURO

Six semaines plus tard, le 15 janvier 2015, après avoir rédigé cette note fictive, l’ancrage a été abandonné et l’euro a d’abord chuté de 37% par rapport au franc suisse. Cela a entraîné des pertes massives pour le système bancaire et les marchés à terme. Par la suite, la baisse s’est établie à -13%. Cela a également entraîné des pertes pour la BNS d’environ 40 milliards de francs suisses, comme je l’avais prévu.

La BNS aurait pu tirer les leçons de cette douloureuse expérience. Mais NON ! Fin 2014, son bilan s’élevait à 550 milliards de francs suisses. Aujourd’hui, 6 ans plus tard, le bilan a explosé pour atteindre 950 milliards, comme le montre le graphique au début de cet article. 90% de ce montant est en devises étrangères, principalement en positions de change en euros et en dollars. La BNS détient plus de 100 milliards $ d’actions, dont un tiers en actions technologiques américaines.

La BNS est donc le plus gros fonds spéculatif au monde, avec un bilan de plus de 1 000 milliards $, et emprunte/imprime presque le même montant de francs suisses pour spéculer sur les devises étrangères. Les Pères de la Confédération suisse se retournent très certainement dans leur tombe. Cette position spéculative hallucinante va à l’encontre des fondements de la Suisse et de sa constitution.

Si “l’initiative sur l’or” suisse avait été acceptée, la BNS aurait été obligée de détenir au moins 20% d’or dans son bilan. Sur un bilan de 950 milliards de francs suisses, cela représente 190 milliards de francs suisses en or, soit 3 400 tonnes.

Il est intéressant de noter que 3 400 tonnes d’or correspondent à une année de production d’or. Comme la BNS détient déjà 1 000 tonnes, elle aurait dû acheter 2 400 tonnes supplémentaires. Mais elle n’y serait pas parvenu, cette quantité d’or physique étant indisponible. De plus, si elle avait emprunté ou imprimé des fonds pour acquérir cette quantité d’or, son bilan aurait explosé, nécessitant de nouveaux achats d’or.

C’était là l’objectif de “l’initiative sur l’or”, qui visait à empêcher la BNS d’augmenter son bilan de manière irresponsable, à des fins de spéculation monétaire. C’est pourquoi la BNS a fait campagne avec tant de véhémence contre cette initiative.

Le seul point positif pour la BNS est que tous ces francs suisses imprimés ne sont pas allés directement dans l’économie suisse mais ont servi à acheter des devises étrangères, principalement des dollars et des euros. Ainsi, les positions sont plus faciles à clôturer que les positions de la Fed ou de la BCE, qui sont pratiquement impossibles à déboucler. Néanmoins, la clôture de ces positions entraînerait des pertes massives.

LES BANQUES CENTRALES MONDIALES VONT BIENTÔT RATTRAPER LA BNS

Alors que les banques centrales se battent désespérément pour la survie du système financier mondial, elles imprimeront des montants illimités, initialement de l’ordre de centaines de milliers de milliards et lorsque la bulle des produits dérivés éclatera, nous verrons probablement des quadrillions de dollars, d’euros, etc. être crées comme par magie, à partir de rien. Qu’il s’agisse de dollars ou d’euros actuels ou de nouvelles monnaies numériques, cela ne fera aucune différence. La monnaie fiduciaire restera toujours de la monnaie fiduciaire, quelle que soit la forme que les banquiers centraux lui donneront.

Les investisseurs qui ne sont pas encore préparés à cela ont encore une petite fenêtre d’opportunité avant que les monnaies, le dollar en tête, ne s’effondrent.

Les métaux précieux, en particulier l’or et l’argent physiques, refléteront évidemment l’effondrement des monnaies fiduciaires et poursuivront leur tendance à la hausse, qui deviendra bientôt exponentielle.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD