California Dreaming – Staatsmetapher für eine Scheiternde Nation

Im Folgenden betrachten wir den US-Bundesstaat Kalifornien als Metapher für einen gescheiterten Staat aber auch als Metapher für das Scheitern des amerikanischen Staatenverbunds. Und das ist alles andere als ein Traum.

Metaphern

Wer mit meinen Artikeln, Interviews oder auch meinen täglichen Sprüchen und Scherzen vertraut ist, weiß, dass ich ganz offensichtlich eine Affinität für Metaphern und Analogien habe. Sie helfen dabei, das Simple aus dem Komplexen zu ziehen.

Dahingehend habe ich 1.) politische Entscheidungsträger schon mit gescheiterten Generälen verglichen, 2.) Schulden- und Währungsblasen mit Titanic-Dampfern, 3.) Macro-Investments mit Polo-Spielen, 4.) Geldpolitik mit Drogenabhängigkeit und 5.) die Liebe zu aufgeblähten Anleihemärkten mit toxischen Romanzen.

Was Politiker und politische Themen angeht, besteht immer das Risiko der Parteilichkeit und die Gefahr, dass man anderen, die an nur einer Perspektive festhalten, vor den Kopf stößt.

Glücklicherweise ist meine Sicht auf das Linke oder Rechte in der heutigen Politik eher agnostisch geprägt, weil ich alle Politiker für hundsgemein durchtrieben halte.

Wenn ich mein Objektiv jetzt auf den US-Bundesstaat Kalifornien und seinen gescheiterten Gouverneur schwenke, so hoffe ich, dass die Leser von links oder rechts die Politik Politik sein lassen können und sich nur der Mathematik widmen, so dass wir den Republikaner-vs.-Demokraten-Sumpf (Rot gegen Blau) umschiffen und die objektiven Bilanzfakten – rote vs. schwarze Zahlen – ernst nehmen können.

Beim Bundesstaat Kalifornien sind diese Zahlen tiefrot, und ironischerweise dienen sie erneut als vage aber dennoch zutreffende Metapher für die Weltwirtschaft im Allgemeinen und die Vereinigten Staaten im Besonderen.

Also, los geht’s.

California Dreaming?

Oh, wie habe ich Kalifornien geliebt. Ein Ort wunderbarer persönlicher Erinnerungen als auch persönlicher Vernichtungsschläge – nicht nur im Bereich Surfen.

Sein sonniger Charme ist generell verführerisch, und wie es im berühmten Eagles-Song heißt, hat man tatsächlich das Gefühl, man könne jederzeit nach Kalifornien kommen, es ganz zu verlassen – die verlockenden Horizonte, den mystischen Zauber, der Träume wahr werden lässt – gelingt hingegen nie wirklich.

Nichtsdestotrotz verlassen die Leute Kalifornien; allein in den letzten zwei Jahren waren es um die 500.000! Menschen, die dem Bundesstaat den Rücken kehrten.

Warum?

Für die politische Rechte ist Kaliforniens aufgeblasener Gavon Newsom eine leichte Zielscheibe.

Seine überzogene COVID-Hysterie (vergleichbar mit anderen gescheiterten Experimenten in Seattle, Chicago oder Portland…), die untragbare Steuerpolitik gepaart mit San Franciscos alptraumhafter Kriminalitätstoleranz (Hauptstadt des „Carjacking“) aber auch Los Angeles’ Abstieg von der City of Dreams zur Zeltlagerstadt – all das sind klassische Symbole eines gescheiterten Staates.

An diesem Strand habe ich einst gelebt…

Doch überlassen wir dieses Problem, die Debatten und den Niedergang den Woken, den Linken, den Rechten, den Wütenden und den Selbstgefälligen.

Mir hilft die Mathematik Kaliforniens (dessen nominales BIP unter den fünftgrößten der Welt rangierte) enorm dabei, die Diskussion nach Brauchbarem zu durchforsten.

Die harte Wirklichkeit simpler Mathematik

Wie fast alle in die Ecke getriebenen Politiker baut Newsom darauf, das Offensichtliche zu verschleiern und das Monumentale zu trivialisieren (was auch an den kürzlich gescheiterten Bürgermeister der „Hauptstadt der Morde“, Chicago, denken lässt…).

So lag Gouverneur Newsom mit seiner 22,5 Mrd.$-Haushaltsdefizit-Prognose von Januar (eine für ihn ohnehin peinliche Zahl, die er dennoch versuchte herunterzuspielen) wirklich daneben.

Und zwar weit daneben.

Wie sich herausstellen sollte, hatten auch die „sonnigen“ Prognosen und optimistischen Kalkulationen Newsoms einige lästige Fakten ausgeklammert.

So waren, erstens, die bundesstaatlichen Steuereinnahmen im Monat Januar um fast 14 Mrd. $ geringer ausgefallen als die des Vormonats.

Zweitens signalisiert der aktuelle Trend, dass Kalifornien in diesem Fiskaljahr (Beginn: Juli 2022) etwa 23 Mrd. $ weniger Steuereinnahmen haben wird als im Vorjahr.

Kurz: Kaliforniens Einkommensstrom versiegt so schnell wie Newsoms IQ, trotz stets perfekter Sonnenuntergänge im Land – so makellos wie seine Garderobe und sein Hollywood-Lächeln (schmierig?).

Doch wie viele Kalifornier wissen – nicht wie es sich anfühlt, zählt, sondern wie es aussieht.

Für die oberste Einkommensgruppe sehen Kaliforniens Steuergesetze (und -einnahmen) aber auch nicht gut aus.

Selbst diese Reichen und Schönen (von Topanga bis Belvedere Island) beginnen sich unter einem bundesstaatlichen Steuersystem zu winden, das ganz und gar nicht „traumhaft“ aussieht und sich auch nicht so anfühlt.

Wer mehr als 1 Mio. $ verdient, zahlt einen kalifornischen Landessteuersatz von 13,3 %; und die obersten 0,5 % der kalifornischen Steuerzahler erbringen mehr als 40 % der steuerlichen Gesamteinnahmen Kaliforniens.

Natürlich haben es viele langsam satt, Steuern für die immer teurer werdenden Sonnenuntergänge zu zahlen, selbst in Orange Countys Reihenhaus-Villen direkt am Meer.

Und auch die vermögenden „Left-Coasters“, die gerade ihre Jobs oder Kapitalerträge bei Google, Amazon, Facebook und zahllosen anderen Silicon Valley-Unternehmungen verloren haben, liefern immer weniger Steuerabgaben bzw. Staatseinnahmen.

Fantasieland

Kalifornien ist selbstverständlich die Heimat von Hollywood und auch märchenhaften Gesprächen über Traumverwirklichung – bei einem Cocktail im „Shutters on the Beach“ oder einem überteuerten vegetarischen Gericht im „The Ivy“.

Fantasie und Wunschträumerei sind natürlich „fun“ und zeitweise auch notwendig (ich mochte dabei immer Shutters-Cocktails…).

So waren es auch Fantasievorstellungen, die einen österreichischen Bodybuilder zum ehemaligen Gouverneur von Kalifornien werden ließen. Hoch lebe der amerikanische/ kalifornische Traum…!?

Unglücklicherweise studierte dieser Österreicher zwischen seinen Langhantel-Einheiten nie die Österreichische Wirtschaftsschule; und als ich ihn das letzte Mal sprechen hörte, sagte er „Fuck Freiheitsrechte“, womit er zu verstehen gab, dass alle Ungeimpften depperte Wissenschaftsgegner und “schmucks” seien.

Was für ein Typ. Was für ein Traum.

Hätte es unter den ehemaligen Landesvätern des Sunshine State tatsächlich ein paar gegeben, die in irgendeiner Form Wirtschaft studiert hätten, so würden diese wahrscheinlich begreifen, dass steigende Defizite und fallende Einnahmen das Gegenteil von einem Traum sind – sondern vielmehr der historisch bestätigte Auftakt zum Alptraum.

Selbst das einst seriöse WSJ musste zugeben, dass Kaliforniens Etat implodiert sei und dass die Staatseinkünfte für Januar wohl 40 % geringer ausfallen werden als im Vorjahreszeitraum.

Uh-oh?

Stellt sich also die Frage, wie lange noch die Top-0,5 % Kaliforniens diese kontinuierlich wachsende Rechnung bezahlen wollen (oder können), denn auch ihre technologiewertlastigen Portfolios kriechen stetig auf eine Felsklippe zu, die steiler ist als Malibus Point Dume.

Fantasiepolitik—Aufgedonnert und Gestrafft

In der Zwischenzeit weiß die kalifornische Führung ganz genau, wie man ein Schwein durch den Schönheitssalon jagt.

Man wird uns beispielsweise erzählen, der Staat gehe davon aus, dass die Steuereinnahmen für 2023-24, obgleich sinkend im Vergleich zu vorherigen Spitzenständen, noch „20 % höher bleiben werden als vor der Pandemie.“

Mit anderen Worten: Nichts, worüber man sich Sorgen machen müsste.

Echt?

Erstens haftet diesen „Prognosen“ ohnehin schon das gute alte kalifornische Traumdenken an.

Doch selbst angenommen, sie wären korrekt und Kaliforniens „Einnahmeprobleme“ gelöst, so klammern diese „Budget-Künstler“ eine Sache aus: Das Problem auf der Ausgabeseite (sprich das zuvor erwähnte Haushaltsdefizit) hört nicht auf zu wachsen.

Kalifornien als Metapher

Leider existiert Kalifornien mit seinem blamablen Mix aus abstürzenden Einnahmen, steigenden Ausgaben und wachsenden Defiziten nicht im luftleeren Raum.

In der Tat kann Kalifornien als Spiegel für die generellen Probleme innerhalb der gesamten Vereinigten Staaten dienen…

Wie der gescheiterte Bundesstaat Kalifornien hat auch der gleichfalls gescheiterte US-Regierungsstaat ein Problem bei den eingehenden Steuereinnahmen – ein Problem, das ich 2022 permanent aufgezeigt habe.

Wie die 0,5 % der reichsten Kalifornier zahlt auch das reichste 1 % der Vereinigten Staaten insgesamt 40 % der nationalen Steuern.

Und ein größerer Teil des Vermögens der reichen US-Amerikaner stammt, ganz wie bei den Reichen Kaliforniens, aus den blubbernden Risikoanlagemärkten, deren beste Tage größtenteils vorbei sind und deren schlimmste Tage noch anstehen (folglich auch ein Rückgang der Einnahmen aus Kapitalerträgen).

Kurzum: Die Vereinigten Staaten sind, wie schon in Kalifornien, mit einer Kombination aus sinkenden Steuereinnahmen, steigenden Defiziten und auch steigenden Ausgaben konfrontiert. Die Krise in Kalifornien ist daher als Frühindikator einer nationalen Krise zu verstehen.

Rezessionsmathematik

Rezessionen – auch jene, die man in Washington versucht umzudefinieren, zu leugnen, aufzuschieben oder zu ignorieren – haben Muster und Fakten, die wir nutzen können, um kommende Trends, Schwächen und sogar auch Chancen vorherzusehen.

Beispielsweise bedeuten Rezessionen sinkende Steuereinnahmen und höhere Defizite.

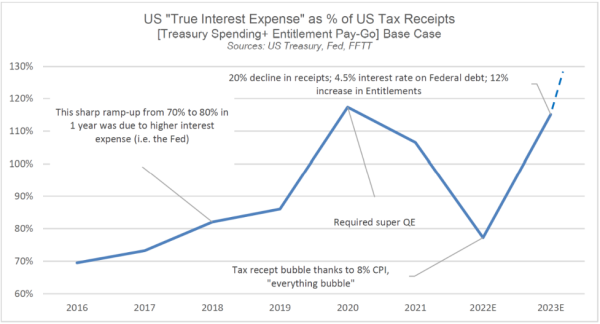

Wenn wir von einem Rückgang der Steuereinnahmen von nur (konservativen) 20 % ausgehen, der aufgrund umlagefinanzierter Sozialleistungen direkt einen geschätzten Defizitanstieg von 12 % mit sich bringt (ebenfalls konservativ), so wird Uncle Sams Kneipendeckel (d.h. der tatsächliche Zinsaufwand, „True Interest Expense“) im Umfeld von Powells Leitzinserhöhungen wieder auf Covid-/Schmerzstände anschwellen, die uns an ein scheinbar vergessenes Gestern erinnern werden:

Anders formuliert: Die Vereinigten Staaten steuern (zusammen mit Kalifornien) mathematisch auf eine Thekenrechnung zu (d.h. Zinskostenrechnung), die so schmerzlich ist wie die von März 2020, als die Märkte wegbrachen und die US-Notenbank innerhalb von 8 Monaten Billionen drucken musste, um Uncle Sams Nase (und Staatsanleihemarkt) über Wasser zu halten.

Doch bislang druckt die Federal Reserve keine Billionen via QE, sondern strafft à la QT.

Oder einfacher formuliert: Die US-Kreditverpflichtungen segeln auf einen weiteren Schuldeneisberg zu, nur dass diesmal nicht Rettungsbootmangel das Problem ist, sondern dass es überhaupt keine Rettungsboote gibt.

Meiner Ansicht nach, und die habe ich schon häufig dargelegt, stecken die USA in der Falle, ohne Aussicht auf einfache Lösungen. Denn die Schuldenstände steigen und die Einnahmen fallen.

Das Endergebnis liegt auf der Hand, auch wenn das präzise Eisberg-Timing nicht offenkundig ist.

Ob die Powell-Fed nun weiter auf den Eisberg zustrafft oder letztlich versucht, diesen Eisberg vorübergehend mit mehr QE aufzuschmelzen (monetisieren): Die Nation ist so oder so geliefert mit ihrer Wahl der Qual („Hobbesian Choice“) zwischen wegbrechenden Märkten (QT-getrieben) oder sprunghaft steigender Inflation (QE-getrieben).

Niemand mag Bären. Und noch weniger verstehen Gold

Wer kein talentierter Short-Trader oder Volatilitätsoptionen-Crack ist, der mag keine Bären oder Bärenmärkte. Folglich hört es kaum jemand gerne, wenn datengestützte Bären (mathematische Realisten) wie ich einen ständig an den Elefanten im Wohnzimmer erinnern – und daran, was diese toxische Verschuldung unausweichlich impliziert.

Sobald die Schuldenstände fatal werden, ist die Richtung der Kredit-, Aktien, Immobilien- und schließlich auch Währungsmärkte leicht zu diagnostizieren, der genaue Todeszeitpunkt hingegen nicht.

Gold liebt sterbende Währungen, selbstverständlich.

Der heutige Goldpreis oder die Dollar-Stärke/ Schwäche von morgen sind für alle, die den langfristigen Kontext ganz allgemein begreifen, kurzsichtige und ehrlich gesagt auch alberne Fragen.

Die letzte Blase, die platzt, sind immer die Währungen; und da Gold eher Wertspeicher ist als Spekulationsinstrument, registrieren Goldanleger (d.h. diejenigen, für die Vermögenssicherung das Ziel ist und nicht Vermögenswertspekulation), dass Gold nie steigt, sondern Währungen schlichtweg fallen.

Anleger, die in physisches Gold investieren, messen ihr Vermögen folglich in Unzen, Gramm und Kilo und nicht in hochtoxischen, zunehmend verwässerten (und ständig diskutierten) Fiat-Währungen, deren Wettlauf zur Nullmarke buchstäblich vor unseren Augen und in Echtzeit stattfindet.

Wer solche schlichten Schlussfolgerungen im Umfeld tatsächlich komplexer Marktkräfte als bloßes „Goldbug“-Denken abtut, der tut Mathematik, Geschichte und Goldzyklen unrecht.

Doch auch hier: Niemand mag Bären, selbst wenn sie einen vom Californian State Capitol anstarren.

Auf Grundlage der ganzen Schuldenzerstörung (und kommenden Konsequenzen), die ich in Kalifornien, in den USA und in der Welt allgemein sehe, werde ich für die meisten vermutlich einfach nur ein „Bär“ oder „Bug“ sein.

Beides besser, als leichte Beute zu sein oder ein „sitting duck“.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD